BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-2.31%

ETH/HKD-2.31% LTC/HKD-2.2%

LTC/HKD-2.2% ADA/HKD-2.79%

ADA/HKD-2.79% SOL/HKD-2.86%

SOL/HKD-2.86% XRP/HKD-3.66%

XRP/HKD-3.66%

最近在加密Twitter領域出現了一條有趣的推文,它討論了Uniswap和無常損失背景下的恒定混合策略,這是一種眾所周知的,簡單化的動態投資組合管理技術。讓我驚訝的是,人們似乎并沒有意識到恒定混合策略。事實上,自1985年以來,人們就已經知道并使用了恒定混合策略,甚至可能還要早得多。是的,你沒看錯!從那時起,Perold等人就有關這一話題撰寫了很棒的期刊。事實上,這篇文章的一部分就源自那些論文。在這里,我想花點時間通過Uniswap來討論投資組合管理策略。Uniswap的有趣之處在于它不是一家交易所,而人們似乎沒有意識到這一點!好吧,至少,交易所的一面是一種二階效應。實際上,它是一種實現了特定類型動態投資組合管理策略的智能合約,即所謂的恒定混合,這種策略可簡單解釋為“下跌時買入,上漲時賣出”。這反過來又有了一個凹形的支出結構。我們將很快討論所有這些。然而,如果有人堅持認為Uniswap是一家交易所,那么盡快從技術上講他是對的,但事實上Uniswap只是通過二階效應而呈現出來的交易所。這就好比說蛋黃醬可以作為食物一樣。是的,食物確實是蛋黃醬的第二個作用,但它的主要目的是作為一種調味品。而我要在這篇文章中實現的目標,是用最簡單的語言來解釋每件事,甚至讓外行都能理解。很多從事這一行業的人,傾向于重命名幾十年來已知的基本事物,包括無常損失、自動化做市商等等,而我們會把這一切寫得簡單一些。背景

Arbitrum:未出售5000萬ARB,僅其中1000萬被兌換為法幣用于運營成本:金色財經報道,Arbitrum已在官方推特就治理爭議作出回應,并轉發了一篇發布于官方治理論壇的長篇澄清。

關于治理提案中涉及的一些爭議,Arbitrum對此解釋道:隨著DAO的推出,產生了一個“先有雞還是先有蛋”的問題,很多決定必須在正式發布之前做出。

關于AIP-1,Arbitrum則指出,該提案的目標是讓社區參與初始決策,最終讓代幣持有者通過DAO投票批準初始決策和框架。

關于5000萬ARB的鏈上轉賬,Arbitrum作出澄清:基金會沒有出售5000萬枚ARB代幣。其中4000萬枚被作為貸款分配給金融市場中的一個精明的參與者,剩下的1000萬則被兌換成法定貨幣,并用于運營成本。[2023/4/3 13:40:59]

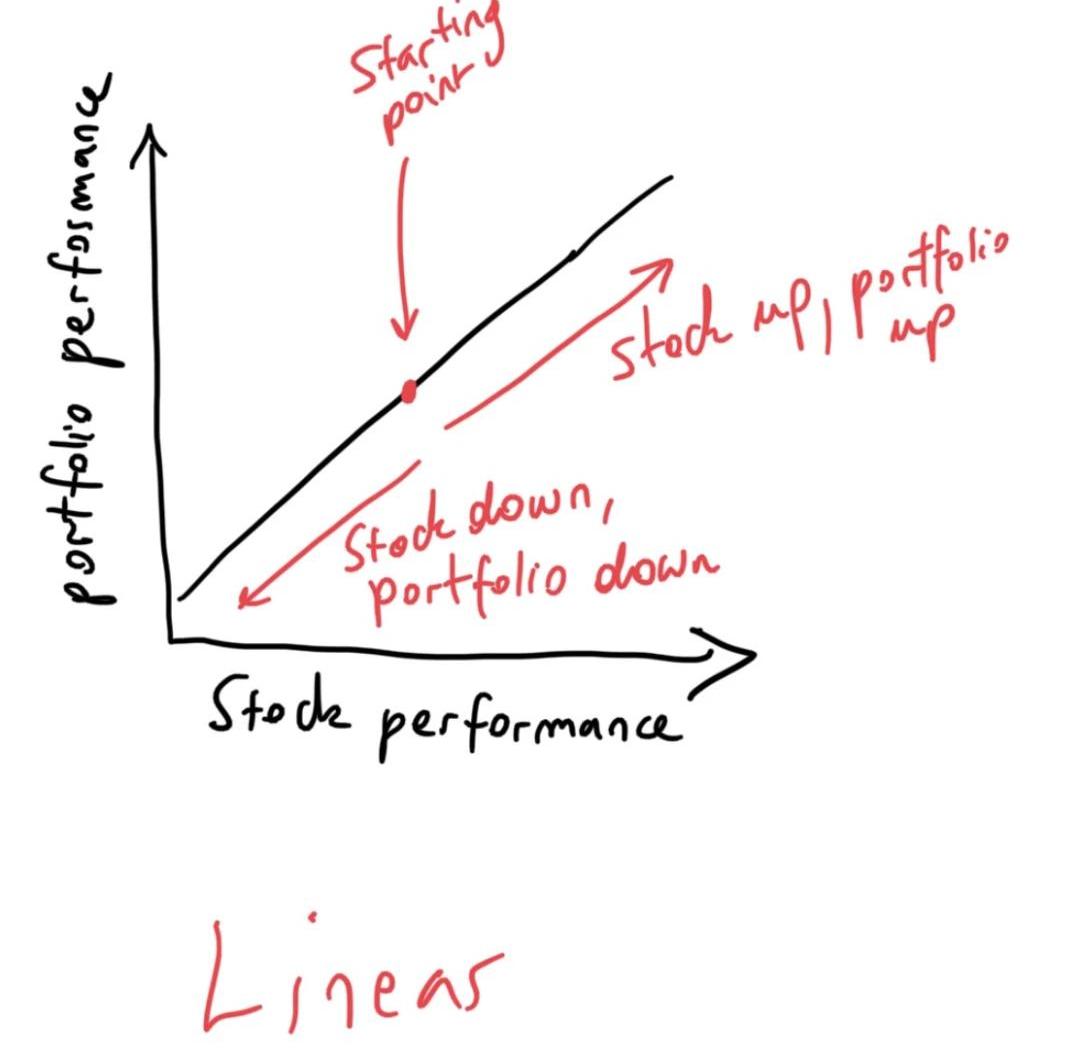

首先,在這篇文章的其余部分,我將要求你忘記“無常損失”、“自動化做市商”或其他與Uniswap相關的術語。這完全是對已存在事物而進行的重命名,而這會令人感到困惑。我們將嘗試通過恰當的術語來學習這些東西,這樣你就可以輕松并獨立地閱讀金融屆的相關文獻,而不必依賴于糟糕的加密博客文章……比如說這篇文章。現在,我們開始吧。為了理解Uniswap為什么會這么做,讓我們首先說明我們的目標:我們想了解一位精明的投資者Alice,她如何以最適合其風險狀況的方式在股票和現金之間分配資產。當然,做市商行為會在一定程度上告知她的風險狀況。為了簡單起見,Alice只能以現金或購買股票的方式來持有資產。換句話說,Alice需要決定如何在這兩種資產之間“平衡”和“重新平衡”她的投資組合。這看起來像是Uniswap的一個資產池,我們執行這個簡化的限制,因為我們可以通過一個一維變量來推斷Alice資產的總價值。現金保持恒定,如果我們要使用兩種資產,比如股票和債券,我們就需要將三維曲面可視化。這不算太糟,但為了讓我們更容易理解,你只需考慮一個輸入變量x及其與y的關系。這里的所有分析都可以簡單地擴展到任意數量的變量。如果Alice非常厭惡風險,她會選擇全部的現金。如果她更喜歡冒險,那么她就會去買股票。不過,請注意,我沒有問幾個問題,包括“Alice應該買哪些股票?”這是一個與投資組合管理無關的問題。相反,對Alice來說最重要的是“她應該何時買進或賣出股票”以及“賣出多少”。而在本文的其余部分,我們將討論三種策略:買入并持有策略:什么都不做;恒定混合策略:下跌時買入,上漲時賣出;恒定比例投資組合保險策略:股價下跌時賣出,上漲時買入;三者之間有趣的一點是,它們將根據市場隨時間變化的行為方式獲得不同的收益。第一種策略是線性的,這意味著它只取決于當前的市場狀況,而后面兩者將有凹凸兩種方式,這意味著如果出現均值反轉,第二種會表現良好,而如果有均值偏離則第三種的表現會好。我們將稍后詳細描述所有這些。投資組合策略#1:買入并持有,即什么都不做

美SEC主席:“除Bitcoin之外的所有加密貨幣”都是證券:金色財經報道,美國證券交易委員會(SEC)主席GaryGensler在接受《紐約時報》采訪時表示,除了比特幣以外的幾乎所有類型的加密交易都屬于在 SEC 管轄范圍的證券交易,這些 Token 是證券,因為有一個中間團體,而公眾預期基于該團體的利潤,這些加密貨幣背后有人使用各種復雜且法律上不透明的機制,但在最基本的層面上,他們正在努力推廣他們的 Token 并吸引投資者。而比特幣由于其獨特的歷史和創造故事,在這方面與其他加密項目有著根本的不同。[2023/2/27 12:31:10]

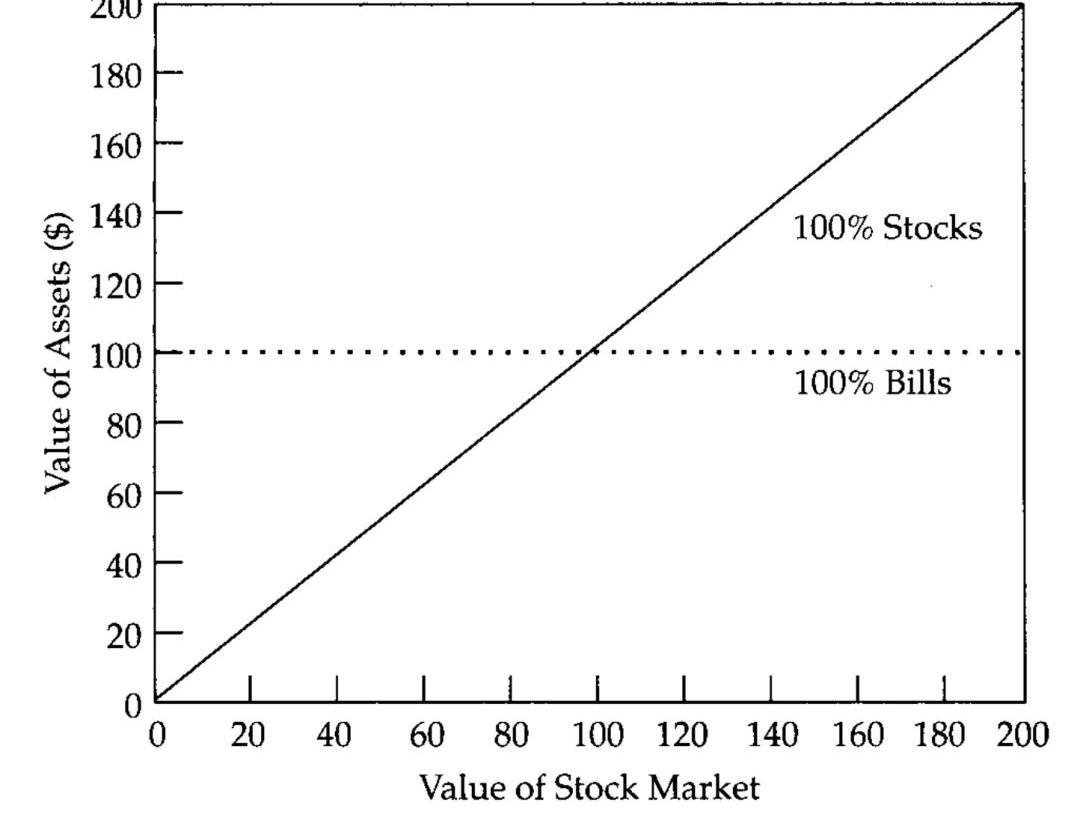

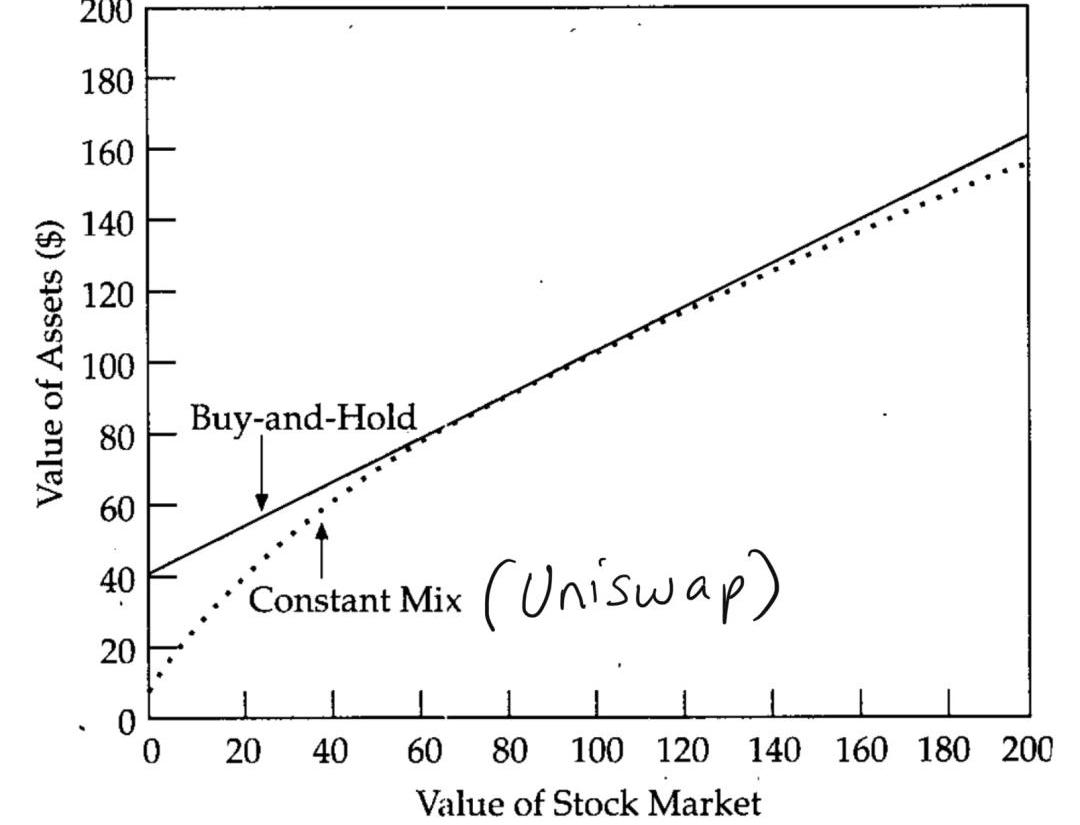

什么都不做,或者通常被稱為“買入并持有”的策略,是非常好理解的。Alice在開始時,會選擇一定的現金/股票配置,然后順其自然。股票越好,投資組合的結果就越好,如上圖所示。顯然,凈支出是一個線性函數,其斜率取決于股票和現金之間的原始分配。庫存越多,坡度越高,如下所示。

當Alice全部持倉現金時,她的凈投資組合表現與股票表現無關。此時斜率為零,很直接。投資組合策略#2:恒定混合策略,或者說下跌時買入,上漲時賣出

Transfero CEO:FTX事件損害巴西人對CEX和行業的信心,但不會影響加密貨幣跨境支付:11月20日消息,法幣入金服務提供商Transfero Group首席執行官Thiago César表示,FTX事件打擊了人們對中心化交易所(CEX)和加密貨幣的信心。然而其影響不會影響巴西普通公民,他們仍然會使用加密貨幣進行跨境交易。

他還指出,圍繞CEX的不確定性導致巴西交易所“大量資金外流”,許多人開始尋求進行自托管——估計迄今為止交易所至少損失20%的交易量。

César表示,FTX的崩潰可能會被當地交易所用作“游說工具”,以推動相關法規。這些加密交易所一直在巴西推動監管,通過取消國際交易所對其全球流動性賬簿的訪問權,將當地交易所和國際交易所“隔離”。“他們提議,例如,監管將強制執行巴西雷亞爾賬簿的流動性與國際賬簿分開。”(Cointelegraph)[2022/11/20 22:09:14]

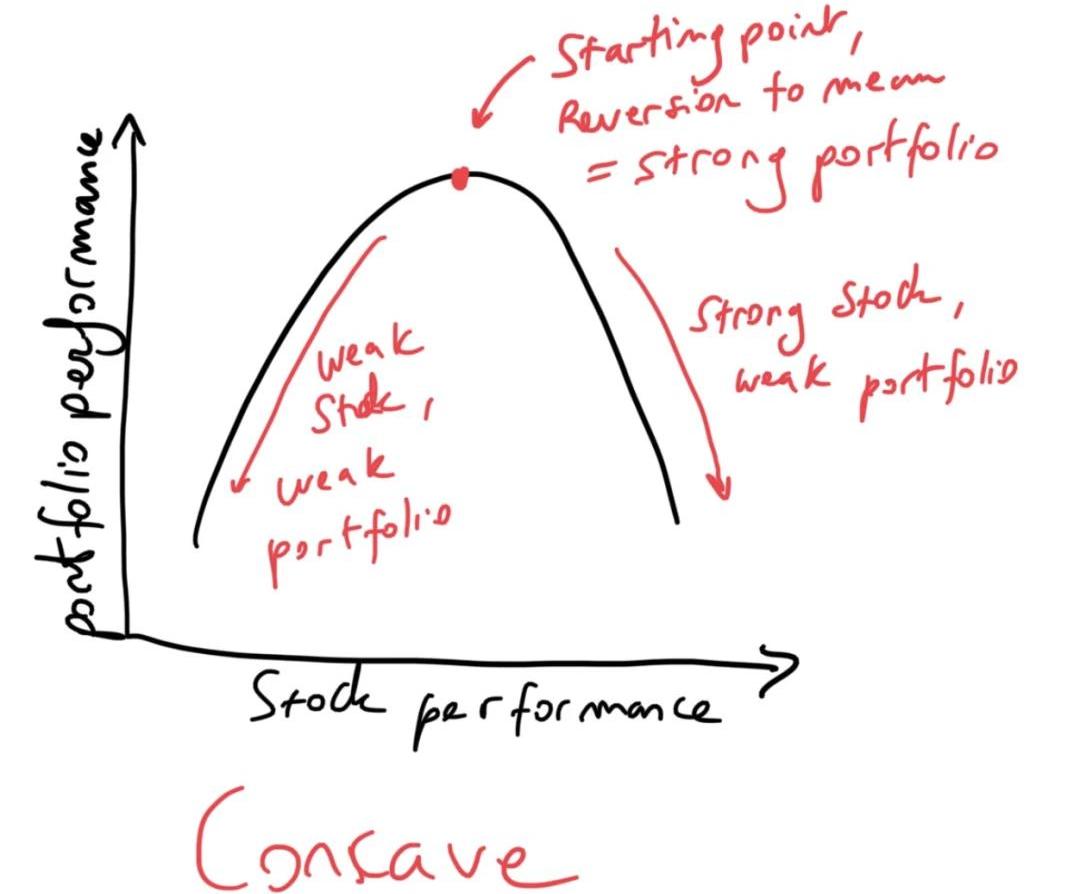

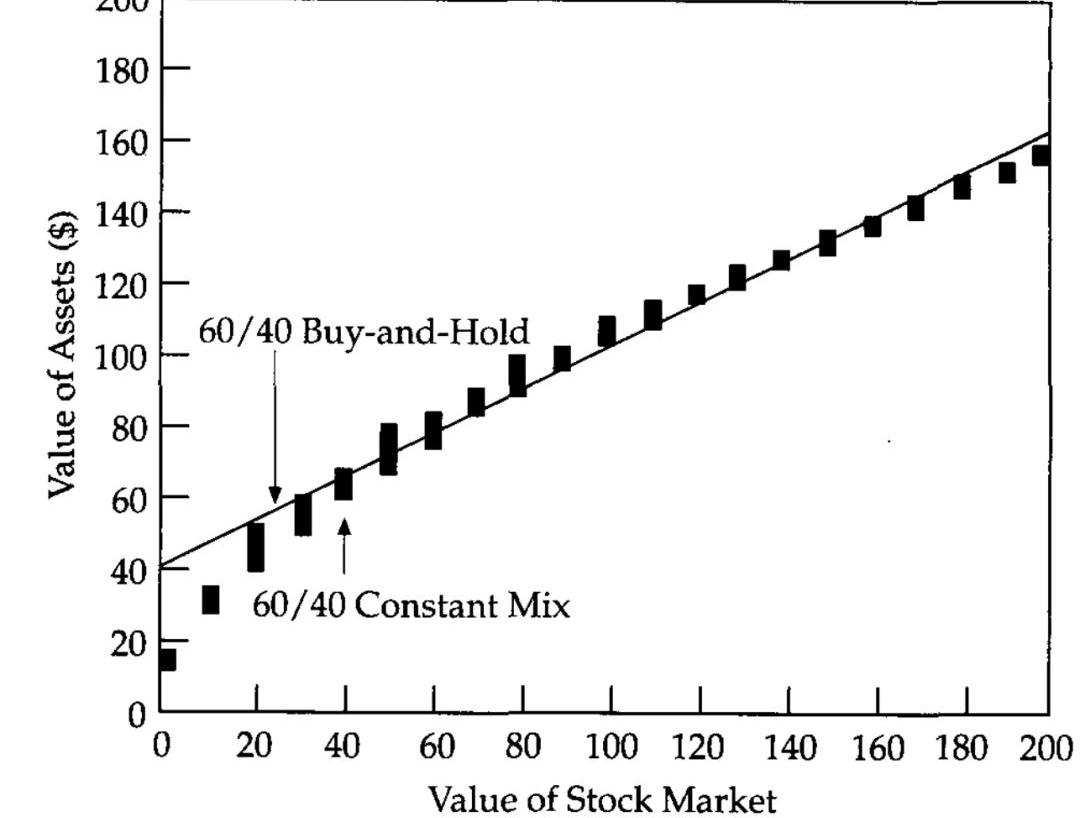

這時策略變得更有意思了。顧名思義,這些策略旨在使與股票投資組合成比例的股票敞口保持恒定。這正是Uniswap的工作方式,在創建一個新的資產池后,該協議旨在保持兩個資產y和x之間的比例不變。從概念上講,恒定混合策略旨在隨著資產價值的下降而增加該資產的敞口。這是stock-to-bills的經典示例。假設Alice將60美元投資于股票,40美元投資于現金,從而建立了一個60/40的恒定混合池。然后假設股票下跌10%,因此股票的價值從60美元降到了54美元,投資組合價值從100美元降至94美元。此時,該比例將是54美元/94美元,即57.4%,低于預期的60%。這個時候,協議規定Alice必須購買更多的股票,從而將她的股票敞口增加到60%的水平。Alice將需要從她的現金頭寸中拿出2.40美元來購買股票,從而使股票頭寸達到56.40美元,并將現金頭寸降至37.60美元。現在,新的百分比又是60/40。讓我重申一下:這與Uniswap資產池的工作原理相同,但有一點需要注意的是,任何人都可以將資金存入特定的代幣池中,而不僅僅是Alice。當然,Uniswap涉及的不再是股票和現金,而是代幣,比如AVAX和ETH。現在,讓我們弄清楚一件事:這是一個很奇怪的概念。為什么精明的投資者Alice會購買更多貶值的資產。答案自然不是因為Alice不知情。相反,這是因為Alice認為,她正在實施這一策略的市場是不穩定的和均值回歸的。當然,如果是這樣的話,那么Alice繼續購買更多貶值的資產是有意義的,因為它很快就會恢復到更高的價值,在這種情況下,資產下跌多少并不重要,你只要繼續買入。“恒定混合策略在具有波動性但均值回歸的市場中是有利可圖的。”由于Uniswap只是一個恒定混合市場,這意味著只要目標資金池只包含均值回歸市場,那么作為流動性提供者就總是有利可圖的。另一方面,如果你為市場提供了流動性,而這些市場差異很大,那么,你作為LP加入Uniswap的盈利能力,要比單純的買入和持有策略低得多。或者,正如我們將很快看到的CPPI策略。下圖顯示了恒定混合策略和買入和持有策略的對比。

Aptos生態AMM交易平臺LiquidSwap已上線LayerZero跨鏈橋UI,并開放測試網:10月14日消息,Aptos生態AMM交易平臺LiquidSwap已上線互操作性協議LayerZero的跨鏈橋UI界面,目前測試網已開放,用戶很快就可以將ETH跨鏈至Aptos。

此前報道,10月11日,公鏈項目Aptos已集成跨鏈互操作性協議LayerZero,Aptos生態系統將使用LayerZero解鎖跨鏈機會,LayerZero將使Aptos團隊能夠為整個Move生態系統及其他領域提供關鍵基礎設施、應用程序和高級工具。[2022/10/14 14:27:30]

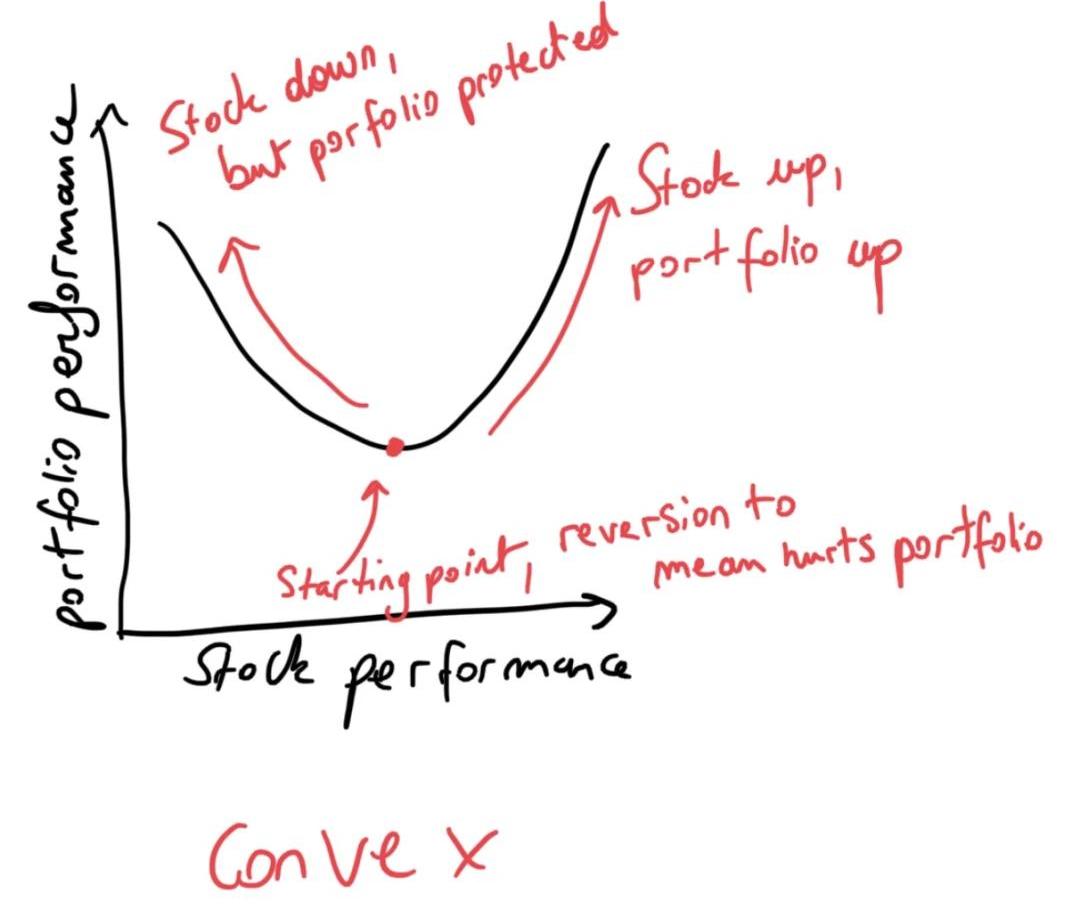

這一效果在下圖中也得到了更精確的顯示。正如人們所看到的,如果你只是在市場分化的情況下買入并持有,那么長期而言,恒定混合策略的利潤率是非常低的。為什么?場景1:如果股票市場的價值急劇下降,那么持續混合將購買越來越多毫無價值的資產。場景2:如果股票市場的價值急劇上升,則恒定混合會出售越來越多的股票,而不是其他相對貶值的資產。

美國共和黨人希望美聯儲給出如何證明數字美元合理性的答案:金色財經報道,眾議員Patrick McHenry聯合眾議院金融服務委員會致信要求美聯儲副主席Lael Brainard,要求解釋對中央銀行權威的看法,并就如何證明數字美元的合理性給出答案。

鮑威爾回應了共和黨立法者的主要擔憂,表示“我們不打算在沒有行政部門和國會明確支持的情況下繼續發行CBDC,最好是以特定授權的形式”。(CoinDesk)[2022/9/9 13:18:00]

因此,總而言之,如果資產恢復到通常的平均水平,那成為Uniswap的LP就是值得的。否則,這絕對會造成損失,它不應該是Alice采用的策略。投資組合策略3:恒定比例投資組合保險,或者說股票下跌時賣出,上漲時買入

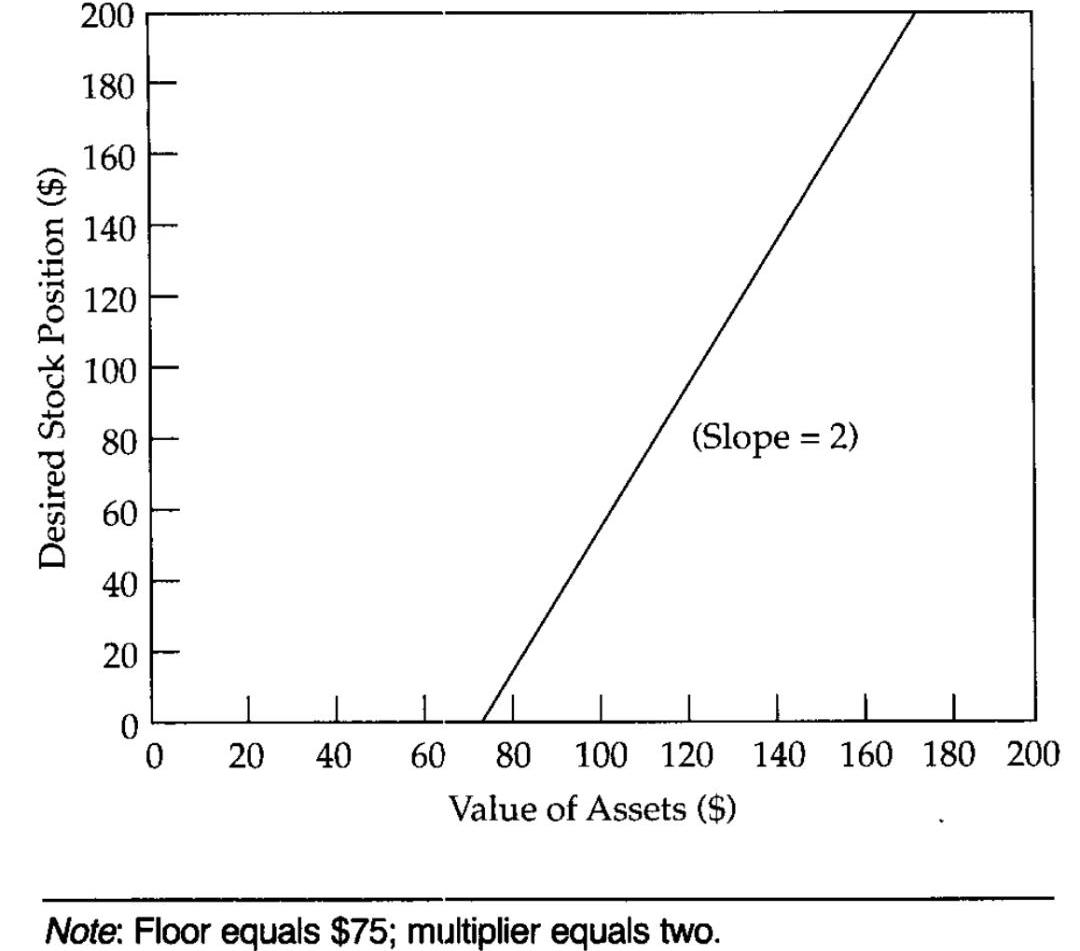

如果市場沒有恢復到均值會怎么樣?相反,如果市場大幅偏離進入點,即標的大幅貶值或升值,會怎樣呢?當然,如上所述,對于Alice來說,實施恒定混合策略并不是最佳選擇。相反,Alice應該在資產貶值時賣出,然后買入升值的資產。這是有道理的:如果Alice知道股票會持續貶值,她應該盡可能多地拋售它,如果她知道股票會繼續升值,那她應該盡可能多地買入。這種類型的策略,被稱為恒定比例投資組合保險策略,其采取的形式是:股票中的美元=m(Assets-Floor),在這里,m是一個固定乘數,它是Alice風險承受能力的一部分。如上圖所示,這些策略在市場發散而不是回歸時表現良好,從而使它們變為凸的。下面是恒定比例投資組合保險的工作原理:假設Alice選擇m=2,floor為75美元。根據這些數字,Alice的股票價值=2*($100-$75)=50美元,因此,Alice將股票和現金按50/50的比例進行配資分配。下圖顯示了此風險投資組合的圖表:

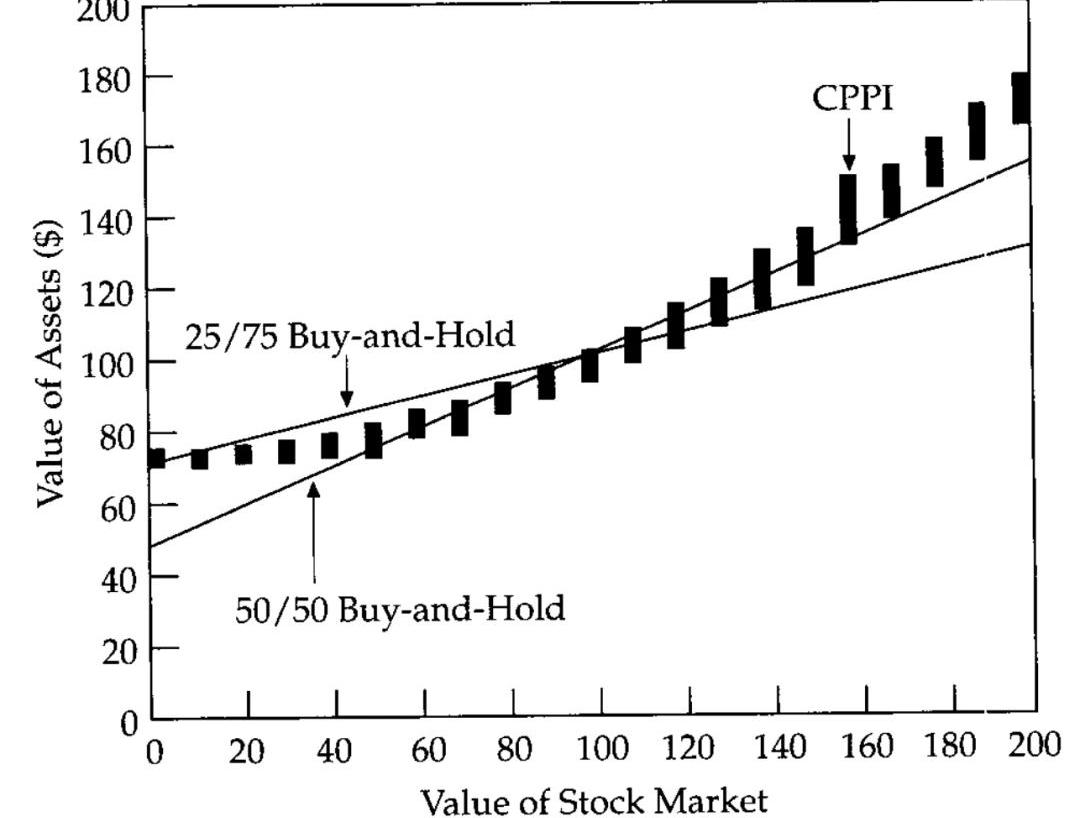

鑒于Alice選擇m=2,floor為75美元,下面是她的投資組合在低迷時期的表現。假設股票下跌10%,那她的股票從50美元貶值到45美元,總投資組合從100美元貶值到95美元。由于CPPI規則強制股票頭寸變為2?($95?$75)=40美元,Alice必須額外出售價值5美元的股票,并進一步降低其敞口。換句話說,股票下跌10%迫使Alice賣出價值5美元的股票。現在,她的風險資產就變“輕”了。“恒定比例投資組合保險在差異化市場中的表現優于恒定混合策略。”CPPI以迂回的方式實現股票期權,而不使用標準期權技術。Alice的損失上限為25美元,同時她也能享受到很高的上漲空間。總而言之,在熊市中,CPPI策略將保護愛麗絲,而在牛市中,CPPI策略將表現出色。但是,如果出現頻繁的反轉,它的表現將在恒定混合策略之下。下圖顯示了CPPI策略和兩種不同的買入和持有策略的對比。

最后的想法

Uniswap是一個有趣的實驗。它是以太坊上任何兩對ERC-20代幣之間,基于恒定混合智能合約的投資組合管理的首個成功部署。它的二階效應是作為一個交易所,盡管可以肯定地說,通過這種方法交換資產遠不如基于訂單簿的標準交易所。請不要在Twitter上@我,我已經閱讀了關于AMM的論點,事實上它們是錯誤的。AMM并沒有在所有主流金融市場中被使用,這是有原因的。無論如何,看到一些提供CPPI策略的鏈上協議將會是有趣的。然后看看它們如何與恒定混合策略的協議搭在一起使用,將會是非常有趣的。我預計交易者會根據市場情況,頻繁地將頭寸調整為Uniswap和CPPISwap。然而,顯而易見的是,我們討論這些還太早了,其中有很多東西尚待實施。相關資料:Perold,AndreandSharpe,William.DynamicStrategiesforAssetAllocation.Accessed2020.

10月19日至10月25日,比特幣和以太坊鏈上數據周報。活躍地址數 上周比特幣全網活躍地址數量為679.98萬,環比上升4.99%;而以太坊全網活躍地址數量則為389.66萬,環比下降7.65%.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。10月21日,比特幣(BTC)價格突破1.3萬美元大關,達到13217美元.

1900/1/1 0:00:00那么隱私計算是一項什么樣的技術?為何這么重要?它最初源于1982年姚期智院士提出的一個“百萬富翁”設想,用來解決數據不透明情況下的可信計算問題,經過這幾十年的飛速發展.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐注:本文基于DeribitInsights上的一篇帖子。去中心化金融在2020年夏季出現了突破性的季度.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:JuanEscallon,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。“千年鴿王”Filecoin主網終于要上線了.

1900/1/1 0:00:00