BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-0.99%

ETH/HKD-0.99% LTC/HKD-0.91%

LTC/HKD-0.91% ADA/HKD-1.16%

ADA/HKD-1.16% SOL/HKD-0.12%

SOL/HKD-0.12% XRP/HKD-1.15%

XRP/HKD-1.15%編者按:本文作者為Centrality中文社區,Odaily星球日報經授權轉載。

最近一個名為BarnBridge的項目火了,在上線12小時,總鎖倉量就達到了約2億美元,目前該項目獲得了包括FourthRevolutionCapital、ParaFiCapital、Synthetix創始人KainWarwick、Aave創始人StaniKulechov、DARMACapital管理合伙人AndrewKeys、Centrality、BlockchainCompanies、DahretGroup等機構和知名從業者的100萬美金種子輪投資。CENNZnet的CEOAaronMcDonald,目前正在擔任BarnBridge的首席顧問,其背后的Centrality也參與了BarnBridge的種子輪投資。那么什么是BarnBridge?BarnBridge是跨平臺的分級衍生品協議,通過收益率及波動率幾個維度量化并分批標記DeFi產品風險,將風險分級,以提供給不同需求的投資者選擇。BarnBridge最初構想于2019年第二季度,當時MakerDAO開始獲得主流關注,并抓住了現在被稱為DeFi或分散金融社區的想象力。一年多之后,隨著60%的全球債務收益率低于1%,超過15萬億美元的全球債務產生負利率,資本繼續流入高風險收益率中。為了解答社區問題,BarnBridge舉辦了一場線上問答,回答了有關CENNZnet與BarnBridge的一切,全文如下:Tyler:大家好,很高興認識大家,我是Tyler,BarnBridge創始人之一。我目前還在運營著ProofSystems,它是全球最大的專門從事數字資產營銷及UI/UX公司之一。曾與ConsenSys,Earn.com,FOAM,Dether和Grid+,Centrality,Sylo,NEAR,DARMACapital,SingularDTV和snglsDAO進行過合作。于2016年底開始從事加密技術相關工作,并投資過多家電子商務公司。Q1:Barnbridge是一個什么樣的項目,它最終想解決什么問題?Tyler:我們會將價格的波動率具體轉化成代幣的形式,BarnBridge將會是第一個將波動率代幣化的協議。在智能合約技術出現之前,幾乎不可能去中心化、透明地跟蹤并將收益結構化,以提供針對任何和波動的對沖。理論上來講,任何市場驅動的波動率都能用來構建衍生產品,以對沖各種風險。例子包括利率敏感性、基礎市場價格的波動、市場預測概率的波動、抵押貸款違約率的波動、商品價格的波動等等。傳統金融可以用大量的衍生品來對沖風險,是時候DeFi也有自己的波動率管理產品了。Q2:能否介紹一下你們的團隊背景?Tyler:在幫助NEAR,ConsenSys等公司做UI及推廣的同時,我學到了很多關于DAO及智能合約協議本身的知識。我經歷了不同項目的起伏后在合約管理、市場推廣等方面有了新的認知。我早期做過固定收益交易員,后面又和去中心化衍生品項目合作過。這個履歷讓我在2019年4月就初步構成了BarnBridge的雛形。但是當時的衍生品市場還不夠成熟。團隊方面我們非常幸運能找到前ConsenSys早期的員工。我們另外一個聯合創始人Troy,是一個社區治理高手,他在DeFi行業還沒成型時就在為DAO布道。我們的開發團隊為ConsenSys開發搭建了許多的現有工具。如果沒有COVID,如果ConsenSys成功募到了錢,我就不會找到這樣厲害的聯合創始人了。Q3:為什么BarnBridge從一開始就得到許多知名組織和DeFi項目創始人的支持?這里有什么故事嗎?Tyler:工作原因我認識了很多行業大佬。我和我們其他成員都沒有匿名。融資的情況是這樣的:去年4月寫完白皮書時,我意識到市場還未成熟。當時我已經在SNX賺到錢了,但是希望能更好的管理我所有DeFi投資的風險。我有點想建立這種協議或者其他人現在已經建立了類似于BarnBridge的東西,所以我給Synthetix的Kain發了一封電子郵件,讓他喜歡這個想法。Kain很喜歡這個主意,但他說他也很忙,如果我能找到一個能夠構建像BarnBridge這樣復雜項目的開發團隊,他想為它提供資金。他同意我的觀點,因為它自己的協議可以與其他協議集成,而不是直接在Synthetix上構建。因此,我和我的創始人投入了100萬美元的第一輪融資中的10萬美元,以便在我們完成白皮書并與投資者交談時開始開發。$100w很快敲定了,最后還推走了幾家大的基金比如Framework,Accomplic,MorganCreek甚至Pentera。還和Coinbase也聊過了。最后除了Kain,我們投資人包括ParaFi和FourthRevolutionCapital,Aave創始人Stani是最后一個加入的。Q4:社區治理是DeFi項目非常重要的一環,我看BarnBridge一開始就啟用了LaunchDAO來進行項目協作與治理,為什么會采用這種新的模式啟動?Tyler:我們希望Barnbridge是由社區來分布式治理。當初我請教了我們投資人,Synthetix的創始人Kain,問他會給當初的自己什么建議,Kain說會建議自己先建立DAO。我們第一個DAO叫LaunchDAO,主要用來孵化項目及管理投資資金。項目的DAO是BarnBridgeDAO,社區將通過這個DAO來管理歸屬于社區的68%代幣及金庫,并與團隊一起掌控項目未來的方向。團隊、顧問、種子投資人將獲得22%的代幣。我們好像是第一個DAO先行的項目。Q5:用于公司治理的LaunchDAO和項目社區治理的BarnBridgeDAO分別有什么區別,以及它們如何協作?Tyler:LaunchDAO主要用來管理種子輪的投資;種子輪我們融了100w美金,其中10w美金來自創始團隊;BarnBridgeDAO將管理協議、金庫;所有平臺累計的收入將進入金庫。管理方式為投票。Q6:什么是智能收益債券和智能Alpha債券?它們的作用是什么?Tyler:任何資產的價值都會被兩個變量影響:收益率的波動;價格的波動。“智能收益債券”:通過債券衍生品對沖資產收益波動率。具體會將受益分成優先及劣后兩個種類。優先類會有自己的代幣,收到的利率是固定的,劣后類也會有自己的代幣,收到的利率是波動的。收益高/低的時候劣后類收益會更高/低,但是優先類的收益,雖然會比較低,但是會非常穩定,基本固定利率。“智能Alpha債券”:通過分層的波動率衍生品對沖資產本身價格波動率。假設ETH價格是$100,我們也可以把這個$100分成2個不同的代幣。如果以太漲了10%,就是價格到達110,那alpha就$10。這$10的alpha同樣可以按照一個比例分給優先劣后級的代幣持有者。Q7:BarnBridge是如何通過智能債券和DeFi收益擔保的定息來對沖ERC20代幣的市場價格波動的?Tyler:簡單來說就是如果有損失,劣后級的投資人先承擔損失。Q&A環節我們可以深入討論。Q8:請介紹一下BarnBridge的代幣經濟模型,代幣BOND如何分配,又如何捕捉整個協議的價值?Tyler:BarnBridge的$BOND是個治理代幣,主要用來管理BarnBridgeDAO及相關協議。與Compound類似,$BOND持有者可以通過投票來管理金庫及收入用途。社區將會決定$BOND持有人是不是能獲取費用分紅或者這些費用被用在開發新產品上面。平臺費用成本目前定在0.3%,和Uniswap類似。下圖為代幣分布:

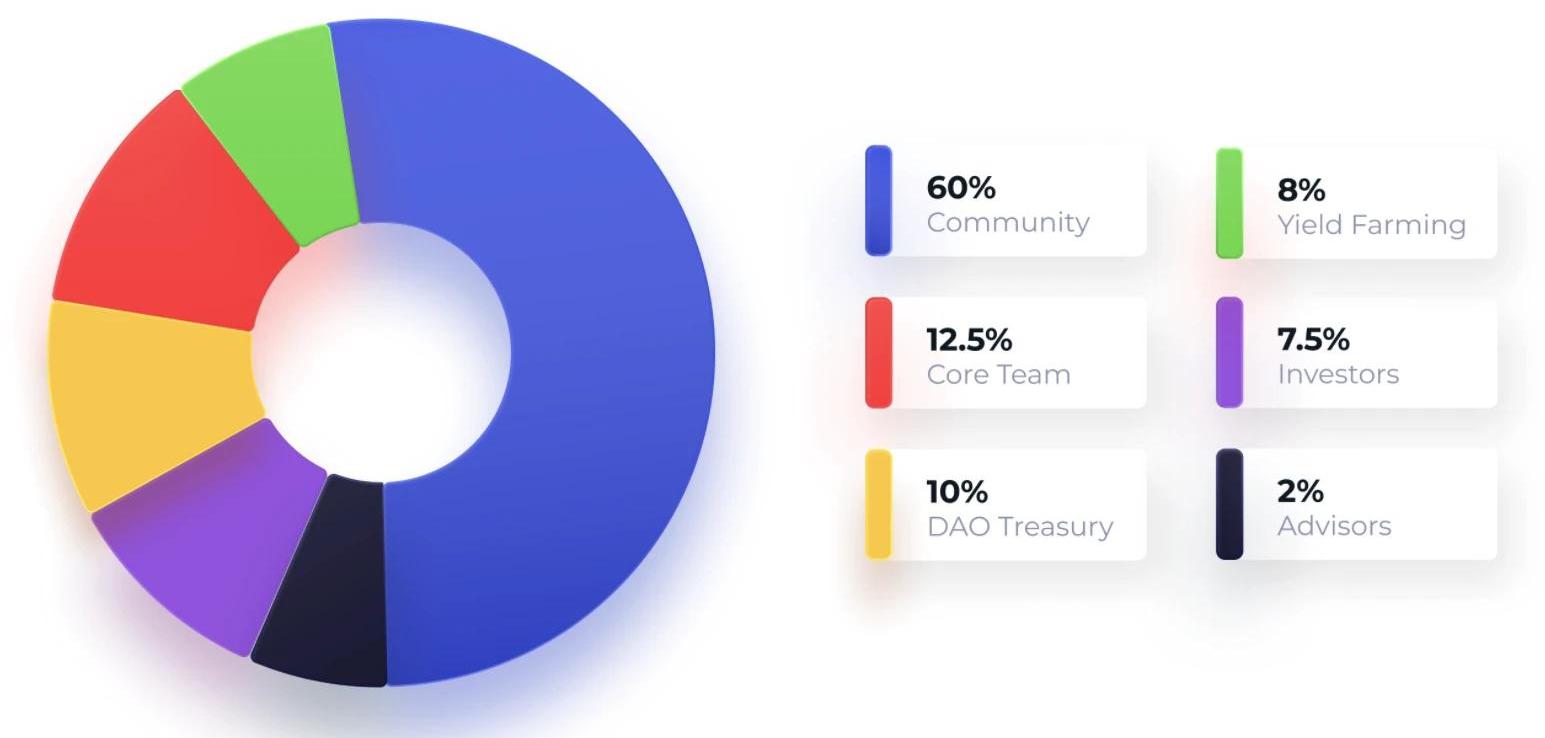

Avalanche鏈上DeFi協議總鎖倉量為114.9億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為114.9億美元,24小時增加6.12%。鎖倉資產排名前五分別為AAVE(28.7億美元)、TraderJoe(17.8億美元)、Benqi(16.1億美元)、Curve(11.5億美元)、multichan(9.38億美元)。[2022/1/13 8:45:22]

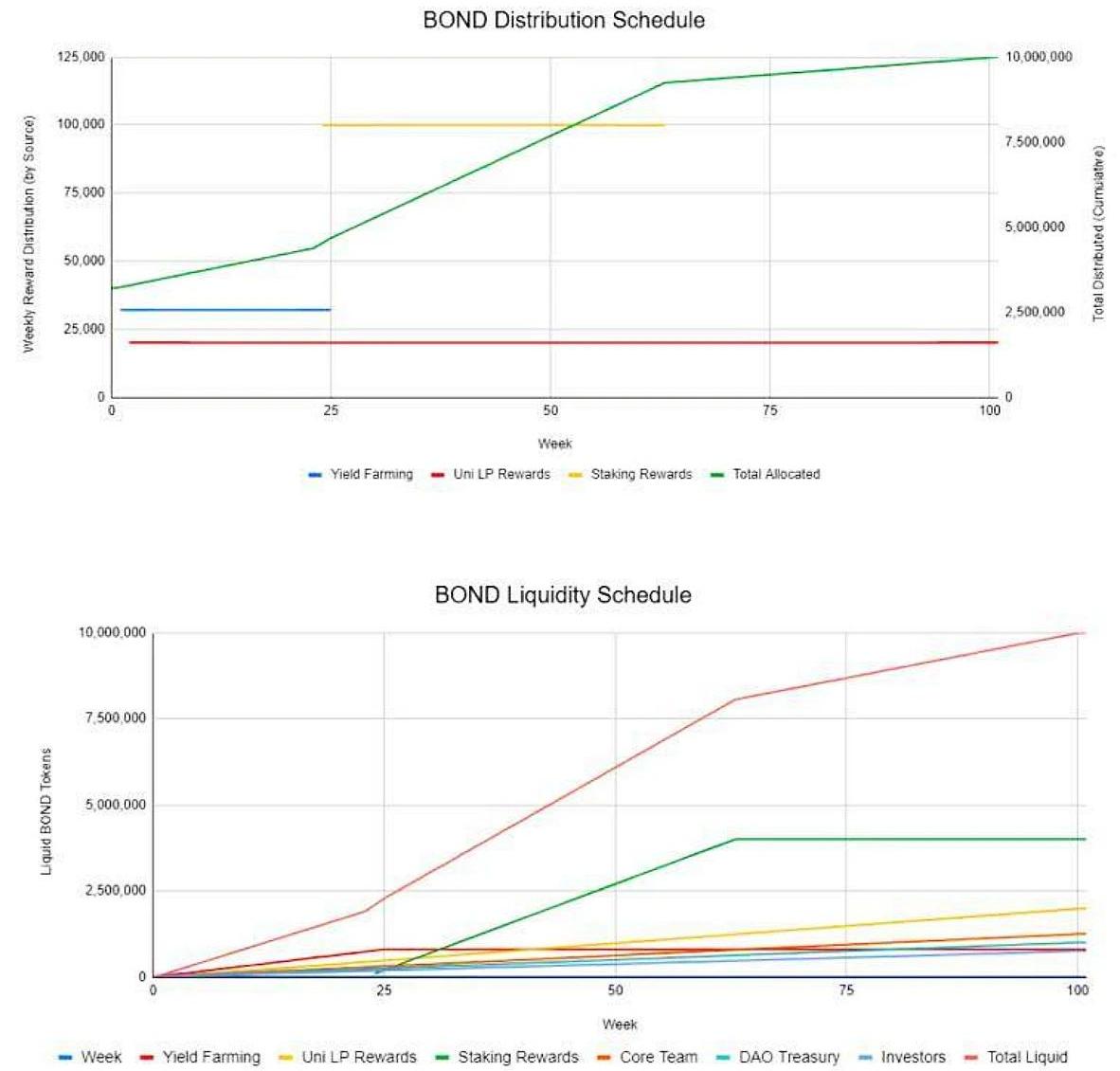

下圖為代幣時間分布:

Q9:BarnBridge也發布了自己的NFT,你們未來在NFT的用例上會有什么新的計劃嗎?Tyler:目前這些NFT主要是用來激勵社區用的。它們作用之一是用來裝飾Discord里名稱的。我們并不打算賦予這些NFT更多的含義,但是它們的一個核心目的是用來記錄那些早期幫助過我們的人。英文好的朋友可以看看這篇文章:https://medium.com/barnbridge/introducing-the-barnbridge-erc-721-the-nft-bond-collection-ca2be6aefa84Q10:BarnBridge如何鏈接更多傳統金融的投資者,成為他們投資DeFi的入口?Tyler:這個方向很大,投資人、傳統金融市場都非常認可。在和摩根溪資本管理公司的MarkYusko及DARMACapital的AndrewKeys合作之后,我發現虛擬貨幣的波動性是阻止傳統金融機構進入市場的一大原因。日本的對沖基金Rakuten也給了我類似的反饋。所以我們認為,降低下行風險是吸引正規金融投資人進入DeFi第一步。之前我提過了,目前DeFi甚至不能提供最基礎的固定利率產品。BarnBridge將提供更好的風險管理工具,但是我們不能忽略新的風險類似,比如智能合約風險。Cozy.Finance目前在安防方面有所突破。當我們能提供更穩定的收益時,那便是水到渠成之日。Q11:BarnBridge對比其他DEFi項目有何不同?Tyler:和Maker或Aave等項目比,我們并不做借貸。我們將基于這些項目,利用它們提供的收益然后分割風險。所以雖然白皮書最早在2019年4月就構建好了,但是基于當時DeFi整體的體量太小,收益來源不夠,所以等到了現在才能啟動。Barnbridge需要整合多個平臺的收益,然后基于這個豐富的收益池做風險的結構分割。Q12:流動性挖礦非常火熱,BarnBridge也有流動性挖礦的計劃,是否可以講解一下BarnBridge的流動性挖礦如何參與,以及和其他協議有何不同之處。Tyler:我們應該是第一個做穩定幣疊加的礦池,就是USDC,DAI和sUSD都放到一個池子里挖礦。Q13:我從官方博客了解到智能債券是你們的第一個產品,是否可以描述一下你們未來的產品規劃是怎么樣的?Tyler:開發路線:LaunchDAO->第一第二階段挖礦協議和LP獎勵->智能收益債券產品->BarnBridgeDAO->智能Alpha債券。之后的路線將由社區決定。除了回答上述問題之外,在現場,Tyler還回答了一些臨時社區提問,以下是問答全文:Q1:目前,我發現只支持三種代幣挖礦。今后會開放像USDT、ETH更多渠道嗎?Tyler:USDT和ETH將來能不能被使用。第一步的挖礦不會,因為USDT有掛鉤風險。ETH沒有1:1與其他穩定幣相關,會有無常損失。Q2:目前項目審計進展如何?Tyler:我們做了2次外部審計和大量的內部審計。這可能是歷史上審計和測試最多的yieldfarming。我們也在3周前發布了代碼,并在yieldfarming開始前5天打開了質押界面,以便社區能夠看到它。Q3:我們經常聽到一些DeFi平臺被黑客攻擊,談論DeFi平臺的安全質量。Barnbridge有信心確保金融系統平臺的安全嗎?Tyler:我在上面回答過。合同里有這么多錢,什么事都有可能發生。就連以太坊也被黑客入侵,而且有漏洞。然而,我認為很多人都在看這些合同和團隊建設,這在業內享有盛譽。自2016年以來,我們一直在這個行業工作,我們使用我們的真實姓名和聲譽。有0%的可能性我們被破壞,因為合同的目的是只把資金返還給那些投資的人。然而,智能合約風險總是存在的。每個平臺都存在智能合約風險。這就是為什么我們做了如此廣泛的審計。Q4:怎么激勵所有的人長期持有BarnBridge代幣?用戶對治理代幣比如curve挖礦轟動新聞有什么看法?Tyler:我認為當BarnBridgeDAO和SmartYield上線后,社區將在平臺上進行質押獎勵的投票。短期內,您可以使用LP池中的$BOND收獲更多$BOND。Q5:你有擴大layer2的任何打算嗎?Tyler:我們正在樂觀地與Kain溝通,我也在觀察Stani所作出的成果。Q6:計劃分給社區的60%代幣,具體是怎樣的分配計劃如何確保公平和計劃的執行?Tyler:其中大部分將通過LP獎勵發放,這就是為什么現在在應用程序界面上顯示了28%的收益,因為8%是yieldfarming,20%是Uniswap流動資金池。因此,如果20%的流動性用于smartalpha,20%的流動性用于smartyield,這就是68%。

比特幣錨定幣總鎖倉額首次觸及60億美元:1月29日,隨著比特幣價格不斷飆升,比特幣錨定幣總鎖倉額也創下歷史新高,截至發稿,DeBank數據顯示,比特幣錨定幣總鎖倉額已達到60.2億美元。目前排名前三位的BTC錨定幣分別是WBTC、HBTC和renBTC。[2021/1/29 14:22:34]

以太坊上DeFi協議總鎖倉量約合178億美元:據歐科云鏈OKLink數據顯示,截至今日18時,以太坊上DeFi協議總鎖倉量約合178億美元。其中鎖倉量排名前五的協議分別是Maker 26.4億美元(+0.67%),WBTC 22.9億美元(+0.15%),AAVE 17.3億美元(+0.41%),Uniswap V2 16.9億美元(+1.19%)以及Compound 16.7億美元(+1.74%)。[2020/12/7 14:28:12]

動態 | Staking 項目鎖倉總金額已突破 100 億美金:據 StakingRewards 數據,Staking 項目的鎖倉總金額已超 100 億美元。其中,以法幣本位看,鎖倉金額最大的三個項目分別為:EOS(24 億美元)、Tezos(12 億美元),以及 Cosmos(6.57 億美元)

需要說明的是,鎖倉金額的增長并不代表項目鎖倉比例增加,近期 PoS 項目的二級市場表現良好應為 Staking 項目鎖倉總金額超百億美金的主要原因。此前報道,去年 7 月至 9 月間,PoS 項目 staking 總鎖倉金額從 93 億美金驟降至僅剩 38 億美金。(區塊律動)[2020/2/8]

動態 | Synthetix代幣鎖倉量過去24小時出現大幅下滑:Defi Plus數據顯示,Synthetix代幣鎖倉量過去24小時出現大幅下滑,USD鎖倉總量為1.23億,下降21.6%;以太坊鎖倉量85.69萬枚,減少約23.8%;而BTC鎖倉總量為1.54萬枚,24小時減少25.1%;其原生代幣SNX的鎖倉量也減少了120萬枚。[2020/1/7]

Tags:RNBIDGBRIDGENBRRNB價格squidgrow幣發行價Corgi of PolkaBridgeNBR價格

編者按:本文來自以太坊愛好者,作者:StarkWare,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:WILLIAMSUBERG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:IncubaAlphaLabs,編譯:Wendy,星球日報經授權發布。DeFi非常重要,但我們只是瞥見了圣杯的一角.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:lightclient,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:HarvestFinance,編譯:灑脫喜,星球日報經授權發布.

1900/1/1 0:00:00最近,美國兩個主要金融監管機構的負責人都對加密數字資產表達了觀點。負責監管美國證券行業的SEC的委員會主席JayClayton認為未來的股票都會是通證化形式的.

1900/1/1 0:00:00