BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-3%

ETH/HKD-3% LTC/HKD-2.49%

LTC/HKD-2.49% ADA/HKD-1.77%

ADA/HKD-1.77% SOL/HKD-3.04%

SOL/HKD-3.04% XRP/HKD-3.69%

XRP/HKD-3.69%編者按:本文來自碳鏈價值,碳鏈價值原創團隊編譯,Odaily星球日報經授權轉載。引言

GenesisCapital每季度都會出具加密貨幣市場分析報告,旨在相關業務條線中探索一些關鍵市場趨勢,比如現貨交易、衍生品交易和加密借貸等。作為一家數字資產大宗經紀服務提供商,GenesisCapital在2020年第三季度還推出了托管產品GenesisCustody。現階段,GenesisCustody扮演了一個中心化托管庫的角色,讓客戶可以在同一個地方安全保管自己的資產,同時也可以跨場所、產品進行交易和借貸。隨著不斷擴展基礎設施,GenesisCapital在數字資產行業的市場地位將得到進一步鞏固。根據GenesisCapital發展路線規劃,可能也會在近期推出其他一些舉措,包括:1、機構借貸應用程序接口:這是一種為存款聚合服務提供商提供的系統解決方案,允許他們代表用戶與可信借貸機構交互時賺取收益;2、資本引入和基金管理服務:對沖基金客戶可以通過DCG和GenesisCapital獲取潛在的投資者人脈關系;3、代理交易:通過電子執行交易,為眾多加密貨幣交易所提供更好的流動性。一、借貸:數字資產借貸

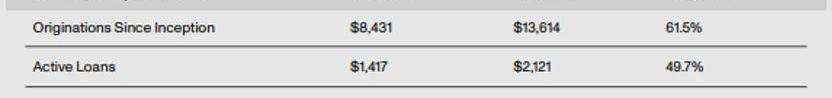

2020年三季度,GenesisCapital數字資產借貸業務獲得了巨大增長,新增借貸金額高達52億美元,也是有史以來數字資產借貸業務表現最好的一個季度。相比之下,二季度GenesisCapital的數字資產貸款規模「只有」22億美元,這意味著三季度比二季度增長了兩倍多。另外活躍貸款余額在三季度末達到21億美元,比二季度的14億美元增長了約50%。

英國知名電競選手Mongraal在MINT游戲Dookey Dash中獲勝:金色財經報道,NFT系列Bored Ape Yacht Club(BAYC)在推特上表示,MINT游戲Dookey Dash的Golden Key獲勝者為Sewer Pass 21915,該持有者是英國知名電競選手Mongraal(外號蒙古),得分超過92.8萬。3月8日玩家將能夠使用通行證召喚能量源,所有Sewer Pass持有人都可以在2月22日重新進入下水道,并有機會在獎勵回合中為他們的能量源贏得伙伴特性。

注:Mongraal真實姓名是KyleJackson,以玩Fortnite而聞名,曾經是TeamSecret戰隊的一員。[2023/2/16 12:10:22]

GenesisCapital于2018年3月推出貸款業務,三季度累計貸款總額比二季度增長61.5%,并且保持了連續十個季度的增長,目前總貸款金額為136億美元,同時未償還加密貸款名義價值也在適度增加。

2022年加密市值前十:MATIC新晉上榜:12月31日消息,據CoinGecko數據顯示,截至發稿時,2022年加密市值排行前10分別為:BTC、ETH、USDT、USDC、BNB、XRP、BUSD、DOGE、ADA、MATIC。

2022年年初加密市值排行前10分別為:BTC、ETH、BNB、USDT、SOL、XRP、ADA、USDC、LUNA、AVAX。[2022/12/31 22:18:20]

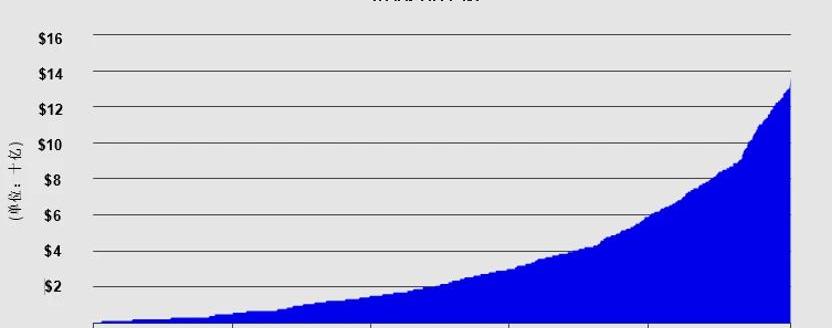

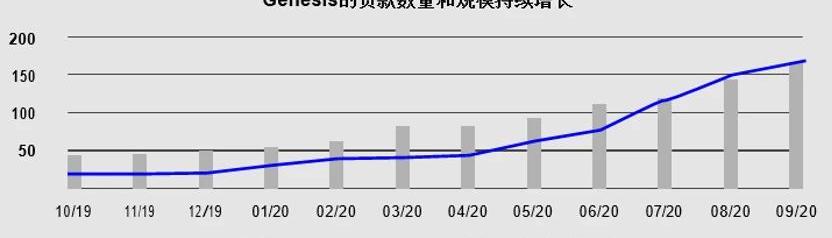

數字資產收益持續增長:2020年三季度,GenesisCapital平臺上的機構貸方數量、以及支付給貸方池的總利息金額都獲得了巨大增長。截至2020年9月30日,GenesisCapital平臺上共有165個獨立貸方,比二季度增長47.3%,較去年同期增長275%。此外,2020年9月的總利息支出占到過去12個月內支付所有利息的20%以上。

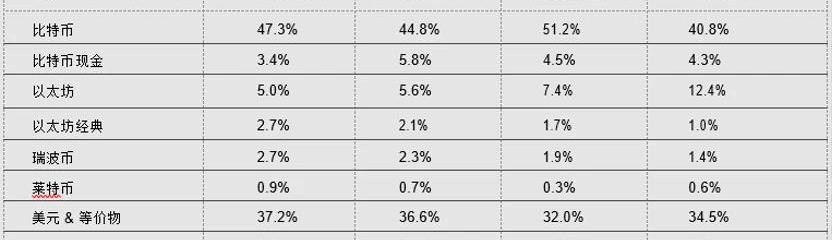

2020年第三季度貸款組合構成:GenesisCapital貸款組合在2020年第三季度出現了一個「有趣」的拐點,截至2020年9月30日,比特幣在未償還貸款中所占的比例從51.2%大幅下跌至40.8%。但另一方面,加密貸款組合的整體規模卻在急劇增加,這表明大部分加密貸款來自于其他加密資產。具體來說,以太坊、美元、以及「其他」山寨幣推動了加密貸款賬面規模的增長。以太坊未償還貸款比例躍升12.4%,美元升至34.5%、其他山寨幣升至近5.0%。投資組合「轉移」的主要驅動力來自于流動性挖礦對DeFi協議的影響,正如我們在此前報告中所分析的那樣,DeFi套利推動了許多新型代幣發行,交易對手開始更積極地借入ETH和穩定幣進行流動性挖礦,同時交易方也開始積極借出相關治理代幣來對沖未來收益風險。另一方面,比特幣現金、瑞波幣和萊特幣等其他加密貨幣投資者構成沒有太大變化。

體育用品公司REEBOK提交多項元宇宙商標申請:金色財經報道,美國商標律師Mike Kondoudis在社交媒體上稱,體育用品公司REEBOK正在加入Nike在元宇宙的行列,該公司已提交了2份商標申請,涵蓋NFT支持的媒體、虛擬鞋類、頭飾、運動設備、虛擬商品的零售店以及NFT支持商品的在線市場。[2022/11/24 8:02:01]

二、交易:數字資產交易

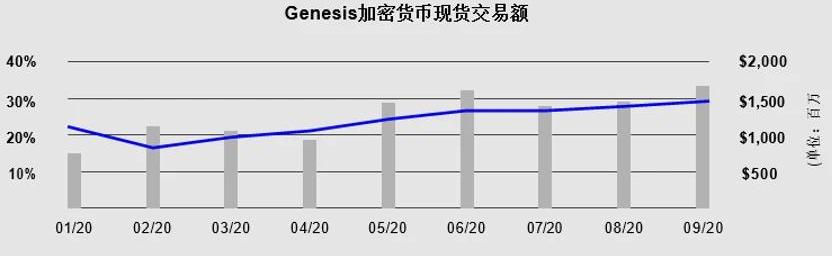

在現貨交易方面,Genesis在第三季度交易了45億美元的現貨加密貨幣,相比2019年同期增長了285%。盡管大多數交易仍在與機構交易對手方的場外交易基礎上進行,但我們已經看到電子執行交易占總體交易結構百分比的持續上升趨勢。.今年九月,Genesis通過最近Prime智能訂單路由引擎執行了近30%的現貨交易量。隨著引入全新的算法策略,以下兩個趨勢將會繼續下去:1)允許客戶通過即將推出的代理交易直接訪問交易;2)在內部使用交易流對沖,從而能夠為大規模OTC交易的客戶建立更緊密的市場聯系。

分析師:ETH已建立“杯柄形”或比BTC更具突破潛力:金色財經報道,分析顯示,根據自 7 月 18 日以來的價格走勢,目前ETH已建立“杯柄形”,杯柄形是一種持續上升的形態,是跟隨上通道的突圍而形成一段整理的時間。市場分析師 Micha?l van de Poppe表示,隨著未來幾周勢頭的增強,以及即將到來的以太坊網絡“合并”,ETH可能會比BTC看到更多上漲空間,Van de Poppe 預計 ETH / BTC將測試 0.072 的臨時阻力位,并保持 0.0645 或 0.057 的支撐位。(cointelegraph)[2022/7/24 2:34:21]

三、衍生品:數字資產衍生品

自2020年6月推出衍生品業務以來,相關業務的增長速度很快。GenesisCapital已經看到期權結構被快速使用,以對沖加密資產風險。加密投資者對衍生品工具的興趣主要源自以下三個方面:第一,GenesisCapital利用貸款專營權為許多衍生品領域的機構交易對手構建雙邊信貸關系打開大門,而衍生工具在許多方面也成為了另一種收益工具。第二,GenesisCapital的關聯公司灰度的資產管理產品通常是家族投資機構、高資產凈值人士和資產管理者,他們是進入加密貨幣的第一個切入點,而我們的衍生產品可以降低他們的投資頭寸風險。第三,GenesisCapital的現貨交易對手已經將期權視為一種更加包容的杠桿交易形式,自從BitMEX和OKEx市場結構發生變化以來,GenesisCapital在衍生品市場上扮演的角色正變得越來越重要。比如,GenesisCapital雙邊衍生品總交易額在2020年三季度已經達到10億美元,相比于2020年第二季度增長了150%。到目前為止,GenesisCapital與75個獨特機構對手交易了線性和非線性衍生工具,涉及超過15種不同的加密資產,其中BTC/USD衍生品占到總交易額的90%,其余為ETH/USD和山寨幣衍生品交易。另外值得注意的是,市場對最近推出的代幣化證券的興趣日益濃厚,這可能是由新冠病疫情引發的美元貶值所導致,因為投資者希望通過鎖定或未投資的代幣化證券投資敞口并通過此前長期持有的資產來產生收益。目前,GenesisCapital雙邊衍生品交易額約占總交易額的75%,其余25%在交易所執行。此外,衍生產品市場還幾個非常值得關注的重要發展主題:首先,現貨比特幣正在與廣泛的宏觀世界風險資產更加緊密地聯系在一起,越來越多人將科技股、黃金或美元空頭視為現貨比特幣的一種「代理」形式。一些行業內經驗豐富的宏觀投資者最近也表示,從相對價值角度來看,加密貨幣的交易額與外匯、利率和股票流動性交易額非常相似,雖然這種相關性有時會表現的起伏不定。其次,DeFi仍是加密貨幣投資者套期保值的主要驅動力。盡管大多數流動資金池參與者不一定會對沖他們的永久虧損敞口,但GenesisCapital認為,隨著DeFi市場越來越成熟,一些中性市場收益投資者正在有意識地考慮固定產品自動化做市商的空頭交易,GenesisCapital內部模型估計某些主要DeFi協議的總空頭頭寸已經達到數百萬美元。盡管DeFi協議的主要風險來源包括市場暴露、監管、認為操作、協議風險和閃電貸等,但可以肯定的是,某些風險能夠通過「復制」期權組合來控制。最后,加密貨幣長期期貨活動也在不斷發展,雖然市場供需可能會在不匹配的時期出現,但我們的確可以看到交易方數量正在變得越來越多。現階段,加密貨幣期貨買家主要還是基金公司,因為他們需要尋找「上行保險」以跟上被動多頭基金的業績表現。四、宏觀分析:銀行資產負債表

Kryptomon完成1000萬美元融資,NFX領投:5月31日消息,NFT元宇宙游戲Kryptomon宣布完成了一筆1000萬美元的私募輪融資,NFX領投,PLAYSTUDIOS、Griffin Gaming Partners、Tal Ventures和花旗集團前首席執行官Vikram Pandit等參投。

據悉,Kryptomon是包含神奇寶貝、Cryptokitties和Tamagotchi等元素的NFT元宇宙游戲,據其官方數據顯示,得益于在Binance NFT市場上推出的兩輪盲盒銷售,Kryptomon在不到5個月的時間內產生了價值1300萬美元的NFT交易,最新融資將推動Kryptomon加速NFT游戲開發,并繼續為加密游戲社區做出貢獻。(Cryptonews)[2022/5/31 3:52:28]

2020年三季度,銀行資產負債表普遍有所增加,同時GenesisCapital的資金基礎也在增加。自2020年3月以來,世界發生了翻天覆地的變化,全球各國中央銀行在貨幣和財政政策上都做出了重大調整。作為另類資產類別中的借貸產品,許多加密客戶其實與傳統金融系統的聯系非常緊密,因此加密貨幣行業不可避免地會受到中央銀行貨幣和財政政策的「滲透」。自三月份以來,越來越多人選擇將資產部署在GenesisCapital這樣的加密投資機構中,因此GenesisCapital的資金基礎得到了顯著增加。四月份,美聯儲的資產負債表規模約為4萬億美元,但現在已經增長到了7萬億美元,是自2008年金融危機以來從未見過的擴張。所有這些「錢」都需要放在某個地方,如果分析一些大型銀行的三季度收益報告,你會發現銀行坐擁的現金變得越來越多,但凈息差正變得越來越低。換句話說,銀行存款的速度增長超過了貸款速度的增長,比如摩根大通三季度存款增長了30%,而貸款業務增幅僅有1%。造成這種情況的原因有很多,從供需方面來看主要由以下兩點:1、在需求方面,新冠病疫情期間小企業貸款和抵押貸款的承保風險更大。2、在供應方面,由于考慮到風險問題,導致人們并不敢投資高收益產品,因此其實并沒有太多現金部署到這些產品之中。值得一提的是,自三月份新冠病疫情爆發之后,銀行客戶群中有一個「子集」的業績表現非常亮眼,它就是「數字資產交易公司」。與實體經濟不同,數字資產交易沒有受到新冠病疫情影響,人們可以在抽象的數字世界中點擊幾個按鈕就能靈活轉移頭寸。實際上,與高凈值人士和對沖基金一樣,數字資產客戶也是少數精英人士,他們更容易從銀行獲得現金融資,甚至能夠拿到比傳統零售銀行更優惠的貸款。因此,我們有理由懷疑銀行分配給對沖基金、高凈值人士、以及數字資產交易公司的貸款大幅增加,理由有以下兩點:1、在三月份之前,數字資產交易公司很少會使用現金兌換比特幣抵押品,但最近這種情況正在發生變化,一些頭部數字資產交易公司的資產負債表上似乎有足夠的現金;2、機構投資者在芝商所比特幣期貨交易中的參與度大幅上升:在剛剛過去的三季度中,芝商所未平倉合約穩步增長,八月份創下8.3億美元的歷史新高,現在已經成為OKEx的有力競爭者,后者目前仍坐在比特幣期貨未平倉合約的頭把交椅上。未平倉合約不斷增長表明數字資產交易公司的資產負債表中還有不少現貨比特幣,由于芝商所不能以實物比特幣作為抵押品,因此應該有更多比特幣會在場外交易。如下圖所示,GenesisCapital三季度比特幣流入量創下歷史新高,而且在過去一年中都呈現出上升趨勢。

總結

2020年三季度,市場資金流趨勢大致可以歸納為以下三點:1、由于美聯儲大幅擴大基礎資產,因此導致主要銀行的存款超過貸款;2、由于銀行在新冠病疫情期間仍然需要放貸,因此大宗數字資產經紀服務提供商成了他們部署資金的「好地方」;3、由于人們開始將多余的美元兌換成比特幣,因此推動GenesisCapital的基礎資產和借貸規模大幅增長。可以預見的是,美聯儲四季度仍然會繼續擴大資產負債表,所以加密貨幣市場三季度趨勢很可能會延續到下一季度,同時芝商所未平倉合約的增長趨勢也有可能持續到2021年。

編者按:本文來自Polkadot生態研究院,Odaily星球日報經授權轉載。提到Polkadot,大家立馬就會想到跨鏈,覺得跨鏈是繼以太坊的智能合約平臺功能后,新的剛需.

1900/1/1 0:00:00近期,三大交易所OKEx、幣安、火幣均受到了大眾的質疑并引起人們廣泛關注,而最先受損的OKEx至今仍未開放提幣功能.

1900/1/1 0:00:0010月26日至11月2日比特幣和以太坊鏈上數據周報。活躍地址 上周比特幣全網活躍地址數量為588.77萬,環比下降13.41%;而以太坊全網活躍地址數量則為385.4萬,環比下降1.09%.

1900/1/1 0:00:001、概要 根據ETH2.0的開發者最新消息,ETH2.0Phase0的DepositContract已經于11月4日上線,這也意味著行業內萬眾期待的ETH2.0將在12月1日與大家見面.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。2017年,當與加密貨幣和區塊鏈有關的一切看起來仍然新鮮有趣時,幾乎每一天都有新的「革命性」項目或想法誕生.

1900/1/1 0:00:00今年的區塊鏈行業,無人不談DeFi,而DeFi包羅萬象,有預言機、借貸、去中心化交易,還有公鏈等。也有人說,DeFi讓公鏈迎來了第二春.

1900/1/1 0:00:00