BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-2.2%

ETH/HKD-2.2% LTC/HKD-2.61%

LTC/HKD-2.61% ADA/HKD-0.65%

ADA/HKD-0.65% SOL/HKD-1.79%

SOL/HKD-1.79% XRP/HKD-2.74%

XRP/HKD-2.74%“灰度基金”,最近火了。只要工作日,就雷打不動買比特幣。截止目前,灰度基金已經持有超過50萬枚BTC,價值約合92億美元,相當于比特幣總市值2.72%。據Chainalysis之前的統計,如果除去已丟失的比特幣,灰度擁有比特幣數量應該占到真實流通量的3.37%。不少人都認為是灰度推動了比特幣的市價,真是如此嗎?

本文試圖一起來梳理,解開灰度這只“貔貅”的真相。1、只會買買買的“灰度基金”到底是什么?2、是誰在認購灰度基金?3、灰度的溢價,為何會存在?4、灰度的操作,能否影響市場?一、只會買買買的“灰度基金”到底是什么?

美國總統參選人小羅伯特·肯尼迪:給我的7個孩子每人購買了2個比特幣:金色財經報道,美國總統參選人小羅伯特·F·肯尼迪 (Robert F. Kennedy Jr.) 在加密名人 Scott Melker主持的Twitter Space中表示,為自己的7個孩子每人購買了2個比特幣。他表示,比特幣讓小投資者實際上擁有了一種抗通脹的貨幣,這給了他們自由,而不是持有受系統支配的法定貨幣。他解釋了加密貨幣市場投資如何有潛力使窮人擺脫貧困,他說:“比特幣會議(今年5月18日和5月20日)結束后,我決定言出必行,為我的7個孩子每人購買了2個比特幣”。

2023 年5月,小羅伯特·肯尼迪成為第一位接受比特幣競選捐款的總統候選人,他最近承諾用比特幣支持美元并取消比特幣稅。[2023/7/27 16:01:15]

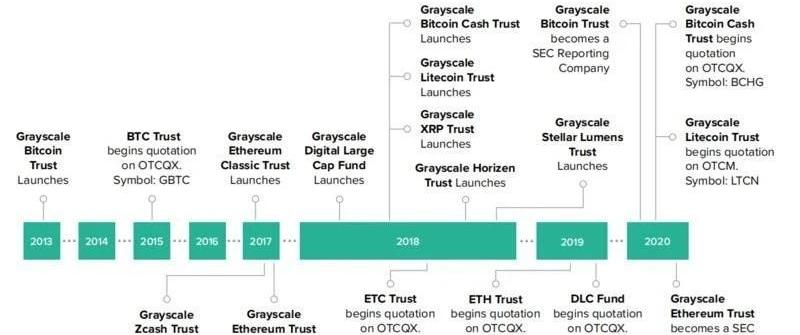

灰度投資公司GrayscaleInvestmentTrust由DigitalCurrencyGroup于2013年設立,面向合格投資者和機構用戶服務的數字貨幣資產管理公司。他們提供的產品,分2種類型:單一資產信托和多元資產組合基金。其中單一資產信托一共有9支產品,包含比特幣信托、以太坊信托等。多元資產組合基金是一支名為灰度大盤基金的產品,該基金包含比特幣、以太坊等市值排名靠前的加密資產。

派盾:Arcadia Finance被攻擊是由于缺乏無信任的輸入驗證:7月10日消息,PeckShield發推稱,鏈上保證金協議Arcadia Finance被攻擊是由于缺乏無信任的輸入驗證,黑客利用該漏洞從darcWETH和darcUSDC金庫中提取資金。

此前報道,BlockSec旗下Phalcon發推稱,Arcadia Finance在以太坊與Optimism上遭遇攻擊,損失40萬美元。[2023/7/10 10:45:59]

以BTC的產品GBTC為例,灰度對合格投資者和機構用戶開放私募,允許他們通過現金或BTC的形式入金到信托。機構買入GBTC,就相當于買入灰度持倉的BTC中對應的份額。GBTC的份額不支持贖回,需要鎖倉6個月,其它幾個幣的鎖倉時間更長,需要1年的時間。持有者在GBTC解鎖后,只能在股票市場賣出,不能贖回。灰度不關心市場價格,因為它的盈利來自管理費,BTC的管理費為2%,其它幣更高。以目前灰度BTC信托持倉92億美元的資產規模來看,灰度一年的管理費就有1.84億美元,標準的躺賺模式。二、是誰在認購灰度基金?

LBank宣布推出加密信用卡:據官方消息,加密交易所LBank宣布推出首張無上限加密信用卡,卡片形式包括虛擬卡和實體卡,允許用戶經過Lbank授信直接用加密貨幣進行任意消費支付,也可在支持本地取現。LBank的近900萬用戶預計將在2023年Q3開始享用,VIP用戶將享有提前使用權。

此卡無消費、提現上限,可在Google Pay等支付平臺上使用。手續費等具體信息將在卡片推出前公布。用戶可從LBank網站訂購,包括金屬版等多種版本,特定用戶還可享有高達2%的現金返還。

LBank創始人Eric He表示,推出此卡是他們讓數字資產更安全、流通更自由愿景的重要一步。[2023/7/1 22:12:25]

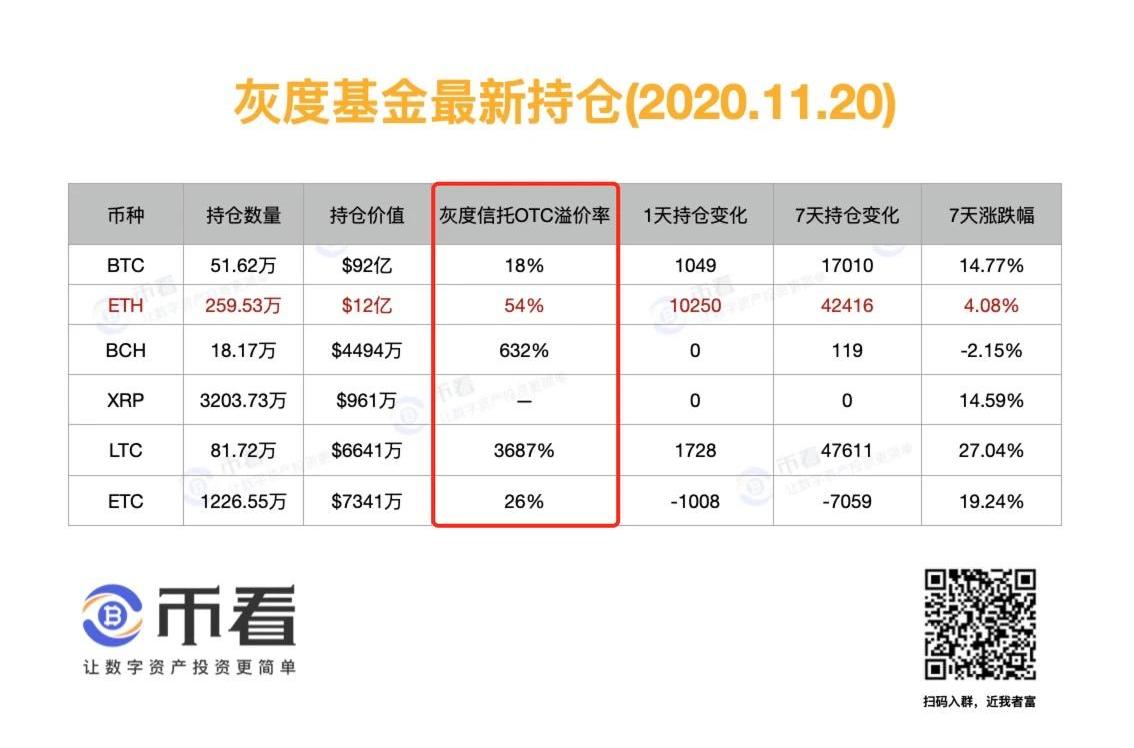

灰度基金的持倉量一直在上漲。11月17日,灰度加密資產管理總規模已突破了100億美元。現在灰度每天BTC的新增持倉量,已經大于礦工的產量。

Coinbase調查:20%的美國成年人目前擁有加密貨幣:金色財經報道,Coinbase委托進行的一項全國調查顯示,目前約有20%的美國成年人擁有加密貨幣。此外,29%的美國成年人計劃在未來12個月內購買或交易加密貨幣。Coinbase表示,絕大多數美國人希望看到金融系統更新,他們相信加密貨幣可以成為解決方案的強大組成部分。[2023/3/1 12:36:14]

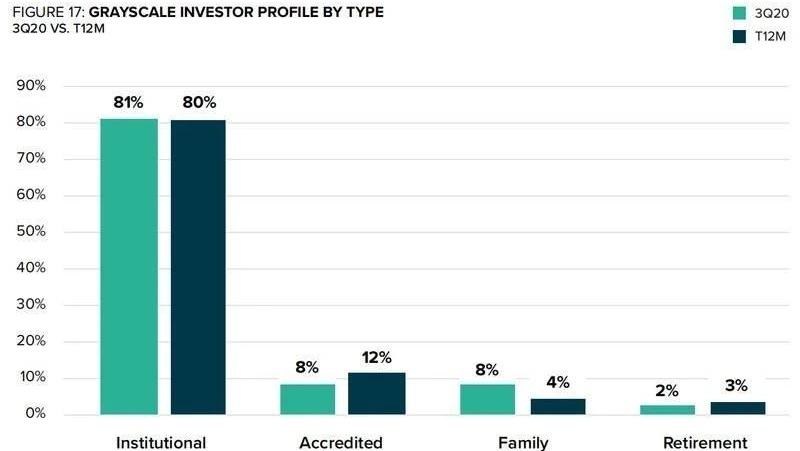

根據灰度2020年Q3的財務報告,認購灰度基金的金主,主要由機構投資者、合格投資者、家族辦公室、退休賬戶基金等構成,其中機構投資者占比超過80%,有超過一半的投資者來自美國以外的國家和地區。

Team Finance:1450萬美元Token被盜,協議暫時停用:10月27日消息,Team Finance團隊表示,該協議管理資金在由Uniswap v2遷移至v3的過程中遭到黑客攻擊,已確定的損失為1450萬美元。目前團隊已暫停Team Finance的所有活動,直到確定此漏洞已被修復。[2022/10/27 11:49:24]

而機構投資者中,對沖基金占據了主要部分。對沖基金,是為溢價而來!

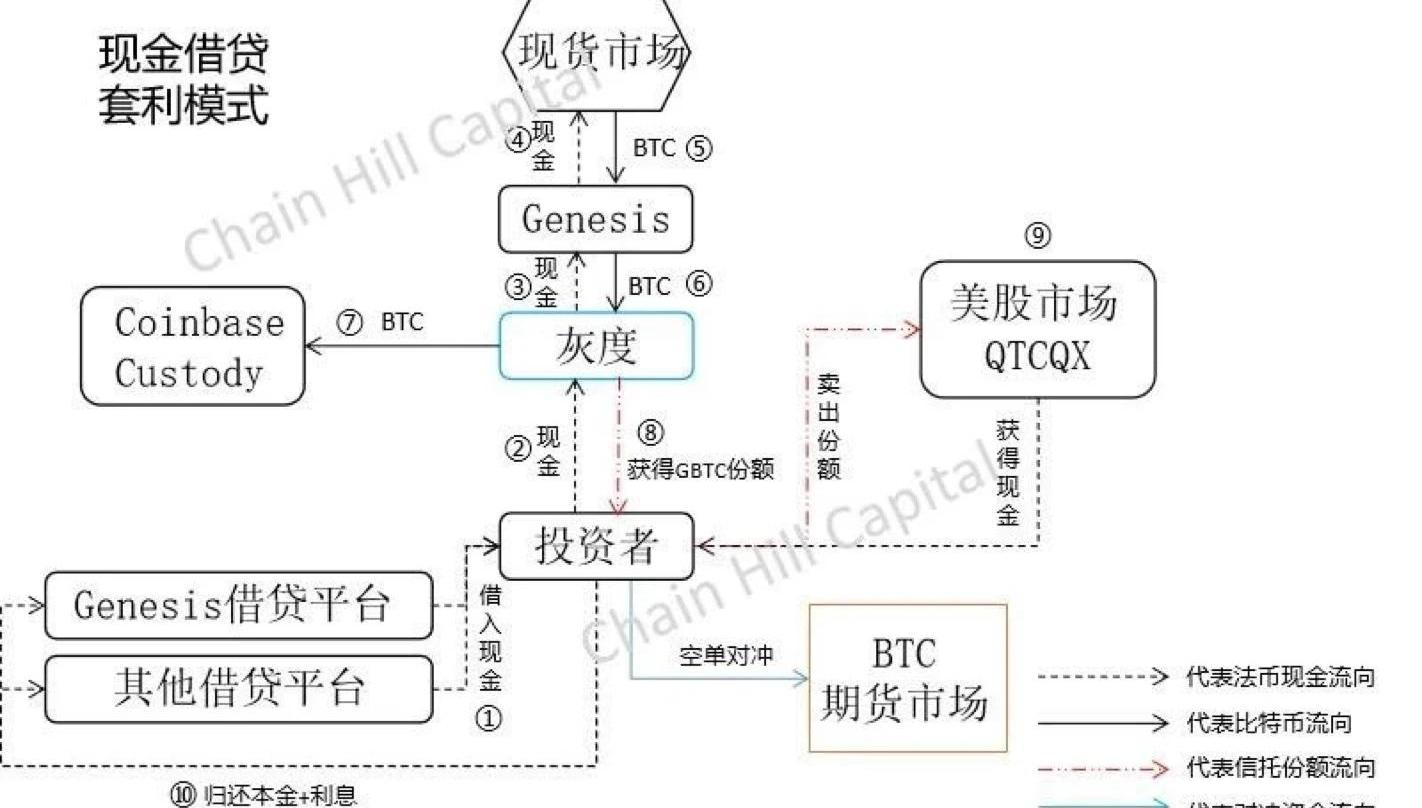

溢價的存在,就為聰明的套利資金提供了出口。對于大體量的資金來說,能維持10%左右的穩定回報率已經是非常不錯的成績了,而灰度可以做到年化30%甚至更高。灰度支持現金和幣認購,常見的套利模式以下幾種:1、GBTC現金借貸套利這是最簡單的套利方式,投資者用現金買入GBTC份額,6個月的鎖倉期過后,選擇合適的時機在二級市場拋售份額,現金差額扣去相關費用剩下的就是利潤。此方式最大的風險就是比特幣下跌,導致無利可套甚至虧損。為了抑制比特幣價格下行的損失,投資者可在比特幣期貨市場上進行對沖套利風險。

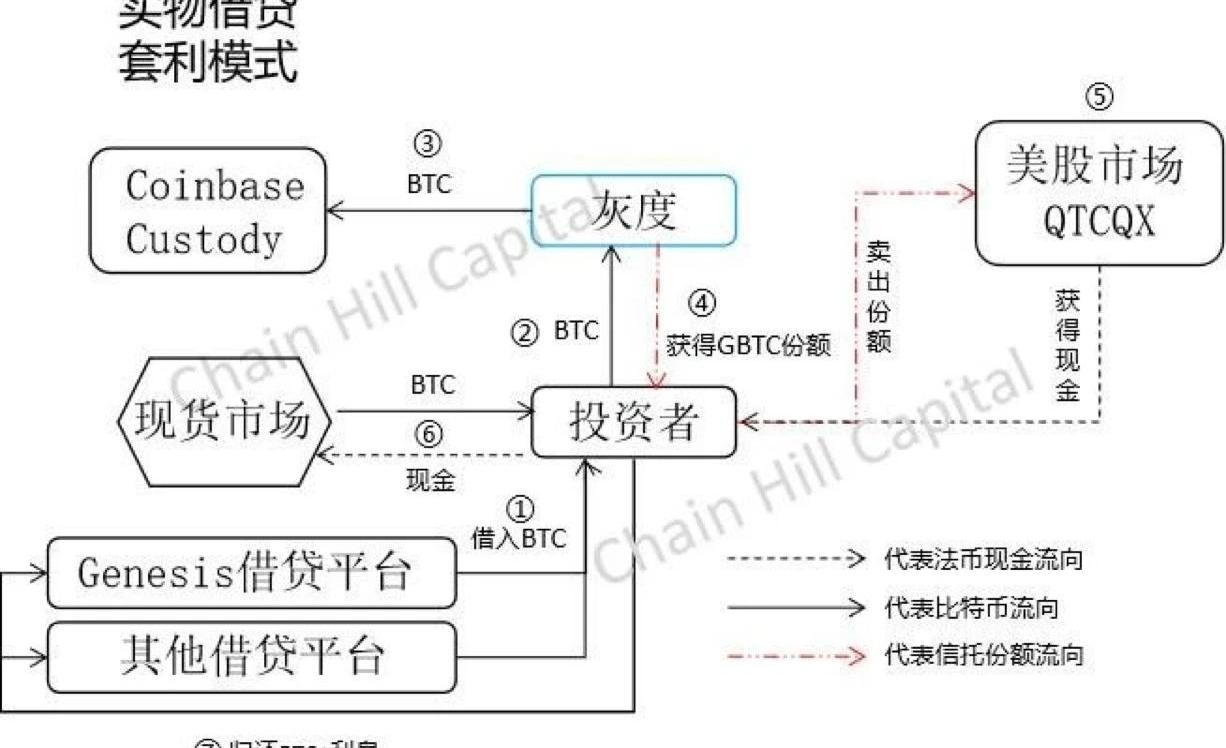

2、GBTC實物借貸套利機構投資者在借貸平臺借入BTC,將借入的BTC作為出資款認購灰度的GBTC信托份額,鎖倉期過后,在美股二級市場上擇時拋售,同時用現金購入BTC還給借貸平臺,GBTC賣出時的溢價部分扣除相關費用即為利潤。

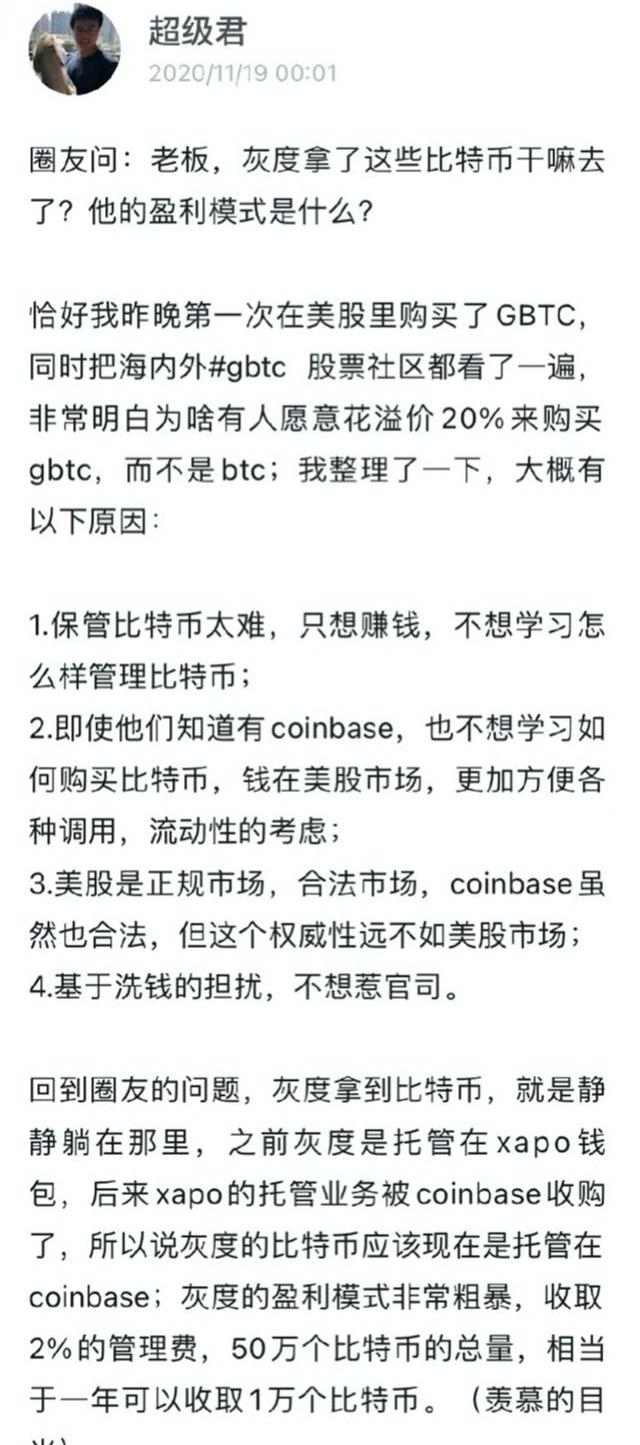

三、灰度的溢價,為何會存在?你是不是也會想問,為什么灰度信托在股票市場的價格會這么高溢價。美股韭菜,是傻了嗎?為什么不直接去數字貨幣市場買?超級君此前的解釋比較合理:股票市場的溢價,可以視作一個保險金,可以對沖丟幣風險+資金凍結風險+潛在收稅風險+資金流動性風險等等。

從這個層面來看,灰度拿著合規牌照,在做搬運工的工作,把數字資產搬運到股票證券市場,讓美股股民可以更加靈活快捷的購買到數字貨幣。溢價、以及灰度的管理費,就是倆個市場的GAP價值。四、灰度的操作,能否影響市場?溢價高-->吸引機構套利資金認購-->減少數字貨幣市場的現貨流通量。在灰度的這個產品機制上,套利資金充當了“拋壓轉移至美股,資金帶回幣圈”的搬運工。

近一年灰度家族產品每周流入情況來源:Grayscale從上圖可以看出,今年4-6月份,是灰度的一波認購高潮,對應份額解鎖期會在2020年10月-12月。從Q4開始,認購高潮一直在持續。可以理解為,從10月份開始,解鎖的信托份額會越來越大,市場上存量的比特幣會越來越少。ChainHillCapital由此判斷,今年4季度以及明年全年都將看漲比特幣。當然,隨著Robinhood和Coinbase等平臺的入場,灰度基金的壟斷優勢一旦被瓦解,美國股民購買數字貨幣的門檻降低,這個溢價的空間,將會逐漸被壓縮抹平。高溢價時代,將畫上句號。

2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,近日市場貪婪指數也達到了2020年最高點,據報告2020年11月19日該數值為94.

1900/1/1 0:00:00據《金融時報》報道,Facebook計劃最早在明年一月以有限形式發行加密貨幣Libra。但最初只發行錨定美元的單一貨幣,錨定其他貨幣和錨定一攬子貨幣的Libra則將在稍后推出.

1900/1/1 0:00:002020年第47周區塊鏈二級市場報告2020年11月15日-2020年11月24日本期報告重點內容:本周大盤走勢:放量突破站上新階.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:RobertStevens,翻譯:Libert,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。對于一個敘事極為宏大、內容極為豐富、內涵彈性極大的概念,Web3.0的定義和特征始終處在高速的動態變化中,而WebX試驗.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。最近幾周,蓬勃發展的去中心化金融(DeFi)世界達到了新的高度,鎖定在DeFi生態系統中的總資產價值已經超過了130億美元.

1900/1/1 0:00:00