BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-1.42%

ETH/HKD-1.42% LTC/HKD-1.79%

LTC/HKD-1.79% ADA/HKD-2.24%

ADA/HKD-2.24% SOL/HKD-2.17%

SOL/HKD-2.17% XRP/HKD-2.08%

XRP/HKD-2.08%保險是對沖風險的重要方式,在生活中我們離不開保險的保護,在DeFi這樣一個高風險的領域內更是如此。隨著DeFi的不斷發展,鎖定在DeFi內的資金越來越多,但DeFi由于各種原因,時常發生風險事件,導致用戶損失慘重,這將會阻礙DeFi的發展。目前DeFi的鎖倉金額在160億美元左右,行業最大的保險平臺NexusMutual的有效保額為5600萬美元,總占比不到1%。從數據我們可以推斷DeFi保險還具有很大的增長空間,以及隨著DeFi的不斷發展,這一空間會越來越大。

從目前DeFi保險的現狀來看,DeFi保險依然處于非常早期的階段,目前能夠保障的范圍僅僅是智能合約本身的漏洞造成的損失,這一保障范圍是比較狹小的,當然這也和DeFi目前的發展階段有關。本文旨在探討目前業內主要的保險模式,讓讀者對于DeFi保險有一個基本了解,本文探討的三個保險平臺為NexusMutual、Cover和Nsure。一、NexusMutual

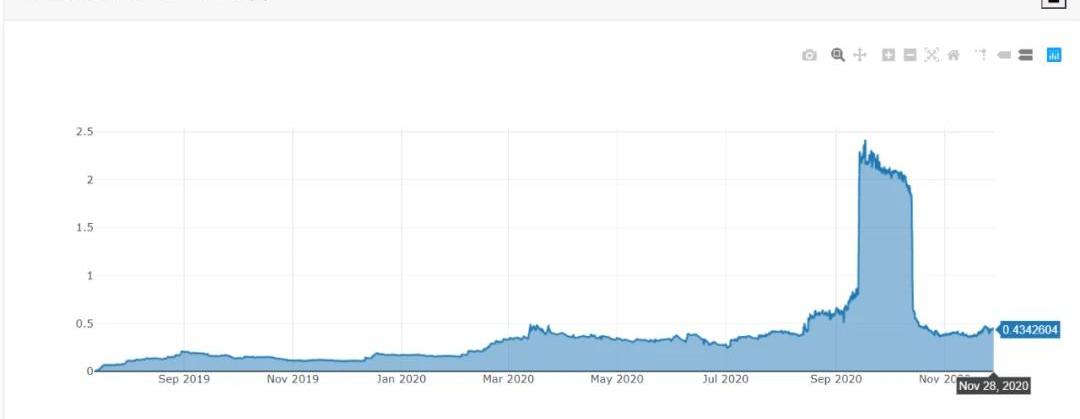

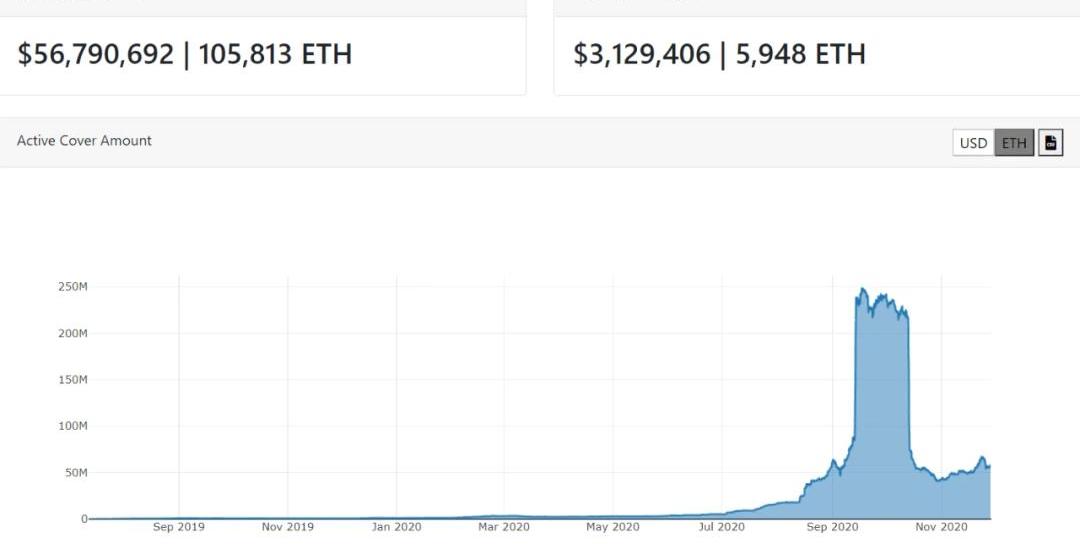

NexusMutual是行業內承保金額最大、支持投保項目最多的保險平臺。NexusMutual目前承保金額為5600萬美元,支持投保項目42個,保費收入310萬美元。

消息人士:DeFiance Capital完成1億美元流動性代幣基金的募集:金色財經報道,據兩位消息人士透露,Arthur Cheong的加密投資基金DeFiance Capital籌集了“八位數”資金,完成了新的 1 億美元流動性代幣基金的首次關閉。其中一位消息人士稱,雖然這可能意味著 1000 萬美元到 9900 萬美元之間的任何金額,但去年最初的融資金額不到 5000 萬美元。

去年報道,DeFiance Capital創始人正在為新基金籌資約1億美元。并且已經承諾了近一半的金額。消息人士稱,在 11 月 FTX 交易所倒閉后,其中一些承諾減少了,但該基金仍設法完成了第一筆付款,并于本月開始投資。(The Block)[2023/3/14 13:01:54]

NexusMutual承保資金的來源

NexusMutual的模式是行業首創,其使用了聯合曲線模式來進行承保資金的募集。KYC會員可以使用ETH通過聯合曲線模式購買NXM代幣,購買NXM代幣的資金會注入資本池。目前NexusMutual的資本池規模為8990萬美金,承保金額為5600萬美金,承保金額與資本池規模的比值為64%,最低資本要求僅比資本池少一點點,這意味著NexusMutual有充足的資金對保單進行賠付。

用戶購買保險支付的保費,50%會注入到資本池,50%會分配給承保人。所以NexusMutual承保資金的來源是購買NXM代幣注入的資金,以及保費注入的資金,目前保費收入為310萬美元,相比資本池總體量來說是比較小的。NexusMutual可拓展性

新研究表明:DeFi比傳統金融更具可擴展性:金色財經報道,一份新報告稱,盡管 2022 年大部分時間市場狀況普遍,但去中心化金融 (defi) 仍顯示出比傳統金融業更大的擴展潛力。根據 Hashkey Capital 的年終報告,去中心化金融 (defi) 具有“比傳統金融行業可擴展許多倍的潛力”。報告建議,除了擴展潛力之外,defi 協議還具有彈性,并且很可能在 Terra luna/UST 崩潰等黑天鵝事件中毫發無損地出現。[2022/12/22 22:01:33]

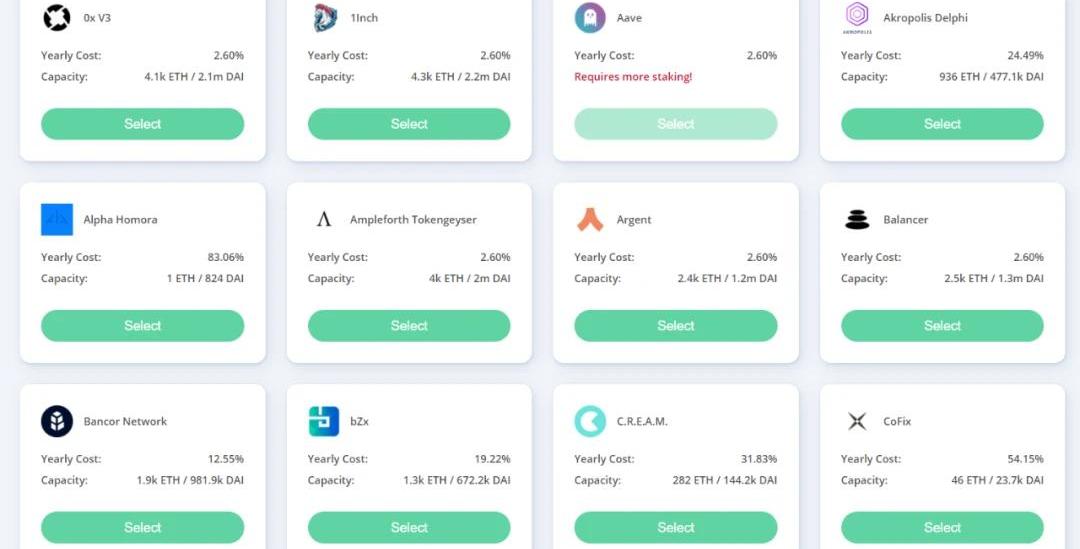

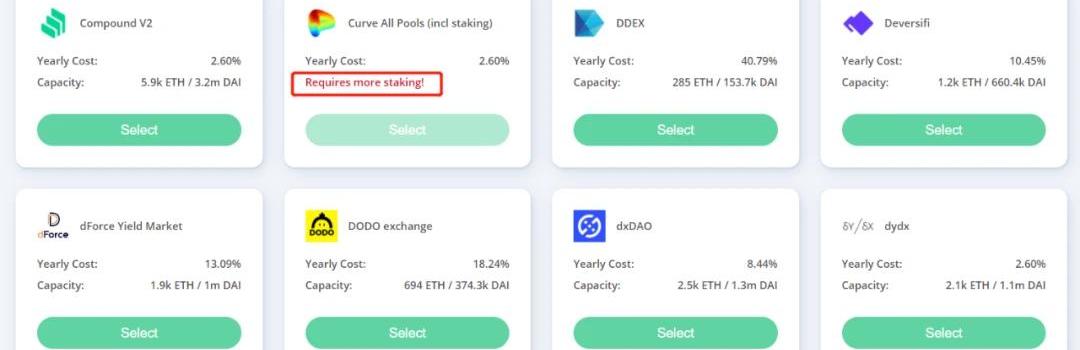

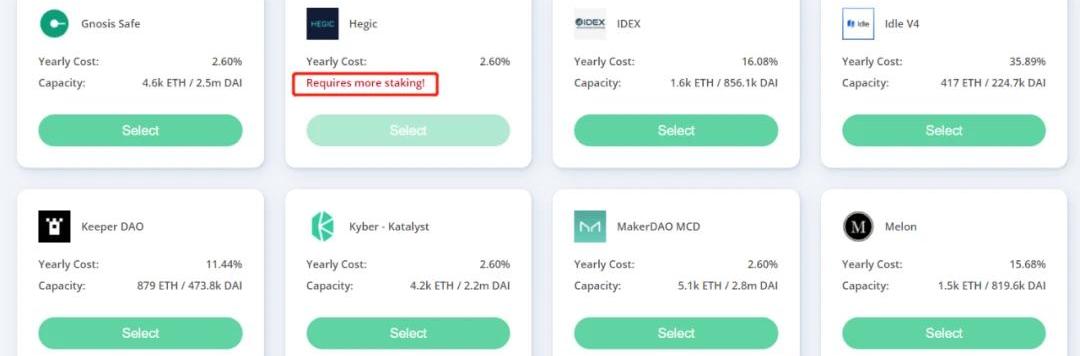

NexusMutual在DeFi挖礦火熱的時候經常會出現沒有保險可買的情況,即使是現在依然時有發生。如下圖中的Curve和Hegic,還有上方一張圖片中的Aave。

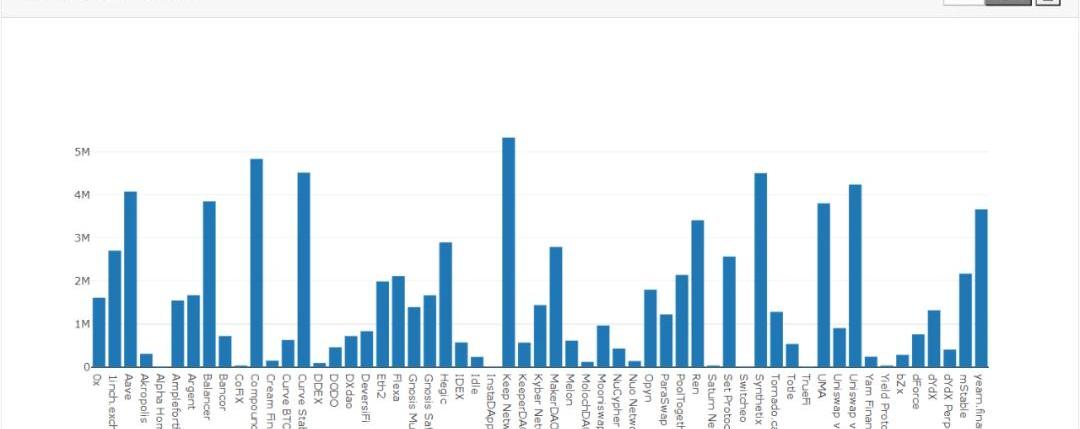

NexusMutual保單的購買額度取決于有多少NXM質押給了某個項目,質押了NXM的給某個項目的用戶,將享受質押項目50%的保費收入。不同項目的質押金額如下所示,質押金額越高,保險的可購買額度越多,也意味著越多的用戶認可平臺的安全性。發生賠付時,用戶質押的NXM將會按比例銷毀。用戶既享受收益也承擔風險。

DeFi期權協議Pods Finance完成560萬美元種子輪融資:12月20日消息,DeFi期權協議Pods Finance今日宣布完成560萬美元種子輪融資,IOSG、Tomahawk、Republic、Framework Ventures、4RC等參投。資金將用于為加密資產創建結構化產品。

據悉,Pods Finance前身為2019年11月推出的ohmydai,是一種去中心化、非托管的美式期權協議,旨在使用算法定價和特定期權AMM為任何ERC20代幣引導市場。Pods Yield是一系列開源智能合約,通過算法運行已知的投資策略、接收存款和處理取款。[2022/12/20 21:55:26]

Aave等平臺的質押金額并不算小,但依然沒有保險可以購買,這說明用戶需求比較旺盛。這里就顯示出了NexusMutual的可擴展性問題,當需求增加時,供給并不一定會增加,會導致無險可買的情況發生,限制平臺發展。NexusMutual進一步動向

NexusMutual的博客上列出了其接下來的發展方向,主要方向是實現基于需求的定價、新的質押系統、實現投資收益及多系統風險保障。NexusMutual目前的保費是固定定價,無論有多少需求,保險的費用都是一樣的。基于需求定價意味著保費會隨著需求而發生變化,有點像我們熟悉的代幣交易,價格隨買、賣需求的強弱而發生變化。保費的提升將會激勵更多用戶質押到對應項目上,從而提升可購買額度。新的質押系統是為了鼓勵更多用戶參與質押,目前的質押系統用戶的收益風險比并不劃算,質押產生的收益相比承擔的風險來說沒有吸引力,新的質押系統旨在改善這一情況,從而提升保險的可購買額度。投資收益是保險公司收入的重要組成部分,NexusMutual的資本池內沉淀了大量資金,能產生不錯的收益。但NexusMutual的投資方向需要足夠低的風險,投資收益的實現需要仔細權衡。二、Cover

DeFi 概念板塊今日平均跌幅為3.77%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為3.77%。47個幣種中12個上漲,35個下跌,其中領漲幣種為:MKR(+9.41%)、ANT(+7.67%)、LBA(+3.57%)。領跌幣種為:PEARL(-21.13%)、FOR(-13.73%)、BZRX(-12.04%)。[2021/6/23 23:58:41]

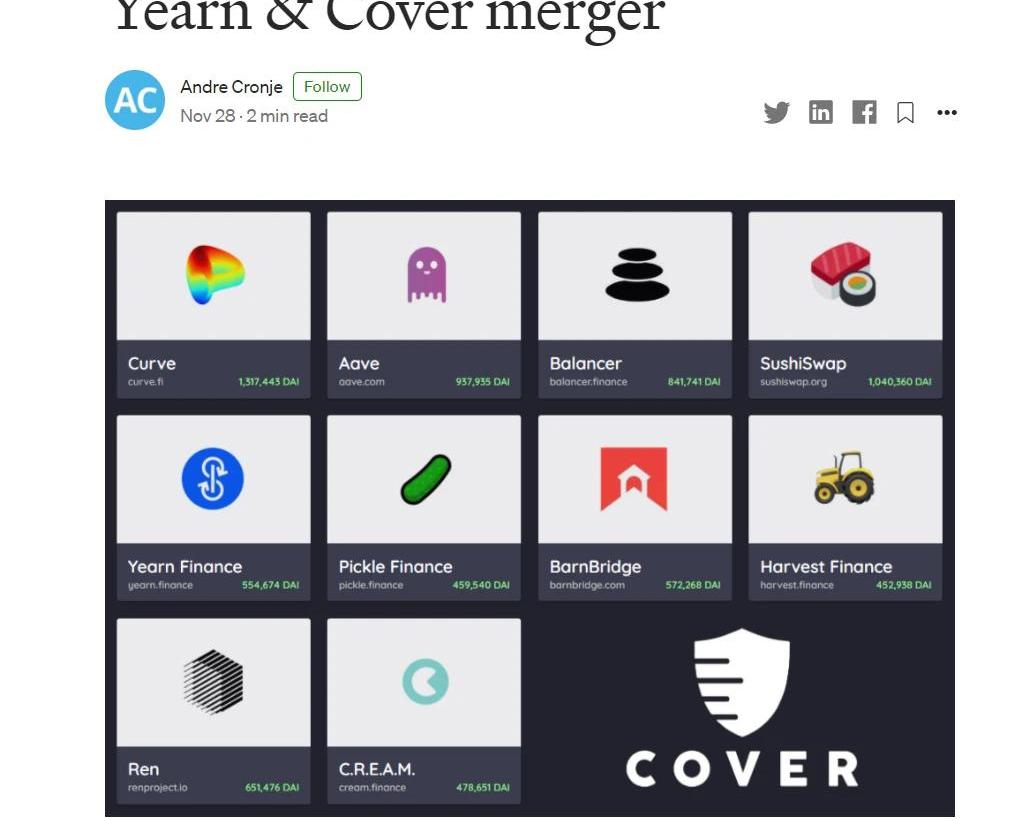

Cover是近期比較火熱的一個保險平臺。Cover上線時間不長,其前身是一個和保險有關的挖礦平臺,由于其前身的運作,目前已經有一定的粉絲基礎。Cover和Yearn創始人AC關系密切,11月28日AC宣布Yearn和Cover合并,引起了廣泛關注。

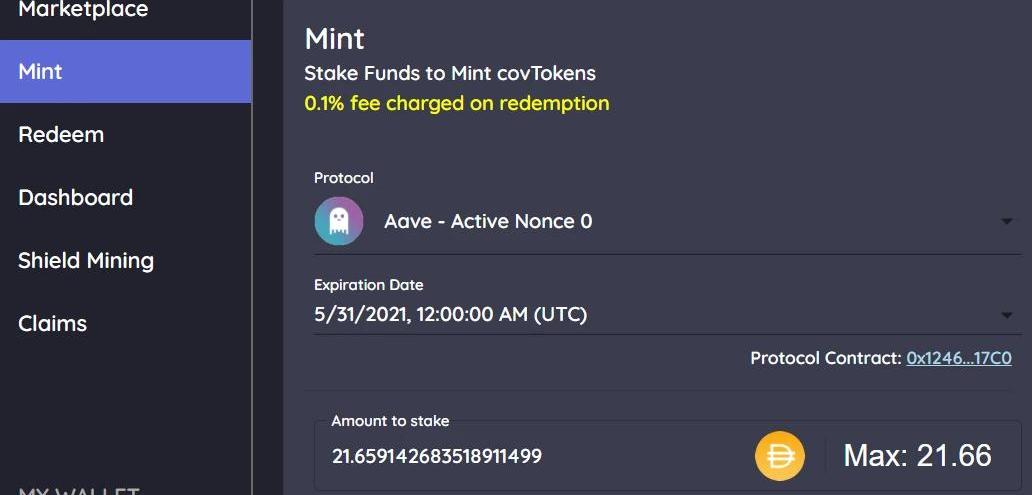

Cover內存在三種角色,分別是保險需求方、保險提供者和做市商。Cover內有兩種代幣,CLAIM和NOCLAIM,用戶可以通過鑄造系統1:1獲得這兩種代幣,只能購買一種固定到期時間的保險,如下圖所示,這和NexusMutual可以自定義選擇購買時間是不同的。

1CLAIM代幣+1NOCLAIM代幣≈1抵押品如果發生索賠,1CLAIM代幣≈1抵押品,而1NOCLAIM代幣=0;如果到期未發生索賠,1NOCLAIM≈1抵押品,1CLAIM代幣=0。下面分別從保險需求方、保險提供者和做市商三個角色來理解Cover。保險需求方

Messari首席執行官:美國加稅計劃或推動投資者會轉向DeFi:Messari首席執行官Ryan Selkis表示,因拜登政府提議的將資本利得稅從目前的23.8%上調至43.4%,投資者可能會轉向DeFi。Selkis稱,意外的后果之一可能是,從長期和中期來看,更多的資本被鎖定在這個加密生態系統中。最終,這將使整個類別的資產受益。Selkis解釋道,投資DeFi資產能夠借用現有的加密資產獲得收益,而不是出售它們并觸發應稅事件。此外,至于當前的比特幣修正,Selkis稱,逢低買入可能會帶來新的買家潮。(The Daily Hodl )[2021/4/26 20:58:08]

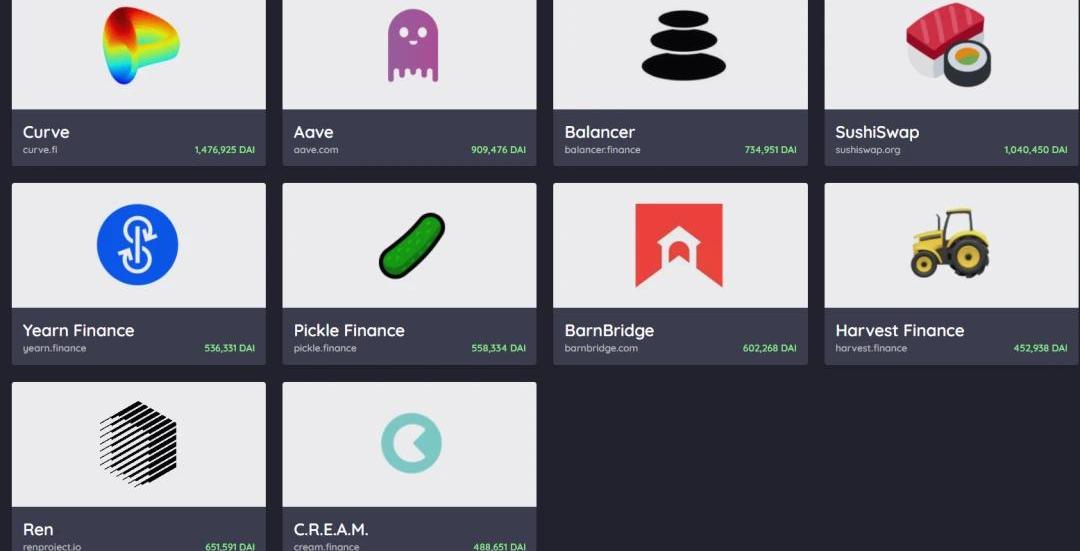

保險需求方是指想要購買保險的用戶,保險需求方可以通過鑄造系統來獲得CLAIM和NOCLAIM兩種代幣,其中CLAIM代幣是發生索賠時的憑證,保險需求方只需保留CLAIM代幣出售NOCLAIM代幣即可完成投保。保險需求方在市場上直接購買CLAIM代幣,也能實現投保。目前Cover支持10個項目投保,每個項目的保障金額如下圖所示,目前全平臺累計保額750萬美金左右。

保險提供者

保險提供者是指想要想要承保的用戶,用戶可以通過鑄幣系統來獲得CLAIM和NOCLAIM代幣,其中NOCLAIM代幣是發生未發生索賠時的贖回憑證,保險提供者只需保留NOCLAIM代幣出售CLAIM代幣即可完成承保。當未發生索賠時,用戶使用NOCLAIM代幣可以贖回抵押物,賣出的CLAIM代幣即為保費收入。保險提供者還可以在市場上直接購買CLAIM代幣,也能實現承保。做市商

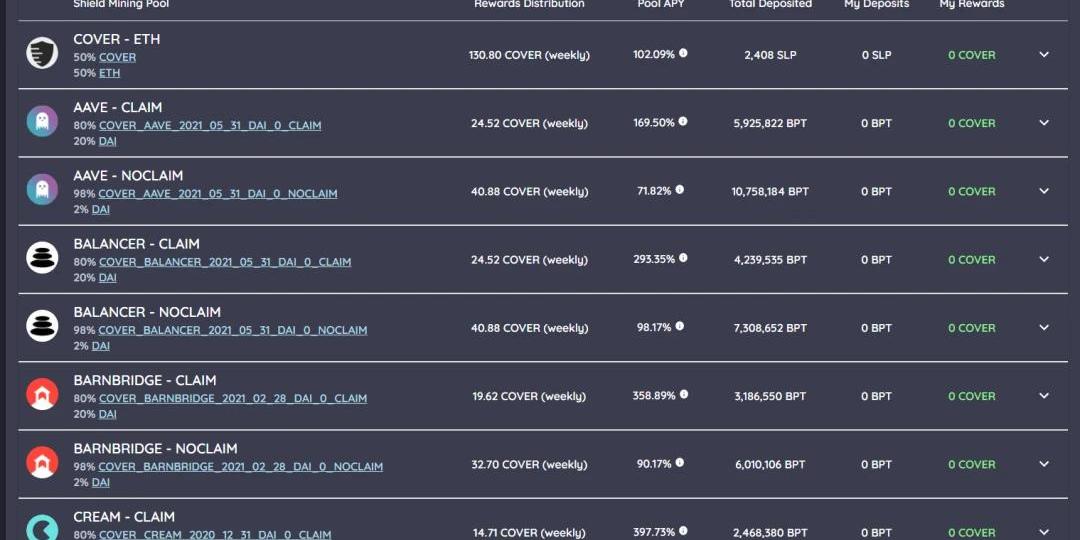

每個項目的CLAIM、NOCLAIM代幣都在Balancer上有自己的交易對,任何人都可以直接購買完成投保和承保。為了讓投保、承保更加方便,做市商可以為這些交易對提供流動性,提供流動性將會獲得COVER代幣獎勵。

做市商可以通過鑄幣獲得兩種代幣,然后可以分別為兩種代幣提供做市,來賺取手續費收入和COVER代幣。保險需求方和保險提供者也可以通過做市來賺取額外的收益。COVER代幣

在以上整個流程中,我們發現COVER代幣是沒有用處的,事實上目前COVER的價值只有治理價值,但不排除未來可以通過治理來捕獲其他價值。對于保險需求方來說,最簡單的獲取方式是直接購買。當保險需求增多時,CLAIM代幣將會升值,承保收益增加,這將會激勵更多人去參與承保。COVERProtocol計劃第一年釋放9萬枚代幣,其中約26%的代幣用于挖礦激勵,61%分配給SAFE2代幣持有者,12%保留給團隊,約1%存至COVER財庫。COVER的索賠

COVER的索賠流程和NexusMutual有比較大的區別。NexusMutual的投票結果完全由代幣持有人決定,COVER的索賠評估引入了索賠有效性委員會。COVER代幣持有人可以投票決定索賠的有效性。如果認定有效,將會提交給索賠有效性委員會審計,委員會由專業審計機構組成,通過的條件是超過50%的審計機構同意。如果COVER代幣持有人投票認定索賠無效,可以通過繳納一定資金發起強制性索賠。強制性索賠將直接提交給索賠有效性委員會進行判定。近期PickleFinance發生了被盜事件,經過投票社區通過了索賠申請,索賠有效性委員會也一致同意按100%的比例進行賠付。三、Nsure

Nsure也是近期比較火的一個保險項目,目前還未正式上線。Nsure和NexusMutual有相似的地方,但也有不同。由于平臺還未上線,只能進行一些關鍵信息的論述。Nsure的三個池子

Nsure分為3個池子,分別是留存池、盈余池和資本池。保費的10%進入留存池,如果沒有發生理賠,則注入盈余池。保費的40%直接進入盈余池,當發生賠付時將優先賠付,盈余池資金不足以賠付時,資本池將會用于賠付剩余部分。資本池屬于兜底賠付,用于支付盈余池無法支付的部分。當盈余池無法滿足最低資本要求時要求時,資本池將被凍結提現。Nsure將會使用挖礦的方式來擴充資本池,當盈余池足夠大,將減緩資本池挖礦速度。Nsure的承保額度

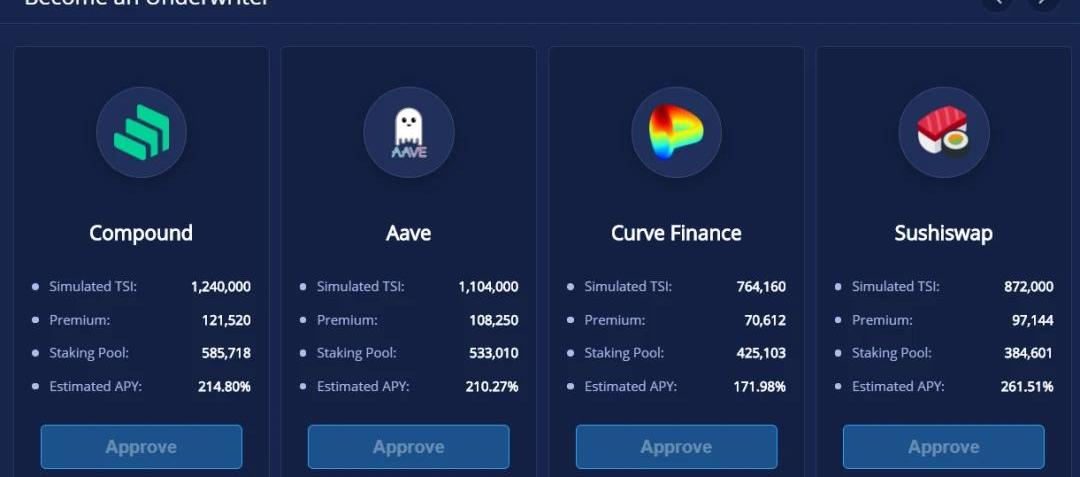

NSURE持有人可以選擇不同的項目進行質押,獲得50%的保費收益,可承保金額為NSURE價值的2倍,單個項目最多承保可承保金額的25%。這其實和NexusMutual有類似的問題,如果需求旺盛,同樣有可能出現承保能力不足的問題。下圖為質押示意圖:

Nsure總供應量為100,000,000枚,其中55%的代幣用于挖礦。Nsure的索賠

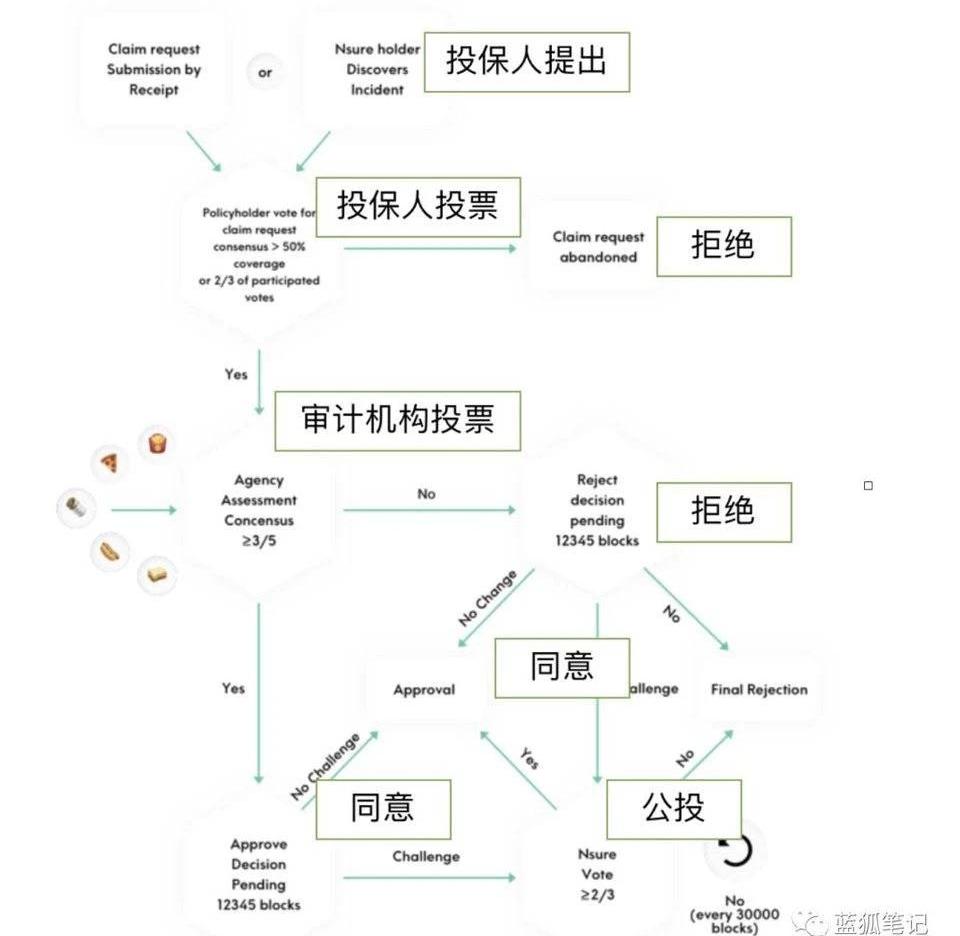

Nsure的索賠流程可以用下圖來進行理解,先是由投保人自行投票,接著是審計機構和持幣人全員投票。當項目進行理賠時,50%理賠金等值的質押Nsure將被銷毀。

來源:藍狐筆記索賠是Nsure宣傳比較多的一點,還有一個點是動態調價,這也是針對NexusMutual進行的優化,即保費會隨著需求的增加而增加。動態調價這一點NexusMutual也在路線圖中所有規劃,而Cover通過市場化定價同樣實現了動態定價。四、總結

目前行業內的保險都是針對智能合約本身的漏洞進行承保的,其他任何原因造成的損失都不在其保障范圍內。比如最近頻發發生的,通過操縱價格進行攻擊而造成的損失,并不在保險的保障范圍之內。只有像PickleFinance這種因為自身合約漏洞造成的損失,才會進行賠付,這也是說目前的DeFi保險處于早期階段的原因。目前NexusMutual是發展最好的平臺,但市場遠未飽和,區哥相信一定會有更多新型保險平臺的出現,為DeFi用戶提供更好的保險產品。參考資料https://nexustracker.io/stakinghttps://medium.com/nexus-mutual/safe-mining-f2e6da2899a0https://app.coverprotocol.com/app/marketplacehttps://coverprotocol.medium.com/cover-revised-tokenomics-57dc5f9eb5f9https://www.coverprotocol.com/Cover%20Product%20Paper.pdfhttps://coverprotocol.com/Cover%20Protocol%20User%20Guide.pdfhttps://medium.com/iearn/yearn-cover-merger-651142828c45https://www.chainnews.com/articles/686826536473.htmhttps://nsure-network.medium.com/introducing-nsure-network-4627abfde1f0https://www.chainnews.com/articles/831205514634.htm-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。

比特幣又上熱搜了,一直持續暴漲,從10月6日的10300美元到最高18400美元,漲幅高達接近80%,在這樣的勢頭下,還能入場嗎?這才是投資者們真正想要了解的.

1900/1/1 0:00:00知名區塊鏈藝術家宋婷與CortexLabs鏈上AI模型進行協作藝術創作,系列作品為世界首組區塊鏈上AI與人協作加密藝術品.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。ETH2.0的階段0已經箭在弦上,一周內以太坊2.0存款合約質押了超過50萬枚ETH,我們對以太坊的期待更上了一層.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。脆弱的DeFi協議如下是最近一個多月以來,不少DeFi協議遭受的各種攻擊,有閃電貸套利攻擊,也有利用代碼漏洞的資金竊取.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00在傳統金融領域,期權是一種被廣泛使用的金融工具,有著數萬億美元的市場規模。隨著區塊鏈行業的不斷發展,很多傳統金融領域的金融工具在區塊鏈世界都相繼出現了,期權自然也不例外,只是目前的體量還比較小.

1900/1/1 0:00:00