BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-0.04%

ADA/HKD-0.04% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD-0.4%

XRP/HKD-0.4%編者按:本文來自巴比特資訊,作者:Eloise,編譯:Apatheticco,星球日報經授權發布。傳統金融中的市盈率是什么?

市盈率是公司股價與每股收益之間的關系。這是一個證券市場上非常受歡迎的指標,可以使投資者更好地了解公司的價值。市盈率表示市場的期望值,是投資者為當前收益所支付的價格。在評估公司股票時,收益非常重要,因為投資者希望了解公司的盈利能力以及未來的盈利能力。此外,如果公司沒有進一步成長,并且當前的收益水平保持不變,則市盈率可以解釋為公司償還每股股份所花費的年數。市盈率公式

市盈率=每股股價/每股收益市盈率適用于加密貨幣嗎?

以太坊鏈上DeFi協議總鎖倉量突破920億美元 創歷史新高:金色財經報道,以太坊鏈上DeFi協議總鎖倉量已突破920億美元,創下歷史新高,目前為927.1億美元。該指標上一次高點出現在2021年5月11日,當時以太坊鏈上DeFi協議總鎖倉量為916.5億美元。目前以太坊鏈上鎖倉量最高的三個DeFi協議分別是Aave V2(140億美元)、Maker(140億美元)及Compound(133億美元)。[2021/9/4 22:59:02]

適用,我們可以計算去中心化交易所的市盈率,這些DEX通過發行DEX代幣來補償流動性提供者。DEX是一種去中心化的加密貨幣交易所,它允許直接的點對點加密貨幣交易安全地在線進行,無需中介。DEX流動性提供者將代幣存儲到智能合約中,獲得交易池的代幣作為回報。交易池的代幣可以跟蹤流動性提供者在全部儲備金中所占的份額,并且可以隨時交易成基礎資產。“流動提供者”實質上就是“做市商”的代名詞,可以增強加密貨幣交易的便利性,使買賣雙方無需尋找交易對手就可以輕松地進行交易。換句話說,他們讓代幣“具有流動性”。市盈率公式是什么樣的?

數據:以太坊上DeFi協議總鎖倉量552.3億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上DeFi協議總鎖倉量約合552.3億美元,環比下降5.52%。

近24小時鎖倉量增幅前三名的DeFi協議分別是Vesper(+6.33%),88MPH(+4.51%)以及BenchMark(+3.29%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 72.7億美元(-4.91%),Maker 58.9億美元(-5.08%)以及Compound 56.3億美元(-4.72%)。[2021/3/25 19:17:22]

DeFi協議Balancer總鎖倉量較昨日驟降40.64%,已減少約2億美元:據DeBank數據顯示,非托管投資組合管理服務Balancer總鎖倉量(TVL)較昨日驟降40.64%,目前為3.126億美元,排名第10位。DeBank初步分析稱Balancer總鎖倉量較10月5日已減少約2億美元,包括WETH鎖倉量已減少約4700萬美元,USDC已減少約2200萬美元,WBTC已減少約2300萬美元,renBTC已減少約2300萬美元,YFI已減少約1100萬美元。[2020/10/7]

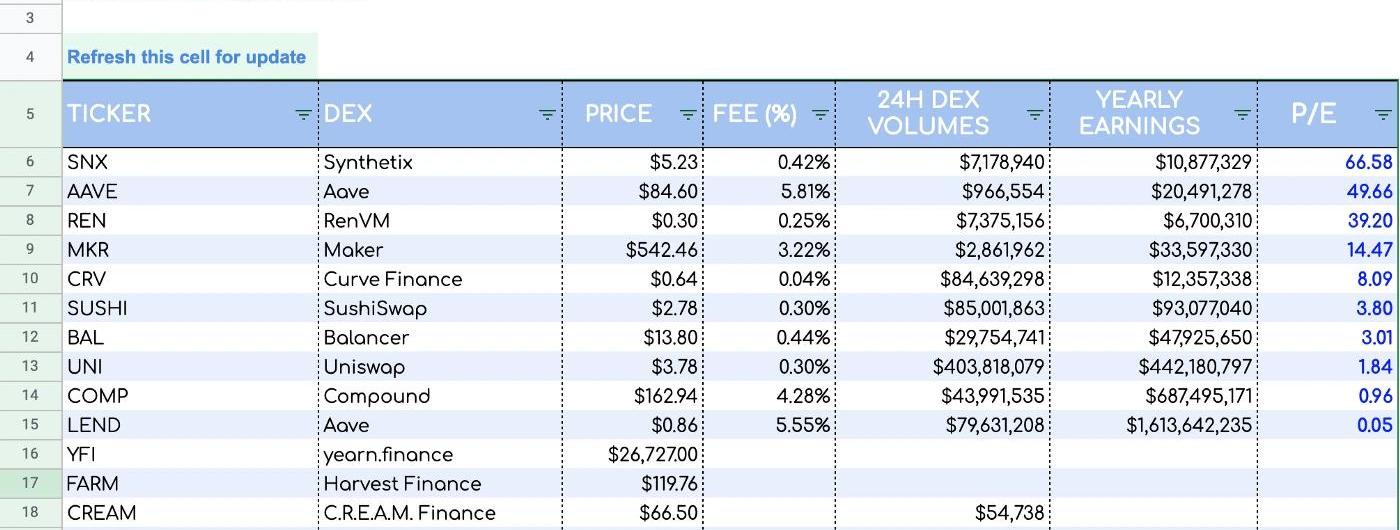

其中,總收益=24h年化交易量x流動性提供者的抽傭比例DEX總收益的計算

24小時DEX量

DeFi代幣被超賣,但收益和TVL表明DeFi代幣會出現反彈:Cointelegrah文章稱,Yearn.finance和Aave的價值回落表明DeFi市場可能存在超賣,但頂級項目的收益增加表明情況并非如此。

Maker(MKR)、Uniswap(UNI)、Yearn.finance(YFI)和其他DeFi代幣的價值在過去兩周內暴跌。但是,各種數據表明,主要的DeFi代幣的基本面仍然強勁。最值得注意的是,在過去30天內,Maker、Uniswap和Aave的收益激增130%,達到440%,而這發生在它們的代幣價格大幅下跌的時候。

鏈上數據表明,DeFi市場的TVL保持相對不變。盡管大多數DeFi代幣下降30%至50%,但TVL仍保持在100億美元以上。以Yearn.finance為例,其原生YFI代幣在五天內下降了44%,而這個數字資產目前已從峰值下降了56%。盡管跌幅驚人,但投資者和分析師仍然對該項目持樂觀態度,本周早些時候,Yearn.finance團隊透露計劃發布新的穩定幣托管業務。數據顯示Yearn.finance的TVL約為7億美元,進一步證明代幣價格并不能反映項目的可行性,該數字接近其8月份價格更高時的TVL。[2020/10/4]

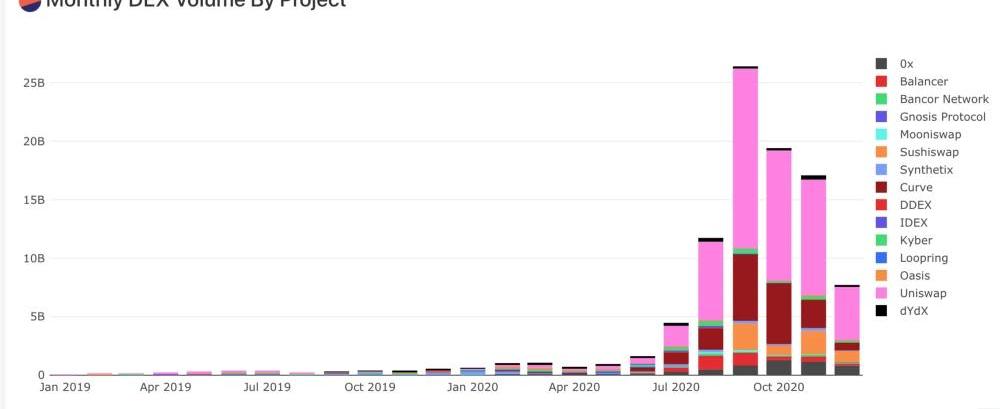

自2019年以來,去中心化交易所的月交易量已大幅增長。DEX交易所通過對總交易量收取少量費用實現盈利。

來源:DuneAnalyticsDEX月交易量流動性提供者的抽傭比例

從理論上講,做市商收取費用的主要目的是激勵機構或個人下單來刺激交易所內的交易活動。Uniswap對儲備池中的所有交易收取0.30%的費用。當流動性提供者銷毀其交易池代幣以贖回其在總儲備金中所占的份額時,他們將獲得此前在抵押時按比例分配的累計總費用。這0.30%的費用代表流動性提供者的傭金。當然,每個DEX交易所都有自己的費用比例設計。分析結果

通過GoogleSheets計算的各個DEX市盈率高市盈率—Synthetix

高市盈率通常被認為是成長股。這表明該股票未來表現良好,投資者對未來收益增長抱有更高期望,并愿意為此付出更高的價格。不利的一面是,成長型股票的波動性往往更高,這給公司施加了更大的壓力,需要公司采取更多措施以證明其較高的估值是合理的。因此,投資于成長型股票多是風險性的投資。同時,市盈率高的股票也可以被認為是高估了。眾多項目中,Synthetix的市盈率最高,因為它的年化交易量最低,抽傭比例為0.41%,高于其他DEX。Synthetix是基于以太坊的衍生品流動性協議,可用于合成資產的發行和交易。每個合成資產都是一個ERC20代幣,用于跟蹤外部資產的價格。Synth需要以Synthetix網絡代幣充當抵押品,合成Synth時需要按照比例對SNX進行抵押。抵押者可以按比例獲得獎勵。低市盈率—UNISWAP

市盈率低的公司通常被認為是價值股票。這意味著它們被低估了,因為其股價相對于基本面而言處于較低水平。這種定價錯位會促使投資者在市場進行修正之前購買該股票。股票價格如果如期上漲,投資者則能成功“抄底”獲利。眾多項目中,Uniswap市盈率基本是最低的一檔,因為其年化交易量最高。Uniswap是一個去中心化交易協議,以其在促進DeFi代幣自動化交易中的作用而聞名。通過自動化做市流程,該協議通過限制風險和降低各方成本來激勵交易。該機制還消除了用戶的身份要求,從技術上講,任何人都可以為任何一個交易對創建流動資金池。根據Uniswap的說法,其創建治理代幣的目的是“讓Uniswap正式包含在公有且可自我維持的基礎結構中,同時繼續謹慎地保護其無法摧毀和自治的特性。”從純粹的分析角度來看,即使UNI持有人沒有直接從手續費分紅中受益,他們也有動力確保Uniswap成為市場上最具競爭力的DEX,這使UNI代幣與SNX代幣相比具有相對的競爭優勢。未來的治理將比那些P/E指標發揮更大的作用。最后,通過這個方法,我們可以計算很多項目的市盈率,大家可以點擊GoogleSheets自行填入數據進行計算。

Tags:DEFEFIDEFIUNIMooni DeFiDefyDefiOrigen DEFIuni幣歷史最高價和最低價

作為波卡生態隱私板塊的翹楚,Phala保密智能合約從來都不是浮于理想的產物。從2019年決定使用Substrate框架至今,Phala便一直積極與波卡生態開發者接觸,以更好地完善我們的開發者文檔.

1900/1/1 0:00:00本月初,ETHGlobal和Filecon主辦了存儲市場峰會。當天有一部分時間專門用于Filecoin經濟的深度研究,以下是當天這一部分中不同對話的摘要,主題和結論.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐芝加哥商品交易所集團周三表示,該公司將于2021年推出以太坊期貨產品。在比特幣突破2萬美元大關之際,CMEGroup宣布了這一重磅利好消息.

1900/1/1 0:00:0012月3日,知名DeFi借貸協議Aave部署了V2版本,盡管我們并沒有被雇傭來查看其代碼,但在次日,我們還是對其進行了簡單審查.

1900/1/1 0:00:00特斯拉市值目前已達6000億美元,超過了九大車企之和。2020年特斯拉需完成50萬輛的交付,這意味著其本季度需交付超過18.1萬輛汽車.

1900/1/1 0:00:0012月11日,泡泡瑪特在港交所上市,發行價為38.5港元/股,募資50.25億港元。開盤價77.1港元/股,較發行價大漲100.26%,市值一度突破1100億港元.

1900/1/1 0:00:00