BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+1.33%

LTC/HKD+1.33% ADA/HKD+2.33%

ADA/HKD+2.33% SOL/HKD-0.36%

SOL/HKD-0.36% XRP/HKD-0.23%

XRP/HKD-0.23%經濟學家的預言

20世紀最著名的經濟學家之一——弗里德里希·奧古斯特·馮·哈耶克,坊間對他最津津樂道的傳聞,莫過于他準確地預言了蘇聯的覆滅。其實,他生前還做出了另一個預言,在當時卻為人們百般嘲諷,那就是:“貨幣的非國家化”。Ibelievewecandomuchbetterthangoldevermadepossible.Governmentscannotdobetter.Freeenterprise,i.e.theinstitutionsthatwouldemergefromaprocessofcompetitioninprovidinggoodmoney,nodoubtwould.我相信人類可以比歷史上的黃金做得更好。政府無法做得更好。自由企業,例如從競爭過程中脫穎而出的機構,毫無疑問可以提供很好的貨幣,毫無疑問會的。二戰后,凱恩斯“國家干預”思想主導了整個主流經濟學界,濫發紙幣、擴大赤字,經濟呈現出一片“繁榮”景象。其時,哈耶克飽受嘲笑與攻訐。直到二十世紀70年代,多年積弊一朝顯現,“滯漲危機”在歐洲與美國大陸上爆發,物價飛漲,民生困苦,凱恩斯主義聲譽掃地。危難中,哈耶克終于回到大眾視野,當市場重新回到企業家手中時,歐美經濟迎來了真正的高光時刻。哈耶克也因此在1974年摘得了諾貝爾經濟學獎。事實上,市場與貨幣的歷史比國家久遠得多。貨幣在產生之初,本來就是以私人信用進行自由競爭的。現在回頭看,從“物本位”到“金本位”,再到我們已經習慣了的布雷頓森林體系“美元本位”,所謂“通貨膨脹”,恰恰是國家壟斷了貨幣發行之后才產生,正如美聯儲一直在濫發美元,也正如通貨膨脹一直被世人詬病。東歐劇變,歷史證明了哈耶克的偉大預見性;而他“貨幣的非國家化”的預言,如今也在被一步步驗證——加密數字貨幣的崛起,正不斷挑戰被壟斷的法幣體系。加密數字貨幣的圣杯

報告:第二季度Web3協議因黑客和攻擊造成的損失從去年同期略有下降:金色財經報道,據CertiK報告,第二季度Web3協議因黑客和攻擊造成的損失從去年同期的7.45億美元下降到3.135億美元,下降了58%。CertiK在一份聲明中表示,網絡安全漏洞造成的資金損失的減少表明Web3行業的技術防御和安全協議正在變得更加有效。加密貨幣交易所、區塊鏈網絡和個人開發者可能會實施更強大的安全措施,并在威脅檢測、漏洞管理和事件響應等領域進行投資。與今年第一季度相比,總虧損額為3.3億美元,略有下降。[2023/7/6 22:19:55]

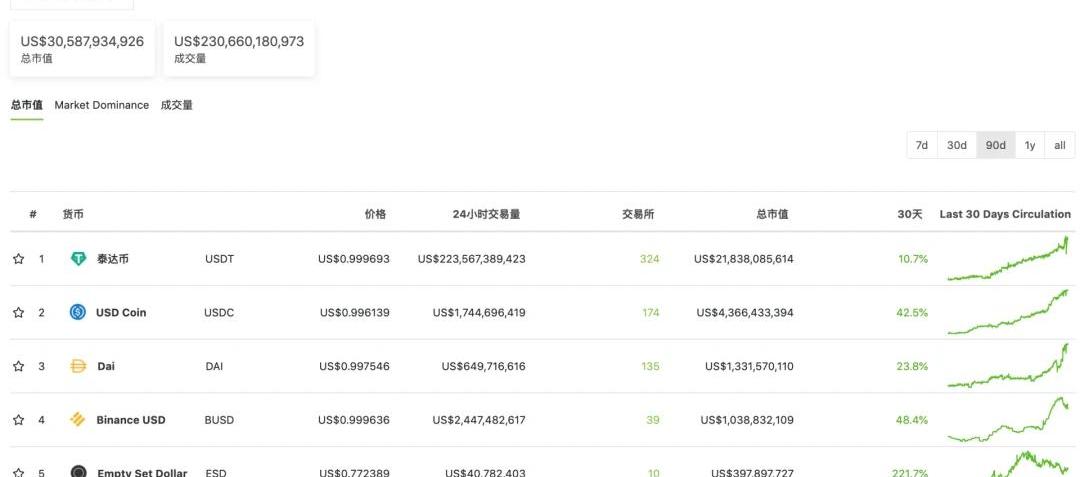

籍由哈耶克對金本位制的批評,曾擔任比特幣開發者會議項目主管的米蘭理工大學教授FerdinandoAmetrano撰寫過一篇學術論文《哈耶克貨幣:加密貨幣價格穩定解決方案》,文中認為,由于其通縮性本質,比特幣已經無法充分執行我們對貨幣作為賬戶單位這一職能的要求。FerdinandoAmetrano提出了一種建立在規則之上、供應彈性的加密貨幣,可以根據需求進行“代幣供應變化”,比如按比例改變代幣持有者手中的貨幣。加密貨幣經濟學家RobertSams的學術論文《加密貨幣穩定化:SeignorageShares》中則提出了一個調整后模式,在這個模式中,有兩種代幣:供應彈性的貨幣本身,以及網絡中的投資“份額“。后一資產的所有者,是供應增加帶來的通貨膨脹收益的唯一接收者,而在貨幣需求縮水且份額收縮時,則是債務的唯一承擔者。FerdinandoAmetrano與RobertSams正在探索的,正是穩定幣。2020年夏季的DeFi熱潮,讓越來越多人認清了加密數字貨幣巨大的波動性,由此對一種價格更為平穩的代幣的需求則水漲船高,穩定幣也算是乘風而起。是的,穩定幣早而有之,而最近更是特別火爆。美國證券交易委員會起訴Ripple,投資者意識到監管的紅線一直在那里,不離不棄。而Tether在2020年12月23日更新的增發1.5億枚USDT的消息無異于雪上加霜。投資者們的憂慮不無道理,畢竟Tether在穩定幣300億的市值中所占的份額雖然在下降,卻依然有約70%。

德州當地加密礦企算力受冰暴天氣影響下降:金色財經報道,襲擊德克薩斯州的冰暴損壞了當地比特幣礦企的一些設備。由于低溫,用電量大幅飆升,這些公司不得不暫時關閉業務,以保護能源網絡。由于酷寒,當局在一些地區實施了限電。該地區BTC礦企之一Argo Blockchain表示,天氣狀況嚴重削弱了其產能。去年12月,該公司僅產出147枚比特幣,而去年11月則產出198枚比特幣。(彭博社)[2023/2/5 11:48:40]

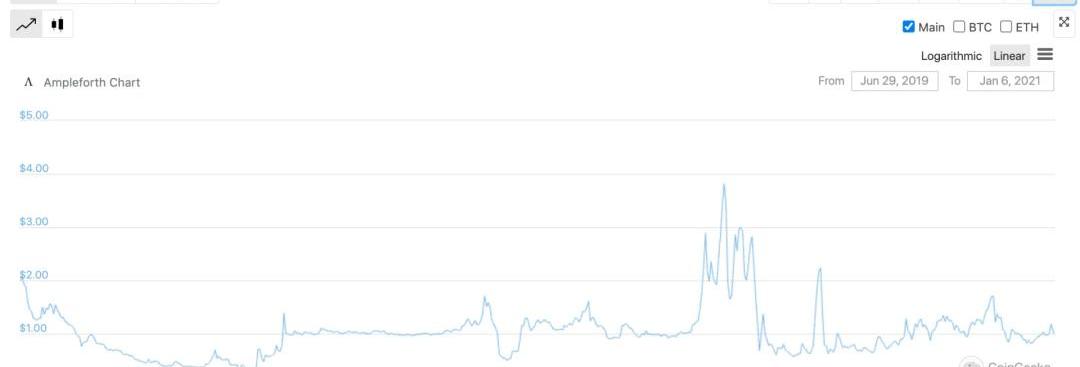

穩定幣成長的時間雖不長,但得益于技術、算法與模型的不同,也發展出了許多的方向。目前在穩定幣市值中穩坐頭兩把交椅的USDT、USDC,都屬于中心化穩定幣。這類中心化穩定幣為法幣與加密數字貨幣之間的流動搭建了重要橋梁,意義非凡。不過它們過于去中心化,弊端當然也“非凡”。探索方向二,去中心化穩定幣的探索。以Maker發行的DAI為例,初期專注于ETH質押,而經歷了一系列“黑天鵝”事件,則開放引入一系列中心化資產,如wBTC、USDT、USDC等一攬子數字貨幣作為質押。雖然獲得了更強的穩定性,但也犧牲了部分去中心化特性。第三種穩定幣則在算法機制調節的方向上探索。以AMPL、YAM的彈性穩定幣為代表,通過算法調節貨幣供應量來調節價格穩定,可謂是DeFi世界的一種創新型穩定幣。這些穩定幣無須使用抵押品,試圖通過市場供需來構建加密貨幣行業的原生代幣,但沒有抵押,也沒有任何價值支撐,僅是通過彈性調節代幣的供應量來維持幣價錨定某個價值附近波動,對投機行為造成的價格波動的抵御能力弱。可以看到,AMPL上市至今,偏離錨定價格的時間高于50%,不穩定才是它的常態。

美俄勒岡州擬議法案要求加密礦工到2027年將排放量減少60%:金色財經報道,美國俄勒岡州議員已提交一份法案,旨在遏制加密貨幣挖礦等高能耗設施的碳排放,目標是到2027年將排放量減少60%,其中擬議的新基線設定為每MW排放0.428公噸二氧化碳當量,并要求加密公司根據以下時間表減少排放量:到2030年減少80%,到2035年達到90%,2040年后零排放。如果不遵守將導致1.2萬美元 / MW的民事罰款。目前該法案剛剛提交立法機關,尚未分配委員會和舉行聽證會,該過程可能需要兩到三周的時間。(Blockworks)[2023/1/12 11:07:48]

目前已經進行到了第四個方向的探索,主要代表為ESD、BASIS等。這類算法穩定幣,參考了之前Basecoin的設計,結合了流動性挖礦和彈性穩定幣的經驗,它們的調整不是通過智能合約進行全局調整,而是通過用經濟激勵機制刺激用戶行為,鼓勵用戶主動參與完成調整。可以看出,穩定幣的演化與發展進程中,四個方向的穩定幣探索時間雖有先后,市值也有所不同,但目前都在加密數字貨幣市場上各有一席之地。Basis的前世今生

BNB市值超越USDC:11月9日消息,據CMC最新數據顯示,當前BNB市值已經超過USDC,成為市值第四大加密貨幣。截止目前,BNB市值約為48,854,477,284美元,過去1小時漲幅2.13%,USDC市值約為42,744,012,045。[2022/11/9 12:39:23]

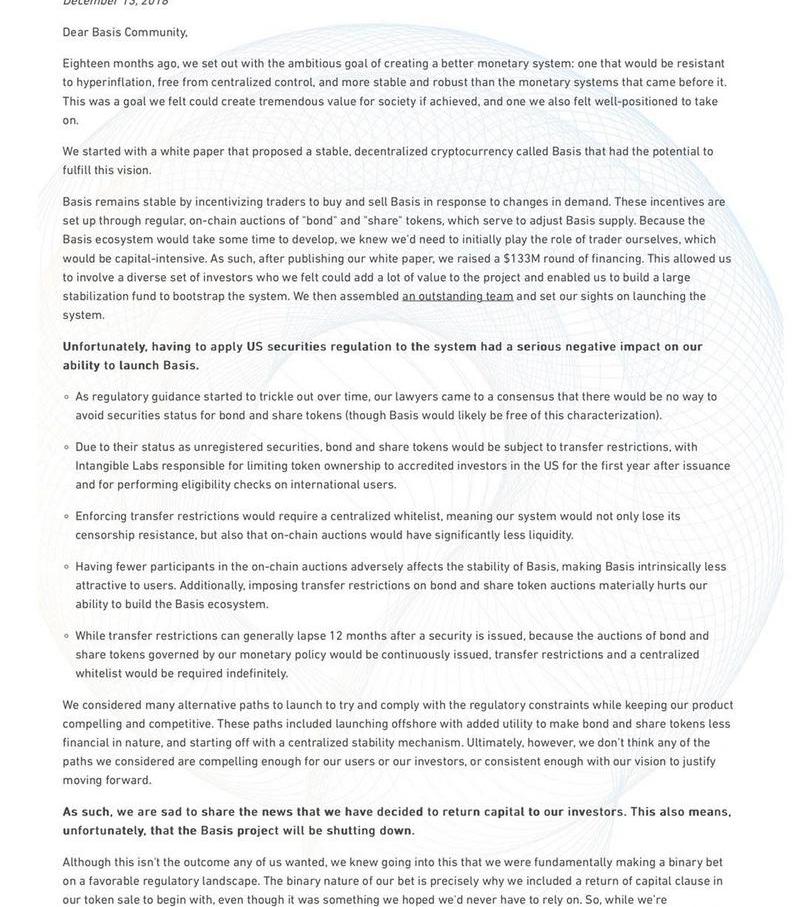

獲得了超過1.33億美元的投資的Basis是一個算法銀行機制的穩定幣項目,它借鑒了現實經濟的貨幣體系,建立了根據市場需求調節穩定幣發行量的機制。算法銀行機制調節穩定幣供應量以維持價格,價格實際上對應的是系統的供求關系,也就是說,Basis錨定的是區塊鏈體系內的流動性需求。在2018年末,Basis發布社區公開信,宣布因監管壓力,目前“已經決定向投資者返還資金”,同時關閉Basis項目。

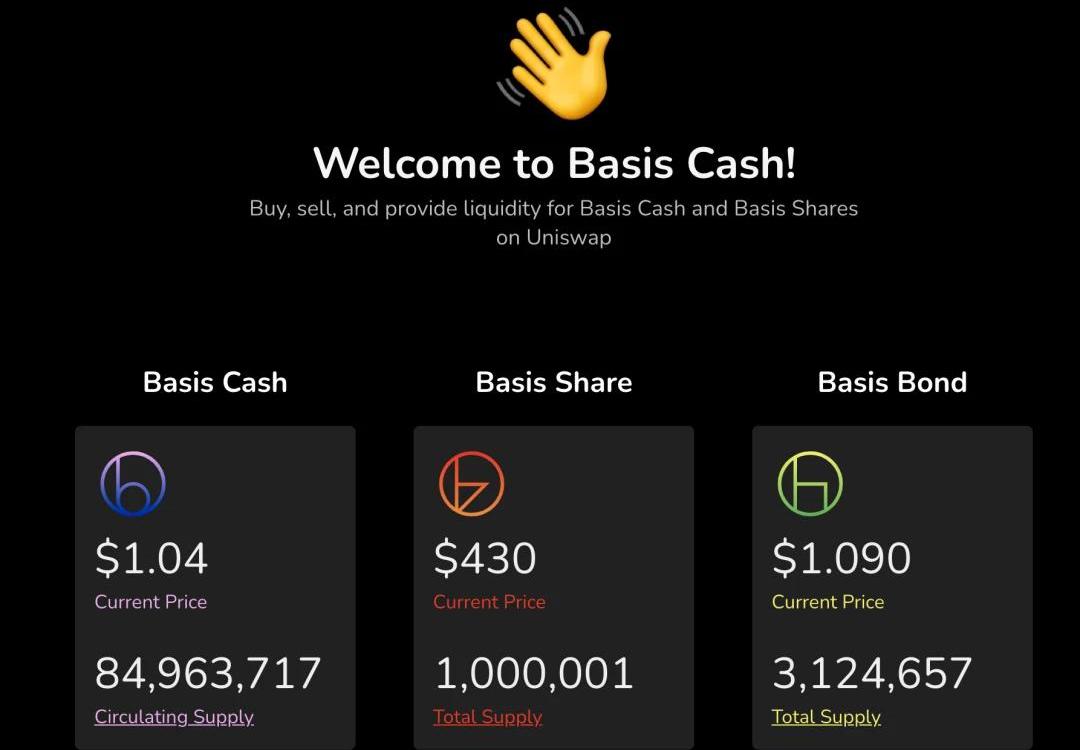

2020年8月,匿名團隊接管了Basis,并將其更名為BasisCash。

2022 CNBC變革者50強榜單發布,Dapper Labs等上榜:5月18日消息,CNBC發布2022 CNBC變革者50強榜單,其中Blockchain.com、Dapper Labs、MoonPay上榜,且Blockchain.com、Dapper Labs名列前十。[2022/5/18 3:24:25]

BasisCash協議共有3個代幣,分別是BasicCash、BasisShare和BasisBond,其中,BAC與美元價格錨定,BAS與BAB則負責確保BAC價格始終對標美元。

這種設計的巧妙之處,在于對現有貨幣體系的經驗汲取,因為它將全套美元發行體系都搬運到了BasisCash的設計之中。用個最簡單的類比,BAC=美元,BAS=美聯儲股票,BAB=美元國債。當“美元”貶值時,投資者可以以折扣的價格購買“國債”,以期未來通過贖回成“美元”獲得溢價收益。“國債”沒有利息,也沒有日期限制,如果愿意,可以一直持有。如果“美元”升值,“國債”可以按照1:1的比例兌換成“美元”,由此完成溢價收益。當然,當“美元”價格低于某個臨界值時,“國債”是不被允許兌換的。當“美元”升值時,“國債”會被優先兌換。如果“美元”仍在持續走高,那么增發“美元”的預案會被觸發,增發的“美元”依然會優先滿足“國債”的兌換,隨后會增發給“股票”的持有者。“股票“的總量為100萬+1個,會分發給流動性提供者和質押者。隨著市場需求的上升,“股票”增發率的會大幅下降,當然,這會導致“股票”在市場上的緊缺。BAC+BAS這種雙幣種設計解決了單幣種阻礙流通性的問題,穩定性更好,具備更好的流通性。花開兩朵,各表一枝。這種對現有貨幣體系的高度模仿,降低了投資者的理解成本的同時,也當然有弊端。想要玩轉BasisCash,真的需要“轉”起來。持有“美元”則可做市產出“股票”,用產出的“股票”質押,則會獲得“美元”分紅。一旦接受了這種套利模型,仿佛打開了真理的大門,創造出“財富永動機”,即使不想,也會被迫進入“暴富死循環”。

如同美元體系一樣,這種循環帶來的“繁榮”,曾帶給它榮耀與財富,而頭頂的達摩克利斯之劍也始終高懸,令人始終忐忑。同時,BasisCash作為加密數字穩定幣,也受到加密數字貨幣局限性的限制。美元國債的背后擁有稅收收入的支撐,而目前沒有商業和貿易場景的穩定幣孤島,則很難產生收入來源作為背書。同時,BasisCash對標的美元體系中,美元是經濟體中用來支付稅務的唯一法定貨幣,他國貨幣與私人鑄幣都無法參與。而加密數字貨幣的出發點是增加貨幣之間的競爭,并不限制私人貨幣的發行和流通。因此,在市場單邊下行時,人們可以自由地將貶值中的算法穩定幣出售成其他的加密貨幣甚至法幣,而本應作為回收穩定幣的兜底債券,將會形成流動性更高的期貨市場,造成螺旋式崩盤。寫在最后的話

算法穩定幣的現狀,其實一點兒也不穩定。而不可否認的是,正是由于這種不穩定所產生的套利空間,致使越來越多的人開始接受這種概念,研究它背后的邏輯。關于算法穩定幣的未來,行業內有許多預測。有觀點認為它的錨定點將會低于1美元,有觀點認為將會出現錨定一攬子法幣的算法穩定幣,也有觀點認為在DeFi和其他加密數字貨幣的加持下,一個完整的加密經濟體即將出現。而對持有者來說,高收益同樣意味著高風險。除此之外,合約的安全性以及監管,都是必須要考慮的因素。投資者須謹慎考慮。放在歷史長河中來看,仍處于混亂狀態中的算法穩定幣,雖然沒有輸出“穩定”,卻為我們揭示了另一種秩序與規則,它有沒有可能,正是通往哈耶克描繪的蓬勃發展貨幣市場愿景藍圖的一把鑰匙呢?

編者按:本文來自幣圈百科,作者:大毛V587,Odaily星球日報經授權轉載。2020年1月5日,VitalikButerin發表關于Rollup的最新相關文章《Rollups不完全匯總指南》,

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。比特幣在新的一年可能會喘口氣。在周日掠過新的歷史高點28,000美元之后,周一炙手可熱的加密貨幣繼續了一年多以來的最長的月度連勝紀錄.

1900/1/1 0:00:00BTC行情分析 今年新年第一天,我們撈干點說,簡單明了,下面這張圖,8000-10000左右是盤整時間最長的,也是大家共識最強認為BTC最有價值的階段.

1900/1/1 0:00:00原文標題:《デフレがなぜ必要なのか?Mimosaの誕生を記しておこう》原地址:https://jp.cointelegraph.com/在過去十年里,對于多數機構來說.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00前言:2020是沸騰的一年。從312暴跌到比特幣新高,從DeFi狂潮到Filecoin上線。“一個牛市可以賺10年的錢”,但也有人合約虧損釀成慘案.

1900/1/1 0:00:00