BTC/HKD+1%

BTC/HKD+1% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+0.65%

XRP/HKD+0.65%編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。在過去的兩個月里,比特幣期權未平倉量保持相當穩定,但隨著比特幣價格創下歷史新高,這一數字增長了118%,達到84億美元。隨著比特幣價格的上漲和比特幣期權未平倉量的增加,38億美元比特幣期權將于1月29日到期。

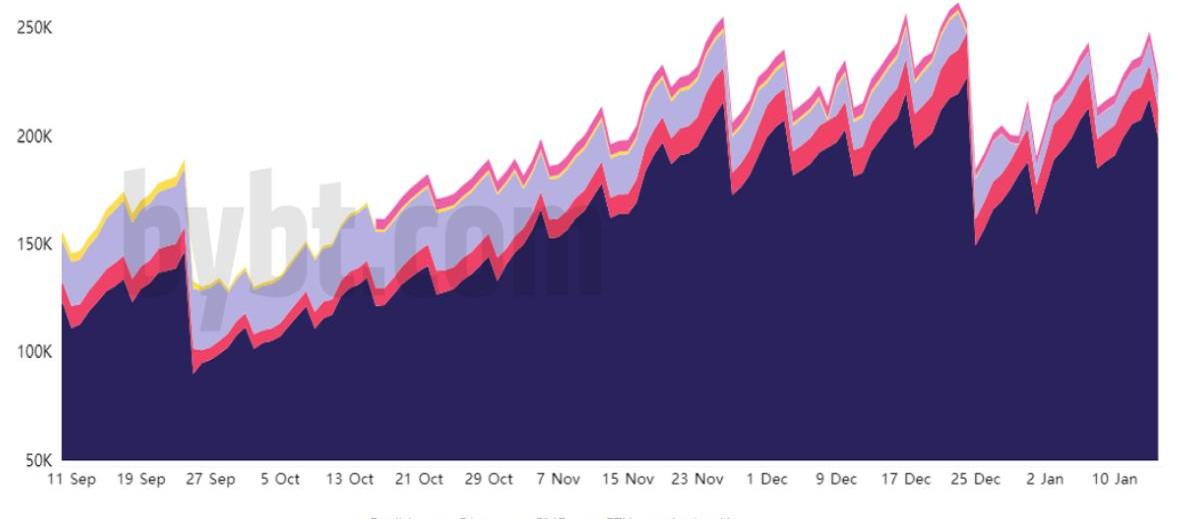

BTC期權未平倉總頭寸來源:Bybt.com要理解如此大規模的期權到期的潛在影響,投資者應將其與現貨交易所的交易量進行比較。盡管一些數據聚合商顯示的比特幣日交易量超過500億至1000億美元,但BitwiseAssetManagement在2019年撰寫的一份報告發現,許多交易所使用各種可疑的技術來夸大交易量。這就是為什么在分析交易量時,最好從可信的數據聚合商那里獲取數據,而不是依賴于最大的交易所提供的數據。

機構分析:美國加息前景支撐2022年美元走強:12月25日消息,道明證券認為,鑒于美聯儲準備最早在3月份加息,美元可能在2022年走強。摩根大通分析師也表示:“美聯儲最近的講話表明3月(加息)即將到來,我們繼續認為風險/回報偏好會尊重這一結果,從而支持美元在新的一年走強。”與此同時,他們預計歐元兌美元EUR/USD將在1.12-1.14區間內整固,但也存在大幅跌破該區間的風險,因有關資產負債表最終走向的傳言可能會推高美國實際利率。 (金十)[2021/12/25 8:02:42]

機構分析:俄羅斯央行或再度加息50個基點:自3月份以來,俄羅斯央行已加息250個基點,但預計在下周五的利率決議上該行將再次加息50個基點,并發出繼續進一步收緊政策的鷹派信號。俄羅斯9月份通脹進一步高于目標,而每周數據顯示10月份通脹再次上升。大部分的通脹加速反映了暫時性的因素,但通脹預期有所走高。在看到物價壓力消退的證據之前,俄羅斯央行可能會繼續保持這一加息周期。(金十)[2021/10/17 20:35:28]

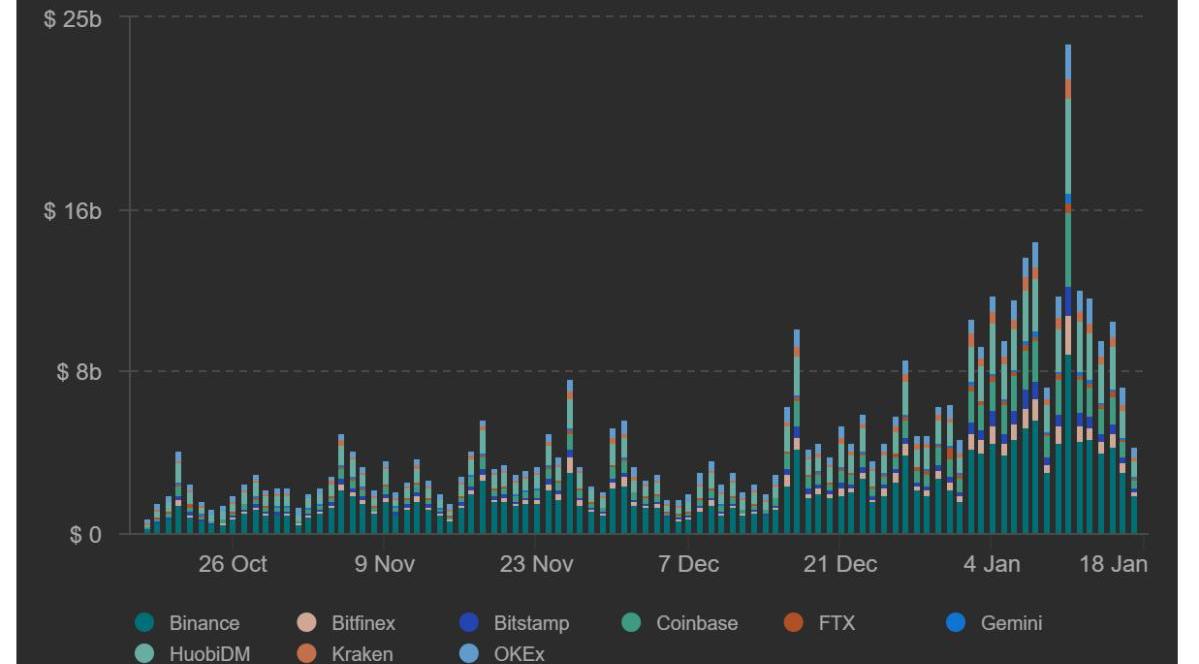

BTC現貨總交易量來源:Bybt.com如上述數據所示,在過去30天中,比特幣現貨交易量平均為120億美元,比上月增長215%。這意味著即將到期的38億美元到期日相當于比特幣現貨平均每日交易量的35%。45%比特幣期權將于1月29日到期

分析:比特幣算力一度飆升 礦工在爭奪減半之前的12.5 BTC獎勵區塊:據Glassnode數據,5月3日,比特幣算力曾短暫飆升超過142 EH/s,創下24小時SMA均線新高,預示著隨著減半將至,越來越多礦工參與。目前超過一半算力分布在F2Pool、Pooling、BTC.com和AntPool四個礦池。算力上升表明網絡安全,防止了51%攻擊。如圖所示,價格隨算力呈指數上升,隨著BTC在過去幾天內試探著逼近1萬美元,礦工們正狂熱地爭奪12.5 BTC的最后獎勵區塊。一些分析師站形容,即將到來的比特幣減半可能是迄今最具影響力的。“這一減半正在獲得大量的媒體報道,谷歌趨勢搜索這個詞達到了歷史最高點。”很多人仍然擔心算力在減半后直線下降。小礦工投降、低利潤和低價的BTC是最有可能扼殺未來一年算力指數增長的原因。不過,加密分析師Mati Greenspan相信,算力在減半后不會下降,他最近宣布其eToro投資賬戶資金已全部用來購買BTC。數據顯示,2018年加密市場暴跌并沒有動搖礦工,因為盡管過去兩年礦工挖礦盈利能力有所下降,但算力穩步上升。礦工在為減半做準備,隨著最后的12.5 BTC獎勵區塊被開采,競爭變得更加激烈。(Coingape)[2020/5/4]

交易所提供月度期權,不過一些交易所也提供較短的周度期權。2020年12月25日,價值24億美元的期權合約到期,是有史以來最大規模的到期日。這一數字代表了所有未平倉合約的31%。

分析:比特幣挖礦難度調整意味著礦工的回歸:4月21日,比特幣挖礦難度上調了8.45%至15.96T。挖礦難度的增加意味著現在有更多的礦工在相互競爭。系統中的礦工數量越多,哈希率越高,因此網絡上的挖掘難度越高。然而,必須指出的是,在此次調整之前,比特幣挖礦難度在3月份下降了近16%,這是在挖礦變得無利可圖后,比特幣歷史上最大的降幅之一。4月8日,比特幣挖礦難度再次進行了調整,上升了5.77%至14.72T。由于最近兩次難度調整顯示出向上的趨勢,因此可以推斷出礦工已經大量返回網絡。但是,在下個月減半之前,還有另一次難度調整。根據Blockin的說法,5月5日之前將進行另一項調整,將使難度提高8.5%至17.31T。在進行下一次難度調整后,難度和哈希率可能會使開采一個區塊的時間進一步減少。(AMBcrypto)[2020/4/22]

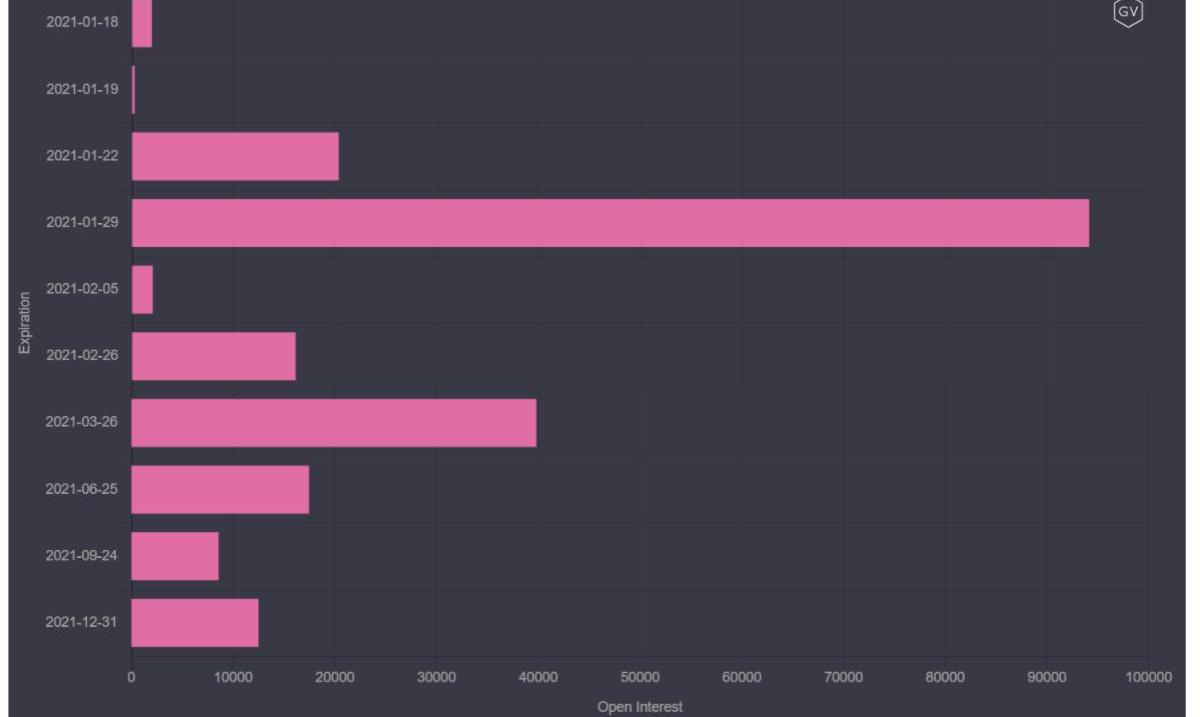

Deribit到期的BTC期權未平倉合約來源:genesisvolatility.io據GenesisVolatility的數據顯示,Deribit1月29日到期的期權合約持有94060枚BTC。這種不同尋常的集中度意味著其45%的合約將在12天后到期。其余的交易所也存在類似的影響,盡管Deribit擁有85%的市場份額。值得注意的是,并非所有期權都在到期時進行交易,因為其中一些行權價格聽起來似乎是不合理的,尤其是考慮到剩下不到兩周的時間。

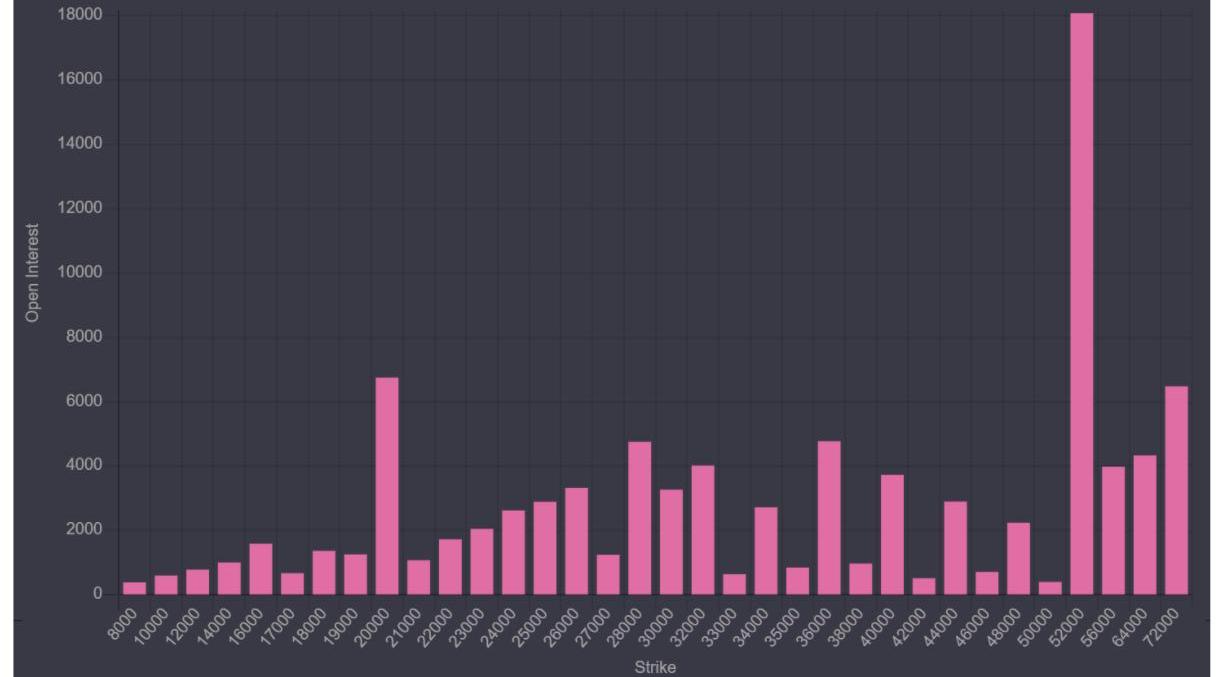

Deribit1月29日到期的未平倉BTC期權行權價格來源:genesisvolatility.io46000美元以上的看漲期權現在被認為是毫無價值的,而28000美元以下的看跌期權也一樣,68%的看漲期權現在實際上一文不值。這意味著,將于1月29日到期的38億美元合約中,只有39%值得探索。分析未平倉頭寸提供的數據來自于已經過去的交易,而skew指標則是實時監測期權。這個指標甚至更重要,因為30天前比特幣的交易價格低于25000美元。因此,接近這個價位的未平倉合約并不表示看跌。做市商不愿承擔上行風險

在分析期權時,30%至20%deltaskew是最相關的指標。這個指標將看漲和看跌期權并排比較。10%deltaskew表明看漲期權的交易價格高于看跌/中立的看跌期權價格。另一方面,負skew意味著較高的下行保護成本,這表明交易者看跌。

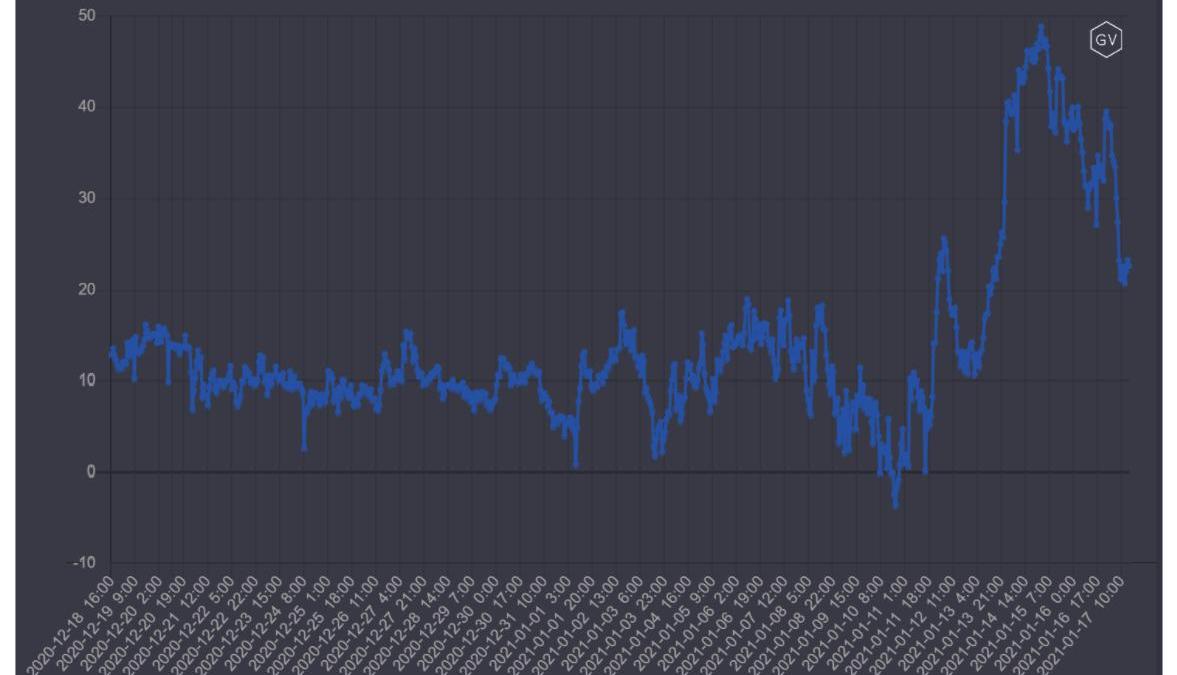

Deribit比特幣期權30-20%deltaskew來源:genesisvolatility.io根據以上數據,上一次出現看跌情緒是在1月10日,當時比特幣價格暴跌15%。這之后是一段極度樂觀的時期,因為30%-20%deltaskew指標超過了30。每當這一指標超過20時,就表明做市商和專業人士擔心價格可能上漲,因此被視為看漲。雖然38億美元的期權到期令人擔憂,但將近60%的期權已經被認為毫無價值。至于剩余的未平倉頭寸,多頭主要處于控制地位,因為最近的價格上漲至新的歷史高位摧毀了大多數看跌期權。隨著到期日越來越近,如果比特幣保持在30000美元至32000美元之間,那么越來越多的看跌期權將失去價值。

分析師|Carol編輯|Tong數據合作伙伴|Chain.info出品|PANews2020年開年,受“新冠”疫情影響,BTC與全球金融市場的共振加劇,未能幸免于暴跌.

1900/1/1 0:00:00波卡生態中有哪些鏈計劃成為波卡/Kusama平行鏈?如何參與CrowdLoan來支持自己看好的項目呢?今天我們就盤點了一些計劃競拍波卡或Kusama平行鏈的項目.

1900/1/1 0:00:002020年是DeFi發展的一年,盡管今年的概念板塊很多,像跨鏈、存儲、NFT發展的勢頭都很猛,但頭條新聞肯定是屬于DeFi.

1900/1/1 0:00:001月21日上午,「Props亞洲峰會」成功舉行。在本次峰會的第二場圓桌論壇中,Props首席技術官PeterWatts、Roll聯合創始人兼首席執行官BradleyMiles、Audius聯合創.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。2021年才過了半個月的時間,比特幣就上演了驚喜又驚嚇的大戲.

1900/1/1 0:00:00以太坊昨天終于突破歷史前高,實現了AllTimeHigh。以太坊目前作為DeFi的主要底層載體,任何概念的火爆都可以使得以太坊有獲得價值支撐,新出現的絕大部分區塊鏈創新都離不開以太坊.

1900/1/1 0:00:00