BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+2.63%

ADA/HKD+2.63% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+4.96%

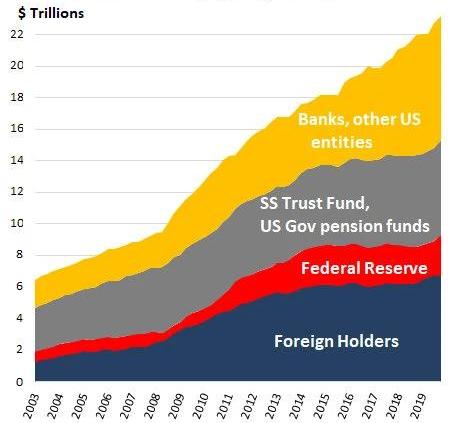

XRP/HKD+4.96%為了應對疫情,新上臺的拜登政府在草擬龐大的經濟紓困和救助民眾、企業、弱勢群體的財政刺激方案,據媒體報道規模高達2萬億美元。而在2020年特朗普政府本身已經實施了天量的財政刺激提振經濟和救助民眾,導致2020年預計財政赤字3萬億美元,總的公共債務超過21萬美元。政府的錢一方面來自稅收,不足的部分從哪里來?很多沒有貨幣銀行學背景的市場交易者跟風自媒體、頭條新聞認為錢是“印”出來的,但實際上如果愿意花一點時間了解美國的貨幣創造和財政制度,大概明白政府的錢是“借”出來的,來源于國債的發行。誰是國債的買家呢?當前美國國債持有者主要有幾大角色

觀點:由于英國脫歐恐慌和英鎊疲軟 英國投資者正在投資BTC:俄羅斯衛星通訊社12月14日發文稱,在冠狀病危機造成的不確定性,以及英國退歐可能進一步削弱英鎊并增加英格蘭銀行壓力的情況下,虛擬貨幣可能是英國居民潛在可行的未來資產選擇或替代方案。文章指出,目前,英國投資者對比特幣越來越感興趣,根據加密交易所Kraken報告,當前比特幣兌換英鎊數量是去年同期的38倍。此外,Coinbase歐洲經理Marcus Hughes也表示,加密貨幣的持續發展正在推動英國的客戶活動。[2020/12/14 15:06:36]

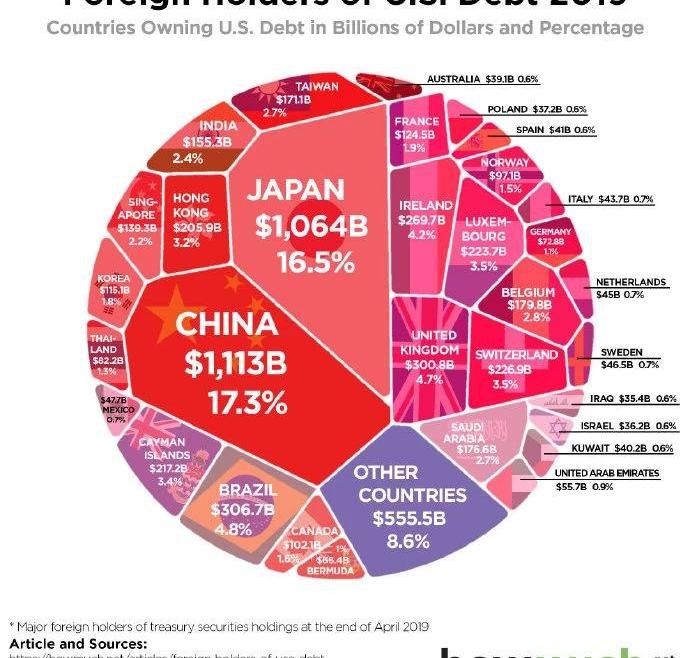

1.海外投資者和主權國家央行,占30%的份額,美元是通行的國際支付貨幣,持有一定量的美元國債有利于穩定匯率和貿易結算。

觀點:考慮比特幣新供應量,僅61家公司的購買空間可以和Microstrategy一樣多:Twitter加密人物、閃電火炬創始人Hodlonaut今日發推稱,Microstrategy現在持有4萬枚比特幣,大約還有244萬枚比特幣等待開采。因此,如果我們考慮到新的供應,在最后一個sat被開采前,只有61家公司的購買空間可以和Microstrategy一樣多,其余的則必須從hodler手中奪走。[2020/12/5 14:05:08]

觀點:區塊鏈能讓支付服務更加高效 需要行業競爭以改變數字貨幣角色:加密行業專家表示,隨著在線支付公司Wirecard本月進入破產程序,主流金融服務商,如VISA、PayPal和Mastercard都在爭先恐后地填補數字支付的空白,并成為第一家提供加密支付卡的公司。區塊鏈服務提供商TAAL首席執行官Jerry Chan和虛擬貨幣平臺Coincurve總裁兼聯合創始人Rod Hsu都認為,要改變數字貨幣被用作支付或技術手段的方式,這個行業所需要的正是競爭。Jerry Chan指出,除了主流加密意識需要之外,區塊鏈還能讓支付服務更加高效。Rod Hsu表示,在Wirecard事件之后,加密部門應該學習“透明度”。他補充說,區塊鏈是一種不可改變的開放技術,可以在“任何時候”對資金流動進行全面審計。(Cointelegraph)[2020/9/6]

2.美聯儲,約15%左右。美聯儲購買國債是QE操作的最重要組成部分,央行大量購買國債壓低收益率,這種降低融資成本本質上是央行為政府開支買單。3.私營部門購買了剩下的一半左右國債,比如各種養老金機構、資管公司、對沖基金、商業銀行等。雖然很多人喜歡說美聯儲可以上限的QE,但肯定不是真的無限量,否則為什么美聯儲不干脆買下所有的國債,然后政府給每個公民發幾個億美元呢。當前的放水準確地說是開放式QE,即在1200億美元/月的數量基礎上,言之鑿鑿聲明將來的購債可能不設數量上限、時間限制。不過,未來的趨勢恐怕是美國正朝著美聯儲為政府支出全部買單的方向演變,即所謂的現代貨幣理論。美國政府需要錢,本身財政收入遠不夠,2020財年美國財政收入約為3.42萬億美元,財政支出約為6.552萬億美元,虧空3萬億美元,即政府將近一半的開支要靠借錢來彌補。2020財年聯邦財政赤字占美國國內生產總值的比重從上一財年的4.6%升至15.2%,創1945年以來新高,總赤字突破21萬億美元。雖然美元是國際貨幣,但這么巨大的財政虧空,且按照目前的趨勢,未來可能連付利息都難。海外的中日等原來的債務國已經不再增持美債,各位如果有興趣去日本、中國央行的網站上看其持有的美國國債金額在2020年基本上處于多年的最低水平。而美聯儲當前的QE方案是每月最多800億的美國國庫券購買和最多400億的MBS購買,美聯儲一年最多只能購買9600億美元的國債,要滿足2021年2萬億美元的國債發行略顯不足。私人部門必須來承擔。就跟交易一樣,債券供應加大要吸引私人部門買單,收益率可能不得不升高。下圖所示,當前中長期國債收益率已經是穩步上漲。

觀點:提前布局區塊鏈的企業將占據很大優勢地位:7月3日消息,中國人民大學助理教授王鵬在接受采訪時表示,在政策支持下,區塊鏈+金融區塊鏈+生活服務區塊鏈+生產區塊鏈等一系列的應用正在形成,未來區塊鏈的產業化落地肯定會迎來一個非常高速的發展期,那些能夠提前布局到區塊鏈當中的企業,尤其是巨頭類的企業,一定會占據非常大的優勢地位。?(證券日報)[2020/7/3]

政府拿到錢后財政支出,直接給老百姓發錢、給企業救助貸款、采購和基礎設施建設將推升通脹水平。而美國國債收益率一向是金融市場無風險收益率基準,收益率提升的趨勢代表著全面的高通脹高利率時代來臨,非常類似70-80年代的美國。美國國債已超過GPD的102%,外國已看透不傻,不想繼續增持,預計未來更大量國債發行先消耗私人部門的儲蓄,最后美聯儲不得不包買下大部分的國債發行,美聯儲徹底失去獨立性,成為政府財政部門的附庸:即政府需要的錢直接找央行買單。從實際操作拉看,無源印鈔開始成為主流,財政紀律無所顧忌,以美國為例,09年金融危機后美聯儲的三輪量化寬松為銀行和交易商提供了極為低廉的流動性,操作對象絕大部分是國債和房地產抵押債券,至少是高級抵押品。而在本輪抗疫情美聯儲迅速降息為0,每個月購買1200億美元的債券,還出臺了扶持企業債ETF、中小企業、民眾的貸款方案,只差直接買股票了,新創造貨幣的抵押品越來越差。20世紀80年代里根之所以成為民眾口碑上最牛逼的總統之一,很重要的是控制住了通脹并推動了美國走向金融自由化和信息技術產業道路。沃爾克就任美聯儲主席采取了提升了利率,外加金融自由化、結構性改革,跟日本簽訂廣場協議美元大貶值,才走出70年代的滯脹泥潭。但在美國當前國內經濟放緩,斗爭激烈、民粹化、族裔和信仰沖突無解,領導人不具備艱苦改革的決心和廣泛支持。所以,處理債務的唯一合理、無痛辦法是印更多的錢來稀釋。堅決看空美元/人民幣、美元/日元等貨幣對匯率,這是一個長期數年的趨勢。利好所有的金屬、比特幣、黃金等大宗商品。重點強調下美元貶值比特幣的重大利好邏輯,一方面是比特幣作為數字黃金有對抗通脹的宏大“敘事”,另一方面從基本面來說60%的挖礦算力在中國,生產國的貨幣升值和電費長期上漲趨勢都會推升以美元計價的“生產”成本。LongingBitcoin,Iam.

Tags:區塊鏈比特幣COICOIN區塊鏈的未來發展前景比特幣中國官網聯系方式coinbase交易所app下載bytecoin-bcn

編者按:本文來自巴比特資訊,作者:Apatheticco,星球日報經授權發布。據彭博社報道,交易平臺eToro上投資者對比特幣和其他加密貨幣的購買需求非常之大,以至平臺向客戶發出提醒,用戶的買單.

1900/1/1 0:00:00編者按:本文來自DCNews,作者:Mark,Odaily星球日報經授權轉載。2020年來市場迎來了牛市,但匿名幣賽道卻久未見有異動.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。1月22日,有媒體表示,灰度即將推出LINK、BAT等6種新信托產品.

1900/1/1 0:00:00根據路透社的報道,在最近的一次線上會議上,歐洲央行行長拉加德表達了她對比特幣的觀點。本文對她的這些觀點進行一些解析并對全球金融監管機構在比特幣和加密數字貨幣的監管政策方面作出一些預測.

1900/1/1 0:00:00NFT的起源和概念 NFT的概念從2017年開始發展起來,一款加密貓游戲,一位名叫Dieter的開發者,一場聲勢浩大的加密牛市,NFT迅速走進了大眾視野.

1900/1/1 0:00:00本文系ChainHillCapital管理合伙人Carrie撰寫,未經授權嚴禁轉載,轉載請參照“ChainHillCapital仟峰資本”公眾號《轉載須知》鏈接.

1900/1/1 0:00:00