BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-2.37%

ETH/HKD-2.37% LTC/HKD-2.27%

LTC/HKD-2.27% ADA/HKD-2.92%

ADA/HKD-2.92% SOL/HKD-2.81%

SOL/HKD-2.81% XRP/HKD-3.73%

XRP/HKD-3.73%編者按:本文來自金色財經,Odaily星球日報經授權轉載。本文將通過金融估值模型,分析SUSHI到達100美元的可能性。股利貼現模型是投資者通過預測未來支付的股息,衡量資產價值的一種傳統模型。該模型雖然基于對未來增長的假設,但可作為任何生產性資產當前價值的基礎。這個模型并不適用于所有DeFi代幣,只適合向持幣者發放紅利的代幣,如MKR、SUSHI和KNC。本文就通過金融模型來分析SUSHI的價值,研究SUSHI價格到達100美元的可能性,它的現價只有20美金不到。SUSHI估值分析模型

SushiSwap是一個建立在以太坊上的DEX,同時它也是由社區管理的AMM。在過去6個月里,SushiSwap一直是交易量和總流動性最大的DEX。截至發稿時,SushiSwap平均每日名義交易量為2-4億美元,自上線以來,累計收入已超1億美元。最近,SushiSwap啟動了一個項目,將整個平臺的部分交易費用分給持幣者。初期,投資者和市場參與者現在可以通過質押獲得代幣獎勵。此外,代幣的估值能夠量化,因為可以利用建模來預測代幣未來價格。本文通過估值模型,分析SushiSwap平臺及其原生代幣SUSHI的內在價值。SushiSwap代幣:SUSHI及xSUSHI

SushiSwap周報:0xMaki提出的Sushi戰略融資提案或不會通過,Polygon上SushiSwap已啟用限價單:官方消息,SushiSwap發布周報表示,上周,0xMaki提出Sushi戰略融資提案,過半投票者對該提案持負面態度。如果民意持續,則該提案則不會被通過。反對的意見主要集中在:出售給機構的額度太高、折扣太低(相對于已經被低估的藍籌項目而言)、鎖倉時間過短、參與投資人數量過多且投資人所能帶來的好處高度重疊、個別已確認投資的機構的行為更像是套利交易員而非長期的戰略合作伙伴。此外,Polygon上SushiSwap已啟用限價單,即將在以太坊主網上線。

此前消息,SushiSwap發起資金庫多元化融資提案,擬將價值約6000萬美元SUSHI分配給機構投資者。[2021/7/19 1:01:19]

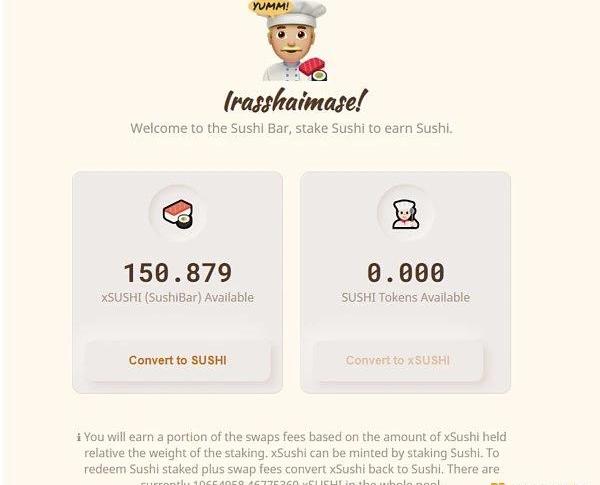

SushiSwap的原生代幣是SUSHI,用于社區治理,社區通過SUDHI代幣,能夠對協議的所有重大變化進行投票。雖然許多DEX提供類似的結構化治理代幣,但SushiSwap是首批向持幣者分紅的公司之一,分紅來自平臺的交易費用池。當市場參與者在SushiSwa上交易時,需要收取30個基點的費用。5個基點的費用以流動性提供者代幣的形式添加到SushiBar資金池中,然后會用這些代幣來購買SUSHI。買入的SUSHI會按比例分配給資金池中的xSUSHI持幣者,持幣者則會收到SUSHI。

SUSHI突破10美元關口 日內漲幅為27.76%:火幣全球站數據顯示,SUSHI短線上漲,突破10美元關口,現報10.0085美元,日內漲幅達到27.76%,行情波動較大,請做好風險控制。[2021/1/25 13:24:09]

該分紅產生的凈效應類似于傳統股票市場的股息,允許持幣者通過代幣不斷獲利。SushiSwap在這方面開創了首例,因為它本身擁有激勵機制,持幣者可以分得協議的交易費。我希望在未來,其他治理代幣也會產生類似模式,讓持幣者可以分得一部分交易費。估值模型基本原理與假設

COVER-ETH池已上線SUSHI流動性獎勵:1月8日,DeFi保險協議Cover Protocol官方宣布,COVER-ETH池已上線SUSHI流動性獎勵。[2021/1/8 16:42:18]

在傳統股票市場中,對于會支付股息的股票,人們會通過預期折現率,將未來現金流量折現為現值,對該股票進行估值,這個模型也稱為“股息折現模型”。未來現金流折現后相加的和就是凈現值。在這個模型中,我利用歷史交易量和交易費,以作為計算現金流的起點。因為第一年全年的分紅時間點還不清楚,我預計在今年剩下的時間里會進行分紅,假設在2021年剩下的幾個月份中,交易量會以過去三個月的速度增長。這是模型的周期0。在第1-5個周期,我預計隨著DEX市場變得更加成熟和飽和,現金流將在第3-5年逐漸減少。因此,未來交易量增長率類似于J型曲線模型。早期公司發展都會呈現這一模式,隨后速度會加快,然后隨著時間推移逐步放緩。第5年后SushiSwap的終值可以通過計算得出。假設的數值折現率:25%終端增長率:3%在第1-5時期中交易費用的增長:10倍左右交易費用:穩定在5個基點終端增長率以每年3%的速度建模,符合整個行業和經濟的情況。在該模型中,終端增長率通常與公司所在國家的GDP相等。在美國,經濟年增長率通常在1.5-4%。折現率設定為25%。在區塊鏈網絡和公司初期發展階段,折現率通常都是25%。折現率的計算方法結合了債券收益率以及一些風險因素,債券收益率通常以10年為周期,不受風險影響。但是,SushiSwap是新實體,因此與傳統公司和更成熟的區塊鏈網絡相比,風險也更大。然而,SushiSwap誕生將近一年,擁有可靠的用戶群,團隊和治理結構非常透明,因此,風險不會比類似項目高出太多。這一比率仍然可以根據不同假設進行調整,通常折現率在20-40%之間。過去,我一直致力于針對不同項目計算不同折現率,折現率可以量化為“代幣成本”。值得留意的是,隨著債券收益率的上升,折現率也會上升,因此該區塊鏈網絡的價值就會下降,尤其是一個區塊鏈網絡的大部分現金流基于未來折現。過去六個月,債券收益率從0.6%大幅上升至1.6%。由于SushiSwap的折現率仍高于債券收益率,即使對大部分債券進行重新定價,也不會對SUSHI的凈現值造成很大影響。SushiSwap估值模型

Sushiswap多重簽名治理者投票結果出爐:金色財經報道,Sushipowah剛剛發推文稱,Sushiswap多重簽名治理候選人投票已結束,前九名分別為SBF_Alameda(FTX首席執行官)、rleshner(Compound創始人)、0xMaki(Sushiswap GM)、lawmaster(The Block研究主管)、cmsholdings(CMS Holdings)、mattysino(Sino Global Capital首席執行官)、mickhagen(Genesis Block創始人)、AdamScochran(Cinneamhain Ventures合伙人)和zippoxer(Zippo)。據此前消息,SBF_Alameda將在投票結束后為前九名候選人創建多重簽名并移交控制權,當選者基本上具有與Chef Nomi相同的權力,任何行動都需要9名多重簽名者中至少6名的簽名。[2020/9/9]

如上圖所示,基于我的合理假設,整體市場如果繼續增長,SushiSwap目前的內在價值約為126.4億美元,而代幣價值約為100美元。市場也存在相當大的風險,例如,DeFi加密貨幣交易可能會減少,這會嚴重影響SushiSwap的交易量,導致交易費收入下降。競爭對手數量也會增加,產生類似項目,流動性、費用和交易量方面也會產生競爭,對SUSHI產生負面影響。本文不構成任何投資建議,投資前請做好充分研究。

本文來自TheBlock,作者:RyanWeeksOdaily星球日報譯者|余順遂 摘要: 多資產交易平臺eToro正在與FinTechAcquisitionCorp.V.合并.

1900/1/1 0:00:00編者按:本文來自華爾街見聞,作者:許超市場對于比特幣的樂觀情緒再度重燃。周二比特幣價格突破5.4萬美元,創兩周高位,市值重回1萬億美元。比特幣周二日內漲幅超7.5%,單價突破5.4萬美元.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。隨著投資者需求的增加,美國銀行業巨頭高盛正式確認了其重啟加密貨幣交易部門的計劃.

1900/1/1 0:00:00據Odaily星球日報不完全統計,3月8日-3月14日當周公布的海內外區塊鏈融資事件共45起,其中值得關注的包括:BlockFi確認完成3.5億美元D輪融資.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:RyanWatkins,Messari分析師,翻譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00吳說作者|ColinWu本期編輯|ColinWu神馬三星產能緊缺,比特大陸與嘉楠分別爭取臺積電5nm與中芯n+1產能,但也有較大的不確定性.

1900/1/1 0:00:00