BTC/HKD+6.23%

BTC/HKD+6.23% ETH/HKD+8.76%

ETH/HKD+8.76% LTC/HKD+5%

LTC/HKD+5% ADA/HKD+10.04%

ADA/HKD+10.04% SOL/HKD+9.01%

SOL/HKD+9.01% XRP/HKD+9.51%

XRP/HKD+9.51%大家好,我是佩佩,不知道是不是受隔壁鼓市影響,周一的行情又有點撲朔迷離,不過最近挖礦又火爆起來,特別是以太上,上個周末一個BDP通過流動性挖礦來發行代幣,2天內吸引了60多億美金入池,被譽為“神礦”,包括最近看以太defi的總鎖倉量(TVL)又小漲了一波,目前到400億美金附近:

可見即便是在gas過高,各種競爭鏈生態吸睛的背景下,以太上defi的基本面都并沒走壞。鑒于感覺到最近又有些新老朋友開始關注挖礦這一領域,也鑒于下面這個defi挖礦第三定律:

所以今天再來聊下關于流動性挖礦的東西,偏入門級的內容,熟手可以跳轉至文尾。如果說現在和上一屆牛市幣圈有和差別,可能很多人看到的是去中心金融、是借貸,但我是覺得最底層最核心的創新在——流動性池(LiquidityPools)。

報告:Ronin側鏈在去年11月處理的總交易數比以太坊多560%:1月12日消息,由Sky Mavis開發的基于以太坊的區塊鏈游戲Axie Infinity的NFT銷量超過了迄今為止發布的所有NFT系列。在1260萬筆交易中的144萬名買家中,Axie Infinity創下了38.5億美元的銷售紀錄。

盡管Axie Infinity是一款基于以太坊的游戲,但該協議利用側鏈Ronin來幫助緩解擴容問題。Nansen研究院Martin Lee的研究報告將Ronin與側鏈協議Polygon和L2區塊鏈Arbitrum One進行了比較。該研究還解釋了Ronin側鏈如何擁有自己的原生錢包,以便處理側鏈交易。有趣的是,Lee的報告顯示,去年11月,“Ronin處理的交易數比以太坊上總交易數多560%。”

Lee的研究得出結論,雖然Ronin網絡確實有缺陷,而且“比社區期望的更加集中化”,但Sky Mavis“采取了一系列步驟來實現去中心化。”該報告注意到RON代幣和Katana DEX上的LP的分布,指出“現在對Ronin來說還處于早期階段,看看該區塊鏈是如何發展和成長的將會很有趣。”(Bitcoin.com)[2022/1/12 8:43:40]

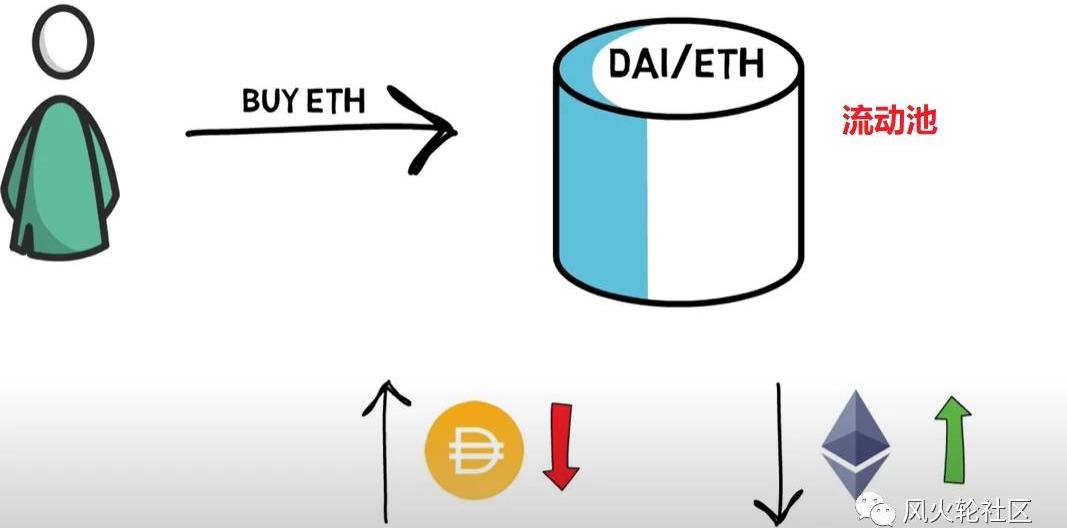

傳統的交易中有個角色叫做市商,它的作用是提升交易效率和用戶體驗,比如賣家想在10U賣出1萬個幣,但一時間沒有那么多買家,做市商可能會先買,等待有新買家或者也會加一點價格再賣出去,具體流程可能不是這樣,大概理解這么個意思。交易轉到鏈上,掛單模式受到性能限制,且相比CEX來說沒有能促進用戶遷移的優勢,于是發展出了流動性資金池模式:

以太坊未確認交易為172,358筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易172,358筆,當前全網算力為531.89TH/s,全網難度為7.27P,當前持幣地址為62,128,838個,同比增加59,245個,24h鏈上交易量為1,969,763.61ETH,當前平均出塊時間為14s。[2021/8/3 1:32:11]

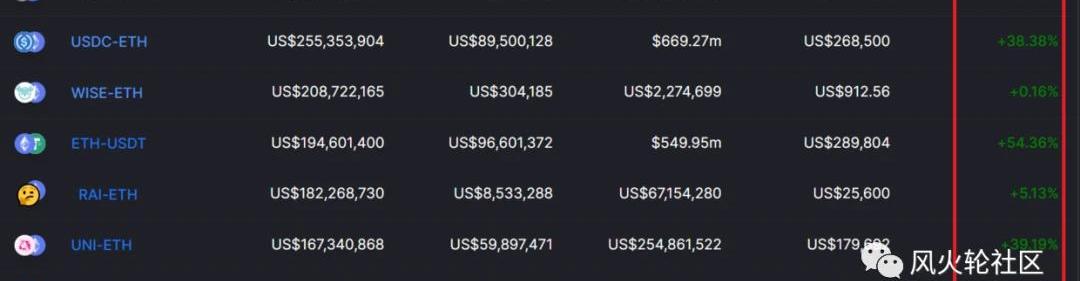

每個交易對變成了一個背后鎖在合約里的資金池,做市商也由原來的特定團隊變成了無門檻人人可做成,只要將該交易對指向的兩個代幣存入流動池對應的合約地址,你就成為了一個鏈上流動性做市商。同樣是做市商,所以底層和傳統做市商是一樣的,某種角度說,做市商做的是該交易對所有交易者的“對手盤”,假設交易對為A/B兩種幣,如果某個時間段,更多的人拿A進來換出B,那對流動做市商來說,他鎖倉里的A比例增加,B代幣減少,如果這時A的價格降低了,在這個時間段內,做市商就可能受到一定損失,不過注意這里我提的某個時間段,可能什么時候A價格恢復,做市的持倉市值反而增長更多,這也就是為啥大家稱為無常損失,因為它不是固定的,隨時間流逝也有可能扭虧為盈。現在很多資金愿意去各種流動池做市,一個是大部分DEX平臺都有給做市商手續費分潤的機制,像宇宙級平臺uniswap上幾個主交易對光這部分年化現在就能做到四五十個點:

Aavegotchi開發團隊計劃在第二季度前將Aavegotchi引入以太坊網絡:Aavegotchi開發團隊Pixelcraft Studios計劃在今年第二季度之前在Polygon和以太坊鏈間搭建跨鏈橋,跨鏈橋將使用戶在兩個網絡之間傳輸ERC-721代幣和ERC-1155代幣。(Decrypt)[2021/4/28 21:08:37]

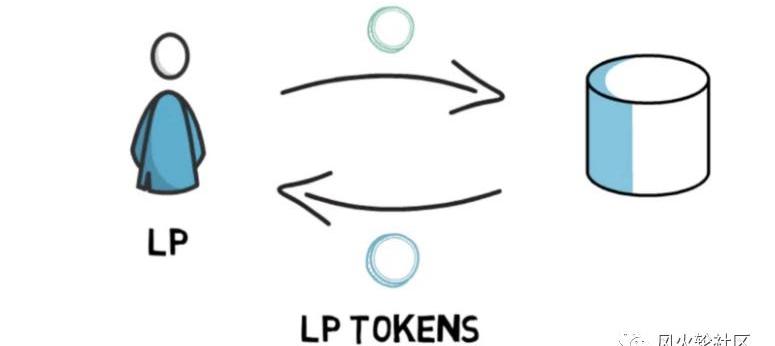

另一個就是現在在玩的各種流動性挖礦,即只要充幣過去提供流動性,也稱為做LP,就可以獲得一定的token激勵。最初是新開個DEX交易平臺,那總得有幾個交易對吧,項目方會分配平臺幣給到每一個流動性提供者,平臺幣的價格會讓挖礦有個收益率,當收益率增長,促進更多人進場做LP,平臺的流動性也會更好,那也意味著價格波動會更穩,比如交易100個eth滑點損耗會很小,也會吸引很多真實的交易者來使用,這個平臺也就成了,而怎么衡量這些平臺的流動性,因為上面說的每個交易對背后是代幣鎖倉池,所以在這個平臺里鎖倉價值越高,也就是TVL越高,特別是長期TVL增長趨勢,也代表了這個交易平臺的品質越好。像之前出來的sushi,curve都屬于上面說的這類,還有去年九月之前的defi那一波食物農耕代幣。之后也逐漸演變到一些新token發行上,項目本身并不一定是dex或者借貸,但它靠做幾個流動性池子來發行,通常這種流動性會做在該生態鏈上比較大的DEX里,像以太的就選擇uniswap,bsc鏈的選擇pancake。打個比方,新幣R,如果開個R-ETH的交易對,投資者將等比例的R和ETH存入uniswap上的合約地址,就可以獲得一種LPtoken:

報告:USDT或將威脅以太坊作為支付工具的地位:Arcane Research最新的研究報告表明,隨著Tether的供應量達到新的高峰,它正在遠離比特幣網絡。Tether最初基于比特幣區塊鏈上的Omni層,此后逐漸開放更多協議,包括以太坊、Tron等。與Omni層相比,Tether向以太坊協議的過渡是由于以太坊具備更快的確認時間、更短的交易所充提時間以及更低的費用。目前,以太坊持有Tether供應量的最大份額。對此,報告指出,盡管這對以太坊展示其作為基礎設施的價值來說是有利的,但同時也增加了以太坊的費用。事實上,如果這種情況持續下去,USDT最終可能會取代以太坊,成為以太坊生態系統中的一種支付工具。(Ambcrypto)[2020/5/31]

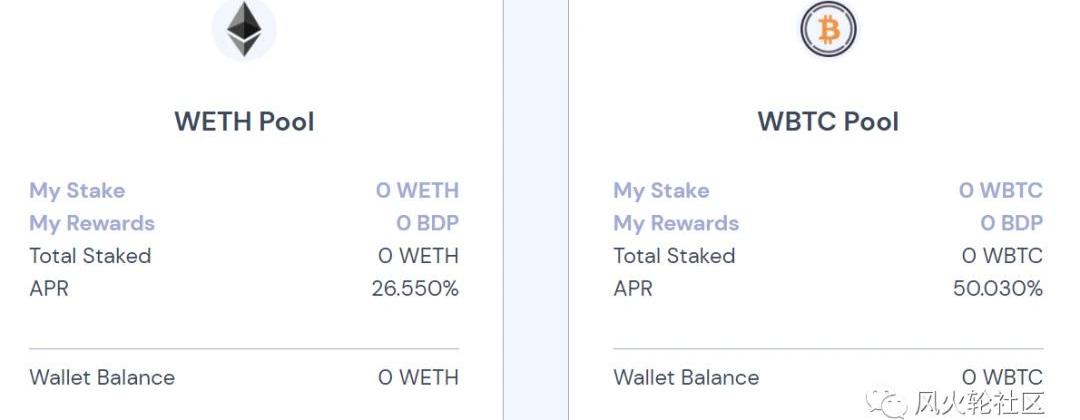

再把這個LPtoken存入項目方設定的地方,就可以按照比例或許新發行的R幣。這類新項目,有的項目方會事先做IDO(IDO最近也挺火)來獲取一些eth作為項目發展或是初始做市的底倉,這樣的話在項目上線前早期投資者就有拿到幣,但也有的是所有的幣都是靠做市來發行,那也會引發一個初期的博弈,有可能大家會看到一個短期飆漲的幣價和炸裂的收益率。這里出流動性挖礦里的另一個概念:1池和2池。1池按風險劃分有三個層次,最低的是穩定幣,比如只要抵押USDT,或者USDT/USDC這樣波動極小的LP就可以參與挖礦,社區里通常也稱這種為“白嫖”。風險稍高的是一些主流幣和穩定幣交易對,比如WETH/USDT,WBTC/USDT或者單幣存eth這類的,即有可能拿以太挖幣,但后面eth跌下來,你的收益覆蓋不了浮虧,不過主流市場會認為主流幣挖礦波動性小,同時長持主流的投資者眾多,對他們來說這都不能叫風險,像BDP目前做市eth和btc的挖礦年化在26%和50%左右:

動態 | 黑客歸還以太坊域名服務拍賣中被盜17個域名:據Cointelegraph消息,10月4日,黑客決定全部歸還以太坊域名服務(ENS)拍賣中盜取的17個以太坊域名。數字收藏品市場OpenSea表示,所有被盜的ENS名稱均已成功歸還,并且域名競標將在未來幾周內重新開始。據悉9月初,黑客利用ENS出價過程,成功竊取了17個域名,出價低于其他用戶。 此前10月1日消息,Ethereum Name Service的域名拍賣活動因出現bug而中止,該Bug導致拍賣域名被錯誤授予了出價較低的用戶。[2019/10/5]

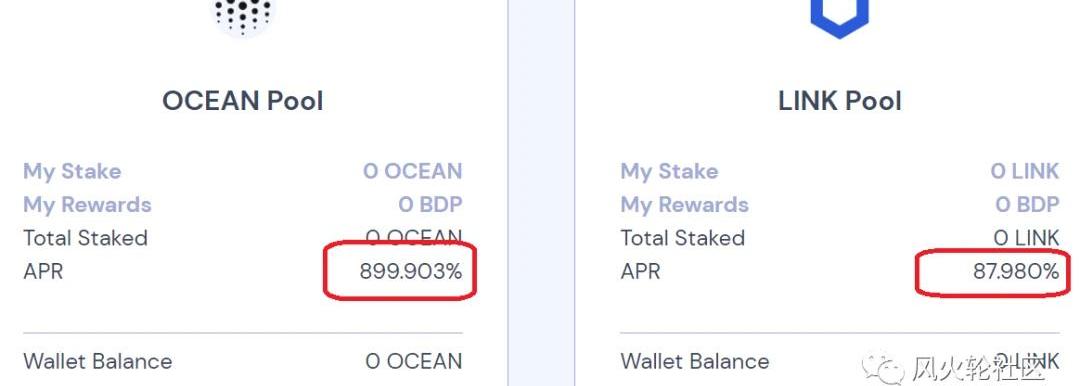

風險再高一點的是拿主流的defi幣和穩定幣做LPtoken,像aave,link,uni這些都是這里的常客,價格波動性大,相對年化也高一些:

2池就是拿本幣來做流動池,它的風險性是最高的,比如BDP/WETH這樣的,交易對的兩方都不穩定,當然一般來說它的收益也是最高的。2池的目的是提高新幣本幣在DEX的流動性,不過對這種靠挖礦發行的項目來說也起到承接那些沒有感情的挖礦機器砸盤的作用,因為對新幣初始最大的買入需求就是鎖入2池獲得可能會更好的收益率。有的2池產出不是本幣,又再套娃挖新的幣,來促進更多用戶參與2池,比如BDP2池還挖另一個bALPHA。對一個單純靠流動性挖礦發行的項目,上線第一個小時1池挖礦量是有定數的,最早能參與到2池挖礦的數量也就很小,但按當日獎勵計算年化APY就會超級高,且1池通常大鯨占大頭,他們往往最早挖到的幣會直接投入2池,導致挖礦拋售的代幣極少,市場一幣難求,自然價格高漲,也就帶動雖說隨時間挖礦量增長,但APY還是維持在幾千上萬的年化率,引誘投機者直接買幣來參與2池。這里確實像zj盤,今天也看到一篇文章講這個1和2池計算邏輯,有興趣的可以看看:DeFi交易是如何產生ZJ盤的?而所謂的塌礦,有些是里面的大鯨,它把利潤率維持在高位,吸引各種散戶跟風,然后一把把自己的挖礦所得從2池換走ETH,代幣價格瞬間暴跌,自然收益率崩潰,1池用戶到可拍拍屁股走人換其他的礦,2池損失就有點像“暴雷”了。另外有些土礦,團隊本身就沒安好心,最近還聽說有那種團隊暗中增發悄悄砸到2池希望驚艷所有人的,所以選擇上是要注意規避不知名的小礦。關于流動性做市的盈虧思考

以上就是關于defi挖礦整理了些內容,主要些給一些新朋友吧,最后再說幾點:1.如何通過流動性挖礦賺錢一個是參加些主流的項目的1池,算不算主流或者新晉是神礦還是神坑,一個考量標準是TVL。不過對1池,一是如果是以太上的,還是有資金門檻,最好是5-10萬U的資金額,收益才能不過于受gas影響;另一個是1池大部分收益率有限,相對會適合長期持有的倉位;還有一個辦法是借幣挖,這在一方面也促進了借貸業的發展,當然借貸還是多一層風險在了。另一個也是投機氛圍比較火的,沖2池的頭礦,邏輯是收益率極端的,可能幾個小時或一兩天就回本了,剩下的就成了白嫖,不過頭礦也不是好擼的,需要有一手消息,還有最開始幣都在大鯨手里,另外評估是否參與高年化的2池也還是要做些精細計算,也還要花些精力,2池的TVL下降的時候就要注意風險了。2.持幣or流動性挖礦對于通過流動性挖礦誕生的標的,還是要看其經濟模型,是否有市場和其他的需求,而不只是靠2池投機玩成個盤子,現在可能大部分雜七雜八的幣最后就是塌礦然后如煙花般消散,想投機的也是要做好計算功課。其實像uni這樣的優質標的,之前挖礦都是沒有2池的,當時大家也有些抱怨,但如今看起來也是無礙的。另外做市看著每天有手續費,但不一定就比簡單的hold收益好,以太上有個網站是可以計算每個地址的做市收益的:https://www.liquidityfolio.com/

市面上對無常損失的計算大多按照幣本位,但如果按市值的話可能某些周期做市是不如單純持幣的,這也是投資者們需要考慮的一點。我個人會有點覺得在牛市中,像eth/btc這種主要交易對標的都在漲的情況,挖礦不一定是最好的選擇,不過Hold還是參與挖礦,也還是看自己的資金量和喜好吧,適合的才是最好的。3.牛市or熊市今天上面講了這么多,想說的一點這波牛市中也有這些流動性資金池的促進作用,想想那么多比特以太defi幣鎖在里面挖礦,然后還不停的出新礦新增鎖倉,像上面我們說的bdp這個礦里uni就鎖了1000多萬枚,價格漲好像也是自然。可以說這一波不像17年那樣純靠炒帶起來的市值增長,自然表現到價格上也不是那種快速摸高后崩潰,不知道你有沒有感覺,想等價格崩但感覺這市場在快速上漲后很難真的砸下去,下跌跟撓癢癢似的,這里面或許也有流動性做市帶來的改變在。很多時候市場看起來也是矛盾的,一邊是看到十萬刀,但另一邊也有很多負面信號,比如最近一個消息美圖有買入加密貨幣,好像他們一直都是最熱鬧的時候開始出來,還有現在的新項目啊,我看很多媒體都是一張張列表的在發,每一個還都不一樣,想想曾經的艾西歐是怎么玩完的,當太多的項目涌入分錢,沒有足夠的增量支持,最后就是就只能刺破泡沫。其實現在和去年8-9月defi那一波很像,涌出各種挖礦還要開白名單的,所以對于defi挖礦,即便在牛市趨勢里defi和一些挖礦項目也是會崩的特別是很多投機復制品,還是多一分謹慎小心。

Tags:以太坊ETHDEFIEFI以太坊價格今日行情走勢分析eth怎么轉到交易所kingdefi幣歸零COREFI價格

本文來自Ambcrypto,作者:SamyukthaSriramOdaily星球日報譯者|余順遂由于美國證券交易委員會仍不愿批準ETF,美國ETF發行商一直在尋找以更具創造性的方式來構建產品.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:WilliamM.Peaster,編譯:隔夜的粥,星球日報經授權發布。毫無疑問,NFT迎來了爆發時刻.

1900/1/1 0:00:00編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。據DeBank數據顯示,當前DeFi市場的真實鎖倉量已經達到了450億,在經歷了被很多人視為泡沫的那個夏天后,DeFi市.

1900/1/1 0:00:00諾貝爾經濟學獎的獲得者RobertC.Merton在公開演講中說到當今世界正在經歷新一輪的金融創新浪潮,其中以新型支付與加密貨幣備受矚目.

1900/1/1 0:00:00今天到目前為止似乎又是一個全球 金融 市場下跌的日子,亞太地區的股市基本上都是在下跌的,加上比特幣白天也是以下跌為主,不免讓市場擔憂晚上外盤可能會發生什么變化.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。北京時間3月16日凌晨,備受關注的以太坊隱私項目方Aztec上線了其rollup服務.

1900/1/1 0:00:00