BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+1.69%

ETH/HKD+1.69% LTC/HKD+1.13%

LTC/HKD+1.13% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+0.77%

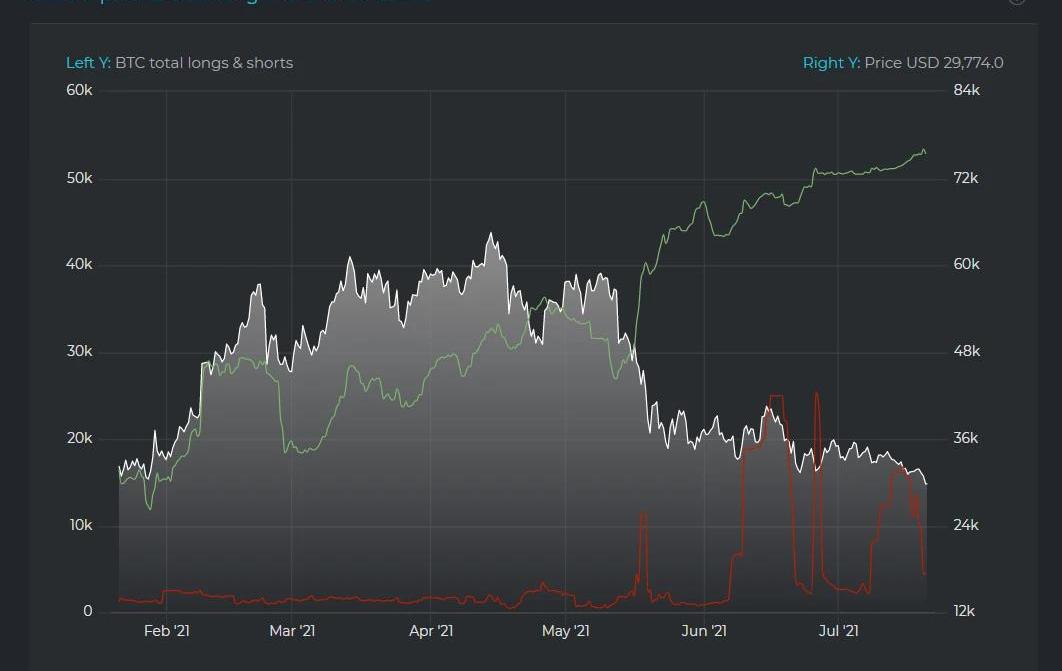

XRP/HKD+0.77%吳說作者|劉全凱本期編輯|ColinWu一條神秘鯨魚在Bitfinex上出現,或是大戶或是機構,每逢其出現,市場無不人心惶惶。據Datamish數據,在過去半年里,這條神秘鯨魚出現了四次。推薦閱讀:Bitfinex大佬又借幣做空?仍有兩個機會反擊。第一次起始在5月17日前后,最高時借出了11469枚BTC,2天后便是幣圈“5.19事件”,BTC當天最大跌幅超30%,隨即其也在5月19日將借出的BTC歸還;第二次起始在6月6日前后,此次時間跨度最久,6月15日最高時借出了25053枚BTC,在6月22日將其借出的大部分BTC歸還,6月22日BTC繼“5.19事件”后第二次跌破3萬關口;第三次起始在6月24日前后,時間跨度最短,借出的幣最多,6月25日達25328枚BTC,6月25日單日下跌近10%;第四次起始在7月7日前后,峰值出現在7月15日共16788枚BTC,截至7月20日仍未悉數歸還。因為Datamish數據并不能區分主體,因而上述描述BTC借貸數量中會有小部分幣是由鯨魚之外的散戶借出,而散戶借出的量較少,對市場價格影響較小,因此與鯨魚借貸量合并考慮。

動態 | BTC 24小時資金凈流入6.48億人民幣:據AICoin數據顯示,24小時資金凈流入排名中ETH排名第一, 24小時凈流入11.77億人民幣;BTC 24小時資金凈流入排名第二,24小時凈流入6.48億人民幣; EOS 24小時資金凈流入排名第三,24小時凈流入4.28億人民幣。[2019/10/5]

交易原理

簡單來說,Bitfinex上鯨魚的獲利手段類似于交易所的杠桿交易或是保證金交易,在Bitfinex上也被稱為Margin交易,但與合約交易有所不同。杠桿交易是通過在交易所平臺上借幣的方式,實現在現貨市場上的超額配置資產,包含了交易手續費和杠桿借幣費率,而合約交易簡單來說則不需要在市場上借幣便進行杠桿操作。一般而言,合約交易允許的杠桿倍數要比杠桿交易的高得多。因此在杠桿交易中,投資者認為BTC價格會上升,那么將借入USD做多;認為BTC價格會下跌,那么將借入BTC做空。在Bitfinex上,一般情況上,投資者最多允許使用賬戶中資產的3倍杠桿。即如果杠桿交易賬戶中有1000U,那么最大可以允許有價值為3000U的可交易資產余額,可以是多頭頭寸USD,也可以是空頭頭寸BTC。預測未來BTC價格看漲,投資者將所持有的價值為USD作為保證金,最多借入3*USD后買入BTC,待BTC價格上漲后賣出,再將3*USD和產生的幣息歸還,再減去交易中的手續費,剩下的則為該做多操作后的收益;同理,預測未來BTC價格下跌,投資者將所持有的USD作為保證金,最多借入價值為3*USD的BTC后賣出,待BTC價格下跌后將其買回,再將價值為3*USD的BTC和產生的幣息歸還,再減去交易中的手續費,剩下的則為該做空操作后的收益。杠桿交易是增加利潤的好辦法,將自有資產放大,以小博大,實現更高的收益,但也需要同時承擔面臨大量虧損的風險,除了交易費用和幣息外,還需要考慮保證金因素。如果損失達到一定程度,將會有追加保證金通知,如果損失過大,頭寸將會被清算。Bitfinex上維持保證金率為15%,考慮上交易手續費和幣息因素,大約是損失保證金的50%-55%左右便會觸發強制平倉。投資者將其10000U作為杠桿交易保證金,對應最大3倍杠桿,可用30000u。假設當前BTC價格為10000U,則投資者可以購買30000/10000=3枚BTC。交易所規定的維持保證金率為15%,即30000*15%=4500u。允許最大虧損為10000-4500=5500u,保證金虧損比率5500/10000=55%,當保證金損失了55%以后,將會被強制平倉,即爆倉。若考慮上交易手續費和幣息等,該值比率會更低一些。交易動機和影響

分析 | CoinDesk:BTC價格通常在減半前一年半做出反應,短期回落后會進一步上漲:CoinDesk分析認為,BTC挖礦獎勵將在明年5月減半,歷史數據顯示,價格會提前一年半做出反應:例如,比特幣在2016年7月獎金減半前的18個月創造了長期底部,并在減半前12個月上漲178%。然而,在短期內價格可能會回落,以建立一個更高的底部平臺,然后進一步上漲。從技術圖表上看,盡管BTC在周日走出上影線,但目前為止沒有看跌跡象。移動平均線繼續支持價格上漲。50日MA,高于100日MA,高于200日MA的疊加順序是一個經典的看漲指標。如果每小時圖表上的收縮三角形向高點突破,很快會重新沖擊7500美元。不過,如果比特幣在未來48小時左右跌破6762美元(昨日低點),14日相對強弱指數的超買和周日的上影線都表示看空,可能下跌至6000美元。[2019/5/13]

與合約類似,當價格變動過于劇烈時,杠桿交易同樣會發生擠壓和踩踏,進而恐慌性地平倉以保證一部分的本金,這可能會將價格進一步打壓,因此要持有杠桿頭寸,投資者必須要有強烈的信念,去堅定自己對市場判斷方向的正確。那么Bitfinex鯨魚強大的自信來源于何處?市場上主要有以下幾種聲音。1、提前知道利空消息內幕前兩次借幣的時間都頗為有趣,5月17日開始借幣,5月18日國內三大金融協會聯合公告:金融、支付機構不得開展與虛擬貨幣相關業務,隨著利空消息蔓延至國內外,5月19日BTC價格迎來重挫;6月21日,央行就虛擬貨幣交易炒作問題約談國內大行和支付寶等金融機構,6月22日再度跌破3萬關口。從時間點來看,這兩則國內的重磅利空消息,都出現在了該鯨魚兩次借幣時間中,有不少投資者認為,Bitfinex鯨魚是不是提前就知道了國內政策消息,甚至認為他就是中國人。2、消息面的利空隨時來臨,通過借幣制造大量恐慌Bitfinex鯨魚并不知道政策來臨的具體時間,但其可能十分了解國內外的相關政策和對市場情緒、投資者心理具有高超的洞察力。第一次借幣數量是最小的,但那一次政策利空的影響是最強的,如果是提前知道內幕消息,此次借幣數量應該會是最多的;而第二次借幣時間跨度很長,如果確切知道內幕,不可能跨近一周之久,因為幣息是十分昂貴的。這都可以看出該鯨魚其實并不知道政策的具體落地時間,但憑借自己對市場的洞察、對國內外政策的了解,提前通過借幣布局并在市場下跌時獲利。此外,當其操作逐漸被人知曉后,其后的每一次操作都會讓市場變得恐慌,即便沒有利空消息,也可能讓投資者從其的借幣操作中誤以為還有利空政策,這對市場情緒造成負面的影響。3、擁有很強的技術面分析能力,利用借幣來助推波瀾Bitfinex鯨魚可能在借幣時便沒有過多的考慮政策的因素,其可能是對BTC技術面有很高的造詣,有很高的把握認為該“公開”操作會成功,通過市場周期、鏈上指標、合約期權、市場情緒等潛在因素分析出市場可能已經處于偏熊的狀態,并結合借幣來配合助推進一步打壓市場價格。在經歷了多次借幣做空后,Bitfinex鯨魚已經被更多的投資者們“盯上”了,想必之后的操作恐怕不會像此前般那么順利。作為普通投資者,在圍觀鯨魚操作的同時,應當保持足夠的理智,不必為其操作所困擾。

行情 | BTC 出現劇烈波動:據Binance數據顯示,下跌: BTC 現報價3921.48美元,1小時變化超過$41.57,波動較大,請做好風險控制[2018/12/22]

動態 | 臺灣政客首次接受BTC捐贈:據Ethereumworldnews消息,近日,臺北一名政客蕭新辰在參加臺北市議會競選時獲得了一份匿名的BTC捐贈,據悉,他收到了價值10,000新臺幣(325美元)的BTC,而這名政客曾在八月宣布他可以接受加密貨幣的捐款,但沒有具體說明他將接受的代幣種類。有關評論人士稱,此舉將有利于在臺北推動包括加密資產、區塊鏈技術在內的技術創新。

?[2018/9/24]

Tags:BTCNEXITFFINEBtcdo Tokencoinex是什么交易所中文名字ITFCEthfinex Nectar Token

6月2日,波卡測試網Westend已經將Shell鏈升級為資產平行鏈Westmint,目前運行穩定! 根據此前Gavin和波卡團隊透露的計劃.

1900/1/1 0:00:00本文來自Defi之道,作者MiraChristanto,星球日報經授權轉載。雖然DeFi在過去一年才剛剛繁榮起來,但基本面投資者已經越來越多地從單純的MEME驅動轉向對鏈上數據進行分析.

1900/1/1 0:00:00|比特幣的高光時刻 6月9日,比特幣迎來了高光時刻——薩爾瓦多國會通過了一項法案,使比特幣成為該國法定貨幣。薩爾瓦多可能會成為因采用比特幣而受益的典例.

1900/1/1 0:00:00撰文:Francium-Solana生態聚合收益器第?部分:Solana鏈底層的優勢 交易成本 Ethereum的交易成本已經影響了??對于DeFi的正常使?.

1900/1/1 0:00:00Cronic是由ToniqLabs基于EXT標準創建的互聯網計算機NFT項目,后者是一家專注于為DFINITY互聯網計算機構建工具和項目的組織.

1900/1/1 0:00:00吳說作者|一棵楊樹本期編輯|ColinWu比特幣究竟是“全球貨幣”多一點還是“數字黃金”多一點,一直都是爭辯不休的話題.

1900/1/1 0:00:00