BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-1.65%

ADA/HKD-1.65% SOL/HKD+0.59%

SOL/HKD+0.59% XRP/HKD-0.66%

XRP/HKD-0.66%不可否認,USDC和Circle今年勢頭兇猛。USDC半年內市值從40多億美元漲到近250億美元,占穩定幣市場三分之一,與USDT的份額差距越來越小,大有反超之勢。不久前,USDC在波場鏈發行,而據Circle公司今年對USDC的計劃,還要擴展到10條新的鏈上。今天,又有重磅消息放出,Circle將通過ConcordAcquisitionCorp上市,后者是一家上市的特殊目的收購公司。上市后Circle的估值將達到45億美元。從2013年創立,到2016年專注于加密貨幣市場,再到推出美元穩定幣USDC,憑借著“合規”優勢,Circle一路進擊。一直以來USDT因為合規和不透明的問題飽受詬病,與之相比USDC似乎“清白”一些,不過這背后也藏著不少“秘密”。一、Circle與USDC的進擊

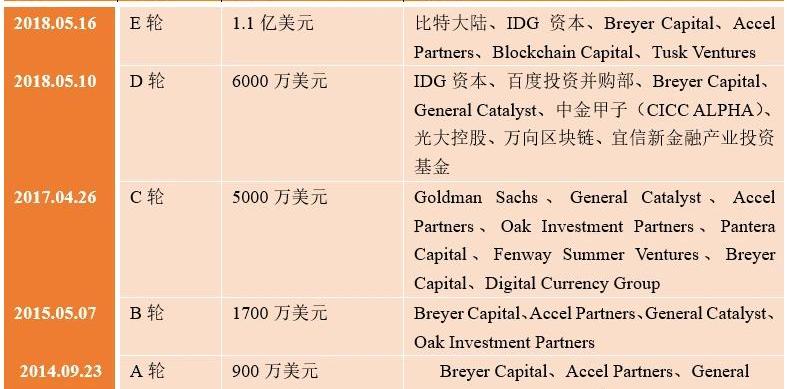

USDC的發行方是Circle公司,運行依賴于CENTRE聯盟。Circle2013年于波士頓創立,由于擁有一款提供法定貨幣轉賬服務的產品CirclePay,也被稱作“美國支付寶”。2016年開始,Circle專注于發展加密貨幣市場。2018年,Circle的美元穩定幣USDC正式上線。當年公司的D、E輪融資,吸引了比特大陸、IDG資本、百度、光大集團、萬向區塊鏈和中金公司等參與,可以說中資背景雄厚。

USDC鑄造原理是:每存入一美元現金,就會鑄造1枚USDC。如果將USDC贖回為現金美元,那就會相應地銷毀一枚USDC。換言之,USDC的鑄造過程類似金本位時期的紙幣:USDC的鑄幣上限,就是USD的總供應量。看起來跟USDT是一回事,但是USDT背后的Tether和Bitfinex因為合規和儲備金不透明等問題,經常被人質疑詬病;USDC倒是因為“合規”,出圈很快。進入2021年,Circle的布局越來越快,大有超越USDT的架勢。1月1日,USDC市值僅有40多億美元,占比不及USDT的三分之一。1月26日,Circle帳戶和API服務正式開始支持Solana區塊鏈上的USDC。1月27日,Circle推出了一種新的API,能夠通過自動清算系統進行USDC和USD之間雙向的無縫轉賬。3月20日,USDC市值首破100億美元,穩定幣市場占比逼近四分之一。3月25日,Circle宣布了針對NFT市場和供應商的支付解決方案。4月13日,Facebook穩定幣項目Diem的前執行副總裁DanteDisparte加入Circle,擔任首席戰略官兼全球政策負責人。此后,USDC市值占比開始達到USDT的一半。

數據:過去一周Circle USDC流通量減少9億美元:12月25日消息,據官方消息,12月15日至12月22日期間,Circle共發行46億美元USDC,贖回56億美元USDC,流通量減少9億美元。截至12月22日,USDC總流通量為441億美元,儲備量為444億美元,其中現金64億美元,短期美國國債379億美元。[2022/12/25 22:06:24]

5月12日,麥肯錫前CFOJeremyFox-Geen加入Circle,擔任CFO。5月25日,幣市大跌后,USDC市值漲至200億美元。5月29日,市場放出消息,Circle或通過SPAC方式借殼上市。5月31日,Circle宣布已經籌集了4.4億美元。籌得資金將用于拓展新市場并壯大Circle團隊。6月10日,面向機構的CircleYield推出,是現在Coinbase儲蓄計劃的搶先體驗版。6月22日,USDC市值在穩定幣市場的占比超過三分之一。6月29日,Compound推出Treasury,支持USDC儲蓄。6月30日,Coinbase推出USDC儲蓄服務。7月1日,USDC在波場鏈發行,當天流通量突破1億枚。至去年底,USDC已從以太坊擴展到Stellar、Solana和Algorand。近期,Circle宣布將會繼續擴展到波場、Polkadot、Celo等十個區塊鏈上。截至本文撰寫時,USDC的市值已達247.94億美元,占穩定幣市場33.42%,非常接近USDT的38.96%了。

Circle:Binance將USDC自動轉換為BUSD減少了USDC流通量:金色財經報道,Circle在11月14日提交給美國證券交易委員會的文件中表示,加密貨幣交易所Binance將USDC自動轉換為Binance錢包中持有的BUSD,這減少了截至9月30日的季度的USDC流通量。?Circle估計,在6月30日至9月30日期間USDC流通量減少83億美元中,幣安的自動轉換占了30億美元。根據Circle 的說法,USDC流通量下降的其他原因包括加密貨幣價格下跌,FTX、Voyager Digital和Celsius等大型加密業務的倒閉,以及促使穩定幣進入美國國債的利率上升,貨幣市場基金和其他傳統投資產品。?

Circle在其提交的文件中表示,最近FTX的崩潰也暴露了蔓延到更廣泛的加密市場的風險。[2022/11/16 13:12:21]

Circle在一開始就說要打造一種“可編程貨幣”,在官方網站上表示:“我們的使命是重建整個宏觀經濟的基礎區塊。我們要重新定義貨幣的本質,顛覆大家對價值交換的理解,所以推出了可編程的數字貨幣。由于有區塊鏈,經濟系統將變得更加智能互聯、靈活高效,可以瞬時響應、全球聯通,相比之下安全和隱私都有更好的保障。”最初,Circle集團嘗試過加密貨幣的許多業務類型,交易所、錢包、支付、投行都有下注,或許也是為USDC鋪路。

Circle的老板也表示,現在“錢”變成了一種數據類型,會用人們想不到的方式去重塑電子商務,甚至是企業本身的運作方式、有可能在將來,企業就是通過軟件和智能合約來經營的。二、反超USDT?

USDC不是唯一的,也不是最早的穩定幣,但算得上是加密貨幣界最倡導合規的穩定幣,今年獲得了相當大的關注。USDT于2014年推出,比USDC早了四年,抓住了加密貨幣最重要的早期窗口。長期以來,市場上只有USDT這一種美元穩定幣,直到2018年3月TrueUSD誕生后,才打破了壟斷。TrueUSD曾一度與USDT平分天下,甚至在2018年很長一段時間內占比超過了USDT,成為穩定幣市場的老大。今年初,紐約檢方控訴泰達后,Bitfinex和Tether以支付1850萬美元的方式,與紐約州總檢察長辦公室達成和解,結束了于2019年中旬開始的法律糾紛。但市場還是對USDT放心不下。USDT有先發優勢,不過暴雷風險也是眾所周知。USDC超越USDT,在歷史上也真實發生過。當時USDC剛上線不久,發展勢頭十分兇猛,甚至在2019年Q1超越TrueUSD成為穩定幣老大,市值是USDT的五倍多。最近兩年來,穩定幣市場井噴式增長,競品也越發多樣,但其中唱主調的還是USDC和USDT。1.合規持牌

借貸協議Maple Finance與Circle等合作發行4500萬美元抵押貸款:4月26日消息,DeFi借貸協議Maple Finance與Circle、Coinshares和Solana合作發行4500萬美元抵押貸款,未來Maple Finance計劃把資金池增加到3億美元,并在Solana上發放10億美元的貸款。

此前報道,Maple Finance宣布上線Solana主網。[2022/4/26 5:12:27]

USDC的“合規性”似乎很招人喜歡,投研平臺Blockfer在對比USDT和USDC的時候,就表達了很明顯的傾向:總分10分,由于不合規,USDT只有5分,USDC能有9.5分。實際上,近一年來,USDC的使用越來越廣,流動性已經很接近USDT了。Blockfer給USDT打了9.5分,但USDC只低了0.5分。顯然,USDT的弱點,就是USDC的優點。USDC“流動性強,公開透明,易于使用,值得信賴,費用很低,安全性高”。其實Circle在合規上的布局很早。即使是金融監管最嚴格的紐約州,也為Circle的“誠意”打動,在2015年6月,就把史上第一張比特幣牌照發給了Circle。這份牌照,就包含了紐約州對Circle在投資者保護、反洗錢、網絡安全合規上的認可。2.贖回自由靈活

相比USDT使用Omni鏈,USDC一開始就發行于以太坊鏈上,所有人都可以監督鑄造、流通和交易的過程,可以輕松地轉移到個人加密錢包里。不過USDC的真正優勢,其實不在鏈上,而在鏈上鏈下的交互中。大部分散戶都是通過場外交易買賣USDT的,所以可能很少會關注到“贖回”條件。實際上,在OTC平臺的操作屬于二級市場,會在一定程度上影響價格,但不會動搖供應量。在一級市場上,如果是要把USDT贖回成USD,就必須滿足10萬美元的最低金額要求。這也是為什么USDT的流動性更高——大部分人其實只能在二級市場轉讓穩定幣的所有權。而對USDC來說,只要有Circle的賬戶,就可以按1:1比例直接兌換回USD,對應地也會銷毀USDC、減少供應量,整體管理類似于開放式基金,更加靈活。當然,由于各國都有一定的外匯管制,所以無論是USDT還是USDC,真正“贖回”的人很少,大部分都是在場外直接“轉讓”,從而換成本國法幣。但至少,USDC的靈活性是個不容忽視的信號。不過,隨著USDC被VISA接受,它就越來越有可能成為直接的支付方式,連OTC出金都不用了。3.生態體系不斷擴張

聲音 | Circle首席執行官:中國人民銀行推出數字貨幣具有前瞻性:Circle首席執行官兼創始人Jeremy Allaire表示,中國正在為其首個政府支持的數字貨幣做準備,中國更廣泛的國際化概念是通過向越來越多的消費者,市場和企業提供與國家“直接整合和貿易”來擴大其作為“貿易對手方”的角色。數字貨幣是中國成長的自然之路。這一發展將促使一個具有更好的貨幣監管和政策傳導的模型,并希望最終每個央行都能意識到這一優勢。他進一步表示:“中國人民銀行給我留下了深刻的印象,他們對此多么具有前瞻性。”[2019/8/23]

目前,USDC已經上線多個交易所,流動性僅次于USDT。USDC的宣傳中,也特別強調了在跨境轉賬中的作用。USDC除了可以在鏈上用作加密貨幣交易支付手段,還可以用于現實世界的交易。今年3月,Visa宣布將允許使用USDC在其支付網絡上進行交易結算,并與數字資產銀行Anchorage合作完成了第一筆交易:Crypto.com將USDC轉賬至Visa在Anchorage的以太坊地址。不久前,雪茄店UndergroundCigars還宣布,客戶可以用USDC購買店內的雪茄。為了推廣USDC,Circle甚至同Compound和Coinbase合作,推出了4%APY的儲蓄計劃。和傳統銀行0.05%的APY相比,這個利率是非常誘人的。如果是在DeFi平臺,回報率可達8%甚至更高。6月30日,Coindesk電視臺FirstMover頻道采訪Circle的CEOJeremyAllaire,當時Allaire對USDC的發展相當自信。一般都覺得,如果美國發布數字法幣,就會對USDC帶來巨大沖擊。但他覺得,正是由于私人部門積極參與,USDC發展良好,美國才沒有發行數字法幣的必要。這一點,美國官方也是認同的。今年6月底,在美國猶他州銀行家協會年會上,美聯儲監管副主席RandalK.Quarles發表演講時就提到“私營部門的穩定幣可能會促進更快、更便宜的跨境支付”,而且CBDC要推出就要考慮抗攻擊、提升小額轉賬速度,成本和風險比潛在收益更高。所以,“我們不需要害怕穩定幣。美聯儲歷來支持承擔責任的私營部門創新……全球美元穩定幣網絡可以通過更快、更便宜的跨境支付來鼓勵使用美元,并且與CBDC相比,它的部署速度可能會更快,缺點也更少。”三、“合規”就值得完全信賴?

現場| Circle Internet Financial創始人:市場開始調整 加密貨幣正逐漸穩定:金色財經現場報道,在9月18日天津舉行的世界經濟論壇新領軍者年會上,Circle Internet Financial創始人Jeremy Allaire說,并不是所有的加密資產都是平等的,這一點很重要。早期,大部分貨幣的市場估值是由投機和零售需求驅動的,而沒有任何正式的市場基礎設施。現在,我們看到市場開始出現調整,加密貨幣正逐漸穩定。[2018/9/18]

合規歸合規,對USDC來講,這既是優勢也是劣勢。合規的Circle比原來的USDT在某些方面更加中心化,反而可能讓自己處在更深的輿論漩渦中。1.誰的財產?

USDC的鑄造、運維都依賴Circle公司。這就意味著,用戶資產隨時可能會被Circle凍結或沒收,理由是“違反監管條例”或“存在違法行為”。購贖必須KYC。用戶要把所有的身份信息都交給Circle,這對重視隱私的人不是件好事。雖然USDC是在以太坊上鑄造的,但是背后的CENTRE聯盟建了一個很特殊的黑名單。如果你出現在這個黑名單上,恭喜你,里面的資產會“徹底、永遠無法恢復”。USDC既轉不出去,也轉不進來。換言之,USDC的“錢包”和交易所的錢包,就沒什么區別。去年6月16日,CENTRE首次激活黑名單函數功能,將某個地址的10萬USDC拉黑。當時這一程序是CENTRE控制的地址0x5dB0115f3B72d19cEa34dD697cf412Ff86dc7E1b開啟的。

TheBlock在報道時做了下研究,發現被凍地址是因為疑似盜取他人代幣才被封禁的。CENTRE說是根據“有關部門”的要求凍結了資產,但從未回應到底是哪個部門、什么人要求凍結的,有什么法律依據。今年4月23日,CENTRE又凍結了7個地址,其中最大的一個地址存有1700多枚ETH。從代碼來看,既可以凍結,也可以解凍。但若是如此,似乎USDC凍結“不可恢復”的說法就有問題了。而CENTRE也從未提及或啟用解凍的功能。總而言之,在凍結資產的問題上,USDC的發行方一直語焉不詳,沒有正面回應質疑。眾所周知,美國政府很喜歡搞制裁,最著名的手段就是凍結銀行資產。這似乎和美國獨立宣言中對財產權的推崇不太吻合,但只要是中心化的實體就無法避免這一問題。目前,似乎也只有DeFi的代幣,如DAI或AUGMINT可以回應這種問題。至少,它們的協議中是沒有寫入“凍結”的程序的。2.審計報告為什么不準時了?

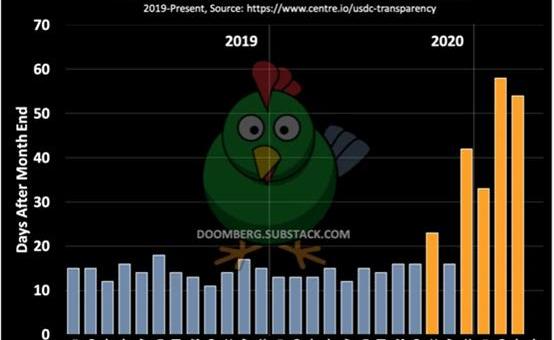

按慣例,Circle應該在每個自然月結束后半個月內發布審計報告,向用戶披露美元現金儲備情況。但最近,每個月的審計報告,都要等兩個月才能看到。最新一期審計報告,還是6月份發布的4月報告。

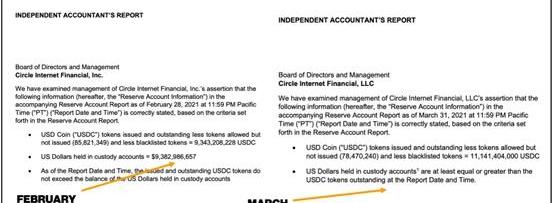

其實,審計的過程沒有想象中那么復雜。Paxos和Gemini出得很慢,但也沒超過一個月;TrueUSD更是可以7*24實時提供審計結果。相比之下,USDC的“合規審計”似乎有點慢。而且,細心的投資人在看會計報告的時候,一定會發現很多有意思的細節。比如說,最近兩份報告里,具體的美元儲備數字都不再公布了,取而代之的是一句耐人尋味的套話:“截至本報告發布時,Circle托管在第三方銀行的美元現金數量,大于或等于發行在外的USDC數量。”

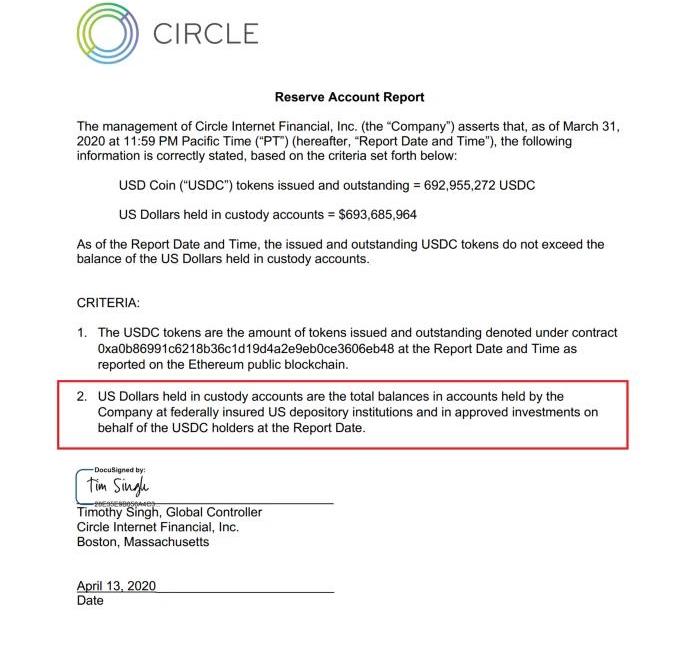

今年的USDC確實發展迅猛,但在“合規”上也面臨著和USDT差不多的問題。比如,Doomberg的分析員就根據Coinmarketcap里的市值數據,和審計報告發布時間疊加,發現審計報告發布延遲的這幾個月,恰恰是USDC大量增發的時候,目前的官方信息很難不讓人產生聯想,揣測增發的背后是不是真的有足夠的美元支持?另一個隱憂是Circle在收到用戶委托的美元后,拿這筆錢做了什么。畢竟250億美元不是個小數目。一開始,Circle承諾的是完全現金儲備托管。但去年3-4月疫情期間,比特幣下挫50%,Circle更改了條款內容,變成:“托管的美元數量,指Circle公司存在美國境內的參與了聯邦儲蓄保險計劃的銀行里的現金,以及代表USDC持有者所做的‘獲批的投資’,在本審計報告發布之日,記錄在資產負債表上的美元數量。”

Circle說是用來做“獲批的投資”,但從沒在審計報告里明示到底投的是什么。Coindesk根據Circle獲得銀行牌照的44州政策,做過一次分析:最理想的是Circle在監管較嚴的德州,投資政府債或貨幣市場共同基金,資產相對安全;但是,如果是在寬松的賓州、新罕布什州,Circle是不會受任何限制的。習慣OTC的散戶可能還不太敏感,但持倉大戶就不同了。他們要在一級市場上購贖,如果Circle投資失敗,就意味著事實上USDC對應的美元儲備平衡會被打破,USDC就會大幅貶值,最后受傷的還是投資人。

TheMonolithandtheApeMen2001ASpaceOdyssey,byHalHefner作者:TyptoDAO是Web3時代社區應有的樣子,所以下面的內容不再強調DAO.

1900/1/1 0:00:00加密領域中,應該沒有人沒聽過AxieInfinity這個名字了。AxieInfinity上一次出圈是因為它讓人們知道了「玩游戲也可以賺錢」,AxieInfinity的這一次出圈是因為讓人們知道了.

1900/1/1 0:00:00獲得NFT途徑——創建屬于自己的NFT發行NFT也是一次創造產品/作品的過程,可能會包含以下幾個環節:選擇NFT所在的公鏈、采用的協議類型和未來可能交易的市場.

1900/1/1 0:00:00全球信用卡巨頭Visa周三表示,今年前六個月,全球消費者通過加密相關卡在商品和服務上花費了超過10億美元的加密貨幣。 相比之下,Visa估計去年同期和2019年的加密支出僅為該金額的一小部分.

1900/1/1 0:00:00年初全球消費者研究平臺Piplsay調研稱,超過37%的美國成年人曾根據馬斯克的推文進行過投資或考慮進行投資;甚至有加密交易者創建機器人以在馬斯克發布相關推文時自動購買BTC.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 據官方消息,首部關于以太坊的紀錄片《以太坊:無限花園》已于日前完成眾籌.

1900/1/1 0:00:00