BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD-0.61%

XRP/HKD-0.61%在比特幣ETF獲準上市之前,灰度比特幣信托是為數不多的為公司機構、個人投資者、家族理財基金等提供合法合規投資比特幣途徑的投資產品。但自從加拿大ETF加入市場競爭,GBTC的資本流入似乎開始受到阻礙。推薦閱讀:高盛繼續布局加密領域,向美SEC申請推出DeFi和區塊鏈股票ETF為何灰度不遺余力的將其信托結構轉換為ETF?本文將從設計機制與市場運行情況兩方面進行解析。「摘要」

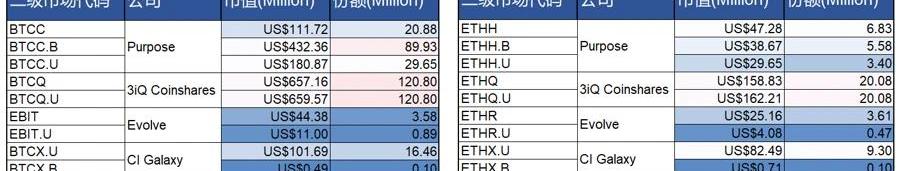

加拿大ETFs比GBTC管理費用更低、流動性更強、門檻低且贖回機制更靈活。GBTC具有先發優勢、行業地位強且體量大,但在加拿大ETFs的競爭壓力下,價格偏離嚴重、折溢價幅度大且長期處于折價狀態,不再是投資者的唯一最優選。3iQCoinshares比特幣和以太坊ETFs的市值、份額和AUM都最大,反超具有先發優勢的Purpose。比特幣ETF的凈值與BTC幣價總體波動基本一致,凈值追蹤表現:Purpose>CIGalaxy>Evolve>3iQCoinshares。比特幣ETF間流動性分化較嚴重,Purpose遠大于其他三家。面對幣價動蕩壓力,加拿大ETF在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。「灰度比特幣信托」

GBTC是首支比特幣私募信托基金,2013年進行首次私募。此后不定期地向合格投資者開放后續認購,最低認購額為5萬美金,可用比特幣或美元現金方式認購,但是均不能贖回。此外灰度還推出了ETH等加密貨幣信托基金。GBTC作為比特幣信托基金先行者暴露了不少問題:由于無法贖回,價格偏離嚴重。管理費用較高,GBTC收取2%的管理費用,在美國比特幣信托中處于較高水平。僅合格投資者可申購GBTC的私募份額。

加拿大電視名人:若獲得監管支持比特幣將產生巨大價值:1月13日消息,加拿大商人兼電視名人Kevin O'Leary在YouTube視頻中表示,如果不同國家的監管機構支持數字資產,比特幣有可能成為具有巨大價值的東西。(Cointelegrap)[2021/1/13 16:01:47]

圖1.灰度信托發展計劃來源:灰度官網灰度為解決上述問題,制定了四步走的發展計劃,四步分別為:私募發行、場外二級市場、SEC報告公司和最終成為ETF。目前已經進行到第三步了。GBTC于2019年11月提交了表10,在2020年1月21日生效成為首支在SEC注冊為報告公司的比特幣私募信托。之前灰度在2016年提交過比特幣ETF的申請,但最終撤回。現在,灰度認為不管從經營情況和合規角度,它在申請ETF的路上處于領先地位。「加拿大加密貨幣ETF設計機制」

今年2月份開始加拿大迎來了ETF落地的春天。Purpose、CIGalaxy、3iQCoinshares和Evolve等多支加密貨幣ETF陸續獲準上市多倫多證券交易所。

圖2.加拿大上市加密貨幣ETF機制數據來源:各官網及招股說明書IDEG整理設計機制方面,如圖2所示,這幾只ETF有以下特點:發行時間集中:在2至4月;參考指標各異:雖然四家公司采用的參考指數各不相同,但都是基于抗操縱性、實時性和公認市場標準選取的。管理費用更低:都低于GBTC和ETHE,CIGalaxy最低僅為0.4%;門檻低且贖回機制更靈活:全部無最小投資限額且每個交易日都可贖回,而GBTC需要合格投資者$50,000起購,且不可贖回,這意味加拿大的ETF在套利機制方面更加完善,能更好的跟蹤比特幣的價格走勢;流動性更強:不同于GBTC只能在場外交易,這幾只ETF全部在主流交易所多倫多證券交易所掛牌交易,部分開放在蒙特利爾交易所進行期權交易。「加拿大加密貨幣ETFVSGBTC市場運行表現」

加密金融服務商AmberGroup獲得加拿大MSB牌照:金色財經報道,加密金融服務商AmberGroup宣布獲得加拿大MSB牌照。此前,AmberGroup曾獲得美國MSB牌照。加拿大政府于2018年頒發首個MSB牌照,持有者可以在加拿大境內合規的開展加密資產相關服務如交易、支付、衍生品等。與美國MSB牌照相同,當地監管均對牌照申請機構的規模、信譽等提出了條件限制,并要求持牌機構遵循當地法律和相關義務。AmberGroup成立于2017年,總部位于香港,企業創始人均來自摩根、高盛、彭博社等華爾街頂尖投行。目前在跨資產類別的交易總額已超過1000億美元,日均交易額高達1-2億美元。[2020/6/15]

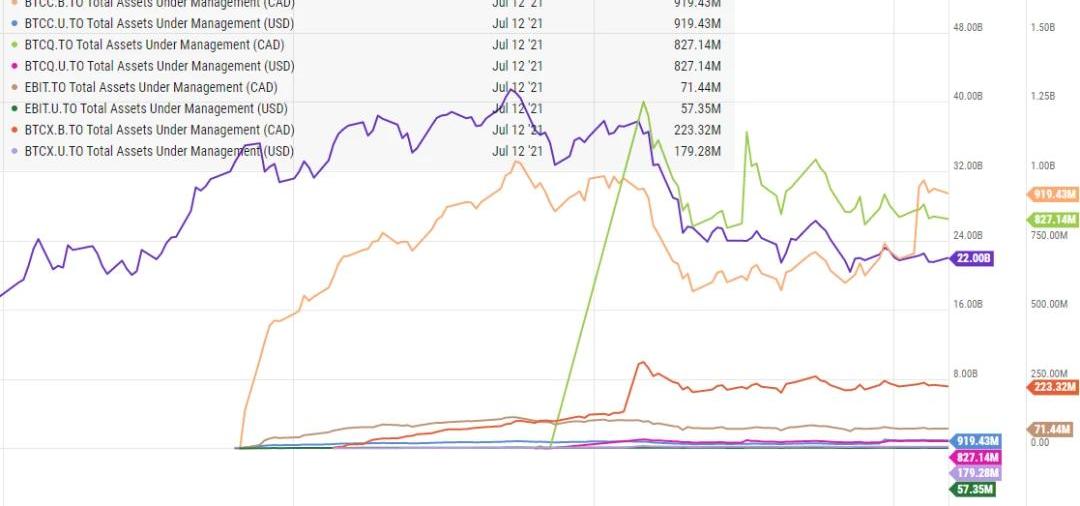

市場運行表現方面,將從市值、份額、AUM、凈值追蹤表現、流動性與折溢價情況幾個指標來分析績效水平,并與GBTC比較。「市值、份額和AUM」從七月總的市場表現情況來看,灰度推出的GBTC和ETHE由于推出時間遠早于加拿大的ETF,具有先發優勢,一定程度上緩解了市場對數字貨幣ETF等合規投資工具的需求。如圖3、4,GBTC在市值、份額和資產管理規模方面都體現出了數量級的差距。這也體現了灰度最大的優勢:行業地位強。當然,灰度GBTC的AUM表現強勢也需要考慮他機制上的原因,一方面因為一級市場不能贖回,另一方面二級市場存在六個月鎖定期。然而,據CryptoCompare的報告,五月下旬到六月下旬的熊市中,比特幣下跌了15.1%,數字資產管理規模減少了9.5%,投資產品日均銷量較最高時下降了63.1%,加劇了凈流出局勢。在此期間,加拿大3iQ為代表的ETFs是唯一AUM增長的產品結構,增幅8.5%,達18億美元。而灰度為主的信托產品AUM則下降了9.3%。可以看出,灰度信托產品雖然體量龐大,但在加拿大ETFs的競爭壓力下,不再是投資者的唯一最優選。

除非Libra成功 否則加拿大將不會啟動CBDC:2月28日消息,加拿大中央銀行正在為可能發行的中央銀行數字貨幣(CBDC)打下基礎,同時認為目前的情況并不急于開發主權虛擬貨幣。

根據加拿大銀行的一份聲明:“如果一種或多種替代數字貨幣有可能被廣泛用作加元的替代貨幣,那么加拿大銀行就會介入”。對于加拿大中央銀行而言,像Libra這樣的私人加密服務的成功部署可能會迫使該銀行加快推出數字加元(CAD)的計劃。

加拿大銀行副行長蒂姆·萊恩表示:“如果決定發布一個潛在的CBDC,我們需要向前邁進,以確定其潛力以及如何對其進行管理”。(新浪財經)[2020/2/28]

圖3.MarketCap&ListedSharesOutstanding數據來源:TSXIDEG整理加拿大比特幣ETF中,PurposeBitcoinETF作為北美首個比特幣ETF,發行僅兩天市值就達到了3.33億美元,吸引了大量流動性。但3iQCoinshares隨后推出的BTCQ和BTCQ.U目前在市值、份額和AUM方面都反超了Purpose。3iQCoinshares的BTCQ是AUM最快到達10億美元的,僅在發行后三周內迅速達到頂峰。可能是由于其是第一家提供公共比特幣投資基金TheBitcoinFund(TSX:QBTC)和公共以太投資基金TheEtherFund(TSX:QETH.UN)的數字資產投資基金管理公司。一方面擁有一定的客戶基礎和行業認可度,另一方面它還允許客戶將QBTC轉換成3iQCoinShares比特幣ETF。相較于封閉式基金更為靈活也從灰度GBTC那贏得了部分風險敞口。

動態 | 加拿大主權原住民聯盟為贖回FSIN網絡向黑客支付比特幣:據livebitcoinnews消息,加拿大主權原住民聯盟為贖回FSIN網絡向黑客支付價值2萬美元的比特幣。據悉FSIN網絡在今年早些時候被攻破,使得黑客得以控制FSIN的電子郵件系統和內部文件。[2018/10/31]

圖4.AUM:BTCETFsVSGBTC來源:Ychart以太坊ETF市場體量表現與比特幣ETF類似,3iQCoinshares的市值和份額都最大。值得注意的是,CIGalaxy推出的ETHX.U市值和份額都超過了Purpose。優勢在于推出時間上是“世界首創以太坊ETF”且擁有最低的管理費。而六月熊市中,Purpose的以太坊ETF表現則不及預期,AUM下降了8.6%「凈值追蹤表現」2021年初至四月中旬,比特幣價格一路攀升,漲幅一度達到92.6%。這是在全球新冠疫情導致經濟受挫、傳統投資標的表現不佳以及各國貨幣政策大放水等一系列影響下,比特幣作為新興另類資產投資標的認可度大大提升的契機。

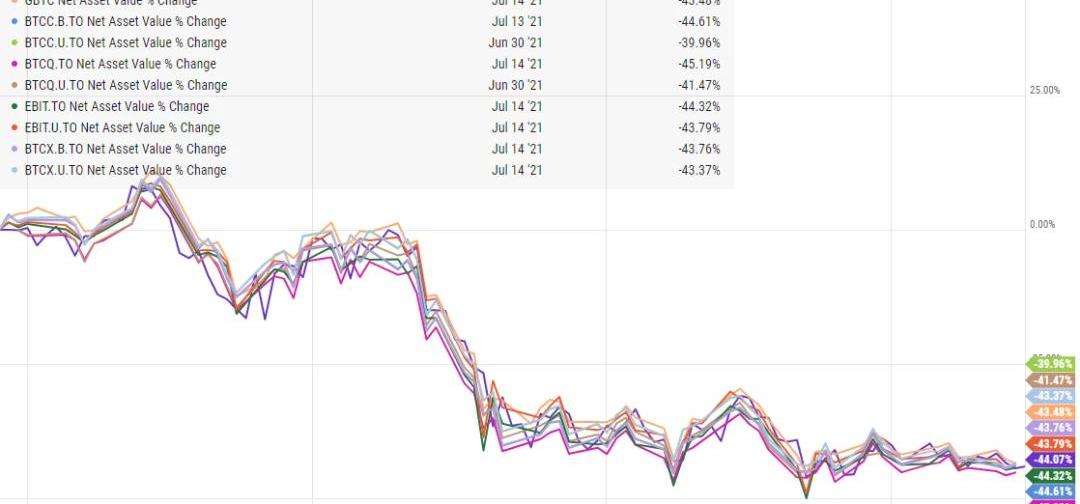

圖5.與BTC凈值追蹤表現:BTCETFsVSGBTC來源:Ychart從加拿大ETF在這波牛市中的凈值表現來看,各個ETF的凈值與BTC幣價走勢基本貼合,總體波動表現一致。

動態 | 全球區塊鏈礦業公司將在加拿大證券交易所(CSE)開始交易:7月18日消息,全球區塊鏈礦業公司宣布,其普通股將在加拿大證券交易所(CSE)開始交易,股票代碼為“FORK”,將于2018年7月18日在市場開盤時生效。[2018/7/18]

圖6.凈值增長率:BTCETFsVSGBTC來源:Ychart類比傳統金融對ETF的評價標準,可以通過各大ETF推出以來的凈值增長率與BTC價格變化率的差異來判斷ETF的績效表現。總體上,各大ETF的凈值增長率在BTC價格變化幅度區間內波動,GBTC的波動大于ETF。在ETF剛推出時,除了3iQCoinshares的波動貼合BTC的價格波動率,其他三家的增長率都大于BTC,隨著比特幣價格攀升至頂峰跟蹤趨勢逐漸貼合BTC價格變化率。四月中旬比特幣價格開始波動回調,CIGalaxy、3iQCoinshares和Evolve的波動承受性較差,凈值增長率多數時間大于BTC價格變化率。在幣價震蕩下行期間,各ETF包括GBTC的跟蹤趨勢逐漸貼合BTC價格變化率,只有Evolve對每次較大的幣價下行波動反應都很強烈。

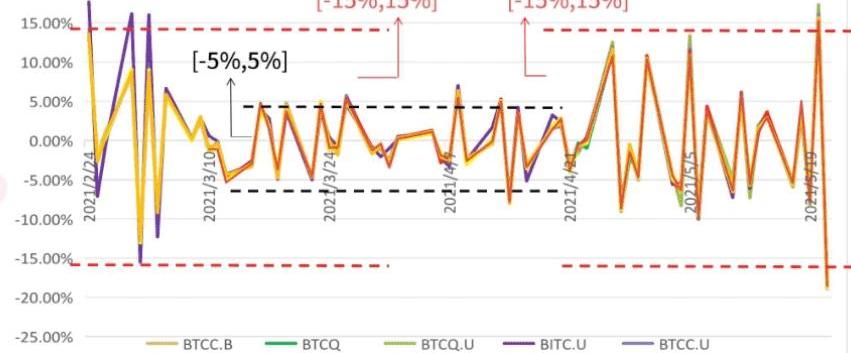

圖7.BTCETF跟蹤偏離度來源:Gate.io研究院結合跟蹤偏離度來看,更容易看出ETF具有在剛上線和標的資產行情較大變動初期偏離度較高的現象。前者的原因可能與產品上線受資本和輿論影響帶來的市場波動有關。而后者則體現出BTC價格穩定時追蹤效果較好的特點。總的來說,Purpose和CIGalaxy偏離誤差較小,但CIGalaxy的波動承受性較Purpose更差。Evolve則是波動承受性最差的。3iQCoinshares雖然市值和份額領先但跟蹤穩定度最差。凈值追蹤表現:Purpose>CIGalaxy>Evolve>3iQCoinshares「流動性」流動性是衡量ETF質量的最直觀的方式。

圖8.30天平均日交易量:BTCETFsVSGBTC來源:Ychart從30天平均日交易量來看,Purpose遙遙領先于其他三家,但仍然比GBTC小很多。其中,BTCC.B和BTCC的流動性波動最大但流動性始終大于其他三家。整體來看,流動性分化較嚴重。「折溢價」今年五月份比特幣價格暴跌帶動加拿大比特幣ETF同步下跌雖然乍聽起來是壞消息,但實則為ETF未來的發展提供了一個很好的思路:即比特幣ETF的價格相對其標的資產的價值保持穩定。

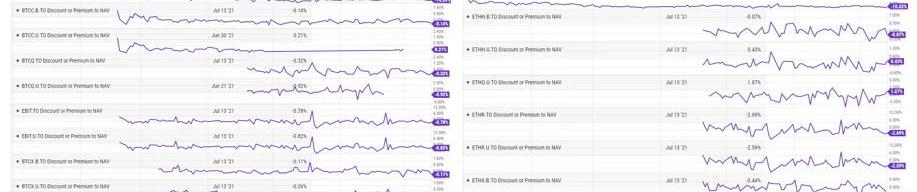

圖9.折溢價率:BTCETFsVSGBTCETHETFsVSETHE來源:Ychart從圖9可以看出,灰度的GBTC和ETHE的折溢價表現都為先大幅溢價再大幅折價,折溢價范圍都大于加拿大的ETF。前期GBTC大幅溢價反應了投資者資金流入規模較大,且持倉量集中在機構投資者表示機構對加密行業興趣不斷增強或有套利空間。

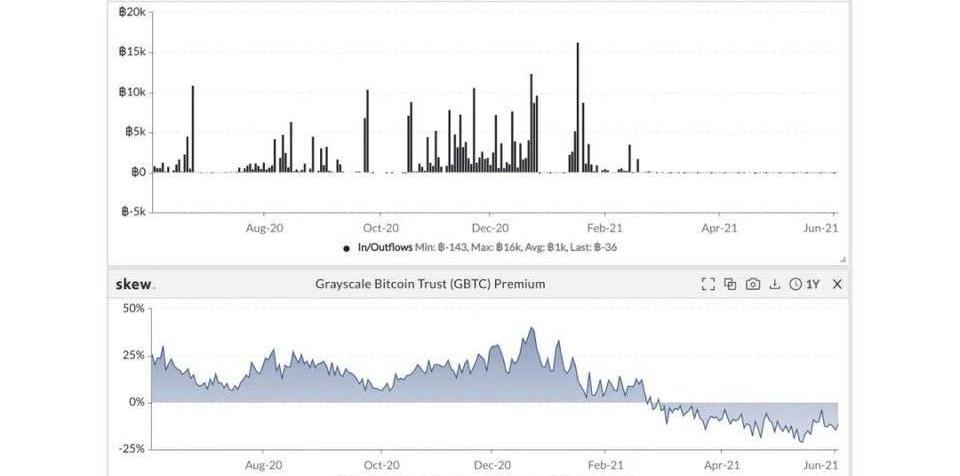

圖10.隨著灰度比特幣信托的溢價翻轉為負值,資金停止流入來源:Skew而Skew的報告顯示,在今年2月底,GBTC進入折價狀態,資金流入也停止了。以往資金流入減少是由于機構興起減弱撤資或解鎖后獲利回吐。今年本質原因一定程度上是,面臨加拿大ETF的市場競爭擠壓和幣價動蕩恐慌,GBTC長期處于折價狀態,進一步減少新投資者進入市場,二級市場流動率隨之下降,從而導致一級市場價格持續走弱,形成螺旋死亡。GBTC也在三月宣告出于行政目的暫停GBTC。確實,鏈上分析提供商Glassnode的首席技術官RafaelSchultze-Kraft也認為只要現有份額折價交易,認購新的GBTC份額就沒有什么意義。而加拿大比特幣ETF的推出時間也與GBTC溢價由正轉負相契合,這也說明資金可能流向了新的合規產品,并不代表機構興趣減弱。換句話說,在幣價動蕩時期,相較于GBTC交易價格一度低于其資產凈值約21%,加拿大ETF則在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。這側面反應了ETF能夠應對幣價波動的壓力,為其通過SEC審核帶來信心。目前,GBTC和ETHE的折價幅度都超過了10%。比特幣ETF中,除了BTCC.U目前為溢價狀態,其余幾只都折價1%以內,相差不大。Purpose的ETF折溢價波動較其他幾只明顯較小。圖9可以看出以太坊ETF的折溢價波動范圍較比特幣ETF更大,總體在±2%區間內波動。相較之下,BTC較ETH在加密市場中共識更高,ETF產品推出時間更早,也更成熟。相較加拿大,美國在數字貨幣ETF創新方面的努力也從未停止,但由于監管政策受限,目前還沒有通過SEC審核放行的ETF。但是作為最大的ETF市場,正在排隊向SEC申請的ETF數量也達到了十幾只。未來美國比特幣ETF將如何發展?請關注比特幣ETF科普系列文章第三篇。本文來自:IDEG,星球日報經授權轉載

本文來自AscendEX研究院,星球日報經授權轉載。在YouTube網站上,用戶隨時可以看到包羅萬象的視頻內容,最近幾年開始催生出了一份新鮮職業——Youtuber,也是大家常口中說的「視頻博主.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 據歐科云鏈鏈上大師數據顯示,6月以太坊上DEX交易總額為880.51億美元,較5月1876.6億美元的交易額下降53.07%.

1900/1/1 0:00:00隨著數字貨幣的整體回調,此前大熱的NFT熱度弈有所下降,表現最直接的就是成交數據的下滑。其中,一度破圈的NFT游戲—NBATopShot的單日銷售額,已從今年2月22日4.57千萬美元,一路下跌.

1900/1/1 0:00:00加密貨幣熊市來了,至少這是標題黨新聞標題想讓我們相信的。自5月中旬以來,加密貨幣市場一直在橫向移動,這不是什么神秘的事情,有時確實感覺我們可能正處于另一場大崩盤的邊緣,從而開啟熊市.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 就現階段而言,數字貨幣市場似乎進入到了一個橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找更多機會、探索新的收益來源.

1900/1/1 0:00:00NBA是最具前瞻性的職業體育聯盟之一,在區塊鏈和加密貨幣領域始終走在世界體育行業的前沿。上至聯盟,下至球員,NBA聯盟的加密色彩愈發濃厚:聯盟試圖透過NFT和加密貨幣投資改善收入結構;球隊希望借.

1900/1/1 0:00:00