BTC/HKD+0.66%

BTC/HKD+0.66% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+0.32%

ADA/HKD+0.32% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+0%

XRP/HKD+0%Odaily星球日報譯者|Moni

2021年第二季度,可能是數字貨幣歷史上最重要的季度之一。2021年4月14日,Coinbase成功上市,員工開香檳慶祝,市場歡欣鼓舞。不僅如此,比特幣也突破60,000美元,創下歷史新高(ATH),人們對加密貨幣的關注比以往任何時候都多。機構投資者和銀行紛紛宣布涉足數字資產領域,注入股本并推出大量新舉措以吸引客戶入場。就連管理著3.1萬億美元資產的美國第二古老的道富銀行也宣布將建立一個加密貨幣交易平臺————可以說,2021上半年的數字貨幣市場充滿了歡樂。我們還看到,被稱為“狗狗幣之父”的伊隆·馬斯克在周六夜現場(SNL)中大放異彩,一度將DOGE價格推高到0.74美元。隨之而來的ASS、SHIBA和CUMMIES等meme項目也受到了廣泛關注,要知道,這些meme項目之前很少有機會出現在主流媒體中。今年五月,Facebook創始人馬克·扎克伯格甚至給他的兩只寵物山羊取名Max和Bitcoin,或許是在向全世界暗示他本人其實也是一個比特幣支持者。

比特幣2021年二季度的表現

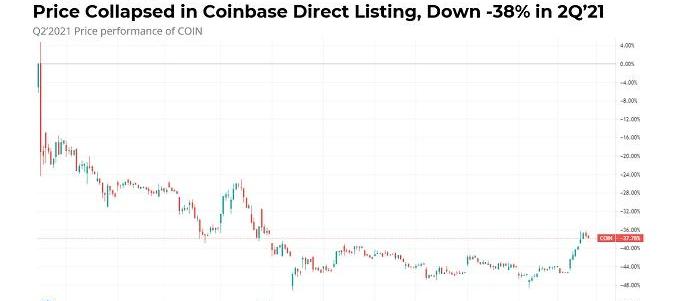

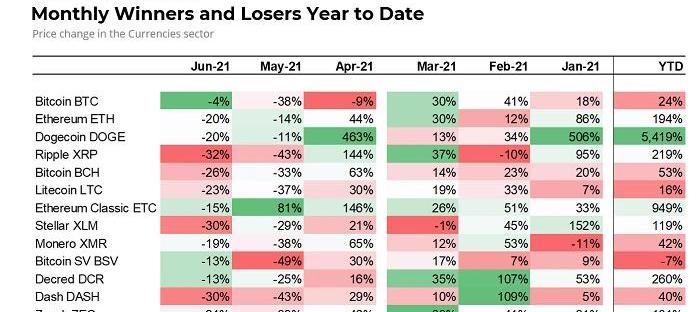

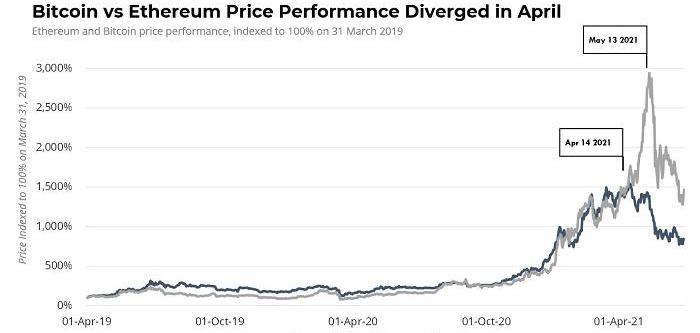

雖然比特幣的價格在4月上旬漲幅超過10%,但在4月底,其價格下跌了9%。按照常理來說,這種價格突然下跌本應引發一些危險跡象,但市場似乎忽略了重大回調或市場疲軟的警告信號,因為比特幣自2012年以來首次出現連續六個月上漲。回想起來,當時市場其實已經釋放出了疲軟的信號。Coinbase上市的首個交易日就出現價格暴跌,跌幅達到20%,特斯拉還宣布出于資金管理原因出售了10%的比特幣頭寸。盡管如此,所有跡象仍然指向牛市,因為其他數字貨幣的表現與比特幣的價格表現背道而馳。:1、4月,ETH上漲44%,DOGE上漲463%,后期甚至連ETC也上漲了146%;

2、5月中旬,比特幣的價格開始出現“大逆轉”,當月也成為比特幣歷史上表現第三差的月份,跌幅達到38%。許多人期初認為比特幣會像2017年那樣出現反彈,但最終未能如愿以償。此外,5月份的比特幣市場表現甚至與2013年的牛市也沒有太多相似之處,因為越來越多投資者發現自己處于未知領域,四年周期頂部從未如此溫和,中期牛市逆轉也從未如此嚴重。

SmartBCH聯盟:已收到CoinFLEX償還的部分加密資產,正逐步將rvUSD兌成BCH:6月27日消息,SmartBCH聯盟發文稱,已收到加密貨幣交易所CoinFLEX償還的4,281,291.42rvUSD、651,928.02USDC、6,834.015BCH,其中已收到USDC中的521,542.4USDC(80%)已兌換成3,924.84枚BCH,剩余20%將保留作法律和其他運營費用。此外SmartBCH聯盟正在OPNX開設賬戶,并將逐步在交易所將rvUSD兌換成BCH。

截至目前,SmartBCH聯盟有權但尚未收到Coinflex的資產包括:Coinflex的普通股(將按比例分配債權人)、Coinflex1個董事會席位。Coinflex仍在進行重組的法律程序,一旦有任何重大進展,將及時更新。[2023/6/27 22:01:53]

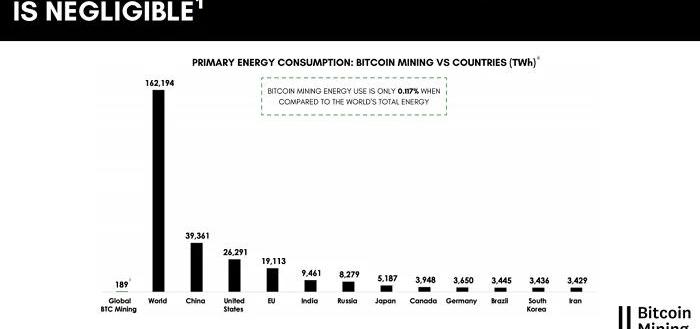

此外,5月份還帶來了一系列引發市場FUD情緒的負面新聞事件,市場參與者甚至開始懷疑這次對比特幣的打擊是否是“有預謀”的,其中最大的一個負面消息就是特斯拉停止接受比特幣購買車輛,理由是環境、社會和公司治理(ESG)問題,結果引發主流媒體頻繁報道比特幣碳排放問題和對全球變暖的影響,甚至連教皇也發表評論,聲稱比特幣技術是一種基于“高污染化石燃料”的危害。最重要的是,即便伊隆·馬斯克隨后改口稱在使用可再生能源挖礦之后將恢復比特幣支付,但依然沒有遏制比特幣下跌的態勢。

上圖資料來源:TravisKling雖然加密社區很快提供了許多反駁ESG的論點(here,here,here,andhere),但這些言論在很大程度上都被主流媒體忽略,比如MichaelSaylor建議北美比特幣礦業委員會收集使用可再生能源挖礦的數據來證明比特幣不會影響環境。然而讓人意想不到的是,進入六月之后,比特幣對環境影響的爭論似乎突然沒有了,公眾的抗議也在六月中旬戛然而止,真的是來得快也去得快。對于2021年第二季度,比特幣礦業委員會報告稱,比特幣挖礦能源使用量僅占世界總能源消耗的0.12%。

上圖資料來源:比特幣礦業委員會在美國,六月也是監管逆風中最繁忙的月份之一,監管機構動作頻頻,比如:1、美國參議院銀行委員會敦促新上任的貨幣監理署(OCC)負責人審查過去對加密貨幣有利的裁決;2、美國貨幣監理署、美國聯邦存款保險公司和美聯儲正在就建立一個跨部門加密貨幣政策團隊進行協商。3、作為聯邦銀行監管機構,美國聯邦存款保險公司正在向銀行發出有關加密貨幣使用信息的請求。4、據報道,美國國稅局正在打擊加密貨幣逃稅行為。5、美國國稅局與美國司法部啟動了對全球最大的數字貨幣交易所幣安的調查。6、紐約州還提出了一項參議院法案,要求在評估環境影響的情況下停止比特幣開采三年。7、美國財政部呼吁超過10,000美元的加密貨幣轉賬交易必須向美國國稅局報告。8、美國財政部長珍妮特·耶倫稱美國的加密貨幣監管框架不夠完善,并推動建立新框架。9、美國證券交易委員會主席加里·詹斯勒表示,加密交易所需要加強投資者保護。最具破壞性的可能是大量虛假新聞和未經證實的消息,比如下圖這種:

DWF Labs合伙人:交易活動已觸底,24小時現貨交易額為2019年冬季以來新低:6月15日消息,DWF Labs管理合伙人Andrei Grachev發推稱,交易活動已經觸底,24小時現貨交易額為230億美元,這是自2019年冬季以來的最低值。在幕后,交易所開始要求項目管理交易額、流動性等,否則就會將其下架。零售活動也很低,但人們想要并且人們需要一些東西來投機、賺錢(或賠錢),即使是市值較大的幣種,也可以在24小時內看到20-30%的價格變動,但仍然脆弱。IDO、IEO、直接上市都不行了,人們等待新的東西以及幣安Launchpad項目。它總是能促進零售活動。如果某事成功了,很多人會嘗試重復它。

Grachev表示,項目、交易所、做市商和其他市場參與者都在試圖修復市場(在幕后),沒有100%的解決方案,但它會給市場帶來一些東西。我們在活動方面處于底部,但價格不確定。但與此同時,如果幸運的話,我們的市場活動應該會在幾個月內增加,價格也會上漲。[2023/6/15 21:38:18]

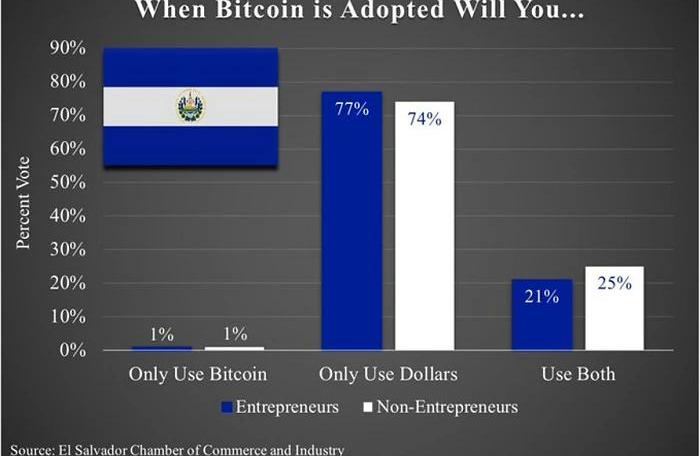

另外,越來越多的機構開始采用比特幣,可能意味著宏觀經濟在這次比特幣拋售中發揮了作用。2021年5月12日,美國消費者價格指數(CPI)上漲了4.2%,這是自2008年9月以來的最高通脹數據。鑒于市場過熱的跡象,盡管就業數據不佳,但美聯儲的會議紀要仍然暗示將考慮縮減購債規模,結果導致美元實際收益率上升9個基點。市場已經知道,由于新冠病疫情影響,后續的市場通脹數字預計會飆升的很高。然而,處于傳統機構投資者風險曲線最末端的比特幣卻遭遇了重大拋售。今年六月,美國CPI數據甚至更高,但這并沒有引發市場的過度反應。正如預期的那樣,美聯儲正在耐心等待經濟數據,并希望據此判斷是否在2022年第一季度縮減購債規模。然而,對于比特幣來說,即便金融市場不再擔憂購債規模縮減,其價格依然沒有快速實現反彈。在二季度末,薩爾瓦多成為世界上第一個將比特幣確定為法定貨幣的國家,該國希望通過此舉實現去美元化并降低匯款成本。薩爾瓦多政府還宣布通過自己的數字錢包向所有成年人空投30美元,雖然比特幣的全球滲透率約為2%,但根據薩爾瓦多商會的數據表明,有21-25%的薩爾瓦多人會使用比特幣。雖然這對比特幣價格不會產生任何有意義的影響,但至少朝著全球范圍內更廣泛地采用比特幣邁出了第一步。此外,除了薩爾瓦多之外,巴拉圭也宣布推出一項法案,同樣希望將比特幣定為法定貨幣。

火幣將于5月25日上線TENET 其充幣服務于今日開放:據火幣官方公告,火幣將于2023年5月25日上線TENET(TENET Protocol)。公告顯示,TENET的充幣服務于5月24日20:45(GMT+8)開放,提幣服務于5月26日16時(GMT+8)開放。TENET /USDT現貨交易將于充幣量達到市場交易需求后開放,具體開放時間將另行公告。

據悉,TENET Protocol一個建立在 Cosmos SDK 上的 EVM 兼容鏈,業務涵蓋LSD、AI、跨鏈、去中心化穩定幣、無私鑰錢包等。[2023/5/24 22:15:13]

上圖資料來源:SteveHanke比特幣市場狀況

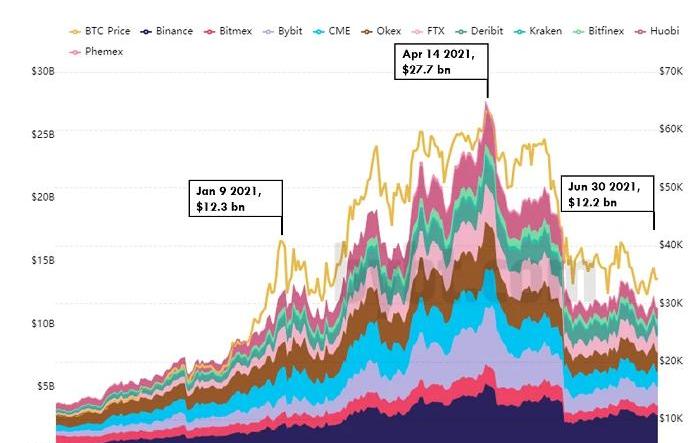

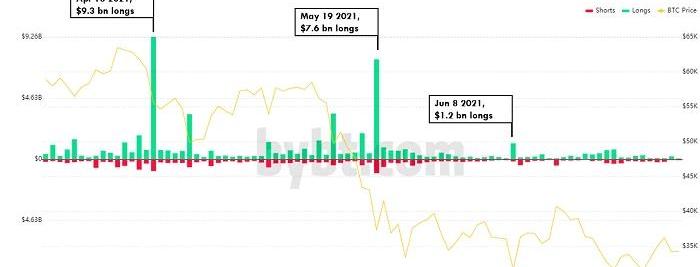

在市場方面,2021年二季度衍生品受到巨大沖擊。開局階段,衍生品市場表現強勁,5月3日ETH觸及3,000美元,但5月4日執行價格為5,000美元的ETH看漲期權未平倉合約總量就達到2.46億美元。然而,到二季度末,鑒于大量清算出現,比特幣期貨的未平倉合約已經回到今年年初的水平。

相比于4月14日的比特幣未平倉合約峰值,二季度末的比特幣未平倉合約已經下降了56%,首次大規模清算發生在4月18日,當日清算了93億美元的多頭頭寸,但此后市場很快得到復蘇。盡管4月大跌,但在5月19日,清算量又達到76億美元,由于人們因為杠桿交易被迫拋售,導致市場進一步崩潰,如下圖所示:

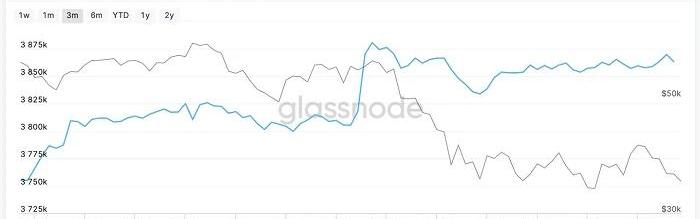

盡管比特幣市場進行了大規模清算和現貨拋售,但在這段時間里持有100到1000枚比特幣的人反而開始囤積實際上積累了大量BTC,如下圖所示:

哪些數字貨幣在2021年二季度表現優異?

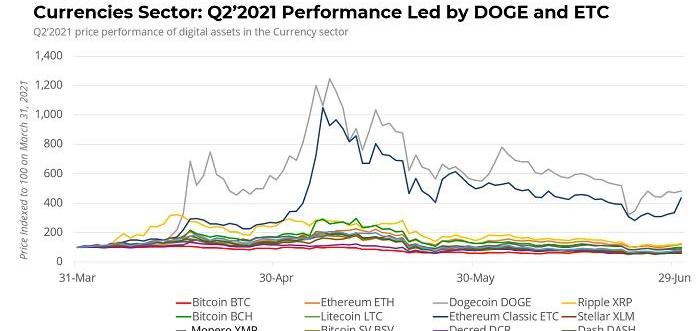

表現不錯的數字貨幣包括:狗狗幣(二季度漲幅325%)、以太坊經典(二季度漲幅268%)、瑞波幣(二季度漲幅12%)和以太坊(二季度漲幅3%)。

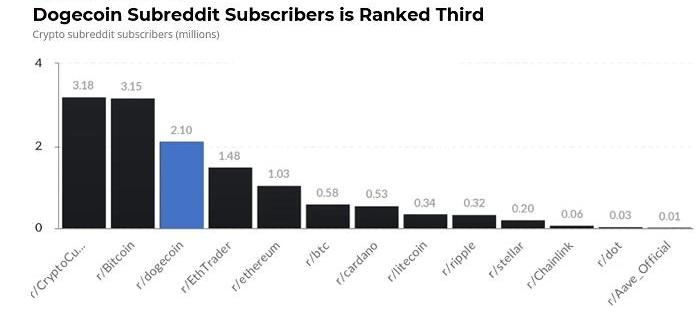

DOGE表現優異主要受益于其最大支持者ElonMusk,他在至少13條推文中提到了“Doge”。ElonMusk還對于他的5700萬粉絲說自己正在“與Doge開發人員合作以提高系統交易效率”,這讓大多數注意到過去幾年沒有任何進展的狗狗幣投資者感到振奮。然而,DOGE的問題在于:非常容易受到社交媒體的影響。舉個例子,狗狗幣價格在ElonMusk參加“周六夜現場”之后上漲至0.74美元歷史高點。從五月初開始,DOGE價格幾乎翻了12倍,然后到了二季度末,狗狗幣價格回落到“僅剩”5倍。另外,Coinbase還在6月3日上架了DOGE,6月15日上架基于以太坊的SHIBA。然而,即使在參加“周六夜現場”之前,DOGE從4月中旬開始就已經有不錯的表現了,一度創造過單周500%的漲幅,幾乎超過了幣安幣(BNB)。在Coinbase上架狗狗幣之前,Reddit撤銷walltreetbets版主撤討論加密貨幣的禁令——允許在其論壇上討論BTC、ETH和DOGE。結果不到24小時內,Reddit又出爾反爾,重申了將繼續對該子論壇實施禁令。DOGE的大漲也證明了人民的力量,雖然狗狗幣在二季度末的價格相較于歷史高點下跌了66%,但不可否認,DOGE在本季度的出色表現,以及對其他meme幣的影響力仍然十分強勁。

加密交易平臺Swyftx將于1月10日起關閉Earn計劃:1月9日消息,澳大利亞加密交易所Swyftx決定自1月10日起關閉其Earn計劃,用戶的全部Earn余額將返還給他們的交易錢包,并歸因于加密產品監管缺乏明確性。

此外還表示,將致力于與監管機構和政府合作,為澳大利亞的加密貨幣創造一個清晰穩定的監管環境,希望能夠在這些規則建立后重新開放Earn計劃。[2023/1/9 11:02:26]

以太坊經典在二季度也出現了強勁增長。2017年7月,以太坊因為爭議硬分叉出了以太坊經典,2021年5月7日,以太坊經典24小時交易額達到550億美元,而其市值僅為170億美元。根據經過Messari審核的凈交易額顯示,以太坊經典的實際交易額只有4.14億美元,這表明以太坊經典區塊鏈上可能存在大量虛假交易量。盡管如此,以太坊經典在而季度進行了幾次狀態更新,還發布了路線圖和2021年預算,并引入新軟件版本和網絡升級。瑞波幣在2021年第一季度漲幅達到164%,第二季度依然繼續跑贏大盤。2020年12月,由于美國證券交易委員會對Ripple采取執法行動,導致其價格暴跌了30%,現在,投資者的擔憂應該有所緩解。Ripple總法律顧問堅持認為,美國證券交易委員會“故意”不明確監管條件,導致瑞波幣被不公正地列為證券產品,而BTC和ETH則不屬于證券。最后但并非不重要,我們來看看以太坊。二季度末時,以太坊價格上漲了13%,而在第一季度前半部分,以太坊的表現同樣強勁,引發了業內關于“超級周期”和“市場大反彈”的熱烈討論。5月11日,期權平臺Deribit執行價格為5,000美元的以太坊看漲期權名義價值已經飆升到3.31億美元。加密貨幣行業喜歡好的敘事,在這方面,以太坊顯然有不少優勢,比如:1、以太坊Layer2擴展解決方案已經有所建樹,目前Polygon處于領先地位。2、以太坊在4月15日實施了柏林升級,即將推出的EIP-1559也將解決高額交易費用的痛點。此外,在EIP-1559實施之后,ETH供應量將會變成通貨緊縮。3、到目前為止,以太坊還沒有像比特幣那樣受到環境、社會和公司治理(ESG)問題的抨擊,因為他們正在從工作量證明共識機制轉向權益證明機制。4、去中心化金融(DeFi)的鏈上活動已經創下歷史新高。然而,在比特幣價格下跌過程中,其他數字貨幣或多或少都會受到影響,這次也不例外。雖然在四月份市場下跌時候,以太坊的整體表現優于比特幣,但在六月份以太坊價格回落了16%。

2022年加密行業融資金額達267.7億美元,融資事件為1347起:1月3日消息,據加密數據平臺Rootdata顯示,2022年加密行業公開的累計融資金額達到267.7億美元,融資筆數為1347筆,分別較2021年下降4.5%、增長30%。該年度發生的并購事件為57起,其中10起公布了收購金額,累計達16.4億美元。融資金額最高的5個賽道分別是基礎設施(75.65億美元)、CeFi(56.8億美元)、NFT(34.56億美元)、DeFi(16.51億美元)、游戲(16.26億美元)。

單筆融資金額最高的5個項目分別是Terra(10億美元)、Fireblocks(5.5億美元)、Polygon(4.5億美元)、ConsenSys(4.5億美元)、YugaLabs(4.5億美元)。此外,Animoca Brands在三筆融資中累計融資5.44億美元。投資次數最多5個投資機構分別是Coinbase Ventures(119次)、Animoca Brands(118次)、Shima Capital(88次)、GSR(76次)、Spartan Group(63次)。[2023/1/3 22:22:19]

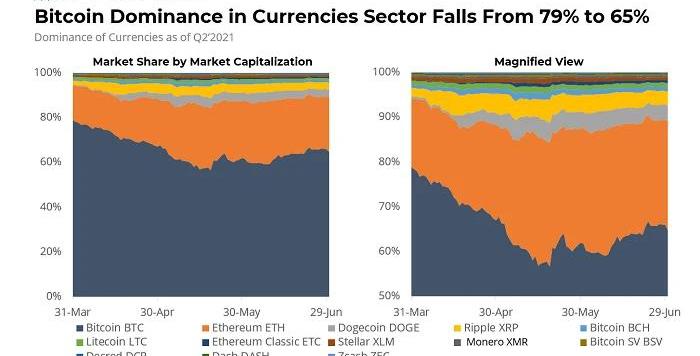

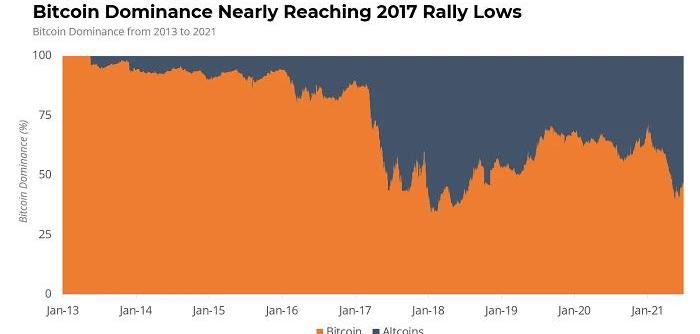

需要注意的是,以太坊的市場份額已經在不斷攀升,但目前仍然很小。與此同時,DOGE、ETC和XRP這些數字貨幣的市場份額同樣很低,不過而季度比特幣在數字貨幣市場的主導地位已經從79%下降到65%:

哪些數字貨幣在2021年二季度表現糟糕?

除比特幣(跌幅39%)之外,Dash(跌幅44%)、Stellar(跌幅31%)和BitcoinSV(跌幅30%)均表現不佳。Dash最初是作為比特幣的一個分叉項目發布的,專注于支付用例,因此具有強大的營銷敘事。二季度,Dash發布了一些軟件和鏈上升級,但據稱Dash將會在7月15日實施硬分叉,當然,Dash而季度的表現不佳可歸因于其在2021年2月的強勁增長。Stellar(XLM)是Ripple協議的一個分叉,他們在本季度也實施了兩次主要的網絡升級。雖然XRP和XLM上季度相關,但XLM本輪表現不佳,這可能證明了在市場下跌期間社區規模的重要性。BitcoinSV(BSV)是比特幣現金(BCH)的硬分叉,他們一直認為自己是遵守中本聰理念的原始比特幣客戶端。在2021年第一季度,BSV僅上漲28%,之后表現就一直很差。二季度BSV沒有任何重大公告或升級。然而,BSV主要創始人CraigWright贏得了與比特幣網站bitcoin.org的官司,該網站已經被要求必須刪除比特幣白皮書。比特幣市場主導地位

比特幣在加密貨幣市場中的主導地位在5月18日降至40%,達到2018年7月以來的最高水平。雖然比特幣的價格在4月14日達到峰值64,654美元,但山寨幣總市值在一個月后的5月11日達到頂峰。這種情況似乎和2017年12月看到的情景非常相似,當時比特幣的價格見頂時間比其他數字貨幣早了一個月。二季度市場監管情況

四月1、穩定幣發行方Paxos通過美國貨幣監察長辦公室(OCC)獲得聯邦信托執照,成為第三家受聯邦監管的加密銀行,該公司還以24億美元的估值籌集了3億美元。2、加拿大批準了三個以太坊交易所交易基金。3、歐盟的投資部門聘請高盛、桑坦德銀行和法國興業銀行出售在以太坊網絡上注冊的1億歐元債券。桑坦德銀行和法國興業銀行此前已在公共以太坊區塊鏈上發行債券,但這對高盛來說是第一次。4、任命:在麻省理工學院教授區塊鏈課程的GaryGensler被確認為美國證券交易委員會主席;前美國貨幣監察長辦公室負責人BrianBrooks被聘為BinanceUS首席執行官;前美國商品期貨交易委員會主席ChrisGiancarlo被任命為BlockFi的董事會成員。五月1、四川叫停比特幣挖礦,導致礦工外流和全網算力下降。六月1、全球銀行業監管機構巴塞爾委員會敦促對加密貨幣制定最嚴格的資本規則。這與要求至少對貸款進行全額抵押的DeFi協議沒有什么不同。從長遠來看,監管透明有助于更多機構投資者采用數字貨幣。2、巴西推出了拉丁美洲首個比特幣交易所交易基金;2021年3月,QRCapital的交易所交易基金獲得了批準。數字貨幣制度和社會普及應用狀況

四月1、道富銀行是美國第二古老的銀行,管理著3萬億美元的資產管理(AUM),他們宣布啟動一個交易平臺,也可能在該平臺上進行數字貨幣交易。2、德國的基金定位法于4月提出并獲得議會批準,允許特殊基金將其20%的投資組合投資于加密貨幣,這個潛在市場規模高達4150億美元,法律將于2021年7月1日生效。3、Venmo推出加密貨幣購買服務,但不推出提款。4、摩根士丹利已經提交申請,旨在允許私人財富客戶使用比特幣5、CIGlobalAssetManagement旗下資產管理規模達2300億美元,目前已經推出北美首個比特幣共同基金。6、紐約數字投資集團(NYDIG)從LibertyMutualInsurance和StarrInsurance等保險公司籌集了1億美元,上個月,該集團又籌集了2億美元資金。NYDIG是一個比特幣平臺,是價值100億美元的另類資產管理公司StoneRidge的子公司。7、Wealthfront、美國銀行、高盛也宣布他們將在未來提供加密產品。8、Coinbase在納斯達克上市。9、土耳其交易所Thodex被控欺詐,凍結了20億美元的客戶資金。該事件爆發前一周,土耳其央行還宣布禁止將加密貨幣作為支付手段。2021年3月,土耳其公布的通脹率為16%,但經濟學家表示真實的通脹數字可能更高。五月1、橋水基金創始人瑞·達立歐表示:“我喜歡數字資產的多樣化,而且也擁有比特幣,它應該是任何投資組合的一部分,因為它有優點。”就在前一個月。著名的激進交易員卡爾·伊坎(CarlIcahn)也表示想大舉進軍加密貨幣領域。2、花旗銀行、Millennium和Point72宣布將進入數字貨幣領域。3、速匯金(MoneyGram)計劃允許在美國12,000個零售點購買比特幣,而紐約數字投資集團(NYDIG)與支付解決方案提供商FidelityNationalInformationServices(FIS)達成合作,使銀行能夠使用其許可證直接在銀行賬戶中提供比特幣交易。這可能會覆蓋2400萬客戶。4、FrameworkVentures籌集了1億美元的加密風險投資基金。5、在去年12月收購PayPal的談判失敗后,GalaxyDigital以12億美元收購數字貨幣托管服務提供商BitGo。6、Tether披露了其儲備金的明細,聲稱其76%的儲備金以現金和現金等價物形式持有7、PayPal和Venmo計劃允許第三方提取加密貨幣。8、社交媒體“激光眼”運動興起,包括帕麗斯·希爾頓、湯姆·布雷迪和美國參議員辛西婭·盧米斯都參與其中。六月1、渣打銀行(StandardCharteredBank)與加密原生平臺OSL宣布推出一個名為Zodia的加密資產交易所。此前,渣打銀行于2020年12月宣布與世界上最大的托管機構之一北方信托(NorthernTrust)聯合推出托管解決方案Zodia。2、BCGroup從新加坡主權財富基金GIC籌集了7000萬美元,資產管理規模達到4880億美元。此前,摩根士丹利在1月份籌集了9000萬美元3、薩爾瓦多將比特幣設為法定貨幣,巴拉圭也宣布了一項法案以效仿。據報道,薩爾瓦多正在與國際貨幣基金組織就一項近10億美元的融資協議進行談判,并向國際貨幣基金組織保證它不會放棄美元。4、風投機構AndreessenHorowitz籌集了22億美元的加密風險基金。BlockchainCapital的風險基金籌集了3億美元,主要來自Visa和PayPal。5、全球最大的交易商經紀商TPICAP計劃與Fidelity和Zodia推出一個加密交易平臺。6、盈透證券計劃在2021年夏末之前提供加密貨幣交易。7、CompoundFinance和Coinbase推出4%利率的美元交易產品。8、花旗集團推出加密部門向私人財富客戶提供數字資產。數字貨幣領域里值得關注的投融資交易

四月1、游戲巨頭Nexon購買了1億美元的比特幣,他們還擁有韓國加密貨幣交易所Korbit。2、特斯拉出售2.72億美元的比特幣,占其資產負債表持有量的10%。3、Microstrategy購買價值1500萬美元的比特幣。五月1、GlobantIT公司披露,他們在2021年第一季度購買了價值500,000美元的比特幣。2、MicroStrategy購買價值2500萬美元的比特幣。六月1、MicroStrategy籌集了5億美元的擔保債務,并購買了4.89億美元的比特幣。2、索羅斯基金管理公司開始交易比特幣。最后的想法

從當前比特幣指標來看,目前仍處于中期階段,而季度的劇烈下跌讓許多投資者感到意外。如果市場沒有復蘇,那么預期會出現溫和的熊市,因為反彈相當溫和——只比之前的比特幣歷史高點高出3.2倍,而不是20倍。此外,在上一輪熊市期間,投資者在2018年上半年仍然看漲并充滿希望。然而,這一次,市場情緒立即轉為看跌——這可能表明投資者希望提前承擔熊市轉向的風險。許多投資者因2017年和2013年的牛市、以及隨后的深度和長期熊市而受到創傷,因此他們可能已經迅速觸發拋售。我們可以得出的結論是——這次反彈可能是由于比特幣的更廣泛的機構采用推動的,這是過去絕無僅有的。比特幣、以及更廣泛的數字貨幣行業之前也從未見過如此“猛烈”的攻擊,比如礦工大規模“下線”。2021年第二季度,比特幣面臨的兩個最大逆風反而是以太坊的兩個最大順風,但需要注意的是,比特幣和數字貨幣社區應該會采取措施,推動生態系統變得更加強大。

Tags:比特幣以太坊加密貨幣數字貨幣波場幣和比特幣的區別在哪里如何購買以太坊幣加密貨幣是什么意思圖片央行數字貨幣是穩定幣嗎

作者|秦曉峰 編輯|郝方舟 出品|Odaily星球日報過去的這個周末,是美國的國慶日,但美國IT軟件管理公司Kaseya卻被黑客攪得不得安寧.

1900/1/1 0:00:00備受矚目的倫敦硬分叉升級于昨日在以太坊Ropsten測試網上線,而據watchtheburn.com的數據顯示,在短短24小時內,網絡已銷毀了8萬多ETH.

1900/1/1 0:00:00作者|JamieBurke 像《頭號玩家》這樣的科幻作品,將"Metaverse"既描述為一個終點,也描述為一個捕捉和控制的反常過程.

1900/1/1 0:00:00連金沙江創投都在了解Crypto了。律動獲悉,近期金沙江創投、光速中國、北極光創投等創投基金都在關注加密賽道。國內互聯網VC開始入局Crypto.

1900/1/1 0:00:00上周比特幣市場價小幅走高,但總體仍在32775美元-36460美元的價格區間內波動。與此同時,比特幣協議經歷了歷史上最大的難度調整,難度下調幅度達到了27.94%,而協議也顯示出了非凡的抵抗能力.

1900/1/1 0:00:00本文來自騰訊安全應急響應中心,作者宙斯盾流量安全分析團隊Pav1,星球日報經授權轉載。引文2021年上半年,虛擬加密貨幣(Cryptocurrency,下文簡稱“虛擬貨幣”)價格屢創新高的新聞一.

1900/1/1 0:00:00