BTC/HKD-0.76%

BTC/HKD-0.76% ETH/HKD-2.86%

ETH/HKD-2.86% LTC/HKD-2.21%

LTC/HKD-2.21% ADA/HKD-2.18%

ADA/HKD-2.18% SOL/HKD-2.95%

SOL/HKD-2.95% XRP/HKD-3.56%

XRP/HKD-3.56%在新一輪DeFi市場增長期里,去中心化衍生品成為熱門賽道。鏈上數據顯示,在8月18日的DEX交易量排行榜中,Perpetual與dYdX兩大衍生品交易協議同時登上前十榜單,日交易量均超過2億美元。隨著以太坊性能的提升以及采用了Layer2解決方案,dYdX等協議的交易體驗相比此前有了大幅飛躍。無需每步操作都交納Gas費,支持即時交易,這都讓鏈上衍生品協議實現了與中心化交易所相似的體驗。與此同時,Opium、Hegic、ShieldProtocol等鏈上期權協議也在快速發展,Shield提出了「永續期權」的創新交易模式,讓用戶可以在降低風險的情況下捕獲收益。當前,鏈上衍生品協議相比CEX衍生品的體量還有較大差距。根據CoinMarketCap的數據,幣安衍生品日交易量超過900億美元,OKEx超過200億美元,FTX超過150億美元。這意味著頭部CEX衍生品交易平臺的市場規模仍是鏈上競品的百倍左右。不過,隨著中國、英國、美國等主要國家對加密資產衍生品交易的監管愈發嚴格,CEX在開展衍生品交易業務時受到了較大限制,并面臨潛在風險。今年以來,有期貨合約交易所已宣布停止運營,Bybit、幣安等交易平臺也遭到了多國監管警告,另有交易平臺也選擇降低杠桿等方式規避政策風險。在監管限速CEX擴張的情況下,鏈上衍生品交易協議開啟沖鋒模式。隨著區塊鏈性能和DeFi生態進一步發展,用戶規模性遷徙至鏈上衍生品的可能性增加,帶給這些協議縮小與CEX體量差距的機會。兩DeFi衍生品應用排進DEX交易量前十

調查:56%的ERC-20代幣在上線主流CEX時涉嫌內幕交易:6月28日消息,加密分析公司 Solidus Labs 調查報告顯示,56% 的 ERC-20 代幣在首次上線三個頂級中心化加密貨幣交易平臺時涉嫌內幕交易。

該報告研究了全球最大的三個中心化交易平臺的 234 個 ERC-20 代幣上市公告,據鏈上數據顯示,調查范圍中的 411 筆交易與 100 多名內部人士有關。許多實體在代幣上市 CEX 前使用 DeFi 交易平臺購買代幣,并在宣布上市且價格上漲后通過出售這些代幣來獲利。據估計,內部人士從非法交易中獲利總計約 2400 萬美元。

Solidus Labs 聯合創始人 Chen Arad 表示,如果列出的所有代幣中有一半以上都不是可以通過信托方式購買的代幣,那么這就是一個效率較低的市場。這個問題是將加密貨幣提升到新水平的障礙之一。[2023/6/28 22:06:34]

在「5·19」幣市暴跌后的3個月后,DeFi市場在收復失地。根據OKLink8月18日的數據,當前市場各主流公鏈的總鎖倉價值達到1176.2億美元,已趕超5月份1135.7億美元的階段高點。DeFi生態的發展似乎并未因市場行情的波動停滯不前,在這片全新的土地上,各種類型的基礎設施逐漸被建立起來。在這輪DeFi市場的增長期,去中心化衍生品交易板塊迎來了規模化的發展。OKLink數據顯示,在8月18日的DEX交易量排行榜中,主打鏈上永續合約交易的衍生品協議Perpetual已經沖上了第四位,其24小時交易量超過2.1億美元,領先于Synthetix、Bancor等協議;而提供杠桿和保證金交易的dYdX也登上榜單,其以1593萬美元的24小時交易量,位居DEX交易量排行榜第十位。

數據:CEX日均交易額降至約50億美元,創2020年底以來新低:金色財經報道,區塊鏈分析平臺Kaiko數據顯示,目前中心化交易所(CEX)日均交易額已降至約 50 億美元,創下自2020年底以來的最低點。此外當前DeFi市場總鎖倉量并未出現反彈,說明資金并沒有從CEX轉移到DeFi。不過分析認為,上一次出現這種情況正是在最近的熊市周期尾聲,隨后比特幣從2萬美元開始反彈并進入到牛市階段。(cryptoslate)[2023/6/2 11:53:16]

兩大衍生品交易協議登上DEX交易量榜單實際上,上述榜單統計的只是dYdXLayer1版本的交易量。上半年,dYdX推出了Layer2版本的永續合約交易,并于近期發行了治理代幣,同時開啟交易挖礦等激勵措施。根據dYdX的官方數據,其Layer2版本近期日交易量在2~3億美元區間浮動,與Perpetual相當。兩大主流的衍生品交易協議同時上榜DEX交易量榜單,釋放出衍生品交易在鏈上崛起的信號。去年6月的DeFi浪潮中,這份榜單中幾乎都是現貨交易平臺,囿于區塊鏈性能不足以及設計邏輯更復雜,去中心化衍生品交易協議發展相對滯后。而隨著以太坊公鏈的擴容以及Layer2的發展,衍生品交易開始趕上DeFi前行的列車。操作體驗的提升顯然是鏈上衍生品協議登上DeFi主舞臺的重要原因。以dYdX為例,在其Layer2版本上線前,dYdX每一步存款及交易的操作都在以太坊鏈上運行,需要消耗高昂的Gas費,且確認速度較慢。而衍生品交易往往較現貨交易更為高頻,也更需要把握交易時機,以太坊的性能不足限制了衍生品協議的發展。而當前,dYdXLayer2版本的交易體驗有了顯著提升。用戶每次操作無需消耗Gas費,并且能夠實現即時交易,由于做市商機制的存在,其深度也得到了一定程度的保證,用戶幾乎可以得到與中心化衍生品交易平臺相當的體驗。除了Perpetual與dYdX之外,Opium、Hegic、ShieldProtocol等鏈上期權協議也在半年時間里獲得了越來越多的關注度,其中Shield還創造了「永續期權」的新交易模式,較中心化期權有了一定創新。簡單來說,Shield推出了無交割日的期權產品,用戶可以在降低風險的情況下捕獲更大的收益。比如,用戶A在ETH3000美元時建立1個ETH的多頭頭寸,并預付一定的穩定幣作為持倉費,如果ETH接下來下跌,用戶的損失只是開倉手續費和持倉費,而不會損失本金;如果ETH后續漲至3500美元,在不考慮持倉費和交易手續費的情況下,用戶可以獲得500美元的收益。交易體驗的升級以及交易模式的創新,讓鏈上衍生品協議迎來了快速發展期。CEX衍生品受限監管鏈上競品迎機遇

Chainalysis:除DEX外 庫幣事件黑客已通過CEX交易并撤出了875枚比特幣:Chainalysis在最新的一份報告中指出,庫幣事件黑客至少已通過去中心化交易所成功售出了價值1300萬美元的代幣,與此同時,也有一部分資金流入了中心化交易所(CEX)。Chainalysis表示,黑客已使用萊特幣等加密貨幣在CEX中購買并撤出了大約875枚比特幣,其中大約有683枚比特幣已被發送至混幣服務。(Decrypt)[2020/10/3]

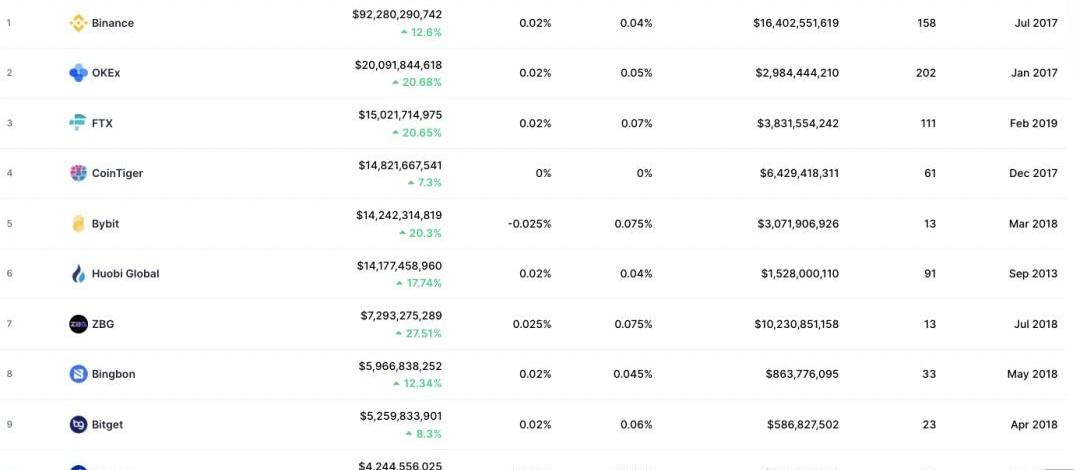

在去年Uniswap等DEX崛起時,關于DEX是否將威脅甚至取代中心化交易所的討論不絕于耳。從當前來看,Uniswap在高峰時期日交易量超過60億美元,雖然距離頭部CEX的體量還有差距,但其的確分走了不小的蛋糕。如今,鏈上衍生品交易協議的崛起,再度引出了類似的猜想。隨著DeFi基建不斷升級,鏈上衍生品協議會趕超中心化的衍生品交易平臺嗎?對比當前的交易量數據,Perpetual與dYdX兩大頭部去中心化衍生品協議日交易量均在2~3億美元區間,而根據CoinMarketCap的數據,中心化的衍生品交易所的交易數據有著顯著優勢。當前,幣安衍生品日交易量超過900億美元,OKEx超過200億美元,FTX超過150億美元,三者位列CEX衍生品市場的前三位,以OKEx的日交易量計算,中心化衍生品交易所的體量仍是鏈上頭部衍生品協議的百倍左右。

動態 | CEX.IO希望成為首批提供TON原生代幣Gram的交易平臺之一:交易平臺CEX.IO宣布其目標是盡快將Telegram區塊鏈項目TON整合到業務中。該平臺已宣布有意成為首批提供TON原生代幣Gram的交易平臺之一。CEX.IO工程師“目前正在對集成進行建模”,目的是確保Ton主網啟動時已經做好準備。

注:根據與TON投資者的現有協議,該項目計劃在10月31日之前啟動。(Cryptim)[2019/10/6]

中心化衍生品交易所交易量排行而不論從便捷度、用戶數、交易深度以及吞吐量等多個維度來看,中心化衍生品交易所都較鏈上平臺更有優勢。盡管當前dYdX通過Layer2解決方案提升了操作體驗,但由于用戶數和資金參與量相對較少,其在定價能力和交易深度方面有所欠缺,較為依賴預言機喂價及交易機器人提供深度,且可能存在智能合約的安全風險,對于資金體量較大的用戶來說,CEX的體驗依然更好。然而,所有中心化衍生品交易平臺都不得不面對一個現實問題,即監管的不確定性帶來的隱患。今年5月,中國國務院金融穩定發展委員會提出了「打擊比特幣挖礦和交易行為」的監管方針。隨后,新華社等主流媒體連續發文批評交易所的高杠桿合約業務,指出眾多投資者一夜之間賬面清零的背后是「幣圈」的期貨合約交易。這些監管動向,對中心化交易平臺的影響十分明顯。在相關監管政策出臺后,主營合約交易業務的XMEX交易所宣布停止運營,Bybit交易所宣布屏蔽中國大陸IP訪問,并限制中國KYC用戶登錄;另有多家注冊在海外的交易平臺,也不再支持中國用戶開設期貨合約賬戶,并限制杠桿倍數。除了中國之外,海外多國也對加密資產衍生品交易有著嚴格的監管措施。今年1月英國金融行為監管局(FCA)發布禁令,禁止交易平臺向散戶投資者銷售、營銷和分銷涉及加密貨幣的價差合約、期權和期貨。加拿大則將加密資產按照證券法監管,開設加密資產交易所需要向監管部門注冊和報備。美國雖然許可如Coinbase的平臺合規開設加密資產交易業務,但對衍生品交易有著更加嚴格的要求,交易平臺需獲得美國商品期貨委員會頒發的合約市場牌照與衍生品清算組織牌照等,才有資格向美國用戶提供衍生品交易服務。當前在美國僅有芝加哥商品交易所和美國洲際交易所旗下的Bakkt被批準運營加密資產衍生品交易業務。各國嚴格的監管讓絕大多數提供衍生品交易的中心化交易所面臨著不確定性風險,比如Bybit和幣安都曾遭到加拿大安大略省監管部門的警告。當然,運行在鏈上的去中心化衍生品交易所也并非不受監管影響,美國和歐洲都在針對DeFi研磨監管策略,但當下還處于明確政策前的真空期。顯然,一些鏈上衍生品協議正在抓住這個真空期擴張。隨著區塊鏈性能和DeFi生態進一步發展,用戶規模性遷徙至鏈上的可能性增加,體驗如果能進一步升級,鏈上衍生品協議有望不斷縮小與CEX的差距。

動態 | 英國交易所CEX.IO要求客戶透露身份:據financemagnates報道,英國加密貨幣交易所CEX.IO要求其客戶透露自己的身份。該公司法規事務顧問Serhi Mokhniev表示:“我們始終理解在法律框架內處理加密貨幣的重要性,因此,在歐盟通過第五項反洗錢指令之前,就已經開始對以法定貨幣進行交易的客戶進行強制性核查。”[2018/12/12]

頭條 V神發文探討代幣投票治理利弊,并提出替代解決方案V神發文稱,去中心化治理是必要的,但目前形式的代幣投票治理存在許多公認和未公認的危險,因此擴大或超越代幣投票是解決方案的關鍵部分.

1900/1/1 0:00:00吳說作者|吳卓鋮本期編輯|ColinWu以太坊的工作量證明機制是否將在2.0升級完成后退出歷史舞臺?這句話包含兩個問題:一,以太坊PoW是否必須終結;二,終結是否發生在2.0升級完成之后.

1900/1/1 0:00:00今天下午,《N-POWER第一屆OdailyNFT線上加密論壇》成功舉行。本次活動邀請到多個熱門鏈游項目、加密藝術交易平臺、新生態公鏈、知名投資機構等參與活動,揭秘市場投資趨勢,展望NFT生態前.

1900/1/1 0:00:00撰文:GuyPurdy(Earth2Update.com作家和聯合創始人)編譯:Lemon(CoinVoice)去年.

1900/1/1 0:00:00DeFi的第一個多鏈動態做市商將為BSC上的流動性提供者提供動態費用和更高的資本效率。新加坡-9月1日-KyberNetwork宣布其KyberDMM協議(即DeFi的第一個多鏈動態做市商)現在.

1900/1/1 0:00:00DeFi媒體平臺TheDefiant社區人士可能是一群與眾不同的、固執己見的群體,但有一件事我們都同意——Gas價格對以太坊經濟是一個真正的拖累.

1900/1/1 0:00:00