BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+0.04%

SOL/HKD+0.04% XRP/HKD-0.15%

XRP/HKD-0.15%

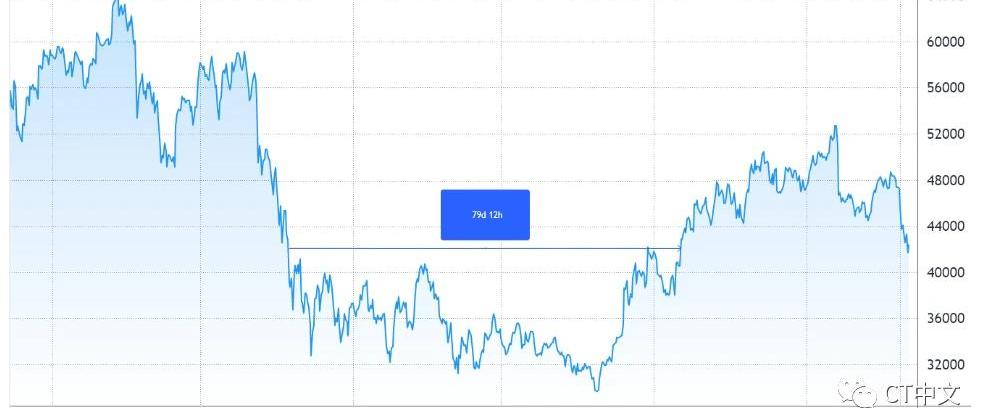

文:MARCELPECHMAN編譯:Zion責編:karen在連續46天交易超過42000美元后,比特幣(BTC)的價格在9月21日開始顯示疲軟。在過去的三天里,13%的累計跌幅足以抹去8月6日以來來之不易的漲幅。歷史數據還顯示,之前的熊市周期持續了79天時間,才重回42000美元這一重要水平。交易員的注意力轉向了美國聯邦儲備委員會貨幣會議的開始,預計美聯儲將表明是否會削減每月1200億美元的資產回購刺激計劃。奇怪的是,在這一切發生時,衡量中國股市的iSharesMSCIChinaETF在9月21日反彈了1%。中國真的是最近回調的根源嗎?

印度央行行長:加密貨幣對小型投資者來說沒有潛在的大風險:8月23日消息,印度央行行長沙克蒂坎塔·達斯:加密貨幣對小型投資者來說沒有潛在的大風險。[2022/8/23 12:42:53]

比特幣的表現與全球市場的輕微復蘇明顯脫節,這讓投資者質疑加密貨幣監管是否在當前的熊市中發揮了作用。今天美國證券和委員會主席GaryGensler接受了《華盛頓郵報》的采訪,在采訪中,他稱穩定幣是在“賭場賭桌上使用的工具”。美國監管機構在過去6個月里對加密貨幣的打擊看起來會隨著時間的流逝變得越來越糟糕。甚至不確定它將對市場產生什么影響,但現在肯定沒有什么值得樂觀的地方。-GrantGulovsen,Esq.(@gulovsen)2021年9月19日正如律師GrantGulovsen所指出的,監管的陰影若隱若現,預計會產生短期的利空影響,任何市場的投資者都討厭關于哪些產品和服務將被允許的不確定性。

美國金融業監管局考慮修改加密法規以更好地保護投資者:金色財經報道,美國金融業監管局(FINRA)首席執行官Robert Cook表示,隨著加密貨幣應用的增長,該自律機構將在今年研究對加密貨幣法規的潛在變化,美國金融監管局并不打算對現行規則進行全面修改,而是計劃發布 “早期階段,概念發布類型的通知”,特別是在廣告和披露方面。我們的成員公司今天參與了一些數字資產的銷售,有些是證券,有些不是證券,而當客戶與我們的成員之一對接,然后購買加密貨幣或購買數字資產時,今天有適用的披露規則,美國金融監管局計劃在下個月內公布其今年的檢查重點。

但Cook表示擔心,監督各種類型的加密貨幣資產的監管機構的范圍可能會在投資者中造成混亂。(Coindesk)[2022/1/21 9:03:30]

聲音 | 分析師康康:建議投資者選擇背書強、技術好、金融衍生品豐富的平臺?:2月20日,第3期“Bibox兔子小姐直播間-大咖來了”AMA中,星球日報研究院分析師康康表示:近期BTC回調是受上方的壓力較大、現貨量不足、BTC季度合約升水過高三方面影響。為了穩妥起見,投資者應把目光聚焦到BTC、ETH和主流平臺幣上。今年平臺幣上漲的邏輯在于衍生品的崛起,平臺幣像股市中的券商股,利潤來源于交易手續費。而這波上漲,現貨的交易量和期貨相差懸殊,說明市場較以前,選擇交易衍生品的玩家更多,而衍生品由于其杠桿效應,又會成倍加大交易所手續費的收入。所以建議大家去衍生品做得好的平臺。同時,他表示BTC近期還將以震蕩行情為主,10500是一個比較強的壓力位。[2020/2/21]

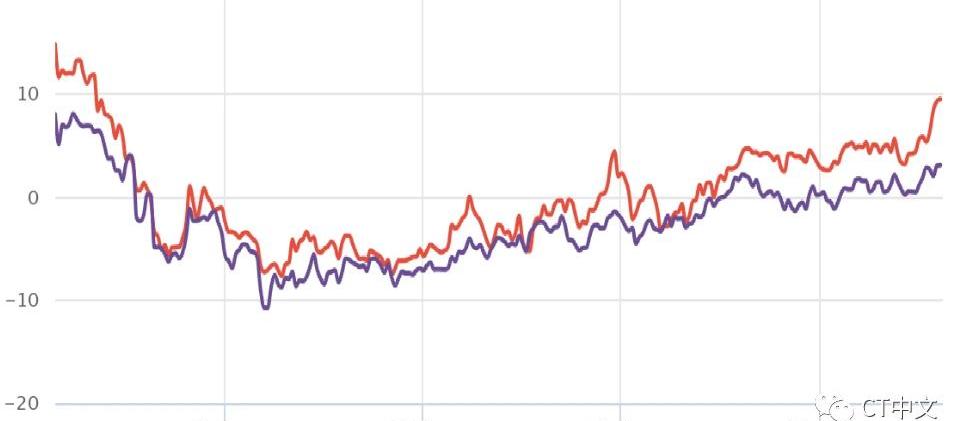

Coinbase的比特幣價格來源:TradingView請注意,42000美元的水平對于確定小型熊市周期的結束是至關重要的,這個周期據說是由埃隆·馬斯克(ElonMusk)5月12日關于比特幣挖礦能源使用的言論引發的。為了有效衡量專業交易員是如何對價格進一步暴跌的風險進行定價的,投資者應該監測25%deltaskew,它將類似的看漲和看跌期權進行比較。當保護性看跌期權的溢價高于類似風險的看漲期權時,它將轉為正值。在-7%和+7%之間波動的skew指標通常被認為是中性的。另一方面,每當下行保護成本較高時,這一指標就會移至該區間上方,這通常是一個“恐懼”指標。

動態 | 加密貨幣交易所Poloniex將通過支付交易費用來彌補投資者損失:據Coindesk消息,Circle旗下的加密貨幣交易所Poloniex將通過支付6月6日之前的交易費用來彌補投資者的損失。Poloinex的Clam保證金交易市場在5月26日遇到flash崩盤。在短短45分鐘內,價格暴跌了77%。Poloniex將丟失的代幣交給交易所比特幣保證金貸款池。共有0.4%的Poloniex用戶損失了16.2%的資金。當時,Poloniex將崩盤歸咎于賣單的速度以及Clam保證金交易中普遍缺乏流動性。6月14日,Poloniex開始重新審核受影響的賬戶,其中180個比特幣分布在10%受影響的賬戶上。根據一項新政策,丟失的資金將通過拒收交易費用來返還,直至全部償還。[2019/8/13]

Deribit比特幣期權25%deltaskew來源:Laevitas如上圖所示,比特幣期權交易員自7月25日以來一直保持中立,當時這一指標跌至7%的閾值以下。然而,最近的價格走勢導致短期期權交易員在這個指標達到9%后進入“恐懼”模式。期權市場證實了投資者缺乏信心

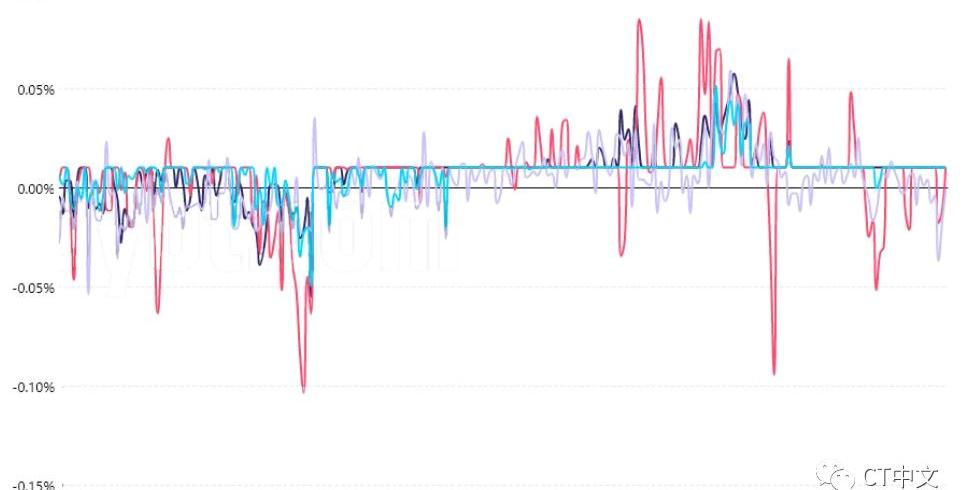

為了排除這種期權工具特有的外部因素,還應該分析一下永續期貨市場。與普通月度合約不同,永續期貨價格與普通現貨交易的價格非常相似。這一特點使散戶輕松了許多,因為他們不再需要計算期貨溢價或展期交割頭寸。引入資金費率是為了平衡交易的風險敞口,當多頭要求更多的杠桿時,就會向他們收取資金費率。然而,當情況相反,空頭的杠桿率過高時,資金費率為負值,所以他們成為支付費用的一方。

比特幣8小時USDT/USD期貨資金費率來源:Bybt上圖顯示,比特幣的資金費率不斷轉向負值,盡管不具有可持續性或相關性。例如,每8小時收取0.05%的費率,相當于每周1%,這應該不會迫使任何衍生品交易員平倉。因此,期權市場數據證實了“恐懼”指標來自正的25%deltaskew。使用衍生品市場的買方缺乏信心,這可能與最近的負面監管擔憂有關。監管壓力的最新受害者是Coinbase交易所,其決定放棄提供加密貨幣借貸計劃。

本文來自:Washingtonpost,專訪記者:DavidIgnatiusOdaily星球日報譯者|Moni 美國證券交易委員會是世界上最強大的金融監管機構之一.

1900/1/1 0:00:00閃電貸最初為開發者設計,所以閃電貸業務只能由智能合約實現,雖然現在有些如Furucombo等平臺已經省去了寫代碼的復雜流程,但是想要清楚理解閃電貸原理我們需要從底層代碼開始.

1900/1/1 0:00:00作者:LucaProsperi文章翻譯:Blockunicorn不動的物體遇上勢不可擋的力量 然而,最終需要一個新系統來擊敗一個舊系統。傳統的貨幣配置,或所謂的特許經營體系,深陷困境.

1900/1/1 0:00:00作者:LucaProsperi文章翻譯:Blockunicorn9月30日,LucaProsperi在DirtRoads上發表一篇名為Full-StackCentralBanking《全棧中央銀.

1900/1/1 0:00:00撰文:ForesightVentures概要:市場大幅度下跌,活躍度遭受打擊。去中心化交易所表現良好。NFT市場熱度下降,Axie重回第一.

1900/1/1 0:00:00“再不收手,或許會面臨定罪量刑。”頭部虛擬貨幣交易平臺人士難掩內心的惴惴不安。繼定性虛擬貨幣交易為非法后,中國監管者的肅清舉動,仍在升級——完善司法指導性文件.

1900/1/1 0:00:00