BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD-0.77%

ADA/HKD-0.77% SOL/HKD-0.18%

SOL/HKD-0.18% XRP/HKD-0.24%

XRP/HKD-0.24%作者:LucaProsperi文章翻譯:Blockunicorn9月30日,LucaProsperi在DirtRoads上發表一篇名為Full-StackCentralBanking《全棧中央銀行》的文章幾個小時后,SocGen在MakerDAO的論壇上投下了一顆炸彈。

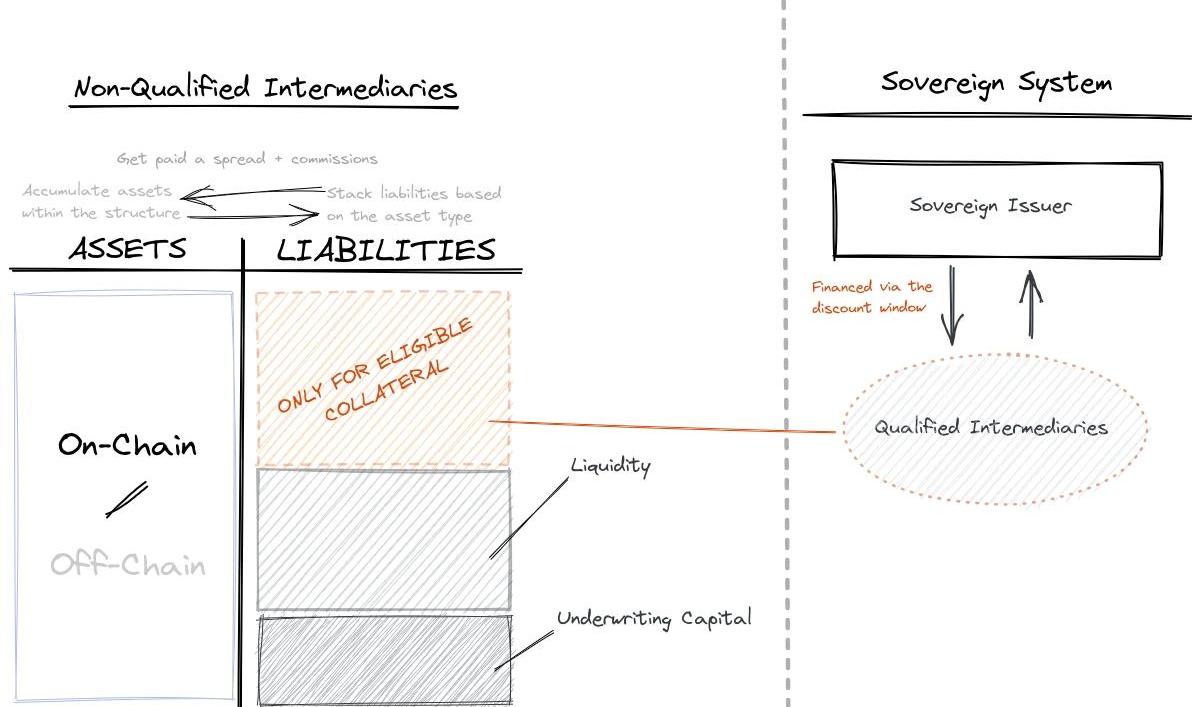

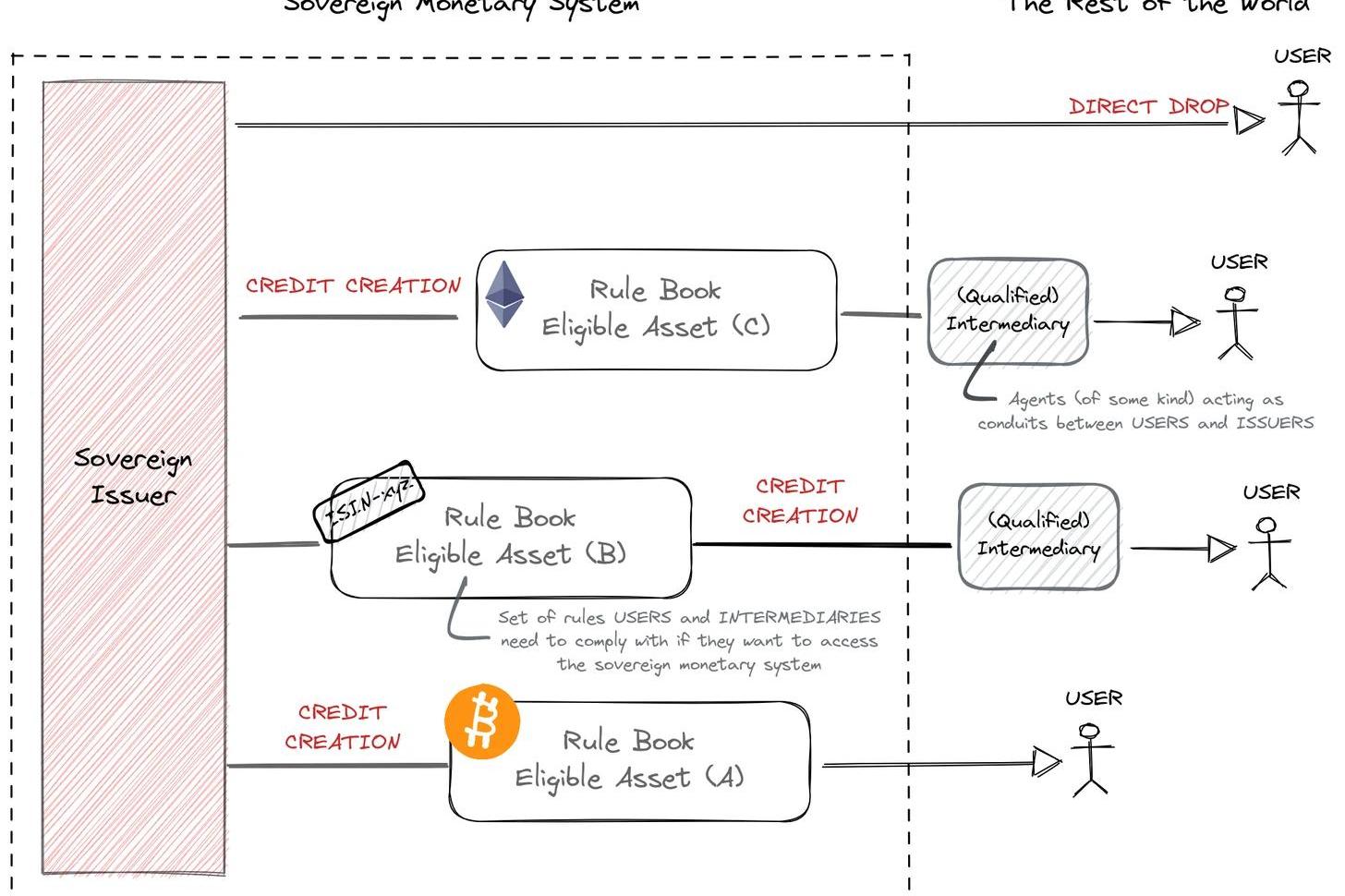

歷史上第一次藍血投資銀行SociétéGénérale與DeFiDAOMakerDAO接洽,為一種在現實世界中起源并持有的證券提供融資,該證券由真實的房屋構成——那些投資者在決定是否購買針對他們寫的證券之前,永遠不會訪問,真正的抵押貸款-那些你只與銀行出納談論的,以及真正的美元-那些你可以在紙上觸摸和感覺但你忘記你從來沒有真正接觸過和感覺。該方法以MIP6申請的形式出現,這是一個標準化流程,任何感興趣的一方都可以發布并倡導引入一種新型資產作為合格的抵押品,以換取DAI,Maker的與美元掛鉤的本地穩定幣。在這種情況下,所涉及的抵押品,通常是ETH或wBTC等加密原生代幣,是OFH代幣-ObligationsdeFinancementdel'Habitat,其特征是擔保債券并由住房貸款支持,由穆迪(Aaa)和惠譽(Fitch)評級通過他們自主鑄造的穩定幣DAI為這些人提供資金。通過將債券作為合格抵押品抵押在金庫中。我再次看了看全棧中央銀行中的一張圖表,我沒有等至少一天就發布了。歷史上第一次我們有一個現實世界的非合格中介,他在擔保債券中積累了一組資產,要求獲得批準并通過主權系統為其中一些債券融資。

朱嘯虎:Web3月活用戶達到10億前任何SocialFi應用都將是先烈:金色財經報道,金沙江創投董事總經理朱嘯虎(Allen Zhu)在社交媒體發文稱:“Facebook之前的社交網站都掛了。社交網站要想成功首先要上網人群達到引爆點,20%人口上網。Web3月活用戶達到10億前任何SocialFi應用都將是先烈。”朱嘯虎還表示,最后,一切都是 Beta,賠錢的最好方法就是嘗試賺取 alpha,人們總是認為自己與眾不同且聰明。[2022/12/12 21:39:15]

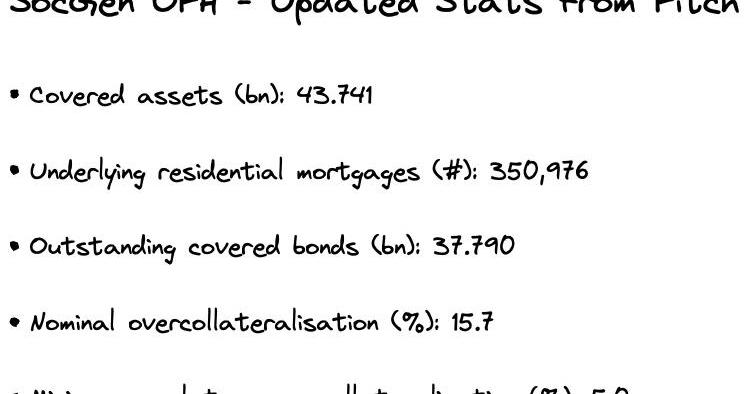

然后我決定不撞墻,而是以此為契機寫故事的第二章。SocGen的方法已經動搖了DeFi變性人,他們將其視為概念證明。我想知道他們的TradFi同行什么時候也會開始注意到。對于我們所有人在空間上花費時間和投資的人來說,越晚越好。這一切如何運作?那么這一切是如何運作的呢?SocGen想要再融資什么類型的工具?它有多安全?兩個世界之間的結構將如何運作?這一切對金融界意味著什么?我試圖把它們放在一起。讓我們從頭開始。基礎債務發行:擔保債券2020年5月,SociétéGénéraleSFH發行了4000萬歐元的5年期債務工具,由SocGen和其他機構發起的抵押貸款池提供支持。這些名為擔保債券的債務工具幫助發起銀行使用其抵押貸款簿來優化融資成本,同時為投資者提供超級安全的收益來源。這些工具并非旨在將風險從銀行的資產負債表中轉移出去,而是旨在利用這些資產以有利的利率提高流動性,這一事實很重要。擔保債券的額外安全性背后有幾個原因,但主要有以下兩個原因:1.基礎抵押貸款仍保留在借款銀行的資產負債表上,作為額外的安全層,但不是最終投資者的唯一收益來源——就像在證券化中發生的那樣。2.債券通常是超額抵押的,在這種特定情況下,基礎抵押貸款的價值比工具的面值高15.7%。這些筆記獲得極高評價也就不足為奇了。在這次特定發行的情況下,穆迪和惠譽都給予了可能的最高信用評級-Aaa/aaa。不出所料,在現代貨幣理論時代,這些債券支付的利率極低——在這種特殊情況下是0%。這不應該讓我們感到意外,因為剩余期限為3.5年的AAA級公司債券目前在歐元區的收益率為負0.7%。

億萬富翁Chamath Palihapitiya旗下Social Capital新加密基金擬募資30億美元:10月1日消息,據兩位知情人士透露,億萬富翁Chamath Palihapitiya出人意料地開始接受外部支持,旗下Social Capital正在為加密風險投資基金籌集至少30億美元資金。 Social Capital從2013年開始購買比特幣,之后還投資了NFT市場SuperRare和基于Solana區塊鏈的Sabre Labs,新基金是Social Capital的第五支基金,即Fund V,據悉10億美元將投資早期初創公司(單筆投資規模將在1000-2000萬美元),10億美元將投資后期公司(單筆投資規模將在1-2億美元),10億美元將對不同發展階段的公司進行股權投資(單筆投資規模將在2.5-4.5億美元)。據悉,消息人士被允許匿名討論敏感的商業交易,但Social Capital拒絕就此事予以置評。(blockworks)[2022/10/1 22:43:27]

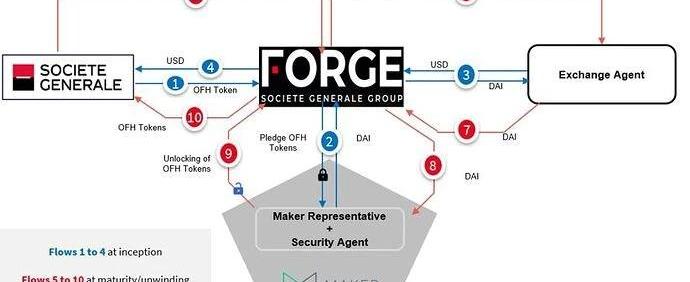

MIP6下的抵押品和結構然而,有一件事情使這個特定的發行與大多數兄弟姐妹不同。通過應用名為CAST的新開源市場框架,Forge在以太坊區塊鏈上以代幣化的方式發行了這些票據。OFH代幣是票據的一對一代表,目前由SocGen-Forge的母公司持有。CAST正試圖修補依賴于一系列中心化機構和監管框架的鏈下傳統發行,在DeFi中使用鏈上無需許可的流動性來源。挑戰在于讓這兩個世界說話,而不是將DLT作為管理價值存儲的新技術。首先,Maker不是法人實體。MIP6中設想的將OFH作為抵押品與Maker質押的結構很麻煩——如下所示,但除此之外別無他法。

資管公司Van ECK Associates增持上市礦企Argo Blockchain 17.6萬股:8月22日消息,根據美國證券交易委員會最近披露文件顯示,Van ECK Associates增持上市礦企Argo Blockchain 176,951股。目前Van ECK Associates已持有 Argo Blockchain公司365,324股,價值超過360萬美元。

此外,近期其他增持Argo Blockchain股份的投資公司包括:Scotia Capital Inc.、First Trust Advisors LP、以及 Gillson Capital LP。(Etfdailynews)[2022/8/22 12:40:48]

我們可以稍微簡化一下公司內部流程,以突出一些值得一提的事情。(1)MakerDAO需要選舉法定代表人→由于MakerDAO不是法人實體,因此需要確定Maker代表,以便執行TradFi方面所需的所有法律文件。Forge已經進行了偵察,并提出了DIIS集團的候選人資格。這種候選資格及其任務必須得到社區的批準。(2)Forge間接從Maker借入DAI→SocGen的最終目標是再融資美元計價的貸款。為此,該組織通過Forge與Maker代表簽署協議借用DAI,該代表將以某種方式接收Maker鑄造的DAI。(3)Forge將質押OFH代幣作為抵押品→Forge將向安全代理人質押約定數量的OFH代幣以保護DAI貸款;巧合的是,DIIS集團可以同時充當Maker代表和安全代理。(4)DAI將由交易所代理兌換成美元→Forge將通過代理將DAI兌換成美元-尚未確定;美元隨后將用于SocGen的貸款再融資。(5)所有參數都由Maker設置→所有參數,包括適用的穩定費、債務上限和抵押比率,都必須作為MakerDAO治理框架內的入職流程的一部分來確定。正如所有抵押品類型一樣,發行的DAI貸款與OFH代幣將在兩種可能的情況之一中終止:(6)還款,或(7)清算。(6)SocGen贖回將觸發結構平倉→在基礎票據到期后-或另一次再融資,SocGen將觸發結構平倉:(i)SocGen贖回美元貸款vs.Forge,(ii)Forge交易所代幣兌換DAI的美元,(iii)Forge獲得的DAI用于向Maker代表贖回DAI貸款,(iv)OFH代幣的質押被釋放,(v)OFH代幣從Forge轉回給社會創會。(7)抵押不足會觸發終止和清算→每個工作日,抵押代理都會評估所質押的OFH與預先商定的閾值,并通知安全代理和SocGen。如果抵押品池在一定期限內沒有得到補充,清算過程就會啟動。貸款終止,OFH被轉移到安全代理人,后者將繼續清算它們。SocGen將保留任何剩余的超額價值。為什么SocGen的MIP6很重要,為什么不重要?

Cordite Society在Corda網絡中發行通證XDC:周二,在英國注冊的合作社Cordite Society宣布,在基于R3的許可區塊鏈平臺Corda上發布了通證XDC。據悉,CorditeSociety第一批將鑄造100萬枚XDC,該合作正在利用英國現有的互助社法律框架,DeFi風險緩解平臺NexusMutual也使用了這一法律框架。(coindesk)[2020/10/20]

SocGen打算在很短的時間內為超級高級且流動性極強的工具的一小部分提供資金,這與大局無關,但它比什么更重要似乎是表面價值。它對SocGen很重要SocGen正在為這筆交易付出代價,而不僅僅是薪水和咨詢費的形式。也就是說,當它可以將其置于市場的負水平時,它要求以0%的利率獲得貸款。我知道,我們很難理解這一點,但目前超級安全的借款人可以獲得比他們得到的還少的錢。怎么會這樣?這一切都與機會成本有關:如果您現在是一家銀行,并且您的資產負債表中有流動性-根據您的本性,央行會向您收取將其存放在那里的費用。零突然是一個好結果。很棒的廣告。那么為什么SocGen這樣做,而且是為了這么小的票?首先是偉大的廣告:作為第一個與DeFi互動的機構,當用戶和資本提供者打算訪問DeFi生態系統以滿足他們的需求時,SocGen試圖將自己定位為參考中介。大多數傳統機構已經推動自己向客戶提供與加密相關的投資解決方案,或者托管服務,但SocGen是第一個嘗試將DeFi中的資金池與機構規模的傳統用例連接起來的公司。這也可能對創新的潛在客戶如何看待SocGen產生積極的外部影響。接觸新的饑餓投資者。真的沒有必要接觸DeFi生態系統來為超高級和超流動性擔保債券再融資,但讓我們判斷這是一種試水的方式。一旦建立了鏈接,該渠道就可以用于為許多不同的資產融資。風險偏好是存在的,我們今天錯過的是基礎設施。SocGen有理由了解MakerDAO在DeFi生態系統中的定位:一個非常保守的貸方,能夠以幾乎為零的資本成本鑄造貨幣,并且專注于逐步擴張而不是超高回報。一旦建立了概念證明,就可以將風險較高的貸款抵押給生態系統中的其他池。隨著DeFi經濟從內部增長,銀行直覺這可能是正確的起點。我傾向于同意。它對MakerDAO很重要MakerDAO將無法要求超過0%的穩定費來為這些貸款再融資,而且這并不是很多。盡管如此,這筆交易仍是Maker未來發展和整個DeFi生態系統的里程碑。使MakerDAO成為DeFi的核心支柱的一步。在全棧中央銀行中,我認為MakerDAO最適合成為DeFi生態系統中超安全貸款的最后貸款人。SocGen的申請是朝著這個方向邁出的重要一步。Maker非常注重保護DAI作為主要的加密原生穩定幣,因此不應過分關注回報。更多的DAI意味著更廣泛的采用,這對Maker具有良性影響。外包和分散大部分工作。SocGen一直在為這筆交易做大部分繁重的工作:發放貸款、將它們打包成債券、與監管機構談判、設計交易,并最終與MIP6聯系。Maker沒有任何成本,并且可能能夠以最少的參與提供融資。如果社區批準該交易,則對其他類似借款人的信號傳遞能力將是巨大的。通過在共識下規定社區參與的關鍵規則,而不是在內部進行工作,這朝著分散大部分工作的方向發展。可以使用類似的信號功率來強制執行RuneChristensen在論壇上一直倡導的環境可持續性的遠大抱負。

Social Capital創始人:巴菲特加密貨幣沒有價值的說法是完全錯誤且過時的:Virgin Galactic、Social Capital創始人Chamath Palihapitiya表示不認同沃倫·巴菲特“加密貨幣沒有價值”的評論,他認為巴菲特的觀點是完全錯誤且過時的。此前報道,Chamath Palihapitiya表示,每個人都應將其凈資產的1%投資于比特幣。(Fxstreet)[2020/2/29]

更多元化的抵押品池。今天,DAI的主要問題之一是過度依賴ETH或高度相關的山寨幣作為抵押品來源。正如我們在DR上多次爭論的那樣,缺乏多樣化限制了Maker主權硬幣的增長能力。將抵押品池擴大到與資產相關性可以忽略不計甚至負相關的資產。ETH對DAI的穩定性有巨大的好處。換句話說,通過為SocGenMaker目前擁有的擔保債券融資,正在將另一個用例納入其主權社區——住宅房地產。更大、更多元化的經濟體轉化為更穩定的主權貨幣。在假設的遙遠未來,支持DAI的抵押品擴展到數百個用例、數十億的最終借款人,并值得為成熟和安全的主權經濟體保留無條件的信任,DAI甚至可能不需要與美元掛鉤更長。但還有很多缺失盡管SocGen的舉措是前所未有且強大的,但仍有很多不足之處。沒有太多的去中心化。這筆交易有相當多的中心化,這與DeFi的去信任野心并不真正相符。一家公司將作為Maker代表和安全代理中介流動并確保抵押品,抵押品由抵押品代理定期估值,智能合約代碼中沒有寫入用于抵押可執行性的自動規則,一個集中且未明確指定的交易所代理將交換DAI和美元,所有協議都依賴于外部法律和監管框架。我們可以想象這樣一個世界,每個合約都是原生代幣化的,抵押品位于智能合約中,不依賴于任何人的意愿或完成工作的能力,但這不是在SocGen的世界。不是資本的最佳利用。是的,Maker鑄造新DAI的成本確實可以忽略不計,但是沒有更好的方法來使用新鑄造的DAI,而不將其停放在收益率為0%的工具中嗎?特別是考慮到在DeFi生態系統中可以實現的APY?我們認為,為此類工具提供融資可能利大于弊,但在邊際上,Maker不能找到收益率略高的抵押品嗎?大概。不是最透明的清算機制。通常,當加密貨幣市場Maker的DAI頭寸出現問題時,會通過超額抵押和運行良好的拍賣系統來保護,該系統激勵清算人購買抵押品并通過立即轉售獲得豐厚利潤。事情應該在很長一段時間內保持極度波動以達到Maker的位置——假設智能合約運行良好。智能合約編碼的性質確保了拍賣機制和市場流動性的可見性。這不是這里的情況。安全代理有權在需要的場景中清算OFH代幣,但Maker需要依靠其最大努力.最重要的是,OFH不是一種流動性工具,它在場外交易,目前自然市場有限——即對在區塊鏈上發行的零收益證券感興趣的機構監管投資者。祝你好運。當然,很快這些類型的代幣將在DEX和CEX中浮動并擁有自己的市場,但今天的情況并非如此。SocGen可能提供了額外的保證,以在世界末日情景中止損。MakerDAO的社區反應尚不確定。MakerDAO已經證明自己是一個令人難以置信的有凝聚力的社區,其雄心壯志是保持DeFi生態系統中心的核心支柱。但不確定社區將如何應對這一抵押請求——盡管初步跡象是積極的。加密原生成員不一定尊重傳統銀行-有時有充分的理由,并且可能無法理解作為傳統金融體系的0%貸方的貨幣影響。接下來的幾周將很重要。這筆交易可能是其他借款人和用例的基準時刻,其重要性怎么強調都不為過。同時,我們不應該得意忘形。每條戰線上還有很多工作要做:DeFi借貸池需要教育和構建自己以迎接橋梁,而中心化的對應方必須明白,在處理宇宙的這一面時,存在不可逾越的去中心化和控制線.我們有了第一次接觸。

閃電貸最初為開發者設計,所以閃電貸業務只能由智能合約實現,雖然現在有些如Furucombo等平臺已經省去了寫代碼的復雜流程,但是想要清楚理解閃電貸原理我們需要從底層代碼開始.

1900/1/1 0:00:00作者:LucaProsperi文章翻譯:Blockunicorn不動的物體遇上勢不可擋的力量 然而,最終需要一個新系統來擊敗一個舊系統。傳統的貨幣配置,或所謂的特許經營體系,深陷困境.

1900/1/1 0:00:00文:MARCELPECHMAN編譯:Zion責編:karen在連續46天交易超過42000美元后,比特幣(BTC)的價格在9月21日開始顯示疲軟.

1900/1/1 0:00:00撰文:ForesightVentures概要:市場大幅度下跌,活躍度遭受打擊。去中心化交易所表現良好。NFT市場熱度下降,Axie重回第一.

1900/1/1 0:00:00“再不收手,或許會面臨定罪量刑。”頭部虛擬貨幣交易平臺人士難掩內心的惴惴不安。繼定性虛擬貨幣交易為非法后,中國監管者的肅清舉動,仍在升級——完善司法指導性文件.

1900/1/1 0:00:009月24日0點,《時代周刊》開啟名為“構建更美好的未來”的首場NFT銷售。然而,銷售開啟不到1分鐘,總計4676件NFT作品就宣告售罄.

1900/1/1 0:00:00