BTC/HKD+4.07%

BTC/HKD+4.07% ETH/HKD+4.18%

ETH/HKD+4.18% LTC/HKD+6.21%

LTC/HKD+6.21% ADA/HKD+4.95%

ADA/HKD+4.95% SOL/HKD+8.76%

SOL/HKD+8.76% XRP/HKD+3.4%

XRP/HKD+3.4%本文梳理自DeFi研究員TheDeFiEdge在個人社交媒體平臺上的觀點,律動BlockBeats對其整理翻譯如下:大多數人的ETH長期處于閑置狀態,以下是一些使用ETH賺取被動收入的低風險方法:方法一:存放在冷錢包中

您不必在所有事情上都獲得收益,可以把這想象成儲藏金條。DeFi有一定的風險,這樣做可以對沖潛在的黑客攻擊和跑路行為。風險:1/10方法二:將你的ETH借給中心化機構

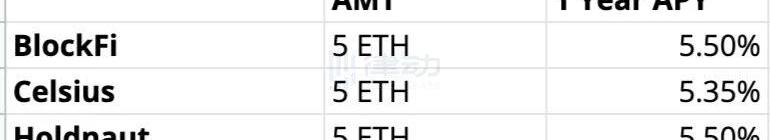

你可以將自己的ETH借給公司,比如CelsiusNetwork、BlockFi、Hodlnaut等。他們再將其借給對沖基金、交易平臺和機構交易員等,這就是你收益的來源。我在下圖中計算了基于5枚ETH的年化收益。

摩根大通:SEC批準BTC ETF對加密市場不會有重大改變:7月7日消息,摩根大通發布報告稱,SEC批準BTC ETF對加密市場不會有重大改變。首席分析師Nikolaos Panigirtzoglou表示,此類ETF在加拿大和歐洲已經存在了一段時間,但未能吸引大量投資者的興趣。該報告提出,自2021年二季度以來,比特幣基金沒有吸引太多投資者,也未吸引到從黃金交易所交易基金中流出的資金。[2023/7/7 22:24:19]

優點:這很容易缺點:首先是需要KYC。此外,盡管他們確實非常重視安全,但CeFi不像銀行那樣有FDIC保險。要知道,BlockFi的Token是由Gemini管理的;而CelsiusNetwork還曾受BadgerDAO漏洞利用的影響。風險:3/10方法三:直接質押ETH

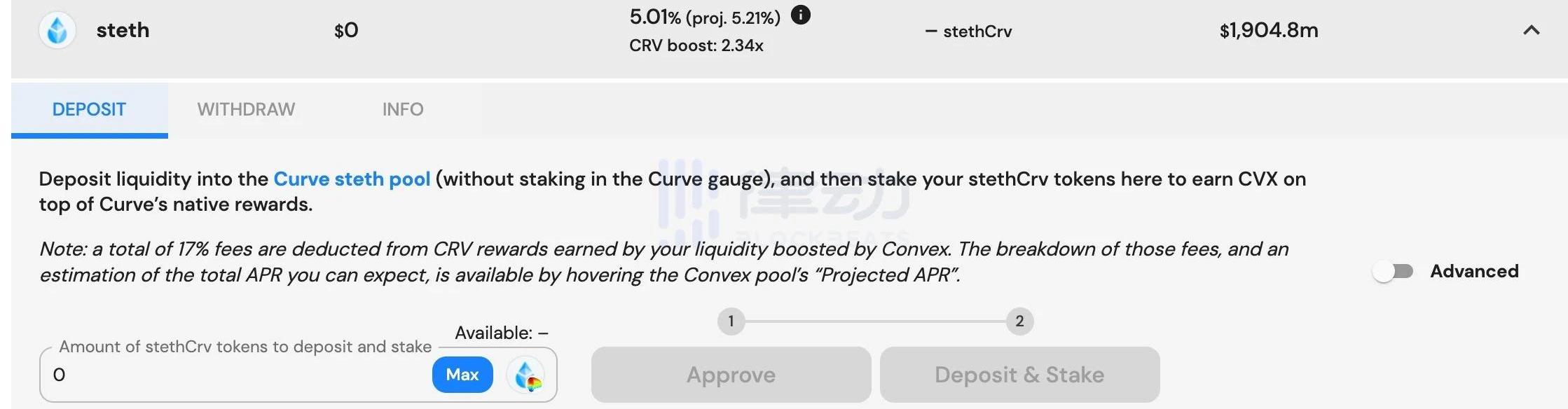

ETH2.0質押是鎖定持有者Token,以幫助維護PoS網絡的過程。通過質押ETH,持有者可以獲得額外的ETH。但這樣做有一個很大的缺點,你最少需要質押32枚ETH,并且到等到ETH2.0合并后才能解鎖。以下是一些替代選項:1.通過中心化交易平臺進行質押像Coinbase這樣的交易平臺允許你直接進行質押,年利率在4.5%左右。優點:非常簡單缺點:利率較低,需要KYC且你會失去監護權風險:2/102.流動性質押流動性質押解決了直接質押ETH的問題,它沒有最低質押額和鎖倉。在存入ETH后,你會得到一個代表你所抵押ETH的Token,比如stETH,這類Token與ETH1:1掛鉤,且每天通過變基獲得質押獎勵。此外你還可以使用這類Token進行其他DeFi活動,例如提供流動性或者借貸等。以下是一些流動性質押平臺:?LidoFinance-最受歡迎,TVL最高?StakeWise-使用將質押ETH和獎勵分開的雙幣設計?RocketPool-最為去中心化,用戶可以運行自己的節點以獲得額外的收益風險:2/10進階操作:你可以通過在以太坊主網上的流動性池中使用stETH來獲得額外收益。主要平臺有Curve、Convex、YearnFinance等。我不打算詳細介紹,因為以太坊高昂的gas會讓大多數閱讀本文的人付出很大代價。風險:4/10

Maverick Protocol CTO:加密市場不得不考慮美國財政部補充TGA的舉措:金色財經報道,DeFi基礎設施平臺Maverick Protocol的CTO BobBaxley表示,加密貨幣市場現在不得不考慮美國財政部補充其一般賬戶(TGA)的舉措,該賬戶在最近幾個月已經縮水。這可能會削弱原本可用于數字資產投資的流動性。大約萬億美元回流到一般賬戶可能會吸走市場上的大量流動性。類似的事情發生在2019年,市場承受的壓力基本上迫使美聯儲介入并增加緊急流動性以防止危機全面爆發。因此,達成協議并不意味著我們已經走出困境。注:TGA賬戶全稱,TheTreasury General Account,簡單可以理解為美國財政部在美國中央銀行的存款賬戶。[2023/6/2 11:54:05]

聲音 | ShapeShift首席執行官:加密市場不會因家大型活動關閉:據Coingape報道,美國金融市場將于12月5日關閉以致敬剛剛過世的前總裁喬治布什。對此,ShapeShift首席執行官Erik Voorhees在其社交媒體上表示,加密市場不會因為家的大型活動而關閉。[2018/12/4]

方法四:使用Terra上的AnchorProtocol

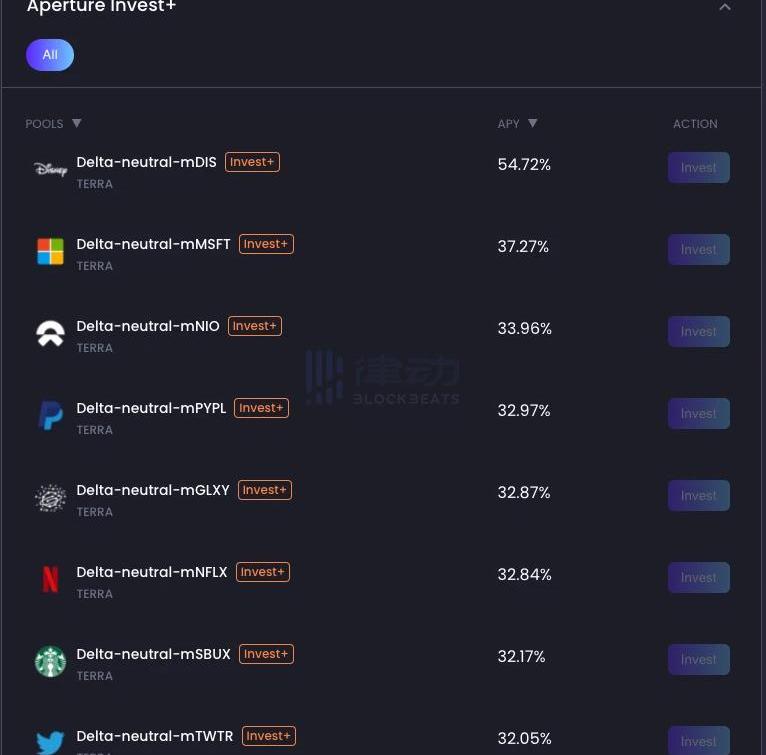

這是我的個人策略,當我剛開始時,利率要比現在高得多。一方面,Anchor幾乎是在付錢讓人借款;另一方面,我也希望獲得一定的LUNA敞口。具體步驟:1.在LidoFinance將你的ETH轉換為stETH2.在Anchor將你的stETH轉換為bETH3.將你的bETH作為抵押品存入Anchor4.你最多可以借到75%的UST,但我推薦大約25%的LTV5.存入UST以賺取19.5%的APY優點:能賺取UST,且aUST可增加產量缺點:轉換需要gas;使用杠桿及智能合約的風險;APY可能不會永遠持續下去風險:4/10進階操作:當存入UST時,你會獲得aUST作為回報。這時你可以通過aUST獲得額外收益而無需承擔太大風險。譬如,在MirrorProtocol上就有一個名為DeltaNeutral的策略,而ApertureFinance則可以自動執行這一操作。風險:5/10

何一:退出中國市場不代表不守法:近日針對網上流傳著一篇關于趙長鵬、何一和幣安的文章:《那個半年120億身家的程序員,為何一直“流浪”地球?》,文中寫了趙長鵬和徐明星之間“反目成仇”的橋段,并稱幣安在海外是“逍遙法外”。今天,幣安“一姐”何一在微博平臺對此公開回應,稱幣安是一家全球化企業,在全球多個國家和地區均有辦公室,退出中國市場不代表不遵守法律。[2018/5/24]

方法5:使用Terra上的Nexus協議

將你的bETH放到Terra上,并將其存入NexusProtocol并獲得6.45%的年利率,非常簡單。風險:3/10

加密貨幣交易量大降,場外交易市場不停涌現:CryptoCompare的數據顯示,今年3月,加密貨幣交易所的日均交易量降至91億美元,4月前半月為74億美元,而去年12月為近170億美元。從去年12月到今年第一季度,包括Bitfinex和Coinbase在內的大交易所的加密貨幣交易量都下降了一半以上。在加密貨幣大熱以后,更多的場外交易市場在不停涌現,一些較往常更有實力的機構加入加密貨幣市場,使得該市場流動性更小。[2018/4/28]

方法6:在流動性池中使用ETH

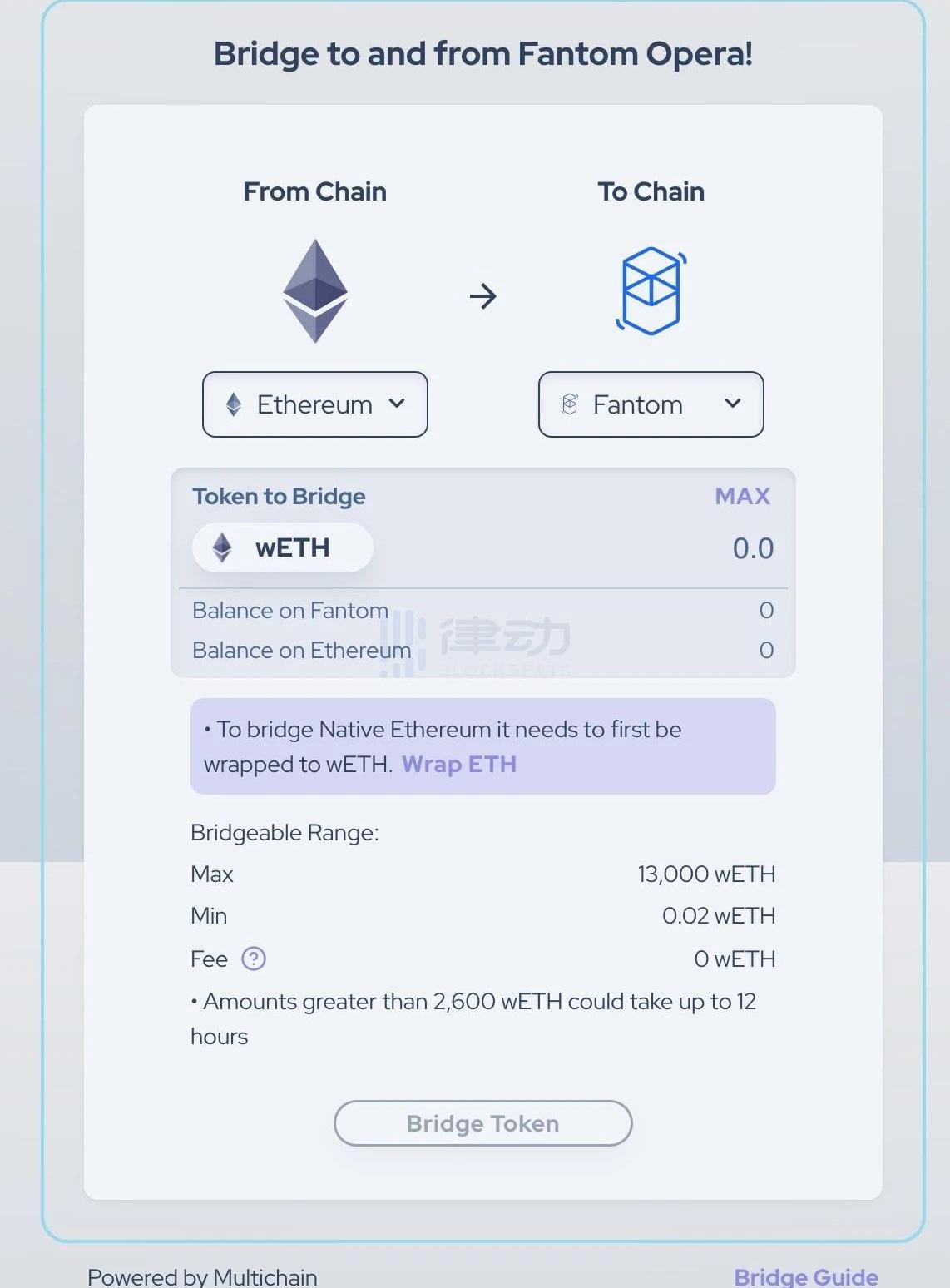

你可以在將ETH提供為流動性交易對,例如你可以在協議上將ETH-USDC配對并賺取收益。但同樣的,在以太坊主網進行這一操作gas過高。解決方案:你可以將ETH橋接到不同的鏈上。通過將其橋接到其他公鏈,不僅可以保持ETH的價值,從長遠來看還能顯著降低你的gas花費。這些鏈包括:MATIC、Arbitrum等L2鏈,以及AVAX、FTM等L1鏈。我認為FTM目前擁有最多的收益機會。你可以使用SpookySwap將你的ETH轉換為wETH,并將其從以太坊主網橋接到FTM網絡。這樣,你就可以在FTM的流動性交易對中使用自己的wETH。在橋接過程中不僅需要注意gas的問題,還要考慮跨鏈橋的風險。上周Wormhole就被黑客攻擊導致大部分ETH被盜,幸運的是人們得到了母公司的補償。但并非所有跨鏈橋都有像JumpTrading這樣的「富爸爸」為其背書。

方法7:使用FTM上的Tarot

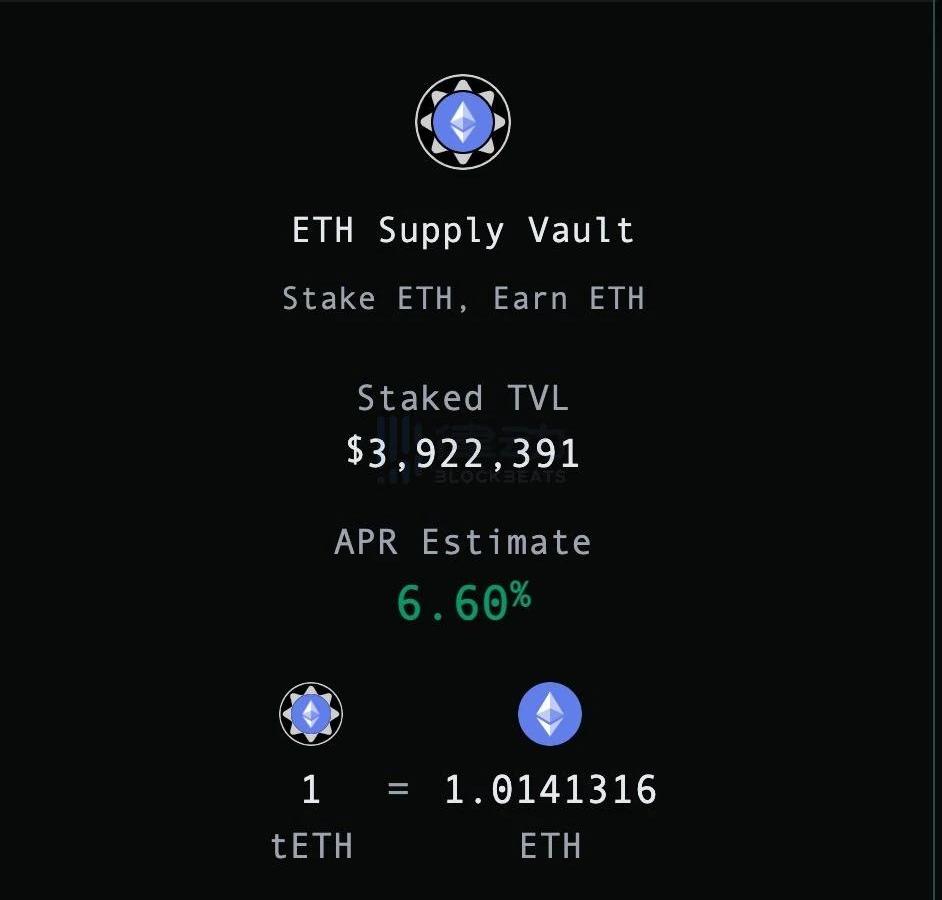

把你的wETH存入TarotFinance進行單邊質押,年利率6.6%。風險:3/10

方法8:在FTM上提供流動性交易對

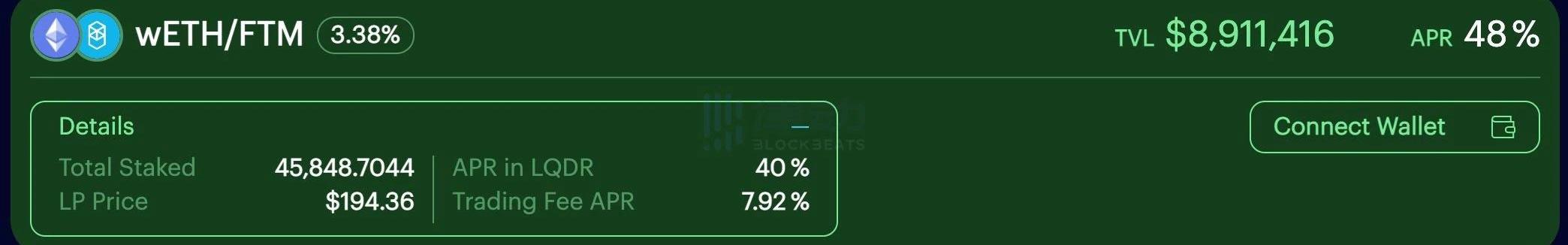

這里有兩個選項:1.Beethovenx上的theGrandOrchestra策略,提供FTM、WBTC、WETH三個交易對后,你可以獲得BEETS作為回報,年利率31.18%。2.LiquidDriver上的FTM-WETH交易對年利率高達48%。同樣的,你將收獲LQDR作為回報。

優點:您可以獲得很高的收益,尤其是當你獲得價值上漲的Token時風險:無常損失;獲得Token價格可能下跌;潛在稅收事件;智能合約風險風險等級:7/10你應該如何選擇?

我認為,用戶必須在易用性、風險水平、產量和去中心化之間找到平衡。對于普通朋群體而言,在Coinbase等平臺質押最合適;對于初級DeFi參與者而言,橋接并轉到Nexus、Tarot等協議中受益更多;而我個人則采取Anchor加Mirror的策略。原地址

Tags:ETHANCEFIFTMethicalvaluesFlurry FinanceMy Defi Legendsftm幣中文稱

DataSource:FootprintAnalytics數據可以被認為是任何項目最重要的資產,對數據的分析能夠了解過去、現狀,甚至預測未來.

1900/1/1 0:00:00NFT市場與數字領域的任何其他市場都不同。就像互聯網的初步階段一樣,我們都急于理解并為在這個最新的數字時代迭代中的特殊事物奠定基礎.

1900/1/1 0:00:00每個舉動都得到一個相等和相反的反應。去年,NFT蓬勃發展。他們成為了加密的典型代表——可數字驗證的私人所有權。創造了財富。同時也催生了炒作.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 不管是傳統投資領域,還是新興的加密投資行業,幾乎沒有人不知道CoatueManagement.

1900/1/1 0:00:00親愛的BanklessNation,NFT的交易體驗仍然處于早期。有一個缺陷:OpenSea和LooksRare只允許你一次購買一個NFT.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 “一「墩」難求”,這是過去一周喜愛「冰墩墩」的人共同的心聲.

1900/1/1 0:00:00