BTC/HKD+4.24%

BTC/HKD+4.24% ETH/HKD+4.13%

ETH/HKD+4.13% LTC/HKD+6.47%

LTC/HKD+6.47% ADA/HKD+5.65%

ADA/HKD+5.65% SOL/HKD+7.59%

SOL/HKD+7.59% XRP/HKD+3.94%

XRP/HKD+3.94%DeFi 2.0 之流動性關系重構

流動性挖礦的過度開采

DeFi 的節奏很快。去年我們見證了一個風起云涌的 DeFi,當時的 DeFi 采用了流動性挖礦模式,引爆了整個加密領域。但隨著流動性挖礦模式的探索,人們逐漸發現了流動性挖礦的弊端。這種短期激勵模式會導致一些流動性提供者對項目和協議的過度開采,甚至加速項目走向消亡。

在這種模式中,流動性提供者和協議長期利益并沒有形成一致,這種矛盾的存在導致 DeFi 處于增長緩慢的狀態。當然,這只是原因之一。

在這種背景下,DeFi 2.0 概念出來了。在這里,我們不對 1.0 和 2.0 的定義進行爭辯。因為這沒有太大的意義,叫 1.0、2.0 甚至 3.0 改變不了事情的本質。本文主要是簡單介紹一下 DeFi 的新變化,這里使用 DeFi 2.0 更多是為了介紹方便,也是對 DeFi 演化的簡要描述。

DeFi 2.0 通過新的機制改變了協議和流動性提供者之間的關系,并最終重構了流動性服務本身。

DeFi2.0 之流動性捕獲

人們一般關注協議費用的捕獲,但如果從協議的長期可持續發展的角度看,協議的流動性捕獲同樣重要,甚至更加重要。關于協議的流動性捕獲是區分 DeFi 1.0 和 2.0 的重要部分;另外一個是資本效率的提升。

DownDetector:數以千計的客戶無法使用推特和ChatGPT:金色財經報道,據網絡狀況監測網站DownDetector的數據,推特的服務一度于周三中斷,數千名用戶無法使用,網站收到了近6000起關于人們無法使用推特的報告。而OpenAI亦表示,大多數用戶無法使用其聊天機器人ChatGPT,當前正在恢復服務的過程中,已經禁用了登錄功能。[2023/7/13 10:51:31]

流動性捕獲

DeFi 之所以能成為 DeFi,除了以太坊等底層公鏈基礎設施之外,最重要的是有流動性的提供。這是 DeFi 能夠運行的前提,是支撐其生命的血液。這也是為什么 2020 年夏天,在 Compound 推出流動性挖礦之后,引爆了整個市場的重要原因。

隨著一年多實踐展開,人們看到了流動性挖礦的弊端,短期的激勵模型只會鼓勵流動性提供者短期的行為。增發代幣進入流動性提供者手中,不少情況下,流動性提供者并沒有跟協議形成長期的互利合作關系。流動性提供者隨時可以撤退,并留給協議一地雞毛。

為解決這個問題,出現了 POL ( Protocol Owned Liquidity)的概念,也就是協議控制的流動性。藍狐筆記稱之為「流動性捕獲」。甚至還出現了「流動性層」的服務,專注于為 DeFi 項目提供流動性基礎設施層。

數據:約6360萬枚USDT從JustLendDAO轉入孫宇晨錢包地址:金色財經報道,Whale Alert監測顯示,北京時間今日21:40,63,613,056枚USDT(約6364萬美元)從JustLendDAO轉入孫宇晨錢包地址。[2023/5/30 9:49:39]

上面提到 POL 是指協議擁有流動性(Protocol Owned Liquidity),這是 Olympus DAO 最先實踐的概念。關于 Olympus DAO,藍狐筆記在今年早些時候介紹過 《OHM 的算法穩定幣探索》。不過如今的 Olympus 有了不小的變化。

跟之前 DeFi 流行的流動性挖礦模式不同,Olympus DAO 的核心之一在于 PCV,也就是協議控制價值,這改變了它跟流動性提供者之間的關系。Olympus 將資金流向協議,而不是團隊。協議使用這些早期支持者的資金提供流動性。

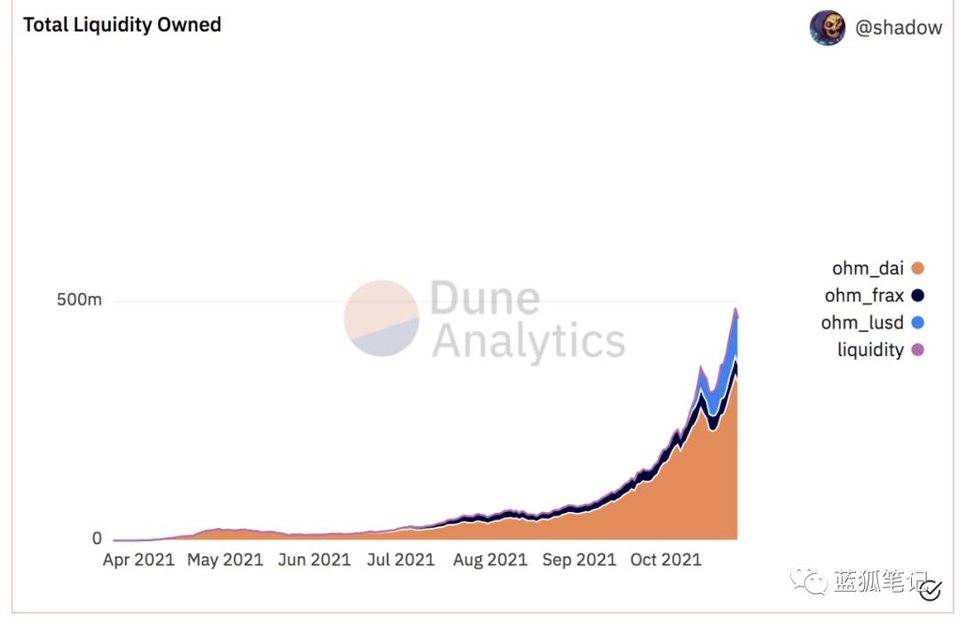

Olympus DAO 向參與者發行折扣價格的 OHM 代幣(債券),獲得流動性提供者的 LP 代幣頭寸,從而捕獲了「流動性」。Olympus DAO 的財庫掌握了流動性,雖然其 OHM 在增加,但隨著其債券銷售越多,其掌握的流動性也越大。截止到目前,Olympus DAO 擁有超過 4.6 億美元的流動性。

數據:Brevan Howard Digital過去3天內將21萬枚LDO轉至Coinbase:5月16日消息,Brevan Howard Digital(原Dragonfly Capital)的錢包0x7d6于今日凌晨以2.15美元的價格將16萬枚LDO(34.4萬美元)轉移到Coinbase。該地址在過去3天內共將21萬枚LDO(約合39.1萬美元)轉移到Coinbase。[2023/5/16 15:05:18]

Olympus 協議擁有超過 4.6 億美元的流動性,DuneAnalytics

Olympus 協議擁有流行性趨勢,DuneAnalytics

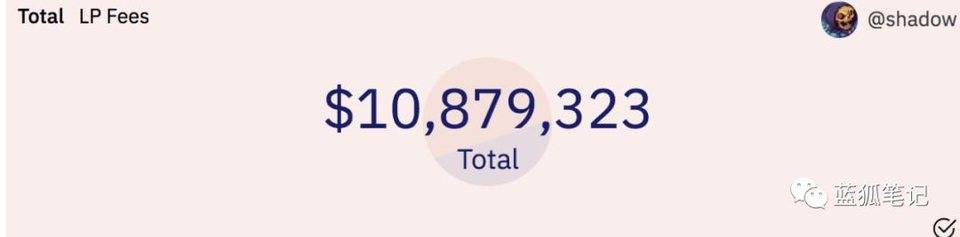

協議捕獲的「流動性」不是由 LP 自由掌控,而是由協議來控制,這意味著,不會產生流動性突然消失的「Rug Pull」,從而保證了參與者的退出可能性。同時,協議參與流動性提供,成為做市商,可以獲得交易費用收入,目前為止獲得超過 1000 萬美元的費用收入。

消息人士:Binance正在組建加密聯盟:金色財經報道,據一位知情人士透露,加密貨幣交易所Binance正在幫助組建一個加密公司聯盟,以期重建對該行業的信任并在即將出臺的法規中發揮積極作用。該人士表示,許多公司已經簽約加入,涵蓋加密貨幣行業,包括個別項目、交易所和區塊鏈分析公司,但沒有透露任何相關公司的名字。[2023/2/9 11:55:28]

Olympus 協議捕獲的 LP 收入,DuneAnalytics

更好的流動性,可以提升參與者持續參與的信心,不用擔心突然有一天流動性完全消失,這也是早期 DeFi 挖礦時代 Rug Pull 的常見情況,讓很多參與者的損失慘重。

當然,這也不是完全安全,只是相對來說,比之前的流動性支撐度更好些。隨著 Olympus DAO 的成功,現在各個鏈上的類似項目已經多達十來個,這里面的風險會越來越高,Olympus DAO 的模式并不能保證沒有 Rug Pull。

在 Olympus DAO 自身的成功實踐基礎上,其還推出了可被其他 DeFi 協議采用的流動性服務產品。其他項目可以實現類似 Olympus DAO 的「流動性捕獲」,同時對于 Olympus 來說,也可以將其代幣 OHM 嵌入到更多的協議中,從而形成其更多的應用場景。對于這種方法,甚至有人提出了 Liquidity as a Service 的概念。也就是下面要提到的 DeFi 流動性方案進一步演化。

eCurrency CEO:UST的崩潰可能會使美國央行加快推出CBDC:金色財經報道,數字貨幣技術公司 eCurrency 首席執行官Jonathan Dharmapalan預測,UST的崩潰可能會使美國中央銀行加快推出 CBDC。他說:無論是穩定幣形式還是中央銀行發行工具的形式,都存在對數字貨幣的需求,加速提供真正穩定的美元的努力,我認為這是一個必須加速討論的主題。

Dharmapalan 還表示:關于穩定幣監管的討論很多,我們還沒有確定將成為法律的內容。那么一旦成為法律,誰來監管穩定幣?是監管銀行的機構,還是監管證券的機構?關于哪個實體成為穩定幣的監管者存在爭議”。(Blockworks)[2022/5/17 3:21:39]

上面提到 LaaS 流動性即服務的概念,其他 DeFi 協議可以從市場上購買流動性,而市場會競爭,從而提供更高質量更優價格的流動性,形成一種相對平衡的狀態。

Tokemak 是其中一種專注于流動性供應的協議。簡言之,它試圖成為 DeFi 項目的做市商,成為 DeFi 的流動性提供的基礎設施層。

在 TokeMak 協議上,它可以收集各種閑置代幣,參與者可以提供單邊代幣,其中包括 ETH、DAI 等代幣,也包括不同協議項目的代幣。這些代幣可以組成代幣對以提供流動性。每個代幣資產都有自己的「反應堆」(當流動性提供者將某代幣資產存入之后,會獲得相應數量 t 資產,可以 1:1 贖回)。TokeMark 的協議代幣 TOKE 充當引導流動性的作用,也可以理解為將流動性進行代幣化。TOKE 控制了流動性的流向。

對于 DeFi 項目來說,通過 TokeMak 可以更低廉成本構建「代幣反應堆」,以構建可持續的流動性;對于流動性提供者來說,可以提供單邊代幣的流動性,不用擔心無常損失。最終來說,它希望各種協議不再自己構建流動性池,而是通過 TokeMak 來獲得流動性。

對于流動性提供者來說,其將代幣存入「代幣反應堆」,可以獲得協議代幣 TOKE 的獎勵收益。這些存入「反應堆」代幣資產跟 ETH 或 DAI 等資產配對,部署到 DEX 中。這些存入「反應堆」的代幣,可以 1:1 贖回。那么,如果產生無常損失,由誰來承擔?這里就涉及到 TOKE 代幣。TOKE 代幣是 Tokemak 的協議代幣,不僅有治理功能,也用來為流動性提供者作為獎勵。TOKE 代幣可以捕獲流動性的交易費用,這是支撐其價值的關鍵。同時,它也用來緩解無常損失。

如果當某個「反應堆代幣」提取時存在無常損失,那么 TOKE 會進行支撐償付。TokeMak 采用抵押網絡來緩解無常損失。在 TokeMak 的設計中,除了流動性提供者,還存在流動性引導者。流動性引導者通過質押 TOKE 來引導流動性,在這個過程中,流動性引導者會獲得 TOKE 代幣的獎勵。如果產生了無常損失,首先會由協議財庫進行支撐,最后會由 TOKE 質押者(流動性引導者)的 TOKE 獎勵支撐,如果這還不夠,則由 TOKE 質押者的 TOKE 來支撐(按比例)。

對于 TokeMak 協議來說,其長遠目的是構建一個在沒有第三方參與者情況下提供流動性和做市服務。它的方式是通過其在流動性提供服務中積累越來越多的價值,然后這部分價值化身為流動性提供。當然,前提是它有足夠的網絡效應,在這個過程中積累足夠的價值,一旦價值突破臨界點,它有可能產生類似黑洞的效應。當然,在達到臨界點之前,會經歷很多的階段,并不是那么容易的事情。

Fei 協議也試圖提供流動性的服務,其跟一些 DeFi 項目合作,為其提供流動性租賃。比如在一段時間內將其代幣存入到其他 DeFi 的流動性財庫中,然后在 DEX 提供「項目代幣 /FEI」的流動性。當然,同時,FEI 也可以收取一定的費用以及交易費用,不過也存在潛在的無常損失。

由于 DeFi 的去中介化模式,因此往往需要提供超額抵押的資產。這里存在資產效率低的情況。

Abracadabra 模式跟 MakerDAO 類似,都是超額抵押資產以生成穩定幣。不過跟 MakerDAO 不同的是,Abracadabrao 抵押的資產是帶有收益的資產,這樣對于抵押資產的用戶來說,相當于提高了資金的效率。因為這些抵押資產本身還在獲得收益。這些帶有收益率的資產包括 yvYFI、yvUSDT、yvUSDC、xSushi 等。超額抵押這一類資產可以生成其穩定幣 MIM。

除了提高資金的利用率之外,還降低了清算的可能性。因為這些抵押資產會增加價值。這是一類基于用戶需求的創新。

由于 DeFi 存在大量的 DAO to DAO 的組合,這里存在更大的可組合性風險。例如 Abracadabra 這樣的協議,一旦其抵押資產的協議出問題,那么,它本身也會出問題。因此,我們在看到其優點的同時,也可看到其潛在的風險。

此外,DeFi 2.0 并不能保證沒有 Rug Pull,在沒有形成自身的可持續流動性之前,風險也是無處不在的。因此,不要被 DeFi2.0 的概念所迷惑,這里同樣充滿極高的風險。

DeFi 的基礎設施不僅包括以太坊等公鏈,不僅包括 DEX、借貸、衍生品等基礎樂高積木,它還包括支撐這些模式的流動性,流動性本身也是 DeFi 可持續的重要基礎設施層。

而 DeFi 2.0 的核心就是要將流動性變成 DeFi 的基礎設施層,在這個基礎上,讓 DeFi 變得更加可持續發展。從這個角度看,DeFi 2.0 本身是 DeFi 必然的演化趨勢。DeFi 就像是生命體,它要不斷成長,需要完善它各個部分,最終成為可以不依賴于任何中介的自我增強且可持續的技術演化趨勢。

Tags:DEFEFIDEFITOKEPi Network DeFiAlchemist DeFi AurumDOGDEFIxinbitoken

在#118提案獲得通過后,Polkadot平行鏈競拍終于提上了日程。10月13日,Parity研究分析師Joe Petrowski提出的#118號提案獲得了通過,之后,Polkadot官方也正式.

1900/1/1 0:00:00Arrow Glacier 升級是工作量證明以太坊網絡在 2021 年計劃的第三個網絡升級。今年早些時候,以太坊主網在 4 月成功部署了柏林升級,在 8 月部署了倫敦升級,分別納入了 4 份和.

1900/1/1 0:00:00“元宇宙”好比現實人生,沒有重置、暫停或結束,而是“無限期地持續”。北京時間10月26日,Facebook發布了2021年第三季度財報。財報顯示,該公司第三季度利潤超預期,其股價盤后漲超1%.

1900/1/1 0:00:00從政策的角度看,央行等金融機構一直沒有認可虛擬貨幣的“貨幣屬性”,而是將其定性為“一種特定的虛擬商品”和“民間金融資產.

1900/1/1 0:00:00頭條 ▌以太坊信標鏈已激活Altair硬分叉升級10月27日消息,以太坊信標鏈達到 Epoch 74240,已激活 Altair 硬分叉升級.

1900/1/1 0:00:00不管你如何看待最近幾個月掀起的GameFi熱潮,或許有人認為它是具有偉大變革意義的新時代產物,或許也會有人認為它依然是個博傻游戲,但不得不承認的是,GameFi已然成為加密市場上風頭正盛的概念.

1900/1/1 0:00:00