BTC/HKD-6.63%

BTC/HKD-6.63% ETH/HKD-12.08%

ETH/HKD-12.08% LTC/HKD-14.1%

LTC/HKD-14.1% ADA/HKD-12.05%

ADA/HKD-12.05% SOL/HKD-11%

SOL/HKD-11% XRP/HKD-14.55%

XRP/HKD-14.55%區塊鏈作為過去十年最偉大的技術發展之一,除了為傳統金融、跨境支付與結算、供應鏈、征信與反欺詐、用戶隱私等應用領域帶來革新性進展外,受區塊鏈原生思想、文化而孕育出的去中心化金融(DeFi)以顛覆者的形象崛起,旨在構建一個無需第三方、公平自主、對所有人開放的金融體系。DeFi被認為具有無限活力和可能,有望重構金融交易和服務模式,在經歷了2年多的蟄伏期后,DeFi于2020年6月底爆發,迅速發展壯大,成了當前區塊鏈世界備受矚目、金融領域落地最大,也是采用率最高的應用之一。但隨著DeFi短時間內吸引了成百上千萬資金,也讓它們成為了大量黑客攻擊的目標,鏈上安全事故頻發。

據公開資料顯示,2020年DeFi攻擊事件達到了60起,損失逾2.5億美元,其中至少10起為閃電貸攻擊,包括bZx、Balancer、Harvest、Akropolis、Cheese Bank、Value DeFi和Origin Protocol等多個DeFi項?遭到攻擊。

盡管仍有近2個月的時間2021年才宣告結束,但據OKLink不完全統計,截至11月7日,2021年年初至今已經發生了82起鏈上安全問題,初始被盜資金約18.16億美元,但其中約有7億美元已經歸還,被盜資金的總額達到了11.16億美元。

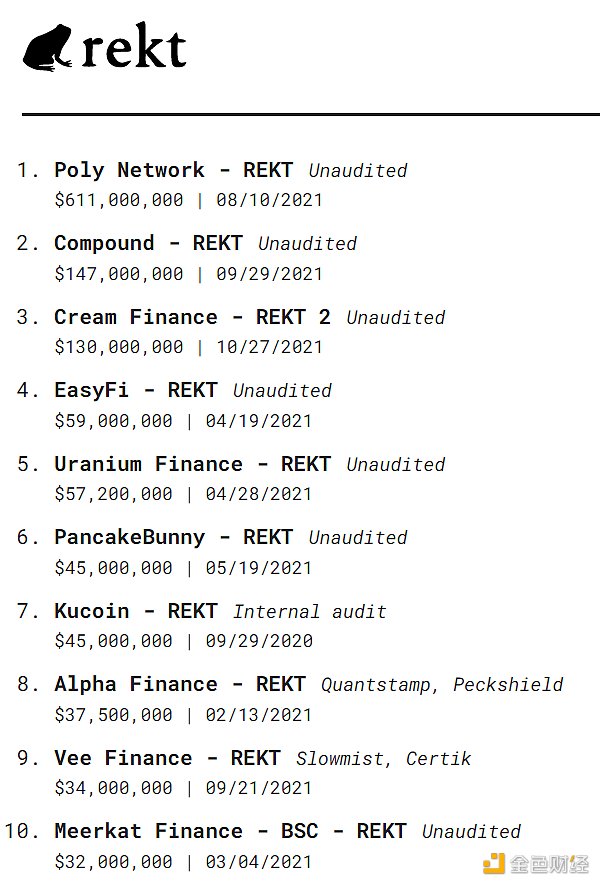

與2020年對比明顯的除了攻擊事件顯著增多外,單個項目被盜金額在量級上也有了顯著提升。據Rekt排行榜顯示,前十大DeFi黑客攻擊事件中,僅有1起發生在2020年。排名前三的分別是Poly Network(6.11億美元)、Compound(1.47億美元)以及Cream Finance(1.3億美元)。

其中僅Poly Network被盜資金就超過了2020年全年,不過好在攻擊該項目的黑客事后已歸還全部被盜資金。最近一次大規模的攻擊,當屬于10月28日Cream Finance遭受到的閃電貸攻擊,損失超過1.3億美元,被盜的資金主要是Cream LP代幣和其他ERC-20代幣。據了解,這并非是Cream Finance遭受的初次攻擊,去掉本次,僅2021年,Cream Finance就因閃電貸、合約漏洞亦或是被其他DeFi項目連帶影響,就已經遭受了3次攻擊,損失共計5,740萬美元。

媒體:比特幣2021年的年內漲幅已經開始落后于主流資產:由于在收復5月失地方面舉步維艱,比特幣年內迄今的投資回報現已開始落到傳統資產之后。比特幣新近的下跌已使其年內迄今漲幅只剩下14%,不及大宗商品,也低于歐洲和亞洲的一些股票指數。比特幣4月中旬一度觸及接近65,000美元的歷史高點,但隨后從巔峰水平大幅回落,億萬富豪馬斯克批評比特幣過于耗能的公共言論以及中國再次出手打壓比特幣則進一步加劇了它的跌勢。(新浪財經)[2021/6/8 23:21:01]

從2021年年初至今的82起安全事件中,我們發現閃電貸是黑客最常用的手段,占到了33起,其次是合約漏洞,共27起。此外,因激勵機制變更、私鑰或助記詞泄露(保管不當)等因素也會導致黑客攻擊。接下來,我們將結合具體案例,為大家展現。

Cream Finance再遭閃電貸攻擊,損失1.3億美元

10月27日,DeFi借貸協議Cream Finance遭到閃電貸攻擊,攻擊者從C.R.E.A.M. Ethereum v1市場取走約1.3億美元代幣。

閃電貸是指不需要抵押資產,在同一個區塊內完成借款、還款的一種貸款方式。需要說明的是,閃電貸本身只是一種工具,沒有好壞之分,但因為閃電貸不時出現在與DeFi暴雷相關的新聞中,因此在很多不明就里的人眼中,閃電貸似乎成為了惡意攻擊者的幫兇,這其實是對閃電貸的誤解。

事實上,閃電貸甚至可以稱得上是智能合約上的一個偉大創新。由于DeFi存在結構性缺陷,所以在大多數抵押借貸協議里都要求用戶超額質押資產,這就意味著資金利用率會變得十分低下。閃電貸的出現,大大降低了資金成本,用戶可以在不需要任何抵押借款的情況下,只需付出極小的手續費(如AAVE上的閃電貸手續費僅為 0.09%),就能獲得巨額的資金,用戶在借到款后,可以利用借到的資金進行其他操作,在交易結束時,只需將借款及手續費及時歸還,否則該筆交易就會回滾,猶如什么都沒有發生過,因此它可以用于套利、交換抵押品和自我清算等。

灰度BTC信托增持1594枚 ETH信托持倉量減少202枚:美東時間12月17日,灰度信托持倉數據變化如下:

灰度BTC信托持倉量增加1594枚(+0.29%),總持倉量為570855 BTC;

灰度ETH信托持倉量減少202枚(-0.01%),總持倉量為2939940 ETH;

灰度BCH信托持倉量增加432枚(+0.19%),總持倉量為225016 BCH;

灰度LTC信托持倉量增加1865枚(+0.2%),總持倉量為948335 LTC;

灰度ETC信托持倉量減少1010枚(-0.01%),總持倉量為12286028 ETC。[2020/12/18 15:37:36]

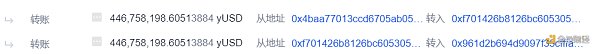

針對此次Cream Finance攻擊,攻擊者從MakerDAO閃電貸借出5億枚DAI,接著質押兌換成4.51億枚yDAI,再將yDAI在Curve ySwap中添加流動性獲得4.47億枚yDAI+yUSDC+yUSDT+yTUSD。

然后攻擊者將4.47億枚yDAI+yUSDC+yUSDT+yTUSD質押并獲取近4.47億枚yUSD,通過在crYUSD中調用鑄幣函數,鑄造了近223.38億枚crYUSD。

隨后攻擊合約0x961D創建了攻擊合約2 0xf701,并調用攻擊合約2的flashLoanAAVE() 函數,先從AAVE借入52.41萬WETH,其中6,000 WETH發給攻擊合約 0x961D,剩余的WETH存入Cream獲得crETH。使用攻擊合約2借出近4.47億枚yUSD,重復兩次,并以此鑄造crYUSD,鑄幣完成后將crYUSD轉給攻擊合約0x961D。攻擊合約2 0xf701第三次又借出近4.47億枚yUSD,此次直接轉給攻擊合約0x961D。

FUBT將于2020年5月28日上線HTDF:據FUBT官方公告,HTDF將于5月28日15:00上線FUBT交易所。據介紹,華特東方(HTDF)創立之初是一條面向全球開放的公鏈,通過對區塊鏈現有問題的分析,提出獨特的綜合解決方案,基于POS+PBFT混合共識機制、鏈群跨鏈技術、新型智能合約、身份認證等治理機制以及多元化挖礦的技術,來解決區塊鏈時代落地應用難等一系列具體問題。[2020/5/25]

攻擊者使用1,873枚WETH在Uniswap V3中獲得745.30萬枚USDC,再通過Curve.fi將372.65萬枚USDC換成338.33萬枚DUSD,然后將DUSD換成4.50億枚yDAI+yUSDC+yUSDT+yTUSD。

隨后將843.15萬枚yDAI+yUSDC+yUSDT+yTUSD直接發送回yUSD抵押池,導致Cream協議對抵押資產yUSD 的價值計算劇增,最終借出大量CRETH2、xSUSHI、PERP等共15種資產,并歸還攻擊合約2借出的WETH閃電貸。

最后贖回各資產成DAI,歸還攻擊合約0x961D的閃電貸。

動態 | BISS將于2020年1月1日下線會員服務:昨日,BISS官方發布公告稱,為了營造行業健康的數字資產環境,根據主管部門的指導意見,并且結合廣大用戶對BISS的反饋意見,BISS將于2020年1月1日12:00,下線會員服務。此外,BISS將于2020年1月1日00:00前,完成幣市會員清退工作,并按照會員用戶剩余的會員有效期對用戶進行補償。[2019/12/21]

本次攻擊是典型的閃電貸價格操控,通過閃電貸獲取大量資金后,利用合約設計缺陷,大幅改變價格導致獲利,此次是Cream Finance今年遭受的第四次黑客攻擊。發生閃電貸攻擊,實質是發起閃電貸的攻擊者只是利用了閃電貸的特點,在短時間內借出資金、交易、然后存入并再次借出大量的資金,這樣他們就可以人為地在某一個DEX里操縱特定加密資產的價格,進而從中獲利。也就是說,單單就攻擊者在閃電貸流程里的操作來看,其本身是合規的,但是從結果來看,這一行為損害了智能合約的公平性和其他用戶的利益。

2.?史上最大的DeFi被盜案Poly Network

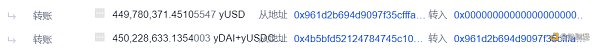

2021年8月10日,異構鏈跨鏈互操作協議Poly Network遭到攻擊,使用該協議的O3 Swap損失慘重,據OKLink鏈上瀏覽器顯示,30多分鐘的時間里,黑客帶走了共計6.1億美元的加密資產,分批轉出至3個地址。轉至0x0d6e的BSC地址的資金超2.5億美元,轉至0xc8a6的以太坊地址有超2.7億美元,而轉至0x5dc3地址的也有超8,500萬美元。

本次攻擊主要是黑客利用了EthCrossChainManager合約中存在的漏洞,EthCrossChainData合約的Keeper權限可由EthCrossChainManager合約進行修改,而EthCrossChainManager合約的verifyHeaderAndExecuteTx函數可以被任何用戶調用進行交易執行,并且在其內部進行call調用時,惡意用戶又可以通過_executeCrossChainTx函數傳入自行構造的數據,這樣黑客通過精心構造的數據就能把EthCrossChainData的Keeper更改為自己指定地址,從而取出LockProxy合約中的代幣。

聲音 | Messari首席執行官:以太坊2.0的PoS轉型至少到2021年才能實現:據Cointelegraph消息,加密研究公司Messari首席執行官Ryan Selkis表示,以太坊2.0的權益證明(PoS)轉型至少到2021年才能實現。Ryan Selkis認為,PoS系統未被證明有效,以太坊PoS過渡將花費更多的時間,最終不會在2021年底之前完成。[2019/5/11]

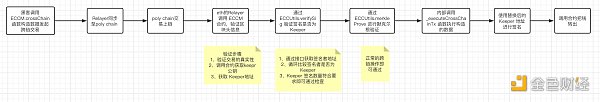

以下是歐科云鏈鏈上天眼團隊繪制的被攻擊過程。

由于此次事件涉及的6.1億美元太過引人注目,事件發生后各大平臺都在積極響應,試圖阻止黑客利用平臺特性將贓款轉移,天眼團隊也在合規的前提下,與安全團隊同步相關攻擊者信息,為追蹤攻擊者爭取了寶貴時間。

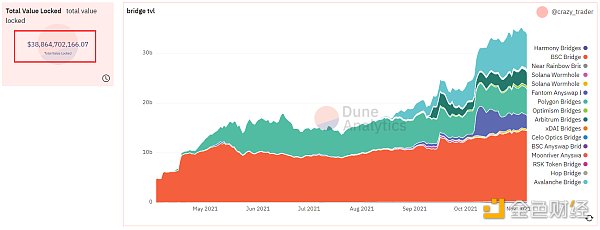

據Dune Analytics數據顯示,當前跨鏈橋的TVL超過了388億美元,而跨鏈橋作為一個新興領域,它的誕生雖然打破了鏈與鏈之間的孤島現象,但由于其發展速度和龐大的資金體量,再加上鏈上項目水平參差,自然是成了黑客眼中的“香餑餑”。

7月11日,跨鏈項目ChainSwap遭到黑客攻擊,在該橋部署的超20個項目的代幣都遭到黑客盜取,損失約合440萬美元。本次安全事故發生的主要原因是每個代幣在跨鏈轉移時有代理合約,黑客調用合約時需在_chargeFee中支付0.005 ETH作為費用,但這個過程沒有真正的身份驗證審查,只需一個簽名,問題可能是_decreaseAuthQuota函數,如果當天簽名人的配額已完成,該函數就會恢復。但是每個人似乎都從默認配額開始。所以攻擊者每次只需用不同的地址簽名來規避這一點。然后在_receive函數中將“volume”參數傳輸到“to”攻擊者地址。

而就在一天后,另一知名跨鏈項目AnySwap也遭到攻擊,其新推出的V3跨鏈流動性池損失239萬USDC和550萬MIM,總損失超過了790萬美元。根據AnySwap公告解釋,在BSC上的V3路由器MPC賬戶下檢測到兩個V3路由器交易,這兩個交易具有相同的R值簽名,而黑客反推到這個MPC賬戶的私鑰,團隊已經修復代碼以避免使用相同的 R 簽名。

Poly NetWork不是跨鏈橋安全事件的第一起,也不會是最后一起,由于TVL的迅速壯大,跨鏈橋必然會繼續成為安全事件的高發地,Poly Network的結尾雖然以黑客歸還全部資產告終,但本次事件也是一次警示,即跨鏈橋作為更為復雜的業務場景,對合約撰寫和審計的要求應更為嚴格,而管理員權限、私鑰授權等安全問題也需更加重視。

3. BXH或因私鑰泄露被盜

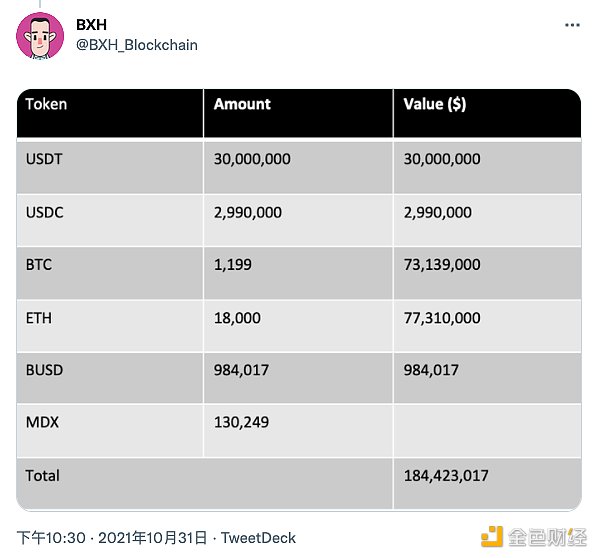

10月30日,多鏈部署的去中心化交易協議BXH被盜,1.39億美元的加密資產被洗劫一空。據了解,此次安全事故發生在BSC鏈上的BXH協議,出于謹慎考量,BXH官方也暫停了Heco、OEC相關存取款服務。

事故發生后的第一時間,天眼團隊便第一時間監控了黑客在BSC、以太坊和比特幣鏈上的地址,并預警交易所和錢包注意加強地址監控,避免相關惡意資金流入平臺。經過復盤,天眼團隊分析,黑客在10月27日部署了0x8877這一攻擊合約,接著10月29日BXH管理員地址0x5614通過grantRole賦予了黑客攻擊合約0x8877管理權限。10月30日,黑客通過攻擊合約的管理權限將BXH資金庫中的資產轉出。

簡單理解就是,有人拿到了BXH管理員的私鑰,再將另一個地址設置為管理員,然后通過這另一個地址把錢都提走了,此番調查結果一出,引起嘩然,畢竟這樣的盜幣手段頗為原始,黑客都不需要攻克復雜的智能合約,僅靠私鑰就提取了1.39億美元的資金。

BXH鏈上資產被盜,也產生了一系列的連鎖反應,依賴于BXH流動性的相關機槍池也受到了牽連,CoinWind和Earn DeFi接連關閉了充提。10月31日晚,BXH在官方媒體上公示了其在BSC鏈上的資金池剩余資產,包括USDT、USDC、BTC、ETH、BUSD、MDX在內,總計約1.84億美元。

截至11月9日,BXH的最新動態是,項目方表示,在持續測試、消除潛在風險,并完成私鑰驗證的多簽升級后,項目在OEC上的活動已經恢復正常。

4. Rug Pull攻擊

作為DeFi圈中常被提及的術語,Rug Pull指的是項目方撤出支持、DEX流動性池或突然放棄一個項目,毫無征兆地卷走投資者的資金,Rug Pull多發生于DEX,是DeFi領域較為典型的騙局。騙子們會在流動性池中投入大量的資金,并在社交媒體上發布誘人的廣告吸引投資者入局,一旦投資者將代幣存入這些流動性池中,騙子就會“抽地毯般”地把池子里的代幣全部提走,通常是惡意團隊攻擊的最后一步,也是一種常見的退出騙局。由于Rug Pull在技術上實施起來頗為簡單,通常會是一些土狗項目(低投入、無審計、Copy Cat)在打造出所謂“一夜暴富”的假象騙散戶上車后慣常的技倆。

7月15日,數字收藏品平臺Bondly Finance遭受攻擊,在以太坊網絡鑄造了3.73億枚BONDLY,導致代幣價格下跌,損失590萬美元,此舉被質疑為Rug Pull。據項目方自身披露,攻擊者通過精心策劃的策略獲得了Bondly Finance CEO Brandon Smith密碼賬戶的訪問權限,密碼帳戶包含他的硬件錢包的助記詞恢復短語,復制后允許攻擊者訪問BONDLY智能合約,以及也被泄露的公司錢包。Brandon保持對Bondly大部分企業錢包的獨家訪問權。這些錢包包括所有去中心化交易所流動性池代幣、投資賬戶代幣、抵押儲備代幣、生態基金代幣、工資單、公司儲備金、所有NFT錢包和Opensea儲備金。

結語

隨著區塊鏈在全球范圍內的迅速發展,相應的鏈上安全事件也在不斷滋生。與去年相比,DeFi領域的安全形勢依舊嚴峻,鏈上問題不容小覷,相較于新型漏洞,我們發現大多數黑客攻擊都屬于已經出現過的漏洞,EVM兼容鏈的崛起,使得黑客攻擊目標從以太坊轉移至其他鏈,但攻擊手法相差無幾,一方面項目需對自身提高要求,在開放,包括第三方安全公司在審計時需多做考慮,另一方面也顯示出了DeFi現存的雷同項目問題,眾多項目或直接fork,或在fork的基礎上進行創新,而這樣的結果很容易帶來隱匿風險或潛藏漏洞,例如此前BSC鏈上的AutoShark Finance和Merlin接連遭到閃電貸攻擊,分別損失75萬美元和680萬美元,原因是fork的Pancake Bunny,導致存在相同風險而被套利。

希望每一次安全事件都能給行業帶來警示,盡管我們無法規避所有問題,但對于頻繁發生的漏洞,是否應當引起重視,加強對合約審計、風控、應急等方面的落實。鏈上安全問題應當獲得最高的重視,而不是為了盲目追求熱點急于上線產品,沒有做好項目安全性審查,這既是對用戶資產的不負責任,也是對區塊鏈鏈上生態的消耗,而用戶也需增強自身的安全意識,做好DYOR,如匿名團隊、無審計、明顯的Copy Cat類的項目,就可以納入自己的避坑點,將初級風險規避在外。

聯盟鏈的發展成果是驚訝的,就拿螞蟻鏈來說,你很難想象2年、3年的時間,螞蟻鏈從阿里巴巴集團里脫穎而出,從集團架構里到集團的業務,螞蟻鏈融合發展的很好。行業解決方案延伸到近30個具體行業業務.

1900/1/1 0:00:00NFT 簡介 2021:NFT的發展元年 NFT的應用場景 NFT 的最初功能:藝術品收藏 Rarible NFT 投資的擴大:土地投資項目Decentraland The Sandbox NF.

1900/1/1 0:00:00使用數字人民幣消費券、花數字人民幣騎共享單車……數字人民幣正日漸融入百姓生活。不過,對于這種新鮮的支付方式,不少人心中仍有部分疑問,那就聽聽來自中國人民銀行的權威回應吧.

1900/1/1 0:00:00加密貨幣的春天也許已經到了,但是季節隨時可能發生變化。加密貨幣的季節已經轉換了。2017年,在比特幣首次漲到近2萬美元之時,監管制裁促發了加密貨幣的“冬天”,價格低谷幾乎持續了三年.

1900/1/1 0:00:00注:之前我在FTX相關的文章后面留了一個坑,說要深度剖析SBF的底層思考邏輯,這個坑遲遲沒有填上,導致不斷有讀者來留言催更,拖延癥患者今天終于把這個坑填上了,希望對大家有所啟發.

1900/1/1 0:00:00美國機構發布了一份關于穩定幣的報告,指出了消費者應注意的潛在風險,并提出了相應的建議。這些機構的工作人員咨詢了主要的市場參與者、貿易協會成員、專家和倡導者.

1900/1/1 0:00:00