BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-1.7%

ETH/HKD-1.7% LTC/HKD-1.5%

LTC/HKD-1.5% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD-0.64%

SOL/HKD-0.64% XRP/HKD-1.74%

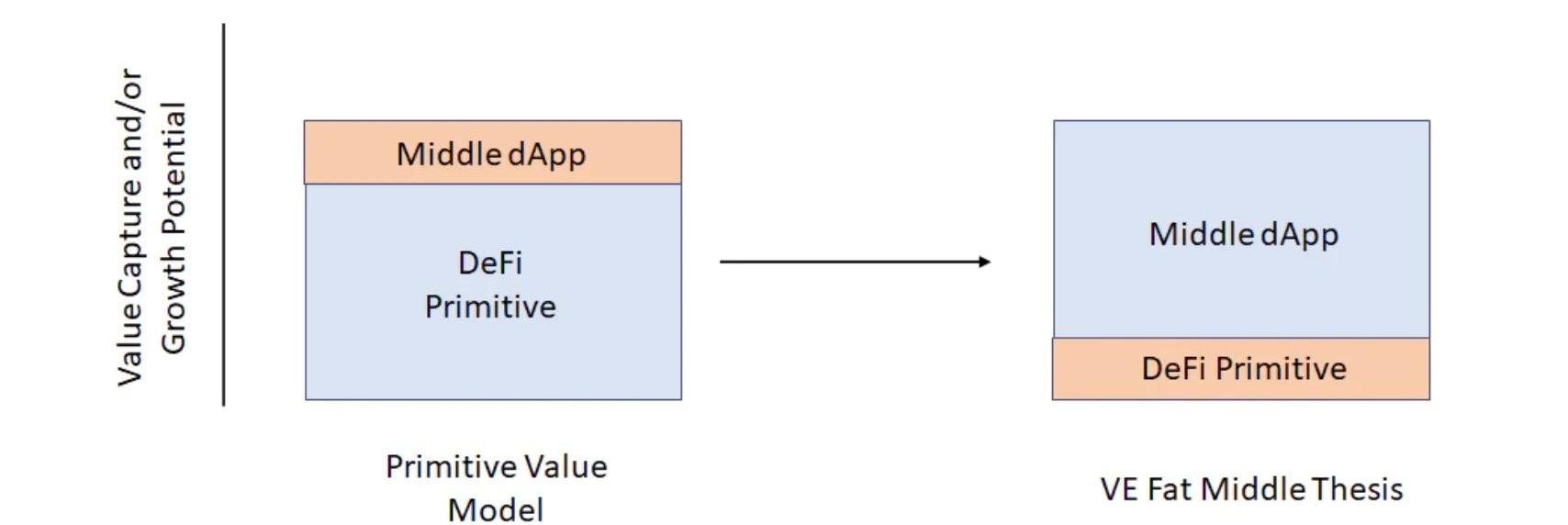

XRP/HKD-1.74%CurveWar一直是去中心化金融中最受關注的話題之一。造成這種沖突的原因是協議希望他們的代幣具有深度流動性。因為它:1.有助于增加對代幣/穩定幣的需求/使用;2.減少交易時的摩擦;3.在流動性池周圍創建了一條護城河,使其難以被操縱。為了做到這一點,需要對流動性提供者進行激勵。傳統上,自動做市商(AMM)只需鑄造自己的代幣作為LP的“流動性挖礦”獎勵。但是,你不能憑空鑄造代幣,并且這些LM獎勵中的大部分都被傾銷到市場上,失去了它們的價值。隨后,市場上出現了將這些代幣質押以獲得額外獎勵的想法,雖然這在一定時期內是有效的,但最終人們仍然繼續在這種模式下進行耕作和傾銷。Curve提供了投票托管模型,基于該模型,代幣會被鎖定一段時間。Curve代幣的數量越大,時間越長,就會給LP帶來更多的LM獎勵。此外,VE代幣被用于治理,以確定哪個池獲得LM獎勵。鎖定、提升和治理的結合賦予了代幣更多的實用性,從而使其更受在Curve中擁有礦池的LP和協議的青睞。雖然還沒有完全解決耕作和傾銷的問題,但它制造了一顆“定時炸彈”,將這個問題推后了。Curve代幣經濟學的另一個方面是,它通過將這些實用程序組合在一個代幣中,允許它們在其網絡上構建提升服務,以充當中間人。ConvexFinance吸引CRV持有人永久鎖定他們的CRV代幣,以換取Convex的收入,通過這樣做,他們也可以為LP提供即時的Boost服務,而不必處理購買和鎖定CRV代幣的問題。隨著近50%的CRV代幣被永遠鎖定在Convex,越來越明顯的是,這些中間的去中心化應用是這些AMMs的主力軍。在這里,我提出的論點是,在VE代幣經濟學中,與各自的底層DeFi原生代幣相比,這些中間dApps的代幣將看到最大的增長和潛在的市值。我把這稱為“VEFatMiddleThesis”,顯然這是對胖協議論的一個引用。

BBC節目文章稱加密貨幣與傳統貨幣相比是可行投資:英國BBC節目Clever about Cash在BBC網站上發表的一篇文章中,作者提出了“將存款存進銀行的五種可替代選擇”。其中Clever about Cash團隊建議將“加密貨幣”作為法幣的可行替代品,他們寫道,“如果你不相信傳統的儲蓄選擇,另一個選擇是投資加密貨幣。這是完全虛擬的貨幣,它基本上就是一行代碼。加密與可能貶值的傳統貨幣相比是一項可行的投資。”(Crypto News)[2020/11/2 11:27:15]

假設與提高收益的dApps相比,DeFi原始代幣將更有價值,并看到更多的增長。但是,我認為這些中間dApps將會獲得最大的增長。一種新的DeFi模型

EthFans總編:以太坊2.0與現在的以太坊相比有兩大區別:金色財經報道,在今日OKEx礦池與以太坊中國社區主辦的ETH 2.0 AMA中,EthFans總編阿劍表示,以太坊2.0 是為以太坊生態打造的下一代區塊鏈底層,它跟現在的以太坊相比有兩大區別:一是使用 PoS(權益證明)算法來推動區塊鏈的運行;二是使用 “信標鏈+多分片鏈” 的架構來提高可擴展性。簡單來說,以太坊2.0 不再由運行工作量證明算法的礦工來出塊;而是各存儲了保證金的驗證者用數字簽名來表達對區塊的認可,由此確定主鏈并使狀態獲得終局性(finality)。此外,信標鏈 + 多分片鏈的架構實際上是將 PoS 機制內部的狀態與普通用戶交易的狀態分離了開來,信標鏈不再執行交易,交易的執行都交給分片鏈(可以理解為多個與當前的以太坊有同樣復雜性的區塊鏈),而信標鏈負責敲定狀態并溝通各分片。更多詳情見原文鏈接。[2020/6/17]

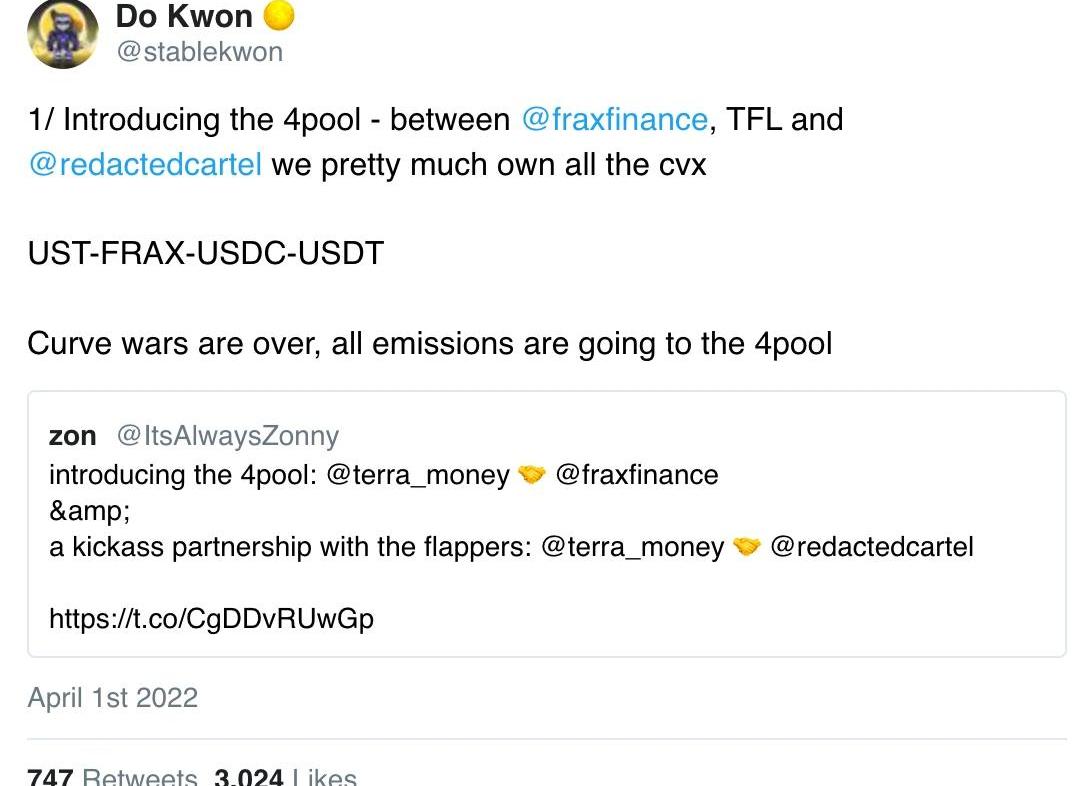

最近對Curve的關注來自Terra創始人DoKwon的推文,以及他與FraxFinance和RedactedCartel推出的4-pool。這是一個明顯的嘗試,試圖推翻在Curve上非常具有流動性的主要穩定幣池3-pool,并以UST和FRAX取代DAI作為主要算法穩定幣。

行情 | BTC報價幣安相比火幣及OKEx出現小幅溢價:據行情顯示,BTC今日持續震蕩上行,短時突破6200美元。三大交易所中,BTC火幣現報6180美元,OKEx現報6179美元,幣安現報6223美元。BTC報價幣安相比火幣與OKEx 高出約40美元,出現BTC小幅溢價情況。據此前幣安官方公告,受安全漏洞影響,幣安大約需要一周的時間進行徹底的安全檢查,期間會暫停充值和提現,以保證交易市場不受影響。[2019/5/10]

雖然人們的關注點一直放在Curve和這些相應的協議上,但真正的贏家可能是Convex。Terra和Frax正在向鎖定Convex的人提供巨額“賄賂”,RedactedCartel已經提供Convexbonds一段時間了。以下是我認為Convex在VE模型中可以看到巨大增長的原因:1.Boost服務和收益資產:第一個是最明顯的,它為LP提供即時的Boost,而無需處理CRV代幣,并允許CRV代幣持有者交易其代幣以獲得部分協議收入。2.無需稀釋的深度流動性:從協議的角度來看,控制Curve指標使他們能夠在不使用自己的代幣/穩定幣的情況下獎勵LP。從本質上講,擴大CRV的流通供應量,同時增加其自身的流動性,而不稀釋其流通供應量。3.非對稱防御:由于40-50%的CRV流通供應量被Convex鎖定,并且持續鎖定,在Convex治理中決定的事情,在Curve也可能發生。違背Convex和所決定的事件是不值得的,除非當事人愿意花大價錢購買CRV。4.賄賂:使用像Votium這樣的賄賂機制,對于協議來說,賄賂Convex鎖定投票者往往比購買Curve并與Convex競爭更便宜。此外,通過賄賂,它激勵Convex持有者鎖定他們的CVX,從而減少流通的供應。5.代幣經濟學:來自收益提升協議的代幣總供應量的上限,通常比底層DeFi原生代幣的上限低得多。此外,賄賂系統的使用將推動鎖定CVX的過程,而CRV可用于耕作和傾銷。我們仍然是早期

動態 | EOS節點競選進行中 加入投票的EOS相比昨天增加11萬個:據EOS引力區,EOS節點競選進行中,目前為止,加入投票的EOS達到3.9769億個,占EOS總量的39.10%,相比昨天增加11萬個。中國大陸的7家超級節點分別是:第1名zbeos、第2名火幣礦池、第3名starteos、第7名EOS佳能、第15名eosflytomars、第17名EOSBEIJING、第18名EOS cochain、第35名EOS引力區。參與EOS投票的賬戶達到35418個,相比昨天增加110個。EOS賬戶總數達到405909個,相比上周同期增加18113個。[2018/10/20]

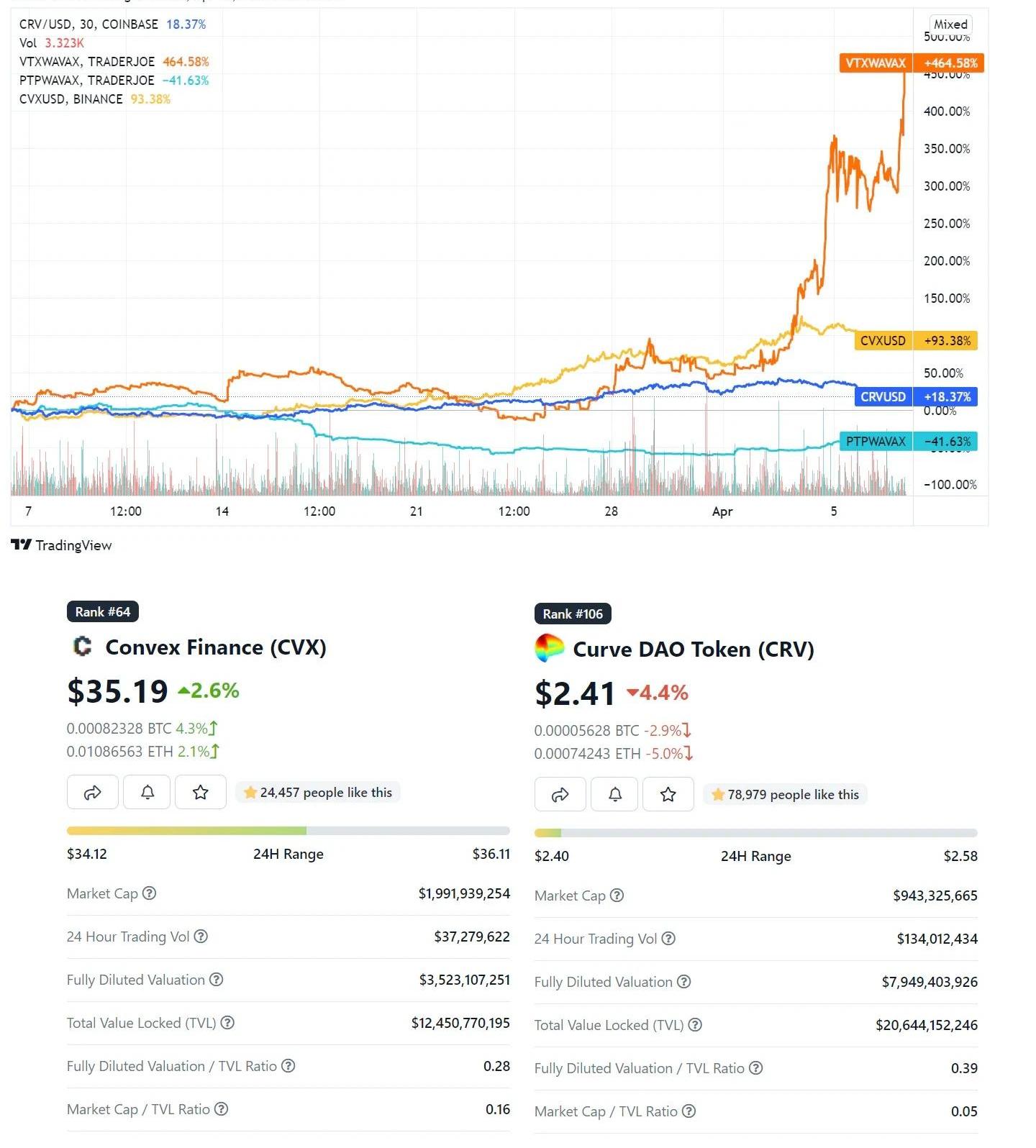

上圖:CurveFinance、PlatypusFinance、ConvexFinance和VectorFinance過去30天價格比較的相對變化。底部:撰寫本文時Convex和Curve的Coingecko排名和市值。早期證據表明,這一論點正在發揮作用。上圖的頂部,你可以看到Curve和具有VE代幣經濟學的類似AMM的百分百變化,以及PlatypusFinance與它們各自的收益率提升器:Convex和VectorFinance(VTX)的百分比變化。很明顯,收益率提升器的表現優于它們各自的DeFi基元。然而,現在還為時尚早,Vector確實有一個競爭對手EchidnaFinance,他們在收集PTP代幣方面落后,因此在撰寫本文時不適合這個模型。兩種協議的PTP流通供應量都不足20%。上圖的底部,是Coingecko上Convex和Curve的排名,分別顯示19億美元和9億美元的市值。這進一步支持了中間dApps的市值會更高的論點。有很多新的算法穩定幣正在推出。算法穩定幣的問題在于,在沒有需求和深度流動性的情況下,要想維持掛鉤非常困難。專注于穩定幣的AMM,如Curve和Platypus將面臨激烈的競爭,來決定這些穩定幣池中哪一個將擁有最深的流動性。根據這些觀察,這些中間協議的增長可能會被放大。VE的未來

分析 |相比房地產 27%的千禧一代英國男性更喜歡投資比特幣:據ccn消息,英國一家房地產開發商進行的一項研究顯示,27%的千禧一代男性認為投資比特幣比房地產更好,這顯示出對傳統投資和金融態度轉變的一種跡象。[2018/6/29]

VE代幣模型的使用已擴展到其他應用程序,包括算法穩定幣FraxFinance、通用的AMMTraderJoe和即將推出的抵押債務頭寸借貸YetiFinance。看看VE-tokennomics在UniswapV2AMM上是如何發揮的,將會很有趣,因為它們有多種代幣。許多協議可能會選擇控制veJoe指標來提升自己的流動性,而不會稀釋其市值。基于veJoe構建的項目包括FarmerFrank、SteakHutFinance、YieldYak和VectorFinance。到目前為止,對于有多少類型的DeFi基元可以使用這種VE-token模型,人們持謹慎樂觀的態度。結論

利用VE-tokenomics構建在頂級DeFi基元基礎上的收益提升應用將比底層基元具有更大的增長,這是因為即時LP提升的好處,協議能夠影響他們自己池的LM獎勵,以及VE-token持有者的多個收益來源。如果沒有像Convex這樣的收益提升協議,這些DeFi基元就會像其他的耕作和傾銷代幣一樣結束。這種模式正在擴大,包括了重視深度流動性的多種類型的DeFi協議。除了賄賂協議之外,還有許多項目試圖建立在Convex之上。目前尚不清楚VEFatMiddleThesis是否會擴展到第3層。該級別的風險在于它可能與基礎DeFidApp的距離過于遙遠,并且可能沒有像Convex那樣明確的目的。Votium是少數有目的的第三層dApp之一。總體而言,VE正在改變代幣經濟學。毫無疑問,只要他們繼續創新并以目前的速度使用戶和協議受益,kingmakers即將在這個領域誕生。披露:我在本文中提到的許多項目中都有經濟利益,并且已在我的投資策略中實施了這個論點。本文僅供參考,不應被視為投資建議。原地址

Tags:VEXCONCONVCURConvex CRVSemicon1conv幣未來價格Secured MoonRat Token

在硅谷,有這樣一個梗:硅谷的VC從業者最終都會加入a16z當合伙人。相比于其他VC,a16z更像是一家大公司,無論是招聘還是晉升合伙人,都更加頻繁,這也給了眾多年輕人機會.

1900/1/1 0:00:00下一代元宇宙游戲生態DeHorizon今日宣布,其首席產品官ToddPorter將與傳說級游戲《Ultima》&世界頂級游戲制作人RichardGarriott攜手成立美國游戲工作室“D.

1900/1/1 0:00:00一.背景4月,隨著moonbirds短時間破紀錄交易額引爆市場,bayc土地即將發行帶領yugaclub家族藍籌猛漲,村上隆花和NBA在科學家們幾百萬份郵件和漏洞攻擊中無法抵擋.

1900/1/1 0:00:00撰文:angeliluCronos是Crypto.com推出的EVM兼容鏈,基于CosmosSDK技術構建,為開發者提供即時從其他鏈移植應用程序和加密資產的能力.

1900/1/1 0:00:00TigerVCDAO是一個去中心化的VCDAO,由多名Crypto早期從業者、知名VCCrypto投研專家以及行業意見領袖聯合發起,希望在不斷壟斷加密貨幣投資機會的當下.

1900/1/1 0:00:00一旦我們放棄自我感知和神經系統的控制權,將其交給那些“試圖通過租借我們的眼睛、耳朵和神經來牟利的人”進行私人操縱,我們就是個窮光蛋,一個沒有任何權利的窮光蛋.

1900/1/1 0:00:00