BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD-0.91%

SOL/HKD-0.91% XRP/HKD-0.67%

XRP/HKD-0.67%比特幣和數字資產再次經歷了混亂的一周,遭遇了又一輪價格的下行趨勢,比特幣在本周跌至多年新低。宏觀不利因素仍然是一個主要的驅動因素,美國最新的CPI數據為8.6%,高于預期,周一凌晨又出現了2-10年美國國債收益率曲線倒掛。隨著比特幣在11周內收陰,美元指數出現了大幅反彈。比特幣網絡應用繼續萎靡不振,RVT等宏觀指標進入未知的看跌區域。盡管散戶和鯨魚對比特幣的增持仍在繼續,但價格支撐仍遠未建立。盡管許多宏觀估值指標繼續顯示超賣情況,但比特幣仍然與傳統市場相關,價格也會相應受到打擊。在本篇文章中,我們將探討:當前熊市與之前熊市最黑暗的階段相一致。市場平均成本僅略高于其成本基礎,即使是長期持有者也遭到了清洗。

成本基礎

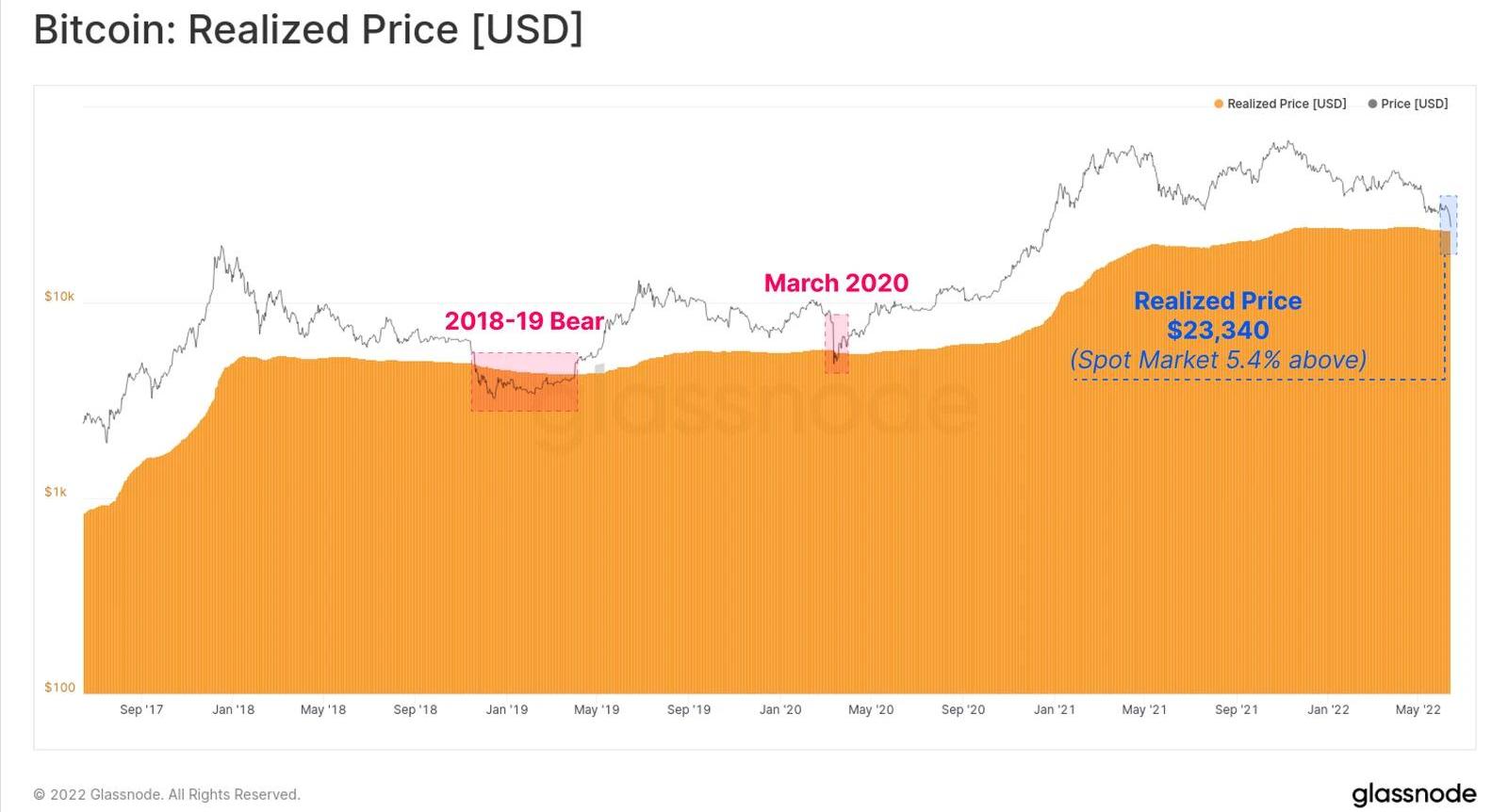

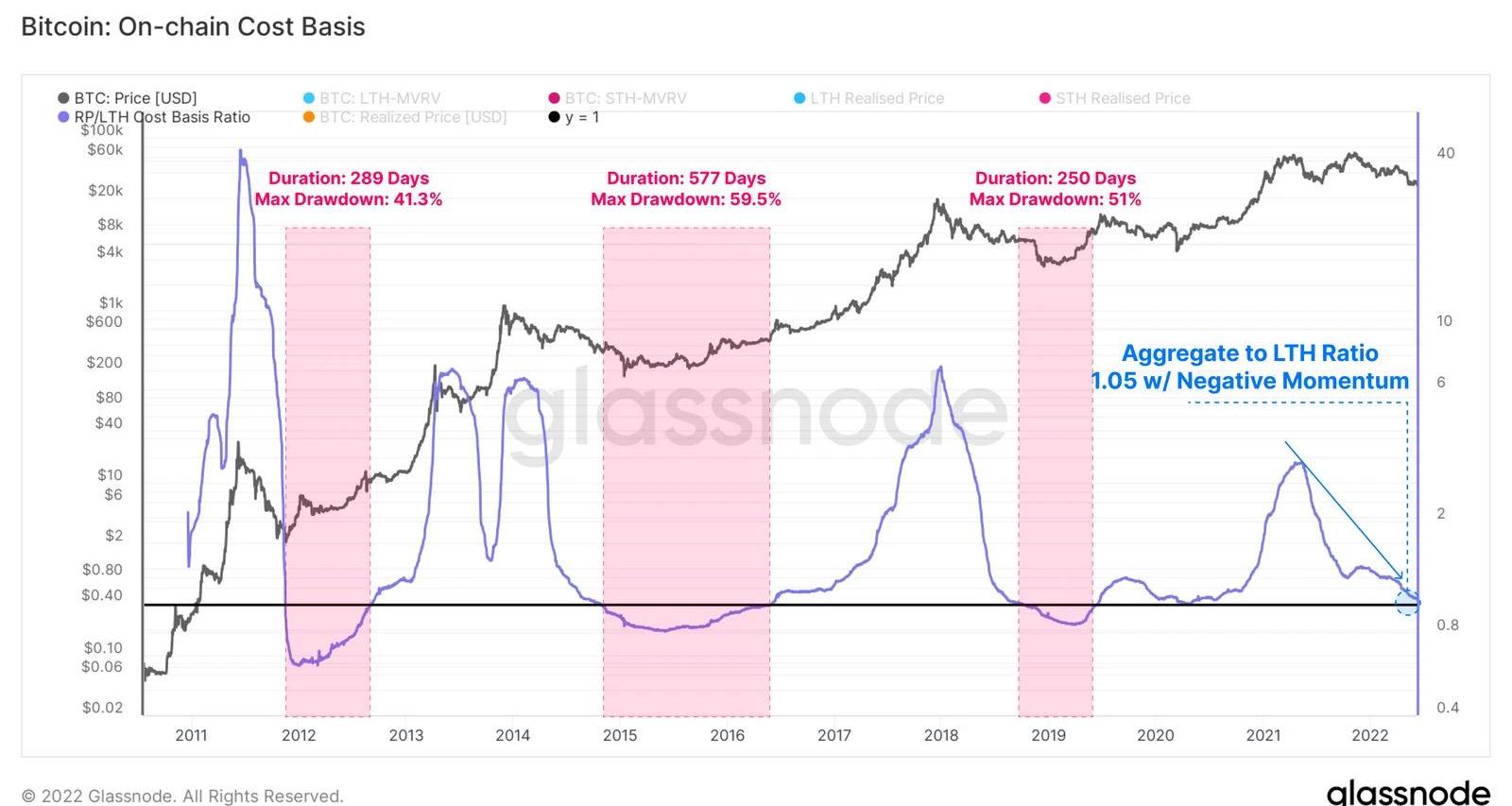

隨著市場交易價格進入2萬美元左右的區域,其正在觸及最重要和最基礎的鏈上指標之一,即已實現價格。該指標代表流通中每個BTC的平均價格,以上次在鏈上花費時的價值計算。除非到達熊市最深的階段,否則現貨價格很難達到已實現價格。上次出現未實現虧損還是在2020年3月和2018年熊市末。

MVRVZ指標用于評估比特幣市場價值與實現價值比率。這個工具可以幫助識別價格和“內在價值”的偏差,并用于評估是否存在價格過高和低估的情況。當出現與平均值一致的情況,通常意味著市場與深熊一致。當前市場現在已經跌至僅比均值高出0.26的水平,從歷史上看,這將被視為一個價值區域,尤其是當加權Z向上漂移時。盡管如此,過去的熊市周期表明,負MVRV-Z值通常在熊市結束之前出現,并且可以在該狀態下持續一段時間。

Glassnode:巨鯨地址持有的比特幣余額創最大月度跌幅:金色財經報道,Glassnode追蹤的數據顯示,自5月30日以來,比特幣巨鯨地址持有的總余額已減少了約25.5萬BTC,這一趨勢代表了歷史上最大的月度余額下降,達到14.8萬BTC/月。

Glassnode的報告還表明,比特幣巨鯨群體正在發生“值得注意的變化”,2023年的巨鯨活動主要是由短期持有者(STH)推動的,這群投資者持有資產的期限最長為155天,自FTX大幅崩盤以來,每次反彈和調整,STH的利潤或損失都分別增加了10,000 BTC以上。[2023/7/27 16:00:59]

比特幣HODLer疲軟

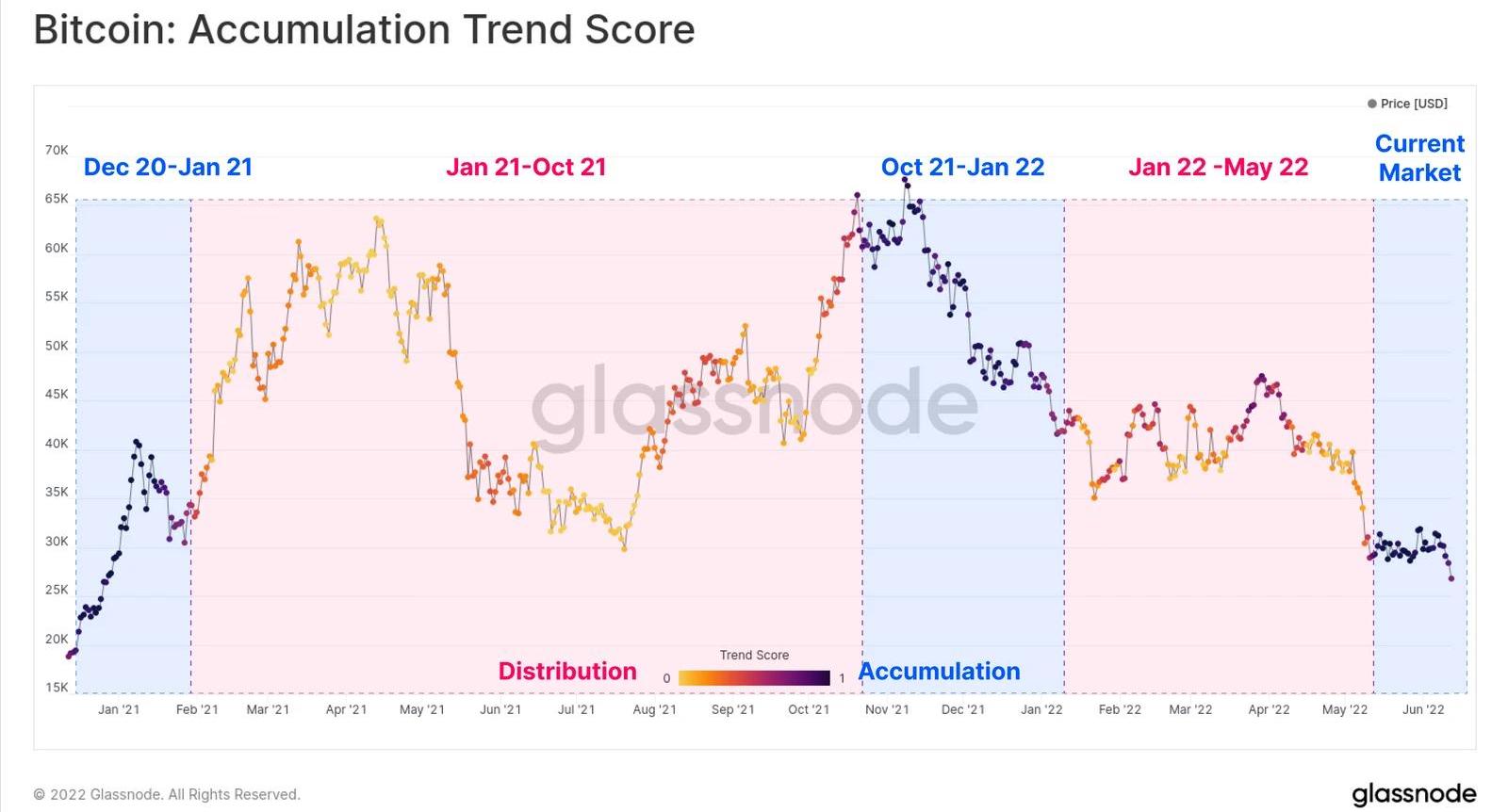

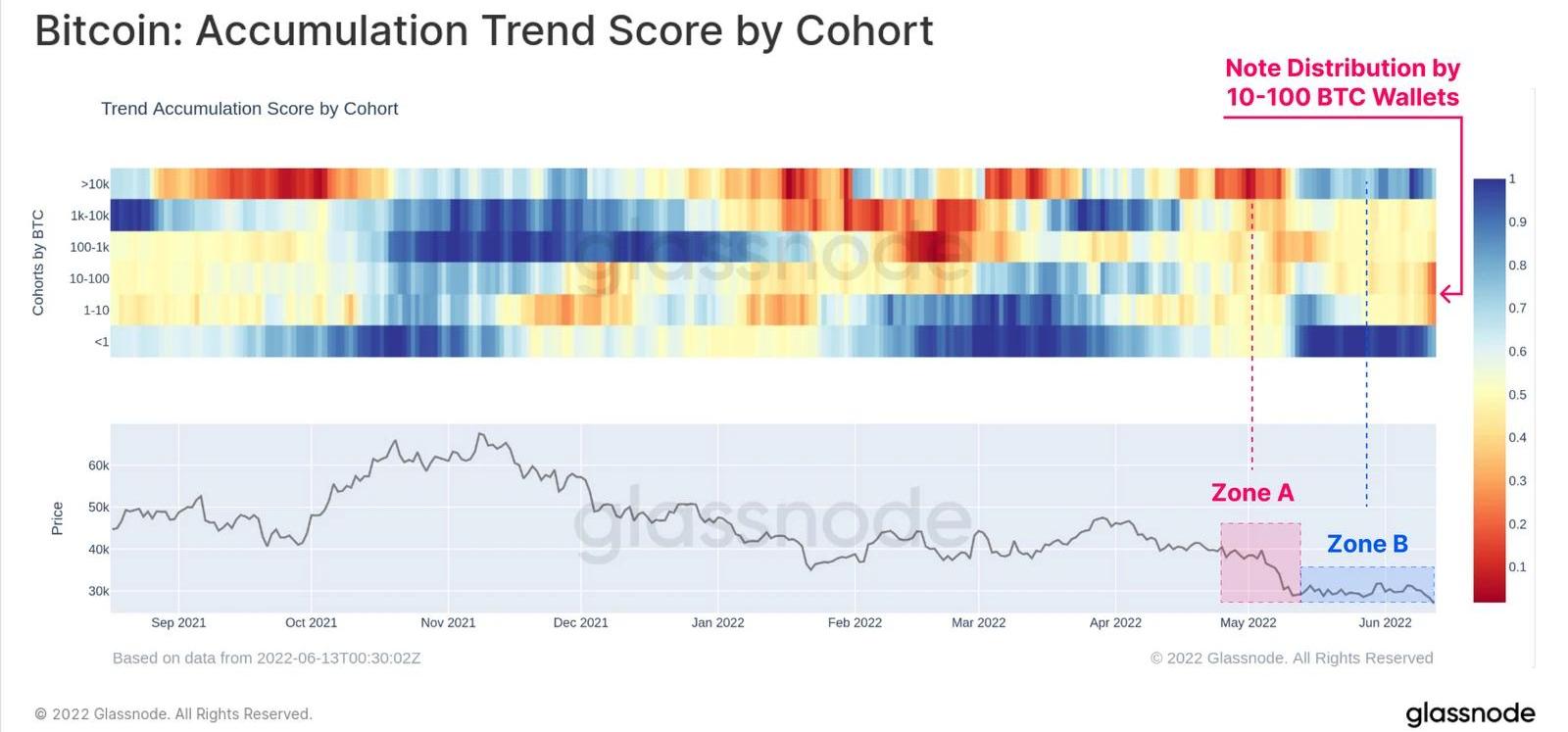

在自11月以來的結構性下行趨勢中,我們看到了各種行為階段和比特幣花費行為。我們可以通過這些行為變化來衡量投資者總體的情緒變化情況。增持趨勢評分是通過評估鏈上比特幣余額增長或減少的幅度和持續時間來觀察這些變化的有用工具,能夠顯示所有投資者的增持和分布情況。2020年12月至2021年1月——牛市買入,投資者進入市場并創造了看漲的情緒,比特幣到達64,000美元的新高。2021年1月至2021年10月——疲軟和普遍分布,部分原因是GBTC溢價轉為折價后現貨需求下降2021年10月至2022年1月——新高之后的買入,隨后重新分配2022年1月至2022年5月——間歇性的增持和分配,以LUNA-UST引發的拋售告終。在當前市場中,我們看到單月的增持趨勢得分在0.8,表明整個市場的正平衡變化很大。這是LUNA拋售前間歇性增持的一個顯著轉變,可能表明投資者對30,000美元及以下價格的價值感知有所改善。

以太坊已完成Gray Glacier硬分叉:6月30日消息,據ethernodes.org數據顯示,以太坊主網已經達到并超過Gray Glacier硬分叉激活區塊高度15050000,該硬分叉旨在將難度炸彈推遲70萬個區塊(大約100天),目前全網有65.1%的節點已經版本更新。[2022/6/30 1:42:45]

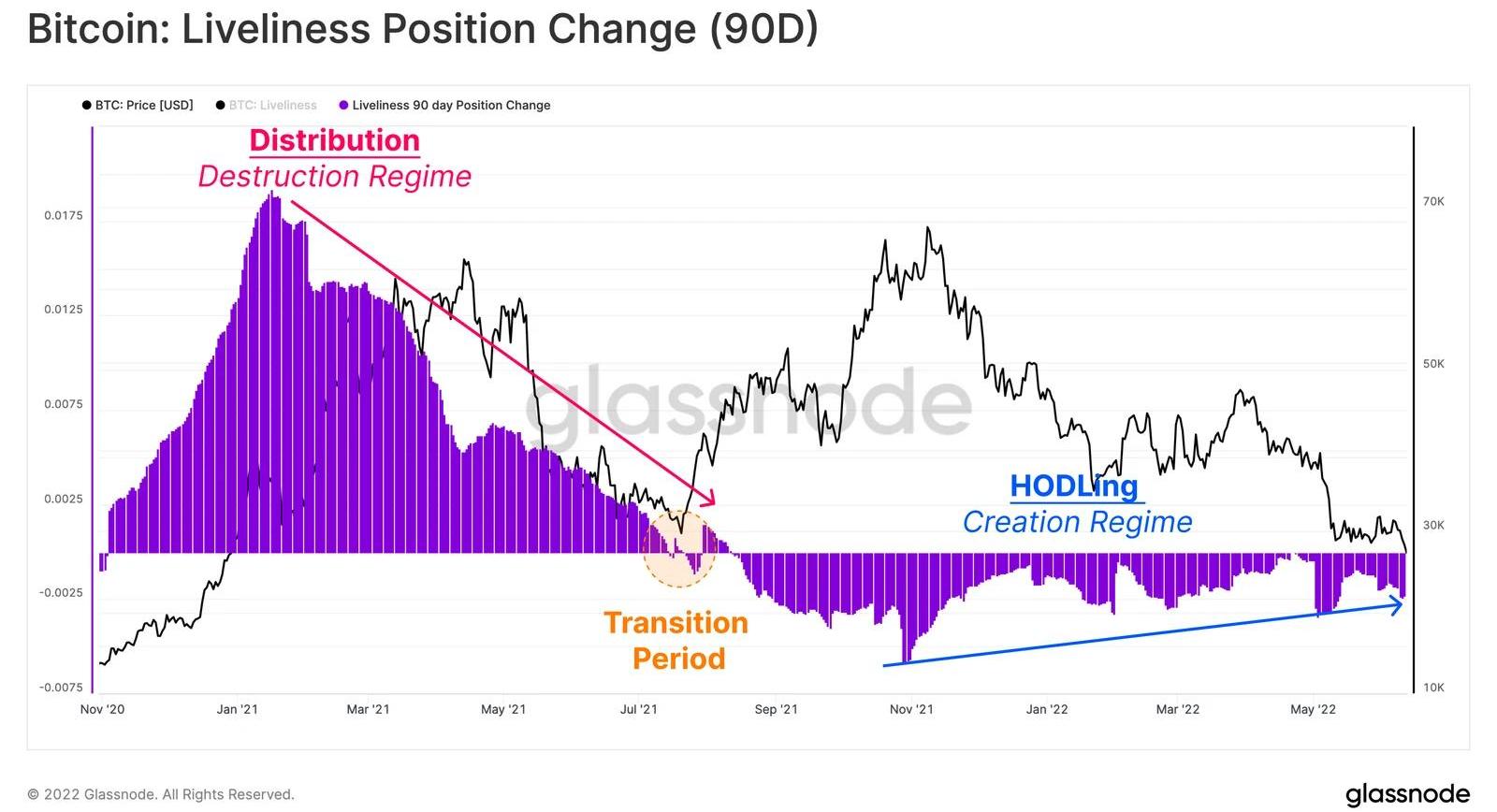

我們還可以查看活力指標來了解長期持有或分配行為的市場偏好。活力指標定義了代幣日銷毀和代幣日創建之間的平衡。因此,它可以用來提供減持和增持狀態的匯合。自8月21日以來,活力指標一直處于結構性下降趨勢中。隨著HODLing占主導地位,比特幣牢牢地處于代幣日創建的狀態內。然而,正如我們之前所說,僅憑HODLer人群一己之力,無法創造出較高的需求以抵制拋壓。

我們可以通過評估活力指標3個月頭寸變化來進一步證實這一點。自2021年7月的礦工大遷徙以來,可以總體上看到增持范圍。但是,這種代幣日創造狀態正在失去動力,并在當前趨勢趨向于平衡位置。這反映了市場的普遍不確定性,這導致越來越多投資者減少現貨頭寸以降低風險。

Glassnode:市場喂價出現問題,團隊正在解決:12月15日消息,Glassnode發推稱,今天早上(當地時間)其市場價格數據饋送受到了feed錯誤的影響。這影響了指標、圖表并觸發了用戶設置警報。團隊正在努力解決這個問題,很快就會恢復全面服務。[2021/12/15 7:41:37]

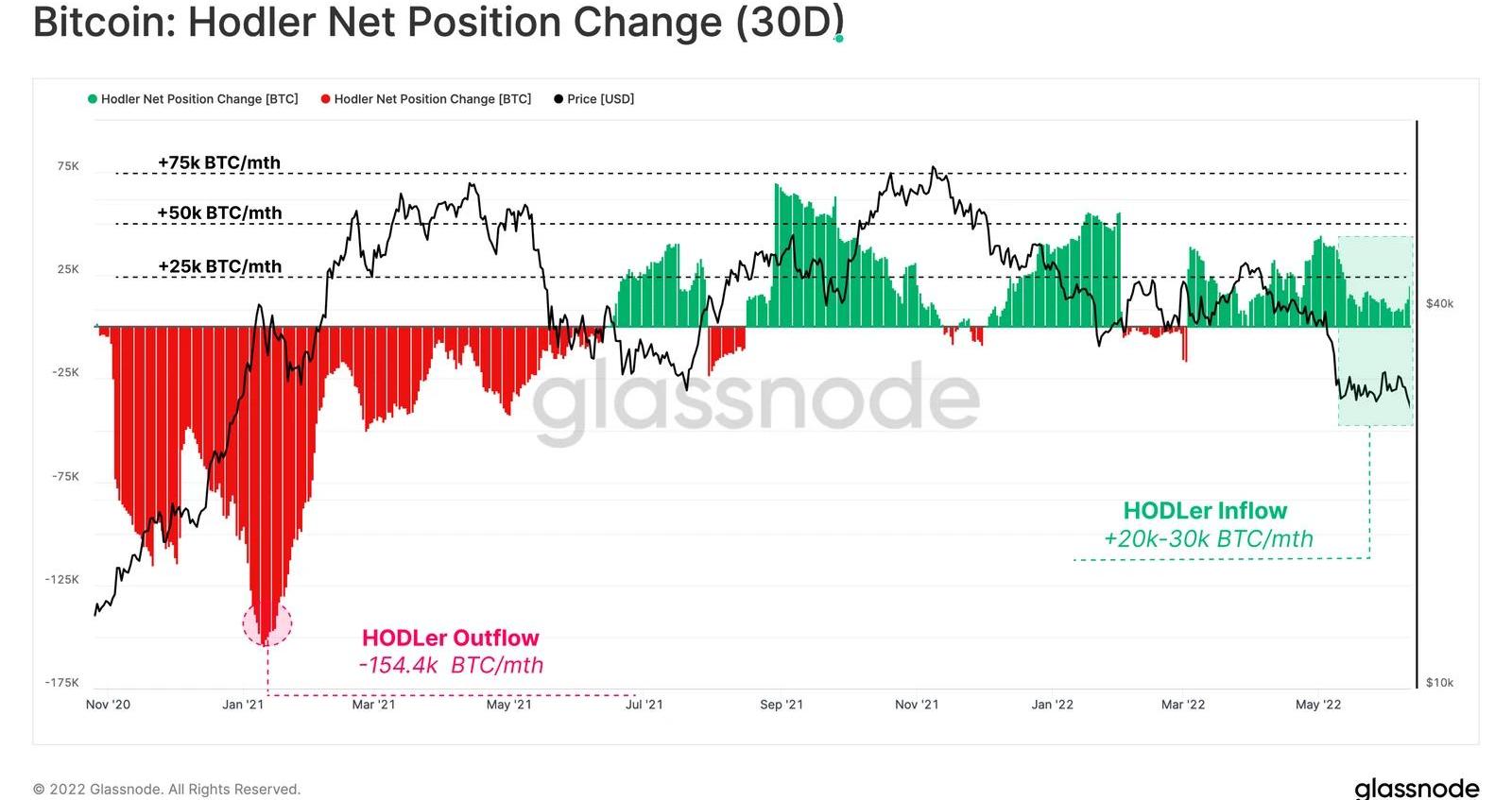

HODLer凈頭寸變化可以了解供應情況,并可用于估計HODLer正在增持或分配的幣的數量。該指標表明,根據目前的幣休眠程度,每月大約有15k-20kBTC轉移到比特幣HODLers手中。自5月初以來,這一數字已下降約64%,表明增持正在減弱。

在過去的18個月中,我們看到了投資者信念和花費行為的不斷變化。特別是,我們已經確定,在價格3萬美元的兩個例子中,投資者買方情緒似乎比本周期的任何其他價格水平都更強。一分為二的市場

我們已經確定,盡管迄今為止這種需求不足以提供價格支撐,但投資者似乎確實在3萬美元以下區域看到了價值。接下來將分析哪些投資者正在增持。以人群為區分的趨勢增持指標能夠更精細地評估哪些錢包正在增持/分配以及具體處于何種程度。小蝦米和鯨魚自價格暴跌至25k-32k美元以來一直在積極增持。在過去2個月的價格低迷期間仍是如此。在當前的拋售期間,螃蟹到鯊魚已經從中性轉變為分配階段。這表明信心可能會下降。因此,在最近幾周的增持趨勢指標中看到的近乎完美的0.9是由非常大和相對較小的投資者群體推動的。有趣的是,鯨魚是45,000美元至35,000美元水平的主力賣出者,而目前是25,000美元至32,000美元水平的主要增持者之一。

Glassnode:BTC長期持有者開始拋售:金色財經報道,根據Glassnode分析數據顯示,BTC長期持有者上周開始拋售。隨著SEC批準首個比特幣期貨ETF,BTC現貨價格也上漲到歷史新高。上周有1.66%的供應量處于浮虧狀態,這意味著98.34%的比特幣現在是以浮盈的狀態被投資者們持有,但隨著幣價逐漸逼近前高,投資者持有的未實現利潤越來越大,他們出售的動機也越來越大。長期持有者(LTH)通常是指持有比特幣超過155天或更長時間的投資者或實體,在過去的一周里,數據顯示長期持有者凈頭寸變化指標略有軟化,表明隨著價格反彈到6萬美元以上,長期持有者正在一定程度地賣出。[2021/10/22 20:48:57]

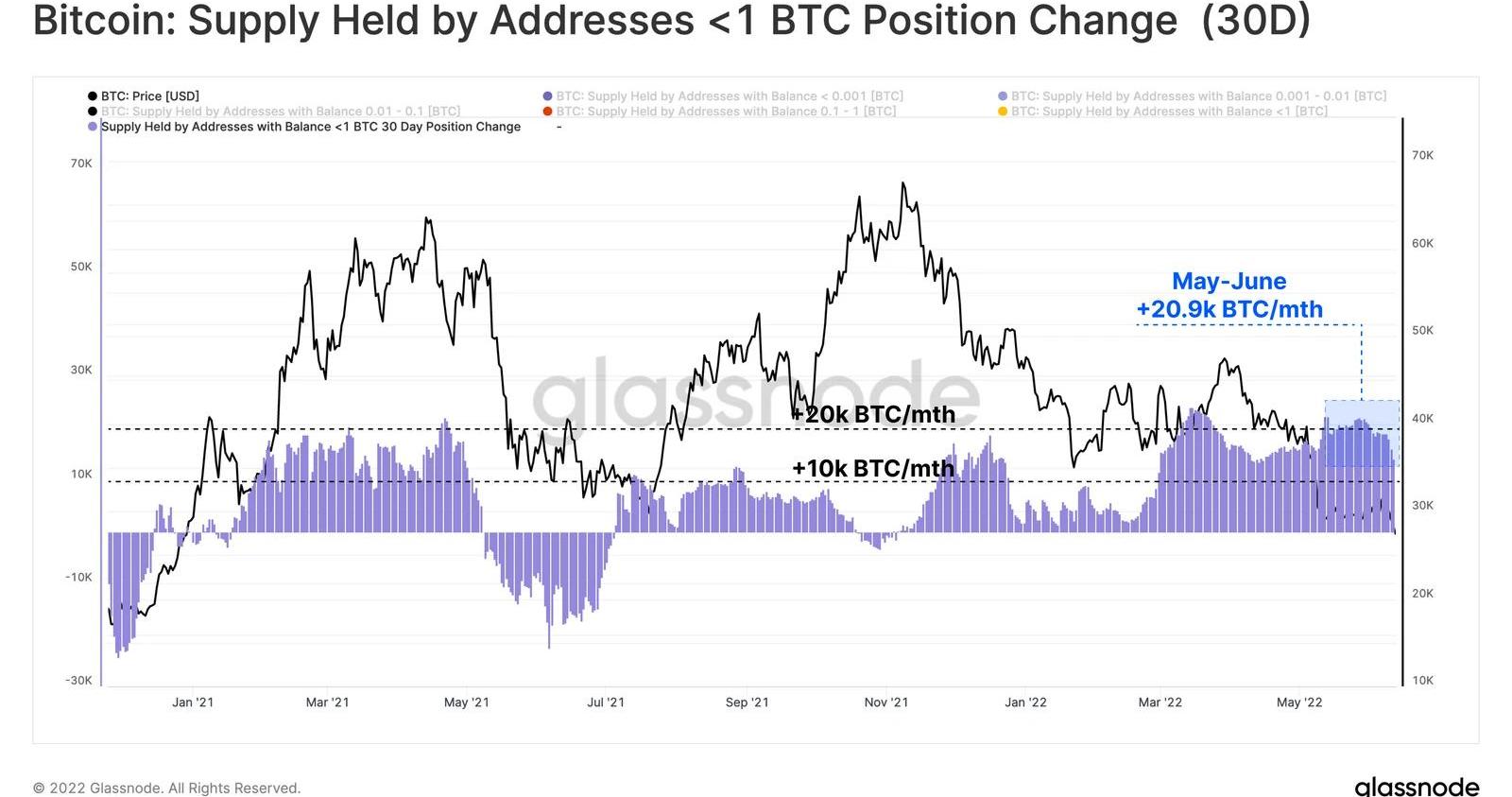

接下來,我們可以評估余額少于1BTC的地址30天供應變化率。30天的變化率可以幫助我們分析這一較小且可能是散戶級別的投資群體的原始持倉變化。盡管目前這些地址的余額增長情況正在下降,但過去18個月比特幣開始最初上漲之后,是這類地址最激進和持續的增持期。自5月9日Luna崩盤以來,這類地址的凈余額增長了20,863BTC。

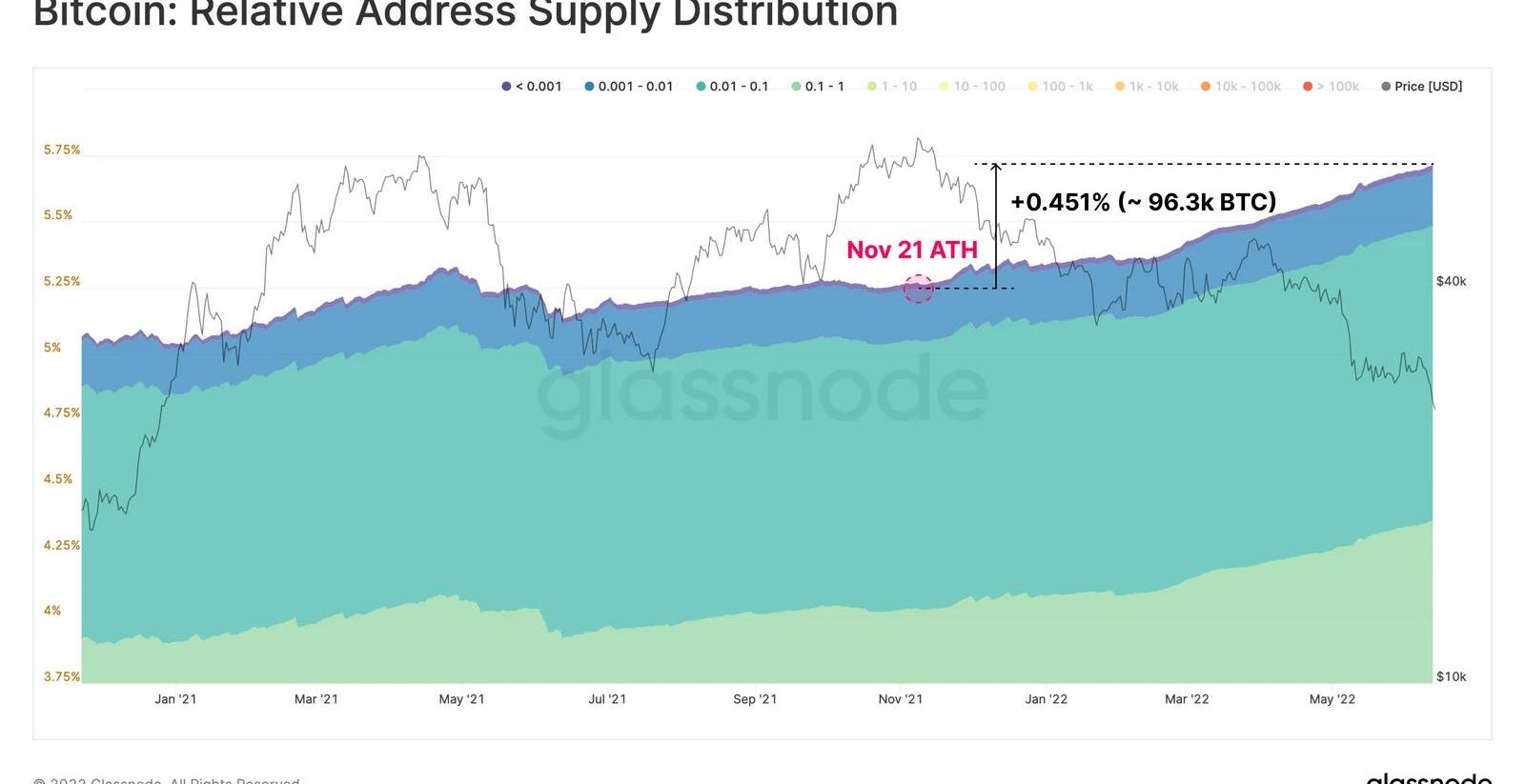

自11月新高以來,這類地址共增持了96.3kBTC。這相當于流通供應量的0.451%,以及同期新幣產出量的48.6%。我們可以明顯看到這些地址持倉的增長。這類持有者似乎對當前的下跌趨勢不以為然,他們仍在不斷地增持現貨BTC。

Glassnode首席技術官:比特幣礦工每日收入已達到3300萬美元:金色財經報道,Glassnode首席技術官Rafael Schultze-Kraft表示,比特幣挖礦每日收入已達到3300萬美元,是2017年12月以來的最高水平。[2021/1/7 16:36:05]

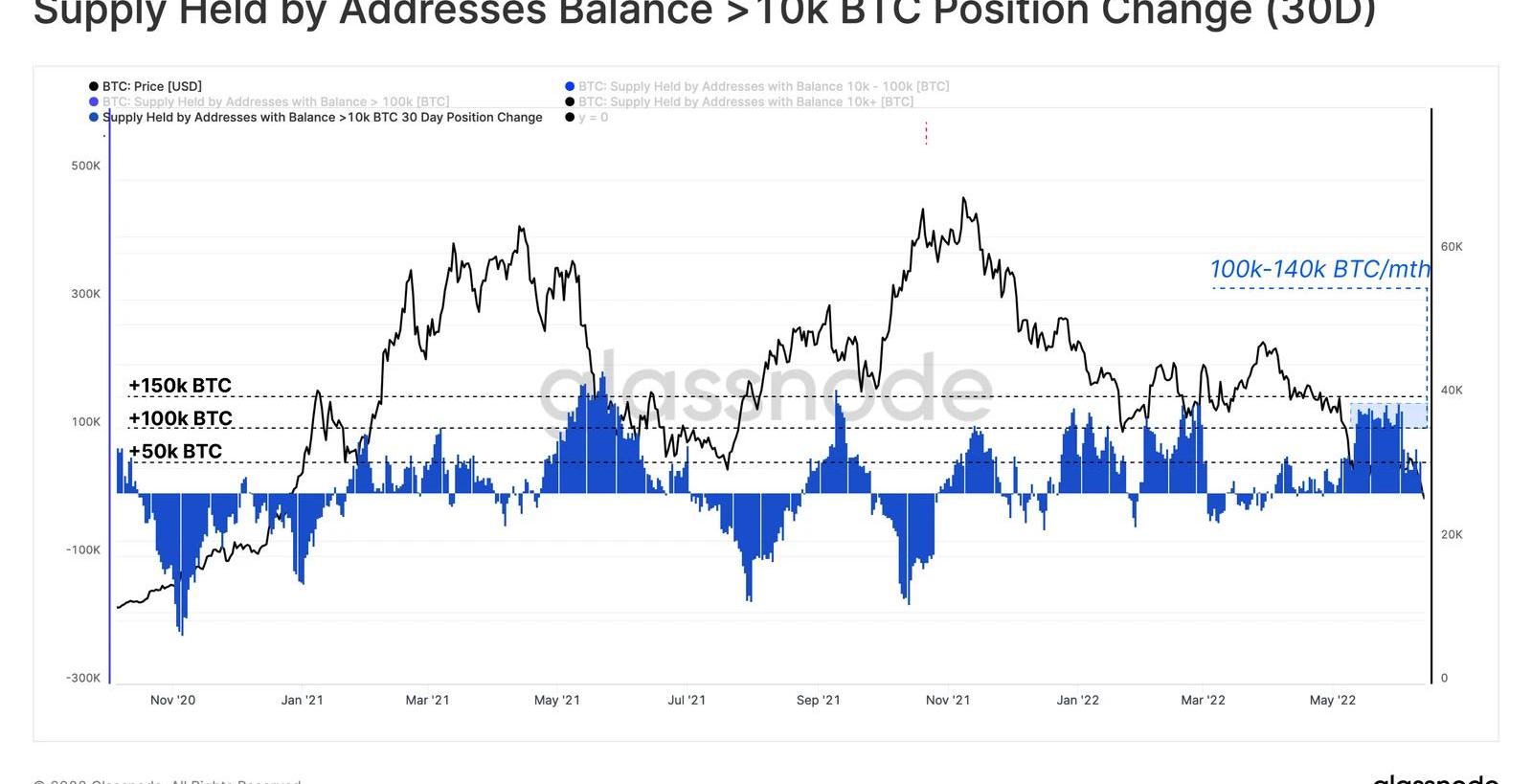

另一個值得評估的群體是持幣量在10k以上的鯨魚。查看他們地址的每月頭寸變化可以印證我們之前的觀察,即該群體也一直在25,000美元至32,000美元的價格范圍內增持。自2021年11月新高以來,該群體的每月頭寸變化峰值約為140kBTC,增持了306,358BTC。

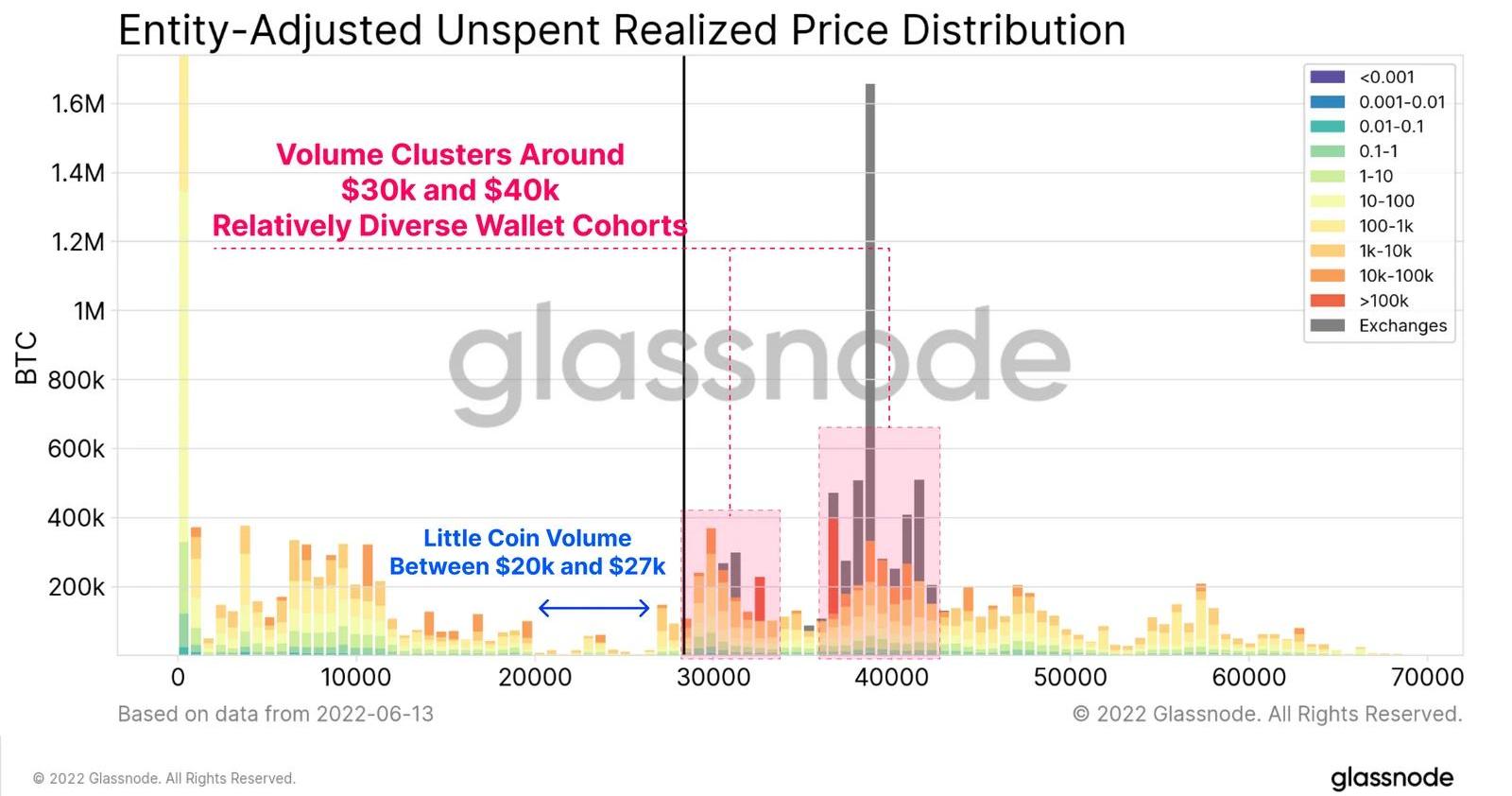

按錢包群體劃分的未花費的已實現價格分布情況可以觀察到該供應分配最后一次交易的價格點,以及來自哪個錢包群組。在30,000美元和40,000美元的價格區間附近,我們可以看到與各個錢包群體相關的大量供應集群,這表明這兩個價格范圍經歷了大量的供應易手。然而,在27,000美元和20,000美元之間交易的代幣數量很少,這可能表現為一個高波動區域,并且可能缺乏支撐。

基本面的惡化

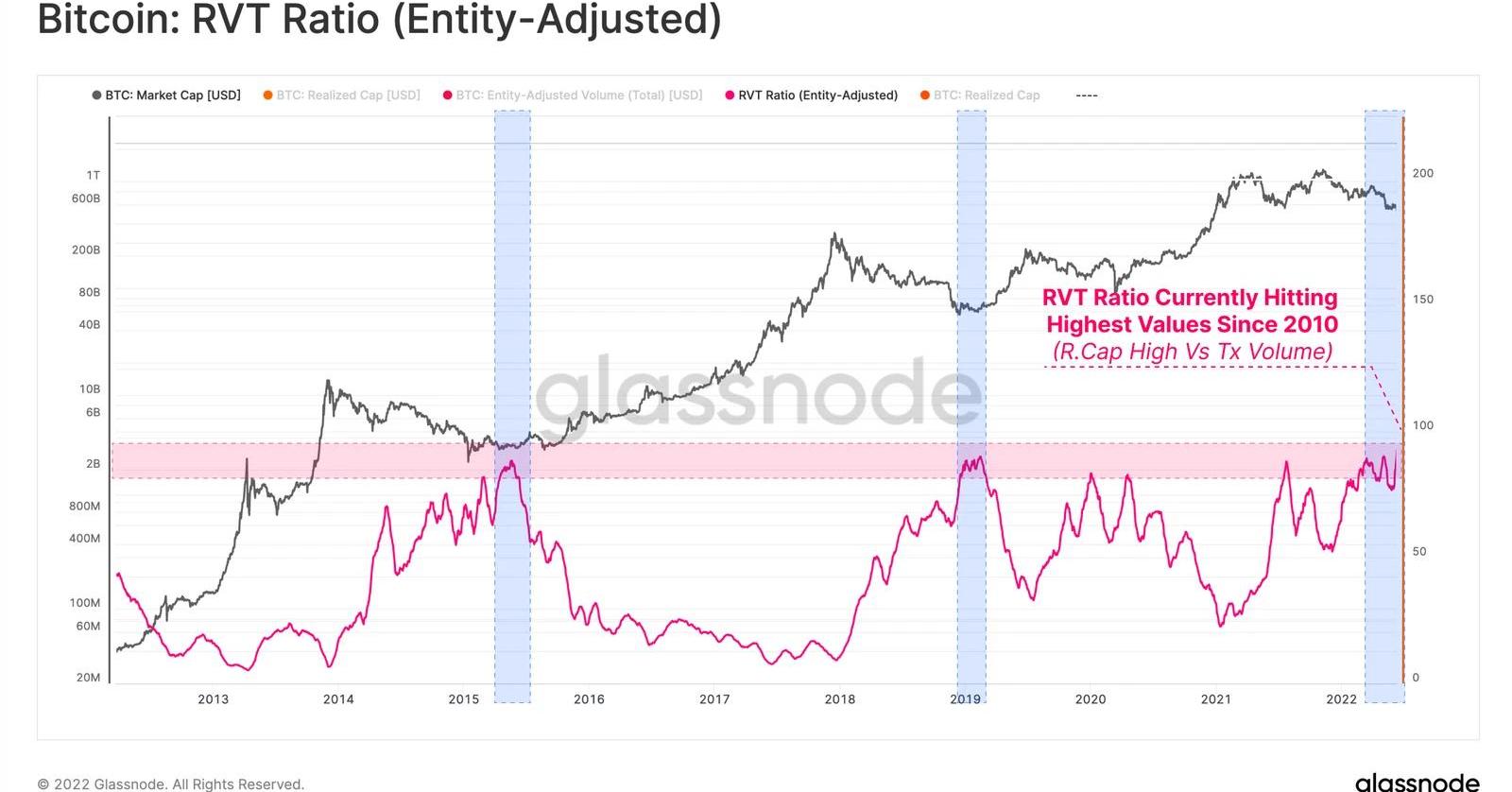

RVT比率將已實現市值與鏈上結算的每日交易量進行比較,這可以深入了解網絡的每日利用率與其內在價值。一般來說,RVT數值:較高以及呈現上升趨勢表明網絡利用率低且下降。較低以及呈現下降趨勢表示網絡利用率高且上升。穩定則表明當前的利用趨勢可能是可持續的并且處于平衡狀態。下圖紅色區域表示RVT比率為80或更高,表明網絡估值現在是每日結算價值的80倍。這表明鏈上活動環境貧瘠,這在歷史上是長期看跌的結果,可能會導致只看重成本的參與者離開。在過去的熊市周期中,鏈上活動缺乏往往意味著處于熊市底部。如果網絡利用率增加并且RVT降低,這可能預示著基本面的改善。然而,由于RVT比率目前處于2010年以來的最高值,持續突破將進入未知的看跌區域,相對于網絡活動,網絡估值甚至更加被“高估”。

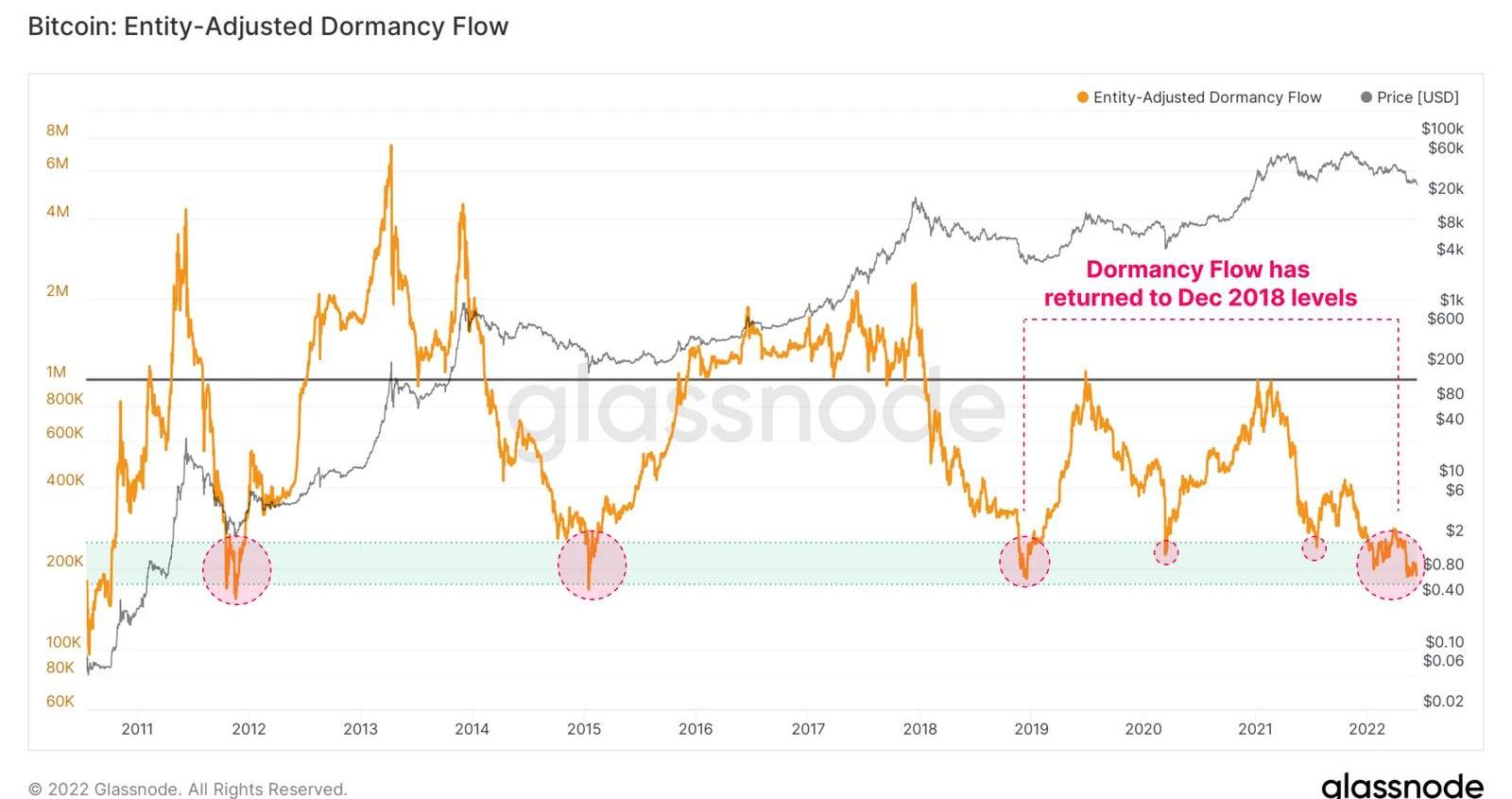

休眠幣流動模型通過從網絡中花費的平均幣齡的角度比較市場估值和網絡利用率。休眠衡量的是在每個幣交易基礎上的平均幣天銷毀量。然后,休眠流動模型將市值與休眠進行比較,從而捕捉支出行為與市場估值的偏差。休眠幣流動情況仍在歷史低位,表明市場估值相對于時間加權的鏈上交易量較低。按照之前的經驗,這通常與熊市拋售和最痛苦時期相吻合。與活力指標和HODLer表現減弱相一致,即使是最老的比特幣持有者也遭到了清洗。

就連堅定的持有者也遭到了清洗

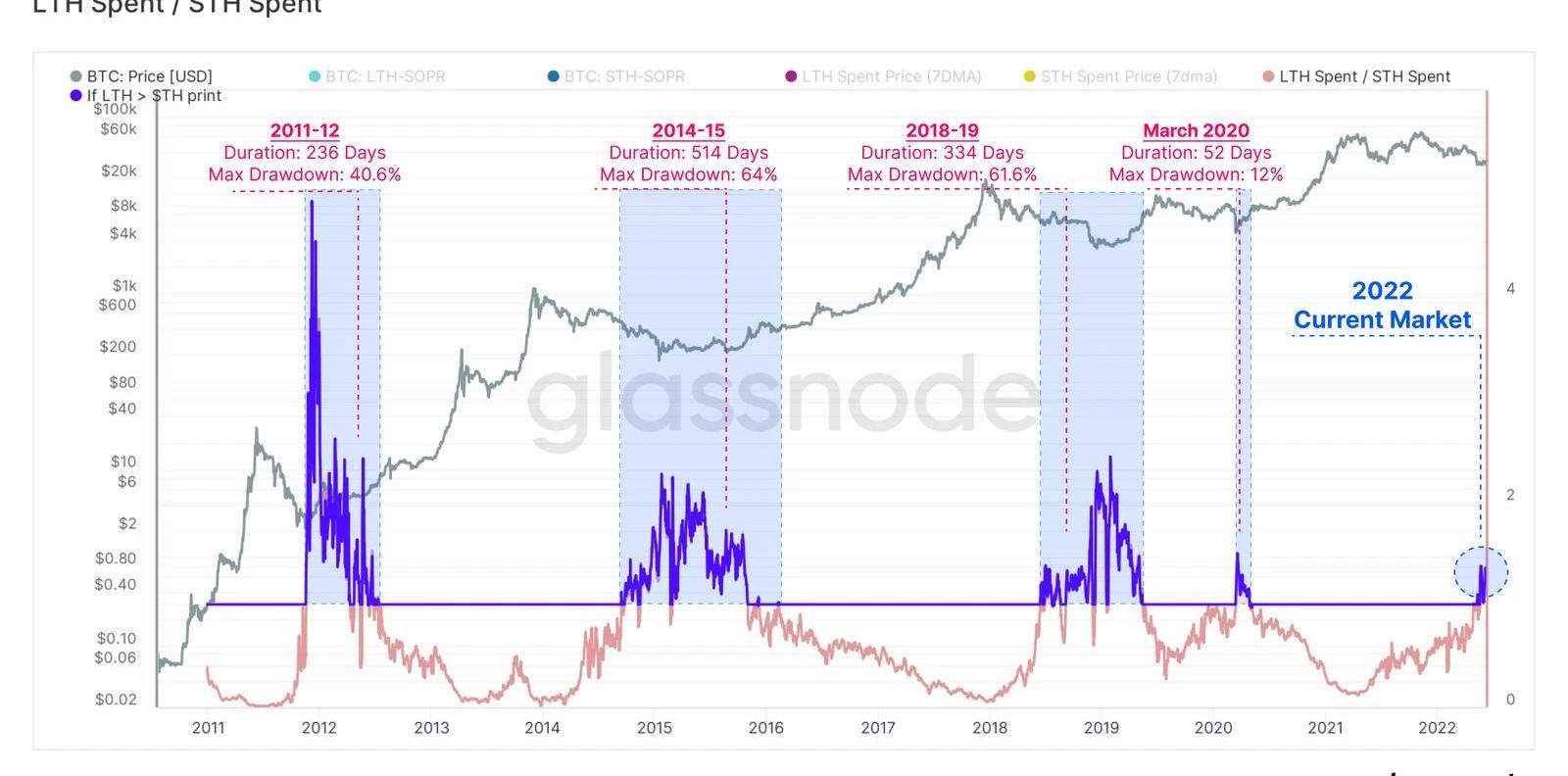

長期持有者和短期持有者本質上是對立的,因此看重的東西不一樣。短期持有者對價格波動更為敏感,因為他們的成本基礎更接近于當前的現貨價格。長期持有者通常代表了HODLer群體,相對來說,他們對價格并不敏感。這一群體更有可能在追求長期價值的過程中經受住波動和價格下跌的考驗。花費價格模型可以反映出每天花費的幣的平均成本基礎。可以將LTH和STH分開解析,以確定他們在花費行為之間的差異。LTH花費比STH更高的平均成本基礎的情況并不常見,但是當進入深度拋售區時確實會發生這種情況,即使是堅定的持有者也可能遭到清洗。下圖比較了LTH與STH的花費價格,我們可以看到LTH目前花費的成本基礎高于STH。根據之前的經驗,這種情況與深度熊市相吻合,持續時間在52天和514天之間,并伴隨著價格在-40%到-65%之間的額外回撤。

將市場成本基礎與LTH成本基礎進行比較之后可以看出,兩者目前正在趨同。LTH通常具有最低的鏈上成本基礎,這與他們在價值區進行低價購買的交易觀念直接相關,因此他們的總購買量較低。因此,隨著LTH成本基礎接近市場成本基礎,這表明“聰明錢”群體目前的持倉并未影響更廣泛的市場。按照之前的經驗,LTH已實現價格高于總的已實現價格也與熊市的最深階段相吻合。

總結

比特幣市場進入了一個與過去最深、最黑暗的熊市周期相吻合的階段。價格勉強保持在已實現價格所反映的總成本基礎之上,并且鏈上交易量基本面進一步惡化。從歷史上看,隨著市場最終觸底,這一階段大約需要8到24個月才能過去。最值得注意的是,長期持有者目前花費的幣成本基礎高于短期持有者,他們的成本基礎幾乎不比整體市場更有利可圖。在過去,這標志著所有剩余賣家的最后和最痛苦的淘汰階段的開始,不幸的是,同時價格可能進一步下跌40%至64%。現在所有的目光都集中在比特幣HODLer帶來的信念和支持上。

上周,ETHGlobal舉辦了一場規模盛大的以太坊黑客松活動HackMoney2022,活動迎來了1205名開發者、214個項目的積極參與,最終評選出了10個極早期的優質項目.

1900/1/1 0:00:00前言:本文作者GlenWeyl是微軟首席技術官辦公室的研究員,也是《激進市場》(RadicalMarkets)的合著者.

1900/1/1 0:00:00自STEPN在社交媒體上發布《關于清查中國大陸帳戶的公告》后,社區嘩然。短短幾天,這個曾經被認為是Web3應用的龍頭口碑開始急轉直下.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐美國聯邦貿易委員會近日發布了一份有關加密詐騙的報告。全文如下:從超級碗廣告到比特幣ATM機,加密貨幣最近似乎無處不在.

1900/1/1 0:00:00StanfordClassof2023Twitter@GalahadMai深潮TechFlow獲授權編譯發布本文將涉及對一些項目的個人看法,如果您想投資相關的Token,請始終做好自己的研究.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00