BTC/HKD-5.54%

BTC/HKD-5.54% ETH/HKD-7.51%

ETH/HKD-7.51% LTC/HKD-6.36%

LTC/HKD-6.36% ADA/HKD-10.36%

ADA/HKD-10.36% SOL/HKD-13.33%

SOL/HKD-13.33% XRP/HKD-8.98%

XRP/HKD-8.98%資本作為行業發展的晴雨表一向是最敏感的,當投資機構通過專業的評估和對市場的預判進行的投資往往代表著行業的大趨勢。在2021年里各大投資機構不斷進場區塊鏈世界,作為普通用戶很難花費大量的時間進行深入研究,但我們可以分析各大投資機構的動向來判斷市場的風向,從而為我們的判斷做一份參考。本文將使用Footprint Analytics上已有的數據對目前投融資總體情況進行分析。

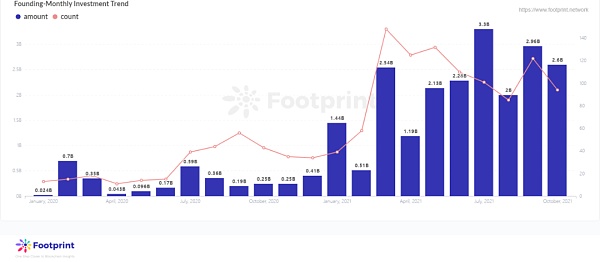

相較于2020年,2021年的融資金額和筆數均翻倍增長。僅在2021的一季度就超過了2020年的全年融資總額34億美元,截止到發稿日前的融資金額為209億美元,已是2020年全年的6倍多,融資筆數累計1014次。

每月融資情況(自2020年1月)

數據來源:Footprint Analytics

數據:比特幣盈利地址數量創近8個月新高:金色財經報道,Glassnode數據顯示,比特幣7日平均盈利地址數量為28,689,824.333個,為8個月以來最高值。[2023/1/21 11:24:32]

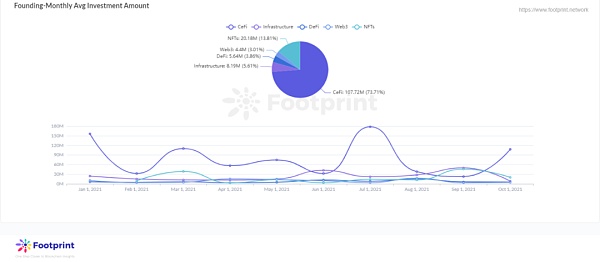

從5月開始每月融資總金額均超20億美元以上,平均融資金額均超2000萬美元,且有平均融資金額逐步上升的趨勢。其中6月融資金額最高達33億美元,甚至在幣價發生大跌的5月,資本也并未受到影響,依舊保持了高達21億美元的融資金額,一直持續到10月份整個區塊鏈投資市場依舊保持火熱。

雖然在今年眾多國家均出臺了不同程度對加密貨幣限制的政策,但這并未影響到資本對區塊鏈未來的看好,資金仍然不斷地涌入其中。

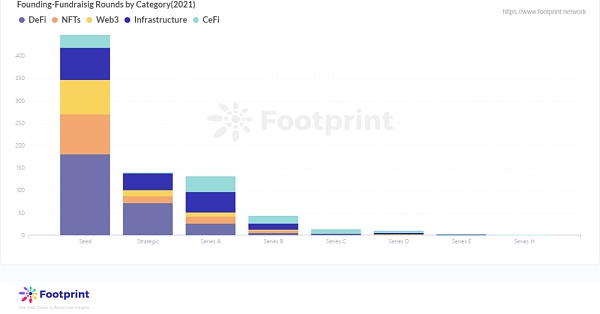

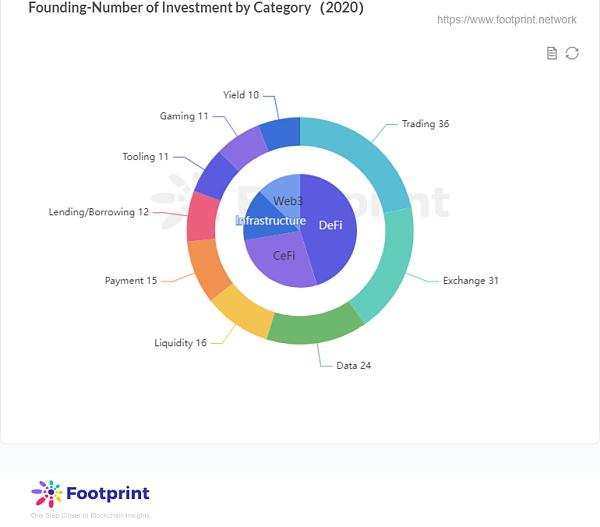

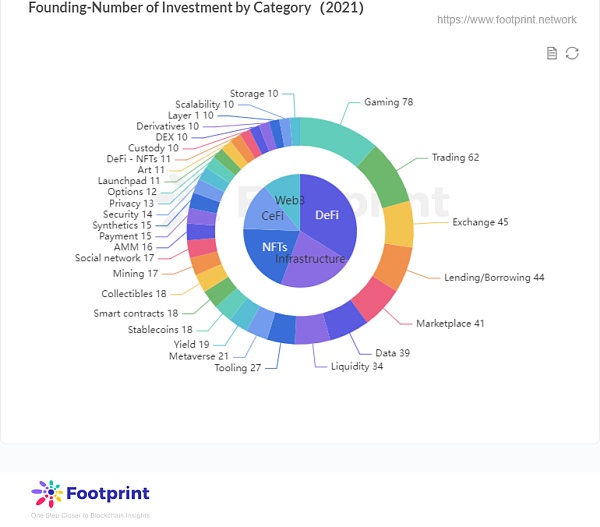

從投資領域來看2021年的融資筆數分布情況,DeFi項目以229筆占據第一位,其次為基礎設置類項目。值得注意的是在2020年幾乎無人青睞的NFT項目,在2021年得到了眾多資本的看好,反超CeFi項目位居第三名,收獲了136次投資。

數據:以太坊L2總鎖倉量突破50億美元,較10月初翻倍:11月9日消息,據L2BEAT數據顯示,以太坊L2總鎖倉量突破50億美元,一周增長6.98%,較10月初26.8億美元幾乎翻倍。其中,Arbtirum(29.3億美元)、dYdX(9.79億美元)、Optimism(4.9億美元)鎖倉量位居前三。[2021/11/9 6:41:18]

對NFT項目今年的融資情況再向下細分可以看到有近一半都是游戲項目,今年NFT項目的迅速增加使得游戲在細分賽道中從2020年的排名末幾位上升到2021年的首位,在總體細分賽道中占比高達12%,交易類和借貸類也是緊隨其后的“吸金”賽道。

各領域融資數量分布(2020年)

數據:十月份網絡病中挖礦木馬占多數 感染呈正常波動態勢:11月6日消息,騰訊安全大數據顯示,惡意家族活躍趨勢在十月下旬有一次明顯上升過程,2天后攻擊回落到日常水平。十月份是挖礦木馬一邊倒領先。在前10大惡意家族中,有7個是挖礦木馬家族,另3個僵尸網絡團伙,也會控制肉雞電腦進行挖礦活動。10月挖礦木馬感染呈正常波動態勢,月初受假日影響,辦公電腦開機率低,病感染也較低,之后略有上升。(騰訊安全威脅情報中心)[2020/11/6 11:52:19]

各領域融資數量分布(2021年)

CeFi項目雖然在投資筆數上位居第四,但從投資金額來看以壓倒性的金額位居第一,占2021年披露數據的約48%。平均投資金額方面CeFi也遠超過其他領域,其次為NFT和基礎設施項目。

各領域平均融資金額(自2021年1月)

數據:排名前十巨鯨兩個月內從交易所撤出20.5%ETH存款:加密市場數據公司Santiment發推稱,排名前十的以太坊巨鯨交易所地址繼續快速將資金轉移至非交易所錢包。過去2個月里,交易所ETH存款下滑了20.5%,顯示了頂級以太坊持有者對ETH價格的信心。

與此同時,Glassnode報告稱,交易所(1d MA)的ETH交易量已經跌至10個月以來的最低點,現在總數為16,324,040.688 ETH,這比今天早些時候觀察到的數值少了大約1000 ETH。此外,根據Glassnode的數據,ETH(2d MA)的平均交易量在過去24小時內大幅上升。(U.Today)[2020/10/20]

看起來市場對區塊鏈的投資仍以穩健為主,同時探索集中在熱度較高的領域。投資人的投資優先著重于保證區塊鏈的基礎運營,以及比較有背書和抓手的CeFi,其次圍繞因元宇宙概念而更加受到關注的游戲領域和NFT領域。

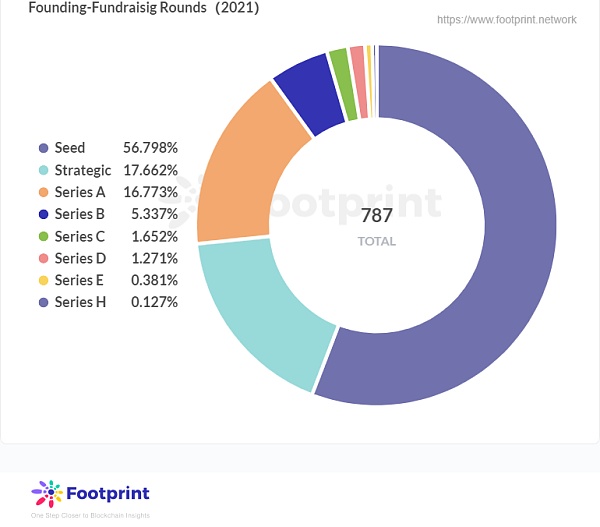

2021年融資的進程仍以種子輪和戰略投資為主,其中種子輪便占據約57%,其次戰略融資約18%,A輪約17%,B輪及以上不足10%。全球區塊鏈領域的投資仍處于早期投資階段,不斷萌發各類新型項目。

數據:BTC供應量60%一年多內無變化 投資者持幣行為增加:區塊鏈分析公司Glassnode在推特上表示,比特幣供應量的60%在一年多的時間里都沒有變化,這表明投資者的持幣行為有所增加。上次出現這一水平是在2017年BTC牛市之前。[2020/5/30]

融資進展統計(2021年)

其中融資進程最高為進行到H輪,僅有一家為Robinhood,它是一家股票經紀公司,允許客戶在零傭金的情況下買賣股票、期權、ETF和加密貨幣。Robinhood的類型為CeFi,創立時目的是為眾多年輕、資金較少的用戶可以參與到股市并不必擔心股票收益被大部分券商吞噬。今年2月Robinhood針對比特幣、以太坊的 24 小時無傭金的數字貨幣交易會正式上線后得到了大量的關注。

今年有獲得到E輪融資的3家除一家是基礎設施類以外,其余均為CeFi。作為獲得最高輪次的CeFi項目,Chainanalysis屬于基礎設施項目,是一家數據分析的平臺。

雖然獲得輪次較多的為CeFi項目,但對于新項目的孵化市場還是更看好DeFi和NFT,今年在種子輪的投資中這兩個類型占據了60%以上。

NFT獲得最多的為E輪,便是把加密貓CryptoKitties帶到區塊鏈上的Dapper Labs,曾讓整個以太坊網絡擁堵癱瘓,可見NFT項目的發展也不容小覷。

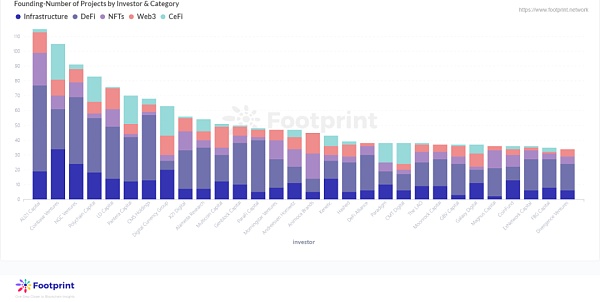

根據Footprint已有數據統計顯示,目前投資人中投資最多的為AU21 Capital,累計投資115次,超過100次的還有Coinbase Ventures。

近期頻繁活躍的投資人a16z(Andreessen Horowitz)統計到已投資47個項目,其中70%以上的項目均于本年投資,平均每月會對3個項目進行投資。a16z對于投資類型也相對平均,基礎設施、DeFi和NFT各占約25%。

投資人投資類型統計

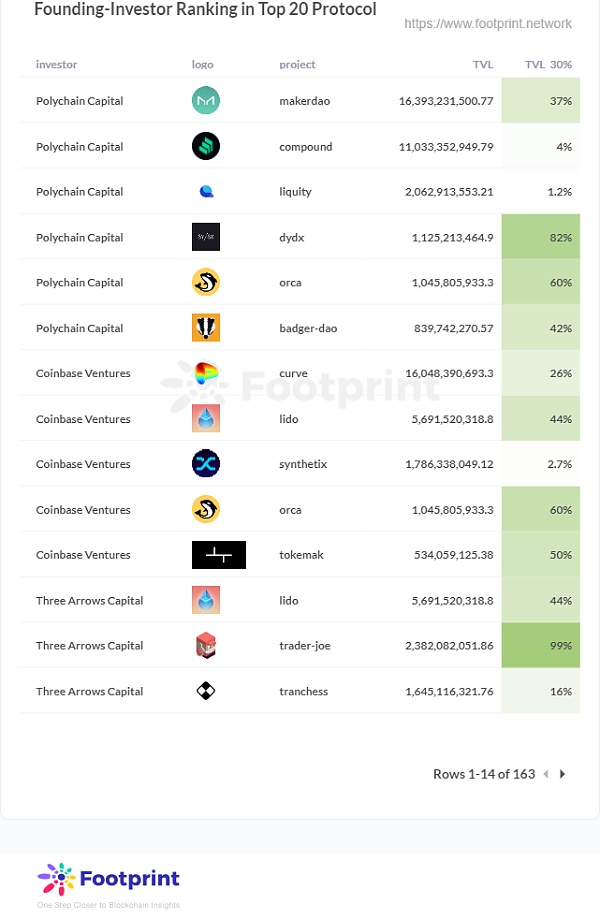

目前TVL排名前20的協議中,Polychain Capital投資了最多有6個協議(分別是Makerdao、Compound、Liquity、Orca、Dydx和Badger dao),近30天均保持漲勢。并列第二名為Coinbase Ventures和Three Arrows Capital,均投資了5個前20TVL的平臺分別。

TVL前20平臺投資情況

近期MakerDao項目的TVL一個月內上漲42%。a16z也是其中一位主要的投資人,a16z早在2018年9月便完成了對MakerDao項目1500萬美元的投資,僅過去3年MakerDao以它獨特的穩定幣借貸模式已成為DeFi中的龍頭項目,驗證了a16z早期對區塊鏈項目判斷的準確性。

縱觀融資的總體情況,今年區塊鏈項目的前景一片大好。CeFi雖然獲得的平均融資金額最高,但DeFi和NFT等新興項目融資筆數更多,NFT項目從去年幾乎無人問津到今年迅速發展,得到了市場的最多關注。但整個市場仍以早期融資為主,還處于藍海階段,距離到達成熟期還需經歷更多市場的考驗。

作為普通用戶不妨多關注專業投資人的最新動向,了解市場的宏觀情況,在根據自身擅長的領域深入研究,在下一個市場熱潮來臨之前更早的發現優質的項目才能先人一步。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

本文使用的數據均來源于Footprint Analytics,該平臺提供跨鏈、跨平臺分析數據以及多角度分析Dashboard,感興趣的可點擊相關鏈接進行探索。

撰文:Footprint分析師Simon(simon@footprint.network)

日期:2021年10月

數據來源:Footprint Fundraising Dashboard (https://footprint.cool/fund)

許多人試圖將 Layer 1 區塊鏈代幣像股票一樣進行估值,這是很荒謬的。與其像*公司*一樣給以太坊、Solana等定價,不如像*國家*一樣給它們定價.

1900/1/1 0:00:00整個周末,加密圈的眼球被Shiba Inu吸引,這個logo為柴犬表情的Meme項目通證SHIB在2天內從0.000027美元附近沖至0.000044美元左右,漲幅超過62%的同時.

1900/1/1 0:00:00今年是元宇宙元年,傳統巨頭與互聯網大廠如英偉達、Facebook、Google、騰訊、字節跳動等巨頭紛紛向元宇宙進軍.

1900/1/1 0:00:00比特幣在第一次月收盤價超過6萬美元后,以動蕩的開始迎來了新的一周和新的月份——接下來會發生什么?在備受期待的10月結束后.

1900/1/1 0:00:00VR、AR 等技術在生產與服務中有廣泛的應用場景,起到賦能作用。但以游戲社交電子貨幣等為主的元宇宙,則對現實規則與精神的沖擊巨大,須加以警惕.

1900/1/1 0:00:00BXH被黑三天,原本無比氣憤加上慌亂,腦海里面有太多的思路想法。現如今,冷靜下來,好好思考,寫點東西,希望各位同是受害者的朋友提供一些信息和思路,共同面對,懲治作惡者,盡快還大家一個太平.

1900/1/1 0:00:00