BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-1.29%

ADA/HKD-1.29% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-0.69%

XRP/HKD-0.69%作者|十文編輯|郝方舟出品|Odaily星球日報加密貨幣市場第二季度出現較大波動。宏觀層面,美聯儲已確定加息75個基點至1.75%,單次加息幅度創1994年以來近三十年新高。加息背景下,投資者的交易情緒受挫,很可能會在經濟放緩之前拋售風險資產,這也為加密市場帶來了看空情緒。從加密市場自身來看,5月Luna崩盤、UST脫錨不僅讓算法穩定幣的敘事走進了死胡同,還帶來了一系列連鎖反應。在幣價大幅下跌的情況下,機構的大量抵押資產面臨被清算,借貸市場規模急劇萎縮,三箭、Celsius、Jump、Hashed、Delphi等機構損失慘重,一些CeFi平臺也面臨用戶贖回壓力。從數字上來看,整個DeFiTVL從2400多億美元急降至現在的720億美元,折損了70%。NFT市場的表現也不盡人意,市值從年初的350億美元降至223億美元,下降了36%。GameFi方面,曾經的P2E鏈游之王AxieInfinity,其游戲代幣AXS從最高點下跌了92%。可以說,2022年第二季度,加密市場一片混亂。但盡管二級市場屢創新低,一級市場的投資趨勢和主題正在形成,老牌機構和新的投資者迅速入場,在各個垂直領域尋找最佳投資機會。一級市場往往先于二級市場埋伏到熱點領域,也預示著一段“時差”后二級市場的投資風向。因此把握一級市場投融資情況,相當于為未來的二級市場投資提前布局。回看Q2一級市場投融資活動,Odaily星球日報發現:Q2融資數量為511筆,超過1億美元以上的交易數量達到28筆;加密金融服務商與傳統金融行業聯系緊密,并在托管、結算、支付等領域上持續創新,因此得到了資本的更多關注;從融資數量和金額來看,GameFi是各大投資機構布局的首選主題;Q2季度共有11家機構參與了10次以上的投資;AnimocaBrands參與投資41筆,是投資項目最多的一個機構;傳統機構與企業布局Web3更傾向于交易支付、元宇宙和DAO。注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q2披露融資的所有項目劃進5大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括GameFi、DeFi、NFT、支付、錢包、DAO、Layer1、跨鏈以及其他等。Q2融資數量為511筆,已披露總金額為127.13億美元

BLOK ETF將大約21%的資金分配給比特幣礦業公司,高于2022年底的歷史低點:金色財經報道,Amplify Investments 的 BLOK ETF 現在將大約 21% 的資金分配給比特幣礦業公司,高于 2022 年底不到 10% 的歷史低點。在該基金對比特幣礦工的配置在 2022 年底創下歷史新低后,近幾個月來,最大的區塊鏈 ETF 增持了其在比特幣礦工中的頭寸。

在礦業領域之外,Amplify Investments 的 Transformational Data Sharing ETF (BLOK) 的經理們正在關注監管問題對 Coinbase 的影響,同時也在關注 Overstock 和 Nubank 等公司。 BLOK 于 2018 年 1 月推出,管理著約 4.6 億美元的資產。根據 ETF 數據庫,該基金今年迄今的回報率為 33.3%。數據顯示,這些回報在 2023 年迄今為止的所有 ETF 中排名第 73 位。[2023/6/2 11:53:41]

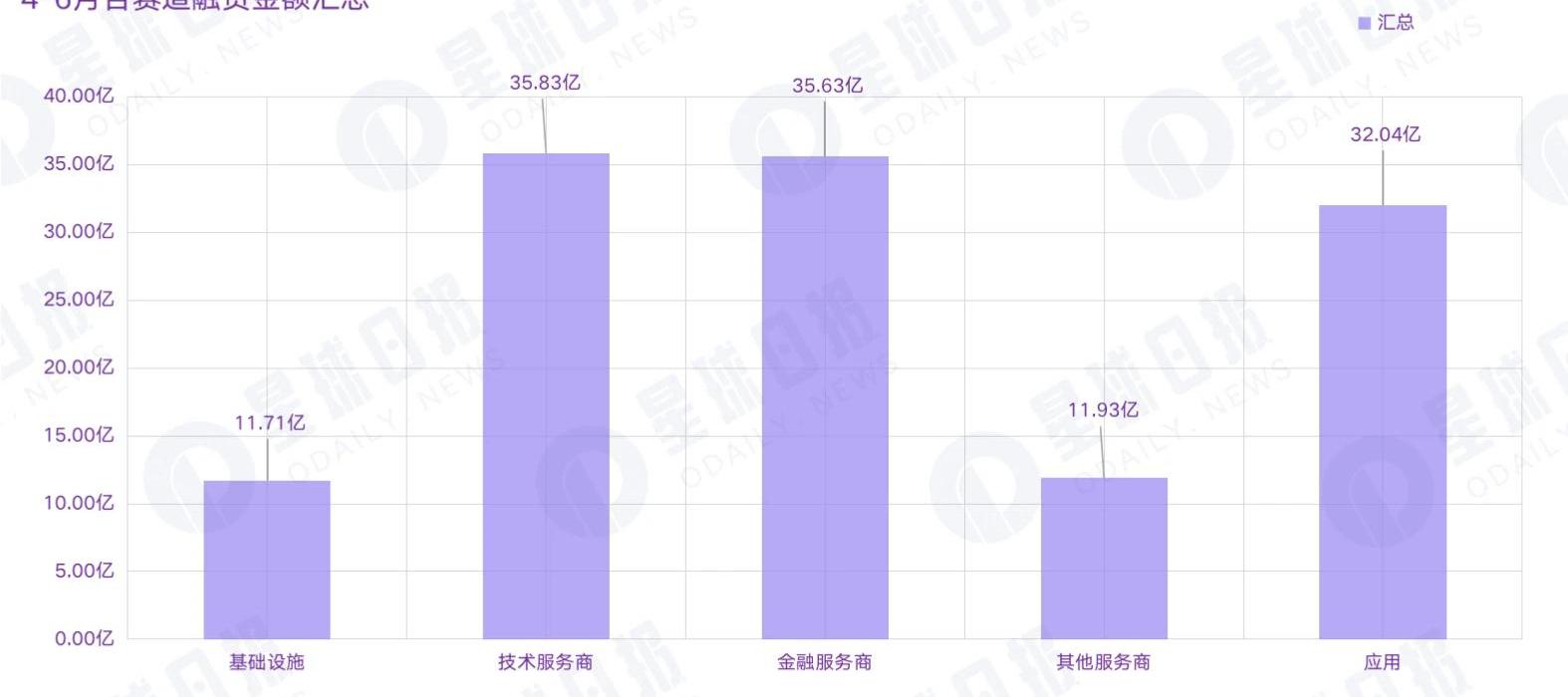

據Odaily星球日報不完全統計,2022年4月至6月全球加密市場共發生511起投融資事件,已披露總金額為127.1億美元,集中在基礎設施、技術服務商、金融服務商、應用和其他服務商賽道,其中技術服務商賽道獲得的融資金額最多,為35.83億美元。

報告:到2024年基于區塊鏈的保險索賠將節省超過100億美元的成本:1月18日消息,Juniper Research的一份新報告發現,基于區塊鏈的保險將變革理賠管理。到2024年,全球理賠管理成本將從2021年的11億美元增加到100億美元。保險公司將越來越多地利用增加的流程透明度和實時數據共享帶來的好處。所有各方均可訪問區塊鏈網絡的數據,同時消除重復工作,盡量減少欺詐。(Vanilla Plus)[2022/1/18 8:56:46]

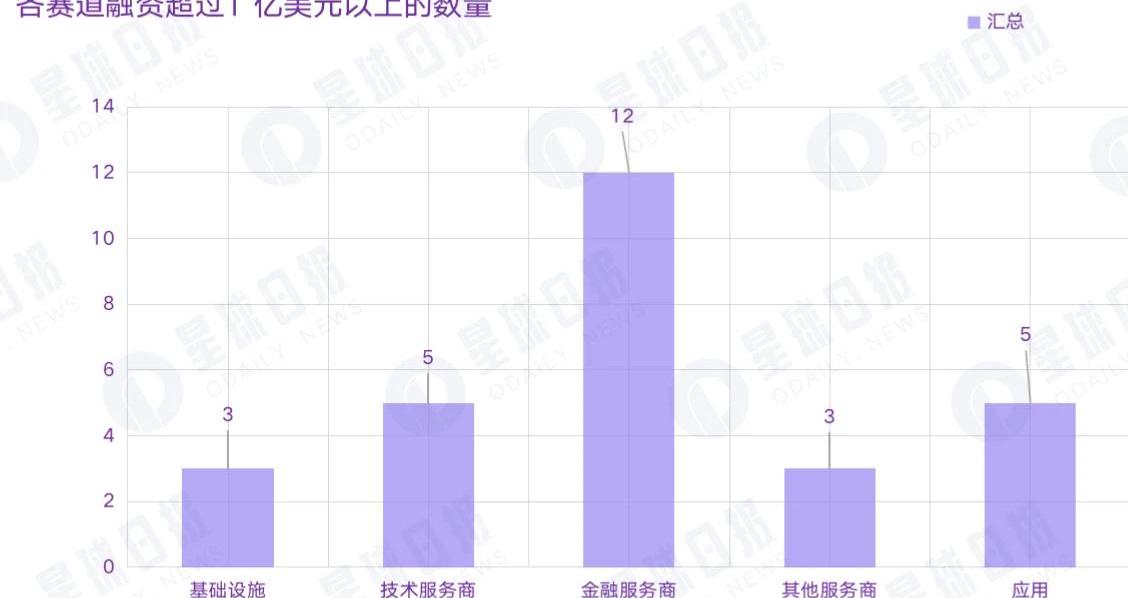

在所有融資事件中,融資規模超過1億美元以上的交易數量達到28筆。其中基礎設施賽道3筆,技術服務商賽道5筆,金融服務商賽道12筆,其他服務商賽道3筆,應用賽道5筆。

據CBInsights發布的2022年一季度區塊鏈報告顯示,今年第一季度區塊鏈行業融資規模達到92億美元,區塊鏈投融資交易數量共461筆,其中融資規模超過1億美元以上的交易數量共28筆。相比之下,Q2一級市場投資活躍度有一定提升。而金融服務賽道與傳統金融行業聯系緊密,并能夠在托管、結算、支付等領域持續創新,為金融行業的增長提供支持,因此得到了更多的關注。受二級市場影響,5、6月融資活躍度銳減

Chainalysis:新興經濟體在2021年全球加密采用指數中占據主導地位:加密追蹤公司Chainalysis的2021年全球加密貨幣采用指數基于三個關鍵指標評估了154個國家:收到的鏈上加密貨幣價值、轉移的鏈上零售價值和點對點交易所交易量。每個指標都是按購買力平價加權。其中越南、印度和巴基斯坦排名前三,突顯了新興經濟體點對點貨幣體系的彈性。排在前20位的國家大多是新興經濟體,坦桑尼亞、多哥甚至阿富汗都榜上有名。美國和中國的排名分別下滑至第八位和第九位。在2020年的指數中,中國排名第四,美國排名第六。該報告指出,隨著p2p平臺推動加密貨幣在新興經濟體的使用,全球加密貨幣資產的使用率躍升了1200%以上。(Cointelegraph)[2021/8/18 22:22:08]

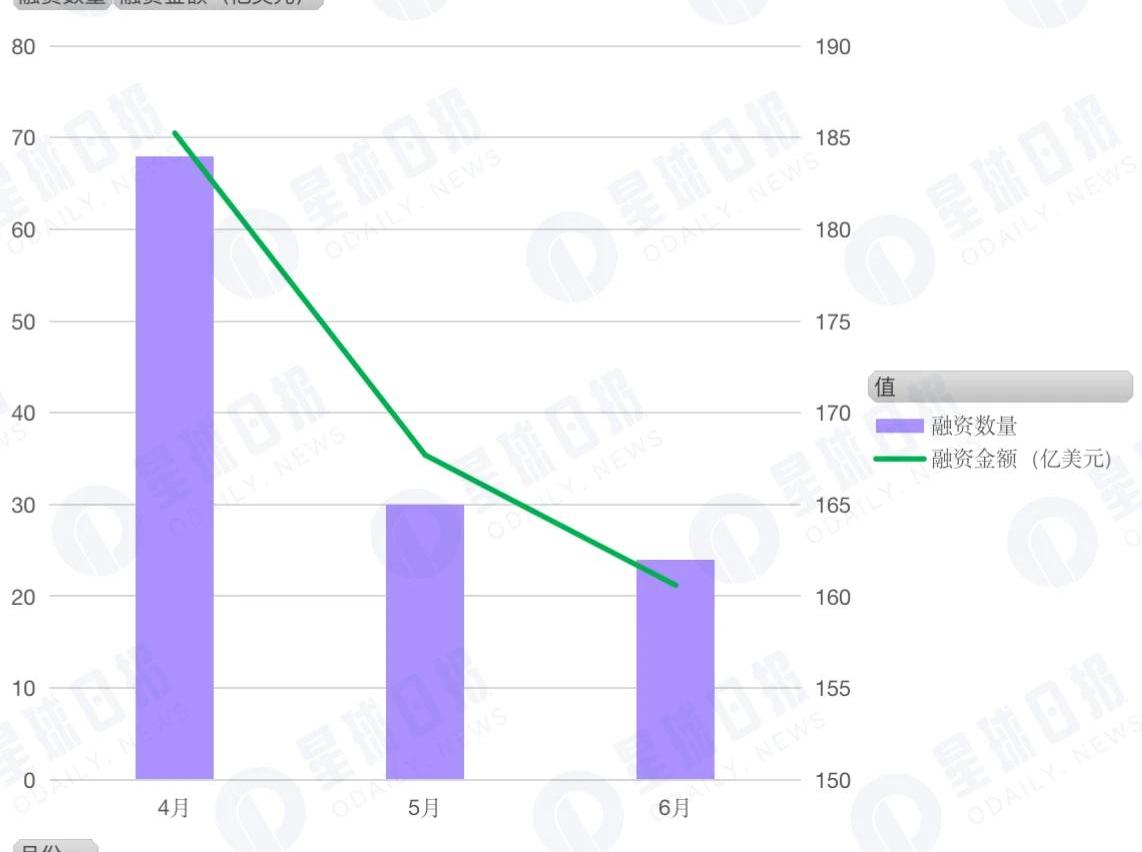

5、6月份加密市場受到Luna崩盤以及各大機構資不抵債等消息的影響較大,市場情緒持續低迷,場內資金損失嚴重。反應在投融資上可以看出Q2融資數量和金額呈現加速下滑的態勢,融資活躍度較低。4月共有184筆融資,融資金額約70.5億美元,5月共有165筆融資,融資金額約為35.4億美元,6月共有162筆融資,融資金額約為21.2億美元。

2021年度國家社會科學基金重大項目招標啟動:數字人民幣和區塊鏈選題入圍:8月14日消息,經全國哲學社會科學工作領導小組批準,2021年度國家社會科學基金重大項目招標已正式啟動,其中包括了數字人民幣和區塊鏈選題研究方向,分別是:《依托中非命運共同體建設推動數字人民幣國際化研究》和《基于區塊鏈的社區居家養老模式與質量安全體系研究》。據悉,本次招標對象主要包括中央有關部委,教育部直屬高校,省級以上(含)黨校、社科院、高校和重點研究基地,軍隊系統重點院校和社科研究機構。(中國社會科學網官方公眾號)[2021/8/14 1:54:53]

GameFi和NFT更受資本青睞

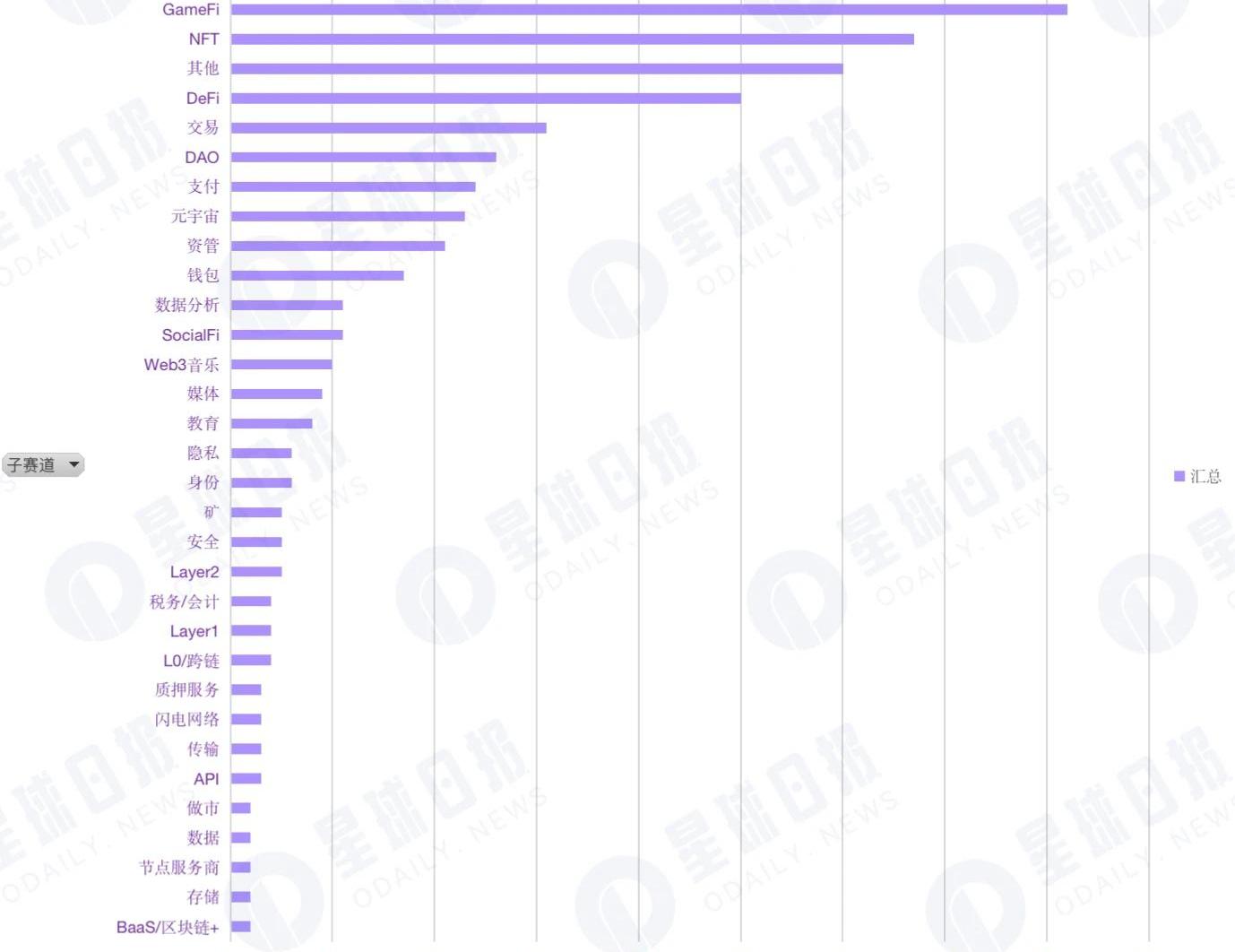

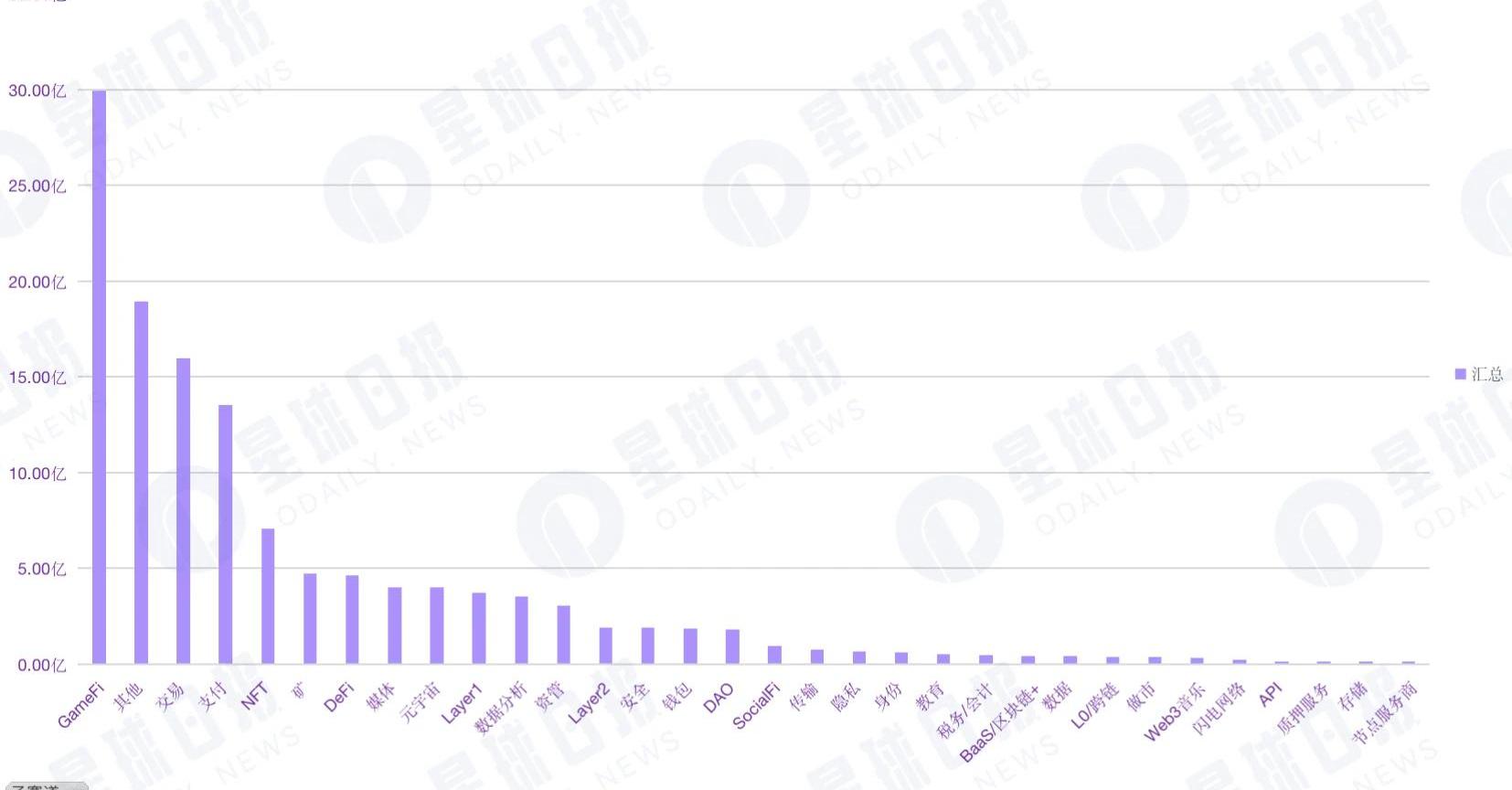

從子賽道融資數量分布來看,GameFi的相關應用場景和基礎設施以及技術解決方案獲得了許多大型機構的關注和布局,也是最受資本方青睞的賽道,共獲得了82筆融資,總計占融資總量的16%,位列第一。其中對GameFi技術服務的投資共有9筆。盡管GameFi在短暫的繁榮之后出現了大量資金盤項目,給人“曇花一現”的錯覺,但從融資情況來看,對GameFi應用和基礎設施的著重投資,也預示著資本對GameFi仍有較高的期待。同樣獲得資本青睞的還有NFT賽道,共獲得67筆融資,位列第二。隨著NFT市場的不斷擴大,其生態系統也在不斷完善。尤其當NFT與IP孵化和版權商業化結合后,NFT也成為了機構品牌營銷和對外宣傳的重要手段。并且自從數字藏品爆發以來,消費者對數字藏品這一新型的收藏方式的接受度也越來越高,NFT也正在迎來加速發展期。此外,其他子賽道的融資消息也很活躍,共有60筆,位列第三。在這一大類中包含了孵化、咨詢、營銷、技術開發平臺、鏈上監測、碳信用、積分獎勵等領域。從中也能看出一個積極、明顯的特征:投資機構正在積極拓展新方向,不斷擴大Web3的使用場景和與終端用戶的對話機會。

Ether Dimension將于2021年1月7日全球開啟挖礦:據Ether Dimension官方消息,Ether Dimension礦機將于2021年1月7日A.M:03:59:59(韓國時間)正式結束預售階段。而Ether Dimension其激勵層ETV也將于2021年1月7日A.M:04:00:01(韓國時間)正式開啟挖礦,首次收益將在2021年1月8日A.M:04:00:00(韓國時間)結算。

據了解,Ether Dimension其主體公司EtherV Foundation于2020.12.25.20:00(韓國時間)在其官方推特上發文講到,將對全球自治化社區發放9,000,000美金的工作室補貼基金,協助Ether Dimension全球自治化社區的快速推動和發展。此舉或將給Ether Dimension帶來更多優質社區的入駐以及生態布局的快速發展。[2021/1/6 16:34:38]

從子賽道的融資額來看,GameFi融資金額遙遙領先,高達29.96億美元,占全行業融資總額的23.5%。交易和支付領域也有不俗的表現,分別以16億美元和13.53億美元位居第三和第四,而鏈上存儲、數據以及鏈改等技術服務關注度較低。

另外,在以太坊升級之前,Layer2被認為是在不犧牲去中心化和安全性的條件下,能夠實現更快的交易速度和更大的交易吞吐量的主要途徑。因此Layer2領域也一直備受期待。但是根據數據表明,Layer2在本季度的融資表現并不理想,僅有5個項目獲投,獲投金額為1.9億美元。而與去年各機構紛紛發起專項基金,投資、孵化DeFi項目相比,在經歷了安全漏洞、代幣供給機制以及下跌市場中的清算等問題時,投資機構對DeFi的投資也更加謹慎理性一些。單筆獲投金額最大為20億美元

在大量資金涌入市場時,頭部項目的估值也被不斷拉高,業內單筆融資的最高紀錄被多次打破。依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:基礎設施賽道,在礦業領域,專注于比特幣挖礦業務的初創公司CrusoeEnergy完成了由G2VenturePartners領投的3.5億美元融資。技術服務商賽道,在GameFi領域,游戲開發商EpicGames以315億美元估值完成了20億美元的融資以構建元宇宙,這也是目前加密市場規模最大的單筆融資。是否會在其計劃中發揮作用。)金融服務商賽道,USDC發行方Circle完成4億美元融資,繼續為推動全球經濟轉型努力。其他服務商賽道,足球媒體初創公司OneFootball完成3億美元D輪融資,并與AnimocaBrands、LibertyCityVentures成立新合資企業OneFootballLabs,以探索體育+NFT的發展。在應用賽道,有三個項目同時獲得該賽道最大融資金額,分別是NFT項目Genies、元宇宙項目Improbable和鏈上求職項目Naetion,獲投金額各為1.5億美元。出手10次以上的機構有11家

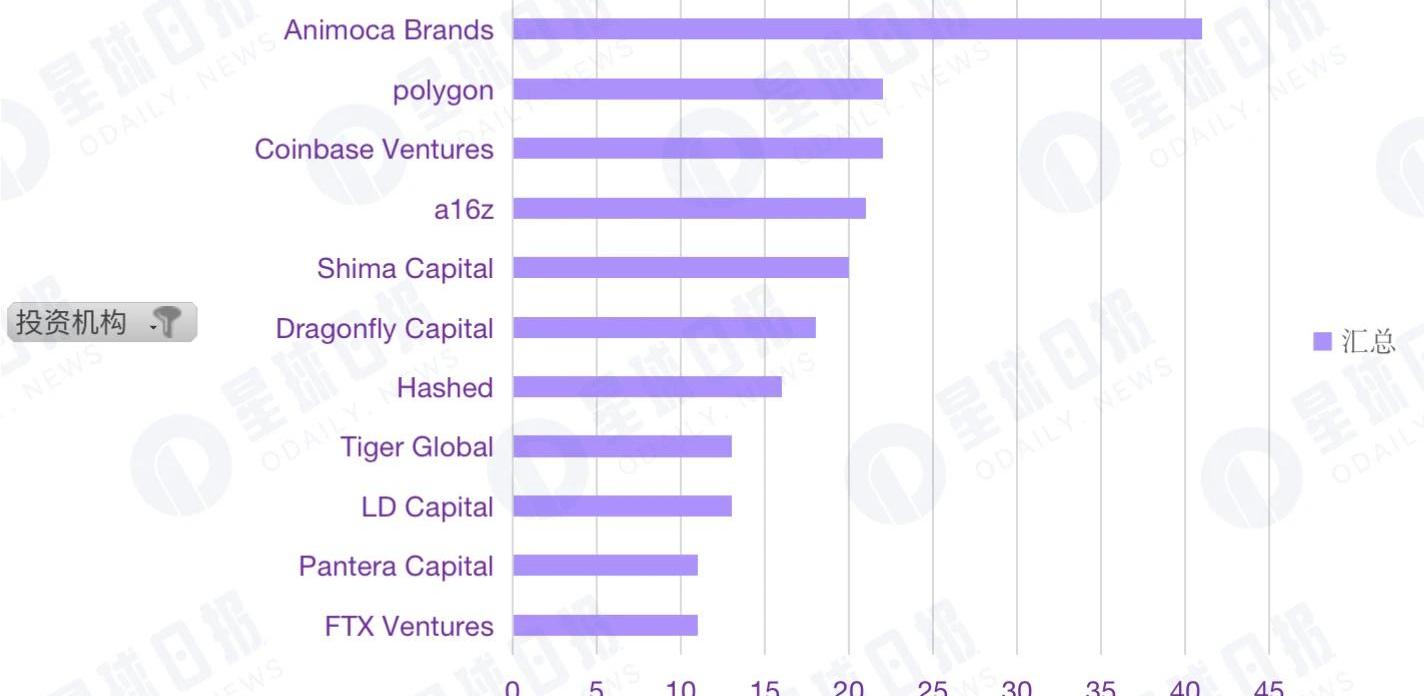

隨著融資數量的增長,投資機構的格局也在發生變化。Q2季度共有11家機構進行了10次以上的投資,其中AnimocaBrands參與投資41筆,位列第一,其他投資機構包括Polygon22筆、CoinbaseVentures22筆、a16z21筆、ShimaCapital20筆、DragonflyCapital18筆、Hashed16筆、TigerGlobal13筆、LDCapital13筆、FTXVentures11筆、PanteraCapital11筆。

值得注意的是,Polygon作為一個新晉競爭生態加快了對一級項目的投資布局,并相對看好支付、GameFi和DAO賽道。此外,Q2還有不少傳統機構與企業參與了加密市場融資,包括Tencent、軟銀、富達國際、貝萊德、高盛、紅杉資本等,他們投資的領域主要集中在交易支付、元宇宙和DAO,更偏向于合規性強的領域。

2007年6月20日。那天,貝爾斯登(BearStearns)救助了旗下兩家對沖基金。這是表明次貸危機已經超越了住房市場,越過了貸款機構和證券化機構,一路蔓延到華爾街的一家大型投資銀行的第一個跡.

1900/1/1 0:00:002022年7月5日,宏觀機構RealVision創始人RaoulPal與FTX的聯合創始人兼首席執行官SamBankman-Fried就宏觀經濟環境與加密市場進行深度討論.

1900/1/1 0:00:00我們非常自豪地宣布,zkSync2.0將在100天內上線主網將第一個與EVM兼容的zkRollup投入生產將是一個巨大的成就,我們要感謝我們的開發團隊、我們的生態系統合作伙伴和我們的社區.

1900/1/1 0:00:00最近的熊市給各種項目的代幣經濟學帶來了更加嚴格審查。敘事在很大程度上已經從追求在牛市期間創造奇跡的自反性機制轉向可持續的利潤,這反而使項目能夠經受散戶興趣減弱的時期.

1900/1/1 0:00:00在全球流動性不斷收緊的宏觀環境下,此輪加密熊市顯得“格外慘烈”,除了業內知名機構Celsius、BlockFi、ThreeArrowsCapital等遭遇危機外.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -比特幣游戲初創公司Zebedee完成3500萬美元B輪融資。-《最終幻想》發行商SquareEnix是這家初創公司的新支持者之一.

1900/1/1 0:00:00