BTC/HKD+1.87%

BTC/HKD+1.87% ETH/HKD+1.97%

ETH/HKD+1.97% LTC/HKD+3.21%

LTC/HKD+3.21% ADA/HKD+4.25%

ADA/HKD+4.25% SOL/HKD+4.05%

SOL/HKD+4.05% XRP/HKD+2.27%

XRP/HKD+2.27%介紹

就像任何其他OGDeFi項目一樣,Synthetix在過去幾個月經歷暴跌,許多人被清算,因為他們沒有仔細管理他們的sUSD債務頭寸。事實上,隨著SNX價格崩潰,需要增加SNX抵押品或償還sUSD債務來回應追加保證金的要求,以確保抵押品比率適當。Synthetix債務模型一直是把雙刃劍:牛市中,degens使用sUSD債務購買其他Token或購買更多的SNX,對他們的SNX抵押品頭寸上高杠桿。隨著SNXToken價格上漲,給他們帶來了額外的sUSD費用和更多的SNX通脹獎勵,這推動了SNX上漲。但當市場轉為熊市,債務殺死了所有的投機者。他們賭輸身上的債務,并無法償還,從而導致SNX的級聯清算。毫無意外,SNX從歷史最高到目前的價格,跌幅達90%。然而,它在上個月上漲了88%。到底發生了什么?

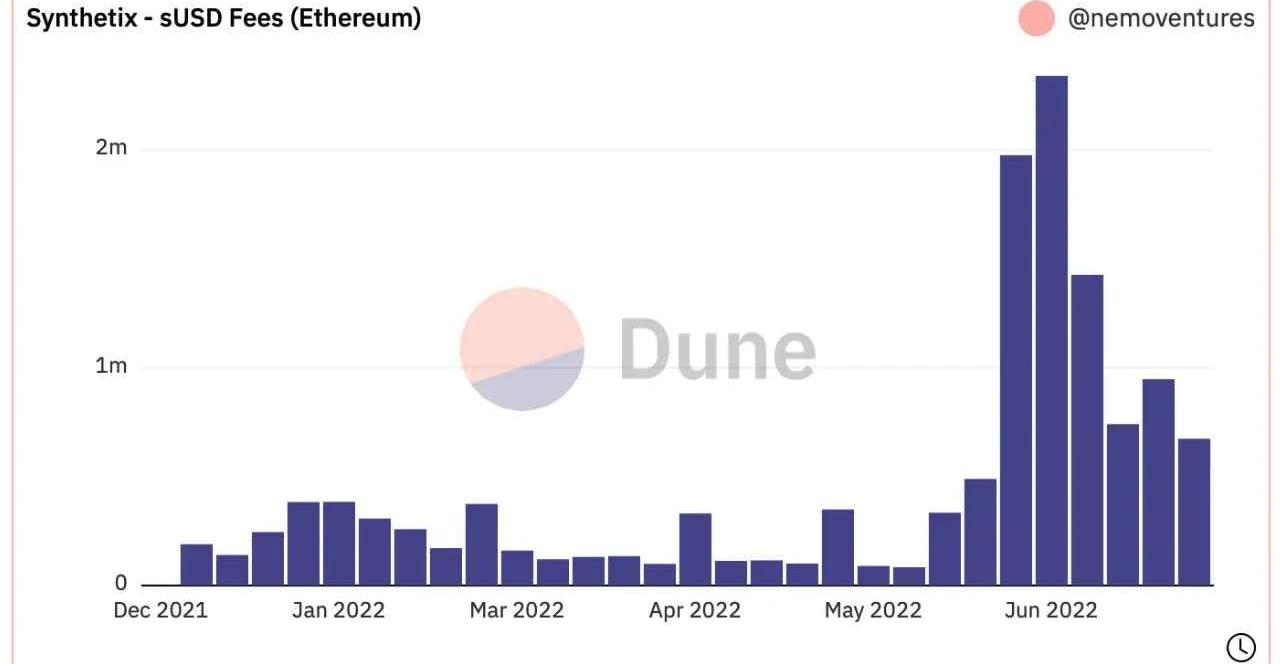

你可以對Synthetix有任何看法,但不可否認的是,他們有最硬核的項目團隊和整個DeFi生態中最活躍的DAO之一。雖然sUSD的債務模型存在一些缺點,但它也有很大優勢,比如可以實現原子交換,這能讓巨鯨通過使用Synthetix的合成資產從更好的價格中獲益。原子交換已經被應用,并且,由于Curve流動性池和1inch等DEX聚合器的存在,它們每周都給SNX質押者帶來了巨額sUSD收益。

螞蟻集團傳尋求合作伙伴申請泰國虛擬銀行牌照:金色財經報道,泰國媒體《曼谷郵報》披露阿里巴巴旗下金融科技平臺螞蟻集團可能會尋求一個合作伙伴,以便向泰國央行申請虛擬銀行牌照。負責泰國螞蟻集團全球商戶合作的Sittipong Kittiprapong表示,螞蟻集團希望支持其潛在合作伙伴的業務運營。螞蟻集團目前與韓國Kakao銀行的移動支付業務Kakao Pay合作,在泰國市場提供支付服務。值得留意的是,泰國匯商銀行與Kakao銀行近日宣布將合作向泰國央行申請虛擬銀行牌照,并計劃吸引更多合作伙伴加入財團。[2023/6/29 22:08:58]

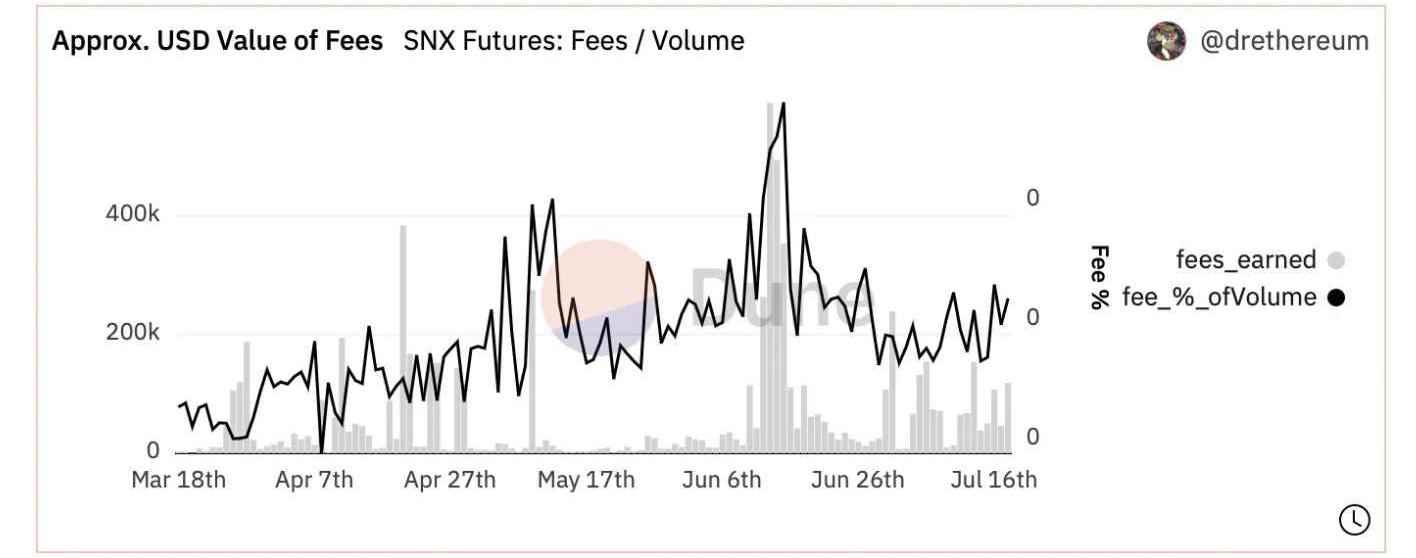

除此之外,Synthetix已經開始分拆其他建立在sUSD無限流動性理論之上的項目,大交易商可以在Synthetix上進行交易,而不會像他們在傳統金融市場那樣遭受滑點或價差損失。從費用角度看,對SNX質押者而言最有希望的是Kwenta。它已經在OptimismL2上推出期貨交易,交易量有所回升。另外,它還給SNX質押者帶來了額外的收益。

數據:孫宇晨今日向幣安總計轉入4.05億枚TUSD:5月1日消息,據 OKLink 鏈上數據顯示,北京時間 5 月 1 日 13:35:51 至 14:11:36,孫宇晨分 10 筆交易向幣安總計轉入 4.05 億枚 TUSD。[2023/5/1 14:37:12]

因此,從基本面看,這兩個因素足以證明最近的價格飆升是合理的。但問題是,一旦市場穩定下來,是否有足夠的動力讓SNX回到歷史最高?因為Synthetix的架構極其復雜和分散,并且只構建在以太坊和OptimismL2上。SNX回到ATH的理由

協議層

過去幾年里,Synthetix一直處于不斷轉型的狀態,因為項目團隊從未安于現狀:無論是應對危機情況,還是實施新的功能或想法,例如原子交換。Synthetix開始是作為一個用于合成資產交易的DEX,或者簡單來說就是一個構建在以太坊之上的dApp。隨著v3計劃于2023年推出,該項目將被視為一個協議層,其他項目會在其上構建dApps并使用其流動性。它使用得越多,與其他DeFi樂高集成得越多,它產生的費用就越多。因而,它為SNX質押者帶來了各處匯集的費用。從整合角度看,Synthetix也是OptimismL2上最先進的項目。隨著Optimism的發展,Synthetix也會壯大。當新項目在Optimism上啟動時,它們會用Synthetix來增強他們的流動性或活動量,以各種各樣的方式產生協同效應,并提高Synthetix協議的使用率。因而,又有更多的費用產生了。一旦Synthetixv3上線,它將允許在其它L2和可能的其它L1上快速部署,例如Polygon或Avalanche。通用跨鏈橋

數據:NFT相關加密資產總市值達216.69億美元:金色財經報道,據coinmarketcap數據顯示,NFT相關加密資產總市值達216.69億美元,24小時漲幅14%,24小時交易額約4026.59萬美元。當前市值排名前五的NFT分別是:Mutant Ape Yacht Club、Bored Ape Yacht Club、Mineable Punks、Azuki、Dreadfulz。[2023/4/24 14:24:08]

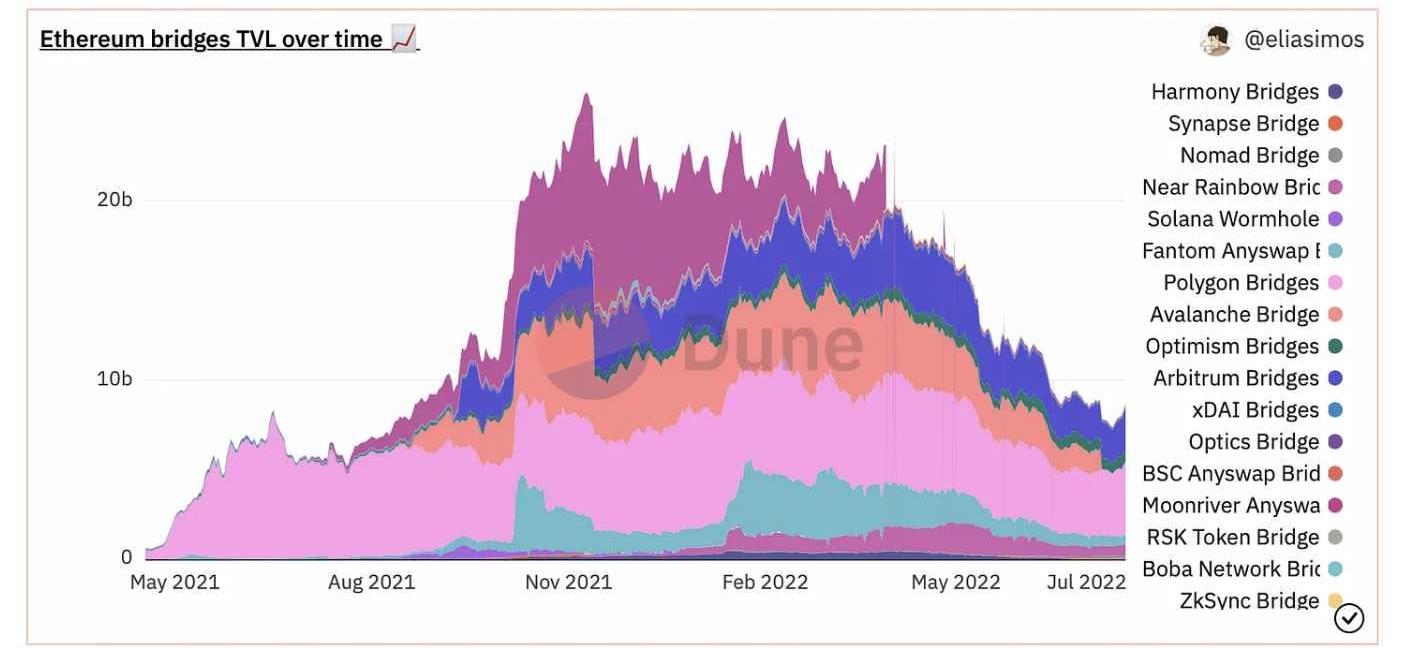

一旦Synthetix被部署到其它L1和L2上,它可以作為一種通用跨鏈橋或者合成傳送器,以最高效的方式跨鏈傳送Token和Stablecoin:與依靠流動性池實現進出的傳統跨鏈橋相比,Synthetix交付更快、更安全,也更便宜。Kain在SIP-204中這樣描述它:「絕大多數Token跨鏈橋都依賴于一個網絡作為每個Token的「原生」網絡。這意味著當一個Token被橋接時,目標網絡會收到這個Token的「wrapped」版本,然而原生Token仍被存儲在源網絡的跨鏈橋合約里。這并不理想,因為需要隨時保證跨鏈橋的安全,以維護目標網絡上資產的價值。大多數這些跨鏈橋依靠多重簽名保證安全,從而使目標網絡上的所有資產都面臨風險。」合成傳送器并非跨鏈橋,它們是另一種類型的協議,通過銷毀和鑄造資產實現跨鏈轉移。「這確保了每個合成資產的總供應量保持不變,并且不用保護同一資產的兩個版本安全。在跨鏈消息傳遞方面,通常有兩種方法:一種是依靠Chainlink提供的跨鏈互操作性協議;另一種是使用每個網絡上的傳送者生成的簽名信息,授權另一方的傳送者鑄造之前被源傳送者銷毀的資產。」跨鏈橋市場前景巨大,目前的TVL為87億美元,峰值時則能達到240億美元。通過推出各種工具,Synthetix將很快在這一市場中占據一定的份額。

Paxful CEO:88%被凍結賬戶已解凍,自己卸任前不會卷款跑路:4月17日消息,Paxful 聯合創始人 Ray Youssef 向債權人保證,該平臺處于托管人的監管之下,他不會卷款,因為那樣做會毀掉自己的名譽。據悉,兩周前 Paxful 宣布停止運營,同時不確定該平臺是否會重新開放。

Ray Youssef 還指出,Paxful 仍有 440 萬美元的被凍結資金,約占所有不能提現的客戶資金的 3.3%。但作為其擔任首席執行官的最后一項行動,Youssef 還透露,在經過 10 天的努力后,88% 的被凍結賬戶已被解凍,為了解凍這些賬戶,我放棄了首席執行官的頭銜,我也冒著被判藐視法庭的風險。[2023/4/17 14:09:18]

強大的交易協議

無論是現貨還是上杠桿的去中心化交易,已經流行了相當長的一段時間。為了吸引交易者,鏈和協議之間展開了巨大的競爭。到目前為止,最受歡迎的交易場所很可能是dYdX,它目前在自己基于StarkNet的L2上運行。dYdX是去中心化交易的中心,或者直到最近都是。好的產品固然重要,但絕非全部。擁有良好的Token經濟學同樣至關重要。如果情況不是這樣,用戶和持有者之間就會產生摩擦。dYdX是一個「優秀的產品+糟糕的Token經濟學」的完美案例。dYdX的相對成功可以歸功于該協議以犧牲DYDXToken持有者和VC的大量解鎖Token的方式,為交易者提供了慷慨的交易激勵。與dYdX相反,Synthetix的產品和Token經濟學都很吸引人。它以每周分紅的方式獎勵SNX質押者。目前,APY已經連續多周保持在100%以上。最重要的是,Synthetix是一個協議,它不僅可以搭載Kwenta,而且由于沒有滑點、無限流動性和完全可定制的產品,許多其他團隊也愿意在Synthetix上推出衍生產品。再強調一次,SNX質押者能獲得更多的費用。兩個短板

幣安:已選擇TripleA作為Binance Pay的全球加密貨幣支付網關:6月10日消息,幣安宣布已選擇 TripleA 作為 Binance Pay 的全球加密貨幣支付網關,TripleA 加密支付解決方案特點包括易于設置、即時確認、鎖定匯率、實時法幣兌換和無退款等,支持包括電子商務商家、零售商、游戲提供商、PSP、金融科技和科技公司等客戶。TripleA 獲得了新加坡金融管理局的許可,允許合作伙伴在完全合規和受監管的環境中運營。[2022/6/10 4:16:06]

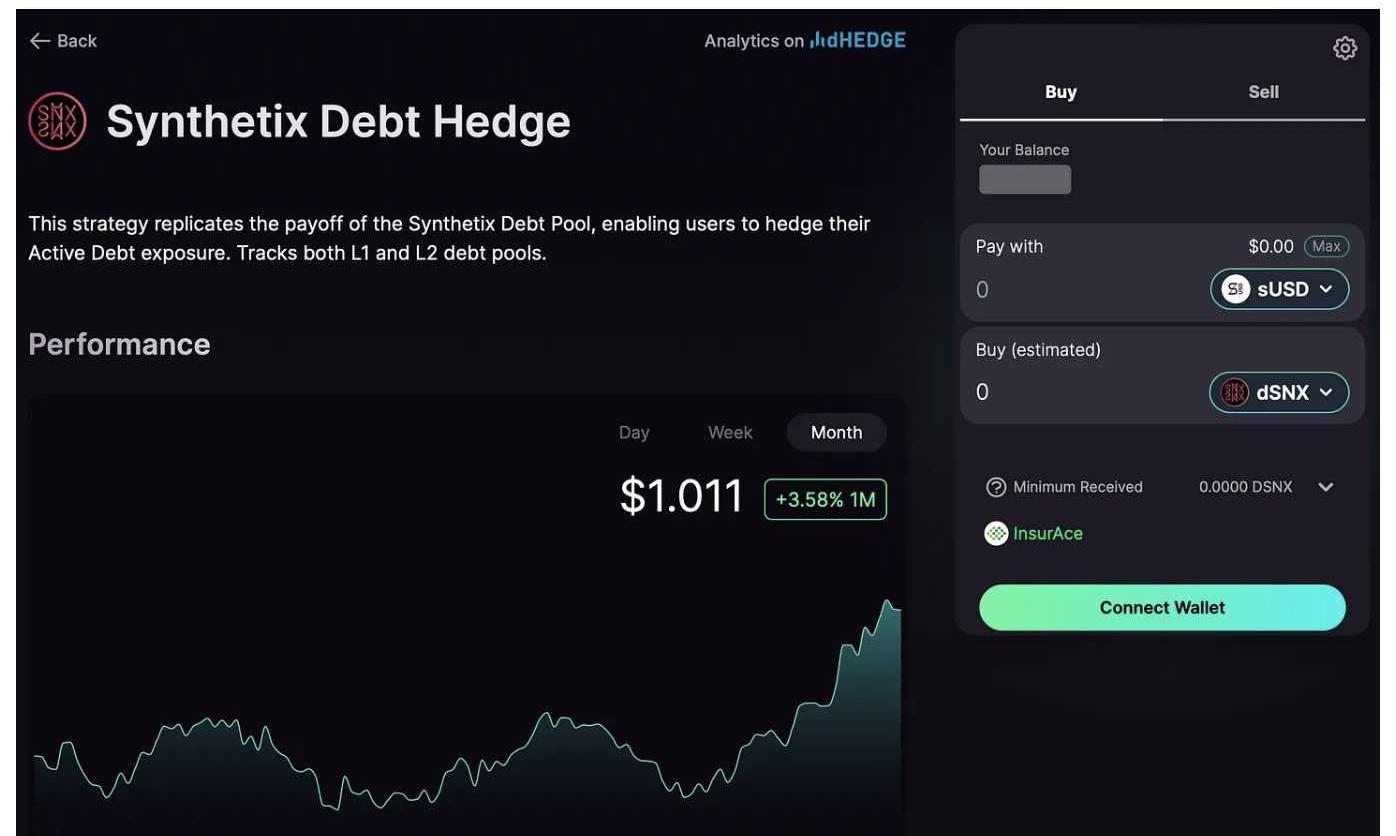

sUSD債務眾所周知,為了參與SNX質押,你需要質押你的SNX和鑄造sUSD。一旦你成為SNX質押者,你就身處于Synthetix的全球債務池。實際上,對于SNX質押者而言,他們是任何持有Synthetix提供的合成資產頭寸的交易者的對手方。這意味著你的債務頭寸會發生波動,如果交易者賺錢了你的債務就會增加,交易者虧錢了你的債務就會減少。Synthetix的最初想法是,交易者平均而言往往會虧損,因此Synthetix將實現盈利。因此,當你的債務金額隨著交易者的開倉和平倉而變化時,你就完全暴露在市場波動之中。然而,現在有可能完全對沖你在OptimismL2上的債務頭寸,這要感謝dHedge和他們分拆出來的Toros。Toros允許你用你鑄造的sUSD購買dSNX,這樣你就不會受到市場波動的影響,你的債務也不會隨著時間推移而增加。

實際上,如果你質押一些SNX并鑄造1000枚sUSD,你現在就有一個1000美元的債務,它會隨著交易活動而變化。如果你希望你的債務保持在1000美元不變,您可以用您的1000美元購買dSNX,Toros將代表你對沖債務池。Optimism網絡上的TorosdSNX池可以在這里訪問。就我們看來,由于許多用戶并不完全了解sUSD債務的概念或含義,因此sUSD債務管理一直是使用Synthetix的主要缺陷。現在,你可以對沖你的債務,Synthetix對那些不想24小時管理他們頭寸的用戶來說更加簡單易用。Optimism上的sUSD流動性

DoKwon有一句名言「你的規模算不上規模」,在Optimism上更是如此。Optimism上的sUSD流動性不佳,所以沒有巨鯨能在Kwenta上執行交易。然而,這即將改變,因為Synthetix已經啟動了以太坊和Optimism間的sUSD跨鏈橋,所以現在你可以在以太坊上購買大額sUSD,并將其橋接到Optimism上開始交易。唯一的不足是,一旦你想從Optimism橋接回以太坊,你需要等待7天。合成傳送器一時半會還搞不不來。如何橋接sUSD,點擊查看教程。風險

主要的風險已經眾所周知:監管:如果Gensler先生負責監管全世界的DeFi,并且盯上Synthetix。黑客/漏洞:Synthetix是一個復雜的協議,所以黑客可能會發現一個漏洞。這顯然不容易,因為Synthetix一直在安全方面投入大量資金,到目前為止還沒有真正被黑過。結論

Synthetix多年來一直在全力以赴地推動協議的發展,看到他們的獻身精神仍會感到驚奇不已。此外,該協議有強大的基礎,良好的Token經濟學和一個雄心勃勃的路線圖。路線圖很宏大,計劃于2023年推出Synthetixv3必然會給SNX質押者帶來更多費用。鑒于Synthetix在各方面的進展,以及他們給SNX質押者帶來費用的策略,很難看跌Synthetix。因為這顯然是一個能夠獲勝的策略——更多的費用意味著SNX質押者將獲得更多紅利。我們無法預測未來,因此無法知曉目前的熊市是已經結束,還是會持續一年甚至更久。但我們相信,今年晚些時候和2023年,所有dApps上與Synthetix相關的交易量都將飆升。如果是這種情況,SNX遲早會回到ATH。原地址

學會自己研究是加密貨幣中最強大的優勢,但大多數人在研究方面很糟糕,所以這篇文章是關于我的加密貨幣研究框架,也許能讓你構建研究框架變得簡單一些.

1900/1/1 0:00:00TL;DR隱私公鏈為公鏈存在的隱私性問題提供解決方案,主要有三大特征:可編程性、互操作性、生態可擴展性;零知識證明技術、安全多方計算技術等為隱私公鏈提供技術支撐;隱私公鏈可在用戶交易時隱藏敏感信.

1900/1/1 0:00:001.2008-2012加密行業的創世時代2008年11月1日,一個網名叫做中本聰的神秘人在他所在的密碼學郵件群組中發布了《比特幣:一種點對點的電子現金系統》一文,即比特幣白皮書,因此.

1900/1/1 0:00:00注:本文不代表Coinbase計劃增加對比特幣閃電網絡的支持,僅是該公司研究人員在研究其潛力后的分享.

1900/1/1 0:00:00總結 在Chainalysis之前分享的見解,觀察到,20%的NFT鑄造者們在Mint階段從購買的NFT中實現了利潤.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐區塊鏈分析公司Elliptic的一份新報告顯示,去年有超過1億美元的NFT被盜.

1900/1/1 0:00:00