BTC/HKD+3.04%

BTC/HKD+3.04% ETH/HKD+2.74%

ETH/HKD+2.74% LTC/HKD+2.39%

LTC/HKD+2.39% ADA/HKD+3.5%

ADA/HKD+3.5% SOL/HKD+4.2%

SOL/HKD+4.2% XRP/HKD+1.53%

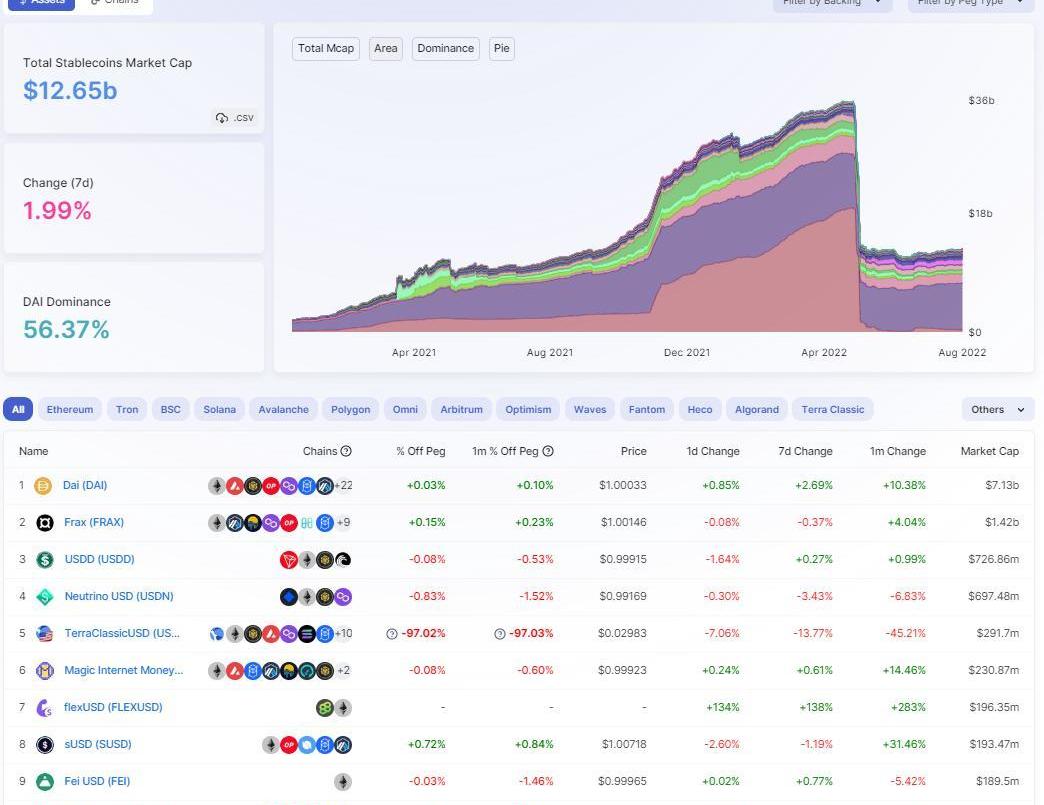

XRP/HKD+1.53%正當Aave緊鑼密鼓地制定GHO穩定幣的具體參數時,MakerDAO宣布可能會選擇出售協議中所有的USDC敞口。這無疑是一枚重磅炸彈,可能會重新定義去中心化穩定幣的標準。如果按照Yearn核心開發者banteg的說法,MakerDAO可能會購買35億美元的ETH,將所有USDC從掛鉤穩定模塊轉換為ETH。MakerDAO最初的設計是基于ETH超額抵押的穩定幣協議,但在“312”黑天鵝事件中緊急引入USDC才得以渡過難關,同時也丟失了純粹加密協議的身份。美國財政部將TornadoCash列入黑名單之后,Circle公司凍結了TornadoCash錢包地址中的USDC。這意味著將USDC存入TornadoCash的用戶可能無法提取他們的資金。這讓所有加密用戶內心惶恐:噢,原來我們引以為傲的去中心化那么不堪一擊。MakerDAO社區成員@Tetranode曾是該協議最大的流動性提供者,他在該協議決定引入USDC后憤而離開。如今,他認為Circle在面對監管機構時束手無策,加密世界應該探索不依賴于現實世界贖回的穩定幣。據CoinGecko的數據,穩定幣的總市值約為1530億美元,占加密貨幣總市值的13%以上,這也是歷史最高水平。中心化的穩定幣的占比高達90%。加密世界似乎已經被中心化綁架。7月底,Aave社區的去中心化穩定幣GHO提案以99.9%的投票通過,這也是2022年以來Aave社區成員參與決策的最高水平。此外,Cruve創始人也透露將推出超額抵押穩定幣的想法,這些DeFi頭部協議為何又將注意力轉移到穩定幣方面?為何穩定幣是大家兵家必爭之地之地?穩定幣的四重困境

國際標準制定組織CPMI將研究穩定幣在降低跨境匯款成本方面的作用:10月10日消息,根據全球監管機構金融穩定委員會(FSB)的一份報告,國際標準制定組織、支付和市場基礎設施委員會(CPMI)希望在未來幾個月進一步調查穩定幣的情況,將研究穩定幣是否能為削減跨境匯款成本提供幫助。

金融穩定委員會表示,CPMI“正在考慮使用設計良好、風險管理良好的穩定幣是否以及如何通過解決現有摩擦來推進跨境支付”,結果將在今年年底前敲定。

報告補充稱,由于穩定幣行業正在迅速發展,有可能在全球范圍內產生影響,因此需要密切關注風險管理。(CoinDesk)[2022/10/10 10:29:29]

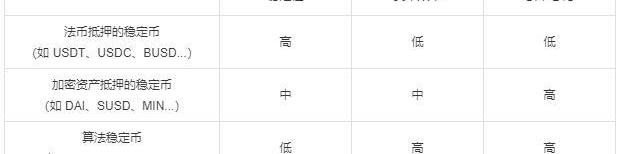

相比于公鏈的“不可能三角”,穩定幣也有自己的三重困境,即價格穩定、資本效率和去中心化。因此,眾多加密團隊在設計穩定幣的時候將側重于某一特性,讓自己的穩定幣協議變得更具有敘事性。法幣抵押的穩定幣:抵押法幣資產來發行穩定幣,每個穩定幣都由真實美元價值1:1支持。加密資產抵押的穩定幣:抵押加密資產來發行穩定幣,通常采用超額抵押的方式。算法穩定幣:依靠復雜的算法來平衡穩定幣的供需,以通過智能合約保持價格穩定。另外,也有一些新興的NFT協議也嘗試發行穩定幣,如JPEG’D借鑒MakerDAO的CDP模型,用戶質押NFT可借出穩定幣PUSD。

數據:鯨魚三筆交易轉移了15.8億穩定幣:10月12日消息,WhaleAlert傳播了這樣一個消息,即在過去的二十四小時內,在區塊鏈上進行了三筆交易,每筆交易的USDT數量驚人。其中轉移的穩定幣總量接近16億美元。與此同時,世界領先的加密貨幣比特幣的價格在10月11日顯示其價格上漲后已超過57,000美元的水平。上述區塊鏈追蹤器發現,在過去24小時內,匿名鯨魚和Tether財政部進行了三筆交易,分別攜帶666,820,516、249,999,999和667,816,661USDT穩定幣。第一次和第三次交易是在Tron-USDT的同一地址進行的-TV6MuMXfmLbBqPZvBHdwFsDnQeVfnmiuSi。

Tether財政部以基于ETH的USDT向Bitfinex轉移了2.5億個USDT。Tether和Bitfinex是共享同一高層管理團隊的公司,因此當Bitfinex需要更多流動性來交易比特幣和其他加密貨幣時,通常會從Tether獲取USDT。(U.today)[2021/10/12 20:23:45]

數據:以太坊上穩定幣總發行量突破740億美元 創歷史新高:據DeBank數據顯示,以太坊上穩定幣總發行量已突破740億美元,創下歷史新高,目前排名前三的以太坊穩定幣分別是:USDT(28,910,301,960美元)、發行量占比39.03%、USDC(24,736,864,530美元)、BUSD(10,880,980,670美元)。[2021/7/7 0:34:04]

無數加密團隊試圖沖擊去中心化穩定幣的王座,大多數以失敗告終。這些極具勇氣的社會實驗并非一無是處,我們可以從這些五花八門的解決方案中提取具有可行性的成功經驗。MakerDAO是最成功的去中心化穩定幣協議,其優點包括支持多種抵押品類型、可調貸款利率、四重階梯清算機制、PSM模塊、允許用戶快速鑄造DAI的FlashMint模塊等等。更大膽的創新發生在算法穩定幣方面,比如混合算法穩定幣FRAX采用部分硬通貨資產抵押來提高資金效率,并且通過算法市場控制器AMO來平衡市場流通量。Ampl發行穩定幣永續票據SPOT用來對沖AMPL的供應波動。RAI的PID控制模塊實現雙價模式等等。雖然這些成功經驗有局限性,但不可否認它們將作為去中心化穩定幣的技能庫,供設計者在必要時靈活選用。除三重困境之外,穩定幣被監管機構格外關注,抵押品的合規性成為隱藏的第四重困境。從傳統的視角來看,發行穩定幣的“中央銀行”是所有加密活動的源動力,所以監管方面更希望加強對穩定幣發行商的監管。互聯網巨頭Facebook的穩定幣項目Libra也因為難逃監管而亡。尤其是Terra系的Luna/UST純算法穩定幣崩潰造成400億美元的蒸發,甚至引發現實社會的問題。美國、歐洲、韓國都在緊鑼密鼓地制定穩定幣法案。不排除這些監管機構也想來加密世界“分一杯羹”的想法,可以預見的是,穩定幣將迎來更為嚴苛的監管。因此,當設計一款穩定幣協議時,如何配合監管、使用何種加密抵押品成為穩定幣協議的新困境。頭部協議的群雄逐鹿

算法穩定幣今日平均跌幅為4.18%:金色財經行情顯示,算法穩定幣今日平均跌幅為4.18%。8個幣種中3個上漲,5個下跌,其中領漲幣種為:MITH(+10.02%)、AMPL(+7.79%)。領跌幣種為:BAGS(-19.72%)、LUNA(-8.86%)、BAC(-8.20%)。[2021/2/4 18:54:19]

4月2日,TerraformLabs社區成員提議引入穩定幣流動性的新“黃金標準”4pool。該做法相當于UST直接對DAI宣戰。臥榻之旁,豈容他人鼾睡。大戰的慘烈程度大家都知道,UST輸得很慘,去中心化穩定幣的市值也發生腰斬。據Defillama數據,DAI的市場份額超過56%,而GHO大概率也會處于靠前的位置,與DAI展開競爭。至此,去中心化穩定幣的賽場可分為主要選手和邊緣選手

Defillama數據MakerDAO

MakerDAO充當加密世界的中央銀行已久,其發行的DAI穩定幣位居所有穩定幣排行榜第四,高度凝聚的社區和多年實戰經驗是MakerDAO成為去中心化穩定幣老大的原因。不過這家去中心化的“中央銀行”也有自身的困境。據DeFi研究員@kermankohli統計,過去180天,MakerDAO的純協議收入為2400萬美元,可能只能達到收支平衡。治理代幣MKR的買入和銷毀模型可能也存在問題,過去5年中,MKR只消耗了2.24%的供應量,MKR的價值捕獲能力可能會讓持有者落后于其他協議。另外,MakerDAO的終結計劃“EndGamePlan”也可能會拖累該協議在穩定幣方面的探索。該計劃由MakerDAO創始人RuneChristensen提出,讓該協議重組為多個subDAO,旨在擺脫財務損失和社區成員冷漠的困擾。然而,當拳頭產品DAI不再緊握時,是否容易被外界擊敗成為一盤散沙?為了保持去中心化穩定幣的壟斷地位,MakerDAO正在L2網絡和現實世界發力。據Defillama數據,DAI在多個L2市場上的流通量都可以跟USDT/USDC分庭抗禮,5天內DAI在Optimism從3000萬枚漲到1.4億枚,甚至在Aztec網絡中,DAI是唯一的穩定幣。此外,Maker在其現實世界的資產戰略上取得了長足的進步,決定從PSM分配5億美元給短期國債和公司債券。HuntingdonValleyBank獲得高達10億美元DAI的同等貸款合作伙伴關系,預計每年可產生3000萬美元的協議收入。Aave

Injective Protocol與Kava達成合作,集成Kava借貸和穩定幣:Layer2衍生品交易協議Injective Protocol與去中心化借貸平臺Kava達成合作,將通過IBC協議進行無縫集成,確保Kava的資產KAVA和USDX快速接入Injective衍生品協議和DEX交易平臺,并深度交換Chainlink預言機數據、服務、計算等鏈上以及鏈外資源。據悉,Injective Protocol是一款基于Cosmos和以太坊網絡,集成可驗證延遲函數(VDF),用以杜絕交易作弊和不良交易的去中心化交易協議,是個Layer2衍生品DEX。Kava是一個支持多資產抵押的跨鏈DeFi協議,支持主流數字資產的抵押及穩定幣貸款服務。[2020/8/13]

GHO是一種原生于Aave的去中心化穩定幣,將由用戶創建。與Aave協議上的所有借款一樣,用戶必須提供抵押品才能鑄造GHO。相應地,當用戶償還借入頭寸時,該協議則會銷毀該用戶的GHO。Celcius的暴雷促使MakerDAO禁用D3M模塊,這極有可能是造成Aave發行GHO穩定幣的直接原因。D3M模塊即直接存款模塊,允許用戶以最高利率直接從Aave上借出DAI。D3M為Aave提供了穩定幣的流通量和鑄幣折扣,也為MakerDAO帶來了DAI鑄幣收益,更重要的是,DAI能跟隨Aave的多鏈擴張策略快速進入其他公鏈。這是一次是雙贏的合作。雖然GHO的具體運行參數還沒有發布,但從提案中可看出GHO很多方面跟DAI很相似,比如超額抵押、去中心化、多種抵押物、社區治理等等。比較引人注目的是GHO提出“促進者"的概念,這是完全基于“信用”來發行穩定幣,可無抵押生成銷毀GHO,對特定垂直行業的總體曝光量可能很有價值。AaveDAO通過治理選舉一個促進者,然后設置GHO的供應限制,促進者可以部署到所選市場。此外,GHO可以借助Aave的E-Mode模式擴展到更多應用場景,并使GHO更容易集成到L1之外的網絡。Curve

Curve也是將要發行超額抵押穩定幣的頭部協議,原生的穩定幣將釋放Curve更多的流通性并提高其TVL總量。此前,Curve推出了一個流動性代幣3CRV,該代幣定義為由DAI、USDC和USDT組成的"3pool"代幣。面對DeFi生態越來越精細化的趨勢,3CRV的可組合性和資本效率是限制Curve進一步擴張的阻礙。如果Curve發行“CurveUSD”穩定幣,3CRV可以拆分為3個池子,整個Curve的資產效率將大幅提升。Frax

Frax是一個混合算法穩定幣協議,最終目標是成為復雜且政策靈活的貨幣系統。從Frax的抵押品結構和運營風格可以大概推測,該協議似乎更青睞于“中庸之道”。該協議通過瘋狂購入CVX從而在CRV戰爭中立足,在GHO提案發出的第一時間留言希望成為促進者。Frax不會選擇去跟頭部協議進行硬碰硬的競爭,或許“廣積糧緩稱王”才是其核心策略。Synthetix

sUSD是基于SNX的超額抵押穩定幣,由于高達400%的質押率讓sUSD的鑄幣成本極高,絕大多數時候它都有2%甚至更高的溢價,因此sUSD的應用場景偏少。sUSD主要用于Synthetix系統內與其它Synth交易。此前Terra生態的UST是sUSD的改進實驗,將質押率降至1:1,但由于該實驗過于激進,最終以失敗告終。最后的思考

長期來看,中心化穩定幣將繼續占據大部分市場份額,算法穩定幣更像一場零和游戲實驗,而超額抵押穩定幣將得到更大的增長空間。穩定幣可能進入“雙軌制”時代。中心化的穩定幣雖不具備創新性,但會用盡全力擁抱監管,為加密領域帶來現實世界的資產,并維持其在加密世界的統治權。而去中心化穩定幣將作為DeFi樂高積木的基石,全力探索加密世界的價值穩定性。合規性的根本矛盾在于,穩定幣想讓現實世界承認其資產的合規性和價值,同時也要保持去中心化。因此,真正適用的穩定幣監管法案需要加密方與監管方更多溝通。A16z也表示,加密批評人士利用Terra的崩潰作為攻擊穩定幣和整個加密行業的把柄是不對的,量身定制的規則制定可以支持加密生態系統并保護消費者。我們正處于去中心化穩定幣的內部混戰的中期,但不知道這個過程還需要多長時間。GHO會和DAI必將成為競爭關系,良性競爭能推動DeFi向前發展。去中心化穩定幣的戰爭本質上保持最大流動性和價格穩定的斗爭。另外,以太坊合并引發的硬分叉對所有的DeFi協議也會有所影響,幾乎所有穩定幣協議都接受ETH/stETH作為抵押品。硬分叉可能造成的現貨溢價、POW/POS抵押品識別、預言機價格、流動性等風險,穩定幣協議需要提前做出預案。

第一節研究要點 1.核心投資邏輯 crypto信用賽道還在初期。信用借貸在傳統金融中規模大,但在crypto行業仍然只是借貸賽道中不起眼的一個細分領域.

1900/1/1 0:00:002021年12月9日,一場探討Web3.0未來的國會聽證會召開,來自FTX,Circle,Coinbase等六家加密公司在國會議員面前為“加密貨幣”、“Web3.0”等新物種極力陳詞、呼吁監管.

1900/1/1 0:00:00對BrianArmstrong等Coinbase管理層來說,這次加密寒冬確實有些難熬。一是隨著行業遇冷,交易量下滑,二季度平臺收入驟減超過30%,凈虧損約為11億美元,錄得自上市以來最大虧損;二.

1900/1/1 0:00:00前言 本文寫于數字加密產業生死存亡之際,web3的“自治夢想”中道崩殂之時。美國對TornadoCash的制裁,擊碎了很多理想主義者的夢境.

1900/1/1 0:00:00圖表指出,比特幣已接近達到過去推動200%高點的歷史水平。盡管比特幣在其歷史上多年來一直是一種與傳統市場投資者情緒無關的資產,但自從BTC在機構投資者的投資組合和產品中占據一席之地后,這種情況已.

1900/1/1 0:00:00頭條 美德州監管機構要求破產法院拒絕Celsius將其產出比特幣變現的請求星球日報訊美國德州監管機構要求破產法院拒絕Celsius將其產出的比特幣變現的請求,理由是擔心收益將被如何使用.

1900/1/1 0:00:00