BTC/HKD+1.3%

BTC/HKD+1.3% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+1.66%

ADA/HKD+1.66% SOL/HKD+5.08%

SOL/HKD+5.08% XRP/HKD+1.3%

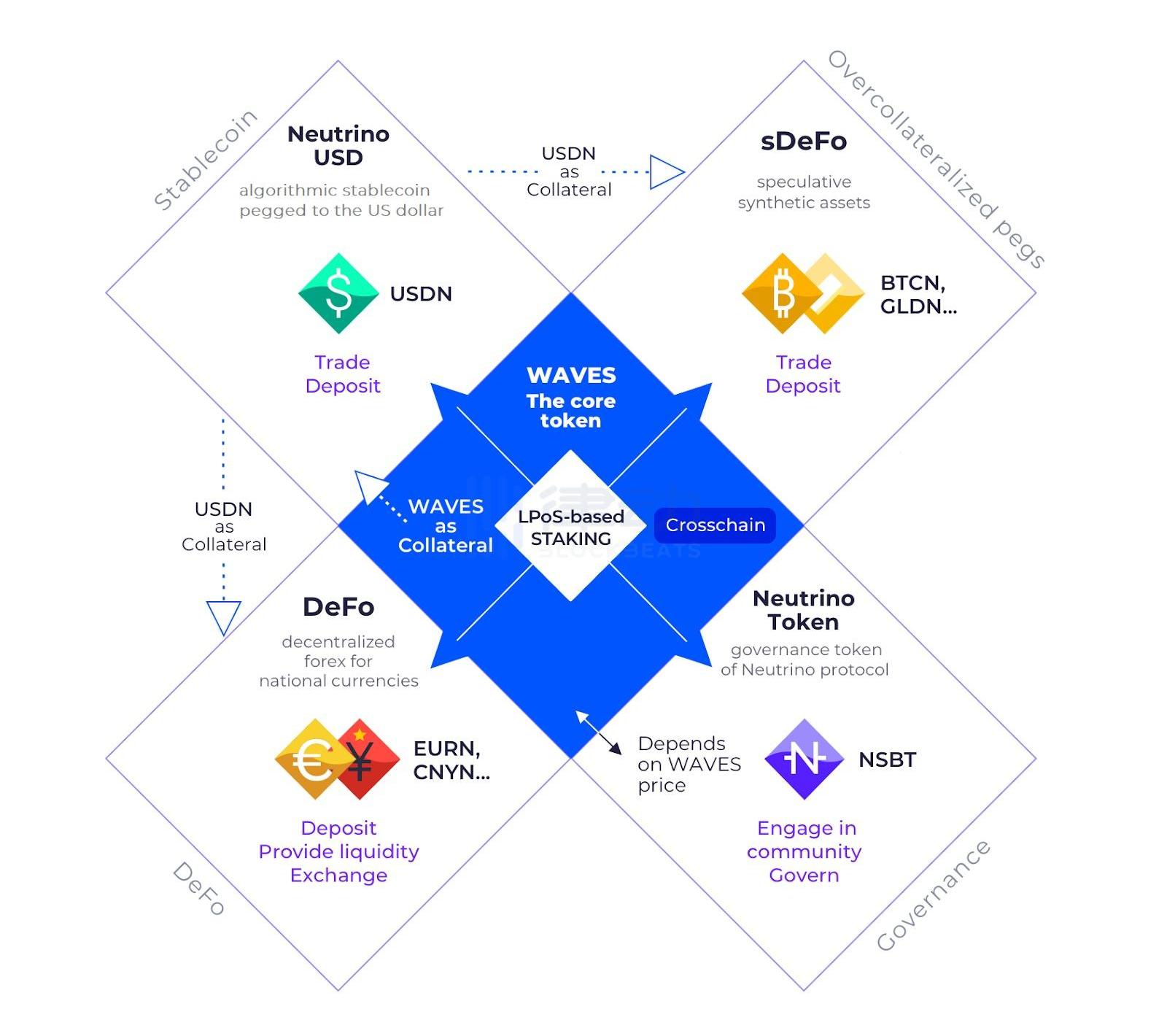

XRP/HKD+1.3%NeutrinoUSD按照穩定幣市值目前在Coinmarketcap上排名為第8,體量約為$6.3億,是穩定幣市場不可忽視的一股區域和全球力量。Neutrino又被稱為「俄羅斯的以太坊」,主要支持龐大的Waves生態系統的交易。WavesProtocol由烏克蘭人SashaIvanov于2016年創立,現在已經演變成了一個體量非常大的虛擬金融、泛金融體系。Waves使用的是一個權益證明衍變的證明方法LPoS,所以Waves的委托權可選,用戶可以將驗證權委托給其他代幣持有人。2016年的Ivanov也創立一個總部在莫斯科的盈利機構WavesPlatformAG,用來支持Waves協議。除此之外,它旗下有其自己的去中心化交易中心WavesExchange,借貸平臺Vires,等。從WavesProtocol里還衍生出來與其同根同源的為企業服務的獨立平臺WavesEnterprise支持與合作了許多企業,其中大部分和俄羅斯有關。它與俄羅斯總資產163億美元的最大私有銀行AlfaBank合作,在2019年在Waves平臺推出了AlfaBank的區塊鏈流動性管理系統,讓該銀行的企業客戶可以通過這個平臺管理賬戶情況、進行金融操作。同年,Waves也和俄羅斯年收入274億美元的最大的食品零售巨頭X5RetailGroup一樣推出了區塊鏈流動性管理系統。除此之外,它還與許多俄羅斯的巨頭合作過。當然,WavesEnterprise也不僅和俄羅斯的巨頭打交道,也和全球巨頭例如微軟在俄羅斯的辦事處于2020年7月合作過,開發區塊鏈備忘錄。該區塊鏈龐大高效的運轉速度和它與俄羅斯的關系讓它在俄烏戰爭之后變得更為重要。USDN是一款算法穩定幣,與TerraUSD的操作模式有一些類似但也有不同。此前USDN的系統里有三款幣,WAVES、USDN、NSBT。Waves是Waves這個復雜的體系的原生代幣,是底層區塊鏈,是USDN的抵押物。和大多數穩定幣一樣,USDN也會超額抵押WAVES,所以總抵押的WAVES量是要大于鑄造的USDN的。這里,Waves的作用和Terra里的Luna一樣,用戶可以通過WAVES鑄造USDN。USDN就是Waves生態系統里被使用的穩定幣,與美元是1:1的關系。但是與Terra不同的是,Waves給自己的穩定幣上了一份「雙保險」,引入了NSBT。NSBT是用來平衡WAVES和USDN的治理代幣,在WAVES的價值無法兌現/儲備需要的USDN的時候,由智能合約自動生成,其數值即是WAVES和USDN之間的差值,是二者間的穩定媒介。

Arbitrum生態AMM協議Chronos TVL一日內上升1.7億美元:金色財經報道,Defillama數據顯示,基于 Arbitrum 的去中心化交易所(DEX) Chronos在一天內吸引了超過 1.7 億美元的資金進入該平臺。Chronos 于 4 月 27 日推出,是一個所謂的 (3,3) 交易所,它使用質押作為為其代幣增值以實現價值存儲狀態的主要方式。

此前,Arbitrum生態AMM協議Chronos發布代幣分配與空投細則。[2023/5/4 14:42:45]

WAVES與USDN還有NSBT的關系,來源于Neutrino網站USDN如其他算法穩定幣一樣,核心也是采取了基于效率市場理論的貨幣供需平衡原理/套利機制。當市場對USDN的需求高,USDN價格超過1美元時,用戶可以燒毀自己的WAVES產生Neutrino出售。當很多用戶這樣干的時候,Neutrino被大量出售,價格又會跌回1美元。反之亦然。理論上即套利者去套利,但是在機器人橫行的今天,這些利在很多人做的情況下為很小或者零。由于WAVES并不是穩定幣,所以有可能出現WAVES本身的市值超過或者小于USDN的情況下,導致儲備過高或者過低。這時,該體系下的第三平衡代幣NSBT就會發揮用處,在WAVES超儲備的情況下自動生成USDN回購NSBT,在儲備不足的情況下做相反的操作,從而平衡Neutrino的供給和穩定它的價格。但是,理論很美好,現實卻很骨感。在大量用戶同時拋售USDN的情況下,它依舊在短時內會脫錨。一日消失1.3億美元,脫錨「大王」Neutrino

比特幣期貨電子合約未平倉12817張,較上一日下跌4張:金色財經報道,2023年3月8日芝加哥商業交易所(CME)比特幣成交量報告如下:比特幣期貨電子合約成交6573張,場外成交合約為70張,成交量6643張,未平倉合約12817張,持倉較上一日下跌4張。

比特幣期權合約成交129份,其中看漲合約33份,看跌96份。看漲期權未平倉合約4010張,持倉較上一日上漲108張。看跌期權未平倉合約4085張,持倉較上一日上漲189張。微型比特幣期貨電子合約成交量5568張,未平倉合約9556張,持倉上漲116張。[2023/3/9 12:51:40]

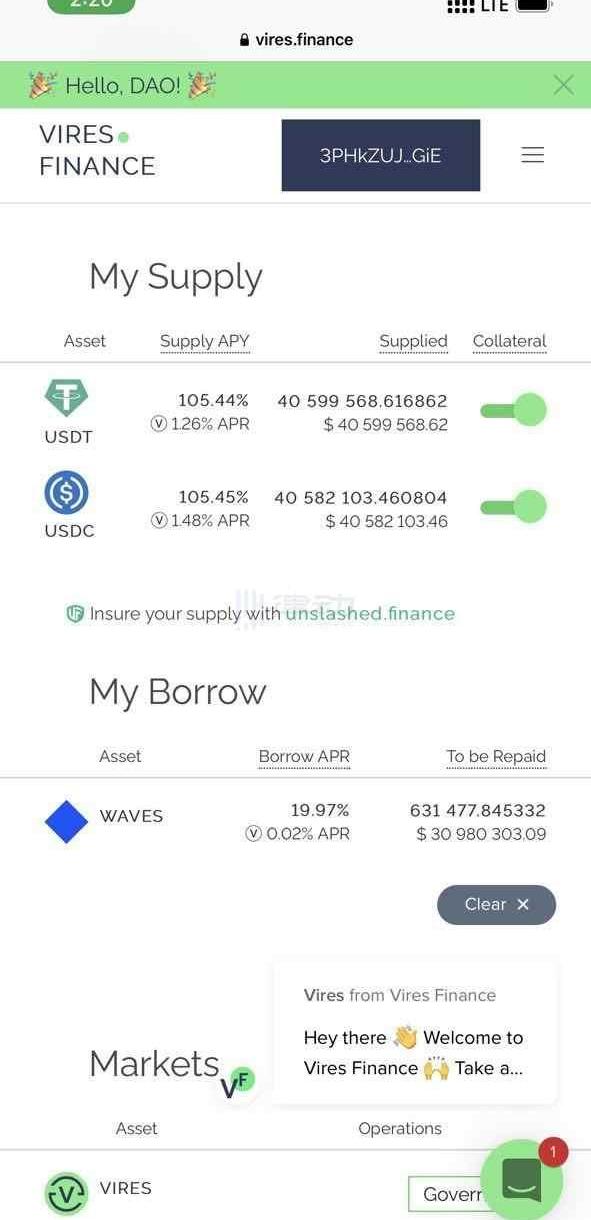

2022年08月底,Neutrino又脫錨了,在8月25日達到了$0.939。截至截稿期2022年9月4日,Neutrino正在$0.925區間交易。這并不是USDN第一次脫錨,僅在2022年,Neutrino此前就已經脫錨了三次。其中2022年4月更是脫錨達20%以上,在4月4日創下歷史脫錨高度美金$0.7831,較4月3日的接近$9.4億美元市值一日內消失了$1.3億市值。僅僅一個月后,2022年5月11日,USDN又脫錨了,交易價為$0.8256。6月14日,交易價為$0.937。據Coinmarketcap報告,自2020年以來至2022年8月5日區間,USDN脫錨次數高達38次,最嚴重的是今年4月的脫錨。之所以USDN的多次脫錨并未像Terra一樣造成史詩級崩盤和廣泛關注的原因是,USDN相比之下杠桿率較低,且體量也不如Terra。USDN在2022年4月4日的脫錨時,Neutrino官網上的WAVES比USDN抵押率達到了2.62,所以按理來說WAVES有足夠的抵押物來保證USDN的美元錨定。但是,此前2個月,WAVES的價格上漲了許多倍,市場認為有可能是俄羅斯在西方制裁下,通過親俄的WAVES躲避制裁。3月31日,有匿名交易員質疑Waves過去一段時間通過Waves生態系統內的借貸平臺ViresFinance內部交易人為地將WAVES的價格短線提了750%。在這樣的丑聞下,ViresFinance上的用戶開始抽離穩定幣資金,從而導致該平臺的利率飆升至80%APR,該平臺的借貸癱瘓。WAVES遭到賣空壓力,用戶開始脫手USDN急于將其轉為其他的穩定幣,Neutrino開始脫錨。

Michael Saylor:相信一個 BTC 有朝一日會價值數百萬美元:金色財經報道,在進行的 “The Capital”會議期間,MicroStrategy 首席執行官Michael Saylor被問及是否對資產負債表上有 130,000 BTC 沒有獲得可觀的利潤感到難過。Saylor相信一個 BTC 有朝一日會價值數百萬美元,這使得當前的低迷對他的長期愿景沒有什么影響。Saylor表示,他并不關注 BTC 從創紀錄的 68,800 美元跌至目前的 29,000 美元,盡管它使 BTC MicroStrategy 的儲備價值減少了 40 億美元。

Saylor稱交易者的心態是愚蠢的,并引用了亞馬遜在 2000 年代初虧損的著名故事。Saylor表示,試圖抓住市場時機是一件愚蠢的事情,Saylor舉了比爾·蓋茨、杰夫·貝佐斯、埃隆·馬斯克、馬克·扎克伯格和拉里·佩奇的例子,他們通過開發真正的產品而不是交易賺取了數十億美元。(U.today)[2022/5/28 3:46:30]

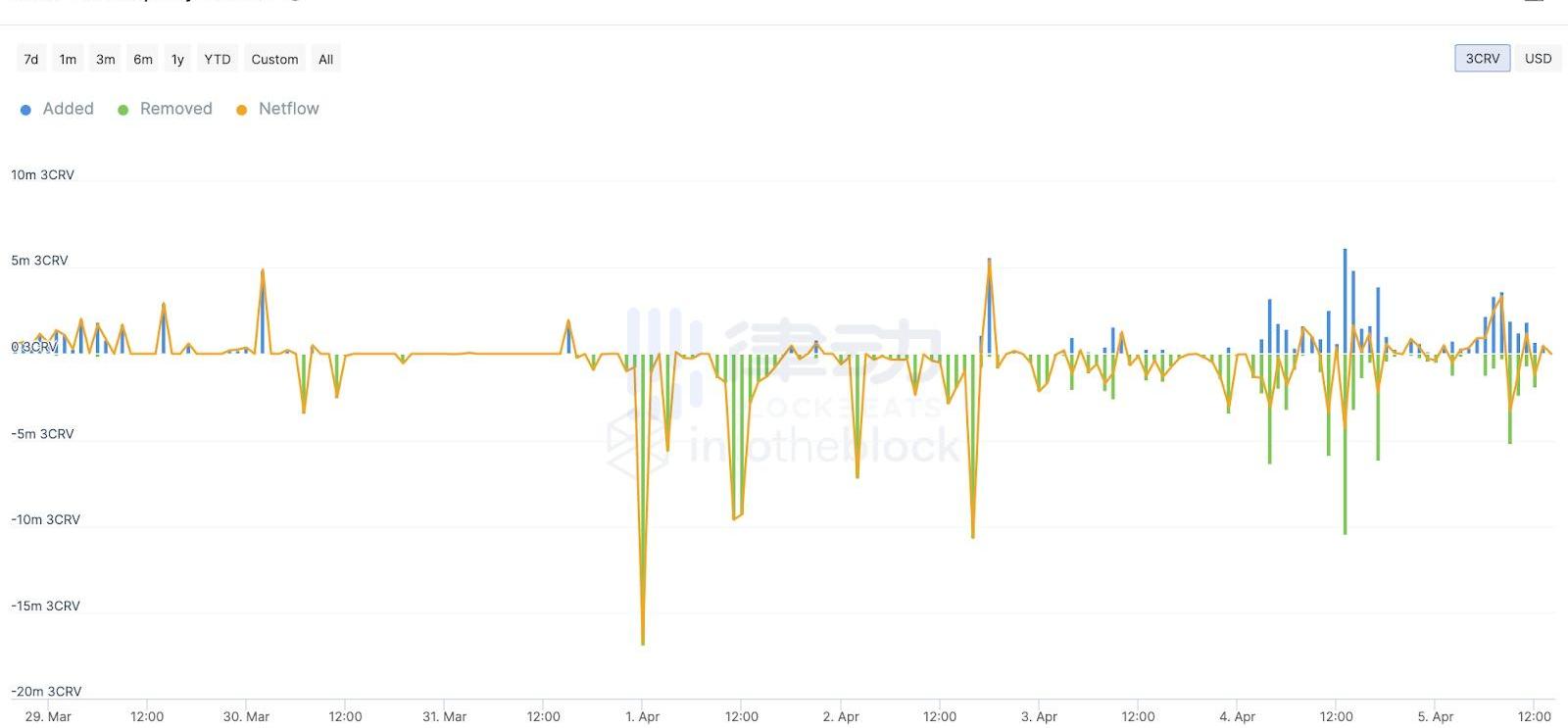

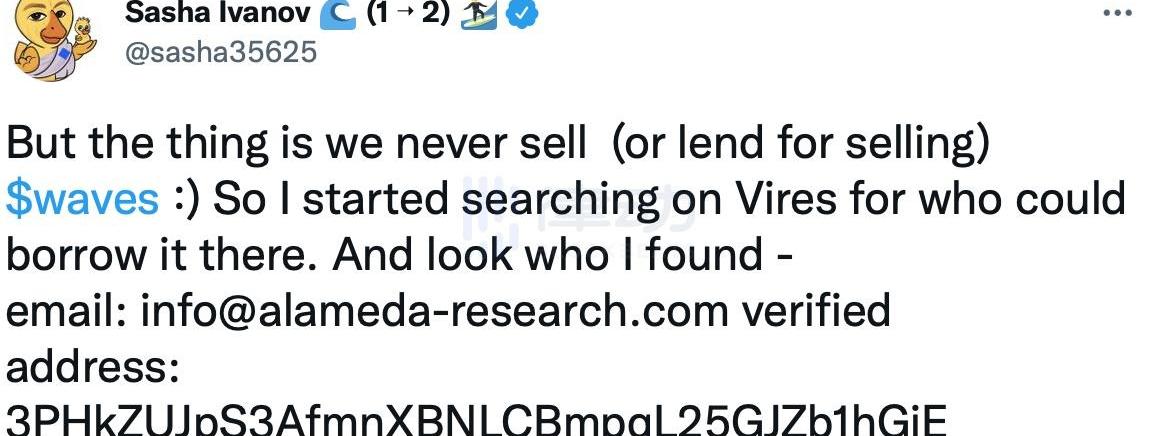

USDN-3CRV池很明顯可以看到推特之后資金出逃基于此,4月3日,Waves的創始人SashaIvanov給予反擊,說,沒有人能人為操作這樣大量的資金,而且質疑這位SamBankman-Fried領頭的研究機構AlamedaResearch的研究員發布消息為了能更好地做空Waves獲取私利。

《未來100年大預言》作者George Friedman:區塊鏈有朝一日會被廢棄:受人尊敬的《未來100年大預言》作者George Friedman認為,比特幣背后的技術區塊鏈有朝一日會變得“過時”。“我從來都不知道任何不能夠被破解的加密技術”弗里德曼周四在紐約的瑞銀CIO全球論壇間隙表示,“它很有用,但是某一時刻它將被廢棄。”[2018/6/16]

SashaIvanov發推說明做空者另有其人,正是發推的用戶0xHamz背后的公司

對此,SBF很快也反擊了回去,說此為陰謀論之說。4月4日USDN脫錨,WAVES也有1/4的價值也蒸發了。不過數日之內,USDN又重新回到了1美元區間。5月11日又脫錨之后,Waves團隊于5月27日宣布革新WAVES的新計劃。創始人SashaIvanov提議由他自己償還Waves價值4億美元的大型債主外債,來增加USDN的流動性和改進穩定幣的基礎設施從而更好地應對未來黑天鵝事件。新的計劃有4步。第1步:通過購買和鎖定CRV代幣來增加對USDN的需求,其中45%的WAVES抵押來自Neutrino的利潤,并投票激勵USDN3池。由于脫鉤最初是由于USDN在Curve池中大量拋售造成的,因此需要密切關注CRV并獲得足夠的投票權來分配獎勵,使USDN對DeFi市場更具吸引力。第2步:SashaIvanov將承擔4億美元的債務并清算鯨魚賬戶的抵押品,出售USDN將流動性返還給ViresPlatform。第3步:為了避免因拋售大量USDN而進一步脫鉤,Sasha會緩慢出售Neutrino。Waves預計,ViresFinance最多需要2個月的時間恢復正常工作狀態,達到存款、取款和借款的完全自由。第4步:通過發行新的資本重組代幣最終取代NSBT,改進Neutrino架構。由于NSBT在當前條件下未能這樣做,因此當抵押不足時,該新代幣的任務是用新的WAVES代幣對Neutrino進行資本重組。資本重組代幣持有者可以從Neutrino合約中質押50%WAVES的獎勵中獲得獎勵。此后,Neutrino的價格逐漸回到$1美元區間,直到后面又出現了脫錨。目前,Neutrino依舊在執行MasterPlan的計劃,旨在帶USDN變成更強更穩定的存在。但是隨著加密貨幣進入熊市,8月底USDN又一次脫錨。在8月5日與CoinDesk的視頻連線里,SashaIvanov表示,Neutrino按照上述步驟革新之后,將不會再出現脫錨情況。內卷時代的算法穩定幣,以后怎么穩?

萬向副董肖風論證 “幣圈一日,人間十年”:萬向副董肖風表示:“區塊鏈不依賴摩爾定律,因為它不依賴于硬件發展,所以它發展比過去的互聯網更快,會快好幾倍。”[2018/2/28]

套利機制在可控范圍內非常聰明且自動化,但在大規模拋售的情況下依舊存有很大的風險。前有Terra崩盤之鑒,后有多個算法貨幣的脫錨。Neutrino的脫錨只是算法穩定幣的一個點,盡管它有著NSBT這樣的系統,依舊在短期拋售的情況下短暫地失去了穩定,好在它也的確因為自己強大的穩定系統和儲備不至于崩盤。除此之外,其他的穩定幣也在過去一年內多次出現過脫錨。譬如,火幣的穩定幣HUSD在8月19日脫錨至$0.82,其原因據公司解釋,是其因為合規關閉了幾個大市場制造商的賬戶,由于有時差問題,所以脫錨了。在市場拋售某穩定幣的情況下,無管控或者弱管控都會讓穩定幣的拋售愈發嚴重,從而掉入一個負面的漩渦。隨著Terra的崩潰,加密貨幣寒冬的來臨,大小算法穩定幣更是在漩渦之中,脫錨此起彼伏。為了加固算法穩定幣的穩定性,除了充足的抵押儲備,一些穩定幣也提出了新的方法,在黑天鵝事件來臨時更好地「穩定」住穩定幣。譬如,theBalanceEcosystem提出其穩定幣USDB的供給會被嚴格「控制」,具體細節還有待發布。同時協議也在測試一些抗壓測試,一種傳統銀行常見的風控測試。協議也指出,USDB不會僅和一種抵押物對接,從而規避其他穩定幣脫錨的問題。通過此可以看出,算法穩定幣作為一種高度依賴金融工程的復雜穩定幣,其核心邏輯一定要堅如磐石。在大量拋售的情況下,協議們不妨參照傳統銀行對黑天鵝事件的演算進行穩定幣基礎設施的加固,并且保證儲備的數量、質量,還有多樣化。盡管對供給量的控制似乎在暗含協議「中心化」的管控,但是在去中心化的放任自由從而有可能遇到黑天鵝事件崩盤,和中心化管控中,如何找到一個合理的平衡,設計出可行且能應對極端事件的系統,將對算法穩定幣未來的發展至關重要。Reference:http://neutrino.athttps://coinmarketcap.com/currencies/neutrino-usd/https://cointelegraph.com/news/waves-backed-stablecoin-usdn-breaks-peg-again-amid-protocol-upgradehttps://www.coindesk.com/video/first-mover-on-cdtv-clips/waves-founder-on-algorithmic-stablecoin-outlook-after-neutrino-usdn-depeg/https://cointelegraph.com/news/neutrino-dollar-breaks-peg-falls-to-0-82-amid-waves-price-manipulation-accusationshttps://finance.yahoo.com/news/russia-ethereum-loses-stablecoin-peg-081857369.htmlhttps://www.businesswire.com/news/home/20220527005421/en/Waves-Reveals-its-Master-Plan-to-Address-the-Latest-Ecosystem-Upheavalhttps://medium.com/wavesprotocol/the-waves-defi-revival-plan-c21d9bfabc7ehttps://www.bloomberg.com/news/articles/2022-04-04/crypto-algorithmic-stablecoin-neutrino-loses-peg-as-token-slumpshttps://wavesenterprise.comhttps://www.defidaonews.com/article/6739588https://chaindebrief.com/why-liquity-usd-may-save-us-all/https://coinmarketcap.com/currencies/liquity-usd/https://coinmarketcap.com/currencies/usdd/https://cointelegraph.com/news/algorithmic-stablecoin-unveils-new-ways-to-preserve-its-peg-to-us-dollarhttps://www.coindesk.com/learn/algorithmic-stablecoins-what-they-are-and-how-they-can-go-terribly-wrong/https://cointelegraph.com/news/alfa-bank-launches-bank-as-a-service-platform-on-waves-blockchainhttps://www.kraken.com/learn/what-is-waveshttps://www.coindesk.com/video/first-mover-on-cdtv-clips/waves-founder-on-algorithmic-stablecoin-outlook-after-neutrino-usdn-depeg/https://thedefiant.io/coinbase-wallet-metamask-tutorial

Tags:AVEWAVESVESUSDAave WBTCWaves Enterprisewaves幣為什么跌得那么狠BUSD

9月8日,數字資產管理平臺Safe發起社區挑戰,成功舉報空投獵人的用戶可獲得被舉報者25%的SAFE代幣,剩余的75%將分配給其他所有符合條件的人.

1900/1/1 0:00:00前言 這兩天非常應景的2條新聞,星巴克宣布了進軍web3計劃,要打造基于區塊鏈的用戶忠誠度平臺;Top藍籌NFT項目doodles宣布了$5400w融資,要建設成web3原生的世界級娛樂品牌.

1900/1/1 0:00:00跨鏈橋使數據和資金能夠在區塊鏈之間自由流動,從而在多鏈世界中發揮不可或缺的作用。然而,在一系列破壞性的黑客攻擊之后,這些跨鏈橋在過去幾個月中飽受爭議.

1900/1/1 0:00:00引言 從論文的角度看,Aleo的可編程隱私設計所采用的的隱私設計和早期的Zcash的白皮書更為相近,類似的Key結構,類似的Note結構,類似的稱呼.

1900/1/1 0:00:00作者oldlee,Web2從事輿情營銷行業,明星娛樂產業分析與營銷專家搭建NFT輿情工具的初衷其實很簡單,在web3通俗的認知中,NFT的價值取決于購買者對于項目方的認可.

1900/1/1 0:00:00近期,伴隨著NFT市場遇冷,無聊猿等藍籌NFT也難抗重壓,從8月以來地板價持續下跌。8月19日,其地板價一度跌至62.8ETH,從而觸發了列出無聊猿數量最多的NFT抵押借貸協議BendDAO的清.

1900/1/1 0:00:00