BTC/HKD+0.43%

BTC/HKD+0.43% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.31%

LTC/HKD-0.31% ADA/HKD+0.87%

ADA/HKD+0.87% SOL/HKD-0.44%

SOL/HKD-0.44% XRP/HKD-0.23%

XRP/HKD-0.23%關于FTX的各種奇聞怪談層出不窮。上周五,FTX、FTXUS和134個相關實體都申請破產,這顯示出該交易所與相關公司已深陷泥潭。僅僅幾個小時后,該交易所遭受大規模的黑客攻擊,6億多美元從FTX和FTXUS的錢包中被吸走,立即引發了內部人員作案的傳言。也許最令人震驚的是,《路透社》的一份報告稱,SBF建立了一個秘密的后門,在審計人員沒有注意到的情況下,在AlamedaResearch和FTX之間輸送資金。今天,我們將重點關注Alameda做市業務對加密貨幣的影響,以及他們的倒閉對流動性意味著什么。Alameda缺口

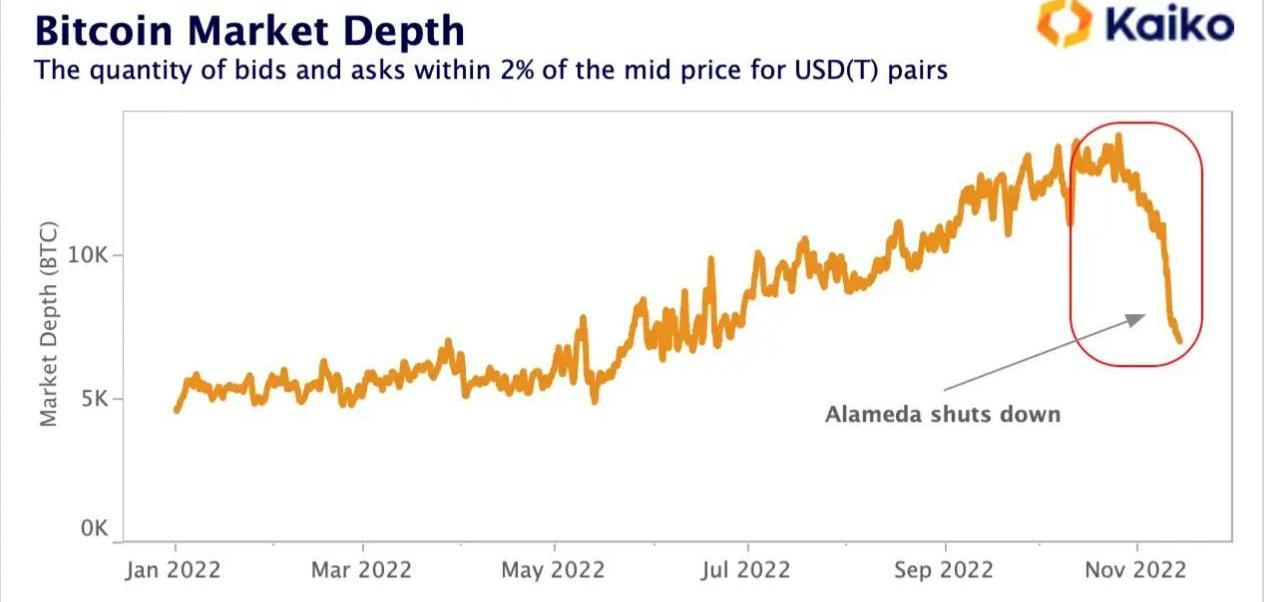

AlamedaResearch是加密貨幣領域最大的做市商之一,為高低市值的代幣提供價值數十億美元的流動性。現在逐漸浮出水面的一點是,他們的整個交易業務是由FTX不正當地混合了客戶資金進行的。上周四,AlamedaResearch宣布他們將正式結束交易。這對整個市場的流動性意味著什么?加密貨幣流動性僅由少數幾家交易公司主導,包括Wintermute、AmberGroup、B2C2、Genesis、Cumberland和Alameda。隨著最大做市商之一的消失,我們可以預期流動性會大幅下降,我們將其稱“Alameda缺口”。其他做市商因FTX的倒閉也會遭遇更多損失,進而會使該缺口繼續擴大。到目前為止,AmberGroup、Wintermute和Genesis都宣布他們有資金存在FTX上,這可能會影響他們的整體做市業務。流動性在波動時會出現正常下降,這是因為做市商在從訂單簿中抽取賣價/買價任務,以管理風險和避免不良流動。但我們在過去一周觀察到,流動性比以往任何一次市場下跌中下降都更嚴重,這表明“Alameda流動性缺口”可能會持續存在,至少在短期內是這樣。自11月5日以來,CoinDesk公布了對Alameda資產狀況的調查,中間價2%以內的BTC流動性已經從11.8kBTC下降到7k,是6月初以來的最低水平。

Decentraland創始人Ordano和Meilich加入了Genesis債權人名單:金色財經報道,Decentraland的高管和創始人中,有三位進入了對Genesis Global的50個最大的非內部人士無擔保索賠名單。Decentraland聯合創始人Esteban Ordano現在擔任顧問,他被列為一家名為Winah Securities的實體的聯系人。Genesis欠Winah將近2700萬美元。游戲公司Big Time Studios被拖欠2000萬美元。它由Decentraland的另一位聯合創始人Ari Meilich運營。他在2020年創辦了Big Time,但仍是一名Decentraland顧問。[2023/1/21 11:24:33]

上面的圖表匯總了18個交易所的市場深度,包括FTX,它不再有任何真正的做市活動。即使從圖表中排除FTX,深度仍然有巨大的下降,這表明整個市場的流動性受到Alameda的崩潰和其他做市商損失的嚴重影響。自11月5日以來,Kraken的BTC深度下降了57%,Bitstamp下降了32%,Binance下降了25%,而Coinbase下降了18%。

Alameda破產前從FTX.US提取價值超2億美元的加密貨幣:金色財經報道,區塊鏈公司 Arkham Intelligence 披露,Alameda Research 在申請破產前從 FTX.US 提取了價值超過 2 億美元的加密貨幣,總計涉及 8 個地址,其中大部分是穩定幣。具體而言,在大約 2.04 億美元中,有 1.16 億美元是穩定幣,主要包括Tether ( USDT )、USDC、BUSD 和 TrueUSD (TUSD),此外還有 4949 萬美元的 ETH 和 3806 萬美元的封裝比特幣 wBTC。據悉,Alameda Research 隨后將價值 1.424 億美元的加密貨幣轉移到 FTX International 的錢包,表明其一直在運作 FTX.US 和 FTX International兩個實體之間關系。值得一提的是,Alameda 將價值約 1040 萬美元的加密貨幣發送到了競爭對手 Binance。(cointelgraph)[2022/11/27 21:05:16]

ETH市場也受到崩潰的影響,2%的市場深度下降到5月下旬的水平。

好在,自5、6月的加密貨幣信貸危機以來,整個市場的BTC和ETH流動性一直在穩步增長,所以深度下降應該不會有太大的破壞性。更令人擔憂的是山寨幣的流動性。Alameda投資了數十個項目,持有價值數百萬美元的低流動性代幣。但由于Alameda也是一個做市商,我們可以認為他們也是這些代幣的主要流動性提供者。目前還不清楚Alameda與FTX持有代幣的全部細目,但以下是《金融時報》提供的FTX資產負債表明細,該表按流動性對持有的資產進行排名。

Avalanche創始人:沒有遭遇雙花攻擊 此前問題是狀態驗證錯誤:今日, Avalanche創始人Emin Gün Sirer發推表示:“我想再次強調,Avalanche沒有遭遇雙花攻擊。幾天前的錯誤涉及到狀態驗證的錯誤,而不是共識引擎。該漏洞已得到完全緩解,開發人員將很快進行分析,并深入研究引發錯誤的緩存條目問題的詳細信息。此前消息,Pangolin應用觸發跨鏈功能漏洞致使Avalanche主網交易停滯,隨后,Avalanche發布新版客戶端,并要求驗證者必須更新節點,Avalanche網絡已上線并且運行正常。”[2021/2/15 19:47:20]

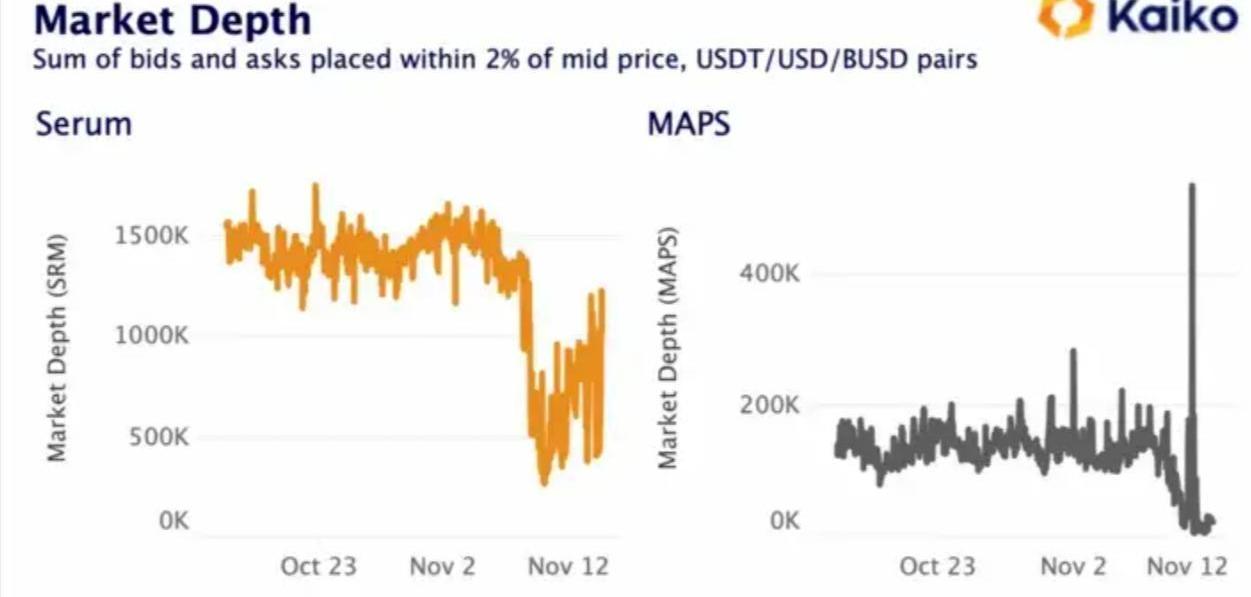

在“流動性較差”類別下,排名前四的是FTT,一個名為Serum的SolanaDEX代幣,Solana的原生代幣SOL,以及一個名為MAPS的代幣。讓我們看看Alameda前后,SRM、SOL和MAPS的流動性情況。下圖是提供SOL交易對的9個交易所深度匯總的情況。整體市場深度下降了50%,在所有訂單薄上,市場深度從100萬SOL下降到50萬以下,而且這種下降在每個交易所都出現。

Galaxy Digital創始人:僅BTC和ETH的排名會維持在前十:Galaxy Digital創始人兼首席執行官Mike Novogratz在接受采訪時表示,除穩定幣以外(由于它們在加密貨幣市場中的目的不同),加密貨幣的增長主要歸功于這些獨立項目背后的社區,而許多較小的加密貨幣沒有這些社區。Novogratz稱其看不到山寨幣有所成長,它們都在慢慢萎縮。此外,Novogratz表示,從現在開始的五年后,除了BTC和ETH之外,目前排名前十的代幣都不會再保持在前十。(AMBcrypto )[2020/11/17 21:00:41]

SRM和MAPS也出現了深度的巨大下下跌。為了避免價格影響,我們用每個代幣的原生單位來表示深度,該數據表明做市活動已經受到Alameda崩潰的嚴重影響。

Alameda持有大量的非流動性代幣,同時是這些代幣的做市商,這使得該公司在面臨破產時幾乎無法絕境逢生。總的來說,可以預計在不久的將來,山寨幣的流動性將會非常低,特別是那些受到FTX/Alameda實體大量投資的山寨幣。穩定幣會有風險嗎?

雖然不流動的山寨幣在Alameda/FTX的資產負債表中占比很大,但Alameda也持有數百萬的穩定幣。以下是由21Shares制作的DuneAnalytics儀表板,追蹤與Alameda相關的已知以太坊錢包地址的持有量。

Galaxy Digital CEO:個人很喜歡黃金 但不像喜歡比特幣那樣喜歡:Galaxy Digital首席執行官Mike Novogratz轉發推特網友zerohedge的推文“美國銀行稱,如果把每一盎司黃金放在一起,得到的純金立方體邊長只有21米左右。”Mike Novogratz表示,個人很喜歡黃金,但沒有像喜歡比特幣那樣喜歡。[2020/6/27]

截至周一上午,Alameda持有價值超過4600萬美元的穩定幣,其最大的穩定幣持有量是TrueUSD,其次是1170萬美元的USDC和1100萬美元的USDT。自上周末以來,其持有的USDC已經下降了五倍。盡管TUSD是流動性最低的穩定幣之一,僅在10個中心化交易所有活躍交易,但其在中心化交易所的價格在過去一周保持相對穩定。

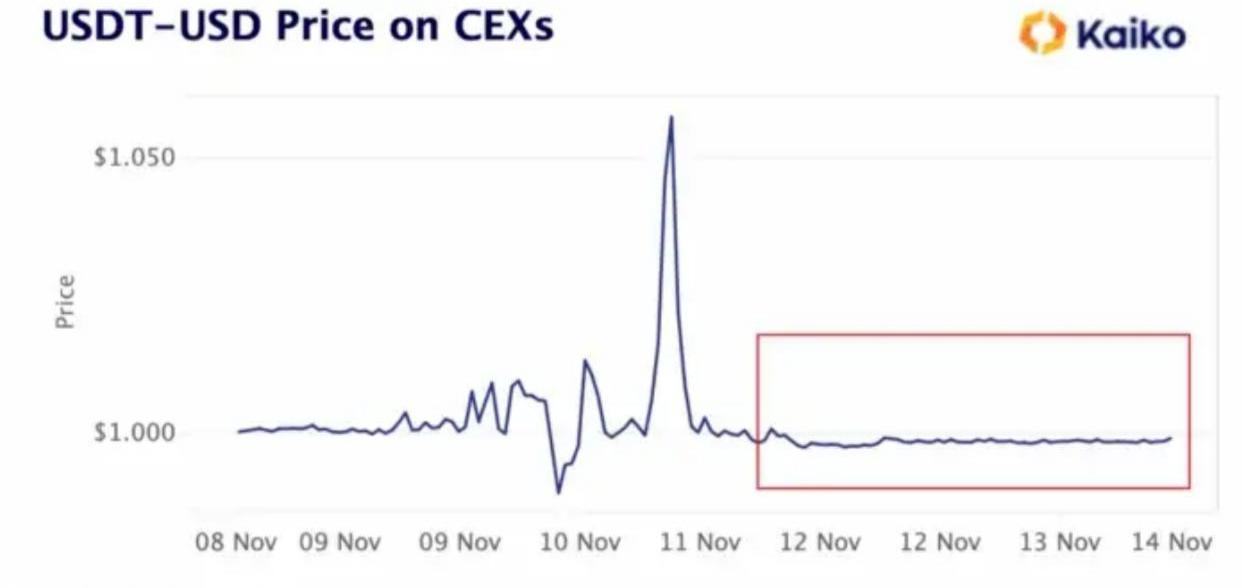

USDT表現出最劇烈的價格波動,在11月10日跌至0.989美元,然后在11月11日飆升至1.058美元。從那時起,它一直在以小幅度折價進行交易,這表明中心化現貨市場受到持續賣壓。

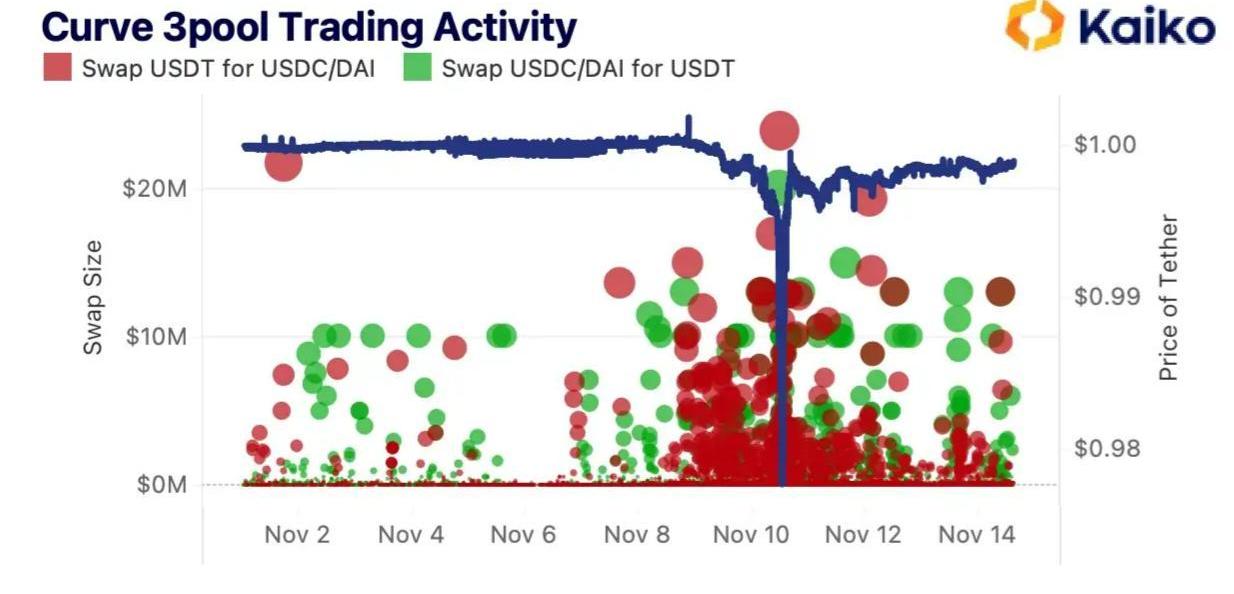

甚至有人猜測,Alameda正在積極地做空USDT,在Aave上使用USDC借入USDT,然后在Curve等其他交易所出售。下圖Curve3pool上的活動顯示,大量USDT被賣出以換取USDC和DAI,導致USDT的價格短暫下跌,低于其掛鉤價2美分。此后,價格恢復,現在的價格僅比其掛鉤價格低10個基點。

穩定幣大部分的市場活動主要仍然發生在中心化交易所,因此,盡管DeFi市場上出現輕微的折扣,其價格似乎保持穩定。衍生品市場的極端波動

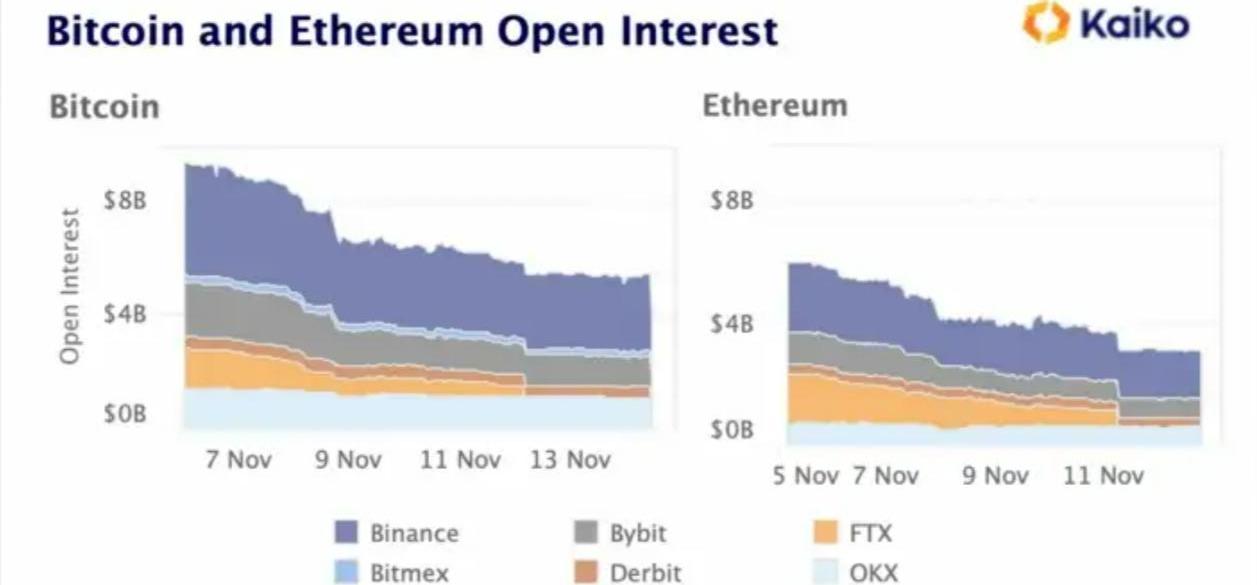

上周無疑是加密貨幣歷史上最動蕩的一周,在Binance于11月9日退出收購FTX后,BTC和ETH都出現了五個多月以來的最大單日跌幅。現貨價格劇烈波動,在短短24小時內導致了8.75億美元的級聯多頭清算,永續期貨未平倉量暴跌兩位數。

5家交易所的BTC未平倉合約在這一周內從80億美元左右降至55億美元,而ETH從40億美元降至30億美元。FTX的崩潰可能會對衍生品市場產生重大影響,截至11月初,它占BTC未平倉合約總額的14%,占ETH未平倉合約的28%。上周的事件對市場情緒產生重大影響。BTC和ETH的資金利率都暴跌入負值,截至周一早上仍然是虧損狀態,因為市場已明確轉為看跌。

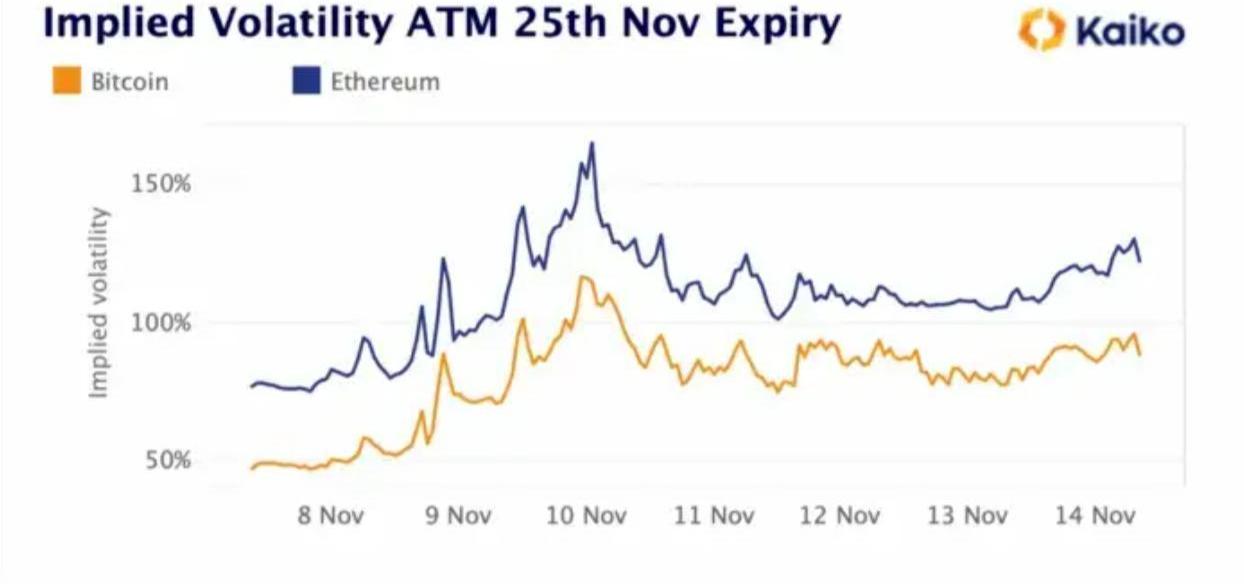

期權市場也出現突然的情緒轉變,11月8日至9日,BTC和ETH期權的隱含波動率激增。隱含波動率可以衡量期權交易商對未來價格波動的預期。

11月25日到期的BTCATM隱含波動率在短短24小時內從50%左右翻了一倍多,超過了117%。ETHATM的隱含波動率也飆升至165%,之后略有回落。隱含波動率目前仍然很高,這表明市場對風險的看法發生了巨大的變化。加密貨幣與TradFi的關系

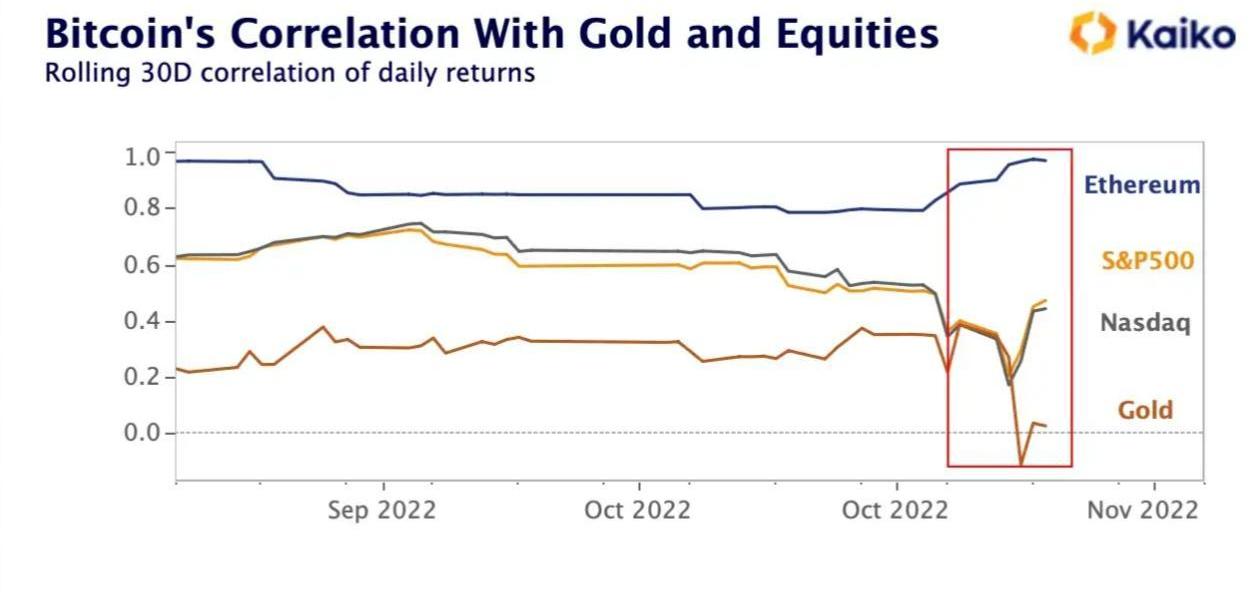

在上周的代幣通脹印發之后,在未來某一周,加密貨幣市場肯定會經歷一次大幅反彈,這可能會給人們希望,意味著通脹可能會達到頂峰,美聯儲將放緩其貨幣緊縮政策。在加密貨幣資產暴跌的同時,納斯達克100指數和標準普爾500指數分別跳漲了8.8%和5.9%。因此,BTC與美國股市的30天滾動相關性下降到只有0.17,是2021年11月以來的最低水平,然后恢復到0.4。在過去幾個月的上漲之后,BTC與黃金的相關性變成負值,在本周結束時接近為零。相比之下,它與ETH的相關性飆升至一年多來的最高水平。

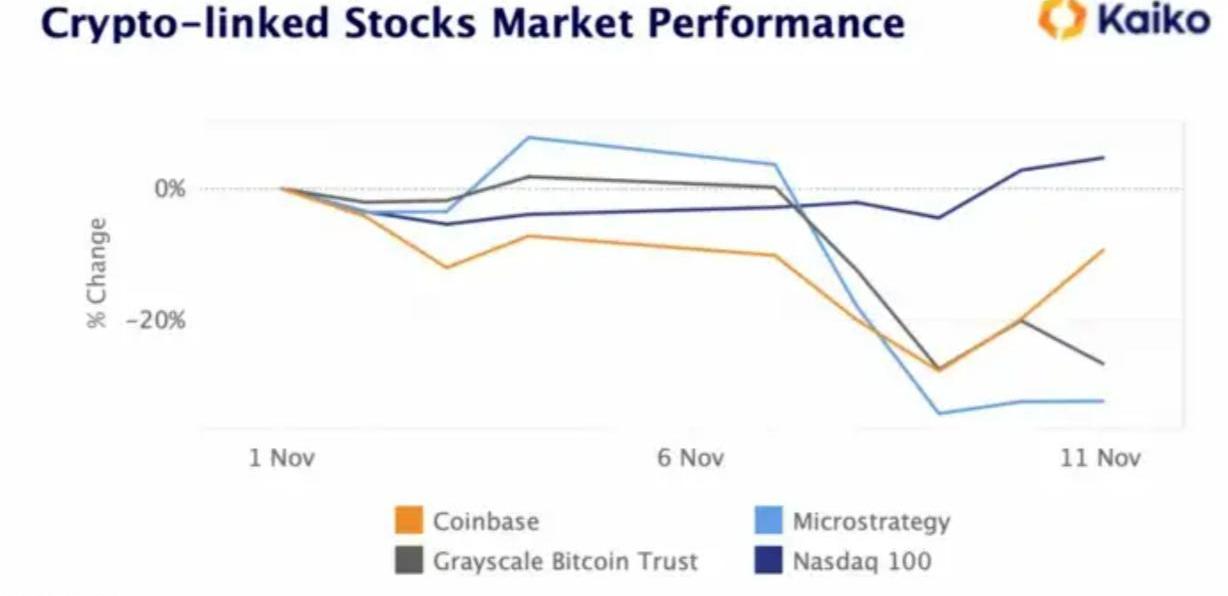

加密貨幣市場的動蕩導致與加密貨幣相關的股票大幅下跌,在對該行業的信心下降和蔓延擔憂中,這些股票的表現大大低于大盤。

Microstrategy持有的13萬個BTC的價值在5天內暴跌了約5億美元,其股價跌幅最大,本周結束時下跌了37%。最大的BTC投資工具GrayscaleBitcoinTrust,其價值損失了28%。這種變動進一步導致Grayscale折價的上升,達到了歷史最低點41%以上。折價是GBTC股價和其持有的比特幣市價之間的差異。自2021年2月以來,由于結構性原因和競爭加劇,這個數據一直在擴大。關于AlamedaResearch持有大量GBTC倉位的傳聞很可能增加了拋售壓力。盡管本周略微虧損,但由于購買需求依然強勁,唯一公開交易的加密貨幣交易所——Coinbase在周五挽回了大部分損失。擴散

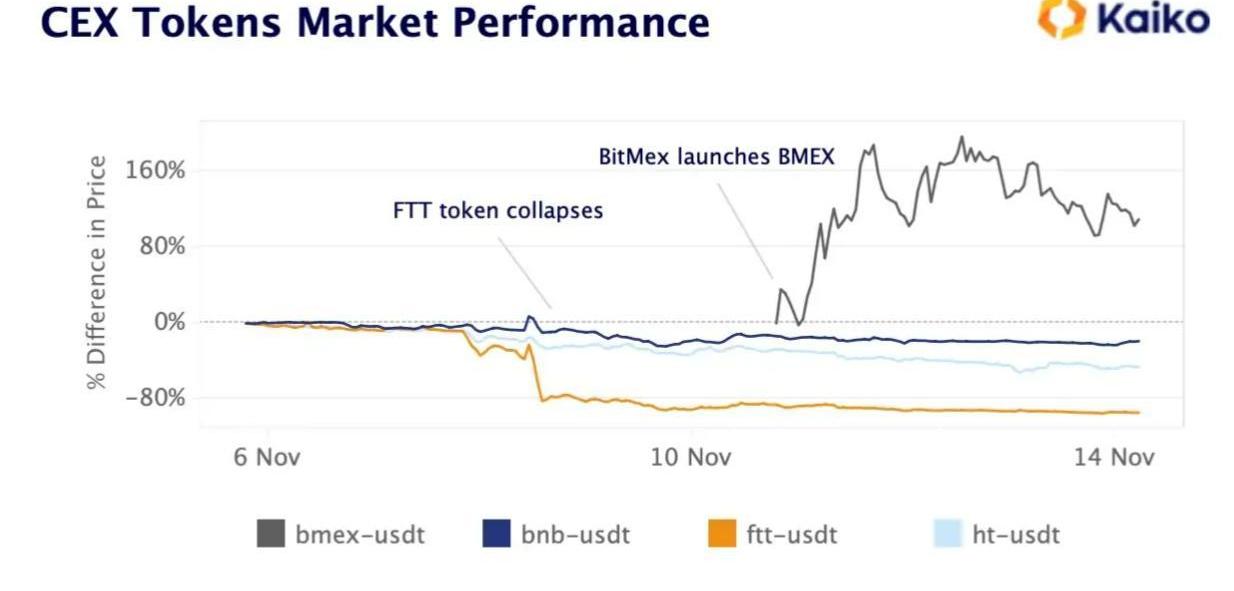

FTX事件的影響才剛開始。上周末,Blockfi宣布他們在加密貨幣信貸危機期間接受了FTX的救助,將被迫停止提款。對沖基金GaloisCapital承認,其一半的資金都留在FTX上。FTX的投資者,包括軟銀和紅杉,此后將其投資減記為零。我們需要幾個月的時間才能完全了解崩盤的程度。但加密貨幣有其特殊性,在FTT崩潰的余波之下就出現了一個全新的交易所代幣。上周五,Bitmex推出了他們的原生BMEX代幣,他們將其命名為“真正的信徒代幣”。該代幣的使用情況與FTT的使用情況驚人相似。自推出以來,BMEX已飆升了超過100%。

“OGtown”是華語cryptopunks社區授權的文章專欄本期特邀嘉賓介紹NounsDAO:全球最頭部的DAO社區,DAO賽道的帶動者及典型項目,國庫存有近3萬個以太坊.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐加密基礎設施公司BlockstreamCorp.正在以大幅低于最近一次融資的估值籌集新的資金.

1900/1/1 0:00:00MSTR在其2025年和2027年的可轉換票據上獲得了非常有利的固定利率,股份轉換價格遠遠高于其普通股在2022年11月21日的157.22美元收盤價.

1900/1/1 0:00:00編譯整理:白澤研究院Web3有能力徹底改變品牌和客戶相互聯系的方式。許多品牌已經在嘗試使用NFT和元宇宙來提高品牌知名度和消費者忠誠度,這是傳統社交媒體和電子商務渠道根本無法做到的.

1900/1/1 0:00:00此前,ETH開發者TimBeiko發文稱希望ETHL1能夠實現隱私功能,而非依托TornadoCash等第三方應用或zkMoney等L2應用.

1900/1/1 0:00:00我將在本篇推文中為大家介紹Curve的原生StablecoincrvUSD,它將一次性解決三個問題。 創建協議的原生Stablecoin基本就等于為協議提供了流動資金.

1900/1/1 0:00:00