BTC/HKD+4.99%

BTC/HKD+4.99% ETH/HKD+4.78%

ETH/HKD+4.78% LTC/HKD+7.98%

LTC/HKD+7.98% ADA/HKD+7.36%

ADA/HKD+7.36% SOL/HKD+8.27%

SOL/HKD+8.27% XRP/HKD+4.4%

XRP/HKD+4.4%

可組合性是DeFi的核心功能,使開發人員通過集成現有協議來快速創建新項目。一個現有協議便是GMX,它在2022年取得了輝煌的成績。其LP通證GLP穩定地提供了超過20%的以$ETH計價的回報,引發了流行的“真實收益率”敘事。因此,開發人員開始在GMX之上構建新項目,時至今日已經有28個。本文介紹了所有項目,并對重點項目進行了分析。他們可以分為五類,金庫、借貸、社交交易、期權以及其他。

金庫

金庫是其中最大的類別,有13個項目,從基本的自動復利池到旨在提高GLP回報的復雜的結構化金融產品。利滾利

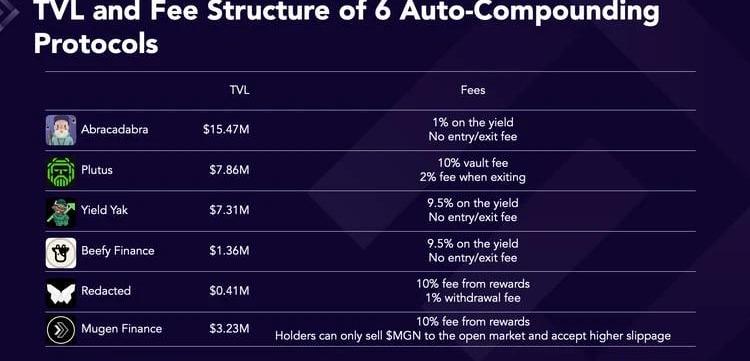

愛因斯坦認為復利是世界第八大奇跡。如果你像我一樣,總是忘記將GLP收益重新投入GLP池,我們都錯過了一些白撿的錢。如果你不利滾利,年初投入的100美元在年底只會變成120美元,假設回報是20%。然而,如果你一天操作兩次,將收益投回GLP池,你的100美元會在年底變成122.14美元。如果你考慮到復合乘數點的提升,獲得回報會更高。Multiplierpoints是GLP的一個獨特功能,以獎勵長期用戶。相當多的產品為GLP持有者提供自動復利服務,這樣他們就不會錯過潛在的利滾利收益。AbracadabraAbracadabra是最大的GLP利滾利池,TVL為1,547萬美元。用戶存入GLP以獲得magicGLP,magicGLP每天兩次自動將獲得的收益再投入到GLP池子中,從而最大化回報。與其他金庫通證一樣,magicGLP的價值會隨著時間的推移而增加,導致magicGLP兌換GLP的比率上升。Abracadabra對該服務的收益收取1%的費用,并且沒有進入/退出費用,這是自動利滾利池中最低的價格。PlutusPlutus是第二大的利滾利池,其TVL為786萬美元,用戶可以將GLP存入得到plvGLP。它每8小時自動復利一次,并收取2%的退出費和10%的保險庫費。作為交換,plvGLP持有者獲得15%的$PLS流動性挖礦獎勵,相當于2年內分配給plvGLP持有者225萬$PLS。獎勵在最初幾個月有加權,這意味著前幾個月的獎勵最高。$PLS可以被鎖定以獲得Plutus協議產生的收益的一部分,并獲得對鎖定在Plutus內的veTokens的控制權。除了plvGLP,Plutus還有一系列治理權聚合和流動性相關產品。YieldYakYieldYak是Avax上的一個GLP農場,TVL為731萬美元。與Abracadabra和Plutus類似,YieldYak自動將$AVAX獎勵投入GLP,并獲得esGMX以增加獎勵。YieldYak收取收益的9.5%作為管理費,沒有進入/退出費用。BeefyFinanceBeefyFinance的TVL為136萬美元。它的金庫每天至少滾利一次,并在每次有存入時滾利。因此,利滾利操作每天發生會10-20次。它同樣收取收益的9.5%作為管理費,且沒有進入/退出費用,這與YieldYak完全相同。RedactedRedacted為金庫產品增加了一些多樣性。Redacted發布的Pirex在自動復利的基礎上,為質押的GMX和GLP提供流動性。它有兩種模式,簡易模式和標準模式。簡易模式與上述其他利滾利池相同。很酷的是,他們還提供一個GMX金庫。用戶存入GMX或GLP以獲得apxGMX或apxGLP。簡易模式收取1%的提款費,回饋給金庫通證的持有者。此外,它還收取收益的10%作為平臺費和0.3%的福利獎勵費用。標準模式為質押中的GMX和GLP提供流動性。用戶存入GMX和GLP獲得pxGMX和pxGLP。存入的GMX和GLP與原生質押在GMX上一樣。不同的是,pxGMX和pxGLP是可流通的,用戶可以隨時賣出,pxGMX在Arbitrum上在Camelot有一個池子,在Avax上的TraderJoe有一個池子。當通過GMX協議質押時,獲得的esGMX是不可轉讓的。而通過Pirex存入,獲得的esGMX被標記為pxGMX并可以轉讓。此外,獲得的乘數點永遠不會丟失,因為當用戶在公開市場上出售pxGMX時,其底層的GMX仍然被質押。因此,用戶不會因為缺乏multiplierpoints或者出售質押的GMX而受到懲罰。標準模式收取1%的兌換費和收益的10%。Pirex的GMX金庫是很有意思的創新,而GLP金庫則與其他利滾利金庫類似,可費用更高。因此,PirexGMXVault的TVL為404,555美元,而GLPVault的TVL僅為38,557美元。MugenFinanceMugenFinance的GLP金庫TVL為323萬美元。它聲稱是一個多鏈聚合器,使用可持續的協議收入來產生收益。然而,Mugen目前只支持一條鏈上的一個協議,即GMX。Mugen的機制與上述GLP金庫不同。$MGN是協議通證。用戶將$USDC存入Mugen金庫以鑄造$MGN,Mugen用其金庫購買GLP。用戶質押$MGN以獲得GLP產生的收益。購買$MGN和直接購買GLP有什么區別?購買$MGN更糟糕3倍。當你以$MGN購買時,Mugen團隊將從你的GLP回報中扣除10%。雖然你可以燒掉GLP從GLP池中贖回資產,但你不能從Mugen金庫中提取資產。你只能在公開市場上出售$MGN。目前,$MGN的市場價格為81美元,而其對應金庫價值為126美元,這意味著如果早期用戶想要退出,他們必須接受35%的損失。Mugen還有一個特別的設計,以“防止用戶在收益分配之前和之后開啟并解除質押”。這個設計使得協議在會30天內延期支付GLP獎勵。例如,如果Mugen從今天的GLP收益中獲得100個$ETH,那么每個Mugen質押者在接下來的30天內將每天獲得100$ETH中他們那一份的1/30。如果你想提前退出,你將失去剩余的獎勵。那么為什么還會有人購買$MGN呢?他們可以從早期用戶的損失中受益。因為早期用戶只能在公開市場上出售$MGN,導致$MGN的價格低于其實際價值。如果你今天購買$MGN,只花81美元可以購買價值126美元的GLP。此外,只有84%的MGN被質押。因此,質押者獲得的收益更高,因為16%的MGN持有者愿意放棄他們的GLP收益。使用任何利滾利池都伴隨著額外的智能合約風險。當用戶認為收益分配應該通過智能合約自動進行時,Mugen此前曾暫停了收益分配,并沒有做出解釋。最后,該項目依靠社區開發的前端供用戶與其合同進行交互。該項目有自己的官網鏈接,但其功能非常有限。下表總結了以上提到的六個利滾利池的基本信息。

Cardano網絡交易總數已突破7100萬筆:7月15日消息,據Input Output Global發布的周報,Cardano網絡交易總數已突破7100萬筆,達到7120萬筆。Cardano鏈上原生代幣的數量也在增長,目前已達到855萬個。這些代幣是在77,035個代幣策略中鑄造而成。已經有135個項目在Cardano上推出,而其鏈上有1264個項目正處于不同的開發階段。

鏈上分析公司IntoTheBlock在5月份的Cardano網絡分析報告中指出,Cardano的交易數量在熊市條件下保持相當穩定,并較年度低點有所增長。此外,交易額也明顯增加,表明活躍度在增加。主要的催化劑似乎是5月份的Hydra升級。Hydra是一種二層擴容解決方案,旨在通過在側鏈上處理交易來提高Cardano鏈的吞吐量和可擴展性。[2023/7/16 10:57:25]

高級策略

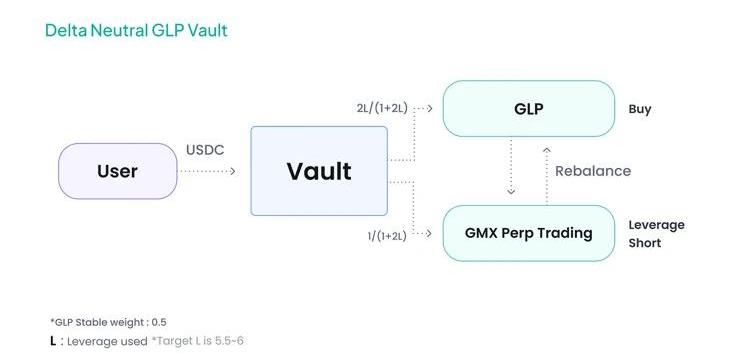

除了基本的利滾利外,不少項目還設計了更為復雜的GLP策略。最常見的是DeltaNeutral策略。由于GLP由50%的穩定幣和50%的$BTC+$ETH組成,GLP持有者相當于持有0.5倍杠桿的Crypto多頭頭寸,因此面臨BTC和ETH的價格變動風險。這在牛市中很好。但在熊市中就有問題了。因此,市面上出現了DeltaNeutral金庫來對沖這些風險。RageTradeRageTrade的DeltaNeutral金庫是最受歡迎的,它被稱為RiskOnVault。RageTrade的RiskOnVault將用戶存入$USDC投資進GLP池,同時通過閃電貸建立$ETH和$BTC的空頭頭寸。我們之前的文章更詳細地解釋了RageTrade的機制。最終的結果是,當你持有GLP時,RageTrade自動對沖了你的多頭敞口。RageTrade還設計了一個RiskOffVault,以配合RiskOnVault。RiskOffVault把USDC借給RiskOnVault來建立空頭頭寸。RiskOffVault獲得Aave借貸利率和RiskOnVault獲得的部分GLP獎勵。RiskOnVault的TVL為7,330,180美元,RiskOffVault的TVL為3,799,645美元。合計TVL為1,113萬美元。

Arbitrum 開發團隊 Offchain Labs 將推出針對定序器女巫攻擊的防御機制:2月27日消息,Arbitrum 開發團隊 Offchain Labs 正在開發題為“添加中繼客戶端連接隨機數”的防御機制,以阻止 MEV 搜索者對定序器進行女巫攻擊。該機制要求隨機數在不同客戶端之間必須是唯一的,中繼將按照隨機數目標值從高到低的順序向客戶端廣播消息,就要有最高隨機數目標值的客戶端將最快收到消息。如果兩個連接的隨機數目標值相同,那么隨機是哈希值較低的客戶端會先收到廣播,隨后再傳播給其他中繼。[2023/2/27 12:31:38]

NeutraFinanceNeutraFinance通過另一個的途徑實現了DeltaNeutral。它通過在GMX開設杠桿空頭頭寸來對沖GLP的多頭敞口。它通過獨特的再平衡機制保持DeltaNeutral。它目前的TVL為116萬美元。

來源:NeutraFinanceUmami與Neutra類似,Umami的Deltaneutral策略也涉及在GMX上的對沖交易。它還實施了內部凈額結算策略,該策略在Umami金庫之間重新分配Delta以最小化對沖成本。對沖金額定期通過算法重新平衡。Umami原定于3月啟動Beta。然而,其CEO最近跑路了,并拋售了他所有的代幣。雖然團隊其他成員決定繼續以DAO的形式繼續開發Umami,但這個不幸的插曲可能會導致產品延誤。

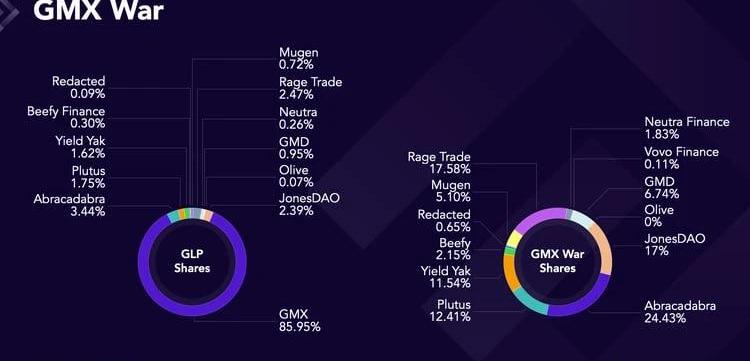

來源:UmamiVovoFinanceVovoFinance是另一個有趣的DeltaNeutral解決方案。Vovo允許用戶手動對沖,而不是自動對沖。每周,金庫收集質押的GLP的收益,并使用這些收益在GMX上開設10倍杠桿的頭寸。用戶可以從ETH漲、ETH跌、BTC漲和BTC跌中選擇他們青睞的資產和方向。一周后,金庫會自動關閉杠桿頭寸,并將利潤再投資以購買和質押更多的GLP。Vovo在四個金庫中的TVL合計為66,013美元。GMDGMD提供一種變體的DeltaNeutral策略。GMD不是直接對沖GLP標的資產的價格變動,而是通過創建三個獨立的金庫,允許用戶只對一種資產有風險敞口,而不是GLP池中的所有資產。例如,持有GLP意味著同時持有BTC和ETH,但GMD允許用戶的GLP只包括BTC、ETH或USDC中的一種。它還使用協議收入來保護用戶免受交易者PnL的影響。不過,就像我之前的文章討論的,但在大多數情況下,GMX交易者都是在虧錢。GMD的GLPTVL是427萬美元。OliveOlive在競爭中加入了更多的金融煉金術。它提供本金保護金庫,通過將可組合性和結構化產品結合起來,提高收益率,且不會讓用戶的本金面臨風險。Olive通過各種復雜的策略交易存入的GLP每周的收益。它以周為單位進行交易,按比例收取2%的管理費用,如果當個周期收益為正,還收取10%的績效費。它的TVL目前29.9萬美元。JonesDAOGMX戰爭的最后一個參與者是JonesDAO,TVL為1,075萬美元。這是一個加了杠桿的利滾利池,有兩個金庫組成,一個GLP金庫和一個USDC金庫。我們之前的文章非常詳細地討論了它的機制。簡單來說,JonesDAOGLP金庫購買GLP并鑄造jGLP,然后從USDC金庫借入$USDC來購買更多的GLP。杠桿的多少是動態的,根據市場趨勢確定。USDC金庫的存款人作為貸方賺取利息和部分GLP獎勵。jGLP可用于在JonesDAO平臺和整個Arbitrum生態系統中提供流動性。例如,用戶可以在Camelot上的jGLP-USDC池中提供流動性。GMXWar

Binance獲得阿布扎比監管機構頒發的金融服務許可:金色財經報道,加密貨幣交易所Binance今日宣布,已獲得阿聯酋首都國際金融中心阿布扎比全球市場(ADGM)金融服務監管局(FSRA)頒發的金融服務許可(FSP)。根據Binance在中東的擴張努力,FSP將使區塊鏈巨頭能夠為專業客戶提供托管服務,前提是他們滿足FSRA概述的FSP條件。[2022/11/16 13:12:22]

GMXWar已經開始,在GMX基礎上建立的金庫玩家們正在相互爭奪更多的GLP份額。雖然基本的利滾利功能已經很有吸引力,但進一步的創新可能會進一步提高GLP收益率。我非常看好金庫產品。GLPAUM目前為4.43億美元,而所有金庫產品加起來僅占GLP總額的一小部分。大多數GLP仍閑置在持有人錢包中,等待被金庫提供商捕獲。此外,GLP作為一種產生收益的產品,本身具有巨大的潛力。承諾從龐氏騙局中獲得20%回報的Anchor成功積累了超過170億美元AUM。而GLP的表現一直優于20%這一基準,而且其收益來自于真實的交易手續費。4.43億美元和170億美元之間存在很大差距,而更好的金庫產品也將吸引更多的人來鑄造GLP。

但有一點需要注意。我們正處于或接近一個crypto周期的底部。雖然DeltaNeutral是過去一年GLP上的一個很好的策略,我們正從歷史高點回落。但當我們上漲時,它反而起到的是副作用,因為價格上漲的所有收益都被這個策略對沖了。借貸

在Vault產品之外,借貸是GMX上的第二大生態,使用戶能夠以其GLP資產為抵押去借款,來為yieldfarming加杠桿。JonesDAOVault也是一種內置借貸的收益產品。借貸領域主要的玩家是Vesta、Sentiment、Rodeo和Tender.fi,以及Avax上的DeltaPrime、Yeti和Moremoney。所有這些都允許用戶以他們的GLP做抵押來借款。Sentiment還允許使用GMX作為抵押品,而Rodeo有自己的GLP利滾利金庫。期權

Arweave現已集成至Meta,為Instagram創作者存儲數字收藏品:11月3日消息,區塊鏈存儲協議Arweave現已集成至Meta,Meta正使用Arweave存儲Instagram創作者的數字收藏品。或受此影響,截至發文時,Arweave原生Token 24小時漲幅達35.9%,現報價13.92美元。[2022/11/3 12:11:44]

GMX上perp交易也與期權交易所很好地協同。LyraLyra是交易期權的DEX。該協議旨在將流動性提供者的敞口保持在接近DeltaNeutral,這是通過在GMX或Synthetix上開設多頭或空頭頭寸來實現的。DopexDopex也是一家期權DEX,它以兩種方式集成了GMX。他們的AtlanticPerpProtection保護GMX上的交易員免受清算風險。購買了期權后,當一筆交易接近清算時,Dopex上期權的穩定幣抵押品將自動從Dopex合約轉移到交易者的GMX抵押品賬戶中。Dopex還幫助用戶對沖GLP價格變動風險。如果GLP價格低于期權執行價格,用戶將獲得結算收益。如果GLP價格上漲,用戶可以保持他們的GLP持倉,并獲得價格上漲帶來的收益。社交交易

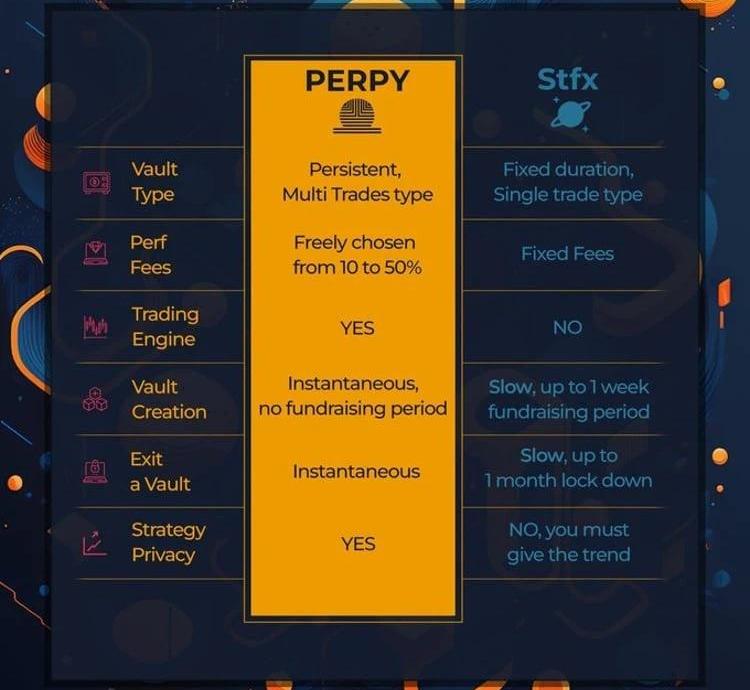

隨著STFX和Perpy的推出,社交交易最近勢頭強勁。它允許用戶復制高利潤的交易者的交易。STFXSTFX全稱是SingleTradeFinanceExchange。它提供專門用于一次交易的短期、非托管、活躍的資產管理金庫。STFX交易者使用GMX來執行他們的交易。該平臺收取20%的固定績效費。PerpyFinancePerpyFinance在概念上與STFX相似,但在設置上有所不同。根據Perpy的說法,主要區別在于PerpyVault是連續的,收取可變費用,沒有籌款期,并保護隱私。

來源:PerpyFinancePuppetFinancePuppetFinance是GMXBlueberryClub即將發布的復制交易功能。用戶可以根據意圖將資金存入不同的池。例如,將ETH存入ETH看漲池或把USDC存入ETH看跌池。Puppet跟蹤每個注冊的交易者的表現,用戶可以將其交易與之匹配。這個產品還在研發中,更多細節將在GMXsynthetics產品推出時公布。其他

“SEC訴Ripple”案進展:SEC認為Hinman的言論與訴訟無關:8月17日消息,美國證券交易委員會(SEC)在對Ripple Labs的訴訟中進行反擊,辯稱Ripple律師希望納入證據的William Hinman文件與本案無關。這些文件來自美國SEC的法律專家,被用來提供Hinman演講相關信息,其認為加密貨幣不應被視為證券。

SEC聲稱審議程序特權保護這些文件。文件反映的是員工的個人意見,而不是機構政策。此外,SEC尚未披露William Hinman 2018年演講的草稿。( FXStreet)[2022/8/17 12:31:22]

DappsOSDappOS是一種操作協議,旨在降低與加密基礎設施交互的障礙。在GMX上,DappsOS允許用戶通過BSC錢包直接訪問GMX。它非常酷,將為GMX帶來更多用戶。DemexDemex通過智能合約將GLP橋接到Cosmos,并提供自動復利服務,允許Cosmos用戶訪問GMX并從GLP中獲得收益。MUXMUX由MCDEX改名而來,是一個獨立的perpDEX和交易聚合器。MUXperpDEX與GMX相同。如果費用較低,它還允許MUX交易者直接在GMX上開倉。寫在最后

GMX生態系統提供的協同效應使其所有項目受益。例如,Vault產品可以與借貸協議合作,使degens能夠為其GLPfarm增加杠桿。社交交易產品可以推動GMX的交易量,并通過增加的手續費為GLP帶來更大的回報。另外,Arbitrum空投隨時可能發生,我預計大部分空投收益將被再投資到Arbitrum項目中。GMX生態系統目前是Arbitrum上最具活力的。上述一個或多個項目都將從Arbitrum空投中受益。此外,我相信,盡管存在監管風險,但“真實收益”敘事將席卷DeFi。像Uniswap這樣的現有頭部項目將被分享收入的協議所取代。正如貝索斯的名言,“你的抽成就是我的機會”。Uniswap想必無法與一個和用戶分享收益的同類協議競爭,如果他們的產品體驗做得一樣出色。GMX作為“真實收益”敘事的領頭羊,也會受到更多關注,而其生態系統項目也將得到蓬勃發展。因此本文提到的項目都值得持續關注,其中可能包括下一個牛市期間的百倍項目。

Tags:GMXTRAANCNCEGMX7StratosTrava FinanceInfluencers of the Metaverse

美國通脹繼續保持粘性,推遲了投資者對美聯儲暫停加息周期的預期。勞工部周二公布的數據顯示,雖然1月份通脹繼續降溫,但另一方面,隨著能源、食品和租金價格的上漲,降溫的步伐有所放緩.

1900/1/1 0:00:00編者按:《南華早報》網站今日刊登Cobo聯合創始人兼CTO蔣長浩的文章,探討了當前中心化交易所和交易客戶如何化解當前面臨的信任挑戰,以及Cobo計劃如何利用科技創新幫助交易所和交易客戶重建信任.

1900/1/1 0:00:00在上篇名為《早期Web3創業公司融資入門教程》的文章里,我們分享了不同類型的融資渠道,比如投資DAO或獎金計劃。作為續篇,本文將與大家分享更多融資相關的資源包.

1900/1/1 0:00:00過去幾周,由ChatGPT引起的人工智能討論熱度居高不下,各大互聯網公司或是表態或是投資,展現對AI的重視與決心.

1900/1/1 0:00:00在DeFi領域的新鮮事有哪些?每個月我都會跟蹤資金流向來尋找答案。在熊市中獲得資金的早期項目有很大機會在牛市中茁壯成長。以下是籌資的現狀和剛剛籌資的5大項目:首先,籌款的下降趨勢終于得到了扭轉.

1900/1/1 0:00:00周一,Odaily星球日報輸出了一篇《面對巨鯨套利,BlurFarmer應遵循的8條建議 》,詳細敘述了近期 NFT 巨鯨通過利用Blur的Bid功能將某NFT系列地板價拉高后吸引散戶Bid.

1900/1/1 0:00:00