BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-2.25%

ETH/HKD-2.25% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-0.61%

ADA/HKD-0.61% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.74%

XRP/HKD-2.74%永續合約可以說是加密交易的命脈。Perps占交易量的三分之二,而現貨交易量僅為三分之一。dYdX是最受歡迎的去中心化交易所(DEX),用于交易perps。隨著dYdXv4的發布,他們很快將轉移到Cosmos鏈上。dYdX使用中央限價訂單簿模型,而不是流行的自動做市商(AMM)模型,這讓就算沒有交易過加密貨幣的傳統交易者也能立即熟悉它。可以說,dYdX模型結合了DEX的安全性和透明度以及CEX的速度和可用性。市場格局

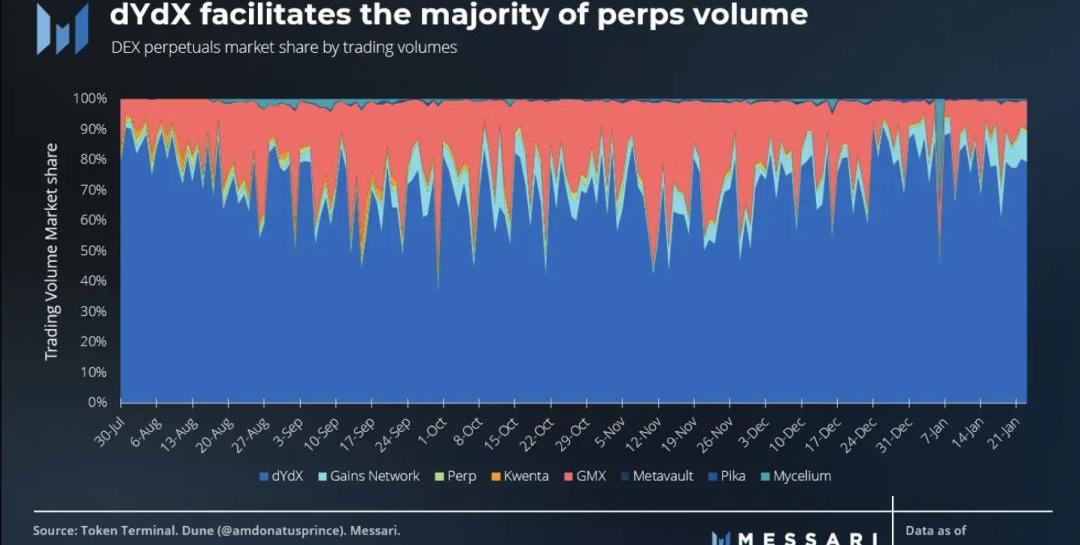

該協議成立于2017年,以其深厚的流動性、大量的交易對和流暢的用戶體驗(UX)迅速贏得了用戶的青睞。如今,dYdX在交易量和每日用戶數量方面一直占據主導地位。dYdX的交易量占據所有DEX每日永續交易量的70%以上。

dYdX創始人:過去兩周交易額一直增長,市場份額通常在35%-40%:6月24日消息,dYdX創始人Antonio Juliano發推稱,在過去的兩周里dYdX交易額一直在增長,通常占所有DEX交易額的35%-40%。社區在過去6個月內大幅減少了交易獎勵,在此情況下仍然實現這一增長。

根據其分享的數據,dYdX 24小時交易額達16.2億美元,市場份額超過40%。[2023/6/25 21:57:55]

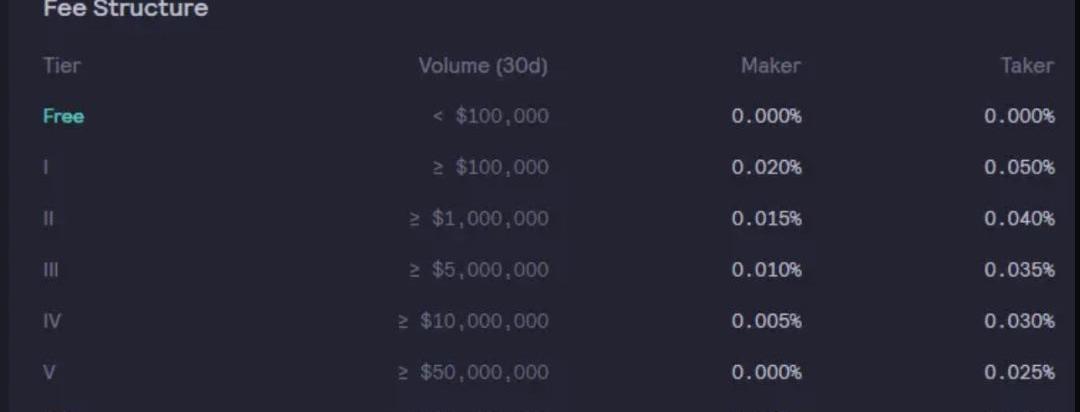

該交易量通過maker-taker費用模型轉化為收入。maker-taker模型是一種區分增加流動性或移除流動性的訂單費用的方法。Taker費用在0.2%到0.5%之間,而Maker費用在0%-0.02%之間。費用隨著用戶每月交易量的增加而減少,但任何低于100,000美元的交易都是免費的。

dYdX:將分配資源用于構建針對v4版本的MEV解決方案:金色財經報道,dYdX官方發文討論了v4版本及MEV相關問題。文章指出,dYdX v4版本的完全去中心化和高性能的內存訂單簿可能會導致MEV問題。不過,與用智能合約環境不同,Cosmos基礎設施使得dYdX能夠構建獨特的MEV解決方案,使驗證者的激勵與用戶的激勵保持一致。dYdX正在積極致力于研究和構建這些解決方案,并計劃為此分配大量資源。[2023/3/30 13:34:16]

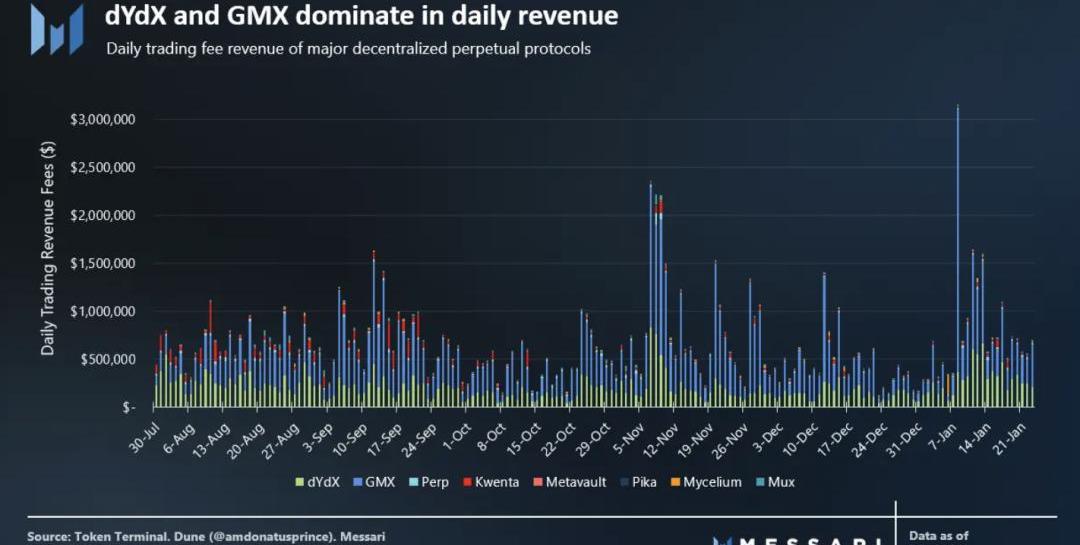

dYdX每日擁有大量收入,但始終落后于競爭對手GMX,另一個perp協議。GMX利用流動資金池與交易者進行交易,而不是dYdX的訂單簿模型。這種模式的優點是滑點較低,但通常會導致流動性降低。GMX受其提供的貨幣對數量的限制,并且根據池的風險對特定貨幣對的流動性有限制。GMX采用固定費用結構,交易者為發起交易支付0.1%,為結束交易支付0.1%。此外,由于掉期合約的結構,每小時會產生少量借款費用。由于費用較高,盡管交易量遠低于dYdX,但GMX通常可以獲得更高的每日收入。dYdX和GMX共同為所有DEX創造了約70%的收入。

數據:dYdX平臺流動性已接近FTX:9月27日消息,據各平臺深度圖顯示,dYdX平臺流動性已接近FTX。截至今日上午6點,在dYdX上使ETH合約價格波動1%所需的交易量約為1300萬美元,FTX為1500萬美元,Binance為1700萬美元。[2021/9/27 17:09:29]

現貨交易為GMX提供了額外的收入來源。費用從0.2%到超過0.5%不等,并幫助協議每天增加數十萬美元的利潤。GMX已經取代了流行的Curve平臺,盡管它只提供少數資產的交易。由于其原生代幣的價格最近迅速升值,過去幾個月社交媒體一直關注GMX,但dYdX最近重新成為人們關注的焦點,圍繞其原生代幣DYDX的經濟模型進行了大量討論。dYdX代幣經濟學

dYdX24小時交易量突破10億美元,DEX中排行第一:9月17日消息,據CoinMarketCap數據,去中心化衍生品協議dYdX24小時交易量達12.4億美元,在全網DEX中排行第一。目前,UniswapV324小時交易量達11.4億美元,在DEX中排行第二;PancakeSwapV224小時交易量達9.2億美元,在DEX中排行第三。[2021/9/17 23:32:29]

自協議成立以來,DYDX代幣供應計劃一直是該協議迫在眉睫的問題。計劃于2月初進行的即將到來的代幣解鎖使這個問題重新成為人們關注的焦點。dYdX原定于2月2日為早期投資者解鎖大部分。既得代幣將主要提供給投資者、貢獻者和顧問。解鎖代幣的構成可能會造成一些近期的拋售壓力,因為這些人中的許多人本來會坐擁巨額收益——至少是2倍。如前所述,這種分布特別值得注意,因為大約只有23%的代幣供應量是流通的。隨著2月的解鎖,代幣供應量幾乎在一夜之間翻了一番。然而,dYdX最近宣布他們將把解鎖推遲到2023年12月。此舉讓團隊有時間考慮進一步的分發選項,這些選項不會導致新代幣大量涌入市場。

數據分析公司:發現一個dydx協議的止損訂單bug 現已修復:數據分析公司Omni Analytics Group發推稱:“我們無意中發現了一個關于dydx協議的止損訂單bug,并與他們取得了聯系。我們還沒來得及解釋具體問題,他們就已經把問題解決了。這就是我們可以期望從以太坊和DeFi社區得到的支持水平。”[2020/5/30]

對DYDX的擔憂還不止vesting時間表,包括目前賺取的收入將是給私有實體dYdXTradinginc.,而不是協議或代幣持有者,以及對即將流通的token需求量較小等。潛在的解決方案

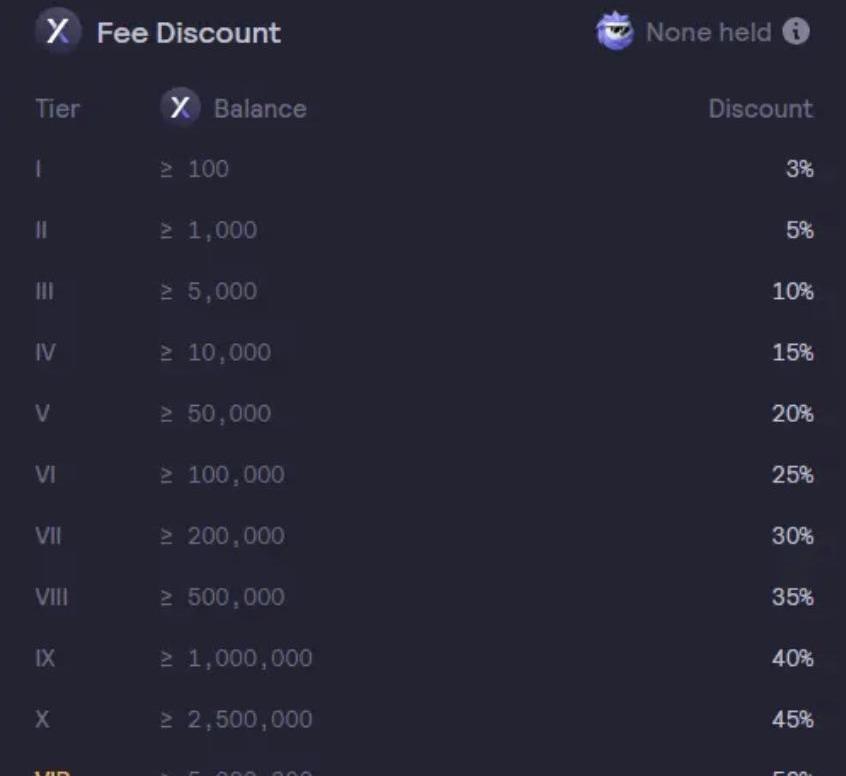

調整后的vesting時間表只是推遲了不可避免的事情,并沒有解決協議面臨的更廣泛的潛在問題。增加代幣對投資者的吸引力至關重要,因為大部分代幣供應尚未釋放。為什么協議要關心代幣價值?隨著dYdX遷移到自己的Cosmos鏈,token的價值成為網絡安全不可或缺的一部分。DYDX市值成為攻擊網絡成本的一部分。dYdX已經邁出了改進代幣經濟學的第一步,也是最有意義的一步,宣布它將把應計收入重定向到驗證者和質押者,而不是dYdXTradingInc。這是一個了不起的第一步,但它可以通過一些潛在的解決方案向前推進,這些解決方案應該進一步增加對潛在代幣持有者和去中心化支持者的吸引力。調整收費結構在dYdX上交易已經比在GMX上交易便宜約5倍,比GainsNetwork和MUX便宜約4倍。即使將費用加倍,仍會為新收入留下巨大缺口。現有的maker-taker費用結構使得在現有層級之間實施費用調整變得簡單。taker的費用可能會增加,只是為了進一步激勵深度流動性。dYdX擁有比競爭對手深度更好的交易對,并且平臺上已經有一批大型做市商。增加的流動性將繼續吸引機構層面的交易,而不是散戶。盡管如此,dYdX并不是在真空中與其他DEX競爭。Binance等CEX是最大的競爭對手。今天,dYdX和Binance的費用基本相同。增加費用會降低它與Binance的競爭力,但這里有理由允許一些去中心化溢價。GMX證明了這一點,雖然費用要高出幾個數量級,但是用戶依然在使用。略微增加費用不太可能將用戶推向CEX。提高透明度dYdX團隊應該加強關于協議開發的溝通,尤其是資金分配方式。外界并不清楚dYdXTradingInc.將自成立以來累積的近4億美元用于什么用途。代幣持有者將從清楚地了解如何分配這些資本以發展業務中受益。資金使用的透明度將有助于改善投資者情緒。擴大服務范圍GMX已經證明現貨交易很受用戶歡迎,將這一功能內置到平臺中很方便。GMX現貨交易并不是最便宜的,但交易者很容易使用。GMX平均每天僅靠現貨就能獲得大約200,000美元的收入。Metamask也證明了這個用例,盡管比競爭選項貴得多,但每天可以通過代幣轉換賺取數百萬美元。將此外包給聚合商同時收取交易量費用是另一種選擇,特別是對于擔心滑點的用戶而言。更改代幣解鎖時間表團隊可以調整為每月甚至每天來逐步解鎖代幣,從而消除即將到來的大量解鎖。沒有理由在一天內讓大量新流動性涌入市場。投資者可以在180或365天內解鎖他們的金額。挑戰將是一個協調問題——必須改變鏈下法律協議。最近的vesting懸崖改變表明這是可以做到的。創建新的需求池無論如何,大量的代幣供應即將到來。為了緩解這種情況,應該首先考慮為DYDX建立新的需求池。Staking將是主要點,但仍然存在其他途徑。由于費用水平較高,有空間為DYDX持有者有增加折扣。這是在降低DYDX代幣流通速度的同時繼續激勵流動性的最直接途徑。

總結

dYdX是一流的平臺,但相關代幣的一系列問題讓投資者的增加速度比原本應該的要慢。通過采用建議的解決方案,DYDX將成為更具吸引力的投資,從而提高新網絡的安全性。好消息是困難的部分已經完成:dYdX是最受歡迎的DEX。現在是釋放底層協議為代幣持有者提供的價值的時候了。

近期吳說發表了BUSD遭受監管突擊的全過程綜述,美國證券交易委員會SEC以BUSD為未注冊證券的切入口狀告Paxos,隨后紐約州金融服務部NYDFS指示Paxos停止鑄造新的BUSD.

1900/1/1 0:00:002月15日凌晨,NFT交易平臺Blur進行了第一輪空投,向超12萬地址共空投3.6億枚代幣,有超12萬地址.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐Kraken與美國證券交易委員會的和解對加密行業的影響至關重要.

1900/1/1 0:00:00一、整體概述 PolygonzkEVM主網Beta版將于3月27日發布,Polygon并沒有具體說明測試版網絡將包含哪些內容,但表示團隊將在未來幾周內發布更多細節.

1900/1/1 0:00:00上周市場傳言香港將為虛擬資產交易平臺發放面向散戶的牌照,業內人士向PANews證實證監會將在本周發放咨詢文件.

1900/1/1 0:00:00OpenSea多年來的市場主導地位幾乎是絕對的,這使得Blur的驚人崛起更加令人印象深刻。這個新興的NFT市場仍然面臨著許多挑戰,但到目前為止,它對OpenSea交易量和用戶的追逐一直進展順利.

1900/1/1 0:00:00