BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-1.97%

ETH/HKD-1.97% LTC/HKD-1.63%

LTC/HKD-1.63% ADA/HKD-2.32%

ADA/HKD-2.32% SOL/HKD-2.44%

SOL/HKD-2.44% XRP/HKD-3.22%

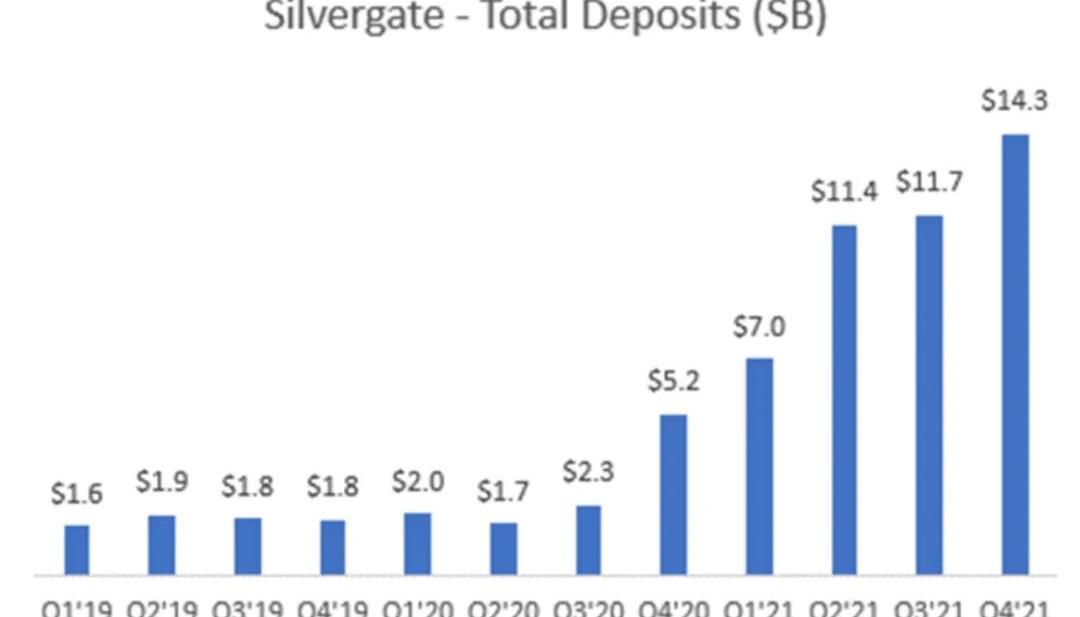

XRP/HKD-3.22%加密友好銀行SilvergateCapitalCorp成立于1986年,數十年來一直是美國加州拉霍亞一家不起眼的社區銀行。這一切都在2020/2021年的加密牛市中發生了變化。Silvergate在2019年IPO之后,其銀行存款翻了整整7倍,從20億美元增至140億美元,股價翻了8倍,從每股13美元飆升至220美元。但SI股價自2021年11月達到頂點以來,重挫97%跌至5美元,面臨崩潰破產。到底發生了什么?Silvergate簡介

Silvergate是一家以其領先的加密貨幣特許經營而聞名的公開交易銀行。其專有的SilvergateGateExchange網絡是一個技術平臺,連接了1600多個加密貨幣交易所、金融機構、對沖基金和零售參與者。由于使用24/7的正常運行時間和即時法幣轉賬,且連接了全球的加密市場參與者,SEN成為加密行業法幣需求的首選銀行。Silvergate獨家的SEN網絡使該銀行的存款從約20億美元不可思議地增加到2021年Q4的140億美元。Silvergate和SignatureBank的簽名集都大幅增長,因為它們實際上是美國僅有的兩家進入全球加密生態的銀行。

加密友好銀行Silvergate Bank的空頭頭寸已占到可交易股票的11%:11月19日消息,S3 Partners數據顯示,加密友好銀行Silvergate Bank的空頭頭寸已占到可交易股票的11%。

此前,Silvergate Capital發布關于對FTX風險的聲明,截至2022年9月30日,Silvergate所有數字資產客戶的存款總額為119億美元,其中FTX占比不到10%。之后,加密貨幣經紀商FalconX宣布將不再使用Silvergate Exchange Network(SEN),導致Silvergate Bank股價暴跌。(彭博社)[2022/11/19 7:47:59]

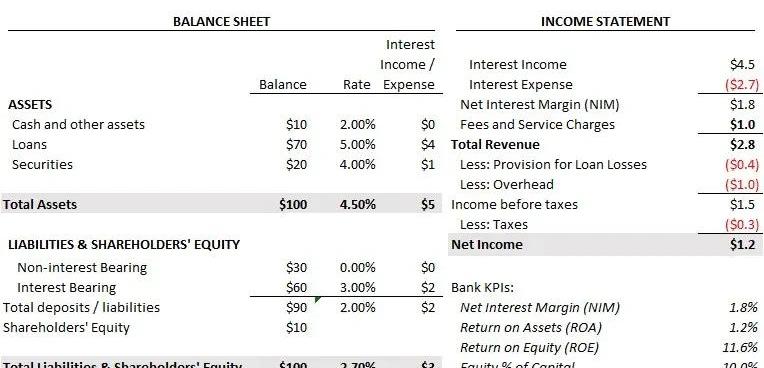

好的,這聽起來很棒:但Silvergate在牛市中卻自毀前程。哪里出了錯?首先,讓我們快速了解銀行如何賺錢。銀行如何賺錢?

從最基本的角度來看,銀行是簡單的業務,以股本+負債的形式獲得資本并獲得資產。股權+負債:銀行從一群投資者的股本開始,并將存款納入最高股權的股本。銀行通過向零售和商業客戶提供服務,例如支票、儲蓄、賬單、貸款等來吸引存款。Silvergate等專業銀行通過類似SENNetwork的獨家產品吸引存款。銀行還通過支付利息來吸引存款。這種是銀行計息存款,與非計息銀行存款,IB存款相對低質,且更加浮動,因為其會尋找最高出價者。資產:憑借這筆股本和存款資本,銀行向企業、房地產項目或消費者貸款,或者購買證券,例如財政債券、市政債券、抵押證券或評級高的公司債券。銀行通常避免買入垃圾債券和股票等“風險”證券。作為高度杠桿的企業,銀行無法承擔在資產負債表的資產方面造成嚴重的損失,資產損失會損害銀行的股本,更甚者會殃及存款人。用存款人的錢冒險,銀行會被監管部門關停。以下是一份簡單的資產負債表和損益表,適用1億美元的資產銀行。請注意,銀行收益的最大驅動力是其存款特許經營權的規模及其凈利息收益率NIM,其賺錢的利差以資產收益率減去存款成本。

Barry Silbert:85萬名美國人擁有灰度比特幣信托基金:金色財經報道,Digital Currency Group創始人Barry Silbert表示,850,000名美國人擁有灰度比特幣信托基金,SEC批準現貨比特幣 ETF 的時候到了。[2022/10/13 10:33:03]

擁有快速增長且廉價存款基礎的銀行非常有價值Silvergate在加密上升周期中完美契合了這種模式。加密儲戶的現金涌入加密生態系統,并愿意無需利息通過Silvergate持有法幣,以換取銀行專有的SEN網絡。廉價存款的顯著增長導致SI的盈利能力和股價在2020和2021年飆升:

銀行如何為自己埋雷:信貸爆炸和久期錯配

證券欺詐和投資損失律師David Silver加入Coinfirm:金色財經報道,以在美國針對加密貨幣交易所提起訴訟而聞名的證券欺詐和投資損失律師David Silver加入了區塊鏈分析和反洗錢平臺公司Coinfirm。他已被任命為美國董事會成員,將幫助受到欺詐的投資者追回加密貨幣。[2020/11/13 14:10:48]

銀行接受存款、發放貸款和購買證券。就是這么簡單...怎么會有人搞砸呢?當銀行損害資產負債表的資產方面并被迫承擔股東權益損失時,就會陷入困境。除欺詐外,銀行可以通過兩種方式做到這一點:信貸爆炸和久期錯配。信貸爆炸:銀行發放不良貸款或購買不良證券。換句話說,從無法履行其義務的不良交易對手那里獲得資產,從而導致損失。巨額貸款和安全損失造成了巨大的金融危機,迫使美聯儲救助許多大型金融機構,否則全球金融體系將面臨崩潰的風險。持有最差貸款和證券的銀行和金融機構的股東,如雷曼兄弟、全美金融公司和貝爾斯登被淘汰,因為其資產負債表資產方面的損失遠遠大于銀行的股本。久期錯配:當銀行被迫在甩賣中虧本出售資產以滿足存款人在銀行擠兌期間的贖回時,就會發生久期錯配。以足夠高的折扣出售足夠多的資產,銀行的股本可以在眨眼間消失。在FTX崩潰后,銀行擠兌期間的久期錯配是導致Silvergate倒閉的原因。Silvergate為何暴雷:被迫以巨額虧損出售長期資產

金融科技記者Jillian Godsil:相比Fiverr,現在更喜歡使用AnyTask:資深愛爾蘭金融科技記者Jillian Godsil最近被Uptrennd.com授予2020年區塊鏈記者獎。她使用Electroneum的自由職業者平臺AnyTask.com完成了書的封面。她表示,之前她在需要自由職業者工作時會使用Fiver,現在她非常樂意繼續使用AnyTask。

她表示,Electroneum驅動的自由職業者平臺非常了不起,她之前原本無法完成她的書,不過她在3月份參加ANON Summit時收到AnyTask 15美元的代金券。三個月之后,Godsil出版其第16本書“The Little Book of Running: A book of the Lockdown”,現在在亞馬遜上有售。

據悉,AnyTask于2月中旬啟動。與Fiverr類似,AnyTask是一個自由職業平臺,旨在支持發展中國家的居民。在AnyTask上,用戶可通過他們提供的服務獲得加密貨幣。(Newslogical)[2020/8/11]

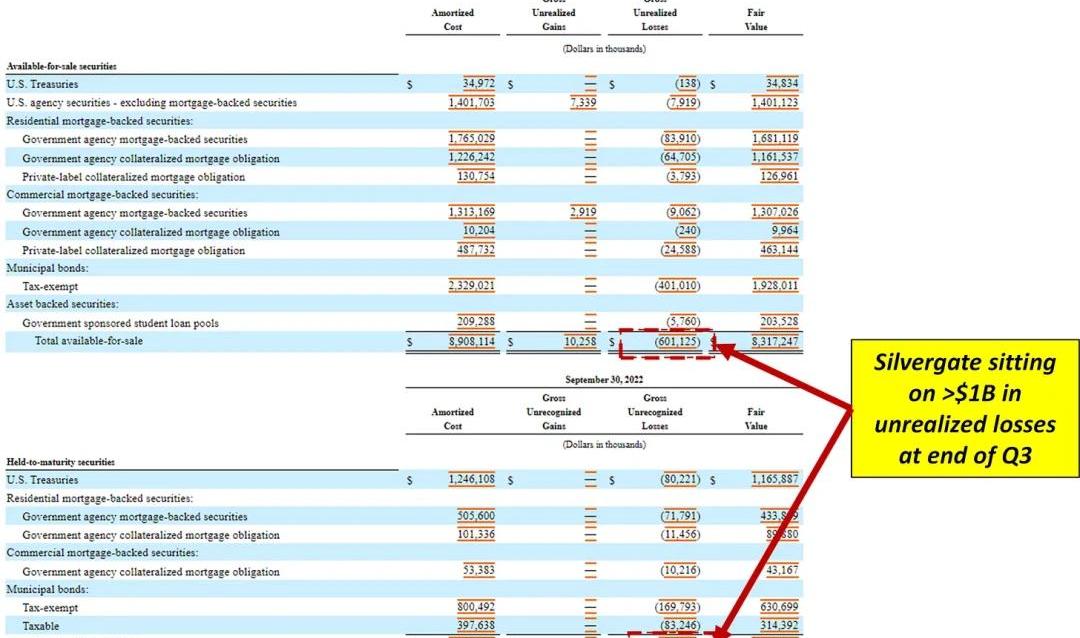

隨著Silvergate的資產負債表在加密牛市期間迅速增長,該公司收購了數十億美元的長期市政債券和抵押貸款支持證券。不幸的是,對于Silvergate來說,利率在整個2022年迅速上升,由于長期債券在利率上升時貶值,大大降低了其證券投資組合的價值。截至2022年第三季度末,Silvergate的證券賬簿上有超過10億美元的未實現虧損。Silvergate顯然是在不利的時機收購了長期資產。

精選 | 圖靈獎得主Silvio Micali破解區塊鏈在擴展性、安全性、去中心三者兼容難題:圖靈獎得主、美國麻省理工學院計算機科學與人工智能實驗室(MIT CSAIL)教授Silvio Micali提出了一個解決方案——Algorand,破解了區塊鏈在擴展性、安全性、去中心三者不可兼得的難題。Silvio Micali表示,Algorand由“algorithm”(算法)和“random”(隨機)兩個字組合而成,有“純粹的權益證明”(PPOS),每一枚代幣都擁有相同權利,不需要提出作為抵押;超快速拜占庭協議,即時發起與確認來形成共識;能夠持續“演化”的區塊鏈,解決分叉問題。

通過所有代幣權利相等、每個步驟皆隨機替換參與者,來確保整個網絡可以最大程度去中心化;而 Algorand 借由加密抽簽組建臨時驗證委員會來減輕工作量、提升效率,也保證了網絡的可擴展性;且因驗證者皆為隨機加密選出,也來不及篡改或撤回他們對外發出的消息,下一輪又將是新一批隨機選出的參與者,所以也讓安全性有極大的保證。[2018/9/23]

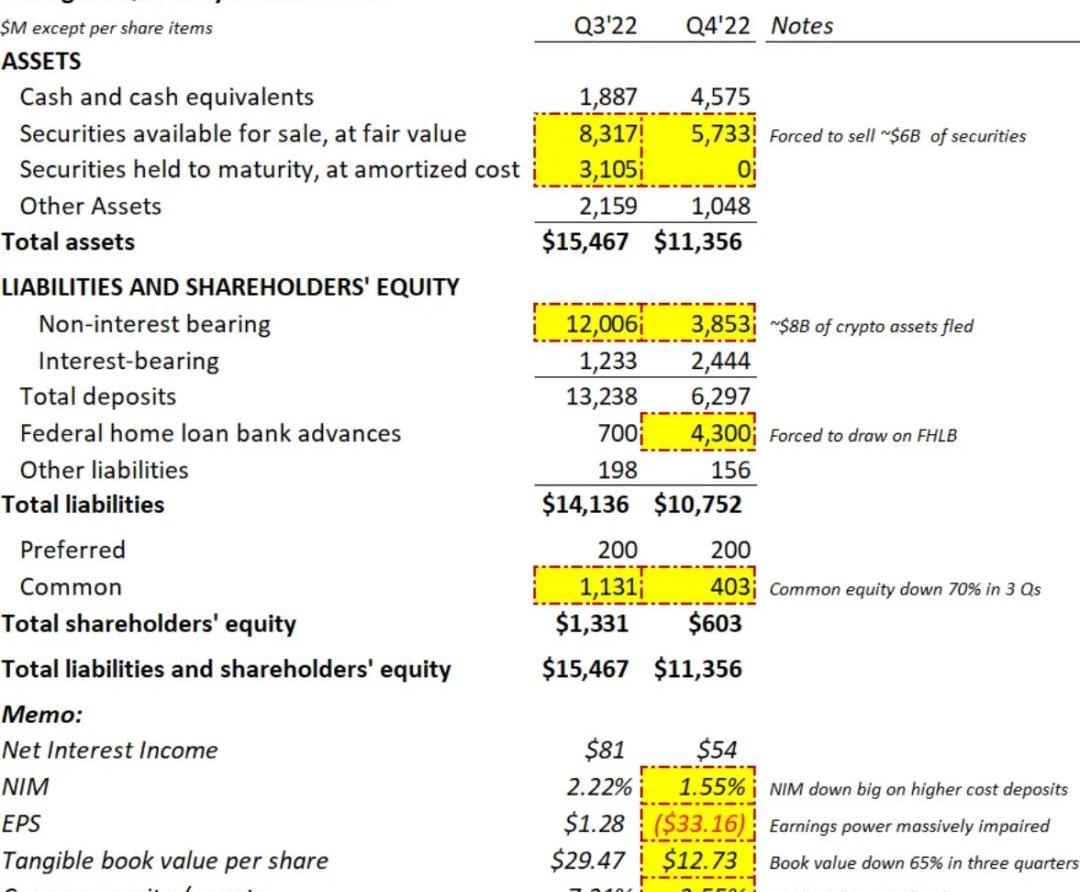

但是無論如何,損失是未實現的。只要Silvergate存款人將錢保留在平臺上,而Silvergate可以把債券持有到到期,事情也許就會好起來?教科書式的銀行擠兌。在FTX于2022年4月破產后,Silvergate儲戶驚慌失措地急于提取資金。在2022年第四季度,Silvergate存款減少了8億美元,單季度下降了68%。為了滿足存款人的贖回,Silvergate被迫出售了過去一兩年難以收購的60億美元證券,成本為70億美元。結果,該公司損失了約9億美元的證券,在此過程中抹去了Silvergate70%的普通股。存款的急劇減少和9億美元的已實現證券損失削弱了Silvergate的股東權益和盈利能力:

Silvergate還提請從聯邦住房貸款銀行的緊急貸款計劃中籌集了43億美元。根據我與業內人士的談話,除了利用昂貴的融資來源外,Silvergate的銀行擠兌還讓監管機構感到不滿。將客戶存款置于風險之中是銀行監管機構的主要禁忌。最近有消息稱,Silvergate不得不在第一季度出售更多證券并關閉其SEN網絡,這可能表明監管機構正在遺憾地終結Silvergate的加密野心。SignatureBank會面臨類似的風險嗎?不太可能。

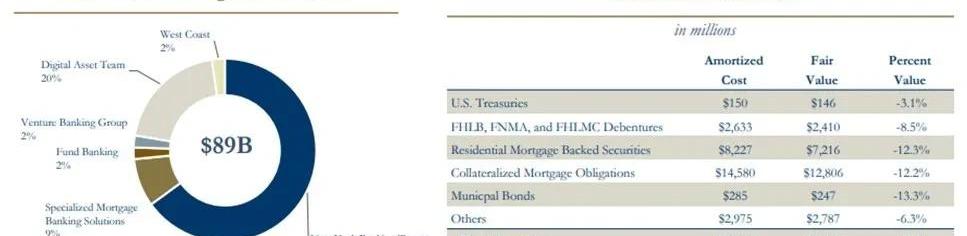

Silvergate的加密銀行同行SignatureBank經常被謠傳是加密監管打擊中的“下一只鞋”。我認為不太可能出現Silvergate式的銀行擠兌和監管沖擊,原因如下:1.SignatureBank的規模要大得多,而且更加多樣化。截至第四季度末,Signature擁有1100億美元資產,規模比Silvergate的110億美元資產大11倍。在其890億美元的存款中,只有180億美元或20%與加密貨幣有關。相比之下,Silvergate的存款特許經營實際上是100%加密貨幣。2.Signature的資產負債表流動性要強得多。Signature擁有340億美元的流動資產。這幾乎是Signature的180億美元加密存款敞口的2倍。如果出現加密存款擠兌,Signature將能夠以最小的證券損失滿足贖回。3.Signature與監管機構有著更長的歷史。這更具投機性,但我相信該銀行不會像Silvergate那樣受到同樣的監管打擊。正如該公司在回應《華爾街日報》的一篇文章時強調的那樣,Signature與FHLB有著悠久的歷史,并定期利用其貸款服務。相比之下,Silvergate在恐慌中利用了FHLB。Signature具有約20%的加密存款敞口和2倍的存款敞口流動性

來源:SBNY收益平臺結論:不要用變化無常的加密存款為長期資產提供資金

如果Silvergate使用客戶存款來購買現金和短期國債,而不是長期市政債券和抵押貸款支持證券,Silvergate本可以避免這種不幸的結果。高度善變的加密存款與對利率變動敏感的長期資產之間的不匹配導致Silvergate遭受巨額損失。有了現金和短期國債,Silvergate本可以滿足客戶的贖回,避免嚴重的股權減值,并且不利用FHLB緊急貸款計劃。值得注意的是,加密存款外逃的風險正是USDC用流動性極強的20%現金/80%3個月Tbills的結構來構建其儲備的原因。原地址

3月22日,NFT游戲Aavegotchi宣布正利用PolygonSupernets推出自己的區塊鏈Gotchichain.

1900/1/1 0:00:00Arbitrum空投帶來的造富效應并未消退,4月3日,MMFinance在Arbitrum上線,公募預計融資50萬USDC,實際參與的資金高達1.82億USDC,超募364倍.

1900/1/1 0:00:00加密銀行業務一團糟,FTX交易所的暴雷導致兩家受美國監管的銀行遭受破壞性擠兌。其中,SilvergateCapitalCorp.不得不虧本出售資產以償還存款人和貸款人,SilvergateBan.

1900/1/1 0:00:00圖片來源:由MazeAI工具生成在本篇文章中,我將深入探索SolidlyveToken模型,并回顧其核心基本原則,包括高層次的原則性思考,也包含一些實際案例.

1900/1/1 0:00:00原文作者:@Jane@Niels文章目錄:01/ve簡介01/01Howveworks01/02Curve——ve模型的首創者02/從核心機制層面看ve及不同協議的創新02/01流動性的bala.

1900/1/1 0:00:003月21日,分布式渲染項目RenderNetwork宣布在Solana網絡上構建BME模型,以回應社區對從Polygon網絡轉向Solana的提案.

1900/1/1 0:00:00