BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD+0.6%

ADA/HKD+0.6% SOL/HKD+3.24%

SOL/HKD+3.24% XRP/HKD+0.2%

XRP/HKD+0.2%Gemini、Kraken、Coinbase以及Paxos,一個個曾經耳熟能詳的、標榜合規的加密龍頭企業,正被美國監管的重拳無情打壓。但這并不是終章,恰恰只是GaryGensler領導下的美國SEC監管執法行動的開始。隨著時間的推移,越來越多的中心化平臺將遭遇更嚴格的審查。對于加密用戶而言,轉向去中心交易平臺已是大勢所趨。只不過,DEX長久以來存在深度不足、流動性差、無常損失、Gas費用高、交易體驗差等諸多問題,極大阻礙了加密用戶遷移。D5Exchange的出現,或許可以為加密用戶在監管大勢下找到一條新出路。D5Exchange基于GridexProtocol開發,也是首個結合了訂單簿機制和AMM機制的去中心化流動性聚合器,可以帶來媲美中心化平臺的用戶體驗,有效解決了DEX的頑疾。一、2023新趨勢:CEX衰落,DEX再度崛起

2023年加密行業最大的趨勢是什么,一個基本共識是:中心化金融平臺衰落,去中心化金融再次迎來新的發展機遇,而DeFi中最核心的關鍵性則是DEX——DEX也被稱為DeFi基石,勢必成為2023年最為炙手可熱的賽道。關于CeFi衰落,DeFi崛起,并不是無的放矢,恰恰是大勢所趨。CEX自身透明度問題以及監管收緊,是促使DEX發展的根本動因。去年11月,加密交易平臺FTX因挪用用戶資產最終暴雷,數以十萬計的用戶被迫走進破產法院,翹首期盼FTX破產清算早日完成。FTX事件,使得中心化交易平臺信任度降至冰點,而DEX憑借無需許可信任、自我托管資產等特點,成為加密用戶在行業透明度低下時局中的最優解。根據TheBlock數據,去年11月份DEX交易總額達到650億美元,環比增長93%。在FTX之后,美國合規平臺Gemini也因為EARN收益產品暴雷,近34萬名用戶難以收回投資款,而被起訴,再次降低了CEX信任度。今年年后,美國監管再次痛擊CeFi平臺,眾多CEX再次成為打擊目標,雪上加霜。1月13日,美國SEC起訴Genesis以及Gemini,指稱兩家公司一項9億美元的加密資產貸款計劃違反了投資者保護法;2月9日,SEC指控加密平臺Kraken質押服務違反證券法,最終Kraken支付3000萬美元達成和解;2月12日,SEC對Paxos下手,稱其發行的穩定幣BUSD屬于未注冊證券,最終BUSD停止增發開啟贖回。路透社報道稱,Coinbase以及Binance將是SEC下一輪打擊目標。實際上,隨著SEC頻頻重拳出擊,中心化平臺特別是CEX業務開展遭遇阻礙。為了避免監管風險,加密用戶開始行動,將加密資產從CEX轉移到鏈上。根據Glasnode數據,從去年11月以來,中心化交易所中比特幣取款量一直高于存款量,表明更多的用戶更青睞自托管資產。

Cathie Wood:美國監管機構對中心化質押的攻擊損害美國在Web3領域的競爭力:金色財經報道,資產管理巨頭ARK Invest創始人Cathie Wood猛烈抨擊美國監管機構對中心化質押的攻擊。Cathie Wood強調,這將損害美國在這個新興的 Web3 技術領域的競爭力。總的來說,這項禁令不會破壞質押代幣的生態系統:用戶只會轉向鏈上質押儀表板,或者會選擇離岸司法管轄區的服務。 然而,Wood認為,從長遠來看,由于監管審查,在美國注冊的交易所將輸給外國競爭對手。因此,美國在“加密貨幣革命”中的主導地位可能是借來的。

\u2028[2023/2/12 12:01:50]

大量的資產從中心化平臺轉移到鏈上,進而催生更多的交易行為,為整個去中心金融特別是CEX帶來發展機遇。而在新一輪牛市中,有著較強技術創新以及發展潛力的新興DEX項目,遠比老一代項目具有更高的財富效應,D5Exchange就是后起之秀中的代表。二、D5Exchange三板斧:混合交易模型+聚合流動性+極致用戶體驗

報告:美國監管機構權衡銀行持有加密貨幣的途徑:金色財經報道,美國頂級監管機構的評論表明,加密貨幣今年顯著增長,并且急于遏制該行業的特定方面,在周一接受路透社采訪時,聯邦存款保險公司 (FDIC) 主席 Jelena McWilliams 表示,需要允許銀行參與加密。如果我們不把這種活動帶到銀行內部,它就會在銀行之外發展,聯邦監管機構將無法對其進行監管。(CoinDesk)[2021/10/28 21:04:09]

DEX的前途雖是光明的,但從目前交易體量來看,DEX依然難以與CEX匹敵。根據加密數據公司Kaiko近期公布的報告,Coinbase今年的交易量迄今已超過1,850億美元,幾乎是Uniswap的930億美元的兩倍。為什么DEX無法超越CEX?流動性差、深度不足、撮合效率低、GAS費用高、無常損失等等都是阻礙用戶從CEX遷移到DEX的重要門檻。作為首個結合訂單簿和AMM功能的聚合器,D5Exchange的問世,旨在為加密用戶提供革命性的鏈上交易體驗,實現從CeFi到DeFi的跨越式發展。D5Exchange混合交易模型:AMM+訂單簿模型

作為DEX,首要解決的問題便是流動性,目前最常見兩種DEX交易執行模型是訂單簿模型和自動做市商,二者各有優劣。AMM的優點是,可以促進非流動性市場的交易,報價始終可用,交易者無需等待與任何交易對手匹配即可關閉訂單,并且節省Gas,交易可以在一次交易中完成;缺點是如果池中流動性不足,大宗交易者會遭受重大滑點,LP可能會遭受無常的損失,并且資金利用效率低下,大多數交易只能在一定范圍內執行。早期的DEX產品諸如Uniswap、Balancer大多采取AMM模型。訂單簿模型的優點是,交易者可以下限價單并等待其以所需價格完成交易;如果市場是流動性的,交易可以迅速關閉而不會受滑點損失;并且訂單簿模式被傳統金融和CEX廣泛使用,對個人和機構投資者來說更容易接受,其缺點是大訂單必須要多次執行操作才能完全完成交易,Gas成本更高。訂單簿模型比較具有代表性的便是dYdX以及Injective。可以說,無論是AMM還是訂單簿,各有特點,應用場景也不相同,最好的方式是將二者結合,實現優勢互補,D5Exchange正是首個結合訂單簿和AMM功能的聚合器。在D5Exchange的設想中,AMM更加適合穩定幣交易,沒有滑點和無常損失等問題,而訂單簿適合其他具有波動性的加密資產交易。在實現內部流動性的同時,D5Exchange自動路由器還可以聚合Uniswap(V2+V3)、Curve等其他外部DEX的流動性,并且提供最佳匯率,最終成為以太坊生態流動性最強的DEX之王。

VanEck數字資產分析師:美國監管機構對比特幣和數字資產存在雙重標準:VanEck數字資產分析師Gabor Gurbacs表示,比特幣交易所交易基金(ETF)面臨著來自美國監管機構的不公平壓制,美國監管機構對比特幣和數字資產一直存在雙重標準,我認為這是錯誤的。(Cointelegraph)[2020/6/7]

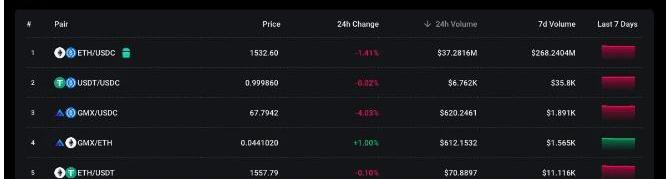

數據顯示,D5ExchangeArbitrum網絡上ETH/USDC交易對24小時交易量接近4000萬美元,一周交易量達到2.7億美元,幾乎堪比二線中心化平臺。考慮到發展時間尚短,未來還有很大的發展空間。創新訂單簿雙模型算法:GMOB+GPLM

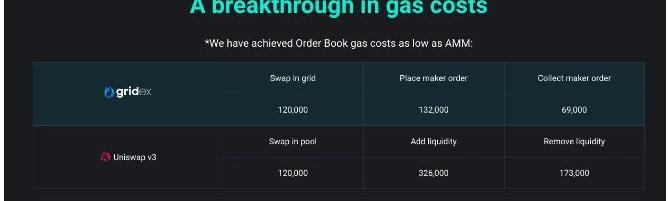

D5Exchange背后的訂單簿技術來自GridexProtocol,其是第一個建立在GridexProtocol的去中心交易平臺,而GridexProtocol是目前唯一一個支持持在以太坊鏈上運行訂單簿協議。值得注意的是,Gridex拋棄了中心化平臺常用的中央限價訂單簿(CLOB),而是開創了一個新型的訂單簿模型,名為GridMakerOrderBook(GMOB)。根本原因在于CLOB部署在鏈上時,需要消耗大量資源。為了解決這一問題,dYdX等目前使用的CLOB的平臺都是屬于半中心化,即在鏈下撮合交易鏈上同步結果,但這種方式存在一定的系統性風險,并且也有悖于DeFi的本質。為實現去中心的前景,Gridex投入了大量精力攻克難關,最終推出GMOB,并使用「網格價格線性移動」算法。GMOB模型是基于L1的鏈上交易,相比起很多DEX是L2甚至鏈下撮合,是一個巨大的進步。另外,在使用GPLM算法后,即便所有交易上鏈,GridexProtocol的Gas消耗與ConstantFunctionMarketMaker(CFMM)處于同一水平,不會對用戶產生更高的成本負擔,同時也不會影響交易結算效率。根據測算,GridexProtocol無論是掛單、吃單還是交易,其Gas水平與使用AMM機制的Uniswap基本持平甚至更低。

動態 | 就Libra相關問題造訪瑞士后,美國監管機構仍然對其表示擔心:據彭博報道稱,美國眾議院金融服務委員會主席Maxine Waters將領導一個六人小組的訪問團造訪瑞士,并與瑞士聯邦數據保護和信息專員Adrian Lobsiger就Facebook數字貨幣Libra相關問題進行會談。8月25日,Maxine Waters發表聲明稱,美國眾議院金融服務委員會代表團會見了多個監管機構和立法者,其中包括國際金融事務國家秘書處(SIF)、聯邦數據保護和信息專員(FDPIC)、金融市場監管局(FINMA)等。其表示,雖然我很感謝瑞士政府官員抽出時間與我們進行會面,但我仍然擔心允許一家大型科技公司創建一種私人控制的替代性全球貨幣。我期待國會代表團在委員會的管轄范圍內繼續審查這些問題,包括洗錢等其他事項。[2019/8/26]

此外,其次相對于傳統訂單簿的限價單模式,Gridex采用的是Maker單,允許在市場價上下均可以存在買單、賣單,當然也可以在當前價格掛Maker單,如果當前市場價變化就有可能被成交,Maker單只有在盤口下單的時候可能出現與預期不太一樣的情況,即使用戶掛錯了也影響不大。極致的用戶體驗

聲音 | 律師:美國監管面臨虛擬貨幣挑戰:據Bitcoin消息,Matt Kohen和Justin Wales兩位律師近日在處理加密貨幣交易員Michell Espinoza的案件表示,在處理虛擬貨幣上,當前美國監管機構面臨挑戰。Matt Kohen表示,美國州和聯邦立法之間經常出現矛盾。虛擬貨幣似乎對每個機構都屬于不同的組成部分:國稅局可以把虛擬貨幣視為像金條一樣的財產。證券交易委員會則有不同的看法,此外還有一些州監管機構認為數字資產是一種商品或貨幣。Kohen將美國對虛擬貨幣的監管比喻為“很難航行的水域”。

威爾士補充說,潛在的問題之一是,讓證券監管機構通過畢生的證券監管經驗來審視虛擬貨幣。商品期貨交易委員會、州和貨幣傳輸人員也在做同樣的事情。監管機構需要花更多時間從整體上考慮這些問題。[2019/2/10]

以太坊創始人V神近期刊文表示,用戶體驗是許多以太坊用戶經常選擇中心化解決方案,而不是去中心化替代方案的關鍵原因。“簡單而強大的UI優于花哨而時尚的UI。而且,大多數用戶甚至不知道什么是gas限制,所以我們真的只需要有更好的預設值。”從用戶體驗來看,D5Exchange的產品設計與中心化平臺沒有大的區別,頁面簡潔,用戶連接錢包后即可直接交易,整個操作體驗非常順滑,交易時沒有滑點產生。

另外,D5Exchange采用了Grid機制。Grid按照單位價格區間的顆粒度分為三種類型:0.01%、0.05%、0.3%,適合不同的代幣類型。比如對于穩定幣之間交易,波動率本身很小,選擇顆粒度更細的Grid更利于快速成交;而對于波動率大的交易對,Maker更傾向于顆粒度更粗的Grid,以獲得更好的手續費收入;市場會促使用戶向合適的Grid里掛單。此外,掛單者可以通過撤單迅速重新規劃流動性從而避免無常損失。簡單來說,D5Exchange試圖在訂單成交效率與手續費收入比例之間取得平衡。三、結語

D5Exchange采用AMM與訂單簿模式的結合,對于促進整個DEX賽道發展具有前瞻意義。當然,D5Exchange也不是萬能靈藥,整個DEX賽道還有很多亟待解決的問題,需要行業建設者共同努力。D5Exchange以及GridexProtocol作為先行者,正為DeFi發展貢獻自己的一份力量。

Tags:DEXChangeXCHEXCdex去中心化交易所法幣交易ChangeNOWShihtzu Exchangemexcglobal待遇

我們之前已經討論過未來數百萬個區塊鏈的樣子,一些是通用的公鏈,但其中絕大多數是用于特定的應用程序,即應用鏈.

1900/1/1 0:00:00一、錢包與Web3應用的困境錢包在Web3世界是資產、身份、賬號的統一體,加上其在不同應用之間的一致性和可組合性,其重要程度甚至超過了微信或Google賬號在傳統世界位置.

1900/1/1 0:00:00原文標題:RevisitingAggregationTheory原文作者:JoelJohn原文編譯:Kxp,BlockBeats一年前,我們撰文討論了Web3時代的聚合理論.

1900/1/1 0:00:00美國近來針對加密貨幣領域的監管風波還在不斷發酵。就在北京時間昨晚,美國商品期貨交易委員會在芝加哥聯邦法院因“幣安及CZ涉嫌違反交易和衍生品規則”發起訴訟.

1900/1/1 0:00:00比特幣NFT的世界里出現了一股新的風向。一種叫作BTCStamps的全新比特幣NFT實現方式已經誕生,且在其問世的頭20天內,通過該方式所鑄造的NFT數量要遠遠超過我們已較為熟悉的Ordinal.

1900/1/1 0:00:00大綱 本篇文章目的是通過具體示例,介紹完整的性能項目過程,具體內容介紹區塊鏈性能測試中使用的:1.基本概念2.常用工具3.性能調優的常見情況這3塊內容涵蓋的內容非常多.

1900/1/1 0:00:00