BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD-0.47%

XRP/HKD-0.47%

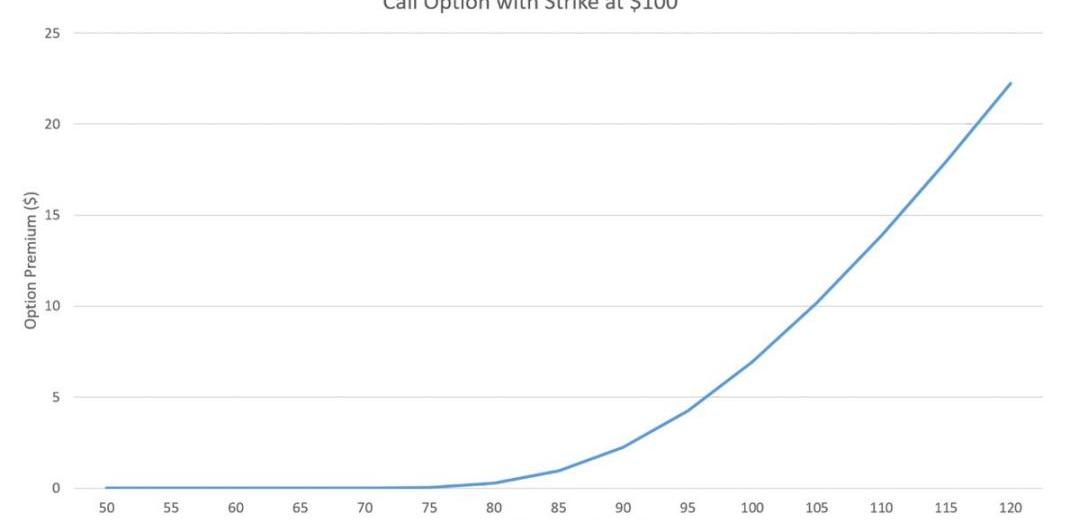

首先,我將介紹作為跟蹤流動性池表現指標的隱含波動率,這與個人投資者在決定提供流動性時參考的典型APY指標相對應。簡單起見,我將專注于恒定函數做市商,如UniswapV2。大多數個人投資者通過APY來衡量流動性池的表現。新項目喜歡宣傳其高達兩到三位數的收益率來吸引流動性,然而,這是判斷流動性池表現的錯誤指標,因為這沒有考慮到波動率。為了理解流動性頭寸與期權類似的原因,讓我們來看看傳統金融的期權操作方式。期權是一種合約,買方有權在到期日之前或當天以預定價格購買或出售資產,但這并非是強制性的。當標的資產價格變為貨幣時,期權獲得巨大價值的可能性被稱為期權性風險,這就是為什么在判斷期權作為投資的潛力時,期權的價格是一個無關緊要的指標。

DeFi 借貸協議FilDA即將上線REI Network:6月30日消息,FilDA計劃7月1日正式上線REI Network,將在REI Network上發行1000萬枚FilDA。初期將圍繞REI、USDT、USDC、BTC、ETH和BUSD等資產提供借貸服務,并會在上線初期開啟流動性激勵活動。

FilDA是多鏈部署的DeFi借貸協議,以為用戶提供優質的借貸產品和服務為宗旨,存借款總額高峰值21億美元。REI Network基于突破性的輕量化代碼構建對開發者友好,兼容EVM和以太坊RPC并實現秒級區塊確認。[2022/6/30 1:41:22]

區塊鏈跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并:5月27日消息,基于區塊鏈的跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并,溝通打造CeDeFi的未來。據悉,Velo Labs正在開發一個基于區塊鏈、合規優先的全球結算網絡,為個人和企業提供快速、安全和低成本的跨境支付。EvryNet的去中心化應用程序為投資者開啟了一個充滿新資產、投資機會和創新策略的世界。(prnewswire)[2022/5/27 3:44:57]

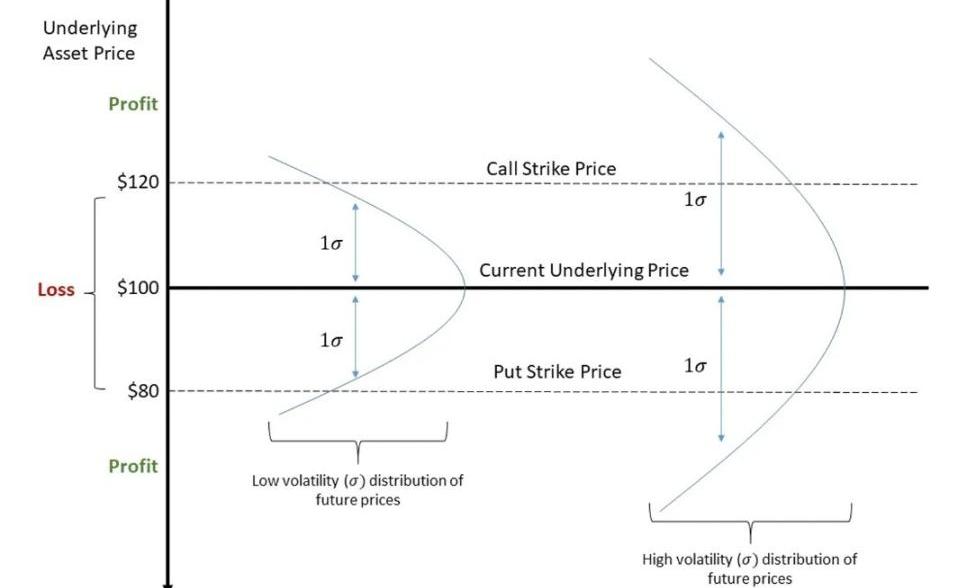

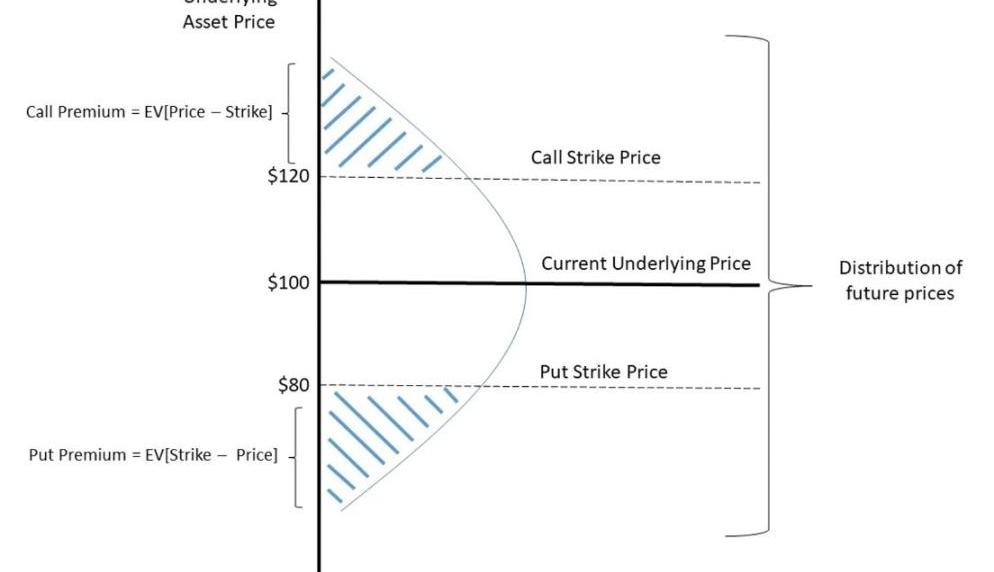

相反,最重要的指標是期權到期時實值期權的概率。在某種假設下,這一概率可以用資產的波動率來衡量。在傳統金融中,BlackScholesModel是最常用于期權定價的模型。對BSM的解釋超過了本文的范圍。從本質上講,BSM模型確定了驅動期權價格的標的資產和期權合約的特征。它最重要的推斷是標的資產的波動率是決定期權價值的最重要因素。因為波動率越大,期權到期時賺錢的可能性就越大。

Aegis DeFi上線質押JT借貸挖礦AGS功能:Aegis DeFi 已于2020年11月26日(UTC+8)上線質押JT借貸挖礦AGS功能。用戶可存入JT挖AGS,也可以將抵押主流幣后借出JT,并且獲得AGS挖礦收益。質押JT借貸其他主流幣挖礦將于近期開放。

Aegis會根據用戶提供的信用數據,使用Aegis結合了區塊鏈及AI技術的評分算法對每個用戶的信用進行評分。Aegis評分可以決定每個用戶可以從流動性資金池中獲得的信貸額度。Aegis真正做到了將DeFi服務帶給所有用戶。除借貸業務,Aegis還支持資產及衍生品,例如CDS、合成資產的發行和交易等。[2020/11/27 22:20:31]

獨家 | Aave,Curve躍居DeFi鎖倉量二,三名:據DappBirds DeFi Data專題數據顯示,Aave,Curve分別以10.70億美元,9.91億美元躍居DeFi鎖倉量二,三名,DeFi中鎖定資產總價值達79.94億美元,較昨日下降0.89%,其中Maker,Aave,Curve,Synthetix,Compound分別以14.70億美元,10.70億美元,9.91億美元,8.10億美元,7.67億美元位列前五名[2020/8/17]

就隱含波動率而言,價值是指權利金所隱含的波動率。在無套利原則下,權利金應該被正確定價,一個追求利潤的交易者會假設期權的權利金要大幅高于或低于均值價。

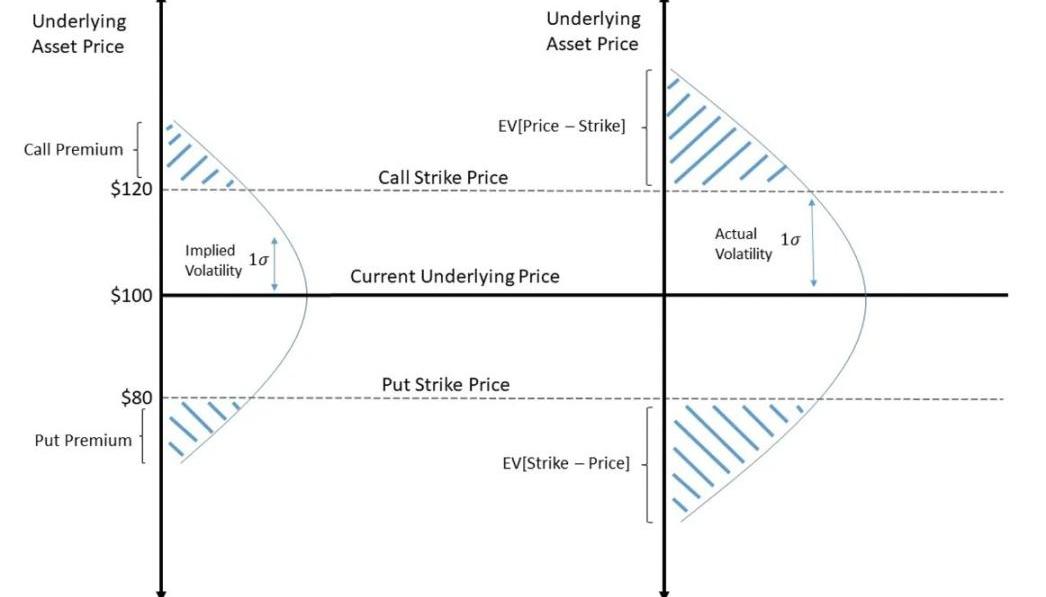

也就是說,相對于標的資產在整個期權有效期內將實現的實際波動率而言,期權的隱含波動率過高或過低。實際波動率被稱為期權實際波動率或RV。對這種實際波動率的一個估計通常是資產的歷史波動率。還有很多其他方法來估計波動率,譬如,相對于市場預期,能夠預測宏觀經濟或某些事件。重點是,在期權交易時,相對于實際波動率的隱含波動率才是最重要的指標。鑒于確定期權價值的最佳方式是資產的預期波動率,聰明的交易員可能會尋求只交易由期權權利金所隱含的波動率。

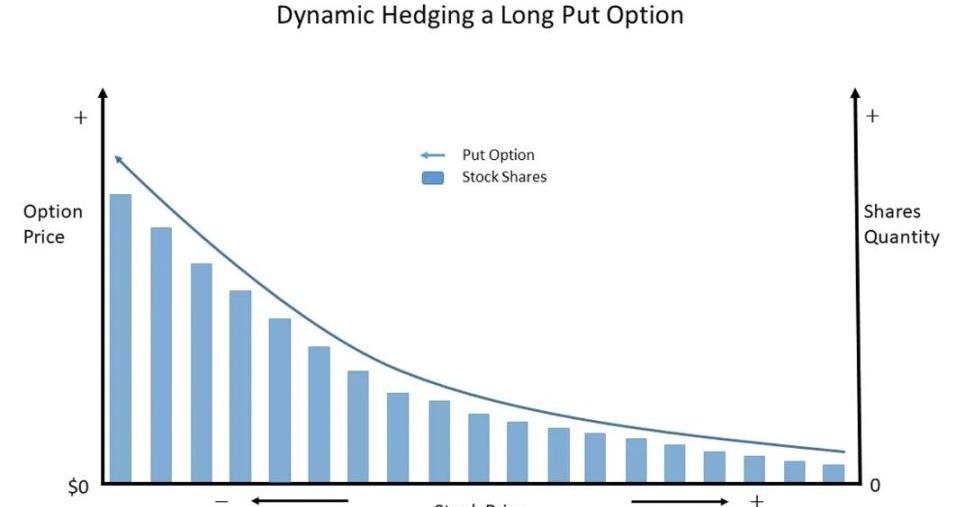

只要歷史波動率低于他賣出期權時的隱含波動率,或者歷史波動率高于他買入期權時的隱含波動率,那他就會盈利。做到這一點就是通過Delta對沖策略來對沖標的資產價格變動的影響。期權的Delta是指期權價格相對于標的資產價格變化的變化。重點是買入或賣空標的資產,其數量與期權的Delta值相反,以對沖價格的變化。這樣一來,期權交易商仍然會存在受期權波動率影響的主要風險。然而,當標的資產價格變化時,期權的Delta值也會發生變化。這種風險被稱為gamma風險,這是期權價格相對于資產價格的二階導數。因此,為了解釋gamma風險,期權交易者會進行動態對沖,尤其是對沖基金和做市商。也就是說,每當標的資產價格發生重大變化時,它們就會持續重新對沖其Delta風險。一段時間后,它們調整與標的資產的對沖以匹配新的Delta。這就導致了這樣一種情況:當標的資產價格上漲或下跌時,期權交易者必須買入更多的標的資產以保持Delta中性。

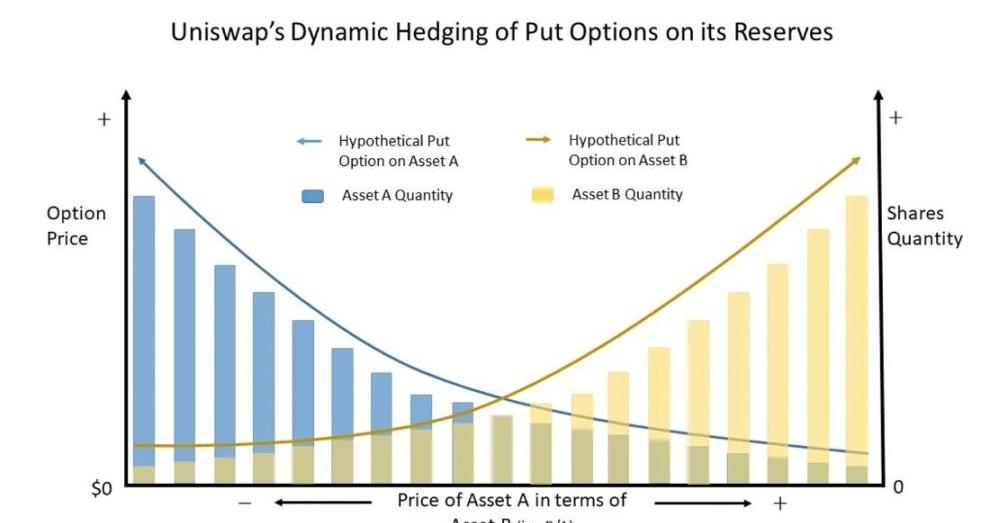

動態對沖的目標是在相反方向上重復期權的Delta回報,以對沖標的資產價格漲或跌的風險。因此,期權交易者只存在波動率風險,譬如BSM模型中定義的Vega風險。如果你是一個敏銳的觀察者,你會意識到每當基礎資產價格發生變化時,Uniswap都會動態地對沖流動性池。當價格上漲或下跌時,Uniswap會對流動性池的交易對資產分別進行增減。因此,Uniswap算法通過動態對沖,重復其持有的儲備資產的多頭看跌期權的負Delta,其運作方式是通過激勵外部交易者通過與其他交易所的價差來調整儲備數量。在下圖中,當資產A的價格下跌時,Uniswap增加對資產A的多頭敞口,以對沖資產A的假定多頭看跌價值中不斷增加的Delta值。當資產A的價格下跌時,資產B的價格上升,反之亦然。

由于Uniswap是動態對沖其資產儲備的假定看跌期權多頭的風險,那么它基本上總會進行相反的交易。因此,在任何時間,Uniswap都持有其資產儲備的看跌期權頭寸。當流動性提供者向一個池子中增加流動性時,他們就會存在內嵌于流動性池的空頭期權風險。與傳統的期權相比,這些期權非常獨特。原地址

介紹 從LSD火熱至今,有很多優秀文章對LSD和DVT機制做了講解:LidoFinance的先發優勢和潛在風險,以及v2將會給Lido帶來的質變.

1900/1/1 0:00:00最近上鏈的現實世界資產情況如何?在過去的幾個月里,傳統的基金和資產發行人推出了通過公共加密網絡將其他資產代幣化的計劃.

1900/1/1 0:00:00撰寫:100y.eth編譯:深潮TechFlow最近,Polygon的NFT生態系統正在蓬勃發展。隨著Terra和FTX的倒臺,許多項目已經遷移到Polygon上.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 3月2日,加密友好銀行SilvergateBank控股公司SilvergateCapitalCorporation宣布推遲向美國證券交易委員會(SEC)提交年.

1900/1/1 0:00:00FVM如何與Gas經濟緊密聯系Filecoin虛擬機的啟動可以讓用戶可編程智能合約落地到Filecoin區塊鏈上。這些智能合約將可以與Filecoin數據存儲能力互動,為創新應用創造條件.

1900/1/1 0:00:002023年第一季度中Kava生態對Cosmos和以太坊的跨鏈需求呈現了爆炸式的增長。隨著需求的激增,開發者和用戶對速度、安全和性能的需求也逐漸提升.

1900/1/1 0:00:00