BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD-0.02%

ADA/HKD-0.02% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD-0.33%

XRP/HKD-0.33%原文標題:《InnovationsofOn-ChainPerpetualProtocolsPart2》原文作者:FrankHu,KesterWu原文編譯:Kxp,Blockbeats隨著FTX帶來的潛在影響逐步顯現,去中心化和透明度的重要性也越來越受到關注。交易活動從CeFi遷移到DeFi已經不再是「是否」的問題,而是「何時」的問題。GMX這類永續協議在過去幾個月中獲得了顯著的發展,有著獨特設計的GMX已經發展成為一個獨立的生態系統。這個研究被分成了兩篇文章。第一部分可以在這里找到。在第二部分中,我們將更加關注GMX的生態系統以及建立在GMX之上的一些有趣的協議。

我們在第一部分中提到,GMXLP的風險在于:1)GMX上的持倉量和2)基礎資產價格的波動。一些協議已經著手解決基礎資產波動的挑戰。RageTrade

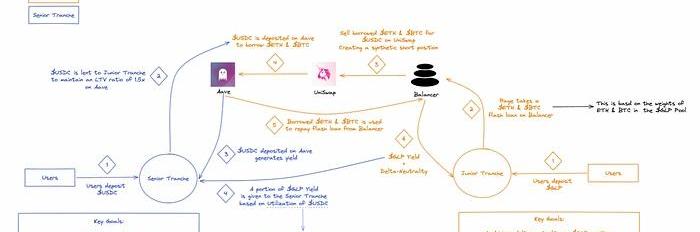

在與RageTrade創始人@crypto_noodles進行短暫的討論后,我們了解到該協議旨在做兩件事:1)為GMXLP提供預打包的Delta中性策略,2)為穩定幣存款人提供更多的收益。RageTrade的愿景是通過利用真實和可持續的GLP收益成為Arbitrum最大的穩定幣農場。為了實現這一目標,RageTrade計劃提供兩種產品,分別是JuniorTranche和SeniorTranche。下面的簡單工作流程描述了RageTrade的金庫將如何工作。

某RLB巨鯨未實現收益為180萬美元:金色財經報道,The Data Nerd追蹤的數據顯示,RLB巨鯨0x9ed的平均入市價約為0.05美元,未實現收益為180萬美元(4倍)。他在7月20日以0.11美元的價格在頂部賣出,然后在隨后幾天的底部重新買入。[2023/8/9 21:34:12]

RageTradeWorkflow參考上面的思維導圖,橙色編碼的數字/文本提供有關JuniorTranches的信息,藍色編碼的數字/文本提供有關SeniorTranche的信息。先從JuniorTranche說起:1.參與JuniorTranche的用戶將GLP存入RageTrade的Risk-OnVault。隨后的行動完全由Rage的金庫合約自動處理。2.基于GLP池中ETH和BTC的權重,RageTrade在Balancer上借出相應數量的ETH和BTC閃電貸。3.然后將借來的ETH和BTC在Uniswap上以USDC售出。創造出一個合成的空頭頭寸。4.除了從Uniswap出售ETH和BTC獲得的收益之外,SeniorTranche的USDC補充款將被存入Aave作為抵押品來借入ETH和BTC。5.然后使用從Aave借來的ETH和BTC來償還來自Balancer的閃電貸款。6.這整個過程使GMX上的LP能夠享受GLP的收益,并有效地降低了基礎資產的波動。接下來是SeniorTranche:1.參與SeniorTranche的用戶將USDC存入RageTrade的Risk-OffVault。2.然后將USDC借給JuniorTranche,在Aave上保持1.5倍的健康因子。3.SeniorTranche參與者通過兩種方式獲得收益。首先,存入Aave的USDC會產生額外的收益。4.此外,GLP的一部分收益根據SeniorTranche中USDC的利用率分配。利用率的計算在思維導圖中有說明。RageTrade在使用GMX的1年數據進行回測的表現如下所示:

三井數字資產與索尼銀行合作開發數字證券:金色財經報道,三井數字資產與索尼銀行合作向日本客戶推出其專注于零售的數字安全產品。上個月三井上線了其 Alterna 產品,該產品使個人能夠直接投資于由房地產支持的基于區塊鏈的證券。此外,索尼銀行還提供“快速存款”服務,支持全天候支付 Alterna 投資。一個意外是 Alterna 尚不支持信用卡支付。[2023/6/9 21:26:42]

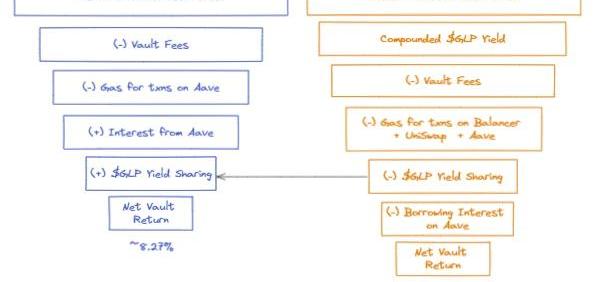

來源:@crypto_noodles假設ETH的收益率約為20%,則「Risk-On」Vault/JuniorTranche在考慮GLP收益與SeniorTranche的收益分享后的凈回報率約為24.8%。請注意,「Risk-On」金庫會定期自動復利ETH獎勵。相反,如果GLP持有者純粹HODL,則由于GLP池中資產價格下跌,他們將獲得-3%的凈回報率。

來源:@crypto_noodles假設ETH的收益率約為20%,則「Risk-Off」Vault/SeniorTranche在考慮GLP收益后的凈回報率約為8.27%。收益可以分為兩部分:1)在Aave上的貸款利息產生了約1.05%的收益,2)從GLP獲得的ETH收益產生了約7.22%的收益。兩個Tranches的「收益漏斗」如下圖所示:

外媒:亞馬遜NFT市場或將運行在私有鏈上:金色財經報道,據知情消息人士稱,亞馬遜 NFT 市場正進行最后的調整,至少有一份文件表明,亞馬遜將推出來自 Beeple 和 Pudgy Penguins 等知名加密原生創作者和項目的數字收藏品。根據 Blockworks 審查的保密服務協議條款,亞馬遜 NFT 市場將在由其控制的私有區塊鏈上運行,亞馬遜網絡服務(AWS)將支持該網絡。

此外,據多個消息來源稱,亞馬遜已經為此次發布簽署了許多合作伙伴關系,這些合作伙伴關系一直處于保密狀態。除了與 Beeple 和 Pudgy Penguins 的創造者的第一天合作伙伴關系外,亞馬遜還告訴產品合作伙伴,Artifact Labs 以及 Proof Collective 將參與其中。?[2023/4/1 13:38:59]

RageTradeYieldFunnel關鍵挑戰

RageTrade打造了一個令人驚嘆的產品。同時,該協議面臨兩個主要挑戰:1)平衡風險和2)嚴重依賴GLP收益。調整金庫中的頭寸會在兩種情況下發生:1)GLP池的權重變化或2)ETH和BTC價格變化。Aave上的空頭頭寸每12小時更新一次。這意味著,每12小時,如果ETH和BTC的價格上漲,將從GLP收益中獲利以償還空頭頭寸。為了提高資本效率,RageTrade在Aave的空頭頭寸上維持1.5倍的健康因子。如果在分配的12小時窗口內ETH和BTC的價格飆升,可能存在在Aave上被清算的可能性。在這種情況下,參與SeniorTranche的用戶將失去他們借給JuniorTranche的資金。而JuniorTranche的參與者可能需要減少他們在GLP中的持倉量,以再次實現Delta中性,或完全失去他們的Delta中性頭寸。

數據:聰明錢和活躍錢包地址的USDC總持倉達數月來低點:金色財經報道,根據Nansen的數據,“聰明錢(smart money)”錢包地址中USDC的總余額在1396個錢包中約為4.85億美元,低于一個月前1455個錢包中的7億美元和一年前1478個錢包中的10.2億美元。與此同時,所有穩定幣中的聰明錢占比已降至21%。今年年初,這一比例接近30%,并在2022年8月底創下38%的歷史新高。

Nansen還報告稱,與一周前相比,交易所的USDC供應量增加了8%。(CoinDesk)[2023/3/13 13:00:32]

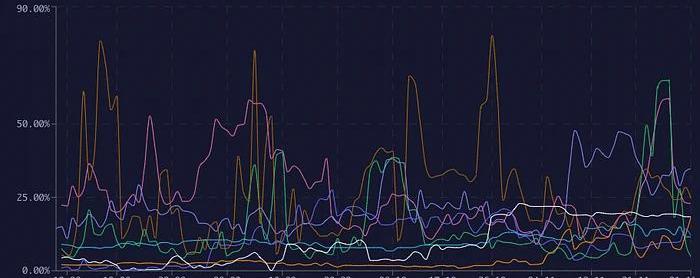

來源:GMX統計數據,GMXETH借款利率,2022年12月1日自然而然地,該協議嚴重依賴于GLP收益。這不是系統性風險,但用戶應注意收益潛在的波動性。團隊在假設ETH的收益率保持20%的基礎上非常保守。盡管如此,參與者應注意ETH的收益率會有顯著波動。觀察過去兩個月的數據,ETH的平均借款利率為26.5%。盡管如此,ETH的收益率在44次下降到低于20.0%,最低借款利率為約9.1%。UmamiFinance

創立之初,UmamiFinance旨在以「可持續」的20%年化利率吸引機構資本進入Web3.0。Umami的USDC金庫為GMX提供流動性,并將GLP的收益傳遞給存款人,同時對不想要的市場Delta進行對沖。

NFT資產制作平臺BreederDAO推出首個提案DAOstitution:7月17日消息,據官方消息,NFT資產制作平臺BreederDAO推出首個提案DAOstitution,這將作為平臺的核心治理文件。BreederDAO是面向區塊鏈游戲的NFT資產制作平臺,此前,BreederDAO宣布完成由A16Z和Delphi Digital領投的1000萬美元A輪融資,Hashed、com2us、Morningstar Ventures、Mechanism Capital、Sfermion、The LAO和Emfarsis等參投。[2022/7/17 2:18:34]

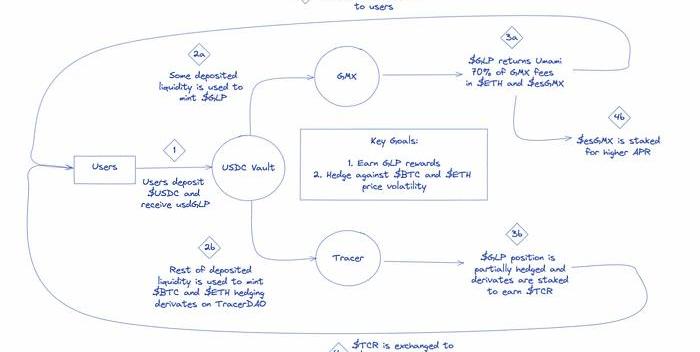

UmamiFinanceWorkflowUSDCVault

在運作中,Umami的USDC金庫通過為GMX提供流動性以獲得回報,從中賺取GLP收益。1.用戶將USDC存入USDC金庫并獲得一個收據Token——ERC-4626TokenglpUSDC。用戶可以隨時通過在Uniswap上交換glpUSDC以獲取穩定幣來離開金庫。2.金庫使用未公開的存款流動性的比例來鑄造GLP,并收取GMX交易費用。3.其余的存款流動性用于在TracerDAO上鑄造BTC和ETH的對沖衍生品。4.通過購買杠桿Token來對沖,金庫創造了一個ETH和BTC的空頭頭寸。5.這使金庫能夠在對沖BTC和ETH價格波動的同時獲得GLP收益。Tracer對沖衍生品

Umami利用Tracer的永續池來對沖不必要的GLP價格波動。Tracer的永續池是合成衍生品,使用戶可以對資產進行杠桿多頭或空頭交易。每個池子都有一個既定的風險額度。這些頭寸不可清算,并且將完全抵押。

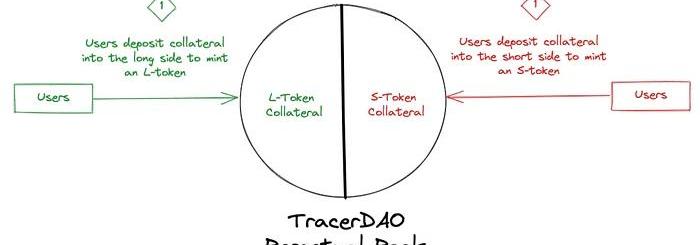

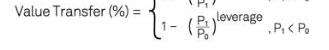

TracerDAO永續池永續池由一個合約來管理,根據基礎價格源將價值轉移給抵押池的多頭和空頭方之間:1.池子有兩個方向:多頭和空頭。用戶將USDC存入抵押池的多頭方,鑄造多頭Token,反之亦然。2.用戶可以通過燃燒任一Token來轉換多頭/空頭Token為USDC。3.Token的價值由池子兩側持有的抵押品比例決定。4.空頭池和多頭池中持有的抵押品數量會動態變化。5.每小時,重新平衡發生并且價值從池子的一側轉移到另一側。轉移的數量是根據池子的抵押品比率確定的,其計算如下所示:

來源:TracerDAO,永續池再平衡以1倍池為例,當基礎資產價格上漲時,空頭池中的抵押品將轉移至多頭池。

價值轉移的計算將分為兩步:1.假設基礎價格上漲5%,價值轉移計算如下:

從空頭池轉移的金額計算如下:

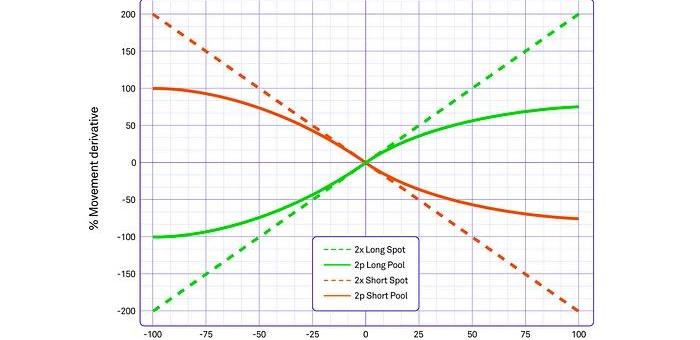

TracerDAO永續池的非線性收益

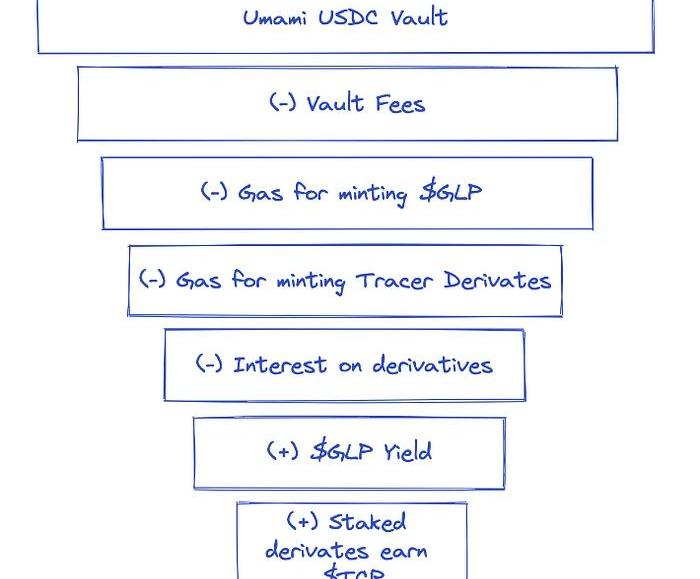

來源:TracerDAO,功率杠桿圖解這一函數將有效防止任何一方失去全部價值。盡管清算風險被有效地消除,但收益大大降低。觀察2p多頭現貨,如果基礎資產升值100%,2倍杠桿將帶來200%的收益。然而,在功率杠桿函數下,收益將減少至約75%。Umami的USDC金庫的「收益漏斗」如下圖所示:

主要挑戰

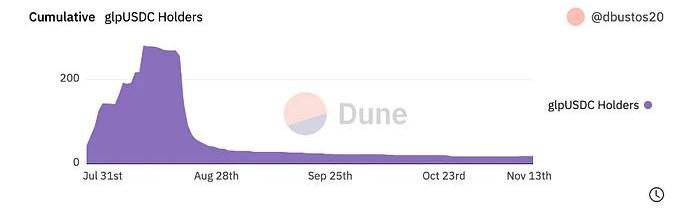

TracerDAO永續池的表現不佳需要注意的是,USDC金庫的對沖模型不會導致完全的Delta中性。盡管TracerDAO的永續池設計有缺陷,但Umami可能將其用作對沖工具,因為他們在USDC金庫推出之前啟動了支持TracerDAO池中流動性的早期活動。使用這些池進行對沖的實際成本遠高于預期。TracerDAO池的偏限制了金庫的可擴展性和表現與RageTrade類似,平衡風險在Umami的USDC金庫中仍然存在。金庫每9小時重新平衡其Tracer對沖。如果BTC或ETH在短時間內非常波動,這可能會對Delta中性產生不利影響。該金庫現在已停止運營2022年8月底,Umami暫停了備受期待的USDC金庫,因為其聲稱的20%年利率不可持續。

來源:DuneAnalytics,@dbustos20自然而然的,當公眾得知金庫的表現不佳和隨后的暫停后,大多數金庫存款人都交換了glpUSDC。展望未來

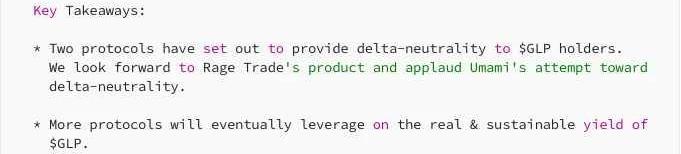

上述兩個協議都試圖為GLP池LP提供Delta中性。UmamiFinance表示將再次嘗試,而RageTrade的產品結果尚未可見。GMX生態系統的發展值得期待。

在ByteTrade,我們正在積極構建我們的Web3操作系統,該系統基于開放的區塊鏈-邊緣節點-客戶端架構,是原始全堆棧互聯網協議的去中心化版本,它將吸引大批用戶和去中心化互聯網應用來實現Web3.0,并最終將數據所有權還給用戶。除了成為Web3OS構建者外,ByteTrade還積極參與孵化和早期投資Web3.0項目,以構建我們的Web3OS生態系統。我們將通過為Web3.0構建者提供各種資源,包括但不限于技術專業知識、產品定義、商業規劃、GTM策略和資金等,來為他們提供切實幫助。原地址

4月18日,幣安旗下風險投資和加速器BinanceLabs公布了第6季MVB計劃的入選團隊名單。從基礎設施到應用層,在超過1500個申請中,最終有12個項目團隊順利入圍MVB計劃.

1900/1/1 0:00:00老牌比特幣P2P市場Paxful暫停運營已經超過兩周,其聯合創始人RayYoussef曾多次表態,自己在想法設法保障用戶利益.

1900/1/1 0:00:00MEV是加密世界最重要的議題之一。它是指驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和Gas費用的區塊生產中所能提取的最大價值.

1900/1/1 0:00:00L1在L2時代的意義何在?這個問題已經困擾我好幾個星期了。我決定聯系Polygon、Solana、Avalanche和其他公司的團隊,了解他們的觀點.

1900/1/1 0:00:00似乎有一種普遍的誤解,認為以太坊只能通過L2進行擴展。我可能會因此而受到一些指責,因為我寫了太多關于L2Rollup的文章,而沒有足夠地覆蓋L1擴展路線圖,為此我道歉——在這里,我試圖糾正這個錯.

1900/1/1 0:00:00原文標題:APrimerofAsia'sCryptoLandscape原文編譯:Frank,ForesightNewsForesightNews對報告原文進行了梳理.

1900/1/1 0:00:00