BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD-0.16%

ETH/HKD-0.16% LTC/HKD-0.99%

LTC/HKD-0.99% ADA/HKD-0.55%

ADA/HKD-0.55% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD-0.7%

XRP/HKD-0.7%原文標題:《GamingGuildsUpdate》

撰文:JaydenAndrew,DelphiDigital分析師

編譯:隔夜的粥

一、介紹

對于crypto投資者來說,在2022年持有游戲公會Token會是一件非常痛苦的事。本報告中比較的每個Token在今年都下跌了80%以上。當然,最近很多crypto子領域都受到了沉重打擊,但與游戲相關的代幣已經感受到了無情熊市的全部憤怒。它引出了這樣一個問題:在缺乏超增長的P2E游戲的情況下,crypto游戲公會是否具有產品市場契合度?

如果我們對公會的定義僅限于「P2E獎學金提供者」,那么答案可能是否定的。然而,盡管很多公會手頭拮據,并且市場環境低迷,但它們仍保留了數萬名不同忠誠度的成員。對于有幸發現自己處于這種境地的crypto游戲公會來說,圍繞盈利以及同時出現的熊市的糟糕情緒并不意味著游戲結束。然而,這確實意味著幸存的公會必須體現出「支點」,或者至少改變方向,如果他們真的想在crypto游戲中玩長期游戲的話。

在本報告中,我們涵蓋了六個游戲公會,重點介紹了它們今年在市場上的表現、財務狀況以及它們如何適應不斷發展的crypto游戲環境。

二、全方面數據對比

下表列出了各游戲公會在共享功能以及與其他公會不同的功能方面的正面交鋒情況。

這些公會有一些共同的基本特征。在實際意義上,公會是一組圍繞共同利益、價值觀和目標而組成的個人,以實現成員的共同利益。在crypto游戲行業,游戲顯然是他們的重點。它們的不同之處在于采用的具體特征和策略——上表列出了其中的一些。

最常見的特點是獎學金計劃,除了BreederDAO以外,所有提到的游戲公會都提供了獎學金計劃。這是有道理的,因為crypto游戲公會一直以來都將重點放在P2E以及獎學金模式上。然而,這種情況正在慢慢改變,我們很可能會看到公會提供的這些產品逐漸轉移。大多數公會常見采用的另一種策略是種子投資。有趣的是,游戲公會越來越多地成為偽風險投資公司,它們投資于早期的游戲項目,以幫助支持該行業,當然還有實現盈利。

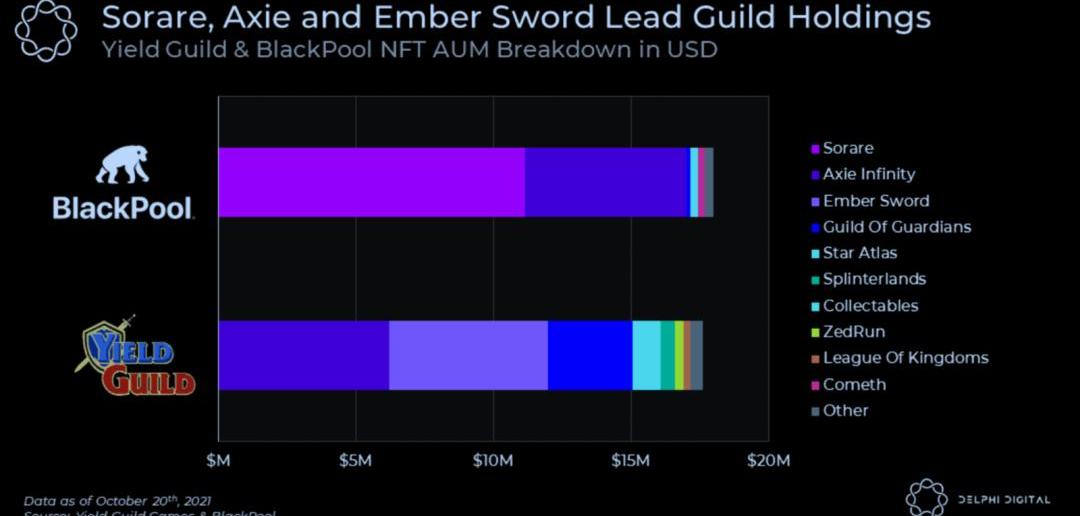

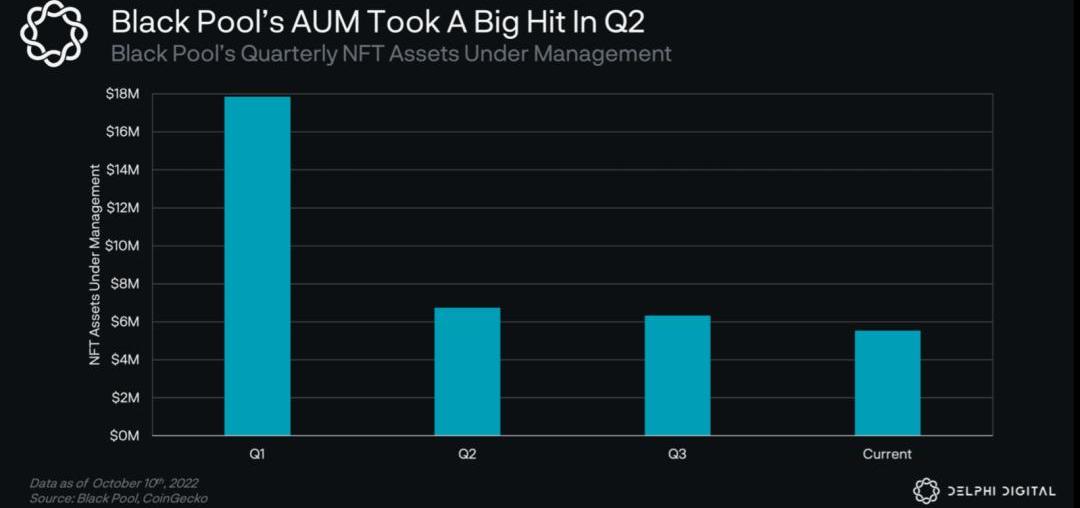

將當前公會NFTAUM與近一年前進行比較,我們可以得出一些有趣的觀察結果。最明顯的兩個公會是BlackPool和YieldGuild——坦率地說,它們都很糟糕。自從我們上次觀察以來,這兩個公會的NFT投資組合都受到了打擊。

Delphi研究員:特朗普NFT系列團隊被質疑私自鑄造了1000枚NFT:12月19日消息,Delphi Research研究員TengYan在社交媒體表示,特朗普NFT系列團隊在其金庫地址鑄造了1000枚NFT,為自己保留了許多稀有的、包括親筆簽名的1-of-1NFT。Teng Yan表示,“我懷疑特朗普甚至不知道這件事,懷疑他委托做NFT的團隊找到了一種從游戲稀有分布中獲利的方法”。

據OpenSea數據顯示,截至發稿時,Trump Digital Trading Cards地板價為0.2848ETH,24小時跌幅達57%。[2022/12/19 21:53:07]

鑒于NFT市場以及今年更廣泛的持續嚴峻的宏觀環境,這并不令人驚訝。我們可以做的另一個觀察是兩個工會的投資組合權重的變化。最值得注意的是,與去年相比,AxieInfinity在兩家公會投資組合中的比例都變少了很多。

盡管并非完全缺席,但Axie已從BlackPool的第二大持倉,以及YieldGuild的最大持倉,轉變為相對微不足道的頭寸。

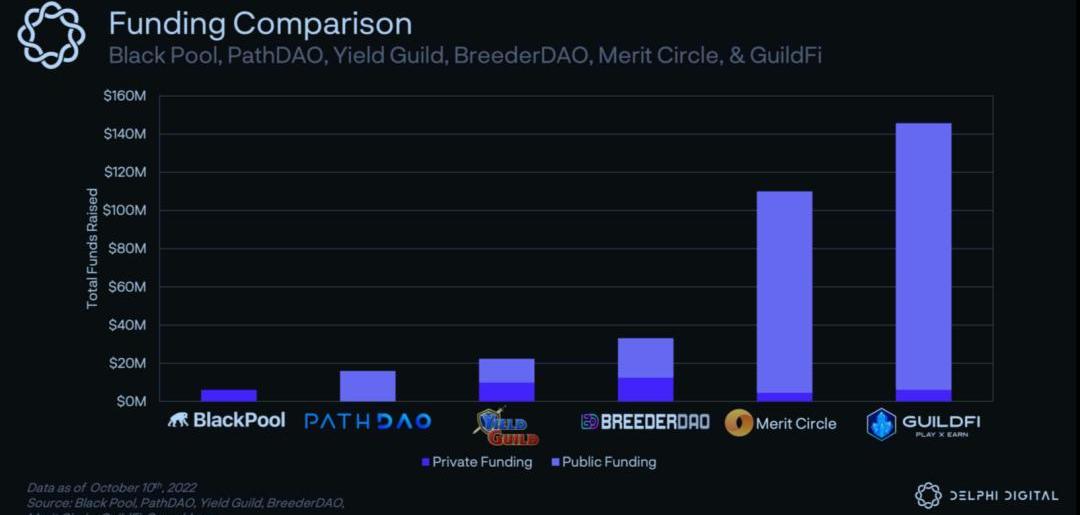

今年游戲公會的總資產管理規模普遍受到打擊,YieldGuild、GuildFi以及MeritCircle分別下降了57.3%、23.6%以及7.5%。盡管市場條件不利,MeritCircle仍將其AUM保持在令人印象深刻的水平。值得一提的是,YieldGuild是唯一一家在AUM上比他們最初融資獲得的資金更高的crypto游戲公會。更多關于融資的信息看下圖。

正如你在上表中看到的,在此比較中,游戲公會的私幕和公幕融資存在著明顯差異。BreederDAO獲得的私幕資金最多,而GuildFi獲得的公幕資金最多。需要記住的一個細微差別是,這些公會是在不同的日期籌集資金的。這意味著資金的巨大變化,比任何對工會之間質量差異的真正洞察,更能表明融資時的市場溫度。

然而,它確實為我們指明了哪些游戲工會應該擁有大量的財政庫資金,除非投資者資金管理嚴重不善。有幸符合這一資金充足描述的游戲工會,應該有足夠的現金來度過艱難時期,如果他們把雞蛋放在正確的籃子里,他們會在另一邊變得更強大。

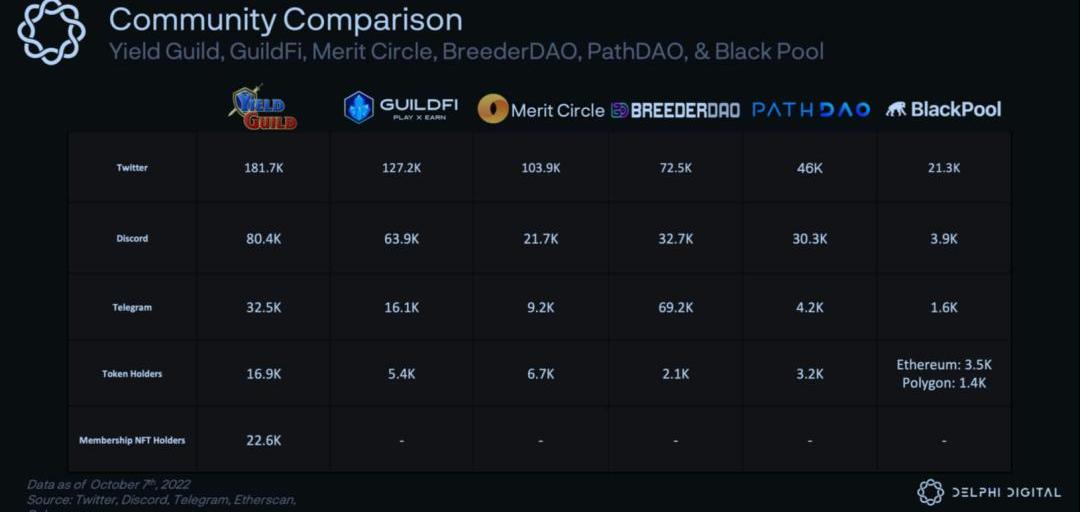

值得注意的是,盡管YieldGuild籌集的資金相對較少,但其在社區規模方面擁有令人印象深刻的數據指標。擁有先發優勢無疑有助于實現這一點。

在最近的牛市中,「社區」一詞在某種程度上成為了一個流行詞。在其他更輕松的情況下,「社區成員」也已成為「套牢者」的代名詞。然而,社區不僅僅是一個流行語或關于投資組合損失的笑話。隨著時間的推移,越來越明顯的是,社區可以成為強大的實體,能夠通過集體行動取得切實的成果。社區的潛力尚未被開發,當統一并專注于特定目標時,它們就成為「數量優勢」這一陳詞濫調的真實表達。

加密衍生品交易所Delta通過私人代幣銷售籌集500萬美元:金色財經報道,加密衍生品交易所Delta通過私人代幣銷售籌集了500萬美元,Sino Global Capital牽頭籌資,Aave Ventures、Kyber Network、Spartan Group、gumi Cryptos Capital、QCP Soteria等參與了此次融資。[2021/3/31 19:31:14]

玩家流動性,即公會可以將部分社區成員集中在新游戲上的概念,有可能證明這一點。這個想法是,這讓玩家在新游戲中搶占先機,并為游戲提供有價值的早期用戶,以幫助它們成長。在實踐中,目前還不清楚這在超增長的P2E游戲模型之外到底有多有效。至少,對于早期的游戲來說,獲得游戲公會社區的關注并不是一件壞事。

這種能力的一個非crypto的具體例子是健身大V推出一款補充劑。通過利用他們的粉絲,健身大V可以引導面向消費者的業務,與沒有粉絲群體的普通人群相比,他們擁有巨大的優勢。

那哪個游戲公會的社區最強大?這是一個好問題。在上表中,你可以看到每個公會的Twitter關注者、Discord成員、Telegram、代幣持有者以及NFT持有者的數據。正如我們在融資部分提到的,YieldGuild有一些令人印象深刻的社區統計數據。除了Telegram數據,它在所有方面都名列前茅。

參與度較低——成為Twitter追隨者

參與度更高——成為Discord/Telegram成員

參與度更高——成為活躍的Discord成員/DAO參與

參與者最高——購買通證/NFT

另一個需要考慮的問題是成員在哪里以及如何參與公會。可以說,不同的平臺會引發不同程度的參與。這意味著什么?這樣想吧:如果你在crypto領域工作了一段時間,你會發現當你跨越從Twitter到Discord的鴻溝時,你對項目社區的體驗會有很大的不同。Discord的噪音會更小,討論更集中,通常與創始人有更多的接觸。此外,成為Discord服務器的成員,要比在Twitter上關注該項目更難。你通常需要閱讀服務器規則的簡要列表并單擊幾個選項。當然這還沒有那么難,但這比點擊推特關注按鈕要更難一些。這些因素似乎微不足道,但它們可能會導致平臺之間成員參與的經驗差異。

三、YieldGuild

盡管YieldGuild在整個2022年上半年的凈盈利能力都在提高,但其目前的收益并沒有描繪出健康和繁榮的畫面。除22年6月外,今年沒有其他月份對該公會而言是凈盈利的。YieldGuild對年底前的前瞻性收益預測也沒有多少緩解的希望。充其量,這可以被解釋為經濟放緩,導致凈利潤率停滯不前。最壞的情況是,該公會可能會在新的一年里看到利潤持續下降。這無疑會使YieldGuild公會當前策略的可行性受到質疑。

Delphi Digital報告:比特幣將從各國央行承諾中受益最大:專業研究公司Delphi Digital發布報告指出,比特幣將從世界各國央行的承諾中受益最大,這些央行承諾采取必要措施來維持經濟。這家獨立研究機構稱,用于刺激全球經濟的貨幣和財政援助金額超過10萬億美元。如此大規模的新印鈔票可能會引發全球通脹,而比特幣的通縮政策將讓它繁榮起來。(NewsBTC)[2020/5/14]

YieldGuild目前表現最好的NFT投資是EmberSword。與MeritCircle相反,BigTime實際上是YieldGuild表現最差的NFT投資。

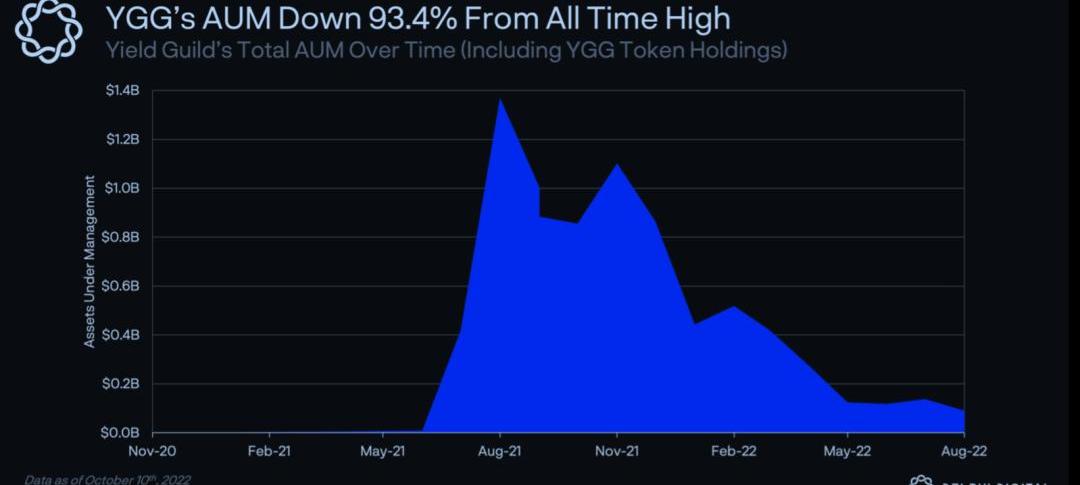

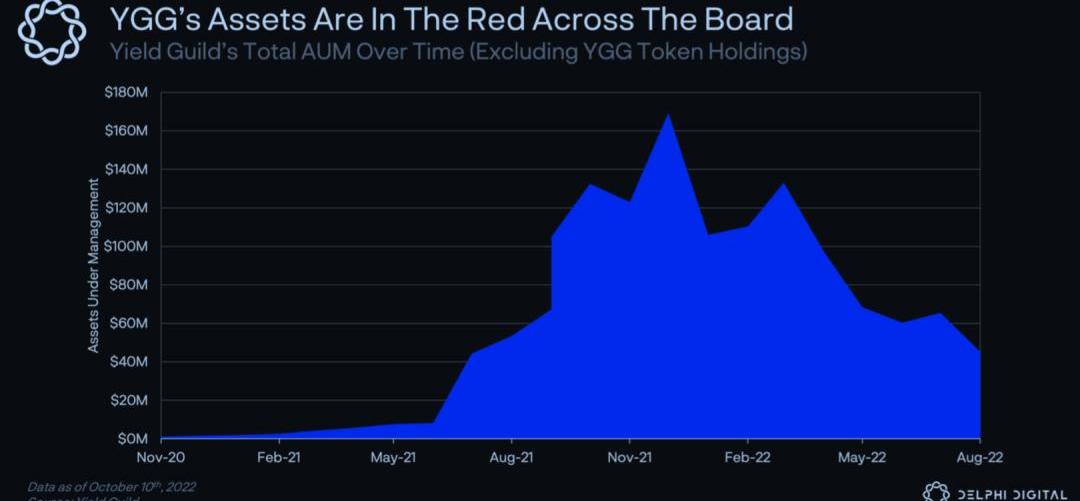

如上圖所示,YieldGuild管理的總資產價值因YGG在21年7月的代幣推出而得到顯著提升。

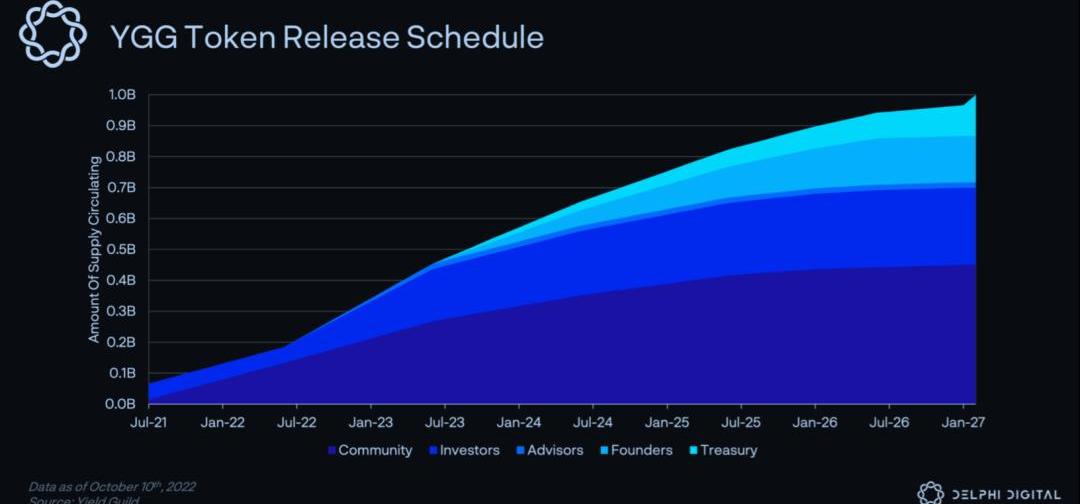

這當然是在YGG在發布后大幅增值的背景下。然而,在上升過程中對總AUM值的積極影響,在下降過程中會成比例地變為負面影響。隨著YGG代幣從歷史最高點下跌96.9%,YieldGuild的總資產管理規模也從最高點下跌了93.4%,這并不令人意外。

在上面的圖表中,我們得到了YieldGuild在一段時間內的總資產管理規模。正如你所料,隨著時間的推移,總價值明顯低于包含代幣的價值。有趣的是,與去年12月創下的1.69億美元歷史新高相比,估值仍然大幅下降了。目前,YieldGuild的總資產管理規模約為4500萬美元,已縮水了73.3%。這意味著,不僅YieldGuild持有的YGG代幣遭受了巨大損失,而且他們的NFT以及其他代幣投資也遭受了巨大損失。與此形成對比的是MeritCircle,其總資產管理規模相當可觀,正如我們在報告中進一步強調的那樣。

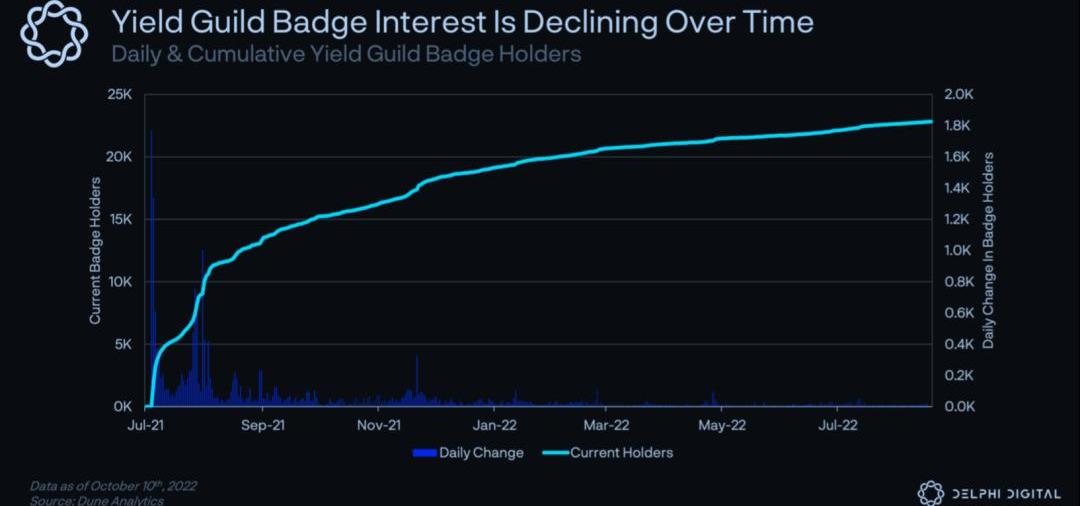

我們之前概述了社區的價值。雖然快照數據可以提供一些關于公會社區規模的見解,但隨著時間的推移,評估數據以增加一些背景也是很有幫助的。有鑒于此,我們可以在上面的圖表中看到,隨著時間的推移YieldGuild的持倉者。從積極的方面來說,總持有者隨著時間的推移而增加,這意味著這種社區參與水平的公會成員隨著時間的推移而增加。

不利的一面是,隨著時間的推移,新增持有者速度已經大大放緩,只有非常少的增長,這不是很好。這意味著投資社區成員的增長實際上隨著時間的推移而放緩。這表明加入公會的整體興趣大大降低,特別是作為愿意進行財務投資的參與者。

YieldGuild的Discord成員數量已經從21年的快速上升趨勢中下降。自4月份YieldGuild的Discord成員數達到11.38萬的高點,到8月份已降至8.1萬。有幾個因素可能導致了成員的流失。今年1月,YieldGuild的Discord服務器遭到了黑客攻擊,可能導致大量用戶被踢出了服務器。在22年期間,AxieInfinity對其游戲經濟進行了多項更改,其中一些更改直接降低了玩家的SLP收入潛力。除了因經濟設計變化而損失收入外,SLP還受到了熊市的蹂躪。該代幣較21年7月0.39美元的歷史高點下跌了99.2%。最重要的是,像YieldGuild這樣的公會越來越公開地遠離「P2E」的獎學金模式,而是將重點轉移到電子競技游戲上。當我們考慮這些因素的組合時,YieldGuild的Discord成員數減少就變得不那么神秘了。

動態 | ConsenSys發表拜占庭容錯聚合協議Handel論文 通過廣域網快速聚合加密簽名:以太坊孵化器ConsenSys協議工程部門PegaSys發表拜占庭容錯聚合協議Handel論文,通過廣域網WAN快速聚合加密簽名。論文稱Handel具有對數時間和多對數網絡復雜性,而僅需要最少的計算資源,并靈活地將Handel設計為開源Go語言庫,支持任何關聯和交換聚合功能。PegaSys表示在2000個亞馬遜云服務AWS實例測試了配備BN256的BLS多重簽名方案的Handel,每個實例運行2個節點,部署在10個AWS服務區域,結果顯示4000個簽名的匯總時間不到900毫秒,每個節點的平均通信成本為56 KB。[2019/6/17]

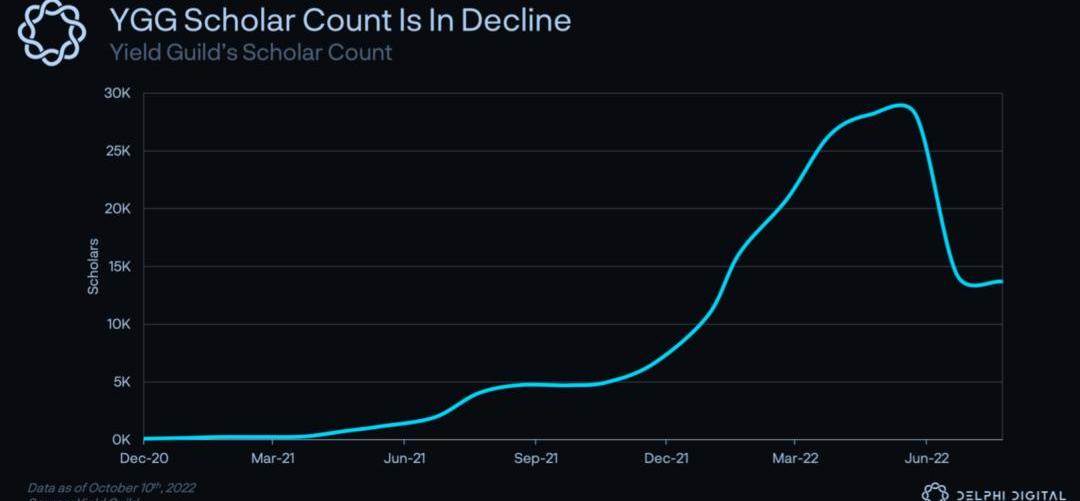

上圖顯示了,隨著時間的推移YieldGuild的學者人數。如你所見,學者人數在5月至7月之間出現了大幅下降,這支持了我們上面概述的理論。

擁有YGG公會徽章的YGG持有者可以在Polygon上的兩個YGG獎勵金庫中的任何一個中,質押他們的token,以通過P2Etoken的形式獲得相應的獎勵。YieldGuild選擇在Polygon上推出獎勵金庫,目的是降低參與的門檻,并使參與者能夠保留更多的獎勵而不是支付gas費用。

任務:解鎖成就>無腦參與

YieldGuild正在開始其公會晉升程序(GAP)的第二季,這是一個成就驅動的社區代幣分發協議,獎勵YGG成員通過高質量的貢獻為公會提供價值。

GAP的第一個賽季由45項成就組成,這些旨在激勵某些行為以幫助發展公會。此外,它允許成員建立他們的元宇宙簡歷。它通過獎勵參與者特定任務的NFT和YGG代幣來實現這一點,這些代幣既獎勵參與者的努力,又區分公會內的杰出參與者,為他們在未來開辟更多機會。

YieldGuild將GAP描述為對中世紀時期行會基本概念的回歸,在那個時期,熟練的商人運用他們的技能改善當地環境,提高行會的聲譽。

點燃競技之火

YieldGuild是向電子競技游戲邁進的幾個公會之一。如下圖所示的排行榜展示了高成就的公會成員,以期促進公會內部的良性競爭。

四、GuildFi

動態 | 沙特海關計劃將其系統與區塊鏈平臺TradeLens進行整合:據ITP消息,沙特海關已經開展了一個試點項目,旨在將沙特阿拉伯的國家海關平臺FASAH與區塊鏈運輸解決方案TradeLens連接起來。據悉,TradeLens是由丹麥航運巨馬士基集團與IBM共同開發的區塊鏈平臺。[2019/1/2]

GuildFi的財政庫在本報告中的所有公會中擁有最大的現金頭寸。這不包括其他持有的token、種子投資以及NFT,其財政庫的現金總價值約為8540萬美元。鑒于當前的熊市,如此可觀的金額顯然對公會來說是一個切實的優勢。

GuildFiID

GuildFiIDGuildFi將其GuildFiID描述為一種元宇宙護照。這個想法是,它將你的所有游戲帳戶鏈接起來,以確保你的成就在整個元宇宙中得到認可。就像普通護照一樣,它可以讓你訪問沒有它就無法訪問的地方以及體驗。這包括GuildFi生態系統中的產品。

玩家如何注冊GuildFiID:

訪問GuildFi網站;

使用電子郵件創建一個帳戶;

將他們的帳戶連接到Discord和Metamask;

游戲證明

游戲證明(PoP)是玩家從GuildFi上的游戲參與和活動中獲得GXP作為體驗點的地方。玩家只要注冊GuildFiID,都有權獲得這些GXP。玩家可以通過參與GuildFi上提供的游戲和任務來賺取GXP,然后可以獲得從代幣獎勵到分配NFTMetadrop的許多好處。GXP還將有助于升級系統并確定玩家的排名。

玩家可以通過完成任務、玩伙伴游戲、參與GuildFi的獎學金計劃以及使用GuildFi的功能來賺取GXP。GXP通過向玩家分配來自Metadrop啟動板活動的NFT空投、其他免費NFT投放、早期訪問游戲以及可能的GuildFi獎勵,從而使他們受益。

Metadrop啟動板

GuildFi提供來自其合作伙伴的特殊NFT和早期代幣投資機會。分配取決于玩家在元宇宙中的參與情況。這個想法是游戲可以在發布時獎勵合適的玩家。資產分配基于他們的GXP/參與游戲/持有的GF。

五、MeritCircle

隨著時間的推移,MeritCircle的總資產管理規模一直保持強勁,尤其是在熊市持續低迷的情況下。這說明了MeritCircle對財政庫資金的有效管理,當然也給其公會帶來了積極的影響。與資金不足的公會相比,這使MeritCircle擁有巨大的財務優勢。隨著風向不可避免地朝著更有利于金融市場的方向轉變時,這一點尤其正確。在那之前,它為MeritCircle提供了充足的資金來度過當前的風暴。

可視化后,MeritCircle的NFT投資表現似乎體現了帕累托原理。大部分的總利潤和損失可以歸因于少數投資。在這種情況下,MeritCircle的最大贏家是BigTime土地。同樣,MeritCircle的大部分虧損可歸因于少數投資。在這種情況下,罪魁禍首是AxieInfinity。

MIP-7:讓token燃燒

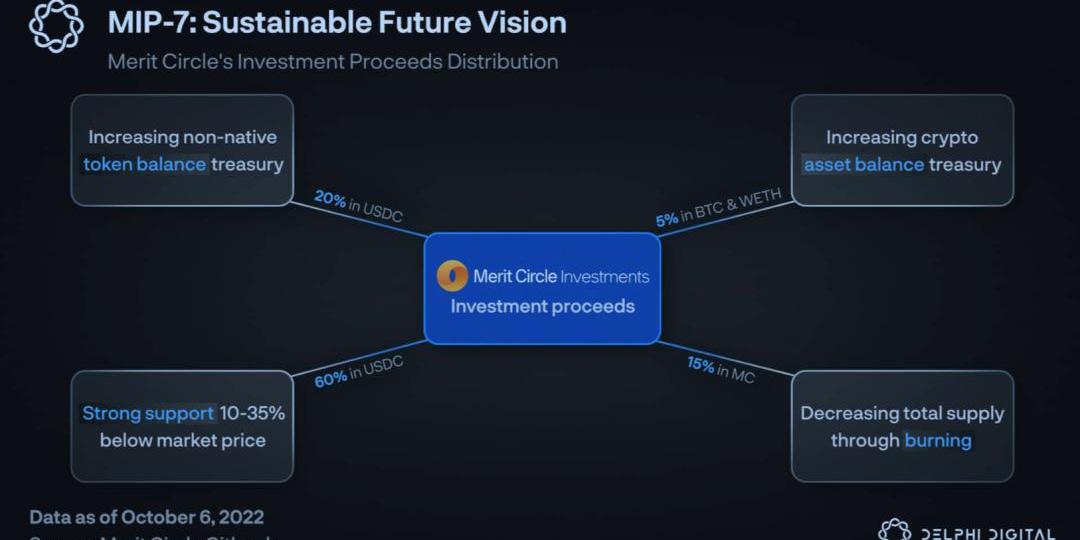

MIP-7是向MeritCircleDAO提出的關于MeritCircle投資的運營、結構和戰略的提案。

MIP-7由SadCatCapital提出,并于2021年12月投票通過并得到了實施。通過MIP-2,DAO開始正式制定一個框架,將其從財政庫中獲得的大量資源投資于代幣、NFT、穩定幣和收益農耕業務。

MIP-6通過設定DAO可降低其投資風險的參數進一步推動了這一點。這采取了多方面的方法,因為有必要在將利潤返還給DAO以及保持與合作游戲一起用于P2E創收的生產性資產水平之間找到平衡。

MIP-7通過將MeritCircle的投資框架與MeritCircleDAO的可持續未來愿景相結合,擴展了之前的任務。這是雙重的——除了增加MC的價值之外,還促進了DAO本身的增長。

該任務的目的是創建一種更加透明和結構化的方式來分配DAO的已實現收益,其中包括:

20%的收益以USDC送回財政庫;

5%的收益以加密資產的形式送回財政庫;

60%的收益用于支持低于市場價10%-35%的MC價格;

15%的收益用于回購MC,并發送到0x000000。

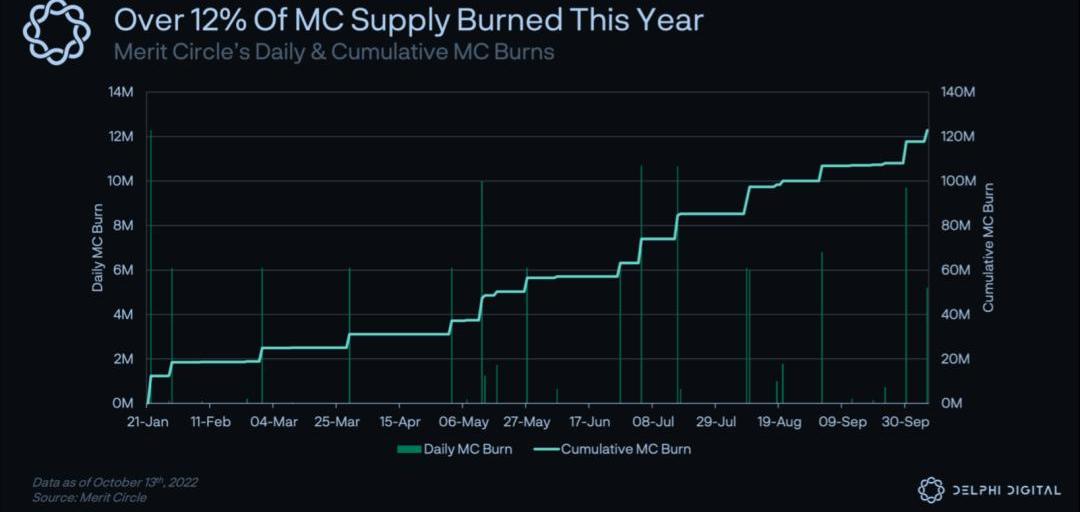

截至目前,他們已經回購和銷毀了多少MCtoken?讓我們看看下面的圖表。

正如你在兩個圖表中看到的那樣,回購量和銷毀量相當零星,但它們開始減少MC的供應。MC代幣回購總數接近500萬。總MC燃燒數接近1.2億。這相當于迄今為止購買或燃燒的全部稀釋供應量的12.5%。盡管這是一個有形的數額,但凈流通供應在同一時期內有所增加。除非MeritCircle的收入大幅增加,導致更多的回購以及燃燒,否則MC在可預見的未來仍將保持通脹的狀態。

Sphere是MeritCircle的游戲資產專用NFT市場。他們的目標是打造一個最適合游戲NFT的市場,以與OpenSea之類的產品競爭,他們認為OpenSea由于缺乏特異性而不太適合游戲資產。隨著像OpenSea這樣的市場每月處理數十億美元的交易量,MeritCircle正在利用Sphere進入一個大型市場。MC將在這個市場中發揮重要作用,尤其是在費用方面。賣家每筆交易支付2.5%的費用,以ETH支付。收集到的ETH將用于從二級市場回購MC,然后返還給賣家。這種機制降低了賣家的費用,因為支付的總費用的50%將以流動MC形式償還。這種模式為MC創造了持續的購買流量,同時激勵了Sphere在其他市場上的使用。Sphere仍在開發中,但MeritCircle曾表示它在7月份就已經準備地差不多了,因此在不久的將來,它可能是值得關注的。

六、BreederDAO

元宇宙(P2E)工廠

BreederDAO相對于報告中的其他公會而言是相當獨特的,因為他們的商業模式從未直接提供P2E獎學金計劃。相反,他們在很大程度上將自己定位為游戲NFT供應商。他們為YieldGuild等公會提供游戲內資產,例如具有特定有利特征的角色。

Playcore

Playcore是由BreederDAO開發的專注于crypto游戲的數據儀表板。它提供有關諸如游戲代幣鑄造、銷毀以及凈供應變化等指標的實時數據,以及平均地板價、銷售價格和交易量等市場統計數據。它還提供細微的玩家數據,例如隨著時間的推移新的、回歸的、活躍的以及休眠的玩家數量。

如需更深入地了解,請查看我們之前關于?BreederDAO的研究報告?。

七、PathDAO

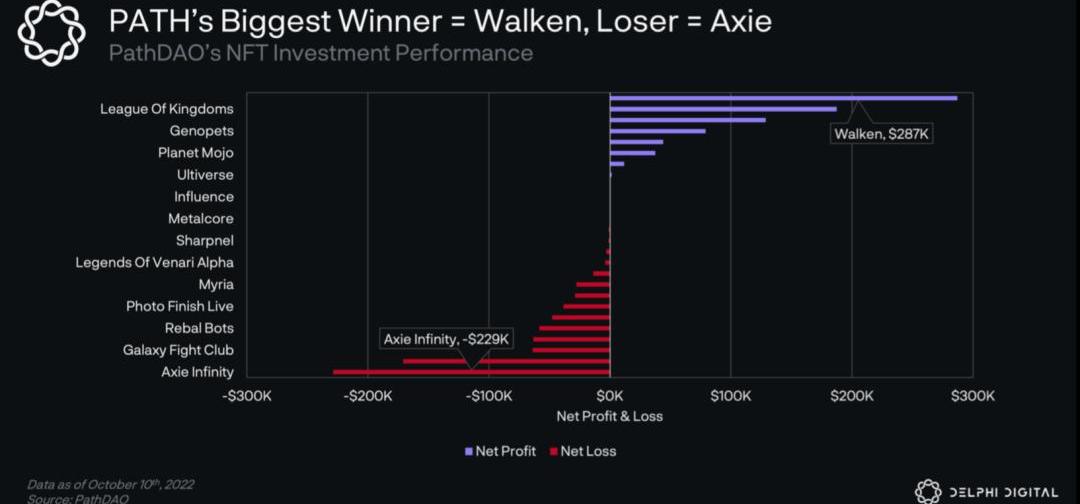

PathDAO表現最好的NFT投資是《LeagueOfKingdoms》。和MeritCircle一樣,他們表現最差的NFT投資是AxieInfinity。

PIP-6B:PATH回購

與MeritCircle類似,PathDAO引入了基于公會收益的回購系統。根據PIP-6B,已實現收益將用于PATH回購以及以太幣采購,分為以下幾部分:

20%的收益以USDC送回財政庫;

5%的收益將以加密資產的形式送回財政庫;

15%的收益將用于市場回購PATH;

60%的收益將用于對低于市值10%-35%的PATH代幣的有力支持。

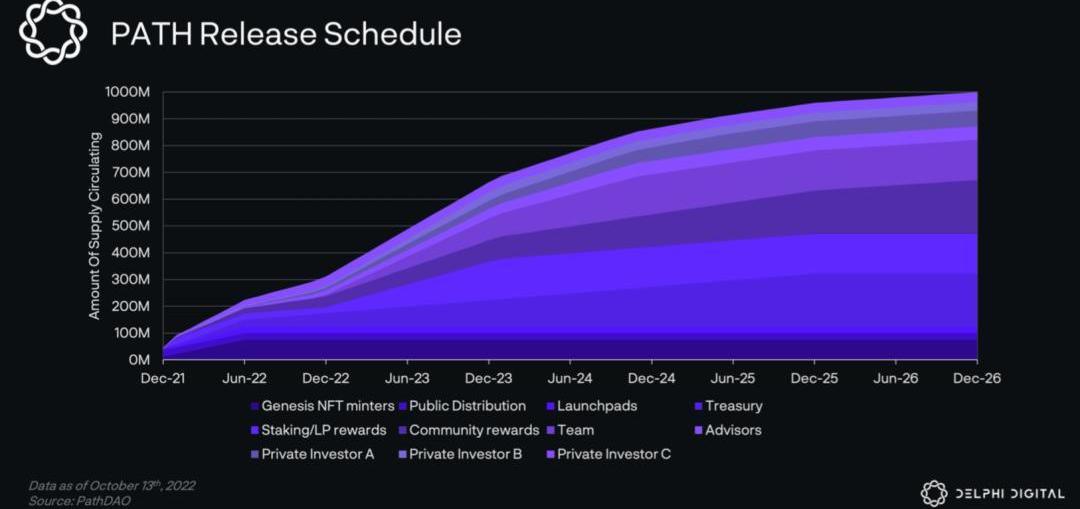

截至目前,盡管PathDAO不如MeritCircle的MC回購和銷毀數據那么令人印象深刻,但其已成功回購了PATH總供應量近1%。

八、BlackPool

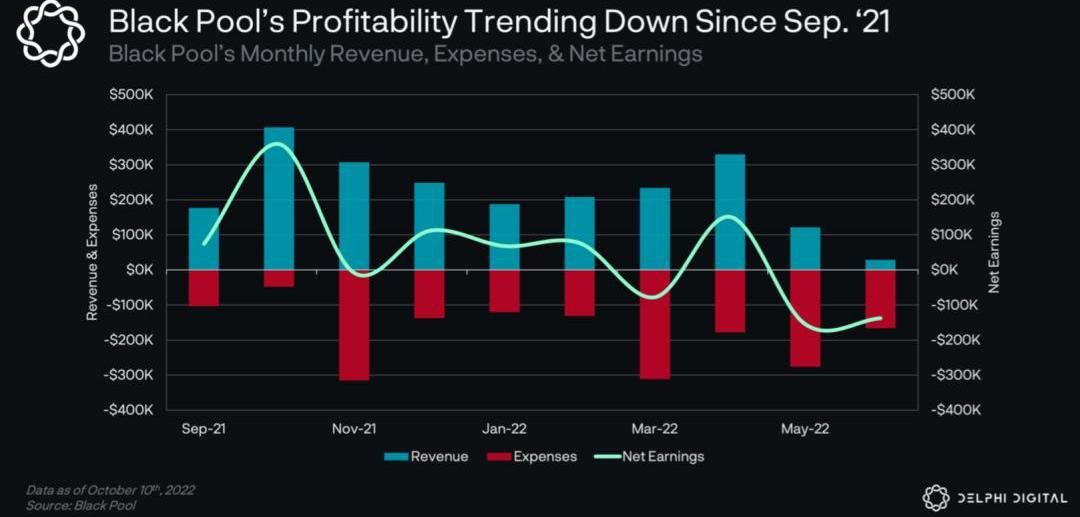

與YieldGuild類似,BlackPool的收益看起來很糟糕。自21年10月以來,該公會的月凈收入一直呈下降趨勢。最值得注意的是,第二季度的最后一個月是BlackPool有史以來最糟糕的凈收益月。

根據數據,BlackPool在過去幾年似乎在多個方面表現不佳。正如我們之前在社區比較表中介紹的那樣,盡管BlackPool是最古老的crypto游戲公會之一,但在大多數情況下它都排在最后。正如我們在上一張圖表中看到的,自21年9月以來,BlackPool的收益一直朝著錯誤的方向發展。現在看上面的圖表,很明顯BlackPool的NFT投資組合在今年全年的表現也很差。

九、最后的想法

Crypto游戲公會正處于一個轉折點,它們面臨著在「P2E」模式過時后如何繼續前進的挑戰。那些擁有大量財政庫余額的公會處于有利地位,這為他們提供了急需的跑道,以確定下一步的投資。

YieldGuild剛剛推出其GAP的第二季,該公會正在將重點轉向電子競技。相比之下,GuildFi是現金之王,其擁有令人印象深刻的8540萬美元財政庫儲備,為進一步開發其游戲玩家儀表板提供了充足的動力。MeritCircle正在開發其游戲NFT市場Sphere,以期與OpenSea等平臺競爭。可以肯定的是,在這份報告中,每個公會都受到了熊市的重創。代幣價格以及管理的總資產價值都在下跌,收益也沒有好轉。目前還不確定的是,在這段艱難時期的另一面,我們還會看到哪些游戲公會。這取決于他們前進的方向,以及最終需要多少資金來支持他們。

Tags:GUILDYIELDELDNFTAvocado guildYield Farming XLYELD幣NFTM幣

撰文:DmitriyBerenzon,1kx分析師 編譯:白澤研究院 雖然區塊鏈的最初應用圍繞貨幣和金融,但在過去幾年中,藝術、游戲和音樂等領域的應用激增.

1900/1/1 0:00:00作者:A&TCapital?一、9.27|Arweave?in?Asia主辦方:Arweave,everFinance聯合主辦方:A&TCapital.

1900/1/1 0:00:00作者:凱爾,蜂巢Tech元宇宙被視為下一個十年「最具張力的風口」,海內外叫得上名的互聯網巨頭則是最強勁的追風者,雄心勃勃的Facebook在2021年直接更名為Meta,百度在年底造出了希壤.

1900/1/1 0:00:00鏈捕手消息,收益聚合器ForceDAO發推表示,“已在昨日將金庫資金再分配后的剩余資金轉給了Gitcoin團隊,2.72萬枚GTC和69萬枚DAI將用于公共產品支持。這標志著項目的結束.

1900/1/1 0:00:00據TechCrunch報道,加密貨幣管理平臺Pillow完成1800萬美元A輪融資,Accel和QuonaCapital領投,ElevationCapital和JumpCapital參投.

1900/1/1 0:00:00鏈捕手消息,據Decrypt報道,根據ElonMusk針對社交媒體平臺的法律訴訟中披露的文本顯示,SBF“有一段時間”想收購Twitter.

1900/1/1 0:00:00