BTC/HKD-9.62%

BTC/HKD-9.62% ETH/HKD-18.23%

ETH/HKD-18.23% LTC/HKD-19.29%

LTC/HKD-19.29% ADA/HKD-17.66%

ADA/HKD-17.66% SOL/HKD-15.33%

SOL/HKD-15.33% XRP/HKD-20.09%

XRP/HKD-20.09%原文來源:VaderResearch

原文編譯:Kxp,BlockBeats

基礎業務正處于增長階段并在持續產生收益,當下我們需要思考的問題包括——我們應如何為Token實體創造價值,從而讓Token持有者能夠分得相關業務的現有或未來收益?以及,我們可以使用哪些不同的價值累積機制,它們的優缺點又分別是什么?

我們將在本文中回答所有這些問題。在VaderResearch,我們有一個Token價值累積的三步法:

步驟1:明確Token流入渠道

步驟2:確定Token流入的支付貨幣

步驟3:制定價值累積機制

本文的主要內容包括:

·價值及價值創造

·步驟1:明確Token流入渠道

·步驟2:確定Token流入的支付貨幣

·步驟3:制定價值累積機制

·價值累積的正確時機

1.價值及價值創造

我們在之前關于Token上限表分配的文章當中已經談到了價值累積,它既包括現有價值,也包括未來價值。

換句話說,當資產流入生態系統時,就會創造價值。這些流入的資金可以是任何貨幣,并且可以100%或在扣除一定比例版稅費用后累積到協議中。

例如,CryptoVnicorns以100萬美元的價格出售了100個初級NFT。假設交易所得全部歸入Token實體,那么無論銷售中使用了哪種貨幣,Token實體都會產生價值100萬美元的資金流入。

例如,賭徒A從賭徒B那里購買了價值10萬美元的GigidaikuNFT,Gigidaiku的創造者KimitBreak對所有次級交易收取10%的版稅費用。假設交易所得全部歸入股權實體,那么無論銷售中使用的是何種貨幣,KimitBreak都會產生價值1萬美元的資金流入。

美聯儲再次拒絕托管銀行Avanti的監管申請:金色財經報道,Caitlin Long的托管銀行Custodia Bank收到了美聯儲的第二次拒絕。美國聯邦儲備委員會2月23日宣布,拒絕了托管銀行向政府機構尋求監管的請求。

美聯儲在1月27日為最初的拒絕辯護,稱Custodia沒有聯邦存款保險,并強調了其各種以加密貨幣為重點的活動的風險。政府機構表示,Custodia最初提交的申請“不符合法律規定的要素”。

Custodia Bank原名Avanti。公司首席執行官兼創始人Caitlin Long曾是華爾街高管,曾在瑞士信貸和摩根士丹利任職。[2023/2/26 12:30:04]

至于這些資產流入是否應該被確認為收入是會計師需要考慮的問題,我們應該關注的是如何設計可持續NFT經濟、如何有效配置資源以及如何評估商業決策。

在實際操作當中,現金的流入與收入的確認往往是兩個概念。比如說,如果Adam向Netflix支付了120美元的年費,那么Netflix需要每月確認10美元的實際收入,而那120美元則是首月的現金流入。此外,協議原生貨幣的付款可能不會被確認為收入。

出于對建模的考慮,我們更傾向于使用流入量而不是收入,因為流入量比收入更接近于傳統的會計現金流流入。然而,我們也會將非Stablecoin的資金流量,如非Stablecoin的流入量和原生Token或非原生貨幣的流出量,納入調整后的流入報表中。

傳統的三種財務報表、估值方法、關鍵績效指標并不直接適用于web3。它們只有經過調整之后才能更準確地反映web3協議的財務健康和績效。在VaderResearch,我們一直在研究專有報表和指標,以更好地說明價值創造和累積的情況。

步驟1:明確Token流入渠道

我們在上文中解釋了Token的流入,現在讓我們來看看一些常見的流入渠道及在web3中的例子。在游戲當中,資金流入渠道主要包括:

Web3社區激勵初創公司ValuesCo完成270萬美元融資:1月26日消息,Web3 社區激勵初創公司 ValuesCo 宣布完成 270 萬美元種子輪融資,Web3 基金 Flori Ventures、Metaweb Ventures、OWN Fund、以及 Celo 總裁 Rene Reinsberg 等天使投資人參投。

ValuesCo(前身為 Socialstack)為品牌商、創作者和非營利組織創造一個基于社區驅動的獎勵生態系統,使 Web3 社區能夠在沒有代碼或區塊鏈知識的情況下設計和發布社交 Token,還可以通過電話/電子郵件登錄即時創建錢包,其產品在以太坊、Polygon 和 Celo 區塊鏈上構建并將營銷和社區交互轉化為參與式體驗。[2023/1/27 11:31:22]

·游戲內角色、物品/武器或土地的一次性NFT銷售

·持續的初級NFT銷售。

·升級/維修/能源費

·戰斗通行證

·賭注/錦標賽買入費

雖然游戲通過讓玩家「鑄造」或「培育」NFT而讓玩家體驗到了一種控制感,但實際上價格還是由開發者設定的,全部資金也直接流向了協議。這些NFT當中有一部分永久性NFT,而另一部分則是消耗性的NFT。消耗品NFT可能會會經歷頻繁的出售,從而產生更多可持續和經常性的資金流入。

AxieInfinity:

1.初級NFT銷售

2.初級土地出讓

3.培育費用,這算是一個持續的初級NFT銷售。培育費用是NFT價格的上限,所以只要二級市場的NFT價格高于育種費用,任何人都有套利機會,可以培育/鑄造新的NFT

4.版稅費用——二級市場交易費

Skyweaver:

1.挑戰賽參賽費

2.版稅費用

3.初級非卡牌類NFT銷售

Kava 11測試網正式上線:9月29日消息,據Kava Network官推消息,Kava 11測試網正式上線。[2022/9/29 6:02:16]

Splinterlands:

1.初級卡牌NFT戰利品盒銷售

2.卡牌NFT升級費用

3.版稅費用

4.錦標賽組織者費用

STEPN:

1.初級NFT銷售

2.鑄幣費用

3.維修/升級費用

4.版稅費用

Ethereum:

1.鏈上交易Gas費用

步驟2:確定Token流入的支付貨幣

我們應該為每個流入渠道確定一種或多種支付貨幣,即終端用戶可以在所有選項中選擇一種貨幣,或只有一種選擇。決策過程應該考慮終端用戶的體驗、資金流入的多樣化、價值的累積以及法律/監管等事宜。

現在主要有三種常見的支付貨幣選擇:

1.Stablecoin

對于終端用戶來說,Stablecoin是最方便的選擇,因為在使用Stablecoin時用戶不需要處理額外的摩擦點,比如他們無需在去中心化或中心化交易所中將Stablecoin兌換成另一種貨幣。

此外,Moonpay入金工具讓終端用戶能夠直接用信用卡付款,而無需設置或連接Metamask錢包。這一點至關重要,因為在整個支付漏斗中,有相當大比例的用戶因為額外的摩擦點而退出。摩擦點越少,退出率就越低。

也就是說,Stablecoin支付可能會引發法律問題,某些地區的法規就不鼓勵玩家使用Stablecoin進行支付。

2.區塊鏈貨幣

對于用戶來說,底層區塊鏈Token是第二方便的選擇。由于用戶需要持有底層區塊鏈Token來支付鏈上交易的Gas費用,因此用戶一般都至少會留有一部分Token。此外,大多數中心化交易所都支持用戶將區塊鏈貨幣存入/提出到Metamask這類非托管錢包。

MakerDAO:已在Arbitrum Nova和以太坊間啟動Canonical DAI:8月17日消息,MakerDAO宣布已在Arbitrum Nova和以太坊之間啟動其跨鏈解決方案Canonical DAI,由于橋的無許可性質,該橋在Arbitrum Nova的部署已由協議工程核心組執行,無需執行投票。此次部署將確保Arbitrum Nova的用戶從一開始就使用Canonical DAI,從而消除任何代幣遷移的需要。Canonical DAI是MakerDAO創建的一種解決方案,是將DAI轉移到鏈下的方法,本質上,Canonical DAI允許MakerDAO支持包裝的DAI版本。[2022/8/17 12:30:47]

3.原生Token

用戶也可以選擇使用協議的原生貨幣,但必須要處理額外的摩擦點,所以相比于其他Token它就沒那么方便了。盡管如此,它還是賦予了Token一個具體的效用,并提高了用戶在Token購買上的認知。

我們可以用一種或兩種原生Token進行支付,比如Axie的培育費用就可以用AXS和SLP來支付,所以玩家必須持有足夠數量的兩種Token來完成交易。使用原生Token支付協議相關的交易可以讓該Token真正具備「貨幣」屬性。

步驟3:制定價值累積機制

完成了上兩個步驟之后,我們現在就可以選取價值累積機制了。請記住,并不是所有的資金流入都需要累積到Token實體上,一些開發者反而希望將價值累積到股權實體、其他Token實體和各種類別的NFT當中。

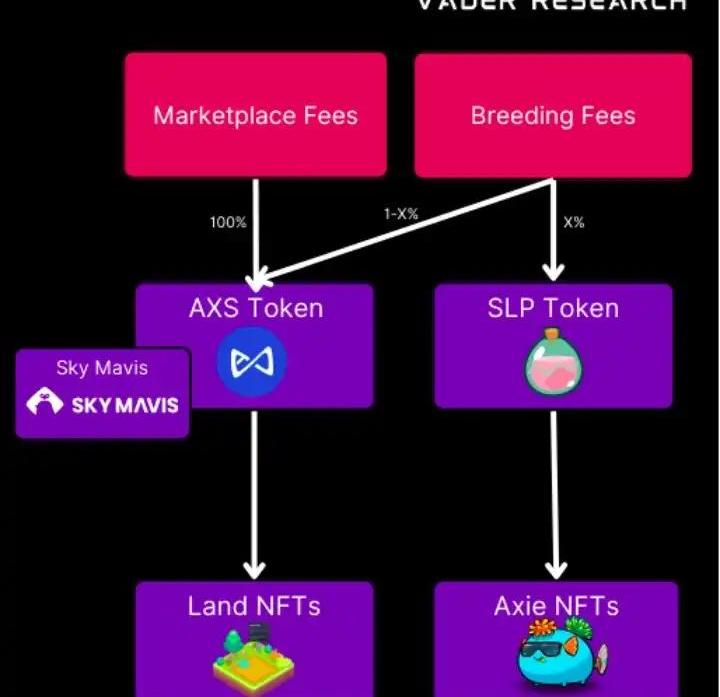

Axie的培育費用就累積到了多個實體當中,它有兩個主要的資金來源:市場費用和培育費用。市場費用全部都累積到了AXSToken實體控制的錢包地址當中。X%的培育費用由SLP支付——累積價值到SLPToken實體;1-X%的培育費用以AXS支付,累積到由AXSToken實體控制的錢包地址。

CryptoPunks制作團隊Larva Labs將推出新NFT項目:4月25日,True Ventures合伙人、投資者Kevin Rose近日發推稱,CryptoPunks制作團隊Larva Labs將推出新NFT項目。Kevin Rose,“我剛剛看到CryptoPunks制作團隊Larva Labs下一個NFT項目的早期預覽圖。大家快準備好ETH吧。”[2021/4/25 20:56:11]

AxieNFT所有者可以通過游戲賺取SLP,而LandNFT所有者能夠通過質押賺取AXS。換句話說,SLP的價值會間接累積到AxieNFT上,而AXS的價值則間接累積到LandNFT上。除此之外,還有很多其他的參數,如AXS的質押獎勵有多少留給了LandNFT、培育費用該定為多少、培育成本中SLP和AXS各自的占比以及AxieNFT是否屬于永久性資產。

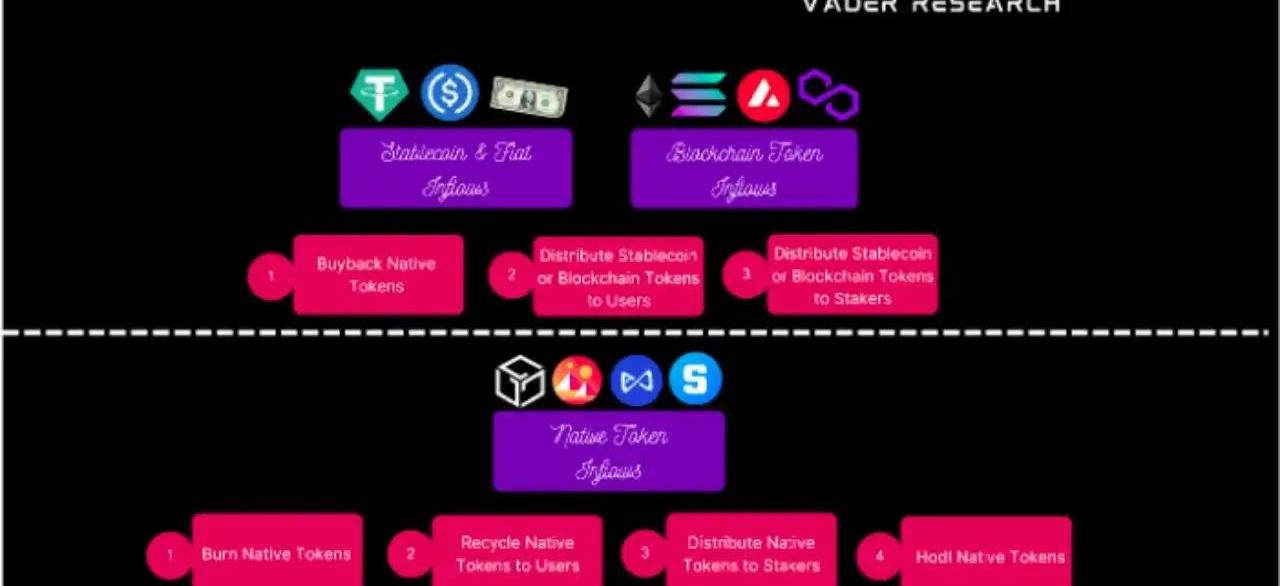

以下是每種流入貨幣的價值累積選項:

1.Stablecoin或區塊鏈Token資金流入

A.回購原生Token

Token回購與股票回購非常相似,Token實體通過中心化或去中心化交易所從公開市場上購買原生Token。隨著流通Token供應量的減少,價值將按比例累積至Token持有者。

回購可以按照固定的時間間隔和比例執行,如每月拿出Stablecoin流入的70%來回購原生Token。或者,我們也可以按照非定期的形式執行回購,以便更靈活地管理資產。

B.向用戶分發?Stablecoin??或區塊鏈Token

流入的資金會用于營銷/參與支出,而后經回購流回經濟當中,以激勵特定的行為,目的是促進增長、提高留存率、鼓勵變現并創造長期價值。與方案1不同的是,在短期內,價值將累積到積極的協議參與者而不是Token持有者,而這將在長期內為Token持有者帶來更大的利益。

C.將?Stablecoin??分配給質押者

質押獎勵與股息非常相似,Token實體會向Token持有者空投Stablecoin或區塊鏈Token。由于Token持有者在得到質押獎勵之后會擁有更多的貨幣資產,因此價值將按比例累積給質押Token持有者。這種模式也可以進一步優化,比如將更高比例的Token分配給質押時間更長的Token持有者。

我們可以將以上幾種方法結合起來:執行小規模回購,同時將Stablecoin或區塊鏈Token獎勵分發給因協議活動和原生Token所有權而獲得獎勵資格的用戶,這可能才是分配獎勵的有效方式。

2.原生Token資金流入

A.燒毀原生Token

我們可以通過永久性的燃燒流通中的部分Token來減少Token的最大供應量。這一環節可以在資金流入時自動完成,或在每月/每周固定時間進行,也可以根據開發者/DAO的決策在任意時間完成。由于Token最大供應量的降低,所有Token持有者的Token價值都得到了累積。

B.為用戶回收原生Token

流入的資金會用于營銷/參與支出,而后經回購流回經濟當中,以激勵特定的行為,目的是促進增長、提高留存率、鼓勵變現并創造長期價值。與方案1不同的是,在短期內,價值將累積到積極的協議參與者而不是Token持有者,而這將在長期內為Token持有者帶來更大的利益。

如果現金激勵是以原生Token的形式提供給高忠誠度與參與度的用戶,那么相較于Stablecoin或區塊鏈Token這可能是更好的獎勵貨幣。因為在這種模式下,對于那些愿意獲取原生Token的用戶來說,他們將不用在中心化或去中心化交易所兌換原生Token,這樣他們的原生Token收益率就會高于非原生Token兌換后的原生Token收益率。

出售原生Token時的額外摩擦點會降低用戶出售原生Token的意愿,同理,購買原生Token時的額外摩擦點也會降低用戶購買原生Token的意愿。

C.將原生Token作為質押獎勵發放

質押獎勵與股息非常相似,Token實體會向Token持有者空投Stablecoin或區塊鏈Token。由于Token持有者在得到質押獎勵之后會擁有更多的貨幣資產,因此價值將按比例累積給質押Token持有者。

D.長期持有原生Token

與其立即燒毀Token或將其重新分發給用戶/質押者,不如將Token存放在金庫當中,并在以后做出價值累積決策。與僅僅在金庫持有原生Token相比,燒毀原生Token能夠給予散戶投資者更多的信任,讓他們相信系統中存在一個切實存在且可衡量的Token燒毀機制。

價值累積的正確時機

上市公司產生了收益并積累了現金之后,可以通過以下三種方式使用這些資金:

1.重新投資于增長/營銷/運營部門

2.向股東支付紅利

3.回購股票

如果管理層認為企業已經足夠成熟,而且也看不到任何有吸引力的商業投資機會,如雇傭新員工、建立新的服務線或進行品牌營銷,那么管理層可以將多余的現金作為紅利發放給股東。

通常情況下,處于早期階段或快速增長階段的初創企業不會向其股東支付股息,他們寧愿通過用戶激勵、補貼或營銷支出等方式將收益重新投入到企業發展當中。Facebook成立于2004年,2009年開始盈利,并在2012年上市,此期間它從未支付過任何紅利。同樣的還有亞馬遜,它成立于1994年,1997年上市,2001年實現盈利,在這幾年當中它也從未支付過紅利。

與石油、天然氣或工業領域的成熟企業相比,這些公司仍然處于快速增長階段。Facebook和亞馬遜的高管們寧愿將多余的現金用于拓展新的業務領域,也不想將其回報給股東,因為前者會較后者有著更大的價值創造機會。

短期Token價值累積決策的時機,如質押獎勵、回購原生Token或燒毀Token等,都至關重要。Token激勵獎勵是用戶獲取和參與的渠道之一。除此以外,其他的策略包括:績效營銷、網紅營銷、錦標賽等。Web2初創公司通常會雇用一位增長/營銷主管,負責跟蹤每個獲取渠道的CAC和LTV指標,以決定最佳營銷方案或獎勵分配模式。

例如:

·通過Facebook廣告投放獲取用戶的成本為每用戶20美元,回報為5美元的LTV。

·通過網紅營銷獲取用戶的成本為每用戶10美元,回報為12美元的LTV。

這樣比較下來,網紅營銷肯定是最佳的選擇。同樣的方法也適用于Token激勵,但不同的是它除了可以用于用戶獲取,也可以鼓勵參與以及提高留存率,因此在設計Token激勵方案時要更加謹慎。

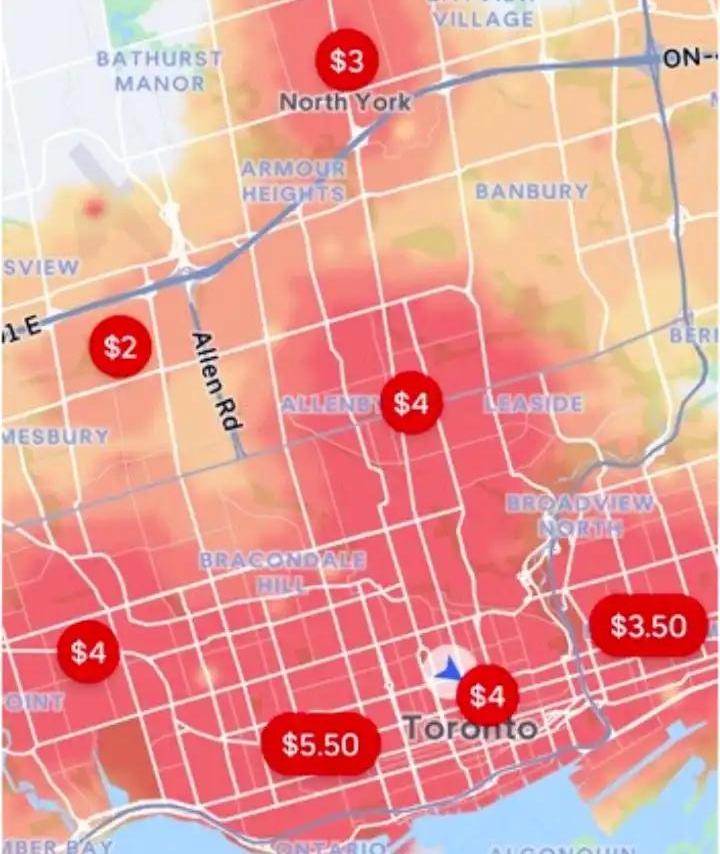

Uber為司機設計了一個動態收益激勵模型——指定區域的接載收益會更高,而且這種收益模式會根據該地區的交通情況、一天中不同時間段、空閑Uber汽車數量和現有/預計的乘客需求而不斷變化。Uber希望通過這種方法最大限度地減少等待時間,因為漫長的等待經歷往往會導致乘客轉而使用其他應用程序。

因此,對于早期甚至快速增長期的Crypto創業公司來說,燒毀Token或分配質押獎勵可能都不是有效的資源分配方式。在上一篇文章中,我們探討了延長Token鎖倉期的原因。

如果Token激勵不能為協議帶來長期收益,那么我們就應該減少Token激勵的規模,并將Token兌換成法幣/Stablecoin,用于其他營銷/參與/運營類活動。

結語

每當資產流入生態系統,就會產生價值,而開發者/DAO的任務就是確定可交易資產的價值累積比例。Token價值累積機制的選取將取決于流入資金屬于原生Token還是其他貨幣。此外,價值累積的時機同樣非常重要。

Tags:TOKEKENTOKTOKENDplatform TokenMedia Licensing TokenmanitosupertokenMoviToken

據官方公告,ApeCoinDAO社區已投票通過為APE質押系統智能合約設立漏洞賞金計劃的提案AIP-134,APE質押系統的上線日期將被推遲至漏洞賞金計劃結束后.

1900/1/1 0:00:00Theirspace藝創社于10月30日14:00-17:00在香港站線下活動成功舉辦。繼北京、杭州、上海線下活動后,香港成為第四個成功舉辦的城市.

1900/1/1 0:00:00作者:胡韜,鏈捕手 這可能是加密行業歷史上最具戲劇性的事件,幾個月前還屢屢救助其它企業、被稱為財大氣粗的FTX,不僅突然身陷流動性危機、搖搖欲墜,還迅速被此前的主要競爭對手收購.

1900/1/1 0:00:00整理:西昻翔,ChainCatcher?“過去24小時都發生了哪些重要事件”1、Messari分析師:FTX存款人有望收回40-50%資產Messari分析師KunalGoel撰文稱.

1900/1/1 0:00:00整理:念青,ChainCatcher“過去24小時都發生了哪些重要事件”?1、FTX將向受網絡釣魚事件影響的賬戶提供約600萬美元的一次性補償?FTX創始人SamBankman-Fried發推表.

1900/1/1 0:00:00CrossSpace創始人0xLeon在接受BlockBeats專訪時分享了其近期參與香港科技周的感想以及對香港加密新政策的觀點.

1900/1/1 0:00:00