BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD-1.92%

LTC/HKD-1.92% ADA/HKD-2.37%

ADA/HKD-2.37% SOL/HKD-2.97%

SOL/HKD-2.97% XRP/HKD-1.85%

XRP/HKD-1.85%撰文:Alex

編譯:0x11,ForesightNews

這篇推文是關于Arbitrum空投和去中心化的博弈探討,Arbitrum最近因為公共治理事件而陷入尷尬境地。

加密網絡90%的價值來自于去中心化承諾。為了最大化估值:

網絡需要顯得非常活躍

網絡分布需要顯得去中心化

Binance.US獲批以10億美元收購Voyager Digital資產:金色財經報道,據CO NEWS發推特透露,美國法院批準Binance.US交易所以 10 億美元收購Voyager Digital資產。[2023/1/11 11:05:27]

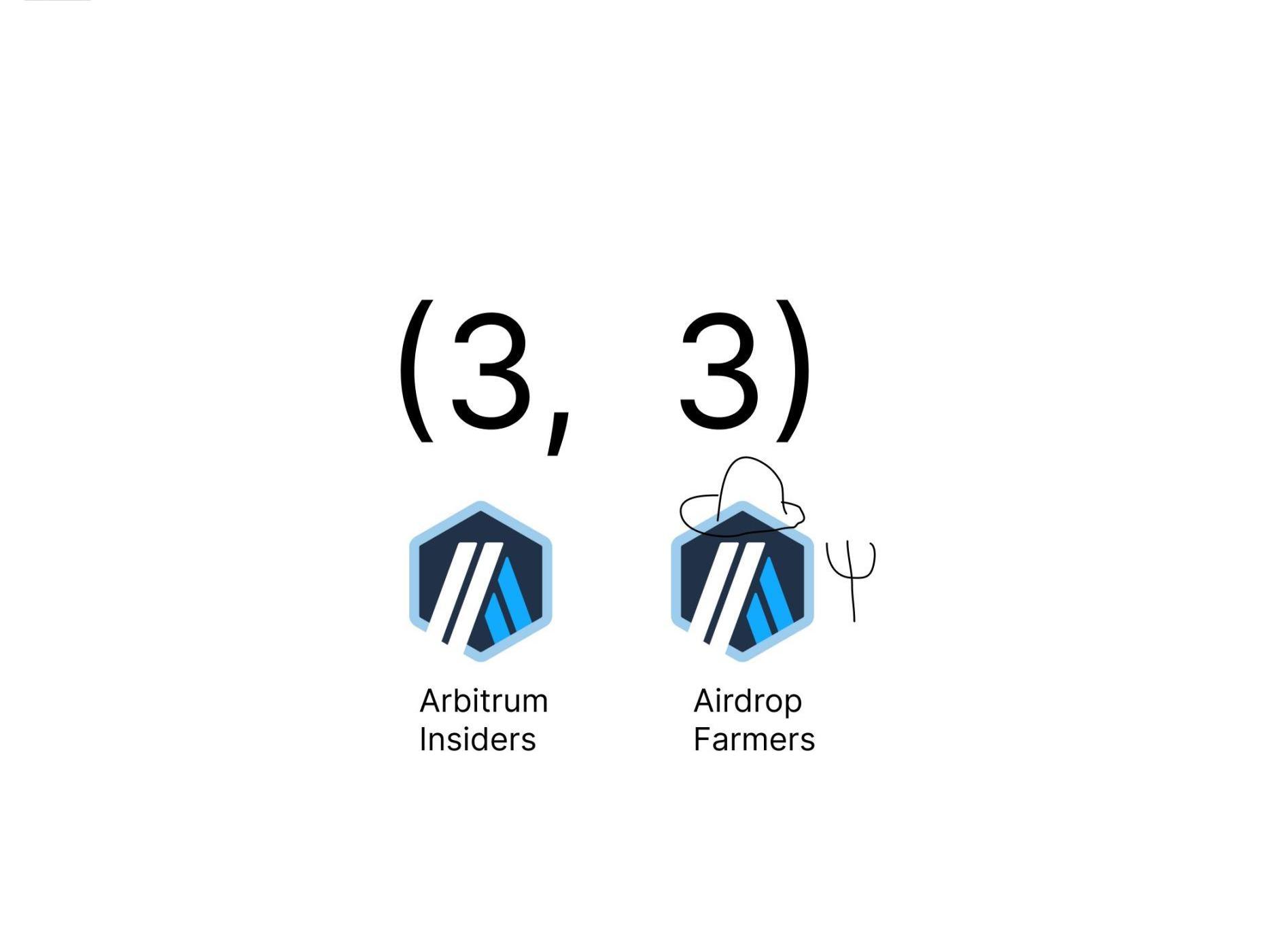

加密網絡與「空投黨」一拍而合,他們達成合作并推動了項目估值的良性增長。

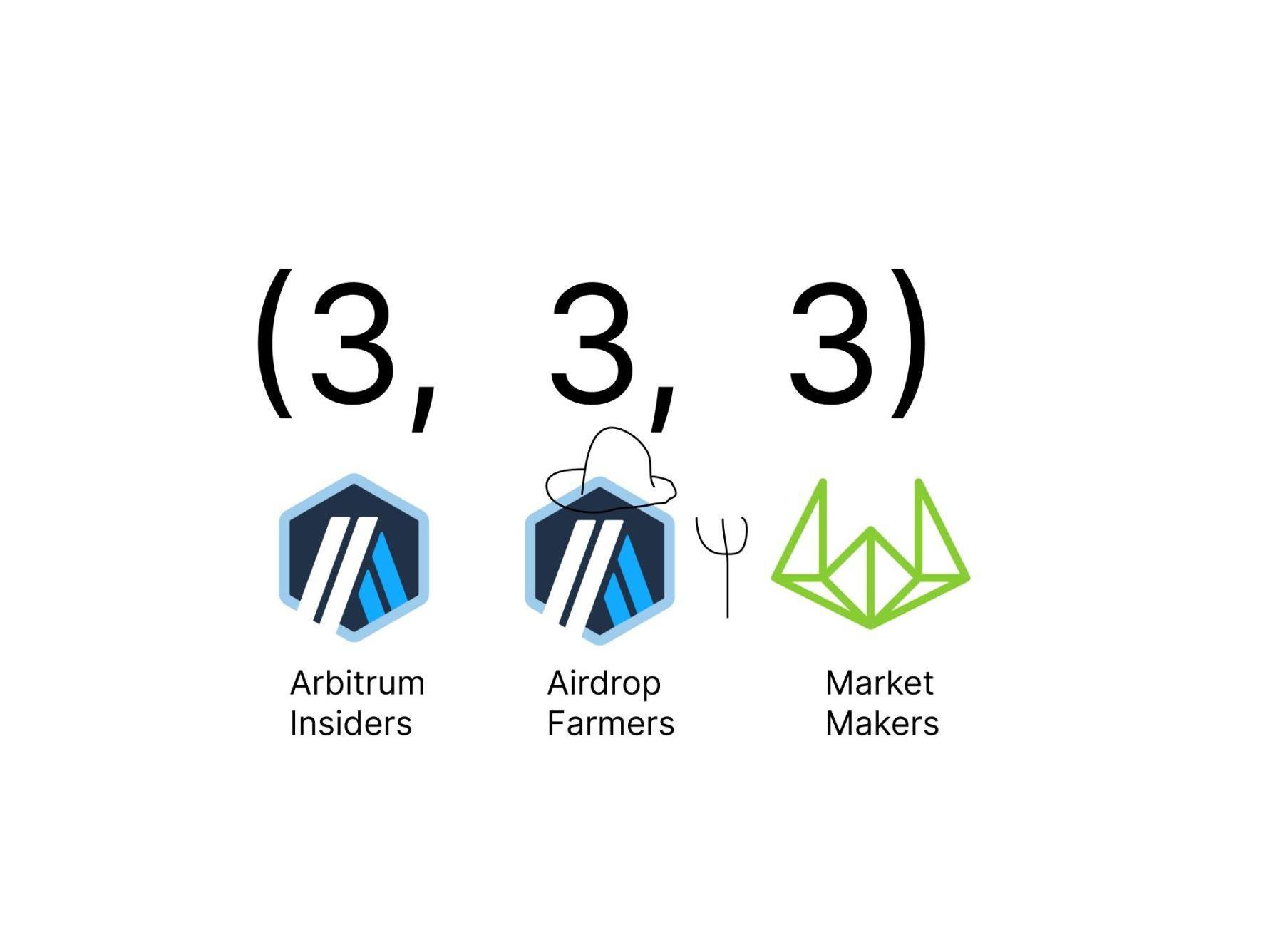

但Arbitrum內部人員和「空投黨」最終總會拋售他們獲得的代幣激勵,為了解決這個問題,他們需要尋求那些經驗豐富的金融市場大玩家的幫助,來減弱拋售的負面影響。

灰度比特幣信托負溢價回升至40.17%:金色財經報道,Coinglass數據顯示,灰度比特幣信托負溢價回升至40.17%,以太坊信托負溢價回升至42.65%,ETC信托負溢價為70.21%,LTC信托負溢價為49.7%。本月,GBTC負溢價率一度高達45%。[2022/11/26 20:47:48]

這些金融老炮們可以利用他們在市場方面的專業知識,匹配市場上的潛在買家和拋壓。

Wintermute:將在黑客出售 OP 時買回并100%歸還資金:6月9日消息,針對因做市商 Wintermute 技術失誤導致 2000 萬枚 OP 代幣被盜,Wintermute發布聲明表示,這完全是 Wintermute 的過錯,因此我們將在每次攻擊者出售 OP 時購買(昨天開始購買第一百萬枚OP 代幣),我們知道它可能會在代幣中造成價格波動,并將盡最大努力使影響平滑。[2022/6/9 4:12:25]

至此我們迎來了一個新的問題,那就是這些經驗豐富的參與者要如何從中攫取價值呢?答案很簡單,借貸和看漲期權。即在售出代幣的同時持有看漲期權可以實現無風險對沖。

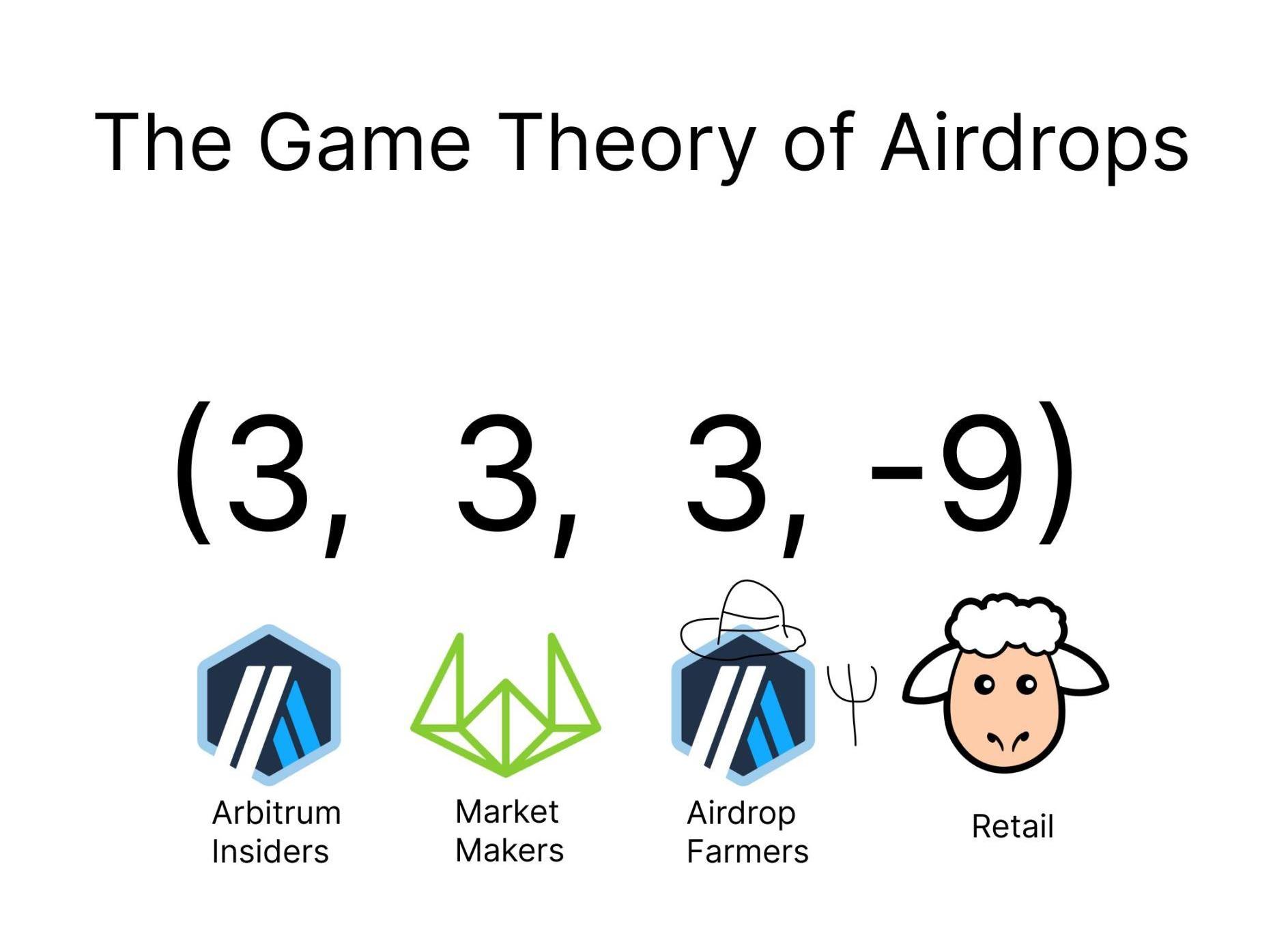

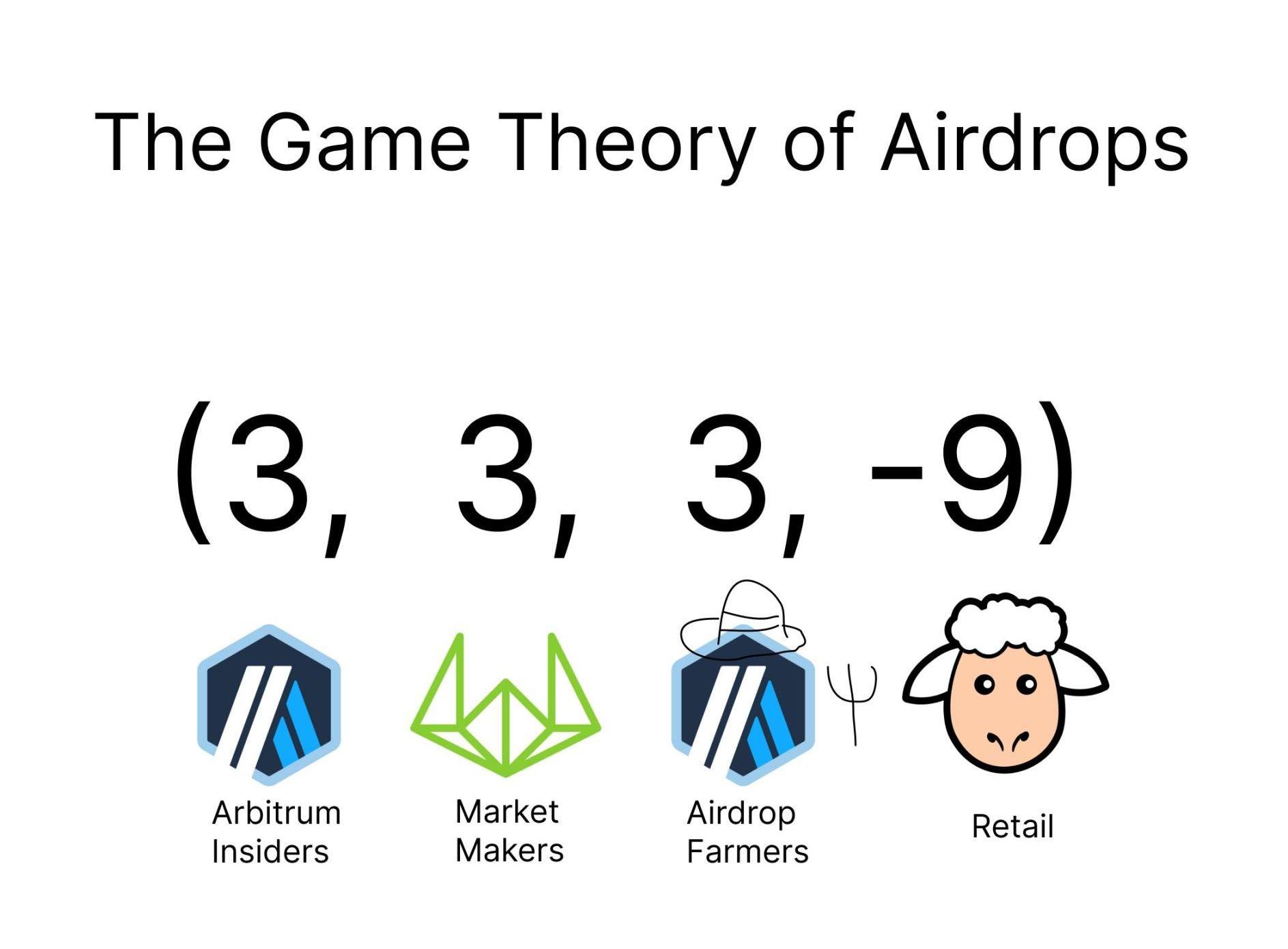

現在我們假設的生態中有了3類相互協作的參與者,那么誰站在對立面呢?答案是散戶。

賣家和散戶之間存在明顯的博弈關系。散戶將他們的法定貨幣兌換為代幣,因為他們相信該項目的長期價值。

這就是游戲規則,這就是它的運作方式。當其他參與者串通起來「剝削」他們卻又不違反游戲規則時,散戶會感到不安,「去中心化」的承諾會被揭穿為謊言。而當散戶得知游戲參與者通過拋售比最初披露的更多的代幣來「作弊」時,事情顯然會變得更糟。

我知道這些對于任何在這個領域呆過一段時間的人來說都已經見怪不怪。與它的一些「前輩」相比,Arbitrum的行為并沒有產生什么嚴重危害。

Arbitrum甚至可以通過直接銷售和做市商交易立即拋售DAO分配的所有42億枚代幣,無需任何監督,也無需與公眾進行任何溝通。

「多年來,加密項目一直是這樣做的。」

(3,3,3,-9)在牛市中有效,看看OHM。隨著市場成熟,情況應該會有所改善。但如果游戲規則不公平,市場如何增長?

作為一個社區,我們應該要求代幣流通供應能夠反映在沒有公開披露的情況下可以進入市場的代幣數量。

這意味著對于ARB,流通供應應該是12億+42億的DAO資金,結果是54億代幣或大約60億美元。

有人說社區「有權」從空投中獲得「免費資金」。這說明他們對這個游戲還沒有充分了解。請認真思考一個問題:你認為這些憑空得來的錢究竟是從哪里被印出來的呢?

美國銀行和富達銀行在第一季度的資產負債表上持有大量MicroStrategy股票,這表明機構對間接比特幣敞口仍有興趣.

1900/1/1 0:00:00作者:魚蛋.lens 隨著區塊鏈技術的迅猛發展,加密世界已經進入多鏈共存時代。區塊鏈的不可能三角“安全性、可擴展性和去中心化”催生了成千上萬的代幣和數百條鏈.

1900/1/1 0:00:00撰文:MeganDeMatteo編譯:Cecilia,bfrenzDAO加密貨幣仍處于初期發展階段,NFT更是一種全新的資產類別.

1900/1/1 0:00:00由ChainCatcher主辦的“Zhen”系列活動第一期今日在香港舉行,首期主題為“華人builder”的新審美觀.

1900/1/1 0:00:00Host:Sarah(@cysara111),BinaryDAOGuest:Shier|CofounderofNFTScanSarah:NFT分析工具已經是一個非常擁擠的賽道.

1900/1/1 0:00:00加拿大國家政府在新的2023年預算計劃中表示:“為了幫助保護加拿大人的退休生活,政府將要求受聯邦監管的養老基金向金融機構監管辦公室披露其加密資產風險敞口.

1900/1/1 0:00:00