BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+2.86%

ADA/HKD+2.86% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD+4.16%

XRP/HKD+4.16%在比特幣ETF獲準上市之前,灰度比特幣信托是為數不多的為公司機構、個人投資者、家族理財基金等提供合法合規投資比特幣途徑的投資產品。但自從加拿大ETF加入市場競爭,GBTC的資本流入似乎開始受到阻礙。為何灰度不遺余力的將其信托結構轉換為ETF?本文將從設計機制與市場運行情況(市值、份額及AUM、凈值追蹤表現、流動性與折溢價)兩方面進行解析。

「摘要」

加拿大ETFs比GBTC管理費用更低、流動性更強、門檻低且贖回機制更靈活。

GBTC具有先發優勢、行業地位強且體量大(市值、份額、AUM和流動性存在數量級優勢),但在加拿大ETFs的競爭壓力下,價格偏離嚴重、折溢價幅度大且長期處于折價狀態,不再是投資者的唯一最優選。

3iQ Coinshares比特幣和以太坊ETFs的市值、份額和AUM都最大,反超具有先發優勢的Purpose。

比特幣ETF的凈值與BTC幣價總體波動基本一致,凈值追蹤表現:Purpose>CI Galaxy>Evolve>3iQ Coinshares。

比特幣ETF間流動性分化較嚴重,Purpose遠大于其他三家。

面對幣價動蕩壓力,加拿大ETF在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。

「灰度比特幣信托」?

GBTC是首支比特幣私募信托基金,2013年進行首次私募。此后不定期地向合格投資者開放后續認購,最低認購額為5萬美金,可用比特幣或美元現金方式認購,但是均不能贖回。此外灰度還推出了ETH(ETHE)等加密貨幣信托基金。

GBTC作為比特幣信托基金先行者暴露了不少問題:

加拿大央行大幅加息100個基點至2.50%:金色財經報道,加拿大央行大幅加息100個基點至2.50%,市場預期為加息75個基點。加拿大央行表示需要進一步加息,高通脹的風險正在上升。(金十)[2022/7/13 2:11:03]

由于無法贖回,價格偏離嚴重。

管理費用較高 ,GBTC收取2%的管理費用,在美國比特幣信托中處于較高水平。

僅合格投資者可申購 GBTC 的私募份額。

圖1.灰度信托發展計劃 ?來源:灰度官網

灰度為解決上述問題,制定了四步走的發展計劃(見圖1),四步分別為:私募發行、場外二級市場、SEC報告公司和最終成為ETF。

目前已經進行到第三步了。GBTC于2019年11月提交了表10(Form 10),在2020年1月21日生效成為首支在SEC注冊為報告公司的比特幣私募信托。

之前灰度在2016年提交過比特幣 ETF的申請,但最終撤回。現在,灰度認為不管從經營情況和合規角度,它在申請ETF的路上處于領先地位。

「加拿大加密貨幣ETF設計機制」?

今年2月份開始加拿大迎來了ETF落地的春天。Purpose、CI Galaxy、3iQ Coinshares和Evolve等多支加密貨幣ETF陸續獲準上市多倫多證券交易所(TSX)。

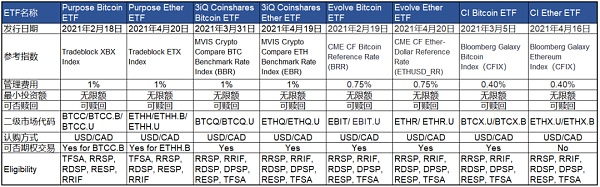

圖2.加拿大上市加密貨幣ETF機制 ?數據來源:各官網及招股說明書 ?IDEG整理

富達宣布將于加拿大推出現貨比特幣ETF:12月1日消息,資產管理公司富達投資已獲得加拿大監管部門批準,將在加拿大推出現貨比特幣ETF。而且最近的報道顯示,該公司無意等待美國證券交易委員會(SEC)就是否允許在該國設立現貨比特幣ETF做出決定。據悉,該ETF為Fidelity Advantage Bitcoin ETF ,將直接獲得實物比特幣。目前,富達投資公司管理著約4.2萬億美元的資產。(seekingalpha)[2021/12/1 12:43:32]

設計機制方面,如圖2所示,這幾只ETF有以下特點:

發行時間集中:在2至4月;

參考指標各異:雖然四家公司采用的參考指數各不相同,但都是基于抗操縱性、實時性和公認市場標準選取的。

管理費用更低:都低于GBTC(2%)和ETHE(2.5%),CI Galaxy最低僅為0.4%;

門檻低且贖回機制更靈活:全部無最小投資限額且每個交易日都可贖回,而GBTC需要合格投資者$50,000起購,且不可贖回,這意味加拿大的ETF在套利機制方面更加完善,能更好的跟蹤比特幣的價格走勢;

流動性更強:不同于GBTC只能在場外交易(OTCQX),這幾只ETF全部在主流交易所多倫多證券交易所(TSX)掛牌交易,部分開放在蒙特利爾交易所(Montréal Exchange)進行期權交易。

「加拿大加密貨幣ETF VS GBTC 市場運行表現」

市場運行表現方面,將從市值、份額、AUM、凈值追蹤表現、流動性與折溢價情況幾個指標來分析績效水平,并與GBTC比較。

「市值、份額和AUM」

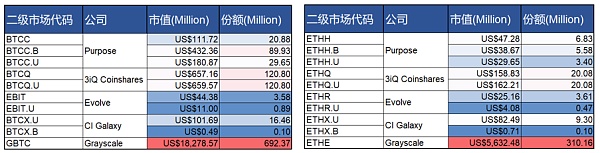

從七月總的市場表現情況來看,灰度推出的GBTC和ETHE由于推出時間遠早于加拿大的ETF,具有先發優勢,一定程度上緩解了市場對數字貨幣ETF等合規投資工具的需求。如圖3、4,GBTC在市值(Market Cap)、份額(Listed Shares Outstanding)和資產管理規模(AUM)方面都體現出了數量級的差距。

加拿大上市礦企Bitfarms已完成1500萬美元的普通股私人認購:加拿大上市礦企Bitfarms已完成了價值超過2000萬加元(合1500萬美元)的普通股私人認購。該公司的股價目前為3美元左右,在過去的一年中上漲了近500%。(coindesk)[2021/1/8 16:40:42]

這也體現了灰度最大的優勢:行業地位強。當然,灰度GBTC的AUM表現強勢也需要考慮他機制上的原因,一方面因為一級市場不能贖回,另一方面二級市場存在六個月鎖定期。

然而,據CryptoCompare的報告,五月下旬到六月下旬的熊市中,比特幣下跌了15.1%,數字資產管理規模減少了9.5%,投資產品日均銷量較最高時(2020年12月)下降了63.1%,加劇了凈流出局勢。

在此期間,加拿大3iQ為代表的ETFs是唯一AUM增長的產品結構,增幅8.5%,達18億美元。而灰度為主的信托產品AUM則下降了9.3%。可以看出,灰度信托產品雖然體量龐大,但在加拿大ETFs的競爭壓力下,不再是投資者的唯一最優選。

圖3. Market Cap & Listed Shares Outstanding ?數據來源:TSX ?IDEG整理

加拿大比特幣ETF中,Purpose Bitcoin ETF(二級市場代碼BTCC)作為北美首個比特幣ETF,發行僅兩天市值就達到了3.33億美元,吸引了大量流動性。但3iQ Coinshares隨后推出的BTCQ和BTCQ.U目前在市值、份額和AUM方面都反超了Purpose。

3iQ Coinshares的BTCQ是AUM最快到達10億美元的,僅在發行后三周內迅速達到頂峰(見圖4淺綠色線)。可能是由于其是第一家提供公共比特幣投資基金 The Bitcoin Fund (TSX: QBTC)和公共以太投資基金 The Ether Fund (TSX: QETH.UN)的數字資產投資基金管理公司。一方面擁有一定的客戶基礎和行業認可度,另一方面它還允許客戶將QBTC轉換成3iQ CoinShares比特幣ETF。相較于封閉式基金更為靈活也從灰度GBTC那贏得了部分風險敞口。

動態 | 加拿大基金管理公司3iQ提交比特幣基金IPO招股說明書:金色財經報道,加拿大投資基金管理公司3iQ周四表示,已提交其比特幣基金的初步招股說明書,作為邁向首次公開募股(IPO)的一步。此前根據10月30日的報道,該公司已獲得安大略省證券委員會的初步批準,將于今年晚些時候在多倫多證券交易所或多倫多證券交易所創業板推出該基金。一位代表表示,該公司希望在多倫多證券交易所上市,并于12月下旬或1月初開始交易。該公司聲稱,此次IPO將是“世界上第一個受監管的封閉式比特幣交易所交易產品”。[2019/11/29]

圖4. AUM: BTC ETFs VS GBTC ?來源:Ychart

以太坊ETF市場體量表現(圖3)與比特幣ETF類似,3iQ Coinshares的市值和份額都最大。值得注意的是,CI Galaxy推出的ETHX.U市值和份額都超過了Purpose。優勢在于推出時間上是“世界首創以太坊ETF”且擁有最低的管理費。而六月熊市中,Purpose的以太坊ETF(ETHH)表現則不及預期,AUM下降了8.6%

「凈值追蹤表現」

2021年初至四月中旬,比特幣價格一路攀升,漲幅一度達到92.6%。這是在全球新冠疫情導致經濟受挫、傳統投資標的表現不佳以及各國貨幣政策大放水等一系列影響下,比特幣作為新興另類資產投資標的認可度大大提升的契機。

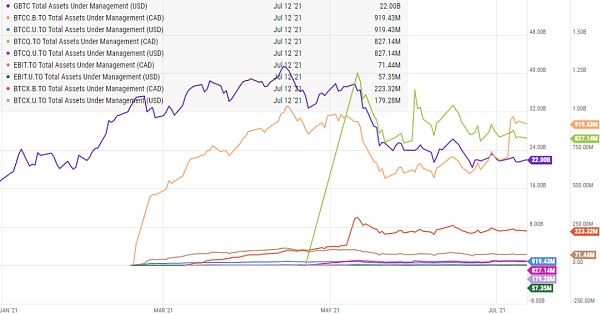

圖5. 與BTC凈值追蹤表現:BTC ETFs VS GBTC ? 來源:Ychart

動態 | 加拿大:稅務局不會要求當事人通過虛擬貨幣來支付稅款:加拿大報稅季節已經開始,可能有騙徒假冒稅務局人員向市民騙取金錢。近日,加拿大皇家騎警大多倫多地區金融犯罪科及加拿大反詐騙中心(CAFC)提醒公眾格外小心,并提到稅務局不會要求當事人通過虛擬貨幣如比特幣或禮物卡來支付稅款。[2019/3/1]

從加拿大ETF在這波牛市中的凈值表現(圖5)來看,各個ETF的凈值(NAV)與BTC幣價走勢基本貼合,總體波動表現一致。

圖6. 凈值增長率:BTC ETFs VS GBTC ?來源: Ychart

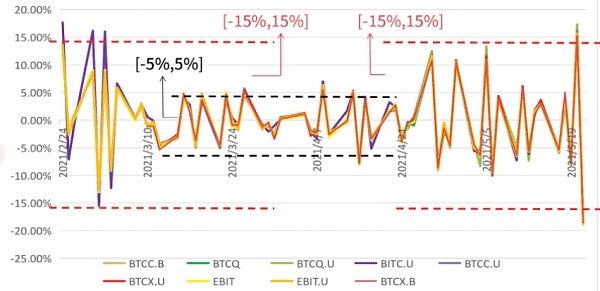

類比傳統金融對ETF的評價標準(跟蹤偏離度),可以通過各大ETF推出以來的凈值增長率與BTC價格變化率的差異(圖6)來判斷ETF的績效表現。

總體上,各大ETF的凈值增長率在BTC價格變化幅度區間內波動,GBTC的波動大于ETF。

在ETF剛推出時,除了3iQ Coinshares的波動貼合BTC的價格波動率,其他三家的增長率都大于BTC,隨著比特幣價格攀升至頂峰跟蹤趨勢逐漸貼合BTC價格變化率。

四月中旬比特幣價格開始波動回調,CI Galaxy、3iQ Coinshares和Evolve的波動承受性較差,凈值增長率多數時間大于BTC價格變化率。

在幣價震蕩下行期間,各ETF包括GBTC的跟蹤趨勢逐漸貼合BTC價格變化率,只有Evolve對每次較大的幣價下行波動反應都很強烈。

圖7. BTC ETF跟蹤偏離度 ?來源:Gate.io研究院

結合跟蹤偏離度(圖7)來看,更容易看出ETF具有在剛上線和標的資產行情較大變動初期偏離度較高的現象。前者的原因可能與產品上線受資本和輿論影響帶來的市場波動有關。而后者則體現出BTC價格穩定時追蹤效果較好的特點。

總的來說,Purpose和CI Galaxy偏離誤差較小,但CI Galaxy的波動承受性較Purpose更差。Evolve則是波動承受性最差的。3iQ Coinshares雖然市值和份額領先但跟蹤穩定度最差。

「流動性」

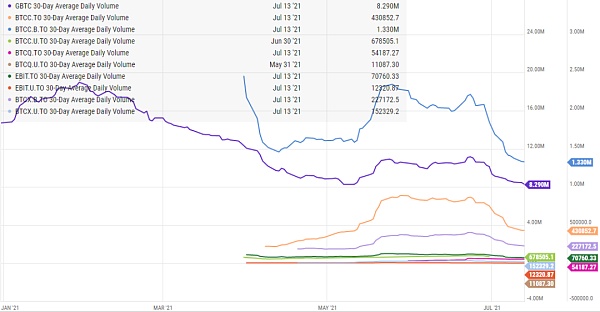

流動性是衡量ETF質量的最直觀的方式。

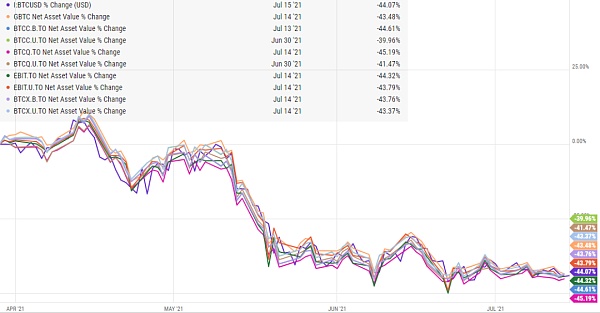

圖8. 30天平均日交易量:BTC ETFs VS GBTC ?來源: Ychart

從30天平均日交易量(圖8)來看,Purpose(1.33M)遙遙領先于其他三家,但仍然比GBTC(8.29M)小很多。其中,BTCC.B和BTCC的流動性波動最大但流動性始終大于其他三家。整體來看,流動性分化較嚴重。

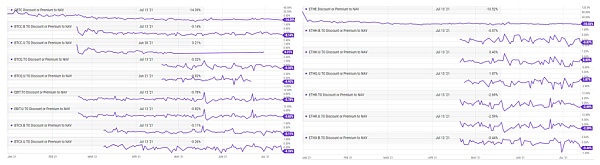

「折溢價」

今年五月份比特幣價格暴跌帶動加拿大比特幣ETF同步下跌雖然乍聽起來是壞消息,但實則為ETF未來的發展提供了一個很好的思路:即比特幣ETF的價格相對其標的資產的價值保持穩定。

圖9. 折溢價率:BTC ETFs VS GBTC(左)ETH ETFs VS ETHE(右)來源: Ychart

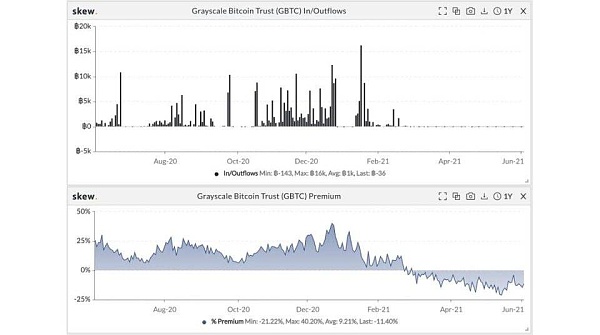

從圖9可以看出,灰度的GBTC和ETHE的折溢價表現都為先大幅溢價再大幅折價,折溢價范圍都大于加拿大的ETF。前期GBTC大幅溢價反應了投資者資金流入規模較大,且持倉量集中在機構投資者(約93%,數據源自灰度2020年Q4季報)表示機構對加密行業興趣不斷增強或有套利空間。

圖10. 隨著灰度比特幣信托的溢價翻轉為負值,資金停止流入 來源:Skew

而Skew的報告顯示(圖10),在今年2月底,GBTC進入折價狀態,資金流入也停止了。以往資金流入減少是由于機構興起減弱撤資或解鎖后獲利回吐。今年本質原因一定程度上是,面臨加拿大ETF的市場競爭擠壓和幣價動蕩恐慌,GBTC長期處于折價狀態,進一步減少新投資者進入市場,二級市場流動率隨之下降,從而導致一級市場價格持續走弱,形成螺旋死亡。

GBTC也在三月宣告出于行政目的暫停GBTC。確實,鏈上分析提供商 Glassnode 的首席技術官 Rafael Schultze-Kraft也認為只要現有份額折價交易,認購新的GBTC份額就沒有什么意義。而加拿大比特幣ETF的推出時間也與GBTC溢價由正轉負相契合,這也說明資金可能流向了新的合規產品,并不代表機構興趣減弱。

換句話說,在幣價動蕩時期,相較于GBTC交易價格一度低于其資產凈值約21%,加拿大ETF則在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。這側面反應了ETF能夠應對幣價波動的壓力,為其通過SEC審核帶來信心。

目前,GBTC和ETHE的折價幅度都超過了10%。比特幣ETF中,除了BTCC.U目前為溢價狀態(0.21%),其余幾只都折價1%以內,相差不大。Purpose的ETF折溢價波動較其他幾只明顯較小。圖9可以看出以太坊ETF的折溢價波動范圍較比特幣ETF更大,總體在±2%區間內波動。相較之下,BTC較ETH在加密市場中共識更高,ETF產品推出時間更早,也更成熟。

相較加拿大,美國在數字貨幣ETF創新方面的努力也從未停止,但由于監管政策受限,目前還沒有通過SEC審核放行的ETF。但是作為最大的ETF市場,正在排隊向SEC申請的ETF數量也達到了十幾只。未來美國比特幣ETF將如何發展?請關注比特幣ETF科普系列文章第三篇。

特斯拉在周一美股盤后公布二季報,連續第八個季度實現盈利。營收119.6億美元,去年同期60.36億美元,同比增長98%;整車毛利率為28.4%,去年同期為25.4%;凈利潤為11.42億美元,去.

1900/1/1 0:00:00觀看以太坊就像觀看每 12 秒向前移動 1 幀的電視節目。作為一個透明的賬本,我們可以看到以太坊每個新區塊的進展故事,以太坊肥皂劇中的新事件會被附加到區塊鏈中,我們共同觀看實時展開的戲劇.

1900/1/1 0:00:00回頭看2017年的ICO狂熱,像素頭Cryptopunks帶著ERC721標準剛剛出道,Decentraland還有連傾的土地等待冒險家們拓荒,ENS剛上線首輪長域名拍賣……四年過去.

1900/1/1 0:00:00持有 DeFi 治理代幣的策略通常不如 ETH 現貨頭寸,穩定幣挖礦等積極策略表現出更好的性能.

1900/1/1 0:00:00頭條 ▌美國10年期國債收益率跌穿1.17%美國10年期國債收益率跌穿1.17%,為7月20日以來首次,日內當前跌超5.0個基點,此前數據顯示美國7月ISM制造業指數遜于預期.

1900/1/1 0:00:00在缺乏監管的惡性競爭下,加密衍生品交易所們將杠桿倍數從20倍抬升至100倍、125倍,乃至150倍,盡管自身從中獲利豐厚,但對于加密市場的健康度以及投資者的財務安全,這并非好事.

1900/1/1 0:00:00