BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+1.27%

SOL/HKD+1.27% XRP/HKD-0.03%

XRP/HKD-0.03%最近,CoinMetrics發布了2020年加密貨幣行業報告。讓我們來看看今年的加密貨幣世界都發生了什么?

Q1:新世界

從歷史上看,比特幣和傳統市場是基本脫鉤的。但今年年初,種種跡象表明比特幣與外部世界之間的聯系越來越緊密。

1月,隨著美國和伊朗之間的軍事緊張局勢開始升級,比特幣價格對沖突的概率增加做出了反應。在這段時間里,石油期貨、黃金期貨以及比特幣都對該事件產生了積極反應,而當緊張局勢緩和之后,又出現了消極反應。

3月12日,世界形勢驟變。在COVID-19日益加劇之際,比特幣遭遇了歷史上最大的單日暴跌之一,大多數加密資產當周均下跌超過30%。

BitMEX多頭連環爆倉加劇了崩潰,使比特幣跌至4500美元以下。從3月12日上午9點到3月13日上午6點,共清算了價值11億美元的多單。隨著清算增加和流動性減弱,BitMEX的自動去杠桿引擎開始運作,導致比特幣價格暴跌至4500美元以下,直到BitMEX遭受DDOS攻擊之后才中斷了交易。目前看來,3月13日可以說是比特幣的“黃金坑”。

DWF Labs向Synthetix投資2000萬美元:金色財經報道,做市商和投資公司 DWF Labs 正在向鏈上流動性和衍生品交易協議 Synthetix 投資 2000 萬美元。Synthetix 財政部委員會周一通過電子郵件宣布,DWF Labs 于 3 月 16 日購買了價值 1500 萬美元的 Synthetix 原生代幣 SNX,隨后又購買了 500 萬美元。Synthetix 的永續合約將被整合到 DWF Labs 的交易業務中,目的是顯著增加協議的交易量。[2023/3/20 13:14:58]

與過去的崩盤不同,此次下跌與全球市場直接相關。隨著投資者急速撤資,全球金融市場與加密貨幣一起崩潰。比特幣與標普500指數之間的相關性飆升至歷史高位。疫情讓世界發生了改變。不久之后,世界對比特幣的看法也發生了改變。

Q2:通貨膨脹

在3月崩潰之后,世界各地的中央銀行迅速采取行動。

在第二季度初,各國政府針對疫情危機做出了應對。美國的主要應對措施是推出《CARES法案》,投入2萬億美元抗疫,其中包括直接發放給美國家庭支票。結果,到2020年,美國M2貨幣存量從約15萬億美元增長到約19萬億美元。

WSJ:美國參議員呼吁Meta停止其向青少年推廣元宇宙社交應用:3月2日消息,根據美國參議員給 Meta 首席執行官馬克扎克伯格的一封信表示,Meta 應該停止向 13 至 17 歲的青少年發布其元宇宙虛擬世界社交應用 Horizo??n Worlds 的計劃,鑒于貴公司未能保護兒童和青少年的記錄,以及越來越多的證據表明元宇宙中的年輕用戶受到威脅,我們敦促您立即停止該計劃。Facebook 母公司 Meta 的發言人沒有對這封信作出回應。

此前消息,Facebook 母公司 Meta 于今年 2 月表示將升級其元宇宙虛擬世界社交應用 Horizo??n Worlds,尋求吸引更多的青少年和年輕用戶,計劃最快 3 月開放給青少年使用。[2023/3/2 12:39:13]

量化寬松和M2貨幣存量的增長并不一定直接導致通貨膨脹率上升,因為新發行的貨幣通常留在銀行儲備中。但是,盡管通貨膨脹率保持在2%左右,但未來通貨膨脹水平的不確定性在3月和4月份急劇增加。此外,實際利率暴跌,使非現金流產生的資產更具吸引力。

過去,大多數機構都選擇遠離比特幣,并將其視為一種高風險的投機資產。但是在第二季度開始有跡象表明趨勢正在轉變。5月初,億萬富翁對沖基金經理PaulTudorJones宣布,他將超過1%的資產配置于比特幣。他認為比特幣是通貨膨脹的對沖手段,并指出“世界正在見證法幣大通脹時代——各種形式的貨幣都出現了前所未有的擴張,這在發達國家從未發生過的情況。”到今年年底,已經有更多的機構投資者效仿PTJ布局比特幣。

加密借貸平臺CoinRabbit計劃支持Shibarium和BONE:2月23日消息,加密貨幣借貸平臺CoinRabbit計劃支持Shiba Inu第二層解決方案Shibarium。此外,CoinRabbit宣布打算上線Bone ShibaSwap(BONE)代幣。(U.Today)[2023/2/23 12:25:26]

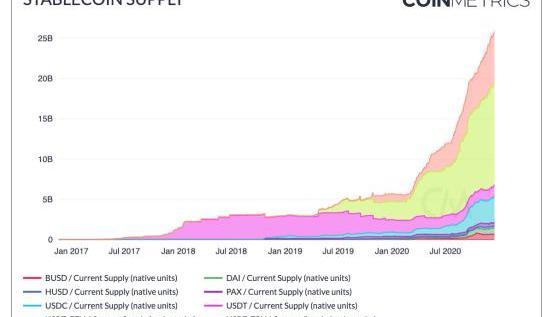

第二季度,穩定幣供應和活動也開始大幅增長。3月12日到12月12日,穩定幣的總供應量增加了近200億。相比之下,在2020年3月之前,總供應量增長到60億用時超過三年時間。

許多因素促成了穩定幣的驚人增長。最初,在3月12日崩盤之后,出于避險原因,投資者將資金轉移成穩定幣資產。穩定幣資產可以使投資者將錢留在場內觀望,而不必完全套現為法幣觸發額外成本。此外,據報道,穩定幣也被用于跨境轉移資金,特別是在限制相對嚴格的地區。在3月份的崩潰之后,以上用例都大受歡迎。

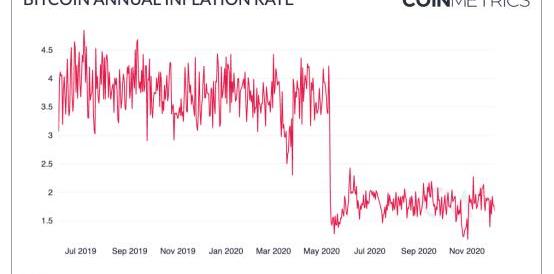

五月份,比特幣經歷了第三次減半。在法幣開始進入“大通脹時代”之后,比特幣產量則開始減少,年通脹率繼續降低。但是減半并不是比特幣社區臨時做出的回應。減半規則早在許多年前就開始運轉,并內置在比特幣的核心中。

澳大利亞監管機構建議將加密產品分為四類:2月3日消息,澳大利亞就自己的加密資產分類法公開征求意見。國家監管機構建議區分與加密相關的四種產品。澳大利亞財政部發布的關于“代幣映射”(Token Mapping)的咨詢文件顯示,建議將加密產品分為四類:

1.加密資產服務。包括借貸、交易、資管、礦業、托管等。

2.中介加密資產。如某項權利或許可、知識產權、獎勵計劃、消費品和服務、穩定幣、非金融資產和政府債券息票等。

3.網絡代幣。如BTC等構成點對點支付基礎設施的“新型貨幣”。想想你原來的BTC。

4.智能合約。包括“中介”及“公共”,前者由中介機構用于提供服務;后者由各方用于消除對中介機構的需要。[2023/2/3 11:46:18]

Q3:DeFi熱潮

美國政府刺激計劃使市場轉暖,加密貨幣行業也開始把注意力轉移到一個新的領域:去中心化金融。

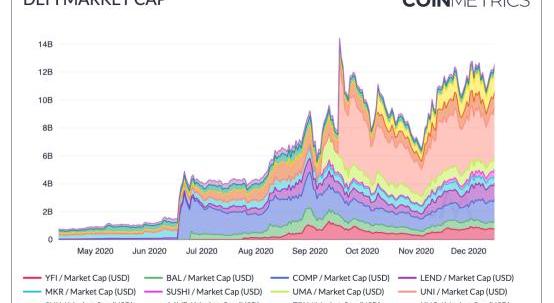

盡管DeFi看起來好像是一夜之間出現的,但其實它已經存在了很多年。在2018年期間,當以太坊價格達到歷史新高時,諸如MakerDAO和0x的早期項目已經將DeFi的總市值推至50億美元以上。今年夏天DeFi板塊市值暴漲,這場熱潮見證了許多新項目的誕生。

Apollo宣布與Hamilton Lane推出帶有Figure的區塊鏈投資工具:金色財經報道,資產管理公司Apollo Global Management和Hamilton Lane正在使用金融科技公司 Figure 開發的技術在區塊鏈上推出投資工具。Figure 在一份聲明中表示,這些投資公司將利用Figure的數字基金服務 (DFS) 平臺,該平臺將支持鏈上基金訂閱以及正在進行的基金運??營和管理。 該公司表示,投資者還將受益于DFS的通用護照功能,該功能可以將經過驗證的“了解你的客戶”憑證的匿名記錄存儲在鏈上并在多個基金中使用。[2022/11/23 7:57:45]

DeFi的崛起始于6月,隨著COMP治理代幣的發布而開始。在總計1000萬個COMP代幣中,約有400萬個被預留出來,作為在Compound協議上充當借方或貸方的獎勵。這意味著貸方可以在其鎖定的加密貨幣上獲得利息,并在常規收益率之上再獲得COMP代幣的額外獎勵。在COMP發行開始后的一周內,鎖定在Compound上的總價值從不到1億美元增長到6億美元以上。這也標志著“耕種挖礦”的開始,資金開始追逐更高收益率的挖礦項目。不久之后,許多新的DeFi代幣開始發行,模仿了COMP的代幣分發模式,并將以太坊的價格推至幾年來的最高水平。

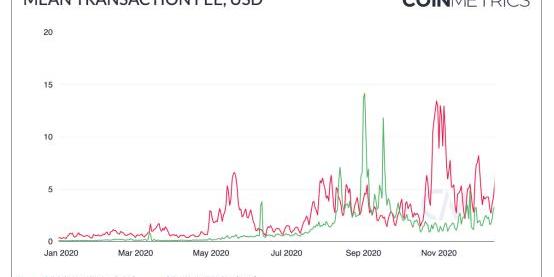

基于以太坊的去中心化交易所Uniswap是DeFi熱潮背后的引擎。Uniswap是一種去中心化閃兌交易所,創新之處在于自動做市商、無訂單簿或傳統買賣訂單。與中心化交易在鏈下進行交易相反,Uniswap交易完全在鏈上進行。它還允許任何人創建新的代幣對并立即開始交易,這有助于新的DeFi代幣快速啟動和擴展。

Uniswap上的總交易量從6月初的每天約100萬美元增加到9月初的每天近10億美元。8月份,Uniswap使鏈上交易大幅增加,也使得以太坊的交易費用漲至歷史新高,甚至超過了比特幣的平均交易費用。

9月份,Uniswap宣布其治理代幣UNI啟動。UNI以空投形式分發,獎勵了Uniswap的老用戶和流動性提供者。UNI的推出很快將DeFi的市值推到了歷史新高。但不久之后,泡沫開始破裂。市場開始拋售UNI,導致UNI的價格從接近7美元高位跌至不到2美元。

此外,Defi領域的一系列漏洞和黑客攻擊也造成了巨大損失。YamFinance于8月推出,并在約24小時內鎖定了超過5億美元的資金,但幾天后便宣告失敗。在9月份,SushiSwap作為Uniswap的潛在競爭對手而迅速崛起,直到其匿名創始人突然用該項目的SUSHI代幣庫存套現資金,這使SUSHI的價格一蹶不振。

在10月份觸底之后,DeFi開始反彈并回到與9月份相似的水平。總體而言,隨著實驗的繼續,DeFi繼續增長和進化。隨著新資金流入BTC和ETH,新的DeFi代幣和應用可能很快就會出現。

Q4:比特幣王者歸來

第四季度,外部資金閘門開始打開。經過年初的動蕩之后,機構投資者終于來了。

10月8日,Square宣布向比特幣投資5000萬美元,并稱相信比特幣有潛力在未來成為更普及的貨幣。Square效仿MicroStrategy,將其部分公司資金分配給比特幣。10月21日,PayPal正式宣布將推出“讓客戶在PayPal錢包內購買、持有和出售某些加密貨幣的服務。”

不久之后,比特幣的價格開始上漲,在第四季度的大部分時間里穩步上升。隨著機構的繼續加入,圍繞比特幣的敘述開始發生變化。在瞬息萬變的世界中,越來越多的人認可比特幣的數字黃金屬性可以對沖通貨膨脹。

第四季度收益10月1日—12月20日

11月份,億萬富翁投資者BillMiller和StanleyDruckenmiller加入比特幣陣營,公開聲明持有并推薦配置比特幣。兩者都將比特幣與黃金進行了比較,他們認為“由于美聯儲增加了貨幣供應量,通貨膨脹率將開始回升。”幾周后,花旗銀行一位高管預測,比特幣價格可能會超過30萬美元,并在給機構客戶的信中稱其為“21世紀的黃金”。

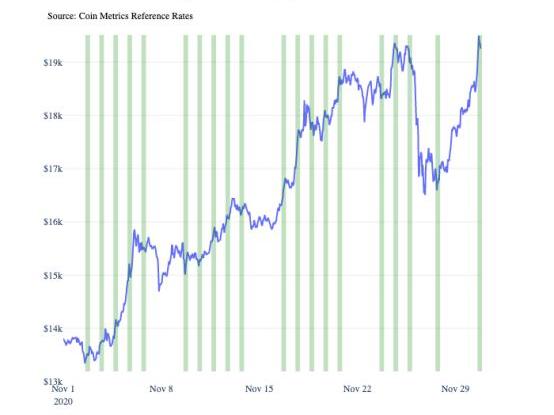

11月份,比特幣市場迎來了更多機構投資者。比特幣價格在美國市場開放期間的上漲幅度明顯大于休市期間。這與由散戶推動的2017年牛市完全不同。

上圖清楚地說明了這一點:綠色代表紐約證券交易所開放期間的比特幣走勢,白色代表股市休市的時間的走勢。兩個不同時間段的走勢差異非常明顯。

有趣的是,盡管比特幣價格在11月的前三個周末橫盤整理,但11月的最后一個周末卻出現了大幅上漲。隨后在11月25日晚上和感恩節期間大幅下跌,這可能與CME比特幣期貨缺口較大有關。

第四季度,以太坊的增長勢頭繼續增強,并在12月1日創下了一個重要的里程碑。經過多年努力,以太坊2.0成功啟動。在未來的幾年中,以太坊將繼續向2.0過渡,這將引入PoS權益證明,并允許投資者通過抵押以太坊以確保網絡安全來賺取收益。隨著以太坊2.0存款合同中已經鎖定了超過10億美元,以太坊將會在2021年開始吸引更多機構關注。

12月10日,保險公司MassMutual宣布買入1億美元的比特幣,這是機構采用的顯著跡象。不到一周后的12月16日,比特幣飆升至20000美元以上,時隔3年,終于刷新了2017年最高價19640美元。

截止2020年12月20日,比特幣市值已超過3000億美元。日活地址數量增加了一倍,擁有至少0.01BTC的地址數量增加了70萬個以上。盡管采用率不斷提高,但比特幣老兵們仍然選擇拿住不賣——過去兩年內活躍供應量下降了約11%。

從諸多方面來看,比特幣牛市才剛剛啟動。隨著勢頭的不斷增強,比特幣將在2021年達到前所未有的高度。

你什么時候關注的我,你就什么時候開始有收益,我不是馬后炮也不是多有能耐,我對段趨勢的把控就是有一手,因為我也是投資人更加是一個比特幣操盤者.

1900/1/1 0:00:00周三,A股三大股指集體高開。滬指高開3362.47點,漲幅0.17百分比;深成指報13912.52點,漲幅0.22百分比;創業板指報2822.26點,漲幅0.37百分比.

1900/1/1 0:00:00一、主流數字貨幣板塊 市值前十幣種24小時行情播報 ??????? 24小時BTC全網合約成交數據顯示:空方占優據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為49.47%.

1900/1/1 0:00:00近期的商場動搖有點劇烈忽上忽下,然后證明多空博弈愈加劇烈。不過商場再怎樣調整,也不會呈現太大的動搖,仍舊會在3458-3174大箱體的上半區內運轉,可是個股就不相同了,特別部分跌幅很大,除了天地.

1900/1/1 0:00:00交易如同攀爬,只有登上絕頂,才能享受奇觀勝景;若遇難而退,中途放棄,只會與機會擦肩而過,在交易中,最重要的就是要敢于出手,面對機會,果斷出擊,這樣才不至于錯失機會,追悔莫及.

1900/1/1 0:00:00本文來自Decrypt,原文作者:ScottChipolinaOdaily星球日報譯者:念銀思唐影響比特幣價格的關鍵因素有兩個:供給和需求。雖然可用的供應量一直在減少,但需求量卻在迅速上升.

1900/1/1 0:00:00