BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+2.39%

SOL/HKD+2.39% XRP/HKD-0.01%

XRP/HKD-0.01%今天,DeFi 代幣主要有兩個分類:生產性和非生產性。

非生產性 DeFi 代幣是我們都熟悉和喜愛的經典「無價值」治理代幣,像 UNI 和 COMP 這樣的代幣就是完美的例子,盡管它們自誕生以來,已產生了數億美元的收入,但這些代幣只是代表了參與治理的權利,而沒有現金流權。

另一方面,我們也看到了像 SUSHI 和 AAVE 這樣的生產性 DeFi 代幣的出現。這些是加密資本資產的圣杯,因為它們同時代表了治理和鏈上現金流的權利。與非生產性代幣不同,它們允許持有者以協議費用(在某些情況下為通脹獎勵)的形式獲得被動收入的回報。

對于 Aave 來說,持有者可以在安全模塊中進行質押,他們的資金將作為最后的抵押品。作為回報,他們從生態系統儲備和協議費用中獲得獎勵。同樣,SUSHI 持有者可選擇質押他們的代幣并獲得 xSUSHI,以此獲取 Sushiswap 產生的所有費用的 16.6%。

直覺上,我們會認為生產性資產更具優勢——即認為它們總是投資者的更好選擇。但事實可能并非如此,歸根結底,投資最重要的還是市場表現。

SushiSwap周報:融資提案暫停,Trident用戶內測啟動:據SushiSwap最新周報,Sushi出現在《財富》雜志封面。社區高頻問題方面,出于監管合規的考慮,決定暫停之前的融資提案。 項目進展如下:

-SushiSwap:Trident已經進入用戶內測階段;Sushi、AAVE、YFI可作為借貸協議Compound上的抵押品;上線交易平臺 Bitstamp;上線Blockchain.com交易平臺。

-Onsen:以太雙挖農場更新,Siren & Covalent加入雙挖。

-MISO:Maid IDO 20分鐘售罄,共籌集 448 ETH(約109萬美元)。

-Shoyu:創作者招募。[2021/8/8 1:42:18]

與傳統金融一樣,最重要的可能不是代幣是否擁有現金流權。相反,推動估值的是基本面的增長,如交易量、收入、用戶等。

本文使用一些定量的證據來支持這個說法,因此,我們將使用兩組類似的協議,其中一組具有生產性資產,另一組具有非生產性資產。

這兩組協議分別是(1)Uniswap 和 Sushiswap 以及(2)Compound 和 Aave。

SUSHI跌破12美元:火幣全球站數據顯示,SUSHI短線下跌,跌破12美元,現報11.9998美元,日內跌幅達到0.91%,行情波動較大,請做好風險控制。[2021/4/20 20:37:40]

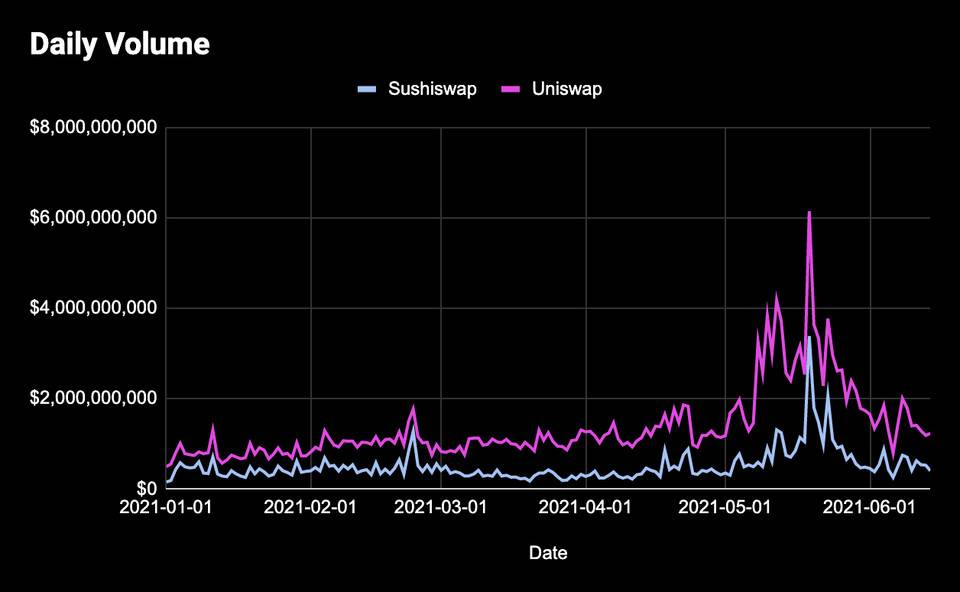

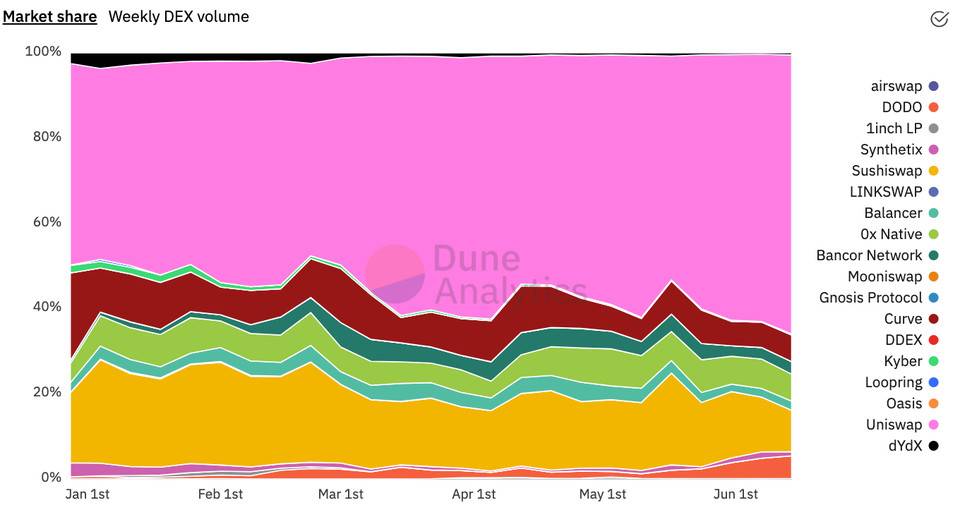

當然,理解任何 DEX 代幣(如 SUSHI 和 UNI)的關鍵指標就是交易量。這是衡量去中心化交易所采用度和成功度的一個基本指標,更高的交易量意味著協議產生更多的費用收入,這會推動這些 DeFi 代幣的價值。

而在交易量方面,Uniswap 是占據優勢的,根據 Token Terminal 的數據顯示,2021 年初 Uniswap 的日均交易量大約是 7.33 億美元,隨著上個月 Uniswap V3 的推出,Uniswap 的日均交易量已增長到 14 億美元,較年初時翻了一番。相比之下,Sushiswap 在年初的日均交易量僅略低于 4 億美元,目前則增長到 5.6 億美元,在過去 6 個月里,Sushiswap 溫和增長了 42%。

SUSHI突破17美元關口 日內漲幅為6.09%:火幣全球站數據顯示,SUSHI短線上漲,突破17美元關口,現報17.02美元,日內漲幅達到6.09%,行情波動較大,請做好風險控制。[2021/3/7 18:22:36]

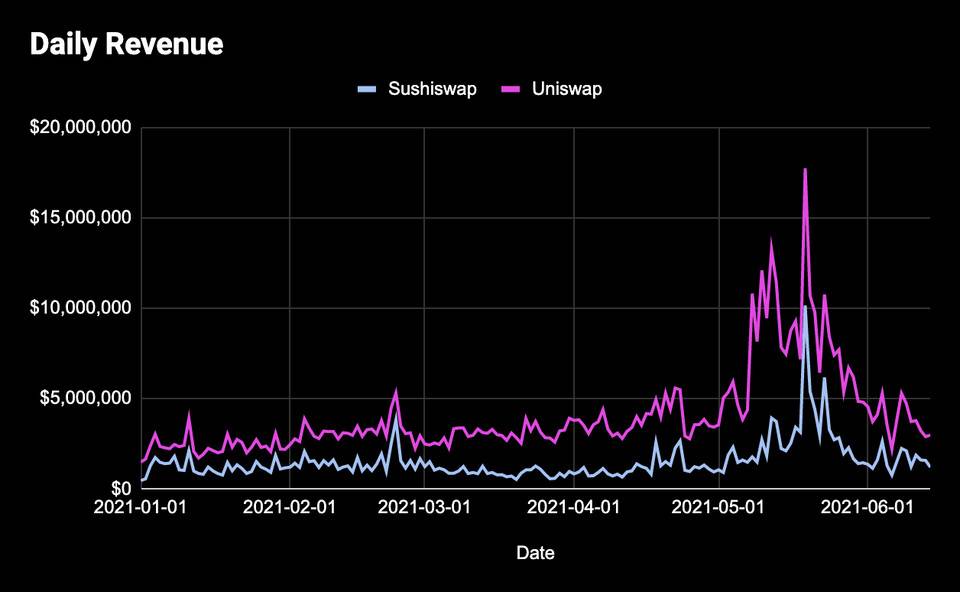

交易量和費用是直接相關的,因此日收入圖和上面的交易量圖相同也就不足為奇了。但這些收入對兩個協議的意義有一個關鍵的區別。如前所述,SUSHI 持有者可以質押他們的代幣并獲得 xSUSHI,這實際上代表了獲取協議產生的所有收入的 16% 的權利。另一方面,UNI 是沒有這種收入的,協議所產生的收入都流向了流動性提供者(LP)。

此外,Uniswap 從年初至今的收入增長率達到了 72%,LP 的每日收入達到 330 萬美元。相比之下,Sushiswap 今年的收入僅增長了 42%,LP 的每日收入為 160 萬美元(xSUSHI 持有者每天能獲得大約 25 萬美元的收入)。

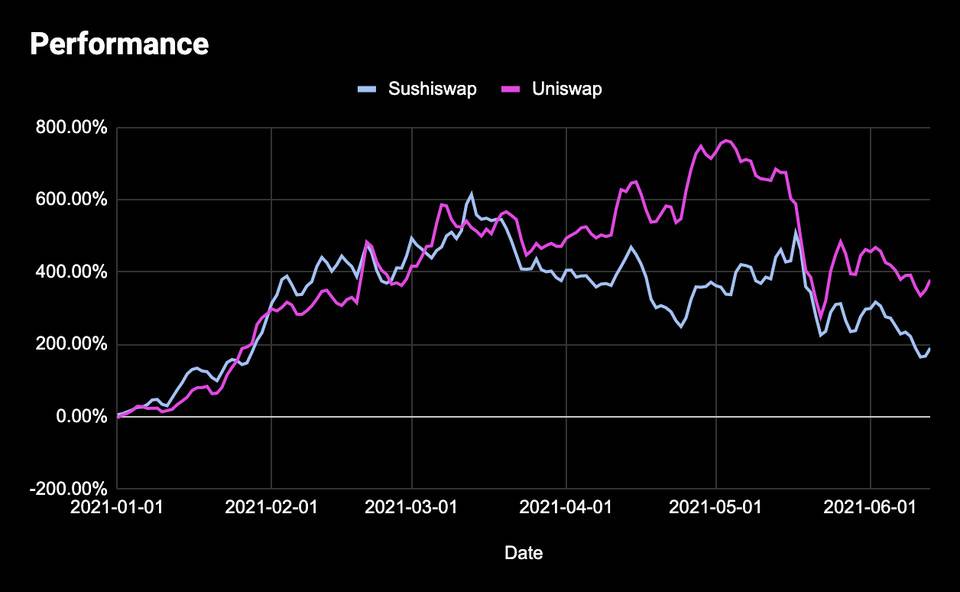

歸根結底,只有一個指標對投資者很重要:即價格表現。每個投資者都想押注最快的馬,而市場是這方面的最終裁判。盡管 UNI 不具有現金流權,甚至它是一個相對靜態的治理生態系統,但它的表現仍然優于 SUSHI。

SushiSwap周報:借貸解決方案BentoBox已上線:據 SushiSwap 中文周報顯示,本周 SushiSwap 主要動態如下:

1. SushiSwap 馬上要遷移到 Solana 上的消息并不準確,提案僅僅是說在 Solana 上開發一個 SushiSwap(名字也會改成提案中的 BONSAI),但不涉及 DEX 的跨鏈遷移。

2.進階版借貸解決方案 BentoBox 已經上線,并已在以太坊、BSC、Fantom、HECO 和 Matic 等多個公鏈和測試網上部署。

3.啟用新域名 sushi.com。[2021/2/28 18:01:06]

經過一番挖掘后,我們可以看到這是有道理的。UNI 在推動 DEX(交易量和收入)估值的關鍵領域超過了 SUSHI。然而,我們還應該強調一個重要的方面,它可能直接影響今年兩者的表現:代幣供應時間表。

Sushiswap 在 3 月下旬經歷了一次大規模的 SUSHI 代幣解鎖,同時它繼續以每周為單位為 LP 提供流動性挖礦獎勵。而 Uniswap 則沒有向市場投放代幣的計劃,大量的代幣都掌握在團隊和投資機構手中,這可能是 SUSHI 在 3-4 月經歷下降的關鍵因素。

AMPL現已在SushiSwap開啟間歇泉獎勵:11月24日,AMPL官方推特宣布,現已在SushiSwap開啟流動性挖礦活動。據了解,此次新的間歇泉獎勵將在Uniswap、Balancer和Sushiswap上開啟。[2020/11/24 21:53:30]

話雖如此,這兩個協議都經歷了豐收的一年,今年以來,SUSHI 代幣價格上漲了 189% 以上,而 UNI 則上漲了 378%。

Compound 和 Aave 之間,與 Uniswap 和 Sushiswap 有著類似的對比關系。Compound 代表著以美國 VC 支持的進展較慢的借貸協議,而 Aave 正好相反,其團隊和社區采取了「快速移動」的路線,同時通過引入 Aavenomics 賦予 AAVE 代幣現金流權。

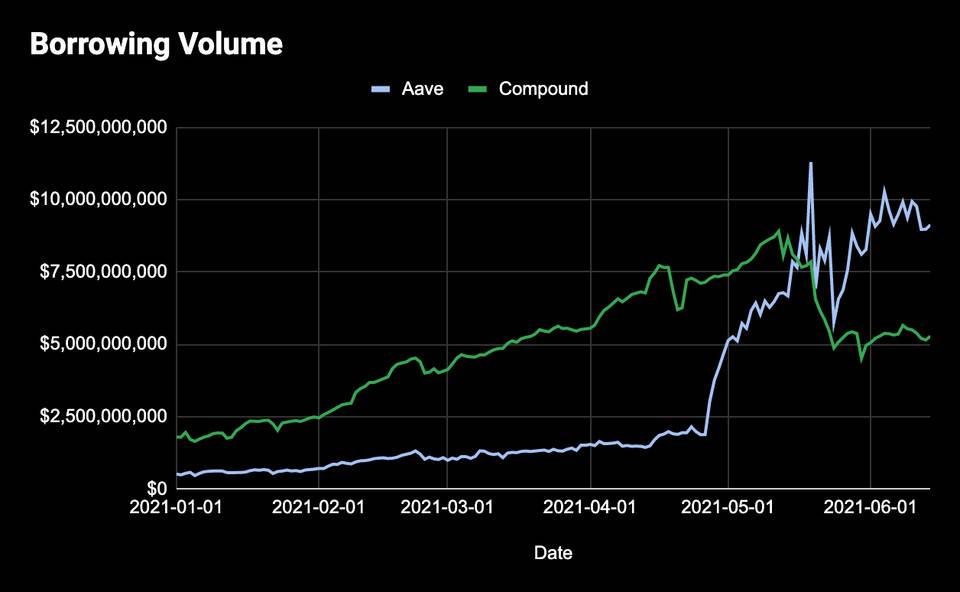

但這些又有什么可比性呢?與 DEX 和交易量類似,借貸協議需要關注的一個關鍵問題是借貸量的增長。

更多的借貸量轉化為 LP 更好的利率,從而吸引更多的資本,從而增加協議的借貸能力。盡管 Compound 長期以來一直處于領先地位,但自從 Aave 于 2021 年 5 月推出流動性挖礦計劃之后,Compound 的位置就被超越了。

Aave 的流動性挖礦計劃推出后,導致市場對該協議的借貸需求激增。這里可以給出相關的數據,Aave 在 2021 年開始時只有 5 億美元的未償債務,與當時的 Compound 相比,這個數字是不起眼的(當時 Compound 的數據超過了 17 億美元)。

而從年初至今,Aave 的借貸量已增長了 1700%,其處理的貸款額超過了 100 億美元,而 Compound 的數據則是增長了 200% 以上,處理的貸款額為 53 億美元。

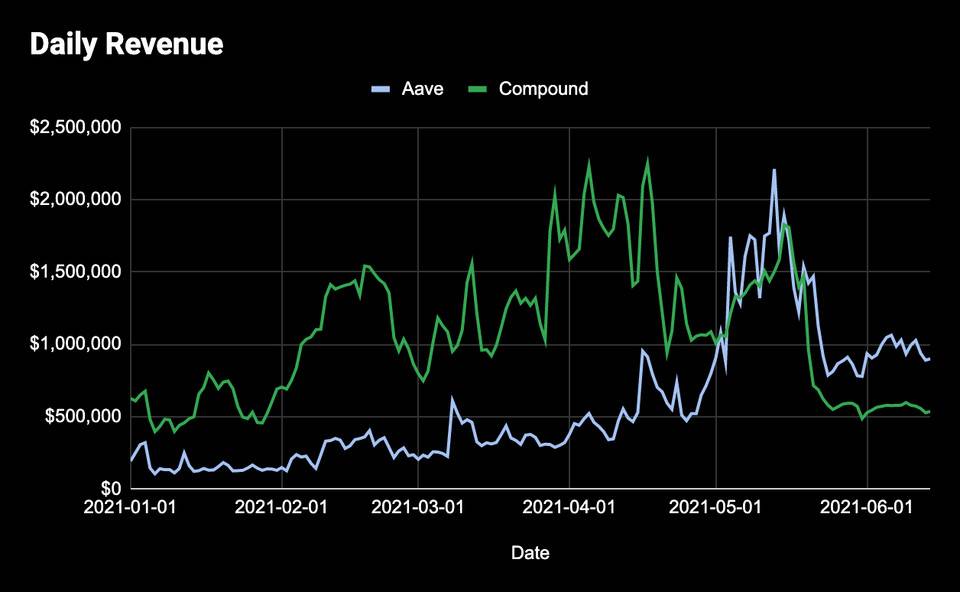

由于借貸量的激增,Aave 在日營收方面也占據了領先地位,這對 Aave 持有人來說是個好消息。

目前,Aave 每天的收入只有不到 100 萬美元,而其中大部分都流向了 LP。與此同時,Compound 每天為 LP 創造的收益只有 55 萬美元。

有趣的是,Aave 今年的收入增長了 360% 以上,而 Compound 的增長率在最近的縮減之后持平于 2%。

我再重復一遍:對投資者來說,歸根結底最重要的還是應用的業績,投資者希望看到的是數字上升。

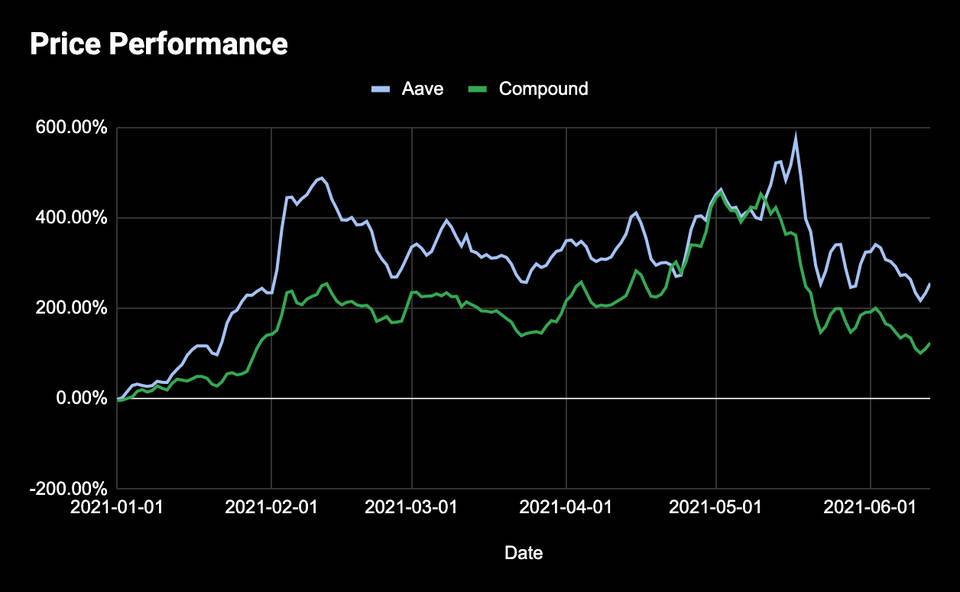

隨著 Aave 今年的爆炸式增長,它的表現超過 Compound 也就不足為奇了。總的來說,這兩項資產在今年的增長都超過了 123%,但 AAVE 以 255% 的年增長率獲勝了。

盡管 Uniswap(UNI) 是一種非生產性資產,但它的表現卻優于生產性資產,而 Aave 作為一種生產性資產,它的表現超過了它的非生產性競爭對手 Compound。那這意味著什么呢?資產是否屬于生產性可能并不重要,最重要的是基礎產品及其增長情況。

如果基本面存在并且它正在增長,則市場將對其作出反應,而無論代幣是否有價值累積機制。

無意冒犯 UNI 持有者(我也是其中之一),但我還是要指出,它沒有現金流權,也幾乎沒有什么治理可言(我承認最近它有更多的治理活動了)。

但你猜怎么著?Uniswap 仍然是 DEX 領域的主導力量,沒有其他協議能夠接近其產生的交易量和費用,這從其 60% 以上的市場占有率以及年初至今三位數的增長率可見一斑。

對于 Aave 來說,也是如此,它的借貸量和收入都比它的對手要多,而且由于流動性挖礦計劃的良好時機,其在今年的增長明顯超過了 Compound。我敢打賭,如果 AAVE 是一種非生產性、毫無收益的治理代幣,這一點也會成立。AAVE 的生產性特點只是錦上添花罷了。

我的論點是,代幣是生產性的還是非生產性的,實際上并不重要。重要的是產品要契合市場,以及產品的增長速度。所以是的,雖然擁有一個持有者可依賴和指向的價值累積機制是一個不錯的補充,但最終這并不能保證數字會上升,也不意味它會優于具有非生產性代幣的類似協議。

我們看到,這一點在傳統金融中也同樣適用。亞馬遜和其他高科技成長型股票從未派發過股息,而且我也從未見過真正參與股東治理的人。

但是這個月,你從亞馬遜訂購了多少東西呢?

和站在瀑布邊的這只水鳥一樣,Crypto VC可能也得想想,要怎么處理洶涌的流動資產。和Crypto VC相比,傳統VC的portfolio管理就比較簡單了.

1900/1/1 0:00:002021年6月21日,一則消息出現在人民銀行官網《人民銀行就虛擬貨幣交易炒作問題約談部分銀行和支付機構》,記者老友催稿,要求颯姐抓緊寫些個人觀點.

1900/1/1 0:00:00為什么需要跨鏈解決方案? 區塊鏈有多種運行環境,不同的區塊鏈支持不同的協議、dApps和加密資產.

1900/1/1 0:00:00對于散戶投資者而言,DeFi融資中充滿了各種早期投資機會。今年圍繞DeFi的融資活動很多。最近a16z和Polychain領投了dYdX的C輪融資,一共籌集了6500萬美元.

1900/1/1 0:00:00短期走勢看,昨日利空消息面配合下,再創近期新低,不過量價和指標線已經背離姿態,然后迎來了強勢反彈,日線收下插針陽線,抄底資金強勢顯現,今日延續反彈,MACD快慢線死叉后并未向下發散.

1900/1/1 0:00:00前言——UniswapV3 不僅自身原理構造復雜,其LP 做市特征也更為不可預測。我們選取分析了一些職業量化做市商在V3 上的實踐思考和經驗,探尋影響LP 做市行為的因子以及高級做市策略的演進.

1900/1/1 0:00:00