BTC/HKD-0.38%

BTC/HKD-0.38% ETH/HKD-1.27%

ETH/HKD-1.27% LTC/HKD-1.56%

LTC/HKD-1.56% ADA/HKD-2.13%

ADA/HKD-2.13% SOL/HKD-1.94%

SOL/HKD-1.94% XRP/HKD-1.99%

XRP/HKD-1.99%注;原文作者是glassnode數據分析師CHECKMATE。

比特幣市場在價格走勢、鏈上交易以及價值結算需求方面都經歷了相對平靜的一周,幣價方面,BTC在39,242 美元的高點和 34,942 美元的周低點之間窄幅波動。

與此同時,比特幣和以太坊協議活躍用戶的鏈上活動、結算量和交易費用已回落至 2020 年和 2021 年初觀察到的水平。對于當前市場結構是看漲還是看跌,市場仍不確定,因此Mempool的擁堵狀況已基本消除。

牛市的一個特點是對鏈上交易、價值結算的需求不斷增強,而最終結果是,活動、交易量以及優先權費用的飆升。這既是投資者需求增加的結果,也是長期持有者以更高的價格轉移他們的幣的動機。而在上周,鏈上需求增速明顯放緩,一些鏈上指標出現了明顯回落。

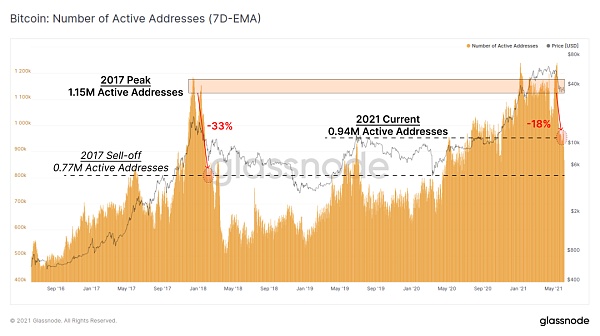

自2021年1月份以來,活躍比特幣地址數量一直維持在每天約115萬個的水平,這與2017年的峰值一致。值得注意的是,在2017年,這一水平僅僅維持了幾天時間,并且活躍地址數在首次拋售期間暴跌超過33%,而當前的周期持續了5個月的鏈上活動峰值。

加密專家:比特幣礦工可能會開始遷移到德克薩斯州:6月16日消息,加密專家表示,隨著中國繼續嚴厲打擊加密貨幣的開采,自5月21日中國政府宣布計劃禁止在該國開采和交易比特幣起,迫使比特幣礦工遷移到其他國家,德克薩斯州可能成為下一個比特幣挖礦中心,因為該州擁有世界上最低的能源價格。(ibtimes)[2021/6/16 23:40:11]

在最近的拋售中,比特幣網絡的活躍地址有所減少,比最近的高點下降了18%,目前降至94萬個地址左右。這一降幅約為2017年降幅的一半,這表明盡管經濟活動有所下降,但與上一個周期的宏觀高點之后相比,仍存在更多的需求(或者可能還有更大的降幅……)。

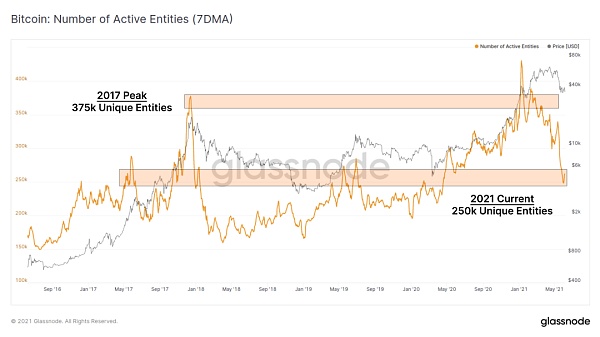

活躍實體的數量也出現了類似的回落,指標從37.5萬的高位值回落到25萬左右。這再次與2017年末至2018年初觀察到的值相符,因為隨著BTC價格的下跌,參與者對該資產的興趣減弱。

比特幣網絡難度上調2.93%至21.43T:據歐科云鏈OKLink數據顯示,今日10時26分,比特幣網絡在區塊高度669312迎來難度調整,此次難度調整至21.43T,上升幅度為2.93%。

當前比特幣未確認交易筆數為37595筆,近一周平均出塊時間約為9.84分鐘。[2021/2/6 19:03:27]

“實體”和“地址”之間的關鍵區別在于,我們使用聚類算法來確定單個實體(如交易所、礦工)何時可能擁有多個地址,從而提供獨立“用戶”的更準確視圖。

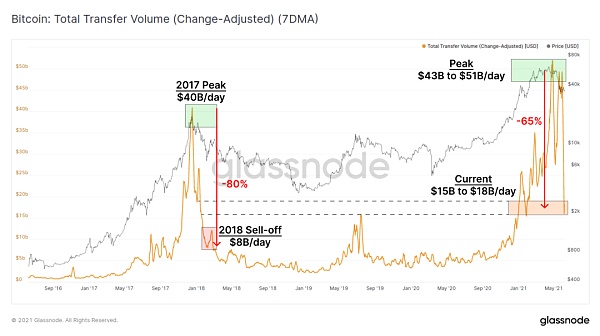

過去兩周,比特幣網絡結算的轉賬總額(以美元計)大幅回落了65%,調整后的轉帳量從430多億美元/天降至150億美元/天。同樣的,2017年牛轉熊后大約3個月的時間里,鏈上結算量下降了80%。

并非只有比特幣的鏈上活動下滑了,以太坊網絡的轉賬量在過去兩周下降了60%以上,相比之下,2018年的降幅更為極端(達到了-95%),然而,這種需求的下降只是暫時的,還是未來會繼續存在這種趨勢?目前還有待于進一步的觀察。

動態 | 持有至少10個比特幣的地址數量創下歷史新高:據Coin Metrics數據,截至9月1日,有157,000個地址至少持有10個BTC,創下歷史新高。除此之外,目前有614,500個地址持有1到10個BTC,而大約0.5%的比特幣地址持有10到100個BTC。不過,這并不一定意味著這些地址均由一個人擁有。但它確實表明人們正在繼續積累比特幣。此外,據IntoTheBlock分析,這些高凈值比特幣持有者中的大部分可能都處于盈利狀態。總共有大約83%的比特幣持有者以低于目前價值的價格購買了比特幣。這意味著比特幣的賣方壓力應該會減少,這可能是比特幣市值占比不斷上升的原因。(decrypt)[2019/9/5]

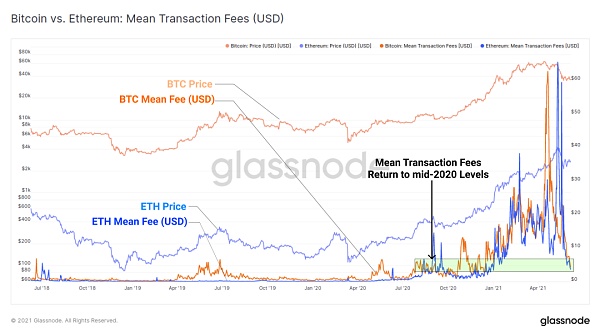

隨著對鏈上交易的需求下降,兩大網絡支付的平均交易費用也都減少了。在4-5月份的時候,兩大網絡的平均交易費用達到了歷史最高水平,短期峰值均超過了60美元。而目前,這兩個網絡的平均交易費用已恢復至2020年中期的水平,約為3.5-4.5美元。

聲音 | 分析師Alex Kruger:本輪比特幣牛市由機構投資者推動:分析師Alex Kruger 6月17日發推稱,摩根大通(JP Morgan)分析師已經承認,近兩個月來一個相對明顯的事實:本輪比特幣牛市的背后主要是機構投資者,而不是像2017年比特幣熱潮期間那樣的散戶投資者。[2019/6/17]

從幾乎所有的鏈上活動指標來看,最近一個月出現了歷史性的大幅下滑,交易和結算需求都在下降。

在過去的一個月里,共有16.07萬 BTC從非流動狀態重新投入到流動供應中,對節點而言,重要的是,自 2020 年 3 月以來,這16.07萬BTC僅占從流動性到非流動性的供應量的22%,這意味著,在過去14個月內,有74.4萬BTC被提取到冷存儲(或等效存儲方式),盡管最近出現了這種價格波動,但其中78%的BTC仍然沒有被動用。

伊朗網絡監管機構歡迎比特幣 稱只要監管得當即可:根據伊朗媒體報道稱,該國網絡空間高級理事會(High Council of Cyberspace)秘書長Abolhassan Firouzabadi表示:“我們歡迎比特幣,但是我們必須對比特幣及其他任何形式的數字貨幣進行監管......遵守規則是必須的。”但同時他也警告說:“針對加密數字貨幣供應的控制和監管機制需要通過中央銀行和相關實體協作、通力執行,但普通群眾必須要從需求側意識到加密數字貨幣的風險及危害。”[2017/11/28]

整個 5 月,非零 BTC 余額的地址總數有所下降,總共減少了大約120 萬個地址,與下降60%以上的交易需求和其他活動指標不同,非零地址的下降僅比峰值時下降了3%。相比之下,2017 年的峰值時,當時有近四分之一的地址花費了他們的幣,這次的下降比例可以說是相對較小的。

這確實表明,部分市場參與者正花費其地址中全部的余額,這表明這部分市場參與者的信念已經發生了轉變。

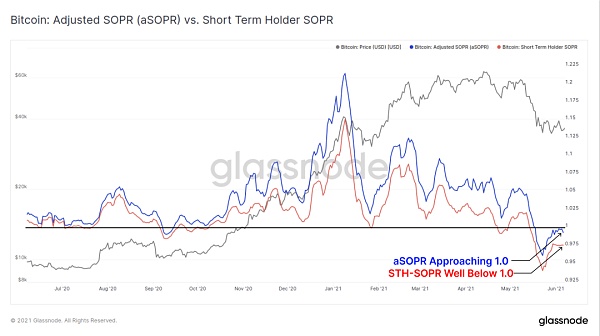

我們可以比較兩個版本的花費輸出利潤率(SOPR)指標,可以看到的是,大多數花費幣的人要么是(a)虧損割肉,要么是(b)由短期持有者花費的。

SOPR 值表示市場實現的利潤(>1.0) 或損失 (<1.0) 的大小。更大的波峰/波谷意味著實現的利潤/虧損更大。

aSOPR變量值考慮了整個市場,它通過過濾掉生命周期<1小時的無經濟意義的交易來改善信號。

STH-SOPR變量值僅過濾使用時間小于 155 天的幣,以捕獲市場新進入者,并過濾掉長期持有者。

下圖比較了 aSOPR與 STH-SOPR。我們可以看到的是,兩者都低于 1.0,因此這段期間花費幣的人總體是割肉虧損的。但請注意,STH-SOPR 遠低于 aSOPR,這表明新進入者的損失幅度遠遠大于市場平均水平。aSOPR 指標接近 1.0,表明任何實現利潤的長期持有者或多或少被短期持有者實現的虧損所抵消。

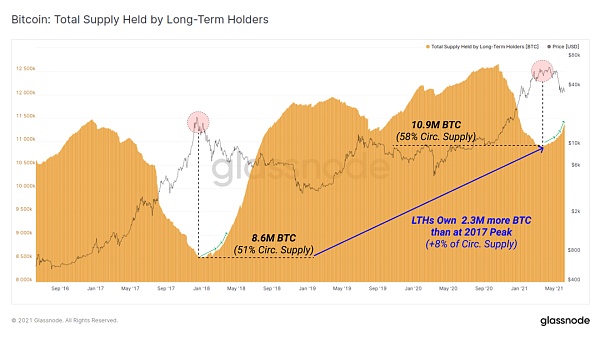

與此同時,長期持有者 (LTH)持有的供應量開始加速上升(LTH狀態的閾值是UTXO休眠達155天)。因此,下一張圖表主要描述的是那些在2020年末到2021年1月3日期間購買BTC,且尚未花費其BTC的投資者。

經過一段時間的幣分發之后(比特幣市場價從1萬美元上漲至6.4萬美元),LTH供應的凈變化現在呈穩定上升趨勢(HODL行為)。

再一次,我們可以看到這類似于 2017 牛市末和 2018 年初的熊市。

在這個拐點上,長期持有者停止花費,開始重新累積,并持有被認為是便宜的幣。

目前,長期持有者地址擁有了1090萬 BTC,占流通供應量的58%以上。值得注意的是,這個值與2017年的峰值相比,要高出了230多萬BTC。

這確實突出了一個直觀的現實:更高的幣價需要更多的資本流入來維持牛市趨勢。

鏈上活動的減少自然不僅僅是比特幣和以太坊,上個月,COMP、AAVE、UNI 和 YFI 代幣的總鏈上活動,例如轉移計數(頂部)和轉移的美元價值(底部)都顯著下降了。這些指標是簡單的,但相當有效,其可以作為衡量大眾投資者情緒的有效指標,并且可以很好地反映價格趨勢。

最后,我們可以看到 Uniswap 的每日交易量自 5 月中旬達到峰值以來下降了28%,這表明市場對代幣的需求在下降。Uniswap 的每日交易數已恢復到自2020 年 9 月在“DeFi 夏季”期間保持的約 16 萬筆交易/天的長期基準。

2021 年 BSC 鏈的推行將去中心化金融(DeFi)推向另一個熱潮,DeFi 協議的總鎖倉值一度沖擊 1,300 億美元,整個幣圈為之瘋狂,各式 DeFi 協議如雨后春筍般冒出來.

1900/1/1 0:00:00社交平臺和資訊網站上,眾多未知來源的圖片引來人們的猜測,好奇者會花費大量時間在評論區爭吵。這也許是平臺和內容創作者樂于看到的情況。更多的人參與到討論中,意味著有“話題感”和活躍的“參與度”.

1900/1/1 0:00:00在周四的眾議院金融服務委員會聽證會上,摩根大通(JPMorgan)首席執行官Jamie Dimon表示,他個人對加密貨幣感到擔憂,但不會讓摩根大通放棄提供與加密相關的金融服務.

1900/1/1 0:00:00最近,成都畫家李建勛拍賣個人畫作,獲得人民幣77554元。畫家賣畫本是尋常,可李建勛這次賣畫的奇特在于——他賣出的不是可懸掛在家中的畫,而是這些畫的數字編碼號(證書)及實物的100%精度數碼掃描.

1900/1/1 0:00:00519大慘案你一定還歷歷在目,是個圈內人就很難忘記這一天,畢竟這是可以與312“齊名”的史詩級瀑布.

1900/1/1 0:00:00金色財經報道,以太坊開發者Tim Beiko在推特發文表示,希望有關注他的以太坊Ropsten測試網巨鯨發送1000至10000 ETH到他的地址,用于測試EIP-1559協議.

1900/1/1 0:00:00