BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+0.96%

SOL/HKD+0.96% XRP/HKD+1.45%

XRP/HKD+1.45%Solana生態項目逐步增加,借貸、DEX以及衍生品等協議開始豐富起來。Mercurial也是Solana生態上的項目之一。它提供穩定資產兌換服務,這聽上去跟目前以太坊生態中的Curve似乎差別不大。不過,作為后來者,它有更多的機會去學習之前DeFi協議的一些優點。這可以從它的設計中看出來,它在用戶最為關注的交易滑點、LP收益、資產利用率等方面都做了一定的迭代優化。

Mercurial從穩定幣AMM資金池開始切入,為Solana生態提供USDC、USDT、wUSDC、wUSDT等穩定幣的兌換服務,隨著對用戶需求的把握和生態的發展,Solana也計劃為更多穩定資產提供流動性服務。

那么,Mercurial有哪些迭代值得關注?我們先從其整體框架入手。

理解Mercurial的框架

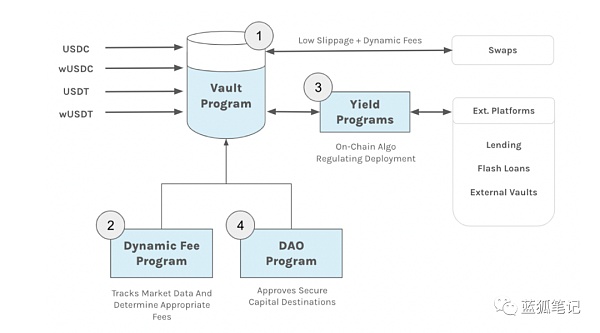

我們可以看看Mercurial的框架圖:

(Mercurial的核心部分,來自Mercurial)

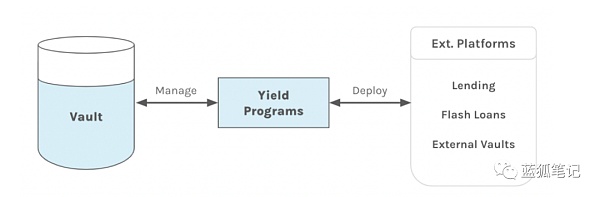

可以看到核心有幾個:Vault(資金庫)、Yield(種地或挖礦)、動態費用、DAO治理。

DFINITY創始人:SBF在ICP推出時嚴重操縱價格,以保護SOL:6月12日消息,DFINITY 創始人兼首席科學家 Dominic Williams 在接受采訪時表示,當 ICP 推出時,Token 價格被 SBF 在 FTX 上使用 ICP-PERP(ICP 永續合約)嚴重操縱。此后 DFINITY 發現,為了讓它崩潰,SBF 把 ICP 的價格提高了五倍。Dominic 表示,SBF 這樣做是為了捍衛他持有的大量 Solana(SOL)。Dominic 表示,SBF 從 FTX 客戶那里竊取了數十億美元,然后將其投資到 Solana 生態系統,以及后來的 NEAR 和 Aptos 等項目中。[2023/6/12 21:31:37]

Mercurial有動態的做市資金庫。它的資金庫為穩定資產兌換提供自動做市,LP可以將其穩定資產存入到Mercurial的資金庫中,然后為穩定資產兌換提供流動性,同時通過種地或挖礦等獲得外部協議的收益,如參與借貸、閃電貸以及收益聚合等。此外,LP的費用收益也不是固定的,而是動態變化的,這也是它與眾不同的一個設計。

具體分解來看,有幾個方面是理解Mercurial的關鍵:

Mercurial在降低滑點上的設計

億萬富翁馬克庫班取消對MetaMask、TheBlock、Solana等加密項目的推特關注:11月21日消息,BigTechAlert監測顯示,達拉斯小牛隊老板、億萬富翁MarkCuban今日陸續取消對MetaMask、TheBlock、Solana、Treum、MirrorProtocol、Polkadot、DeFiPulse、Flow、DapperLabs等加密項目的推特關注。[2022/11/21 22:12:41]

我們知道,目前AMM上進行較大額度的兌換,往往會帶來較高的滑點。即便是穩定資產的兌換也會如此。

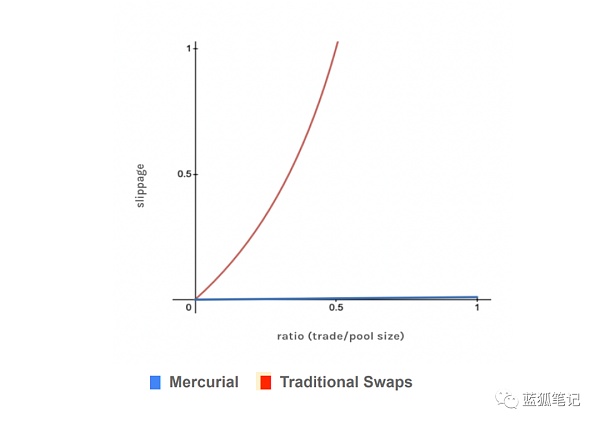

Mercurial跟通常的X*Y=Z的AMM做市模式不同,它的主要不同如下圖:

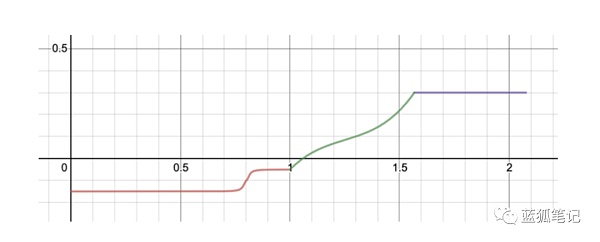

(Mercurial的做市滑點變化,來自Mercurial)

紅線是傳統AMM做市模式下的滑點變化,藍線是Mercurial的做市模式下的滑點變化。這看上去滑點很低。它是怎么設計的?

主要有兩個方面,一是在提供流動性代幣對資產時,Mercurial并沒有要求提供流動性的代幣對一定為1:1配置,可以靈活配置。二是,Mercurial利用了放大化的價格曲線,將流動性集中到所需范圍內。如果用戶的交易超出交易率范圍,會獲得較少流動性的支持。

數據:Solana鏈上NFT交易總額突破23億美元:5月29日消息,據CryptoSlam數據顯示,Solana鏈上NFT交易額已突破23億美元,截止發稿為23.2億美元,鏈上交易總量達到594萬筆。此外,當前Solana區塊鏈上NFT交易額最大的NFT項目是Solana Monkey Business,交易額為185,697,897美元,Degenerate Ape Academy排名第二,交易額為137,888,841美元,Okay Bears當前交易額為104,688,654美元,位列第三。[2022/5/29 3:48:21]

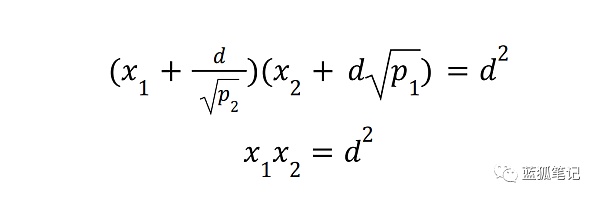

可以通過Mercurial提出的兩個公式來簡單說明:

有兩個代幣組成代幣對提供流動性,假設代幣為X1,X2;其兌換率波動范圍為p1,p2,在常數乘積做市模式下,其公式表達為:

(來自Mercurial)

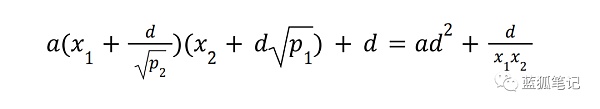

Mercurial在這個基礎上,增加了一些放大系數a,那么得出如下的公式:

庫幣合約已上線IOST, FIL, SOL永續合約:據庫幣KuCoin交易所消息,庫幣合約已正式上線IOST (IOST), Filecoin (FIL), Solana (SOL)永續合約,支持1-50倍杠桿,以USDT穩定幣結算。庫幣合約是庫幣自主研發的數字貨幣衍生品平臺,目前總用戶數已經超過60萬。[2021/2/24 17:48:10]

在這個公式中,系數a如果是無限大,那么,其所有的流動性都集中在價格范圍p1-p2;如果系數a無限接近于0,那么這個公式就相當于常數乘積的做市模式。

通過上述的設計,Mercurial試圖降低用戶兌換的滑點。這些的設計思路,我們在balancer和dodo上也看到過類似的思考,不過Mercurial目前主要聚焦于穩定資產的兌換為主。

Mercurial在增加LP收益上的設計

在傳統的AMM中,LP的費用收益一般來說是固定的。比如Curve一般是0.04%;在Uniswap V2一般默認是0.3%;在Uniswap V3則做了可供選的費用:0.05%、0.3%以及1%。

跟這些相對固定的費用設計不同,Mercurial采用動態費用設計。在Mercurial中,所有的代幣對資金庫共享相同的動態費用機制。

Scalable Solutions集成Mercuryo作為法幣網關:歐洲加密貨幣支付處理提供商Mercuryo今天宣布與Scalable Solutions建立新的戰略伙伴關系,Scalable Solutions是一個提供機構級交易軟件的區塊鏈平臺。該公司剛剛集成了Mercuryo的支付網關,使Scalable生態系統中的加密貨幣項目能夠使用Mercuryo的加密網關。從現在開始,與Scalable Solutions合作的商戶可以提供一系列加密貨幣的交易,包括BTC、ETH、USDT和其他幾種貨幣。該網關支持所有高需求的法定貨幣,如美元、歐元、英鎊、俄羅斯盧布、土耳其里拉和烏克蘭格里夫納。除了Scalable Solutions,幣安、Trust Wallet、Bitfinex、Bybit等交易所也集成了Mercuryo的支付網關。(Crypto Ninjas)[2020/12/30 16:04:18]

采用動態費用機制的動機在于為LP提供更合理的收益,當兌換需求增加,其兌換手續費也會隨之增加。尤其是當市場波動性大時,通過更高的手續費,可以減少LP的無常損失,并獲得更高收益。如果市場波動小,用戶兌換需求較小,手續費也會下降,從而激勵用戶進行交易。

Mercurial在確定其費用時,會使用長時間窗口和短時間窗口的交易量衡量,并采用EMA(Exponential Moving Average指數移動均線)計算,其費用基于交易量比率更新。下圖表示基于市場波動性變化的費用更新。

Mercurial在提升資產收益方面的設計

除了在降低滑點和為LP代提供動態費用收益方面的設計之外,Mercurial還有一個不同的設計是,它會從資金庫的資產中進行動態分配管理,將其配置到外部協議。而其分配算法是通過鏈上的算法管理。除了資產的配置之外,Mercurial的資產管理還包括利息和收益收集,退出特定平臺以及清算所得收益等。

(Mercurial資金庫的部分資金用于種地耕作,來自Mercurial)

這些收益計劃只有得到DAO的批準之后,才能部署到外部的平臺。DAO來決定每個資金庫可以部署到外部協議的比例。外部收益平臺包括閃電貸、借貸平臺、帶杠杠的穩定幣借貸或其他收益資金庫等。平臺會根據收益、風險以及流動性情況進行選擇。通過收益計劃,做市商的資產利用率得到提升。

MER代幣機制

Mercurial的代幣是MER。MER代幣有機會捕獲如下價值:

兌換的手續費用

MER代幣持有人有機會獲得Mercurail平臺上交易手續費。MER具體如何捕獲交易費用,是回購并銷毀MER,還是分配MER,則會通過DAO治理來決定。

種地收益傭金

MER持有人有機會獲得“種地”或“挖礦”收益的傭金。根據DAO治理,可以通過購買并銷毀MER代幣的形式,也可以通過質押MER代幣獲得相應分配的形式。

合成資產的抵押品

在生成合成資產或其他穩定資產時,MER會被用作為主要的質押代幣。如果合成資產的需求增加,那么會產生對更多MER代幣的需求。這一點類似于Synthetix的SNX代幣的質押功能。

治理價值

在Mercurial的DAO治理中,其主要工具是MER代幣。通過它可以參與DAO的治理。而DAO治理可以決定協議的一些重要參數和決議。比如確定交易以及資金庫收益的基礎費用和傭金;費用是否用于銷毀或分配;可以將資金庫資產部署到哪些協議;資金庫用于種地或挖礦的比例;應該推出哪種新合成資產;LP和質押者獎勵機制;為保險池注入多少資金,以應對資產脫錨的風險等。

這意味著MER本身也有治理價值,如果Mercurial有機會成長起來,那么其治理的重要性會顯現出來。

此外,Mercurial的流動性提供者存入資產可以獲得LP代幣。LP代幣:

1)可以質押用于MER代幣的流動性挖礦;

2)可以在Mercurial資金庫中進行再投資;

3)可在其他借貸平臺用于抵押品;

4)可用于合成資產的生成。

Mercurial的冷啟動計劃

為實現冷啟動,Mercurial試圖從如下幾個方面入手:

用戶界面上,盡可能符合CEX和EVM(以太坊用戶)用戶體驗的設計,以此減少使用摩擦;

鼓勵Kyber社區的參與,Kyber有超過10萬代幣用戶,通過Kyber社區,Mercurail試圖完成初步用戶的積累。

Mercurial的切入點

從上述來看,Mercurial本身更像是一個穩定資產管理協議。它通過其穩定資金庫的構建,為交易者提供穩定資產兌換服務,為流動性提供者提供做市收益、種地或挖礦等資產管理收益。從這個角度,其核心在于對穩定資產的管理。

因此,Mercurial能否取得成功,主要取決于其對穩定資產管理能否成功。而穩定資產管理能否成功主要取決于其穩定資產兌換、穩定資產種地/流動性挖礦收益等。

從這個角度,Mercurial的第一個切入點是對DEX協議的升級迭代,它聚焦于為穩定資產交易者提供更低的滑點,由此吸引交易用戶。而更大規模的交易用戶,會吸引更多的流動性提供者。流動性提供者是Mercurial資金庫的注入者,它們希望有更高的收益,這個收益可以來自于流動性提供,也可以來自于種地或挖礦等。

此外,除了協議本身機制的設計,Mercurial還有一個切入點是,它不是從以太坊生態切入,也不是從波卡、BSC或HECO等鏈切入,而是從Solana切入。這意味著,它早期會主要服務于Solana生態用戶,其早期能否成功也跟Solana生態整體發展息息相關。

根據媒體報道,方舟投資管理公司(ARK INVEST)最近已購買2000萬美元的比特幣,另外,該公司旗下的基金上周持續購買Coinbase股票(COIN),截至目前累計共持有7.06億美元.

1900/1/1 0:00:001.金色觀察 | BTC真的有那么大的能源消耗嗎?實現可持續發展的未來是一個關乎人類存亡的重要話題.

1900/1/1 0:00:004個月前,狗狗幣社區有成員開始注意到DH5yaieqoZN36fDVciNyRueRGvGLR3mr7L這個地址,原因是其持有的狗狗幣數量超過了總量的1/4,即便按當時的價格計算.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:797.84億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:85.

1900/1/1 0:00:00本文翻譯已經得到VeradiVerdict授權。1999年5月31日,正當互聯網經濟開始起飛的時候,《福布斯》雜志發表了一篇文章,聲稱“完全有理由預測未來10年內,一半電力將用于驅動數字互聯網經.

1900/1/1 0:00:00