BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD-1.62%

ETH/HKD-1.62% LTC/HKD-1.73%

LTC/HKD-1.73% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD-0.64%

XRP/HKD-0.64%本文由歐易OKEx研究院原創,授權金色財經首發。

(一)期現套利(永續-杠桿套利)策略

1. 核心思想:

2. 統一賬戶下的高收益策略

(1)經典賬戶模式下的交易

(2)統一賬戶單幣種保證金模式下的交易

(二)跨保證金合約套利策略

(2)統一賬戶模式下的交易

(三)借幣套利策略

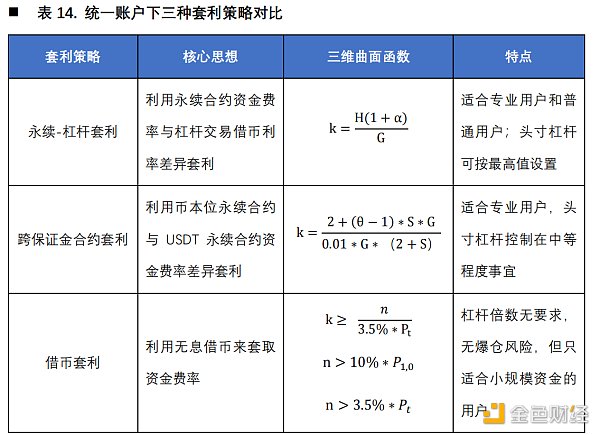

(四)策略總結

目前歐易OKEx統一賬戶功能已經正式上線。統一賬戶功能的強大之處,不僅僅是將幣幣、杠桿、合約等各交易賬戶統一在一個賬戶下,而是在資金效率、提高收益、降低風險等方面都有了質的飛躍。今天就為大家介紹幾種統一賬戶帶來的新財富機遇。

核心思想

在加密衍生品市場中,?由于永續合約資金費率和固定利率的差異,使得永續合約與現貨杠桿交易之間存在一個套利空間---我們可以分別在幣幣杠桿交易和永續合約交易中建立一個倉位價值相同,頭寸方向相反的頭寸,實現浮動利率與固定利率間的套利,具體策略如下所示:

表1. 永續-杠桿套利策略

統一賬戶下的高收益策略

對于永續-杠桿套利策略而言,目前已經十分成熟,在過去的分賬戶體系中也可以使用該策略,然而限制在于:在分賬戶模式下,杠桿交易賬戶和永續合約賬戶是分開的,兩個賬戶不能共享保證金;同樣地,分賬戶模式無法實現盈虧相抵,用戶不得不降低杠桿倍數以防止爆倉,使得分賬戶模式的整體資金利用效率低下,收益不高。

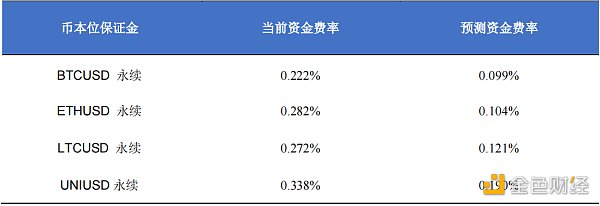

以實際情況為例,在4月13日,OKEx平臺上的幣本位保證金永續合約資金費率和如下所示:

表2. OKEx平臺部分USDT保證金永續合約資金費率

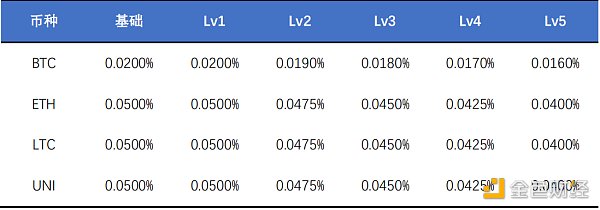

表 3. 普通用戶借幣基礎日利率

我們以等級為LV1的用戶為例,此時ETHUSDT永續合約在下一結算時刻的資金費率為0.282%,而ETH的借幣利率為0.05%,LV1等級用戶的交易手續費率(Taker)為0.05%,此時存在的套利空間為0.282%-0.05%-0.05%*2 =?0.132%。當然,對于等級更高的專業用戶,其借幣利率和交易費率更低,意味著套利空間更大。

假設該用戶手中有0.2 ETH ,此時ETHUSD永續合約標記價格為2218.57 USD,ETH/USDT杠桿交易標記價格為2213.82 USDT。?

LBANK藍貝殼于3月22日18:00首發 DORA,開放USDT交易:據官方公告,3月22日18:00,LBANK藍貝殼首發DORA(Dora Factory),開放USDT交易,現已開放充值。

資料顯示,Dora Factory 是基于波卡的 DAO 即服務基礎設施,基于 Substrate 的開放、可編程的鏈上治理協議平臺,為新一代去中心化組織和開發者提供二次方投票、曲線拍賣、Bounty 激勵、跨鏈資產管理等可插拔的治理功能。同時,開發者可以向這個 DAO 即服務平臺提交新的治理模塊,并獲得持續的激勵。[2021/3/22 19:07:06]

(1)經典賬戶模式下的交易

在經典賬戶(分賬戶)模式下,為了更高地利用資金效率,最佳策略是各將0.1 ETH放置在杠桿交易賬戶和永續合約賬戶中,同時為了防止爆倉,每個賬戶中倉位的杠桿倍數最高設置為3倍(即保證在大約33.3%的漲跌幅下不會發生爆倉),具體如下:

a)?在ETH/USDT幣對下,用0.1 ETH以3倍杠桿開多ETH,倉位價值共計0.3 ETH;

b)?在幣本位永續合約中用0.1 ETH以3倍杠桿做空0.3 ETH,倉位價值共計0.3 ETH

表4. 經典賬戶模式下的永續-杠桿套利策略

(2)統一賬戶單幣種保證金模式下的交易

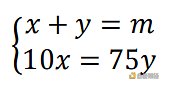

在統一賬戶單幣種保證金模式下,由于交割合約與杠桿交易可以共享保證金,并實現盈虧相抵,因此我們可以開設更高的杠桿。在ETH/USDT杠桿交易中,最大杠桿倍數為10X;在幣本位永續合約中,最大杠桿倍數為75X。為了盡可能高地利用資金效率,我們可以通過解如下方程組來獲取各倉位的初始保證金:

其中,x為杠桿交易的初始保證金,y為永續合約的初始保證金,m為賬戶中該幣種資產的數量。在本案例中m為0.2,因此可解得x為0.023ETH,y為0.177。考慮到手續費、滑點等因素,我們在本案例中酌情處理,將x取值0.02ETH,y取值0.15 ETH。因此,我們可進行以下操作:

a)?用0.15 ETH 以10倍杠桿做多 ETH,倉位價值共計1.5 ETH;

b)?在ETHUSD永續合約中用0.02 ETH以75倍杠桿做空1.5 ETH

表5. 統一賬戶模式下的永續-杠桿套利策略

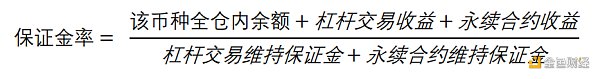

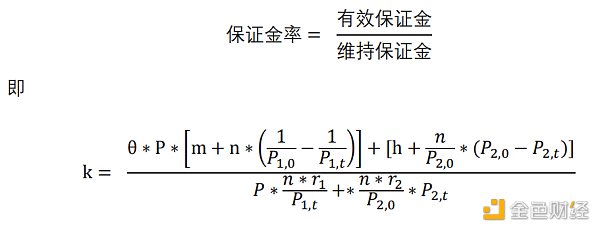

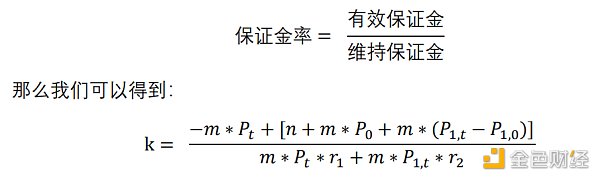

那么在統一賬戶單幣種保證金模式下,該套利策略的爆倉風險有多高呢?我們可以用公式進行實際測算:

首發 | imKey正式支持Filecoin,成為首批Filecoin硬件錢包:12月1日,隨著imToken2.7.2版本上線,imKey同步支持Filecoin,成為業內首批正式支持FIL的硬件錢包。Filecoin作為imKey多鏈支持的優先級項目之一,成為繼BTC、ETH、EOS和COSMOS四條公鏈后的第五條公鏈。

據悉,imKey團隊已在Q4全面啟動多鏈支持計劃,計劃實現imToken已經支持的所有公鏈項目,本次imKey升級更新,無需更換硬件,不涉及固件升級,通過應用(Applet)自動升級,即可實現imKey對Filecoin的支持及FIL的代幣管理。[2020/12/2 22:52:32]

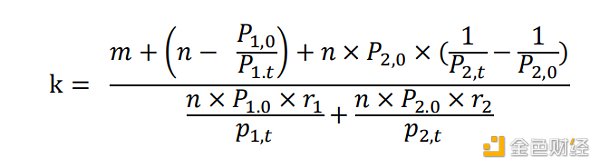

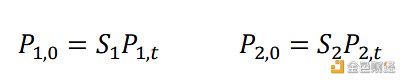

其中,m代表該幣種全倉內余額,n代表倉位價值,P1,0代表杠桿交易開倉價格,P2,0代表永續合約開倉價格,P1,t代表杠桿交易標記價格,P2,t代表合約交易標記價格,r代表維持保證金率。這里,我們設

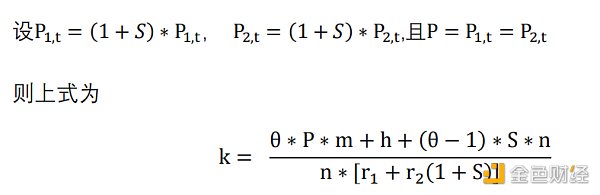

這里的S可代表杠桿交易價格和永續合約價格的變化情況,那么此時

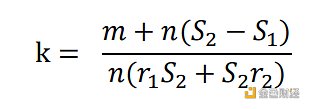

若S1=S2=S,即杠桿交易和永續合約標記價格的漲跌幅相等,那么

這里,我們用平均杠桿倍數(G)乘以平均初始保證金(f)替換倉位價值n,用用代表幣價的變化率α替換S,那么

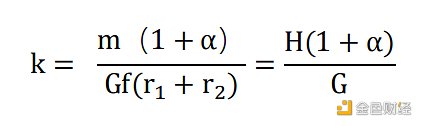

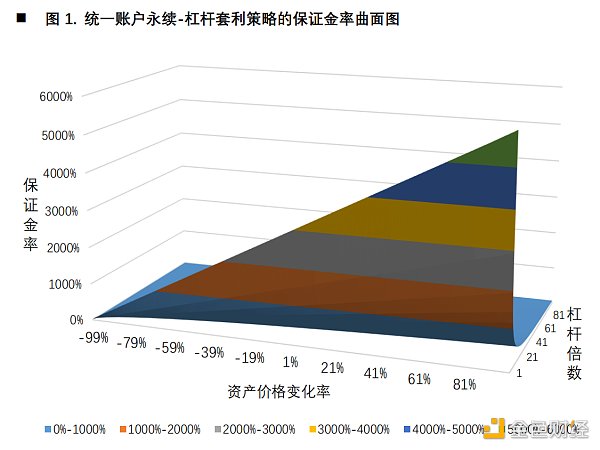

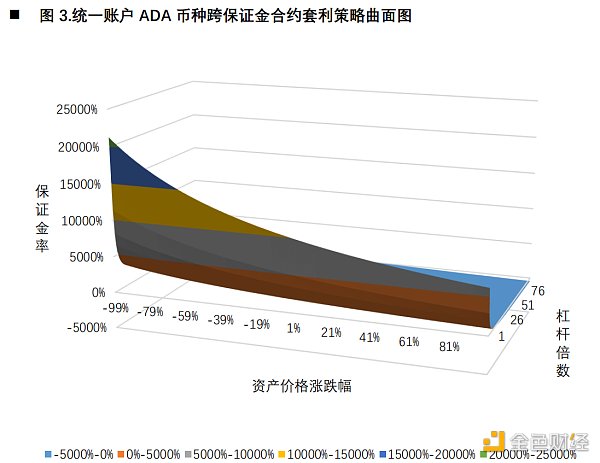

公式中H是一個固定值,?我們可以將上式用三維曲面圖畫出,如下所示,該函數類似于一個卷折的紙箔。在統一賬戶單幣種保證金模式下,當k<=100%時賬戶會強制減倉,從上式可以看出,杠桿和價格漲跌幅是爆倉的決定因素。

因此,用戶在使用該策略時,必須先利用插值法獲取相應的價格漲跌幅和杠桿設置范圍。例如在本節案例中,價格變動幅度在[-33%,33%]內,利用插值法我們可知杠桿設置需在20倍以下,而我們的平均杠桿倍數為15倍(在統一賬戶單幣種保證金模式下,該策略的各頭寸倉位已經用了最高杠桿,因此平均杠桿最高在15倍左右),處在安全區間。

《精靈達人3D》正式首發 Cocos-BCX 主網:據官方消息,近日,由生態合伙人 DAPPX 參與開發的《精靈達人3D》正式首發于游戲公鏈 Cocos-BCX 主網。《精靈達人3D》是一款以精靈寶可夢為題材的抓寵游戲,游戲美術采用全3D 制作。用戶可通過 CocosWallet , DAPPX 或 IMCOCOS 登錄 COCOS 主網賬號即可體驗。截至目前,Cocos-BCX 主網已上線《加密騎士團》《惡龍必須死》《XPEX怪獸世界》《Go Block》《可可奪幣》《熊貓運動會》等多款玩法多樣的趣味性鏈游,游戲公鏈生態在逐步壯大和完善。[2020/8/20]

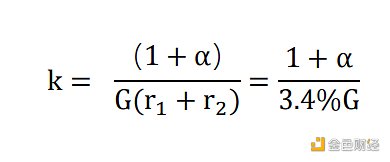

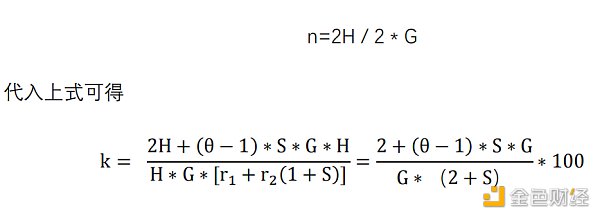

回到本套利策略中,我們為了提高資金效率,使得占用保證金盡可能接近賬戶余額,即m≈f,此時

下面我們將G=15代入上式子,可得:

從上可以看出,只有當資產價格下跌約74.5%時,上述套利策略才會被強制平倉。需要強調的是,這里我們只選用了第一檔的倉位和維持保證金率;對于不同的資金規模,對應不同檔位的維持保證金率、借幣額度等是不同的。

實際套利情況如下圖所示,從圖中可以看出,盡管我們分別以10X,75X的最高杠桿各開設了1.5 ETH的多空頭寸,但在統一賬戶模式下,并未顯著提高我們的風險,其預估強平價在643.47 USD,這意味著上述套利策略只有在ETH價格暴跌74%左右才會面臨爆倉。

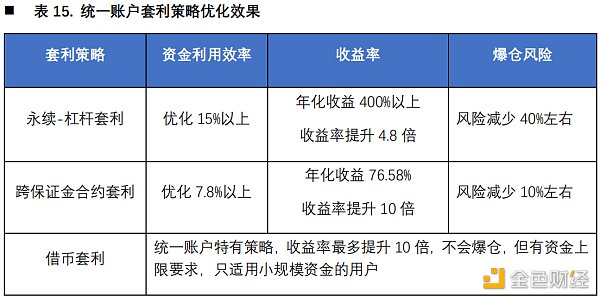

綜合來看,在永續-杠桿套利策略中,統一賬戶模式比經典賬戶模式節省了近15%的資金量,收益率達到425.12%,較之前提升了4.8倍,但爆倉風險卻減少了約56.42%,甚至無爆倉風險。當然,該優化效果僅僅是針對等級為LV1的普通用戶,對于等級更高的專業用戶,由于可獲得更低手續費和借幣利率,統一賬戶下的優化效果會更佳。

1. 核心思想

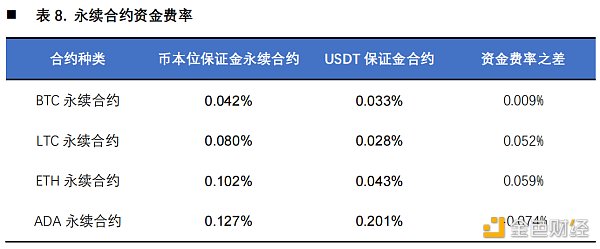

前面我們提到可以利用永續合約資金費率與杠桿交易借幣利率之間的不同來進行套利,而隨著USDT保證金合約的出現,我們也可以利用USDT保證金永續合約與幣本位保證金永續合約兩者資金費率之間的差異來進行套利,具體套利策略如下所示:

2. 統一賬戶下的高收益策略

首發 | 火幣集團全球業務副總裁:監管將決定區塊鏈技術和加密貨幣的落地速度:1月21日,火幣集團全球業務副總裁Ciara Sun在達沃斯世界經濟論壇上表示,對區塊鏈和數字貨幣的監管態度,2019年是重要的一年。在美國,到2019年底,針對加密貨幣和區塊鏈政策有21項法案,這些法案包括稅收問題,監管結構,跟蹤功能和ETF批準,哪些聯邦機構監管數字資產等。歐盟(EU)在2020年1月10日實施了一項新法律,要求加密貨幣平臺采取更嚴格的反洗錢做法。瑞士,日本,立陶宛,馬耳他和墨西哥通過法律,要求交易所必須根據KYC和AML準則獲得許可。中國,土耳其,泰國等國家正在計劃自己的中央銀行數字貨幣(CBDC)。而監管將決定區塊鏈技術和加密貨幣的落地速度。[2020/1/22]

可以說,跨保證金永續合約套利在很大程度上就是為統一賬戶下的專業投資者準備的。因為兩種永續合約的資金費率通常差距不會太大,這意味著只有獲得很高手續費折扣的專業用戶才更容易套利;此外,由于資金費率之差太小,必須使用高杠桿才能獲取可觀的收益,畢竟資金也有機會成本。

例如4月14日下午16時的資金費率,大部分永續合約的資金費率并無太大差別,但在ADA永續合約中,幣本位永續合約資金費率比USDT永續合約資金費率低0.074%。對于LV 5的普通用戶和所有等級的專業用戶,其吃單手續費均為0.03%;此時,我們可以做空ADAUSDT永續合約;做多ADAUSD永續合約,理論上的套利空間為0.014%。

現在我們以專業用戶視角,手中共有100 ADA和 200 USDT,此時ADAUSDT永續合約(USDT保證金)標記價格為1.530 USDT, ADAUSD永續合約(幣本位)標記價格為1.521 USD,現貨標記價格為1.520 USD。

如果我們采用經典賬戶模式,那么USDT永續合約與幣本位永續合約將不能共用保證金,也不能實現盈虧相抵。因此,為了最大限度地提高資金效率并降低爆倉風險,倉位的杠桿倍數最高設置為3倍,即操作如下:

a)?以100 ADA為保證金,3倍杠桿開多ADAUSD永續合約(幣本位),倉位價值為300 ADA,此時占用的初始保證金為 100 ADA;

b)?以2,000 USDT為保證金,3倍杠桿開空ADAUSDT永續合約(USDT保證金),倉位價值為459 USD(300 ADA),此時占用的初始保證金為153 USDT。

(2)統一賬戶模式下的交易

在統一賬戶的跨幣種保證金-自動借幣模式下。跨幣種保證金-自動借幣模式的優勢在于以賬戶中的所有幣種資產(統一折算為美元價值)作為共同的保證金,這意味著只要賬戶整體美元價值充足,即便用戶手中沒有足夠的ADA,仍可以用USDT作為保證金來交易ADA幣本位保證金,這樣就避免了上述經典賬戶情況下部分資產出現浪費的問題。同時在借幣模式下,即便某一合約的虧損超過免息額度(例如ADA幣本位永續合約虧損超過5000 ADA的免息額度),也不會觸發強制換幣系統,保證了跨保證金合約套利倉位的安全性。

首發 | 劉堯:百度區塊鏈推出天鏈平臺賦能鏈上業務:12月20日,由CSDN主辦的“2019中國區塊鏈開發者大會”12月20日在北京舉行。百度智能云區塊鏈產品負責人劉堯以《企業區塊鏈賦能產業創新落地》為主題進行了演講,他指出:2020年將是區塊鏈企業落地的元年,為了支持中國區塊鏈的產業落地,百度將區塊鏈進行平臺化戰略升級,依托百度智能云推出天鏈平臺,就是要賦能360行的鏈上業務創新落地。[2019/12/20]

因為采用跨幣種保證金模式,所以在幣種折算率上,USDT為1,ADA為0.85,故賬戶的美元價值=?1 *?1 *?200 +?100 *?0.85 *?1.520 =?329.2 USD。

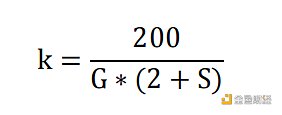

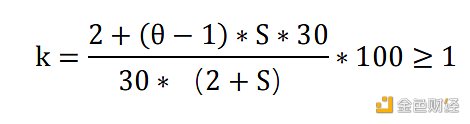

現在我們根據公式來選擇適當的杠桿倍數,這里我們忽略減倉手續費,則:

在上式中,m為交易貨幣(ADA)數量,n為倉位價值,h為USDT數量,θ為折算率,P為交易貨幣(ADA)現貨價格,P1,0代表幣本位永續合約開倉價格,P2,0代表USDT永續合約開倉價格,P1,t代表幣本位永續合約標記價格,P2,t代表USDT永續合約標記價格,r代表維持保證金率。

其中,(θ*P*m+h)為開倉前的有效保證金,這是一個固定的值,我們設為2H,為了使的資金利用率最大化,在不考慮手續費的情況下,我們將開倉前的有效保證金平均分為兩份(在本案例中,每個頭寸的初始保證金即164.6 USD),那么此時,倉位=有效保證金/2 *杠桿倍數,即

這里我們取θ等于0.85,那么我們可以得到如下三維曲面圖。同樣地,在使用該策略時,我們先利用插值法獲取相應的價格漲跌幅和杠桿設置范圍。例如在本節案例中,價格變動幅度在[-30%,30%]內,利用插值法我們可知杠桿設置需在30倍以內。因此,在本案例中,我們將杠桿倍數定在30倍。?

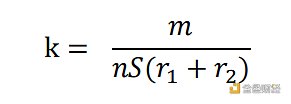

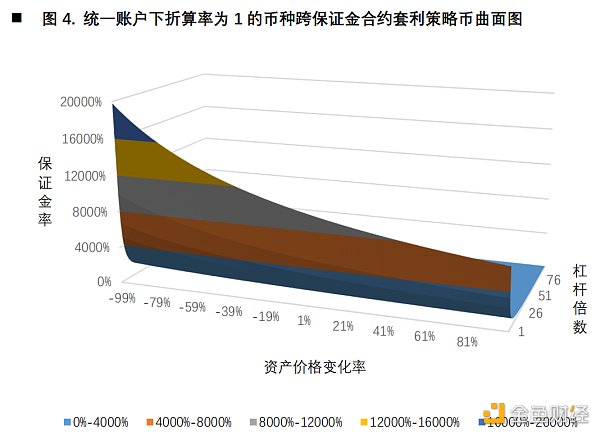

另外,對于BTC,ETH這些折算率為1的幣種,我們可以將θ設為1(即折算率假設為1)。此時,我們可以得到如下一個簡潔的式子,其三維曲面圖4所示。

從圖中可以看出,杠桿倍數設置越大,資產價格漲幅越高,折算率越低,保證金率越低。

在實際操作中我們通過以下步驟完成該策略套利:

a)?根據賬戶資產數目情況、歷史幣價情況,利用插值法在三維曲面圖中選擇適當的杠桿倍數,根據計算我們選擇30倍杠桿;為最大利用資金,每個頭寸采用164.6 USD作為初始保證金;

b)?以價值164.6 USD的資產作為初始保證金,30倍杠桿開多ADAUSD永續合約(幣本位),倉位價值為4932 USD,此時占用的初始保證金為108.22 ADA;

c)?以價值164.6 USD的資產作為初始保證金,30倍杠桿開空ADAUSDT永續合約(USDT保證金),倉位價值為4932 USD,此時占用的初始保證金為164.6 USDT?

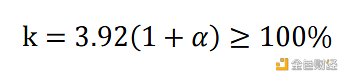

那么該倉位未來爆倉的可能性有多高呢?當G為30時,可以得到:

此時,當S≥42.4%,即ADA價格上漲42.4%時,才會發生爆倉。

綜合來看,在跨保證金合約臺歷策略中,統一賬戶模式比經典賬戶模式節省了7.8%的資金量,收益率提升10倍,且爆倉風險減少10%左右。當然,由于本案例針對的是ADA永續合約套利,由于ADA的美元折算率過低(僅為0.85),使得賬戶的整體美元價值下降,如果交易BTC、ETH等折算率為1的幣種合約,那么資金利用率將得到進一步提升。

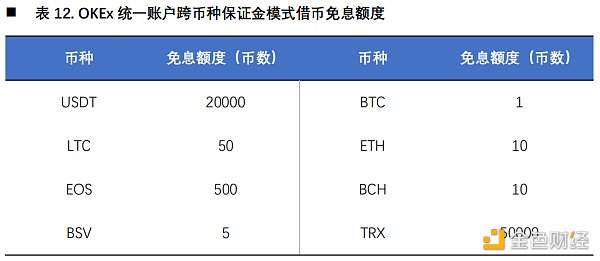

在統一賬戶的跨幣種保證金---自動借幣模式下。當用戶的某個幣種余額或權益不足,但整體美元價值充足時,也可以超額賣出該幣種,并由此產生負債。這本質上是經典賬戶模式下的幣幣杠桿交易,并且在免息額度內不會產生利息。

既然在統一賬戶下可以免息借幣,那么我們可以構建一個收益更高借幣套利策略,以BTC/USDT交易對為例,具體策略如下:

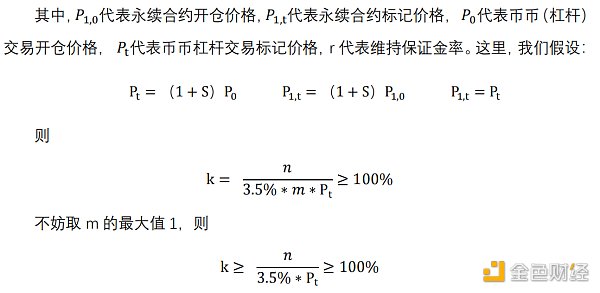

這里,我們依然以BTC/USDT交易對為例,在初始狀態下,若用戶的賬戶中只有USDT幣種,且數量為n。 假設某時刻,BTCUSDT永續合約的資金費率>交易手續費,那么我們可以進行如下套利操作:

a)?在幣幣(杠桿)交易中超賣BTC,數量為m?BTC

b)?做多BTCUSDT永續合約,倉位價值也為m?BTC,以此實現對沖

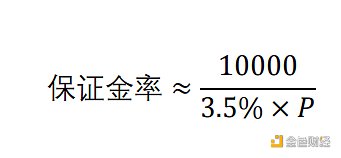

在上述操作中有兩個隱含的約束條件:首先,BTC的免息數額為1,即m≤1;其次;其次,要借出m BTC,在掛單校驗規則下,要求其潛在借幣的初始保證金滿足以下條件:G*n>m*P1,0,這里G為借幣的杠桿倍數,P1,0為永續合約開倉價格。

不妨m取最大免息額度1,借幣杠桿取最大值10,可以得到n>1%*P1,0,

目前BTC的價格已經達到了5萬美元以上,即便我們在超賣BTC時使用10 倍杠桿完成借幣,但這要求USDT的實際數量至少要5,000 USDT。

現在我們來計算該策略的有效保證金率,由于

從上我們可以看出,當市場行情不會發生較大波動時,只要在第一步成功實現借幣,那么上述套利策略就一定不會發生爆倉。

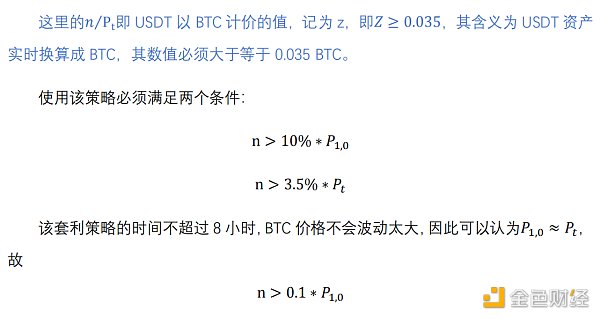

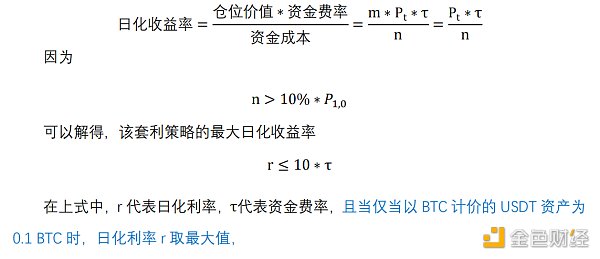

最后,我們再來討論該套利策略的收益情況,因為

這意味著以BTC計價的資金量要求非常小。因此,該套利是存在上限的,且與永續合約的杠桿倍數無關,對于大規模資金的用戶并不適用,而對小資金規模的普通用戶更為友好。

下面我們看具體的案例:某用戶賬戶中共有10,000USDT,在某日,BTC現貨價格達到50,000 USD;BTCUSDT永續合約的標記價格也為50,000 USD,當期資金費率為-0.100%;此時用戶可以超賣BTC,同時做多BTCUSDT永續合約來實現對沖套利,免息獲取資金費率。具體操作策略如下所示:

a)?在BTC/USDT現貨交易中,使用10倍杠桿超賣1?BTC,價值50,000 USD,?

b)?在BTCUSDT永續合約中,我們以10倍杠桿做多 1 BTC

c)?因為BTC幣種有1BTC的負債,實際是一個倉位價值為1?BTC的空頭, 同時賬戶中有一個倉位價值為1?BTC的永續合約多頭,盈虧可相互抵消

現在我們用數學公式來嚴格估測該套利策略是否會發生爆倉:將相關參數代入上述公式得:?

這意味著,僅當BTC價格上漲到285,714.3 USD,即BTC價格上漲27倍時才會發生爆倉,這基本意味著該策略不會發生爆倉風險。當然,這里我們只是做了估算,考慮到手續費率,實際強平價格可能會更低一些。

最后,在進行資金費率結算后,我們仍以50,000 USD作為BTC現貨價格和合約標記價格,此時日化收益 =?倉位價值 *?0.1%?/?資金成本 =?50,000 * 0.1 % / 10,000 =?0.5%,即年化收益可達到182.5%。

在本文中我們分別介紹了永續-杠桿套利,跨保證金合約套利以及借幣套利共三個策略。在實際使用各套利策略時,均遵循以下步驟:

1)?根據市場實際情況,確定選用具體的套利策略;

2)?根據賬戶資金和市場情況,作出該策略的三維曲面圖,運用插值法確定具體的杠桿倍數及初始保證金的分配;

3)?建立多空倉位;

4)?獲取套利收益后了結頭寸

從實際交易效果看,在統一賬戶模式下,用戶的資金效率可優化8%以上,收益率可提升5倍以上,同時爆倉風險可有效下降。當然,本文在手續費率、借幣利率等方面多是采用等級較低的用戶費率,而對于等級更高的用戶,由于可獲得更低手續費和借幣利率,統一賬戶下的優化效果會更佳;另一方面,在跨幣種保證金中,如果選取一些幣種折算率高的資產,那么賬戶美元價值將更高,資金利用效率也會進一步提高。

需要注意的是,盡管統一賬戶模式可實現盈虧相抵,使得我們在進行套利時可設置高杠桿來獲取收益,但過高的杠桿容易被自動減倉。因此建議用戶在進行套利時仍需要酌情設置高杠桿,否則一旦某一頭寸倉位被自動減倉,那么套利策略將會失靈,并面臨強平風險。此外,針對不同的幣種和資金規模,合約和杠桿的梯度檔位也不同,在借幣限額、倉位數量、初始保證金和杠桿要求等方面有差異,這需要用戶根據自己的實際情況進行處理。

最后,統一賬戶所帶來的財富機遇,不僅局限于以上三種套利策略,例如網格交易法下的跨期套利策略、Gamma動態對沖策略等,在統一賬戶下也可實現資金效率的優化、提高收益并顯著降低爆倉風險,但限于本文篇幅,未來有機會再一一做介紹。

Tags:USDSDTUSDTBTCGate USDusdt幣交易違法嗎怎么交易不違法usdt幣圈子wbtc幣的最低價格

對于區塊鏈開發者來說,特別是那些熟悉懷俄明州區塊鏈第38號法案的人來說,佛蒙特區塊鏈有限責任公司法案(Vermont Bill For blockchain )為去中心化自治組織(DAOs)的重.

1900/1/1 0:00:00據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為50.40%,開空比例為49.60%.

1900/1/1 0:00:00憑借已建立的強大生態帝國,以太坊在區塊鏈世界傲視群雄。最近一段時間,其接棒比特幣踩油門飆漲,價格連創新高,整個幣圈都為之瘋狂.

1900/1/1 0:00:00“法官,你們這個平臺真系掂(真棒)!”讓香港居民李女士發出如此感嘆的,是廣東省廣州市中級人民法院打造的涉港澳案件區塊鏈授權見證通平臺.

1900/1/1 0:00:00主流媒體一直宣稱比特幣挖礦是對地球未來環境的潛在威脅, Square 和 ARK 投資公司發表的一份白皮書提出了相反的觀點.

1900/1/1 0:00:00請 NFT 投機者走開,我們發掘出了一些長期默默積蓄力量、未被市場炒作的實踐派 NFT 項目。開篇需要說明:本篇并不是已經臭大街的「NFT 投資建議」,也沒有所謂的「財富密碼」.

1900/1/1 0:00:00