BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-2.68%

ETH/HKD-2.68% LTC/HKD-2.4%

LTC/HKD-2.4% ADA/HKD-1.82%

ADA/HKD-1.82% SOL/HKD-2.96%

SOL/HKD-2.96% XRP/HKD-3.42%

XRP/HKD-3.42%4月14日晚,備受期待的Coinbase正式上線納斯達克,開盤即暴漲70%,市值一度逼近1000億美元大關,作為2021年以來最受行業矚目的大事件,Coinbase的上市無疑是2021年加密世界的最大盛事之一。

與此同時,2月以來,加拿大監管機構接連批準發行兩支比特幣ETF,也拉開了加密世界的新序幕。

自從2013年Winklevoss兄弟首開比特幣ETF的濫觴,9年間每年都有不同的機構提出比特幣ETF申請,但都無一例外,均以失敗告終(或被美國SEC拒絕,或主動撤銷),甚至都成了一個“通過永遠在明年的魔咒”。

終于在2021年2月18日,這一“魔咒”被加拿大Purpose投資公司打破,它推出了世界第一支比特幣ETF——Purpose Bitcoin ETF,并在多倫多證券平臺掛牌,發行第一天成交量就達到了近4億美元,足見市場對比特幣ETF的期盼。

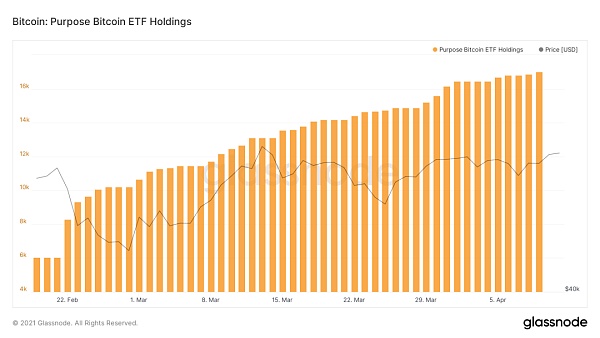

根據Glassnode數據,截至2021年4月10日,加拿大Purpose Bitcoin ETF持有的比特幣數量已經達到17013枚,增長速度驚人。

Teucrium比特幣期貨ETF更名為Hashdex比特幣期貨ETF:金色財經報道,此前美國證券交易委員會批準的Teucrium的比特幣期貨ETF,在周一的監管披露中被稱為Hashdex比特幣期貨ETF。Hashdex是一家位于巴西的資產管理公司,在2021年5月的原始文件中沒有提及。最新文件顯示,Teucrium Trading仍然是該基金的發起人,而Hashdex將為該基金發揮的具體作用尚不清楚。

彭博資訊ETF分析師Eric Balchunas在推特上發表文章,指出這可能預示著與Ark Invest和21Shares之間的合作。

這兩家公司去年申請推出ARK 21Shares比特幣ETF。雖然21Shares是最大的加密貨幣交易所交易產品的發行者,被列為該信托基金的發起人,但監管部門的披露指出,方舟 \"為股票的營銷提供幫助\"。(blockworks)[2022/4/21 14:37:13]

且在Purpose Bitcoin ETF推出后的第二天,加拿大資產管理公司Evolve Funds Group就緊接著推出了第二支比特幣ETF,不過最受市場關注的無疑還是SEC對美國比特幣ETF的申請情況——在加拿大批準了一系列比特幣ETF之后,最近美國ETF的申請量也開始呈顯著上升趨勢。

Amplify推出抗通脹比特幣ETF「Inflation Fighter ETF (IWIN)」:2月15日消息,盡管近期市場低迷,但 Amplify ETF 的負責人仍看好比特幣作為對沖通脹的工具,并計劃在該公司最新的交易平臺交易基金中增加對數字資產的敞口。該投資機構本月早些時候已經推出了新基金 Inflation Fighter ETF (IWIN),旨在確定能夠抵御通貨膨脹的股票和商品,比如農業、能源、貴金屬和比特幣。IWIN 的比特幣敞口上限為凈資產的 20%,包括芝加哥商品交易所 (CME) 的比特幣期貨產品和灰度比特幣信托 (GBTC),但該基金不會直接持有比特幣,不過 Christian Magoon 透露,該基金對 GBTC 和 CME 比特幣期貨的分配可能會隨著時間的推移逐漸增加。[2022/2/15 9:52:07]

當前共包括 VanEck、NYDIG 、Valkyrie、Simplify、 Anthony Scaramucci 旗下對沖基金天橋資本(SkyBridge Capital)以及富達子公司 FD Funds Management等多個金融公司的比特幣ETF在等待審批。

調查:超50%的受訪者看好SEC明年將批準比特幣ETF:根據The Block Research進行的《2021年數字資產展望》調查,超過50%的受訪者看好美國證券交易委員會明年將批準比特幣交易所交易基金(ETF),約21.6%的人不同意這一觀點,其余27%的人則持有中立態度。[2020/12/24 16:19:16]

而灰度此前在提交給SEC的一份文件中證實,也打算將其比特幣信托(GBTC)轉換為平臺成交基金(ETF),轉換的時間取決于監管環境,“GBTC轉為ETF只是時間問題”。

當然,從2013年Winklevoss兄弟第一次向美國證監會(SEC)提交比特幣ETF申請至今,SEC尚未批準通過任何一家公司的申請,因此誰能拔得“美國第一支比特幣ETF”的頭籌,至今仍是未定之數。

(美國)比特幣ETF申請不完全統計

不過從某種程度上講,作為幫助投資者管理加密資產的合規信托機構,2020年的灰度比特幣信托(GBTC)其實扮演了“準比特幣ETF”的角色。

動態 | 美國SEC本周將再次審核Wilshire Phoenix的比特幣ETF申請:Wilshire Phoenix的美國比特幣和財政投資信托基金(United States Bitcoin and Treasury Investment Trust)將于周三截止申請,屆時美國證券交易委員會(SEC)將再次審核該項比特幣ETF申請。據悉,SEC此前已推遲對Wilshire Phoenix提交的比特幣ETF申請做出決定,并將作出決定的日期推遲至2020年2月26日。(CoinDesk)[2020/2/24]

因為在2020年之前,市場普遍預期比特幣ETF一旦通過,將徹底打通傳統主流投資者投資加密貨幣的道路,并可能推動比特幣等被華爾街大規模地接受,使得加密資產配置獲得更廣泛的認可。

但期間一次又一次地的被拒讓市場期盼在落空中變得麻木,而2020年的灰度異軍突起,實質上接過了“比特幣ETF”的大棒:

灰度的資產管理規模從2020年年初的21億美元,近乎驚人地不斷膨脹,至2020年年底已經突破200億美元,一年之間猛翻10倍,成為加密世界舉足輕重的名牌巨鯨,幾乎等同于“準比特幣ETF”。

聲音 | SEC專員:比特幣ETF的想法是讓加密貨幣成為機構和零售人士可以購買的上市證券:據ambcrypto報道,在最近的CoinMarketCap會議上,美國證券交易委員會前專員Paul Atkins和數字金融資產中心的客座研究員Robert Greene接受了采訪。Atkins表示,比特幣ETF的想法基本上是開始讓更多的[加密貨幣]成為機構和零售人士可以購買的上市證券,因此,不僅僅是人們把錢投入他們認為要投入的東西,而且在原始比特幣之間存在中間步驟。Atkins還聲稱,對于散戶投資者而言,比特幣世界相對不穩定,動蕩且有風險,這令人擔憂。 區塊鏈和加密資產(領域)都是匿名的,所以我認為這使得人們對它深惡痛絕。Greene表示,對于一個發達經濟體來說,歐盟對CBDC的想法有相對中等到積極的反應將是一個根本性的轉變,它不僅會改變我們對數字代幣相關的市場結構的看法,還會改變我們對更廣泛的貨幣政策的看法。[2019/11/15]

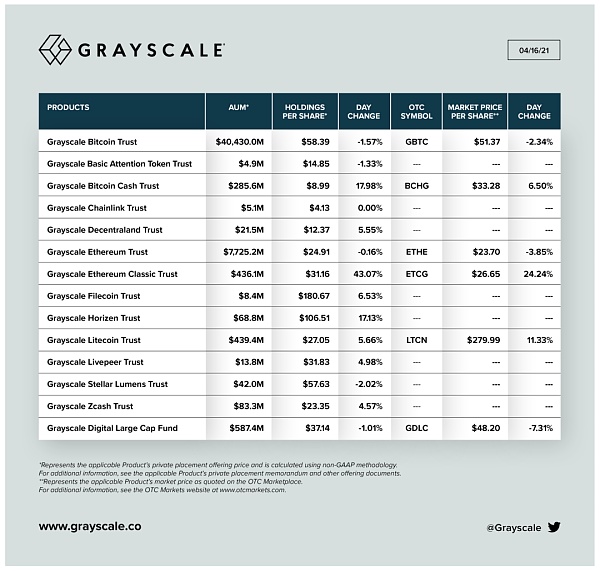

截至4月16日,灰度旗下的加密信托資產管理總規模已經達到502億美元,是Purpose Bitcoin ETF規模的40倍左右。

灰度旗下的GBTC等加密信托也可以在美股二級市場直接成交,且目前沒有明確的退出機制:灰度比特幣信托GBTC不支持份額贖回,這意味著一旦認購比特幣信托,那么將永遠無法換回比特幣,只能在二級市場上通過出售持有的 GBTC 獲利。

也即其拋壓只會出現在二級市場(股市),這不僅使得灰度信托的規模持續增長,還減少了加密市場的拋壓,在需求維持不變的情況下,無疑有助于幣價的穩定提振。

所以灰度確實相當于是一支不可贖回的“比特幣ETF”。也正因如此,GBTC和比特幣之間的套利渠道是單向的,自推出以來,GBTC相對于比特幣也長期存在(正)溢價。

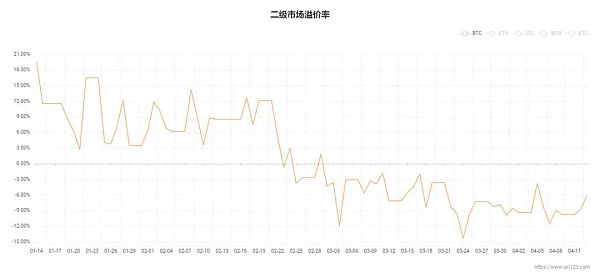

不過自Purpose Bitcoin ETF在2月18日上市后,GBTC的正溢價開始持續走低,并于22日進入負溢價區間,而4月16日最新數據的GBTC為負溢價-12.02%。

某種程度上,GBTC 的溢價消失表明GBTC投資者正在ETF渠道豐富的同時尋求退場,這也是ETF推出的最直接影響。

不過負溢價以來,GBTC等加密信托產品的負溢價可能并未直接影響加密二級市場的現貨價格,期間比特幣價格依舊是一路高歌猛進一度突破60000美元,從另一個角度看或許也能作證二者之間并沒有直接的正相關性:

雖然GBTC和ETHE(以太坊信托)為負溢價,但LTCN(萊特幣信托)和BCHG(BCH信托)卻一直維持高溢價——BCHG為270%,LTCN甚至高達935%!即便如此,股市上的高溢價在加密二級市場的影響也有限,BCH和LTC的表現在目前也未太過亮眼。

按照某位大V的觀點,當下負溢價的GBTC對對沖基金來說是很劃算的買賣,一是可以買入后對沖期貨賺期貨的溢價;二是賭GBTC成功轉成ETF以后贖回BTC,即使這可能要花個幾年的時間,但是對幾百億規模的資金來說,值得拿點零頭出來賭一把。

而近來剛好資產規模達483億美元的多策略對沖基金Millennium Management官宣已于3月下旬購買了灰度的GBTC股份,但并未透露具體數額。

目前來看,短期內灰度勢必會受到比特幣ETF的沖擊,但長期來看有利于市場和投資者有更豐富的渠道了解、進入加密市場,所以不用太糾結這類數據,多關注市場情緒或者長期看受眾程度就好了。

在機構的因素之外,監管的影響也在逐步顯性化。去年末今年初以來,有關監管機構的消息明顯多了起來。

先是12月22日,SEC起訴 Ripple 及其高管違反證券法,非法發行證券:自 2013 年以來,在未注冊的發行中出售了超過 146 億枚瑞波幣,價值 13.8 億美元。

之后SEC又向加密對沖基金 Virgil Capital 下達資產凍結令,指控基金創始人 Qin 誤導投資者,將他們的錢投資于一種加密算法,該算法從平臺之間的價格差異中獲利,該算法用于 RenVM “ 暗節點 ”網絡碎片化處理跨鏈成交訂單。

尤其是4月15日正式通過參議院投票、成為新一任美國SEC主席Gary Gensler,就一直對加密貨幣領域保持高度關注,甚至還曾在任教期間開設過區塊鏈和加密貨幣相關的課程。

且Gary Gensler過去履歷中以手段強硬著稱,曾在某次會議上表示比特幣、以太坊、XRP都是證券,XRP是不合法的證券,這對于監管機構的態度尤其是加密世界的監管走向無疑都是關鍵的影響因素。

美聯儲主席鮑威爾則相對緩和,認為以比特幣為代表的私人加密貨幣更適合投機 ,相比于美元,它更像是黃金的替代品。

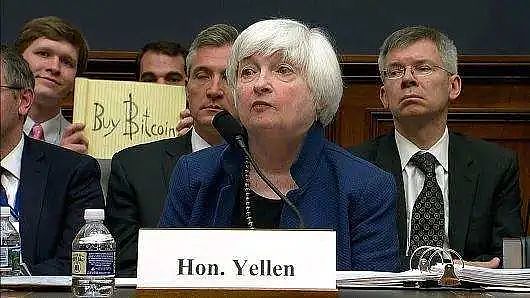

同時原美聯儲主席、現任美國財政部長耶倫也曾公開表示,用比特幣進行成交是一種“極其低效的方式”,處理這些平臺消耗的能源驚人。

所以她也認同比特幣還是一種“高度投機的資產”,雖然可能會帶來更快速以及更便宜的支付體驗,“但是有許多問題需要深入研究,其中主要包括反洗錢和消費者保護兩大問題”。

圖片來源:華爾街見聞

無論是SEC還是FinCEN、CFTC等監管機構,在2021年可能都會加速自身的監管動作,和2020年機構的明牌進場一樣,2021年,監管機構是明牌的“灰犀牛”。

對于2013年就開始吹響進攻號角的“比特幣ETF”而言,經過了整整8年行業內眾人的不斷“申請-失敗-再申請”循環,2021年終于看到了曙光,灰度也可能即將完成自己“一家獨大”的歷史使命。

而以Coinbase上市和比特幣ETF的通過為代表,2021年加密世界向傳統世界進軍的速度大概率會超出想象,雖然監管因素依舊充滿很大的不確定性,但仍前景可期。

創新,需要一種思維的啟發,今日共為·創新大會DeFi+NFT主題專場帶給我們借鑒與啟示,讓我們看到區塊鏈未來存在著的無限可能.

1900/1/1 0:00:00原文標題:原創|跨省凍結?中小企業必讀關于幣圈銀行賬戶總被機關凍結的原因以及法律上的救濟途徑,颯姐團隊此前做過分享(見2021年4月9日《玩虛擬幣,異地凍卡咋處理?》).

1900/1/1 0:00:00Cardano和波卡的質押份額已經提升,這兩個網絡繼續在質押價值排名中占據主導地位。根據StakingRewards的數據,Cardano是目前區塊鏈中質押價值最高的網絡,大約有價值264億美元.

1900/1/1 0:00:00摩根大通宣布推出區塊鏈解決方案以優化退匯款業務。4月12日,摩根大通宣布,近期啟動旗下開發的區塊鏈技術協助全球銀行優化匯款業務,包括自臺灣銀行發送到印尼等其他地區的跨國匯款.

1900/1/1 0:00:00加拿大的證券委員會(OSC)已批準了全球首個以太坊ETF,它將于2021年4月20日推出以太坊交易所交易基金(ETF),這些金融產品由CI全球資產管理公司,Galaxy Digital.

1900/1/1 0:00:00據合約帝持倉報告顯示,當前全網合約持倉總量為87.03億美元,24小時減少0.8億美元。其中,Huobi合約17.63億美元,24小時減少1.35%;OKEx合約19.77億美元,24小時增加0.

1900/1/1 0:00:00