BTC/HKD+1.59%

BTC/HKD+1.59% ETH/HKD+3.26%

ETH/HKD+3.26% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+3.25%

ADA/HKD+3.25% SOL/HKD+5.86%

SOL/HKD+5.86% XRP/HKD+4.12%

XRP/HKD+4.12%2022年已過去五個月,國內外疫情形勢依舊嚴峻,而因為疫情帶來的恐慌情緒蔓延導致傳統投資者信心受挫,從而引發金融和資本的動蕩。

今年5月20日周五標普500指數“不負眾望”在盤中暴跌至3850點以下,較1月4日的周期高點下挫超20%,也宣告美股正式獲得熊市入場券。國內因堅持動態清零的政策,各省市的隔離措施也對經濟按下暫停鍵,從而對消費端和生產端同時造成壓力。

不過隨著6月1日上海解封,全國的疫情已經得到了有效解決,餐飲業、旅游業、服務業等將迎來報復性消費,國家出臺的補貼政策從側面也可看出下半年要推動全民經濟發展的決心,就連咱大A股的分析師們都在說7月份經濟開始復蘇,股市將在6月觸底反彈,下半年看多。那對于在幣圈沉浮四載,經歷過各種門事件,大跌大漲的我來說,深知選擇大于努力的重要性,選好賽道和領域,在大環境良好的前提下,即使上車上的慢也能賺錢,比如去年的sand、mana,甚至是差點歸零的people,都讓我少努力奮斗好幾年。

2021年對于區塊鏈領域來說,可以說是“跌宕起伏”的一年,從比特幣的暴漲暴跌,到NFT全球火熱,2021年,這個領域全球每天都有新的監管動態和新技術出現。比如「NFT」、「DeFi」、「元宇宙」、「GameFi」、「Web3.0」,每一個關鍵詞在當時都是新的風口,讓投機者們趨之若鶩的藍海。而其中「DeFi」以其獨特的魅力獨占鰲頭。

觀點:L1協議應優先考慮PoS共識機制:金色財經報道,Concordium的ESG和可持續發展主管Maria Eisner表示,L1協議應優先考慮PoS共識機制高于PoW,并且盡可能依賴可再生能源。Web3必須追求綠色能源目標,并反駁區塊鏈行業整體對環境不利的說法。為此,L1應投資激勵措施,鼓勵用戶通過可再生能源為其工作提供動力。在有補貼的清潔能源的支持下,用戶會發現他們的工作更便宜且更環保。這是2023年消費者明確想要的東西。[2023/8/7 21:28:31]

據DeFiLlama數據顯示,2022年,全網「DeFi」項目的總鎖倉資產價值(TVL)最高達2500億美元,雖然目前受行情影響,加密貨幣大跌,全網「DeFi」項目的總鎖倉資產價值(TVL)縮水超50%,截止發稿日為715.2億美元,但這也給了場內外投資者尋找好項目抄底的機會。

「DeFi」領域的賽道選擇

DEX可以說是DeFi細分領域中競爭最為激烈的賽道之一,因為其交易特殊性,未來能否代替CEX也是當下很多業內人士老生常談的話題。今天就一起來了解下DEX的種類,看看有哪些值得關注的DEX項目?以及跨鏈DEX是什么?關于DEX的最終解決方案是什么?

六月份平均每天有近200萬個錢包與dApp進行交互,比5月份增加1.4%:金色財經報道,根據DappRadar的一份新報告,盡管針對知名中心化交易所采取了監管行動,但6月份Web3活動仍在增加。報告發現,6月份平均每天有近200萬個錢包與dApp進行交互,比5月份增加了1.4%。雖然web3游戲以36%的用戶數穩居第一,但DeFi在增長14%后,以35%的用戶數緊隨其后,十大最受歡迎的dApp中有六個代表DeFi領域。[2023/7/7 22:23:55]

目前市場上DEX項目可謂是百花齊放,在2021-2022年衍生出多個優質的DEX平臺,像1inch、pancakeswap等等,這些DEX主要分為以下幾種類型:

?訂單簿型(OrderBook)DEX

以Dydx為代表的的訂單簿模式:對于CEX合約的鏈上復刻版

優點:可掛單交易,滿足更多用戶關于限價單交易的需求。

缺點:依然嚴重依賴項目方的運營,常被詬病不夠去中心化或半中心化,用戶體驗不佳。

?AMM/儲備池型DEX

以PERP為代表的的AMM(自動化做市商)模式:合約的鏈上AMM版

美聯儲公布主賬戶申請人名單,Kraken、Custodia等加密公司在列:6月17日消息,美聯儲官方網站顯示,截至2023年5月31日,多家加密銀行和加密公司在列主賬戶申請人名單,包括加密交易所Kraken、區塊鏈支付公司Fnality、加密銀行Custodia、數字銀行FV Bank。美聯儲曾在今年三月拒絕Custodia加入美聯儲系統的請求,理由是該銀行專注于比特幣。[2023/6/17 21:43:59]

優點:簡潔的交互頁面;不需要注冊,沒有身份驗證和提幣限制;真正的去中心化,解決信

問題。

缺點:由于所有操作均在鏈上進行且(以太坊)網絡擁堵狀態,交易成本(主要指Gas費用

高昂;項目方上幣無門檻,代幣質量魚龍混雜等;資金池深度不夠時,交易滑點較大。

?AMM補充交易工具

旨在提升用戶在DEX交易體驗的工具類應用,如Unitrade、DEXTools、Debank等。

優點:嘗試解決了Swap的一部分體驗方面的問題,如支持訂單簿的委托掛單的功能、數據

視化等。

缺點:并不能完全算DEX,相當于AMM型DEX的補充,業務拓展及使用頻率相對有限。

ETP提供商Granite Shares推出比特幣ETP:金色財經報道,ETP提供商Granite Shares通過推出23種新產品來響應不斷增長的需求,其中包括在倫敦證券交易所上市的第一款Spotify和Micro Strategy 3x Long和3x ShortETP。在倫敦上市的新ETP包括3x Long和3x Short ETP,專注于Palantir、AMD和Spotify等美國科技巨頭以及中國科技巨頭阿里巴巴。Zoom有2x長ETP和2x短ETP。其他領域包括大眾汽車,大眾汽車正在擴展到電動汽車和與加密相關的ETP,包括Coinbase、MicroStrategy和Block(Square)。(finextra)[2022/10/14 14:28:01]

?Layer2DEX

?與Layer1的DEX相比,由于具備更高的吞吐量,理論上Layer2DEX能給用戶帶來更好的體驗。

優點:更好的用戶體驗,更快的交易速度,更低的費用。

缺點:普及程度不高;「鏈下計算,鏈上記錄」在安全性上有所妥協。

?跨鏈DEX

跨鏈資產興起的底層邏輯是市場供給需求割裂失衡,底層資產供應不足。由于這種區塊鏈鏈間的分割狀態,進行資產跨鏈非常必要,底層資產不足將限制DeFi發展。在這個發展過程中,跨鏈DEX將承擔很重要的角色,資產跨鏈也是跨鏈的首要應用。

MetaMundo推出可互操作的Metaverse NFT市場:7月19日消息,總部位于阿姆斯特丹的MetaMundo周二表示,它已經推出了3D NFT市場。MetaMundo是畫廊、別墅、音樂場所、公園、化身和車輛等虛擬世界資產的市場,專注于生產可跨多個虛擬世界平臺使用的資產。為此,該公司采用藝術家創作的3D設計,并通過轉換和優化管道為不同的Metaverse平臺創建多個3D文件。因此,在 MetaMundo上出售的每個NFT都包含一組 3D 文件,使其與多個元宇宙兼容,包括Decentraland、Cryptovoxels、The Sandbox和Spatial。MetaMundo表示,未來可以將新的3D文件添加到NFT中,這樣它也將與新興的元宇宙環境兼容。(The Block)[2022/7/19 2:24:07]

優點:去信任、無需許可、無托管;直接進行跨鏈交易,實現資產的直接兌換;

缺點:初期支持的交易對不夠廣泛;跨鏈交易步驟相對繁瑣,代碼層面安全性要求較高。

?聚合器型DEX

聚合器通過聚合多個DEX的流動性,為用戶提供了更加經濟適用的另一種選擇。聚合器型DEX與Uniswap等DEX最大的區別在于,一個幫你可以幫你匯集全球產品售價信息,幫你以以最優的價格買到想要的商品,一個上架潮流商品速度最快,可以讓你買到最新的貨(新幣)。

優點:可以為用戶交易提供最佳路徑,從而降低交易成本。

缺點:依據其聚合的DEX協議,代幣種類并不全面,上線其沒有聚合的DEX的新幣不一定

持;用戶與其資金之間相隔層次太多,更容易出現安全漏洞。

作為常年喜歡搬磚,喜歡尋找百倍幣的老韭菜,安全的跨鏈Dex和聚合器型DEX一直是我心中可遇而不可求的DeFi產品,前者是可以提供資產跨鏈交換,后者可以聚合鏈上各個DEX流動性提供Swap交易,如果兩者合二為一,這將是引爆市場的最佳DEX,因為既需要聚合多鏈流動性,又需要具備快速安全的跨鏈技術作為交易保障,所以這對于項目方來說是個非常大的挑戰,但一旦實現,其市場需求將無限大。

跨鏈流動性聚合器

跨鏈流動性聚合器是加密市場上首個「完全體的跨鏈聚合DEX」,據官方數據顯示,跨鏈流動性聚合器1.0版本是聚合來自9條EVM鏈上20個DEX的流動性,并且在后續版本更新中將逐步支持連接非EVM鏈的DEX,這也意味著,作為Chainge的用戶永遠不必再在不同的鏈或不同的DEX之間切換,因為所有的鏈都將被整合到Chainge中。

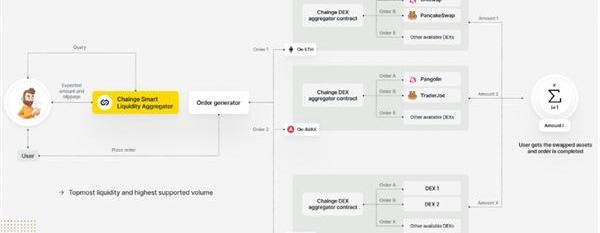

以下是ChaingeFinance在Medium上給出的跨鏈流動性聚合器示意圖和說明:

“Chainge結合了獨特的Fusion的DCRM跨鏈技術和跨鏈swap尋路算法,以促進交易者的跨鏈Swap訂單。簡單地說,Chainge會爬行抓取所有活躍的DEX數據,為用戶的目標Swap訂單找到最佳的交易費率,然后自動幫助他在9條鏈上的20個DEX之間分割訂單。”

因為Chainge依靠的是Fusion專利的DCRM技術,所以跨鏈流動性聚合器是100%安全的。到目前為止,Fusion鏈上沒有發生過黑客攻擊事件。但即使在Chainge服務器上發生黑客攻擊的極端情況下,黑客也無法通過TSS轉移資產,因為TSS是由共識節點控制。DCRM有117個節點。DCRM的TSS都是由Fusion團隊開發,并由四位頂級密碼學家&安全專家審核。

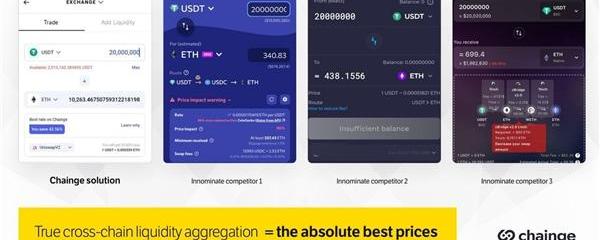

Chainge的跨鏈流動性聚合器與其他DEX不同,相比較「1inchswap」需要先選擇鏈再選擇交易幣種,Chainge的操作更簡單便捷,用戶只需選擇需要Swap的代幣,然后系統會自動爬行抓取所有活躍的DEX數據,為用戶的目標Swap訂單找到最佳的交易費率,然后自動幫助他在9條鏈上的20個DEX之間分割訂單,最后用戶將得到最多的可交換代幣數量(與任何其他DEX或流動性聚合平臺相比),絕對是當下“搬磚”的大殺器!

Chainge與其他DEXs和聚集器最重要的區別在于它是唯一一個可以同時在多條鏈上拆分任何交易的DEX,與其他解決方案相反,一個交易一次只能在一個單一的鏈上獲得流動資金。請記住,多鏈并不意味著跨鏈聚合。

如果將USDC換成ETH,跨鏈流動性聚合器后臺將做出如下操作:

?ChaingeDEX算法搜索本地數據庫,其中包含USDC和ETH對的所有支持鏈的DEXs

?Chainge找到特定貨幣對中滑點率最低的DEX,并確定將資產轉移到流動性最好的鏈上。

?資產被自動發送到目標鏈,預先確定的USDC被分割到DEX中,然后進行交換。

?用戶在幾分鐘內收到他的USDC可能得到的最大數量的ETH,超過了參與操作的任何其他潛在DEX。

在操作方面來說,對比其他DEX,可以說是非常簡單便捷了,用戶可以在Chainge中直接從任何鏈上的任何DEX購買任何加密貨幣資產;可以交換而不關心他們的資產在哪個鏈上;可以得到最好的交易價格(因為Chainge的跨鏈流動性聚合器有來自9個鏈上的20多個頂級流動性DEX的總和流動性供其使用)。并且這個跨鏈流動性聚合器是嵌在「ChaingeFinanceAPP」中的,對于小白用戶或者不會翻墻的國內用戶來說非常友好,在蘋果商店(需要海外ID)、谷歌商店搜“ChaingeFinance”都可以下載。

2022年下半年可能是傳統投資市場和加密市場觸底反彈的春天,所以提前布局頂流賽道和頂尖項目比什么都重要,DEX這個賽道在未來一定會代替CEX成為頂級交易平臺。ChaingeFinance的跨鏈流動性聚合器在今年如果可以在支持EVM鏈各個DEX流動性的基礎上再支持連接非EVM兼容鏈上的DEX流動性,那將成為眾多DEX項目的龍頭,也有可能一舉成為Web3.0最佳的去中心化金融終端,值得期待!

來源:金色財經

速度三角形定位法(deadreckoning)平衡加密投資組合與平衡傳統投資組合沒有太大區別。根據你的個人資料和投資策略,你可以很容易地降低整體風險。要開始,只需在不同的加密貨幣之間分散投資.

1900/1/1 0:00:00重點 ??StarkEx4.5版本來了!??Volition:允許用戶為他們的每項資產選擇他們想要使用的數據可用性模式:Rollup或Validium??支持ERC-1155??交易捆綁——執行.

1900/1/1 0:00:00不需要太多的贅述,花哥只是把市值第五的luna預測歸零,熊市可以什么都不用做,關注花哥就夠了。摩根大通分析指出,下半年,美聯儲加息的速度和幅度的不確定性,以及步伐相對緩慢的縮表進程,將繼續創造具.

1900/1/1 0:00:00橡樹資本聯合創始人霍華德·馬克斯上個月曾談到如何在市場崩潰前逃離,現在他認為,搶購便宜貨的時機已經成熟.

1900/1/1 0:00:006月13日,加密借貸平臺Nexo發布博客文章稱,目前正在與銀行業巨頭花旗合作,以整合其他受到近期市場低迷打擊的加密借貸平臺.

1900/1/1 0:00:00Solana區塊鏈創始人AnatolyYakovenko今天宣布:Solana智能手機即將面市,Solana的數百萬用戶將擺脫對桌面系統的依賴,進入移動加密時代.

1900/1/1 0:00:00