BTC/HKD+2.9%

BTC/HKD+2.9% ETH/HKD+2.55%

ETH/HKD+2.55% LTC/HKD+3.74%

LTC/HKD+3.74% ADA/HKD+5.34%

ADA/HKD+5.34% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+4.41%

XRP/HKD+4.41%具昨日消息,傳出有避險基金在大量做空USDT,規模達到數億美金。這篇就來分析一下USDT爆雷的可能性。

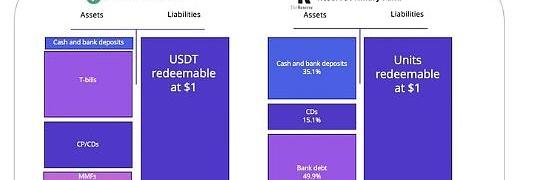

我們先來看一下usdt的資產儲備成分,其實所有的穩定幣發行商資產儲備都跟貨幣市場基金成分類似,都是以現金、高品質的短期票券為主。時間回到2008年,當時最大的貨幣市場基金ReservePrimary的規模達到630億美元,其持有約7800萬美元的雷曼銀行的短期債券。

正是這微不足道的曝險,導致了市場的恐慌因為雷曼兄弟破產的消息太過突然,ReservePrimary來不及處理手中雷曼的短期債券,這些債券沒人想買賣,也無法評估其剩余價值。導致他們沒辦法跟投資人確保,他們的100美分與1美元等值。

加密友好銀行Cross River Bank面臨美FDIC審查:金色財經報道,美國聯邦存款保險公司(FDIC)就“不安全或不健全的銀行業務做法”向對加密貨幣友好的 Cross River Bank 發出了同意令(Consent Order)。Cross River Bank 是一家由風險投資支持的新澤西地區銀行,與 Coinbase 和Circle等主要加密貨幣公司開展業務。同意令是美國聯邦機構常用的處理案件的非正式程序。 這份長達 34 頁的同意令提到:“FDIC 考慮了此事并確定,銀行既不承認也不否認,由于未能建立和維護內部控制、信息系統、以及審慎的信用承銷做法”,該文件呼吁Cross River董事會加強對管理層的監督和指導,并采取措施糾正任何不安全的做法并防止未來的違規行為。該銀行還被要求審查其信息系統,確定新的信貸產品并提交提供這些產品的第三方名單,以及其他任務。[2023/4/29 14:34:16]

2008/9/16,ReservePrimary宣布只剩97美分。打破了大眾對于貨幣基金價值永遠為1美元的認知。這導致了現代金融史上,投資人恐慌程度最嚴重的事件。在接下來的兩周內,投資人從貨幣市場基金撤出高達1,230億美元的資金。

數據:1億枚USDC 從Binance轉移到未知錢包:金色財經報道,據WhaleAlert監測顯示,1億枚BUSD(99,982,000美元)從Binance轉移到未知錢包。[2023/1/19 11:20:01]

由于1:1兌換的承諾,只要資產負債表稍有瑕疵,就會引發擠兌連鎖反應,從這點看來,貨幣市場基金與穩定幣具備高度相似性。要了解usdt是不是會爆雷,要先回答兩個問題:

1.usdt資產儲備品質的流動性如何?

2.usdt有沒有可能像2008年的貨幣市場基金一樣,出現超大量贖回潮?

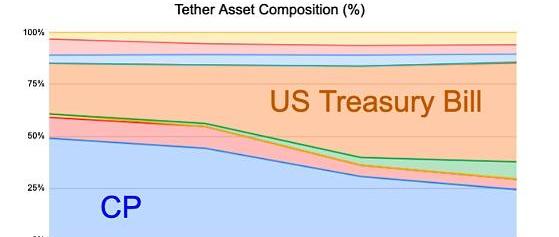

先講第一個問題,USDT資產儲備品質一直以來都在改善,原本有一半是CP,這部分慢慢被T-Bill取代。CPvsT-Bill的比例2Q21:49%,24%3Q21:44%,28%4Q21:31%,44%1Q22:24%,48%

Fuel Labs推出Fuel Grants Program贈款計劃:10月8日消息,以太坊模塊化執行層Fuel開發商Fuel Labs推出Fuel Grants Program贈款計劃,將向基于Fuel的開發人員和創建者提供1萬至15萬美元不等的贈款,具體類別包括協議開發、應用程序和集成、基礎設施、開發者工具、審計、社區(營銷和教育)、活動和黑客松等。[2022/10/8 12:49:47]

2022Q2的報告還沒出來,不過根據Tether技術長paoloardoino的講法,他們在2022/3之前又贖回了84億美金的CP,2022/5前USDT發行量沒太大改變,合理猜測是轉倉到其他資產去了,這意味著CP占比又下降到了13%左右。

數據:持1枚以上ETH的地址數達1個月低點:金色財經報道,Glassnode數據顯示,當前持有1枚以上ETH的地址數為1,554,921,達1個月低點。[2022/8/20 12:37:17]

撇開T-Bill不談,USDT持有的CP品質也是很不錯的,評級在3A以上的CP比例一直在增加,3A級別的債券可以說是相當安全了。2Q21:93%3Q21:96%4Q21:98%1Q22:99%

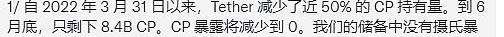

俗話說的好actionspeakslouderthanwords表現流動性最好的方式就是大量贖回的壓力測試,最近一個多月USDT已經redeem了170億美金,流通量減少了20%其中有100億贖回發生在UST崩盤、整體市場最恐慌的時候

報告:美股上市礦企普跌,目前已無“獨角獸”市值公司:6月28日消息,據最新發布的上市礦企股價報告顯示,隨著周一比特幣價格跌至接近20,000美元,大多數比特幣上市礦企的股票都出現下跌,其中Core Scientific、CleanSpark、Tera Wulf和Marathon跌幅最大,Core Scientific的股價下跌了12.92%,CleanSpark下跌8.11%、TeraWulf下跌7.95%、Marathon下跌7.68%。

截至目前,所有美股上市礦企市值均低于10億美元,已無“獨角獸”公司。(The Block)[2022/6/28 1:35:47]

+

綜上所述,我們知道USDT資產儲備一直有在改善,T-Bill的占比是最高的,而過去一個多月USDT也已經證明了短期間大量贖回的能力。單就5/12-5/15贖回潮的表現,可以說USDT的流動性甚至比一些類銀行單位還要好。

那么來到第二個問題,假設市場超級恐慌,出現超大量的贖回潮,USDT會不會脫鉤?答案是大概率會,快速贖回意味著需要短期大量賣出資產,稍有滑價都會產生脫鉤的問題事實上所有穩定幣都過不了這關,要是真的發生這種超級黑天鵝,你換到USDC也沒用

所以第二個問題更好的問法是,超級贖回潮發生的可能性有多高?USDT有沒有可能像2008年的貨幣市場基金一樣,突然被天量贖回壓垮?

首先貨幣市場基金的證券就是個投資工具,除了孳息之外沒其他用途,當信心產生裂痕,所有的投資人都會想要逃但USDT不一樣,USDT作為老牌穩定幣,其作用早已遠遠超過了穩定幣本身,所有USDT交易對造市商都必須持有USDT才能運作

很多OTC出金管道、甚至黑市的交易都必須仰賴USDT。簡單來說,比起可能會因為信心崩潰而「樹倒猴孫散」的貨幣市場基金,USDT有很大一部分的人根本不會逃,這樣的比例我粗略估計至少占USDT發行量的20%左右。

此外,USDT的贖回也不是任何人都可以申請,只有經過白名單驗證的機構才可以直接跟Tether交易,把USDT換成美金。這也導致當極端行情出現,USDT也不太可能短期就被掏光家底,砸鍋賣鐵滑價滑到天邊去。

USDT的儲備中有85%是cash&cashequivalent,這部分可以視為「能在短期內迅速賣掉換成現金」的部分,而85%當中有一半以上是流動性很高的T-Bill

我們假設USDTpair的造市商,跟一些不得不持有USDT的人加起來占總發行量的20%,這些人逃不了,面對Fud也只能腳麻假設剩下的80%流通量想逃,這個逃的過程會是:1.USDT因為賣壓而脫鉤2.套利者介入購買USDT,跟Tether換USD

只有2的套利買盤不足以抵擋1的賣盤,才有可能會導致恐慌蔓延造成更大規模的脫鉤由于Tether的redeem流程一直很順暢,從發行以來沒關過,這種脫鉤通常都是很短暫的,即便是5/12這種UST崩潰的極度恐慌時刻,都只讓USDT短暫脫錨0.95,很快就反彈。

這中間不是只有能直接跟Tether交易的套利機構會買,市場其他不怕死的投機性買盤也會介入,就像UST有一大堆根本不會套利的人只是想賭他會回$1,這些買盤讓UST硬是拖了一周才真的爆掉跌到0.5以下這種投機性買盤的介入在USDT只會更強,從2017以來幣圈已經經歷過太多次USDTFud

綜上所述,USDT會爆雷嗎?我覺得機率很低,那些避險基金大概率要賠掉做空的利息,但如果被他們亂fud出一個小坑他們及時平倉還是會賺錢的。所以他們拼命在Fud,懂了嗎?

來源:金色財經

STEPN是旁氏,但當我們討論旁氏時,需要分清楚是在討論「龐氏騙局」還是「旁氏模型」。龐氏騙局是一種金字塔騙局,「騙局」是因為它的經濟模型不可持續——許諾高額回報,然后拿著后來者的錢去回報先入局.

1900/1/1 0:00:00隨著DeFi用戶開始從以太坊主網轉向成本更低的鏈,對跨鏈橋基礎設施的需求也在不斷升級。雖然此時有些橋已經啟動,但大多數仍處于研究階段.

1900/1/1 0:00:00金色財經報道,6月24日,CoinList公布了2022年夏季CoinList種子項目名單,項目介紹如下:1.?ArrowMarketsArrowMarkets是一個基于Avalanche的We.

1900/1/1 0:00:00LI.FI提供了集成多鏈DEX的智能路由SDK,為使用者提供最優交易路徑。隨著區塊鏈多鏈生態的逐漸繁榮,跨鏈互操作性賽道開始逐漸走入大多數人的視野.

1900/1/1 0:00:00來源:歐洲議會官網 整理:胡韜,鏈捕手 當地時間6月29日晚,歐洲議會和歐盟理事會談判代表就一項加密資產監管法案達成了臨時協議,旨在確保始終可以追蹤加密貨幣轉移并阻止可疑交易.

1900/1/1 0:00:00作為互聯網世界的最小單元,人們為了獲得互聯網帶來的便利,在參與線上生活、工作、交易的過程中不得不出讓自己的隱私數據:必須在網站上輸入信用卡號碼,必須向房屋中介提供自己的銀行信用記錄.

1900/1/1 0:00:00