BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD-0.66%

ETH/HKD-0.66% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD+1.94%

XRP/HKD+1.94%原文源自:DragonflyResearch:《DeFi’s(non)ProgressThisCycle》

作者:CeliaWan?

編譯:金色財經

當人們開始質疑他們在牛市期間所相信的一切時,我們就知道這是一個周期的結束。

這一輪的加密周期始于Compound推出COMP并將YeildFarming概念帶入大眾,最終以Terra被Anchor承諾的20%收益率和過度膨脹的LUNA殺死而正式結束。

此次崩盤更是引發了一系列關于其他DeFi項目有效性的反省問題:

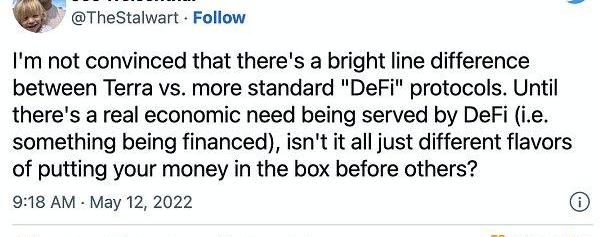

“我不認為Terra與更標準的DeFi協議之間存在明顯差異。直到DeFi滿足真正的經濟需求,這不就是把你的錢放在其他人之前的不同風格嗎?”

甚至是對比特幣提出質疑:

6900萬枚USDT從Bitfinex轉移到Kraken:金色財經報道,據Whale Alert監測,北京時間0:34分左右,有69,000,000枚USDT (69,024,494 USD) 從Bitfinex轉移到Kraken。[2023/7/5 22:17:52]

“在足夠長的時間范圍內,比特幣的機制設計與Terra的一樣有缺陷。”

通常,當趨勢崩潰時,泡沫也會蒸發。以曾經是DeFi和L1最大成功案例的Terra為例,它的失敗意味著流動性挖礦失去了光彩,重新評估了預期,調整了價格。

盡管許多代幣現在處于歷史最低點,但市場現在正在趨同于新的價格,這些新價格較少基于炒作,而更多地基于我們在上一個周期所取得的成就的現實看法。加密寒冬是回顧過去以及我們實際取得的進展的好時機。

Tether CTO主張加密行業實體重點關注新興市場,而非歐美:6月8日消息,在美國對加密公司進行監管打擊之際,Bitfinex和Tether首席技術官Paolo Ardoino認為,該行業的實體應該把重點放在新興市場,而不是美國和歐洲。

此外,Ardoino還強調了他和他的公司對比特幣的忠誠:“比特幣和Tether都是由Bitcoiners創立的。我們本質上是Bitcoiners。例如,Bitfinex被認為是所有大型鯨魚所在的OG交易所。這是業界的普遍看法。”

Ardoino詳細闡述了Tether的作用,解釋了穩定幣如何使個人更容易進入數字時代。“通過利用美元,我們提供了一個更簡單的進入數字時代的門戶,”他說。

Ardoino還稱:“比特幣是唯一真正去中心化的加密貨幣。事實上,比特幣是唯一沒有受到任何監管機構攻擊的加密貨幣。”[2023/6/8 21:23:28]

來源:DeFiLlama

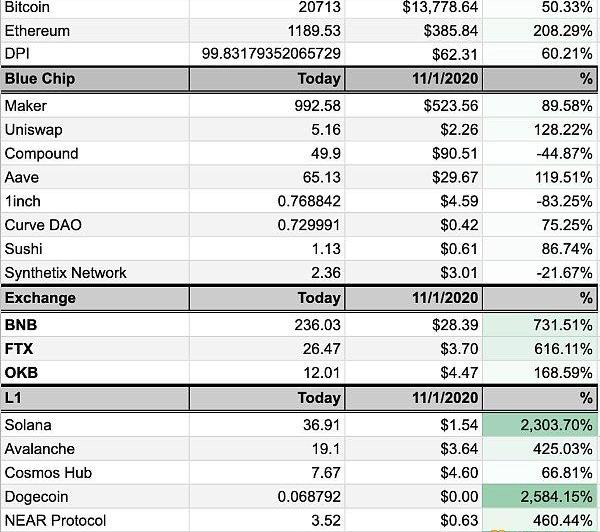

為了將上一個價格周期放在上下文中,我們將一些最著名的DeFi和L1項目的當前價格與其歷史最高點以及2020年11月1日的價格進行了基準比較。選擇后一個日期是因為它是在周期開始時,DeFi和L1的情況開始看好,但泡沫仍然很小——Uniswap兩個月前推出了它的代幣,但此時價格還沒有回升;DeFi的TVL即將突破100億美元大關,但尚未出現指數級增長;Avalanche、Solana和Terra等項目尚未啟動各自的流動性挖礦計劃,也很少被討論。

韓國檢方指控某高姓經紀人在代幣上市Coinone中實施賄賂:3月14日消息,韓國首爾南部地區檢察廳金融調查部已逮捕并起訴某高姓經紀人,他被指控在請求Coinone上市代幣時提供了數億韓元的賄賂。檢方發現在包括 Pica 代幣在內的多種虛擬資產上市過程中,大量的上市費用通過他流入Coinone,檢方正在進行進一步的調查。(韓聯社)[2023/3/14 13:02:40]

這些價格點可以揭示一些見解:1)自周期開始以來,投資項目可能產生的最大回報;2)項目在周期結束時保值的能力;3)代幣從ATH到周期結束所經歷的回撤。

事實證明,DeFi和L1在回撤方面的表現都遜于以太坊和比特幣。這并不奇怪,因為ETH和BTC擁有最強的市場共識,而且這種共識受市場潮起潮落的影響較小。出于同樣的原因,與大多數DeFi和L1代幣相比,以太坊和比特幣的最大回報更差。

FRNT?Financial:對FTX或Alameda沒有重大風險敞口:金色財經報道,加密貨幣平臺FRNT?Financial表示,對FTX或Alameda沒有重大風險敞口。[2022/11/16 13:09:20]

數據截至6月28日,Coingecko

同時,在最大回報方面,L1顯然是這個周期的贏家。排名靠前的兩個項目Solana和Polygon在本輪周期中通過慷慨的生態系統資金和流動性挖礦激勵而名聲大噪。他們每個項目都發布了5位數的最大回報,遠遠超過了Avalanche和Near等其他L1。

總體而言,L1整體表現優于DeFi。DeFi藍籌股總體上落后。COMP和SNX的表現更差,但這可能是因為它們的價格周期與正在討論的價格周期不匹配。

這種模式告訴我們一件事——在過去的周期中,DeFi并沒有在L1beta之上產生太多的alpha。

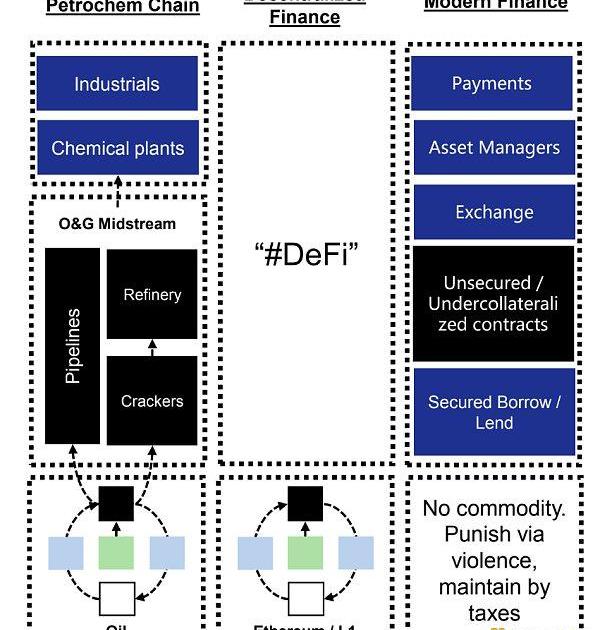

JasonKam(?@mapleleafcap?)有一個很好的思維框架來思考這個論點。在2020年DeFi盛夏,他提出了一個相當尖銳的問題——如果ETH類似于構建石化價值鏈的能源商品,那么“投資石油還是石化/產業鏈股票更好?

Crypto.com CEO:平臺95%收入來自手續費,從未停止提款服務:金色財經報道,Crypto.com CEO Kris Marszalek在“Live AMA with Crypto.com CEO Kris Marszalek”直播活動中表示,Crypto.com平臺95%收入來自手續費。Crypto.com從未停止提款服務,一切運行正常。Crypto.com擁有非常健康的資產負債表,從未使用 CRO 作為抵押品。他還補充道:需要時間來準備儲備金證明。[2022/11/14 13:02:53]

回顧我們在過去的周期中取得的成就,我認為這個問題的答案很明確——底層代幣的風險回報率比任何基于它的應用程序都要好,至少目前是這樣。在過去的兩年里,藍籌DeFi代幣在市場下跌時經歷了與L1類似的回撤,但在行業起飛時顯示出的上升潛力不如L1。

從啟發式上看,這很容易理解。到目前為止,圍繞DeFi的大部分炒作是因為它可以為L1帶來“用戶”和“流動性”。然而,當用戶確實來到L1時,大部分時間都被流動性挖礦激勵所吸引,他們很快發現這些激勵是他們在區塊鏈上唯一能做的事情。然后,當收益下降時,他們會轉移到其他收益率更高的L1上。

在這種關系中,L1對DeFi沒有增值。DeFi的存在是為了讓L1看起來不錯——它是終結TVL和用戶數量增長的手段,然后導致L1出現“采用”。然而,許多DeFi項目本身并沒有從構建不同的區塊鏈中受益,有些甚至受到與EVM不兼容的鏈以及糟糕的開發文檔的阻礙。

因此,這些DeFi項目缺乏維持其市值的內在動力。不僅它們的增長高度依賴于L1的擴展,而且它們的優勢也受到它們所屬的生態系統的限制。

揭示這種惡性增長模式的最有說服力的數字來自將這些項目現在的代幣價格與周期開始時的價格進行比較。刷新一下,這些數字顯示了在大多數泡沫因LUNA崩潰而被沖走后,DeFi和L1項目可以保留多少價值。

數據截至6月28日,Coingecko

結果表明,盡管在此期間幾乎所有代幣都獲得了超過兩位數的增長,但DeFi在保值率方面并未超過以太坊或L1。以UNI為例,它從2020年11月1日到今天的回報率為128.22%,而以太坊的回報率為208.26%。換句話說,如果在周期開始時有一些以太坊并堅持持有下去,那么此時的表現會優于DeFi。許多其他DeFi代幣也是如此。

這一觀察是對這些項目在周期結束時留下的東西的清醒看法。用流動性激勵和空投來吸引用戶加入DeFi的舊模式不再奏效。DeFi將用戶帶到了L1,而不關心這些用戶究竟做了什么。最終的結果是,本質上是服務行業一部分的DeFi只能為自己服務——用戶參與DeFi是為了參與,而不是利用它進行其他活動。這種自私自利有時會淪為龐氏騙局。

當然,價格并不是唯一重要的因素。在過去的周期中,DeFi也發生了一些真正的創新,其進展無法通過代幣價格來量化。例如,UniswapV3開創性的集中流動性特性,為新應用的涌現開辟了巨大的設計空間;對區塊空間的需求增加激發了一系列區塊空間金融化協議,例如Flashbots和Alkimiya。

最后,還有一些DeFi協議在周期后期推出了他們的代幣,并且沒有機會充分發揮其潛力。例如,Lido、Ribbon和dYdX等項目都有多種產品或行業更新即將推出,這將進一步推動它們的增長。

以太坊合并完成后,Lido的TVL將獲得巨大的提升。Ribbon提供了大量結構化產品,這些產品非常適合鏈上可組合環境,但目前尚未開發。dYdX和其他一些衍生協議仍然有一個巨大的未開發市場可以占領,尤其是將它們的交易量與鏈下同行進行比較時。

事實是,盡管L1在上一個周期中能夠超越DeFi,但如果我們無法弄清楚新用戶來自哪里,它們中的任何一個都無法進一步發展。

當新類別的出現可以將真正的用戶帶入區塊鏈時,DeFi將再次令人興奮,這些用戶有DeFi可以服務的實際財務需求。而NFT和Web3在周期后半段的興起已經表明了一種不同于過度杠桿化代幣的需求。這些類別將吸引新用戶并將他們重新連接到DeFi,這將是下一個周期的故事。

在那之前,仍有許多問題有待解答,還有團隊致力于DeFi的重要研究。熊市將為他們提供急需的時間來專注于他們的產品,而不是急于基于代幣的上市。

來源:金色財經

Tags:DEFEFIDEFIOINScarcity DeFiPieDAO DEFI Small Capdefiner幣幣幣情Recession Coin

Terra的原生資產LUNC和USTC的急劇下滑在各個方面都具有破壞性。在數百萬美元被沖走后,這次崩盤對整個市場產生了重大影響.

1900/1/1 0:00:00《924通知后,涉虛擬貨幣案件民事救濟路徑分析》系列文章對于民事領域審判涉虛擬貨幣案件情況進行了梳理,其實在刑事領域,也存在大量涉虛擬貨幣案件同案不同判情形.

1900/1/1 0:00:00大家好 我是幣圈小沫沫~ 在空頭將比特幣消殺幣價格延續至20,000美元以下,加密貨幣市場復蘇希望繼續推動?CoinMarketCap的數據,在24小時內下降4%后.

1900/1/1 0:00:00雙碳目標已在全球各國達成共識,脫碳革命成為趨勢。ESG理念逐步深入人心,利用區塊鏈技術的創新來幫助應對氣候變化成為重要趨勢.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:372.56億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:28.

1900/1/1 0:00:00在經歷了幾天的暴跌之后,隨著市場變得更加綠色,加密貨幣領域已經松了一口氣。大多數?山寨幣?目前的交易價格都高于各自的阻力位,并且可能還會持續一段時間.

1900/1/1 0:00:00