BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+1.56%

ADA/HKD+1.56% SOL/HKD-0.19%

SOL/HKD-0.19% XRP/HKD+3.6%

XRP/HKD+3.6%撰文:Josef Tětek,軟件開發公司與創業孵化器 TopMonks 分析師

該文首發在聚焦于開放金融的英文電子雜志「 Bankless 」。Bankless 與鏈聞聯合發布該文章的中文版本。Bankless 的訂閱地址為:bankless.substack.com

在過去兩年里,我們見證了去中心化金融 (DeFi) 服務的巨大增長,從一個很小的利基市場發展為一個稍微大一點的利基市場(是的,它仍然很小)。盡管關于各種貸款和衍生品服務的文章已經寫了很多,但關于 DeFi 利率性質的討論卻不多。在這篇文章中,我想就 DeFi 的基礎要素展開討論——它是當前許多 DeFi 服務不可或缺的一部分,一旦 / 如果 DeFi 從利基狀態變為更大市場,它將變得愈發重要。

首先,什么是加密美元 (cryptodollar)?雖然這個術語很新(至少我以前沒見過這種提法),但可能很有用,因為穩定幣其實與歐洲美元 (eurodollars) 類似。以下是 Investopedia 對歐洲美元的定義:

「歐洲美元」指的是存放在外國銀行或美國各銀行海外分行的美元存款。由于是在美國境外持有,所以歐洲美元不受美國聯邦儲備委員會的監管……因為歐洲美元市場相對的不受監管,這意味著對此類存款可以支付更高的利息。

歐洲美元是在境外銀行持有的美元,因此不受美國各種監管規定的約束(但過去幾年隨著 FATCA 等法律的出臺,這種情況有所改變)。那么,加密美元可以被看作是歐洲美元的再次迭代——它不是在境外銀行持有的美元存款,而是存在加密錢包和服務中的類美元存款。兩者的根本動機是一樣的:從事以美元計價和結算的金融業務,而無需承受美國金融監管的沉重負擔。對于 Tether、USDC 和 DAI 來說,這一監管套利目前似乎是奏效的。這幾種代幣都在 CeFi 和 DeFi 服務中被用作美元替代品,通常無須遵循任何反洗錢 / 了解你的客戶 (KYC/AML) 規定。

火必成為香港虛擬資產評級機構HKVAC首位交易所成員:5月31日消息,火必宣布成為香港虛擬資產評級機構 HKVAC 首位交易所成員。火必表示,將為 HKVAC 提供交易所專業的安全技術及合規的標準化流程作為參考,共同為行業投資者提供更權威的風險管理指標,并制定嚴格的評級標準,對現有交易所進行信用評估。此外,火必加入 HKVAC 后將與其共同探索技術、數據、生態等多維度的合作及升級,加速 Web3 基礎設施落地。

HKVAC 由專業評級機構及業界發起成立,由虛擬資產業界利益相關者包括大數據公司、交易所、機構投資者等并同香港牌照評級機構組成,旨在創造安全的虛擬資產投資環境,以提高公眾投資者對虛擬資產的認可。[2023/5/31 11:49:48]

那么,我們的加密美元到底什么樣呢?最大的一個應該是 USD Tether。Tether 一直在跟監管機構玩捉迷藏游戲,而且相當成功,但是由于其模式基于借據(IOU),所以 Tether 仍依賴于現有銀行業基礎設施。所有流通中的 Tether 代幣都是以存在某銀行賬戶中的美元來背書的。因此,Tether 跟其他借據類穩定幣一樣,都不是真正的加密美元,更恰當的說法應該是「代幣化的歐洲美元」。

因此,最重要也最名符其實的加密美元應是 MakerDAO 的 DAI。毋庸贅言,DAI 現在是最大的加密抵押型穩定幣。DAI 的有趣之處在于,它采取一種間接機制來維持與美元的錨定——DAI 通常無法用來直接贖回相關抵押品(抵押債倉即 CDP 的所有者除外)。間接機制來自穩定費,其作用與一筆貸款的利率類似(其定義為本金的年利息)。

那么穩定費是如何決定的呢?這要依據 DAI 的市場價格與 1 美元錨的偏差。MakerDAO 有時被人們稱為是一家中央銀行(Rune Christensen 自己也說過),但這其實并不準確。MakerDAO 是一個貨幣委員會。也就是說,類似于現實世界的國家貨幣委員會,MakerDAO 真正唯一的任務是保持其貨幣 DAI 的匯率。由此推斷,穩定費其實是 DAI 與錨之偏差的一個函數:

Chainalysis:硅谷銀行崩潰后加密用戶轉向DEX,且DEX上的USDC購買量激增:金色財經報道,硅谷銀行(SVB)的倒閉導致中心化交易所(CEX)資金大量流向去中心化交易所(DEX)。區塊鏈分析公司Chainalysis在3月16日的博客文章中解釋說,當市場動蕩時,中心化交易所的資金外流通常會激增,因為用戶可能擔心在交易所倒閉時無法使用他們的資金。

Chainalysis數據顯示,在硅谷銀行被加利福尼亞監管機構關閉后不久,3月11日,從 CEX到DEX的每小時資金流出量飆升至3億美元以上。去年加密交易所FTX倒閉期間觀察到類似的現象,人們擔心這種蔓延可能會蔓延到其他加密貨幣公司。但來自區塊鏈分析平臺Token Terminal的數據表明,在這兩種情況下,大型DEX的日交易量激增都是短暫的。[2023/3/17 13:09:52]

如果 DAI 跌破 1 美元的錨定價,穩定費就得上漲,從而減少供應量。

如果 DAI 升破 1 美元的錨定價,穩定費就得下降,從而放大供應量。

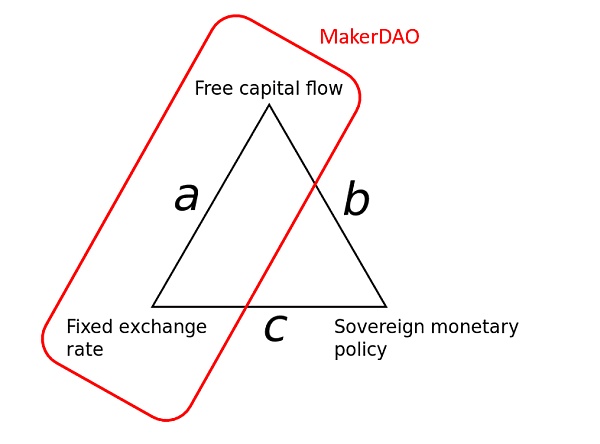

宏觀經濟學有個概念叫「不可能三角」,用來描述各種貨幣制度。不可能三角的意思是,在資本的自由流動、固定匯率和貨幣政策主權這三者中,任何制度只能選擇其中兩個。由于 MakerDAO 是一個貨幣委員會(讓匯率一直保持錨定),并且不限制資本的流動,所以它無法擁有貨幣政策主權。與錨偏離多少這個因素直接決定了其貨幣政策。

來源:維基百科,作者有所修改

貨幣政策主權的缺失會對整個 DeFi 領域產生一些重大影響,正如我們接下來將談到的,DAI 的穩定費其實是 DeFi 領域各利率的驅動因素。

沙塔基金遇到升級故障,導致約510萬美元的損失:金色財經報道,PeckShield監測數據顯示,似乎沙塔基金的EFVault在4天前遭到升級故障,導致損失約510萬美元。Shata Capital是一家投資于Crypto Native的VC。[2023/2/28 12:34:03]

DAI 于 2017 年底啟動,成為第一個被后來的多個 DeFi 項目采用的穩定幣。從利率的角度看,最重要的 DeFi 項目是各個貨幣市場 (MM),用戶可以在這些 MM 存入和借出各種基于以太坊的資產。這里的貨幣市場,我指的是 Compound 和 dYdX,當今最大的兩個貨幣市場。

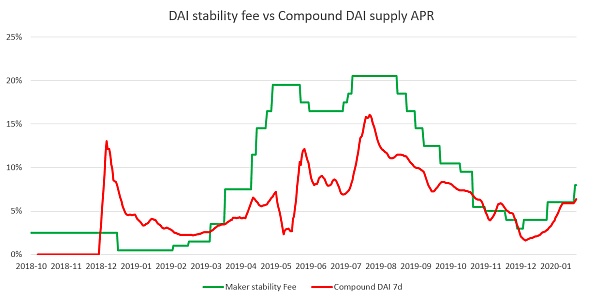

我們先看看第一個貨幣市場利率——Compound 的 DAI 供給年利率 (APR)——在 DAI 穩定費的背景下有怎樣的表現:

數據說明:本節的貨幣市場數據全部來自 Loanscan API;所有貨幣市場的利率平滑至 7 天移動平均線

可以看到,穩定費和 Compound 供給利率之間的相關性隨時間變得越來越強。Compound 啟動時的相關系數是 0.71 ,過去 6 個月則是 0.90 (你可以在本節后半部分找到關于相關性的所有概述)。這是為什么呢?

簡單來說,現在所有的 DAI 都來自 CDP (抵押債倉),也就是有人鑄造了一筆 DAI 并承擔支付穩定費的義務。CDP 的持有者通常在交易所出售他們的 DAI (主要是為了建一個 ETH 杠桿多頭頭寸)),而這些 DAI 的一部分會想辦法進入貨幣市場。貨幣市場的供給利率(放款人賺的利息)必須與穩定費持平或更低。否則,這將成為一個免費的印鈔機。而借款利率會與穩定費多多少少持平,于是,借入 DAI 的成本,在 CDP 與在各貨幣市場才會差不多。

數據:Binance錢包地址過去24小時流出約6.4萬枚ETH:1月31日消息,過去24小時,交易所錢包地址中的 ETH儲備變化情況如下:

Binance 流出6.4萬枚 ETH,當前持有ETH 約464.1萬枚,跌幅1.35%;

OKX 流入8627.3枚 ETH,當前持有 ETH約124.1萬枚,漲幅0.7%;

Bitfinex 流出8367.9枚 ETH,當前持有 ETH 約47.6萬枚,跌幅1.73%;

Huobi 流出6.7枚 ETH,當前持有 ETH 約10.1萬枚,跌幅0.01%。[2023/1/31 11:37:16]

當然,自 12 月以來,Compound 給那些未借存款實施 DAI 存款利率,因而落實了穩定費與 Compound 利率之間的因果關系,也就是將其利率與穩定費直接錨定。Robert Leshner 寫道:「MakerDAO 將通過 MKR 投票流程有效的控制 cDAI 的利率。」

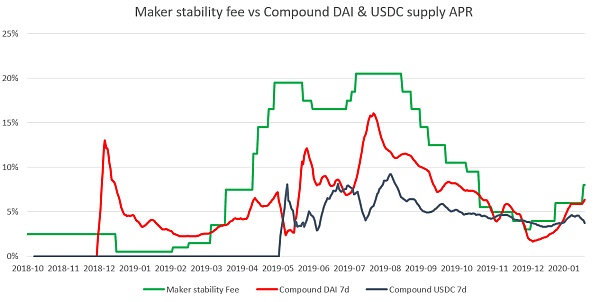

讓我們看看其他一些相關性——DAI 和 USDC 之間的,不同貨幣市場的兩個穩定幣之間的相關性。

在下圖中,我們在之前的圖表基礎上加入了 Compound 的 USDC 供給利率:

雖然 USDC 利率一直低于 DAI 利率,但與穩定費的相關性依然存在:其相關系數在啟動時為 0.69,而過去 6 個月為 0.83。

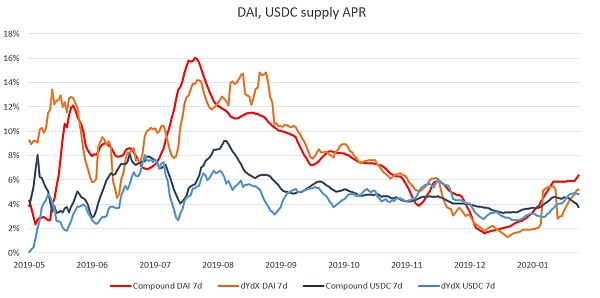

現在讓我們來比較一下這兩個貨幣市場里所有穩定幣的利率(下圖始于 2019 年 5 月,當時兩個貨幣市場各自啟動了其第二版協議):

推特審查人員未能發現舉報人所暴露的漏洞:11月12日消息,此前一項美國聯邦貿易委員會(FTC)下令對推特進行的隱私和數據控制審查并沒有發現后來被舉報人曝光的失誤,引起了對主要技術平臺監督的質疑。安永會計師事務所2021年外部審計結論是,推特有適當的保障措施,其“安全控制達到或超過了FTC根據2011年的同意法令要求的保護措施”。而此后數月,推特網絡安全主管離職并聲稱推特的做法存在“嚴重的缺陷”。這不是第一次發生FTC下令進行的審計忽略了安全方面弱點這樣的事件。2015年和2017年,FTC下令對Meta旗下Facebook進行審計,但沒有發現該公司的問題,導致劍橋分析公司的數據泄露。Uber和Alphabet旗下谷歌也曾收到FTC的命令。(金十)[2022/11/12 12:52:52]

雖然這張圖的起始部分看起來有點混亂,但我們可以觀察到,兩個貨幣市場 (Compound, dYdX) 和兩個穩定幣 (DAI, USDC) 隨著時間的推移而逐漸趨同。

首先,不同貨幣市場上的同一資產(dYdX 和 Compound 上的 DAI)開始同步,然后,兩種資產(DAI 和 USDC)也開始同步。簡而言之,隨著貨幣市場吸引到更多資本,各種利率的噪音會合并成一個信號——加密美元的利率。

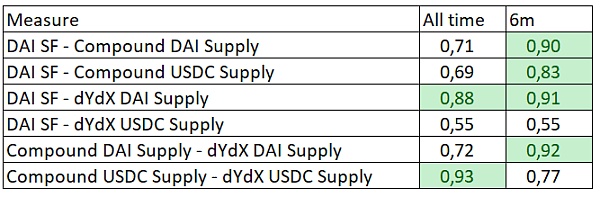

下面是所有的相關系數:

數字雖不完美,但過去 6 個月(9 月 19 日至 1 月 20 日),大部分供給利率與 Maker 的穩定費重度相關,而且各市場的各種供給利率之間也高度相關。

本節的要點是:

隨著市場趨于成熟,不同穩定幣和貨幣市場各利率正在趨同,并與 Maker 的穩定費高度相關。穩定費本質上成了加密美元的利率。

注:本節中的數據來自 Cryptocompare API。圖表中的 DAI 價格從每小時均值匯總而來。

現在讓我們來探討,什么在左右穩定費的波動。如前所述,MakerDAO 沒有貨幣政策主權;一旦與錨偏離,Maker 基金會和 MKR 持有人就會被迫改變穩定費。

但是,是什么導致與錨的偏離呢?主要是投機和整體市場情緒(與 ETH 有關,因為它是 DAI 的抵押品的主要來源,而且可能未來很長一段時間都是如此):

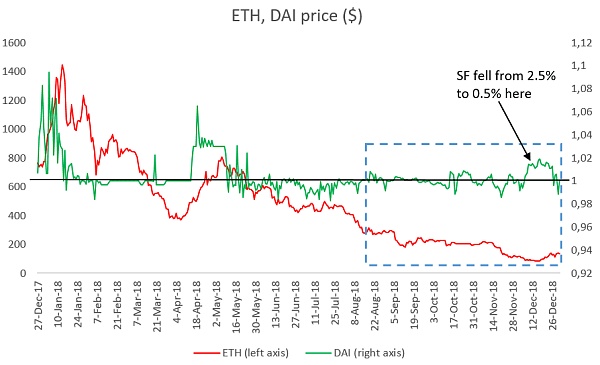

1) 當市場情緒主要是看跌時,持有 DAI 等穩定幣的需求就會上升。這時,沒多少投機者會開立 CDP 去建杠桿多頭頭寸(相反,他們更有可能關閉以前開的 CDP,以免因抵押品價格下跌而被清算)。總之,持有 DAI 的需求增加,而 DAI 的供給減少。你會發現,DAI 的價格漲過錨定價時,穩定費率可能會變得很低。實際情況也是如此,尤其是在 2018 年年底(下圖用藍色方框標注),這是 ETH 價格暴跌的最后階段:

在 8 月 13 日至 12 月 31 日的 141 天中(以藍色方框突出顯示),DAI 有 84 天(占總時長 60%)高于錨定價,而 ETH 的價格則從 318 美元跌至 83 美元的低點。在此期間,穩定費一直設定在 0.5-2.5% 之間。8 月時穩定費曾提高到 2.5%,當時 DAI 低于錨定價(可能投機者認為熊市將結束,開始賣出 DAI 購入 ETH),但由于 ETH 一直在跌,穩定費再次降到 0.5%。

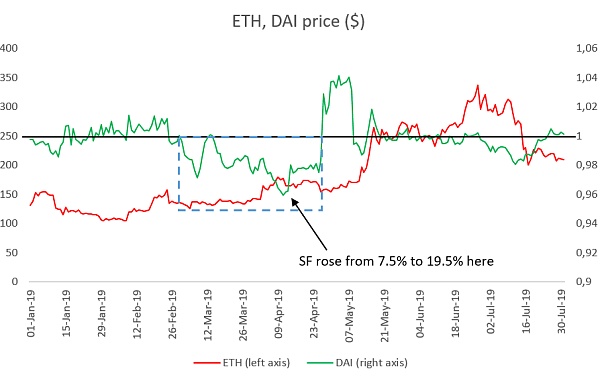

2) 當市場人氣主要是看漲時,持有 DAI 等穩定資產的需求減弱。投機者更傾向于開立更多的 CDP、鑄造更多的 DAI,尤其是在 ETH 抵押品不斷上漲而借款能力相應提升的情況下。由于加密貨幣價格的漲幅可能相當驚人,(年化)兩位數的穩定費的成本對投機者而言不算負擔,ETH 價格的上漲將會遠超這一成本。2019 年春季就是這種情況:ETH 上漲,而 DAI 跌到錨定價之下。注意下圖,當 ETH 價格回升時,DAI 是如何跌破錨定價的(以藍色方框標注):

就在 ETH 反彈開始、DAI 跌破錨定價后,穩定費從 7.5% 升到 19.5%(在從 4 月 14 日到 5 月 3 日的 20 天內)。穩定費這一大幅上漲后來穩住了 DAI 的價格,如上圖右半部分所示。在穩定費上漲之前,DAI 在 57 天里有 54 天(95% 的時間)低于錨定價,而 ETH 則從 137 美元漲到 171 美元。

從上述觀察中我們得出以下簡單啟示:

當 ETH 上漲時,預計穩定費(以及其他加密美元利率)將上漲并保持高位——它們必須上漲,以防止 DAI 跌至與錨定價水平以下。

當 ETH 下跌時,預計穩定費(和其他利率)將下降并保持低位——它們必須下降,這樣 DAI 才不會持續高于錨定價。

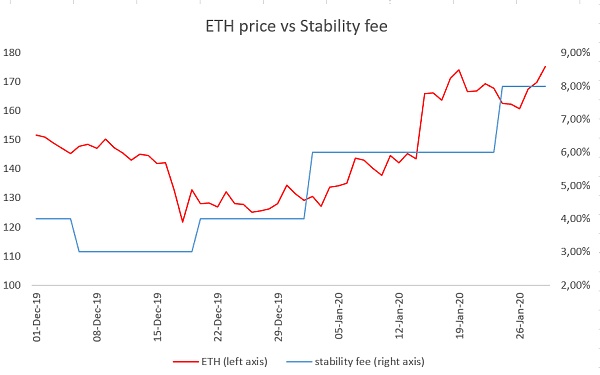

我們可以看到,自 2020 年開始,這一幕的確發生了——ETH 的價格從 120 美元漲到了 170 美元,穩定費也從 4% 漲到了 8%。以下是 2019 年 12 月初以來 ETH 價格與穩定費的圖表:

在這段時間,DAI 一直緊緊錨定美元,這可能是由于新引入的 DAI 儲蓄利率 (DSR) 的穩定作用。DSR 是支付給 DAI 持有人的利息,在 Maker 的 Oasis 應用或在 Compound 以及 Chai 等 wrapper 里都已實現。

本文的目標是證明兩個最常用的 DeFi 貨幣市場上使用的兩種穩定幣的利率之間的相關性,以及加密美元利率的由來。我認為,加密美元利率源于穩定費;穩定費的目標是使 DAI 與其錨定匯率的偏差最小化,而這一偏差反映了 ETH 價格的市場情緒。

結論是,在 ETH 持續上漲時,當前的各種 DeFi 利率有望大幅上漲,而在 ETH 熊市時這些利率會大幅下跌。這意味著,DeFi 中的借款行為仍然只在以投機為目的時才可行,因為在牛市時期,沒什么其他用例能維持如此高的借款成本。另一方面,放款則變得非常誘人,高利率甚至可以抵消 DeFi 智能合約的各種風險。利率能升到多高?在 2017 年泡沫的最后階段,BitMex 的融資利率在某段時間里超過日化 1%,這表明當市場瘋狂時,投機者愿意吞下年化約 400% 的利率。

可以預計,當 ETH 價格趨于穩定時,加密美元的利率也將趨于穩定。事實上,加密美元利率可以被理解為一個預測市場,來預測 ETH 價格的年增幅——例如,若投機者愿意支付年化 20% 的穩定費,那就等于他們預計 ETH 未來一年至少會升值 20%。一旦 ETH 價格穩定下來,人們的預期趨于溫和,加密美元的利率也將亦步亦趨。ETH 2.0 可能會成為一個穩定因素,它讓我們能更好的預估 ETH 的公允價值,例如通過貼現現金流分析。另一方面,正如 Tarun Chitra/Haseeb Qureshi 所指出的,加密美元利率將在質押(staking)經濟學中扮演重要角色。

考考你自己:

什么是加密美元?(答案:加密軌道上的美元)

什么設定了加密美元的利率?(答案:Maker 的穩定費)

當 ETH 上漲時,加密美元的利率會向上還是向下?(答案:向上!)

Tags:DAIETHEFIDEFIDaisy Protocolethw幣未來前景最新Ramp DeFiDeFi Degen Land

前期大幅下跌,昨日迎來超跌反彈,最高反彈接近9000美金一線在回落,其余主流幣聯動反彈,整體量能依然有限,持續性不強,今日再度回落,市場整體依然是空頭占據優勢.

1900/1/1 0:00:00金色財經 區塊鏈2月16日訊 知名管理學顧問杰弗里?摩爾(Geoffrey Moore)在其1991年的著作《跨越鴻溝》中闡述了一個“有趣”的鴻溝理論.

1900/1/1 0:00:00整體市場趨勢 本周,全球加密貨幣總市值由上周2900億美元附近下降至當前約2150億美元,整體大幅約750億美元.

1900/1/1 0:00:00金色財經 區塊鏈2月26日訊 前美國商品期貨交易委員會(CFTC)主席克里斯托弗?吉安卡洛(Christopher Giancarlo)在其個人推特上正式發布.

1900/1/1 0:00:00主流幣種隔夜基本保持橫盤震蕩,而昨天晚間復盤中提到的市場有可能進行二度回踩的預期得以兌現,而在一波震蕩反復過后多數幣種早盤基本回到了昨日晚間運行所處區域.

1900/1/1 0:00:00作者:Samuel Haig | 編譯者:Maya該公告使印尼海關部門成為加入TradeLens聯盟的第11個政府機構—其他政府方面的成員包括泰國.

1900/1/1 0:00:00