BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD-0.46%

ETH/HKD-0.46% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-1.43%

ADA/HKD-1.43% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD-0.7%

XRP/HKD-0.7%本文來自Nansen,Odaily星球日報經授權轉載發布。

我們評估了加密資產的周期階段,并根據市場參與者的情緒探索了特定NFT的價格行為

普通代幣(同質化代幣)周期:Nansen分析了投資者情緒和宏觀經濟指標,總結如下:

2022年5月,投資者情緒轉為“恐慌”,標志著加密貨幣價格長期整合的開始

為了使加密貨幣價格退出整合階段并觸底反彈,基本面的不確定性必須降低

這種情況的主要情況是美聯儲更加專注于失業,而不是通脹。

實際增長正在急劇放緩,這意味著這種情況越來越接近。

歷史分析表明,美聯儲在2023年第一季度之前暫停貨幣緊縮政策的可能性更高

NFT(同質化代幣)周期:NFT與普通代幣的相關性弱于普通代幣間的相關性,Nansen基于兩個鏈上指標開發了一個特定于NFT市場的投資者情緒指標:

追蹤NFT價格的已實現波動率:更高的已實現波動率->更高的遠期每周收益

藍籌NFT的交易量與所有NFT的銷售額:較高的比率->較低的遠期每周回報

概要

我們最近對加密資產市場的分析揭示了四個見解:

1)投資者的情緒在5月轉為極度恐慌,這轉化為對穩定幣的加速配置,以及對各種數字資產“避風港”的投資。在我們看來,這導致了普通代幣價格的調整,市場需要更多時間來消化。

2)當前的宏觀經濟周期正在從滯脹過渡,例如實際增長放緩和通脹上升,導致實際增長急劇惡化和通脹高企。實際增長越弱,美聯儲推遲進一步加息收緊政策的可能性就越大。當這個概率達到足夠的閾值時,它可能會支持加密貨幣市場。

3)根據我們文件中審查的宏觀指標,我們已接近但尚未完全處于支持階段。

4)這種有利的貨幣緊縮的暫停,可能比過去的周期更短,因為我們認為在全球地緣因素、全球供應鏈的解體和享受退休生活的“嬰兒潮一代”的多年花費支出的推動下,通脹可能會在衰退后重新加速。

將我們的分析擴展到,NFT(非同質化代幣)市場,我們的分析表明,以下指標往往會導致NFT價格:1)NFT的追蹤價格波動和2)更成熟的NFT藏品的交易量與所有交易量的比率。最后,我們警告說,鑒于可用的數據樣本很小,對圍繞特定NFT觀察到的統計關系的解釋存在局限性。在將來的研究中納入更多的樣本外實時數據將有助于驗證我們研究結果的穩健性。

1.加密資產的宏觀展望

1.1?關于穩定幣的風險偏好指標

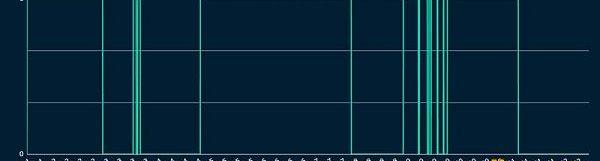

Nansen穩定幣風險偏好指標(StablecoinRiskAppetiteIndicator)?通過測量“聰明錢”的錢包的美元總余額中對穩定幣的相對分配來衡量加密投資者的情緒。2022年5月,這一比率飆升,在撰寫本文時,該比率約為16%,高于我們11%的“恐慌閾值”。

在UST和sETH各自的脫鉤事件以及跨流動資金池和其他DeFi協議的杠桿投資計劃解體之后,市場情緒和價格惡化,這是可以理解的。根據穩定幣風險偏好指標,隨著加密貨幣價格的調整,投資者正在加劇擔憂。該指標跌破11%的閾值將觸發風險信號,這與SmartMoney投資者的悲觀情緒減弱相同。

美股三大指數收盤漲跌不一,標普500指數跌0.03%:金色財經報道,美股三大指數收盤漲跌不一,道指跌0.21%,標普500指數跌0.03%,納指漲0.27%。[2023/6/29 22:06:48]

圖?1:穩定幣風險偏好指標

來源:NansenQuery

1.2?轉向快速惡化的實際增長和高通脹

僅依靠情緒,不足以要求加密資產價格出現逆勢“底部”。只要資產價格背后的基本面驅動因素仍然是負面的,情緒就可能繼續低迷。這是投資者的風險認知與實際潛在的基本面不確定性之間的差異。

從歷史上看,高通脹和波動的宏觀環境不利于風險資產,因為即使實際需求惡化,它也會迫使貼現率更高。

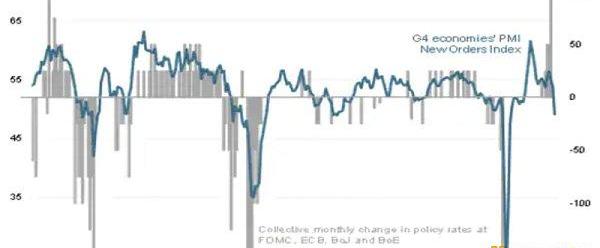

在過去的幾周里,宏觀勢頭一直在演變。增長放緩更為明顯,數據動能為負面。這在全球范圍內不斷下降的商業和消費者調查中尤為明顯。采購經理人指數(PMI)調查是引領工業和最終宏觀周期的指標,正在走向收縮。與此同時,世界各地的公司都在報告:a)補充庫存,b)新訂單下降,c)穩定價格壓力。隨著消費者選擇縮減支出以應對更高的價格,并且隨著制造業供應鏈的正常化,需求驅動的通脹可能會正常化。然而,通脹遠未達到美聯儲2%的目標,而與需求無關的驅動因素,例如地緣和美國CPI組合中租金部分的技術滯后,意味著通脹即使放緩,也不太可能回到美聯儲目標。

圖2:G4制造業PMI新訂單,2022年6月

來源:Markit,S&PGlobal

然后我們轉向美聯儲除了“穩定價格”之外的第二個任務,即“最大就業率”。根據各種指標,美國勞動力市場非常緊張,但這里的勢頭也是負面的。例如,堪薩斯城勞動力市場動量指標在宏觀經濟放緩接近0之前趨于收縮。

圖?3:堪薩斯城聯儲勞動力市場動能指標與歷史衰退

來源:St-LouisFedandKansasCityFed

目前,美聯儲優先考慮其通脹任務,美聯儲主席在最近的參議院證詞中甚至含蓄地承認經濟衰退迫在眉睫的可能性很高:“這是我們的目標,這將是非常具有挑戰性的……我們能否做到這一點的問題將在某種程度上取決于我們無法控制的因素”。

1.3等待“美聯儲看跌期權”

我們預計美國勞動力市場將在2022年第三季度至2023年第二季度急劇惡化,并從一個不確定的領域轉變為美聯儲的主要關注點。

Brave瀏覽器發布v1.51版本:金色財經報道,隱私瀏覽器Brave桌面版本v1.51在Brave錢包中引入了NFT自動備份功能。用戶僅需將其保存在(或導入到)Brave錢包中,即可確保圖像和收藏品描述等NFT元數據的長期安全。

Brave解釋稱,NFT本身不是圖像、GIF或視頻,而是帶有一組元數據的代幣。正是這種元數據為NFT提供了名稱、描述、收藏信息,并且可以鏈接到特定圖像、視頻或其他資產。元數據本身放在區塊鏈上的成本可能很高,因此大多數集合將其托管在去中心化的存儲網絡上,比如IPFS。雖然網絡是去中心化的,但托管文件并不總是很好地分布。而在Brave上只需點擊一個按鈕,Brave就可以變成IPFS個人網關。[2023/5/4 14:42:17]

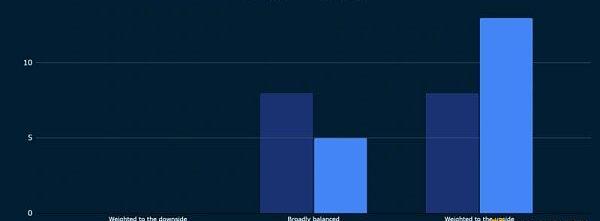

圖?4:美聯儲2022年6月會議經濟預測摘要

來源:FedeconomicprojectionsJune2022

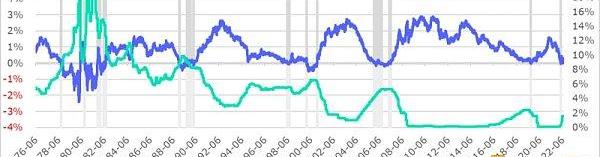

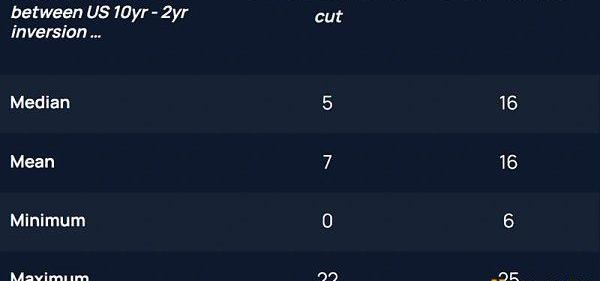

我們試圖使用最可靠的經濟衰退預測指標——美國國債收益率曲線來衡量美聯儲啟動的時間范圍估計。根據我們的歷史分析,收益率曲線倒掛與首次政策降息之間的前置時間約為7個月。這將轉化為降息的可能性更大,或者更有可能的是,在2023年第一季度之前暫停貨幣緊縮,然后到2023年第三季度出現衰退。我們注意到,提前期的分布范圍很廣,美聯儲暫停的最大或最晚日期估計在2024年第一季度。對利率最敏感的風險資產,例如加密資產,可能會搶先體現“美聯儲看跌期權”。

也就是說,我們想放大圖5的1970年代至1980年代初期的部分,其中美國經歷了多次交替的收益率曲線反轉和重新陡峭的事件。巧合的是,這是一個高通脹和波動的時期。我們懷疑2023年及以后的幾年將與1970年代有一些相似之處,因為美聯儲將不得不在很短的時間內交替關注通脹和失業率。

圖5:美國國債10年至2年收益率與聯邦基金準備金率

來源:St-LouisFed,Nansenanalysis

圖?6:收益率曲線倒掛與美聯儲首次政策降息/衰退之間的歷史時間分布

來源:St-LouisFed,Nansenanalysis

1.4加密市場周期指標

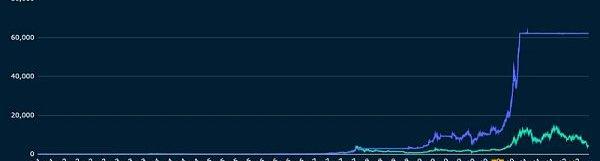

我們總結了宏觀輸入,即美國主權收益率曲線的陡峭程度,以及G4中央銀行資產負債表的增長率,以及圖所示周期性指標中加密貨幣實現市值與市值的鏈上估值7.該指標最后一次轉為避險是在2021年2月,目前尚未轉為避險。我們對指標進行回測并將結果顯示在圖8中。該圖顯示了風險承擔和風險規避周期性策略的回報指數信號。

加密期權工具平臺Greeks.live與Deribit、BIT等達成Pre-A輪投資協議:3月1日消息,加密期權工具平臺Greeks.live宣布已經與第一輪(Pre-A輪)的主要投資人達成協議,包括Deribit、BIT、NGC、Conomico等。融資資金將用于繼續發展平臺與擴大產品。

據悉,Greeks.live由加密貨幣期權交易員設計,初衷是為了更好地管理自身的期權投資組合,提供一鍵Delta對沖、自動DDH、一鍵插隊等工具。[2023/3/1 12:35:53]

圖?7:Nansen加密周期指標?(1=risk-on,0=risk-off)

來源:Nansenanalysis

圖?8:BTC/USDC100%/0%策略的?NansenCrypto周期性指標回測

來源:Nansenanalysis

1.5NFT市場周期

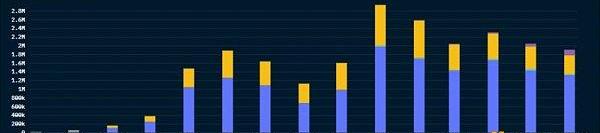

談到NFT市場,我們觀察到市場上存在類似的避險情緒。自1月份的峰值以來,月度NFT交易量和交易數量均有所下降。

圖?9:NFT在以太坊上月度交易量

來源:Nansendashboards

圖10:NFT在以太坊上月度交易數量

來源:Nansendashboards

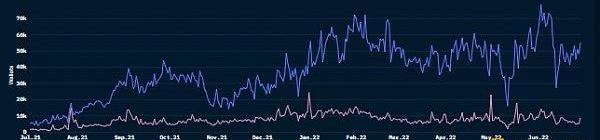

然而,在6月份,NansenNFT-500指數與BlueChip-10、Social-100、Art-20和Metaverse-20指數均顯示出小幅反轉趨勢。值得注意的是,Art-20指數的漲幅最大,為+32.6%;從6月初的739點到月底收于980點。

對NFT購買者趨勢的仔細分析顯示,在6月份,我們看到首次購買者和復購用戶再次緩慢進入市場。鑒于之前的相關性分析暗示NFT與主流加密資產之間的相關性低于普通代幣之間的相關性,這一發現促使我們探索NFT特定的統計數據,并評估它們是否以及如何早于NFT價格發展。

圖11:NansenNFT指數

來源:Nansendashboards

Coinbase宣布與Google Cloud達成合作,以加速Web3采用和創新:10月12日消息,據官方消息,Coinbase宣布與Google Cloud達成合作,以加速Web3采用和創新。合作將包含Google Cloud允許特定客戶(從Web生態中的用戶開始)能夠通過Coinbase Commerce的特定加密貨幣支付其云服務。Web3的開發者將可以通過BigQuery訪問谷歌云的區塊鏈數據等。[2022/10/12 10:32:12]

圖?12:NFT在以太坊上每日買家數量

資料:Nansendashboards

2.NFT市場投資者的情緒指標的代溝

雖然在為傳統金融資產定價時依賴于幾個微觀和宏觀金融指標,但NFT的新生性質和廣泛的加密市場意味著很少或有限的可靠市場指標有助于確定資產的估值和市場情緒。在缺乏可靠指標的同時,NFT市場情緒也受到投資者投機的推動?(詳情請見Gunay&Muhammed,2022).

與比特幣或以太坊等加密資產不同,NFT是不可替代的,這意味著每個代幣都是唯一可識別的,擁有不同的價值,并代表一種獨特的工具。NFT獨特的不可替代特性,為各種應用引入了采用和實施區塊鏈技術的新方法。

盡管關于NFT的稀缺性維度一直存在爭議,但利用NFT屬性的創新方法正在出現。例如,NFT用于記錄和表示藝術收藏品。其他值得注意的應用包括向其他資產分配權利、元宇宙中土地和資產所有權、物聯網(IoT)實施、點對點的能源交易,甚至野生動物保護。此外,我們之前的NFT指數方法論,論文里分析了500多個NFT集合,使我們確定了NFT的四大類別——藝術、社交、游戲和元宇宙。該分析的一個關鍵觀察結果是NFT資產具有多個用例,并且可以分為多個NFT類別。

鑒于傳統的估值模型不一定適用于加密資產,人們已經將重點轉移到探索投資者情緒以駕馭這個市場。此外,現有文獻表明,加密資產市場效率低下,并且不符合有效市場假設。因此,本文是在確定NFT的價格行為時調查投資者情緒的作用的早期嘗試。本文重點關注NFT作為一種資產類別,而不是單個資產的NFT集合。我們的主要目標是確定可以解釋NFT價格行為的投資者情緒代理。為該分析選擇的投資者情緒代理包括模型,例如價格對過去實現的波動率的回歸,以及衡量數量、銷售速度甚至社交媒體“NFT”搜索出現的量化指標。

下面的第三部分概述了我們的方法,而第四部分報告了我們的實證分析結果。實證研究主要通過上下文相關的因果分析進行,我們估計了一個通用最小二乘回歸模型,以評估NFT回報在觀察期間對各種NFT特定“情緒”變量的依賴性。我們采用了一個由八個NFT集合組成的基線NFT市場指數。該指數旨在代表整體市場行為,并具有截至2021年初數據可用性的優勢。一旦確定NFT一籃子的價格行為,我們就針對NFT投資者情緒代理的影響對其進行了測試。最后,第五部分詳細介紹了我們的NFT投資者情緒指標的含義。

加密研究員:“以太坊信標鏈區塊重組”情形在合并之后不會發生:5月29日消息,對于在5月25日以太坊信標鏈發生7個區塊的重組,加密研究員Barnabé Monnot發布文章分析表示,這種情況在以太坊實行POS后不會發生。重組突出了動態可用鏈的一個失敗案例,這在理論上是可能的,但實際上是不可想象的,就像長期重組在工作量證明中是可能的,但在實踐中很少見到(除非是敵對行為)。因此,必須認識到,目前重組的促成因素純粹是偶然的。如果所有驗證節點都運行相同的配置,問題就不會發生,特別是合并之后不會發生。因為所有驗證節點都必須在合并之前進行硬分叉,否則會被完全排除在共識之外。

此前消息,以太坊預測平臺Gnosis創始人Martin K?ppelmann表示,大約2.5小時前,以太坊信標鏈經歷了7個區塊的深度重組。這表明應該重新考慮當前節點的證明策略,V神文章的“重組穩定性將在POS中優于POW”的觀點分析過于樂觀。多年來,我們還沒有在以太坊主網上看到7次區塊重組。目前還不清楚重組是由攻擊引起的,還是只是網絡狀況。[2022/5/29 3:48:46]

3.方法論和數據

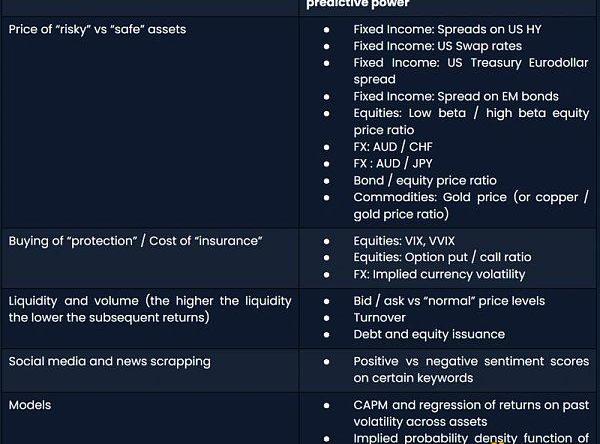

3.1傳統金融:定義風險偏好指標

在傳統金融中,“風險偏好”指標有助于評估市場高峰和低谷的可能性。風險偏好包括投資者對資產價格不確定性的風險認知,以及圍繞資產價格基本面因素本身的不確定性水平。這些成分都不是直接可觀察到的,但后者通常不太難估計。

下面的圖13簡要總結了用于估計傳統金融資產風險偏好的模型和非模型化量化因素。模型通常涉及多個資產類別的過去波動率的回報回歸。非模型化因素衡量投資者對安全資產的偏好程度、通過衍生品“保護”的成本、流動性和交易量增長以及社交媒體情緒指標。

圖13:應用于估計傳統金融資產風險偏好的因素和模型概述

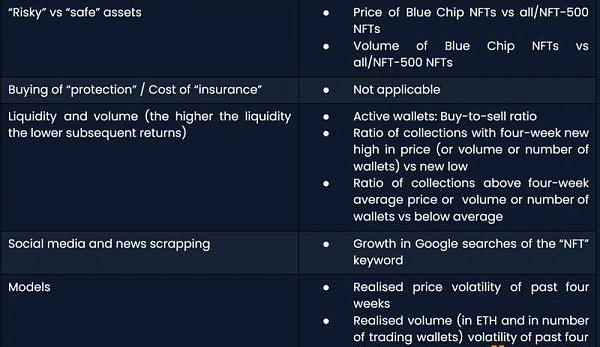

我們使用上述框架生成旨在近似NFT投資者風險偏好的鏈上指標。

3.2NFT的風險偏好候選指標:選擇“獨立”變量

圖14:為衡量?NFT風險偏好而測試的因素和模型概述

上面列出的NFT指標主要是使用來自鏈上NFT銷售的價格、數量、來自/到錢包地址的統計數據生成的,谷歌搜索指標除外:

藍籌NFTvs所有/NFT-500大盤NFT的價格,以及藍籌NFTvs所有/NFT-500NFT的交易量:這些指標衡量投資者對感知到的“更安全”資產的偏好,例如藍籌NFT在NFT市場的主導地位

活躍錢包:有一種觀點認為在評估NFT時要考慮加密資產的網絡效應。我們相信,通過衡量錢包活動,我們能夠了解網絡參與者在NFT市場中的興趣。

活躍錢包的買賣比率(Buy-to-sellratio):該指標衡量錢包對NFT的需求.

價格或交易量或錢包數量創過去四周新高的NFT收藏品與新低的收藏品比率/高于四周平均價格或交易量或錢包數量的收藏品與低于平均水平的收藏品之比:衡量價格或數量強度的動量指標

所有指標都匯總在三個子集中:

所有以太坊網絡上的成交

針對屬于NansenNFT-500指數的組合過濾的交易額

針對屬于基線NFT一籃子指數的組合過濾的交易額

3.3挑選NFT價格的“因”變量

I.NansenNFT-500指數

NFT-500是一個廣泛的市場指數,跟蹤在以太坊區塊鏈上發行的NFT的市場活動。該指數于2022年1月1日推出。基準指數由不超過500個NFT項目集合組成,按市值加權。該指數旨在跟蹤NFT市場的活動和變動。基準指數每天計算一次,每30天重新平衡一次,指數成分股會相應地重新評估和重新平衡。對于要包含在指數中的NFT,需要滿足:

a)?使用智能合約在基于區塊鏈上進行保護(目前階段,Nansen指數僅跟蹤在以太坊上發行的);

b)?在過去90天內完成了至少100筆交易,其中一半的錢包地址是唯一的,并且

c)?如果NFT藏品在過去90天內的交易量是自由交易的,并且該收藏品沒有或不存在可預見的流動性沖擊的不當風險,則至少達到1000ETH交易額

鑒于NFT-500指數每30天重新平衡一次,并非所有成分股的價格數據都可以在本研究的觀察時間段內回填。因此,為了本研究的目的,我們構建了一個基線NFT市場指數。

II.NFT一籃子指數的基準

與之前研究NFT投資者情緒的研究不同,我們使用實際NFT的鏈上銷售數據來確定一籃子NFT的價值。我們選擇了代表NFT市場的8個NFT組合,重點是NFT組合已證明其壽命超過12個月。這些NFT是:BoredApeYachtClub、CryptoPunks、ChromeSquiggle、VeeFriends、Meebits、Autoglyths、CoolCates和CyberKongzGenesis。然后,我們使用每個集合的7天模式價格,并通過在測試期開始對每個項目方的分配進行等權重分配,得出“基線NFT籃子指數”。圖15展示了以ETH和美元表示的構建的BaselineNFT籃子價格指數。

圖?15:NFT組合價格指數的基準

來源:NansenQuery,Nansenanalysis

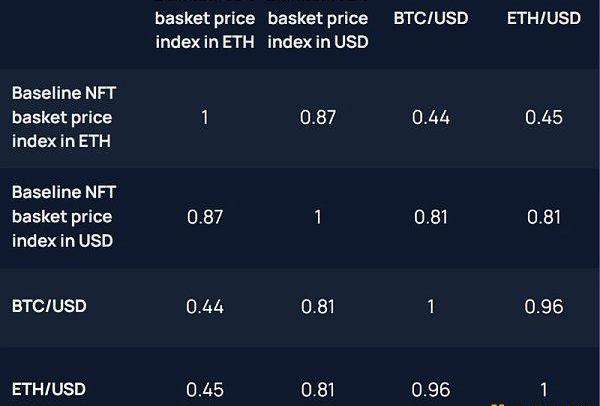

圖?16:ETH/USD、BTC/USD、NFT組合價格基準的指數之間的相關性

來源:NansenQuery,Nansenanalysis

我們觀察到基準NFT組合價格指數和同質化代幣價格之間存在一些相關性,盡管比中間同質化代幣價格弱。

4.調查結果和解釋

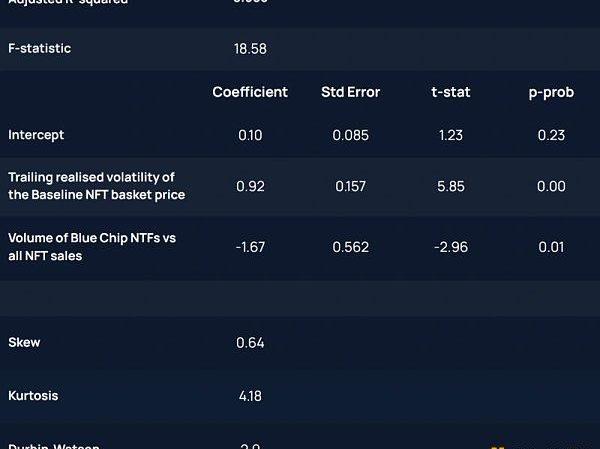

使用我們構建的NFT組合指數的7天美元價格回報的基準作為因變量,我們對第3.2節中介紹的NFT指標進行了多元廣義最小二乘回歸。

對于每個指標,我們創建了一個滯后時間序列作為自變量。我們確保所有變量都是固定的,并通過我們的因變量圖表進行一對一的視覺檢查。

圖?17:NFT組合價格回報的基準與測試的因變量樣本

來源:NansenQuery,Nansenanalysis

在控制統計偏差后,我們發現樣本中有兩個預測能力相對較高的變量:

追蹤基準NFT組合價格的已實現波動率:相關系數為正,意味著較高的已實現波動率預測較高的遠期周收益

藍籌NFT交易量與所有NFT交易量:相關系數為負,意味著藍籌NFT銷售量相對越高,遠期周收益越低。這很直觀,因為投資者傾向于“落袋為安”

圖?18:NFT組合價格回報基準,基于?GLS回歸結果與實際價格波動和藍籌交易額與所有交易額的比率

來源:Nansenanalysis

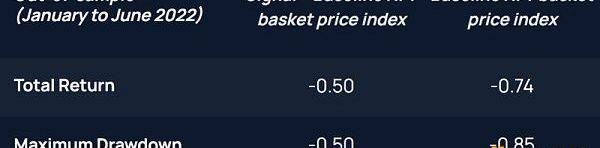

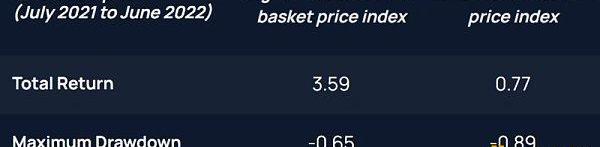

為了測試我們的樣本外回歸結果,我們模擬了一種策略,該策略在我們的投資信號為正時投資于NFT組合價格的基準,而在其為負時則為中性。我們選擇了對信號的每周回顧。我們使用在樣本中找到的系數,應用于已實現波動率和藍籌股對所有銷售量的兩個時間序列來生成投資信號。

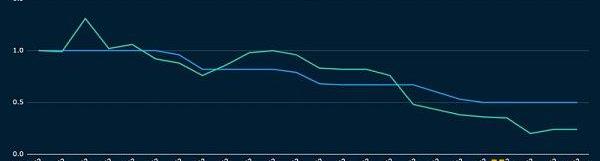

結果在圖19和21中直觀地說明,統計結果在圖20和22中進行了說明。與僅投資NFT價格指數相比,跟隨投資信號產生的總回報表現優于單純投資NFT價格指數,同時下跌幅度較小。

圖?19:基準?NFT組合價格指數,無或有投資信號疊加

來源:Nansenanalysis

圖?20:基準?NFT組合價格指數,無或有投資信號疊加:風險與回報

來源:Nansenanalysis

圖?21:基準?NFT組合價格指數,無或有投資信號疊加

來源:Nansenanalysis

圖?22:基準?NFT組合價格指數,無或有投資信號疊加:風險與回報

來源:Nansenanalysis

5.局限和結論

盡管仍處于高速發展階段,但必須了解NFT作為資產類別的價格行為,其市場情緒可能與可替代加密資產不同。在本文中,我們探討了NFT在廣泛的加密資產市場中呈現獨特機會的潛力,并根據市場參與者的情緒檢查其價格行為。

我們發現兩個鏈上指標的NFT價格預測值相對較高:NFT組合價格基準的尾隨實現波動性和藍籌NFT與所有NFT的交易量。傳統上,波動性一直是衡量投資者風險偏好的一個很好的衡量標準,從藍籌NFT到小市值NFT的轉變可能表明投資者愿意承擔風險以獲得更多回報反之亦然,因為害怕)。基于這兩個指標和我們的回歸系數,我們創建了一個“恐懼與貪婪”情緒指標來跟蹤NFT市場。

當我們至少經歷一個完整的NFT“周期”時,更多的實時數據點應該有助于驗證該指標的穩健性。事實上,使用的樣本外數據僅捕獲了幾個月。我們的遠期視野也僅限于一周預測的NFT價格回報,并且隨著更多數據,我們的目標是增加這一時間范圍以幫助把握更大的“高峰和低谷”。

情緒指標也對傳統代幣有價值:Nansen穩定幣偏好指標標志著從5月開始的價格盤整。

情緒必須得到基本面指標的補充,才能更深入地了解資產周期。我們的關鍵宏觀結論是,我們正在進入全球實際增長的急劇放緩,這可能會促使政策制定者在明年第一季度之前暫停貨幣政策緊縮,這可能會導致加密貨幣價格搶先反彈。

來源:金色財經

Tags:NFTNANANSSENBBNFT幣Monsoon FinanceBattle of Guardians ShareFarmsent

金色財經報道,據北京時間7月6日晚間消息,以太坊Sepolia測試網已完成合并。這是以太坊主網合并前的測試工作之一,Sepolia測試網是運行PoW的Ethash算法的測試網,其使用的EVM版本.

1900/1/1 0:00:00作者:VICOINDAO數據安全促使去中心化身份成為下一風口賽道,基于Web3?DID的應用產品將大放異彩.

1900/1/1 0:00:00比特幣(Bitcoin)的概念最初由中本聰在2008年11月1日提出,并于2009年1月3日正式誕生。根據中本聰的思路設計發布的開源軟件以及建構其上的P2P網絡.

1900/1/1 0:00:007.6行情分析 大餅:近幾日行情沒有太大變化,都是一個白盤回落夜晚拉升的狀態,凌晨行情觸及20750一線開始回落,畫門行情居多,但即將結束震蕩行情.

1900/1/1 0:00:00以太坊(ETH)在過去24小時內上漲約10%至1,155美元,此前接近跌至1,000美元以下。世界第二大加密貨幣在短時間內經歷了強勁的復蘇,美國市場假期期間的購買活動提振了價格.

1900/1/1 0:00:007月9日消息,MicroStrategy首席執行官MichaelSaylor發推稱,MicroStrategy2020年8月以2.5億美元購入了21454枚BTC,自那時起,BTC上漲83%.

1900/1/1 0:00:00